Analys

SEB – Råvarukommentarer, 8 september 2014

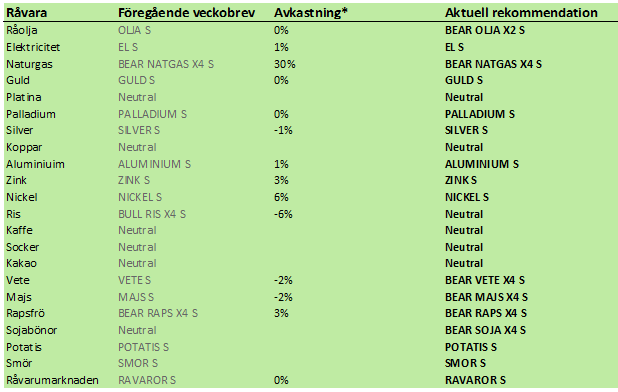

Rekommendationer

Kort sammanfattning

ECB sänkte sina tre viktigaste styrräntor i veckan, där två är nästan noll och en av dem är ännu mer negativ. Vi tror inte att detta kommer att göra varken till eller från, och väntar oss att QE är nästa steg. ECB chefen Mario Draghi sade också att QE kan bli aktuellt.

Veckan präglades också av en antydan till vapenvila mellan Ryssland och Ukraina, som dock verkade innebära en seger för de territoriella vinster Ryssland gjort. Denna vapenvila bröts av Ryssland under lördagen. En estnisk polis kidnappades av ryska säkerhetstjänsten inne på Estnisk sida av gränsen i fredags. Polisen visades under lördagen upp i en bur i Moskva. Efter att det varit viss tvekan under veckan, är det nu rätt säkert att EU/USA kommer att införa nya sanktioner mot Ryssland. Det innebär att konflikten mellan EU/USA och Ryssland trappas upp ytterligare. Det innebär också att tillväxten och efterfrågan framförallt på råvaror minskar.

På torsdag, den 11 september, publicerar både USDA och FAO/AMIS sina rapporter för september. De kommer förmodligen att innebära höjningar av majs- och sojaproduktionen i USA och av spannmålsproduktionen i Ryssland. Konsumtionen kommer antagligen inte att höjas lika mycket, eftersom geopolitisk oro och redan drabbade producenter av gris och mjölk håller tillbaka konsumtionen. Därför kommer antagligen utgående lager att justeras upp märkbart, med prisfall som följd.

Fonterra-auktionen i veckan visade på nya relativt stora prisfall på alla produkter. Det fick terminerna på EUREX avseende smör och SMP att återta den fallande pristrenden.

Råolja – Brent

Det finns argument för att priset ska gå ner och det finns också argument för att det ska gå upp. Å ena sidan är det extremt oroligt i Mellanöstern och i Nordafrika. Å den andra sidan råder faktiskt ett produktionsöverskott i råoljemarknaden. Till viss del beror det på att det finns så mycket orosmoment. Det sista Saudiarabien vill se är ett oljepris som sticker iväg till 150-200 dollar eftersom detta skulle underminera olja som en långsiktig och stabil energikälla. Det skulle också vara negativt för den globala ekonomin. Sådeles tror vi att Saudiarabien har valt att hålla sin produktion på en hög nivå och skapa en slags buffert i marknaden för det fall situationen i Irak skulle eskalera och därmed skada exporten av olja från Basra i södra Irak (~2.5 mbpd). Det finns inget som hindrar Saudiarabien att minska produktionen givet att de nu producerar nära sin historiska max-produktion på 10 mbdp. Den nuvarande överproduktionen från OPEC är således till viss del medveten.

Det finns inga tecken på att riskerna för en förvärring av läget i Irak skulle minska. På utbudssidan har vi sett att Libyen äntligen har kommit tillbaka i marknaden med en ökning från bara 200,000 fat per dag till 750,000 fat. De har en kapacitet på 1.5 mbpd.

Situationen är emellertid knappast lugn i landet. Oljeproduktionen ökar samtidigt som våldsamheterna också ökar. Den lagligt valda regeringen och statsministern har fått rymma från Tripoli och istället sökt sin tillflykt i den östra delen av Libyen, i staden Al-Bayda. Tripoli har blivit övertaget av militanta islamister. Ökningen av oljeproduktionen i Libyen måste således anses vara rätt otillförlitlig. Upproren i östra delen av landet har stängt av exporten av olja därifrån i ett helt år. Nu har dessa rebeller emellertid allierat sig med regeringen i östliga Al-Bayda och samarbetar med dem om oljeexporten istället. Således finns anledning att tro att exporten från den östra delen av landet kommer att kunna fortsätta, tills vidare. Men risken finns, med tanke på att det nu råder en tydlig konflikt mellan östra och västra Libyen.

Inför kommande vecka räknar vi med att konflikten mellan Ryssland och Ukraina näppeligen blir löst. Det finns en överhängande risk för ytterligare sanktioner mot Ryssland från USA/EU. Detta skulle vara negativt för den ekonomiska tillväxten både i Ryssland och i EU och således ha en negativ effekt på efterfrågan på olja och därmed på oljepriset. Det amerikanska dollarn kommer antagligen att stärkas, vilket betyder att oljepriset uttryckt i dollar går ner, dessutom.

En hög andel av raffinaderierna på norra halvklotet ställer nu om från sommarproduktion till vinterproduktion, och då går de off-line under tiden. Det innebär att efterfrågan på råolja minskar på spotmarknaden i en eller två månader. Saudiarabien håller oljeproduktionen högre än nödvändigt för att ligga före ifall det värsta skulle hända i Irak (att konflikten i Irak leder till ett stopp på Iraks export från Basra på 2.5 mbpd). Det finns således en hel del faktorer som talar för att priset på råolja kommer att sega sig vidare nedåt lite till. Risken finns dock att det värsta händer i Irak och att det blir ett motsvarande hopp uppåt i oljepriset.

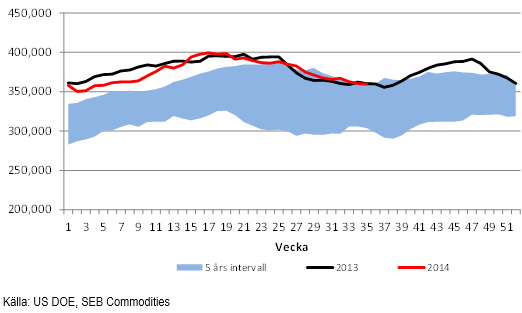

Råoljelagren i USA sjönk 1 mbbl till 359.6 mbbl.

Importen av olja ökade marginellt.

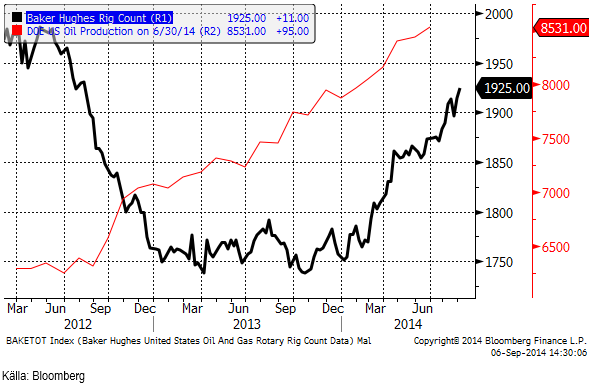

Nedan ser vi ett diagram på antalet oljeriggar i USA, enligt Baker Hughes statistik (svart) och USA:s oljeproduktion enligt US DOE på 8.357 mbpd. Antalet borr-riggar steg i veckan från 1914 till 1925.

Vi rekommenderar alltså på kort sikt en försiktig kortposition t ex med BEAR OLJA X2 S.

Elektricitet

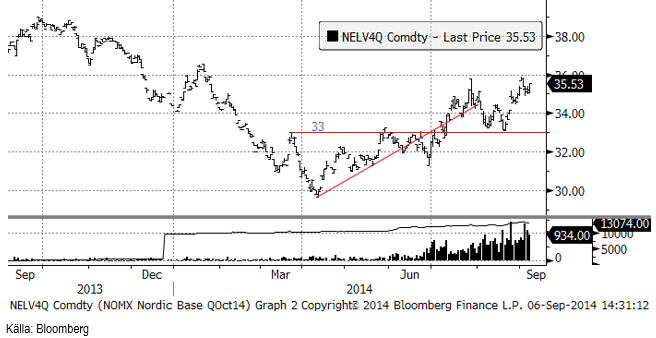

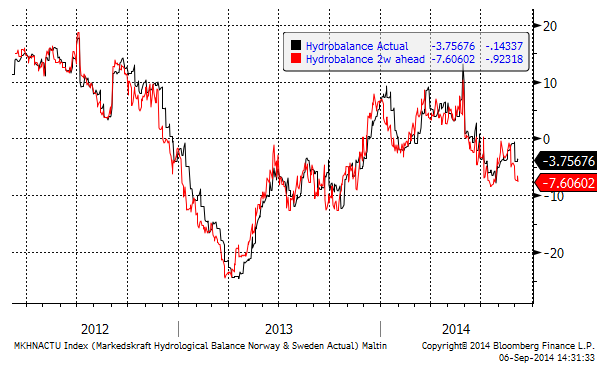

Väderleksprognosen säger att nederbörden bli 55% lägre än normalt. Hydrologisk balans ligger på ca -5 TWh och den kan sjunka ännu mer in i underskott. Gasmarknaden i Europa har varit stark, pga oro för Rysslands export. Gasen ger stöd, men har inte drivit priset på el.

Marknaden handlar nu lite sidledes, men vi tror det är större sannolikhet för en fortsatt prisuppgång, än att priset ska gå ner.

Hydrologisk balans har enligt 2-veckors prognosen försvagats.

Vi rekommenderar köp av EL S om priset kommer ner lite.

Naturgas

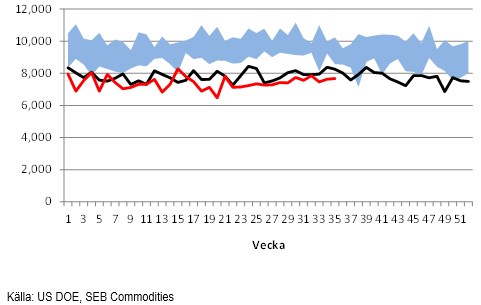

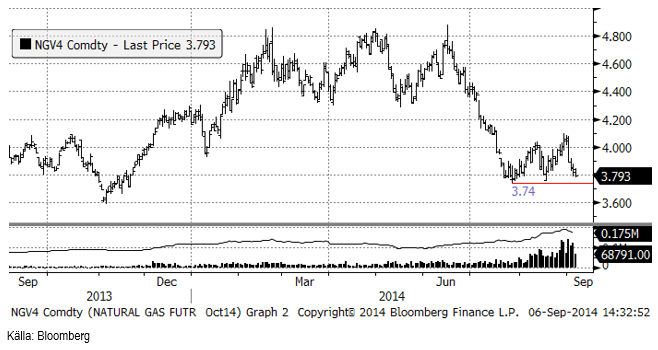

Naturgaspriset (oktoberkontraktet) vände ner vid 4.10 och nådde inte riktigt 4.20 som var motståndsnivån vi skrev om förra veckan. Priset ligger nu på 3.79 dollar, vara 5 cent över det tekniska stödet på 3.74. Priset kan både gå upp och ner, men vi tror att risk / reward är på nedsidan. Skulle stödet brytas, kan prisfallet bli snabbt. Vad som talar för ett prisfall är att Baker Hughes Rig Count ökar så stadigt, vilket leder till ett ökat utbud av naturgas på den amerikanska marknaden.

Med viss tvekan håller vi fast vid vår investering i t ex BEAR NATGAS X4 S.

Koppar

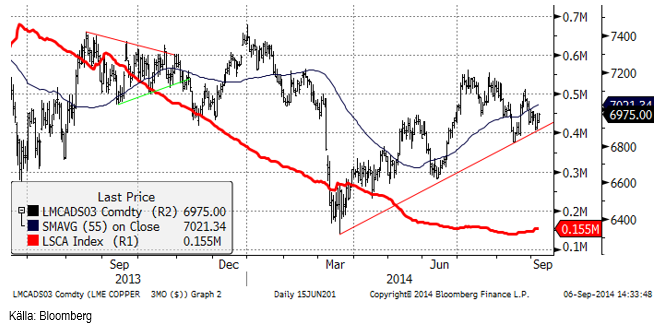

Kopparpriset lyckades knappt hålla trendlinjen. Testet av trendlinjen för ett par veckor sedan fick oss att hissa varningsflagg. Nu är marknaden tillbaka på linjen och den ser sårbar ut igen. Som vi har skrivit förut ser vi inte risken för ett stort prisfall. Inte desto mindre, fortsätter den fundamentala balansen att försvagas. Ur ett tradingperspektiv gillar vi ett par olika strategier: Att köpa den korta änden av kurvan och sälja den långa (”lending”) på tron att kurvan ska gå från backwardation till contango. Att gå kort tycker vi är lite för riskabelt, men att utfärda köpoptioner kan vara en intressant strategi, så länge marknaden fortsätter röra sig sidledes eller går ner lite (vilket är vårt huvudsakliga scenario för kopparmarknaden).

Vi rekommenderar neutral position i koppar.

Aluminium

Det finns inte så mycket att rapportera om aluminiummarknaden. Veckan avslutades mer eller mindre oförändrat, fast fortfarande med en positiv underton. Den starka dollarn har helt klart varit en dämpande faktor. Från ett tekniskt perspektiv kan marknadens tvekan inför att notera nya toppnoteringar i den här rörelsen tolkas som tecken på en kommande svaghet i marknaden de närmaste veckorna. Den fysiska marknaden fokuserade på de japanska kvartalsvisa premierna, som fastställdes till 420 dollar i veckan. Det är lite högre än föregående 408 dollar. Höjningen kommer efter höjningar både i USA och i Europa. Några aktörer hade förväntat sig en ännu större höjning av premien i Japan, så i det avseendet kan även detta vara ett tecken på svaghet. Semestrarna på norra halvklotet är nu nästan avklarade, vilket normalt brukar innebära högre efterfrågan på metall de kommande veckorna. Som vi har nämnt förut hör vi att konsumenter håller tillbaka sina köp i väntan på lägre pris och/eller premier. Tiden börjar rinna ut för dessa. Det innebär att om vi får se en rekyl i aluminiumpriset den kommande veckan, så är det förmodligen ett bra köptillfälle.

Vi fortsätter alltså med köprekommendation på ALUMINIUM S.

Zink

Som väntat gav uppgången en anledning för aktörer att öka på sina köpta positioner. Det första motståndet uppnåddes nästan. Det klassiska mönstret med ett nytt test av motståndsnivån och ett brott av det mot högre prisnivåer är vad vi kan vänta oss härnäst. Fundamentalt finns inte så mycket att rapportera. Enligt Metal Bulletin ger inte premierna för fysisk metall någon vägledning åt något håll, men om något, så är det i så fall en lite svagare utveckling både i Europa och i Asien.

Vi rekommenderar köp av ZINK S.

Nickel

Ett uttalande från miljösekreteraren i Filippinerna antyder tankar på ett exportstopp liknande det i Indonesien. Den här nyheten utlöste en hausse i onsdags och torsdags. Mot slutet av veckan flukturerade priserna nära veckans högsta notering, vid 19450 dollar. Som vi har diskuterat i tidigare veckobrev, kan man vänta sig högre pris på nickel, fast vi har utgått från att det skulle komma först när balansen faktiskt blir ”tightare”. Men som ofta är fallet, diskonterar marknaden det som anses vara det mest sannolika scenariot. I det avseendet är haussen förståelig. Nuvarande momentum i prisrörelsen kan lätt ta priset ännu högre. Teknisk analys indikerar att 20,000 dollar kan nås de kommande veckorna. Vi anser dock att det är lite för tidigt för en stor prisuppgång och ytterligare en period med konsolidering borde följa på en sådan uppgång.

Guld

Den europeiska centralbanken, ECB, sänkte sin refinansieringsränta från 0.15% till 0.05%, insättningsräntan till -0.2% från -0.1% och den marginella lånefacilitetens ränta till 0.3% från 0.4%. De flesta analytikerna hade väntat sig att ECB inte skulle ändra räntorna. ECB-chefen Draghi sade också att QE, dvs att trycka pengar och köpa obligationer på marknaden med dem, fortfarande kan vara aktuellt. En så här liten räntesänkning lär göra varken till eller från. Sannolikheten att nästa steg blir QE är rätt stor. Vad som då händer känner vi till från både USA och Japan: de nytryckta pengarna som obligationssäljarna får, kommer att hamna på aktiebörserna i EU. Efter att Japan startade QE gick Nikkei upp med 83% på mindre än ett år – och valutan föll (nästan lika mycket). Eftersom 2/3 av BNP i vår utvecklade del av världen är konsumtion (och inte investering), kan en stigande aktiebörs få igång konsumtionen – och därmed skapa en BNP-tillväxt. Detta hände faktiskt i Japan, även om BNP-tillväxten nyligen föll tillbaka och nu ligger på -0.2%, vid samma nivå som före QE. Det är svårt att skapa en hållbar tillväxt med en sedelpress. Vinsterna i japanska företag har inte ökat. Endast värderingen har blivit högre.

En sak är dock säker, och det är att ädelmetaller har stigit i värde, i yen-termer.

Den senaste tiden har dollarn stärkts, vilket beror dels på ökningen av geopolitisk risk och dels på att EU:s tillväxt har sjunkit, vilket också beror på geopolitisk risk (Rysslands invasion av Ukraina). En starkare dollar innebär allt annat lika att priset i dollar på guld och andra ädelmetaller (råvaror över huvud taget), har fallit i pris (i dollar). I t ex kronor ser det inte så ut.

Nedan ser vi veckochartet för guld i dollartermer. Det har faktiskt utlöst ett brott av triangelformationen – på nedsidan. Det brukar anses vara en stark teknisk säljsignal. Allt fundamentalt till trots, vill marknaden inte ha guld just nu.

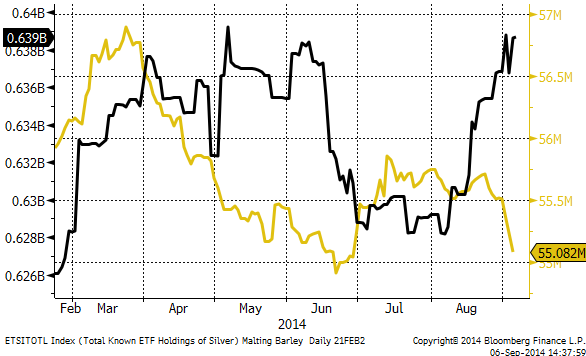

Att marknaden inte vill ha guld ser vi också i förändringen i innehav via börshandlade guldfonder och certifikat nedan. Investerare har den senaste veckan sålt av 500,000 uns guld via sådana instrument. Det är det största utflödet på en vecka hittills i år. Samtidigt har investerare faktiskt ökat på sina innehav i silver. Till viss del kan det alltså handla om att investerare sålt guld och köpt silver. Det är också en ”trade” som vi propagerat för en längre tid.

Nedan ser vi guldpriset i svenska kronor per uns. Guld ser mer ”bullish” ut ur ett svenskt perspektiv, om än inte ur ett dollarperspektiv.

Vi rekommenderar köp av GULD S. Hävstångsinstrument som är långa guld i dollartermer i större utsträckning rekommenderar vi inte.

Silver

Silver är vår favorit bland alla råvaror. Dels är har priset varit i konsolidering under mer än ett års tid efter prisfallet från toppnoteringen för tre år sedan, dels gynnas ädelmetaller av den förnyade och tilltagande geopolitiska oron och slutligen är silver billigt i förhållande till guld. Motståndet för nedgången från toppen 2011 är ännu inte bruten, men om eller när det sker, kan prisuppgången bli snabb och stor.

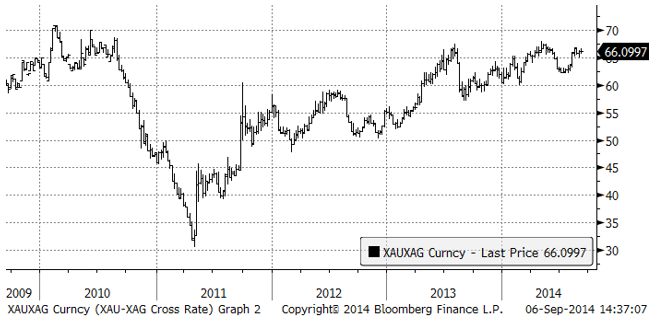

Det som särskilt lockar investerare till silver framför guld just nu är att silver är historiskt billigt jämfört med guld. Nedan ser vi ett diagram över priset på guld uttryckt i silver.

Vi anser att silver är mer köpvärt än guld och skulle vilja köpa på de här nivåerna. Vi rekommenderar köp av SILVER S. Det är dock viktigt att ta en stopp loss om priset bryter stödet.

Platina & Palladium

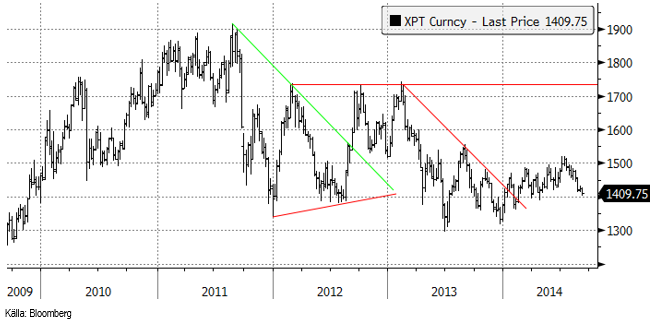

Platinapriset föll ner till 1400 dollar, som är en teknisk stödnivå.

Palladium föll under 900 dollar på vinsthemtagningar. Det skulle egentligen inte förvåna om det kom en rekyl ner mot 800 dollar.

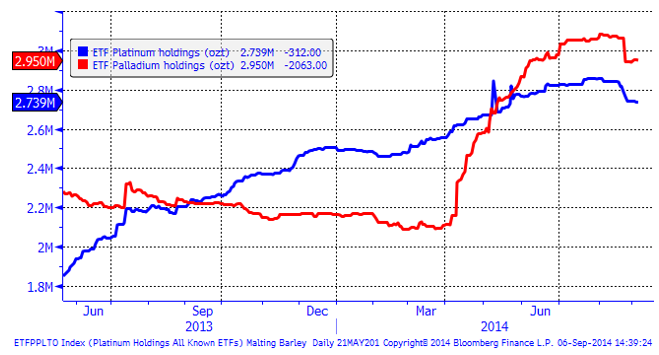

Nedanför ser vi hur mycket metall som finns i börshandlade fonder för platina respektive palladium. So vi ser har folk fortsatt att ta hem vinster i platina, medan de ökat på innehaven något i palladium.

Vi är neutrala på platina men rekommenderar en köpt position i palladium, helst om man kan köpa på en rekyl nära 800 dollar.

Ris

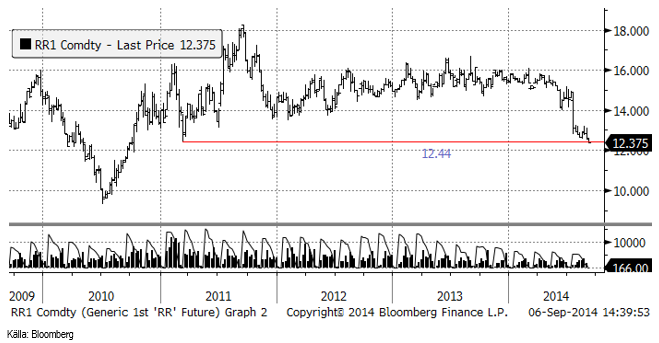

Priset på ris (novemberkontraktet på CME) föll under det tekniska stödet på 12.44 och vi måste därför gå ur den köpta positionen i BULL RIS X4 S.

Kaffe

Det är inga större nyheter på kaffefronten. Tekniskt ser vi att priset på decemberkontraktet tagit sig upp till 200 cent. Möjligen kommer priset att gå upp till 220 cent, där ett starkt motstånd finns. Fundamentalt ser vi dock inte något som talar för högre pris på kaffe.

Vi rekommenderar neutral position i kaffe.

Kakao

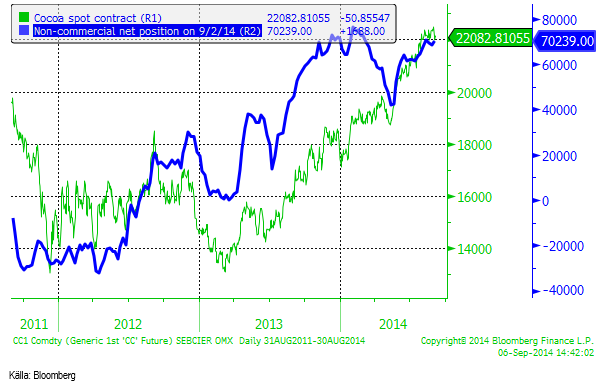

Efter att som vi skrev om förra veckan, the International Cocoa Organization (”ICCO”) meddelat att de ser ett överskott i marknaden istället för ett underskott, föll priset på spotkontraktet i New York från över 3200 dollar per ton ner till 3111 i fredags. Priset ligger nu preics på stödet för den stigande pristrenden. Om det stödet bryts, signalerar teknisk analys att trenden är bruten.

Om priset bryter stödet och går mot lägre nivåer, lämnar vi vår neutrala position och köper något instrument att gå kort i. ”SHORT KAKAO A S” har en hävstång på -0.93 och kan vara ett lämpligt instrument.

Spekulativ position ligger väldigt högt, historiskt sett. Det kan bli ”trångt i dörren” om trenden vänder nedåt.

För fler analyser se SEBs analysbrev om jordbruksråvaror.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Tightening fundamentals – bullish inventories from DOE

The latest weekly report from the US DOE showed a substantial drawdown across key petroleum categories, adding more upside potential to the fundamental picture.

Commercial crude inventories (excl. SPR) fell by 5.8 million barrels, bringing total inventories down to 415.1 million barrels. Now sitting 11% below the five-year seasonal norm and placed in the lowest 2015-2022 range (see picture below).

Product inventories also tightened further last week. Gasoline inventories declined by 2.1 million barrels, with reductions seen in both finished gasoline and blending components. Current gasoline levels are about 3% below the five-year average for this time of year.

Among products, the most notable move came in diesel, where inventories dropped by almost 4.1 million barrels, deepening the deficit to around 20% below seasonal norms – continuing to underscore the persistent supply tightness in diesel markets.

The only area of inventory growth was in propane/propylene, which posted a significant 5.1-million-barrel build and now stands 9% above the five-year average.

Total commercial petroleum inventories (crude plus refined products) declined by 4.2 million barrels on the week, reinforcing the overall tightening of US crude and products.

Analys

Bombs to ”ceasefire” in hours – Brent below $70

A classic case of “buy the rumor, sell the news” played out in oil markets, as Brent crude has dropped sharply – down nearly USD 10 per barrel since yesterday evening – following Iran’s retaliatory strike on a U.S. air base in Qatar. The immediate reaction was: “That was it?” The strike followed a carefully calibrated, non-escalatory playbook, avoiding direct threats to energy infrastructure or disruption of shipping through the Strait of Hormuz – thus calming worst-case fears.

After Monday morning’s sharp spike to USD 81.4 per barrel, triggered by the U.S. bombing of Iranian nuclear facilities, oil prices drifted sideways in anticipation of a potential Iranian response. That response came with advance warning and caused limited physical damage. Early this morning, both the U.S. President and Iranian state media announced a ceasefire, effectively placing a lid on the immediate conflict risk – at least for now.

As a result, Brent crude has now fallen by a total of USD 12 from Monday’s peak, currently trading around USD 69 per barrel.

Looking beyond geopolitics, the market will now shift its focus to the upcoming OPEC+ meeting in early July. Saudi Arabia’s decision to increase output earlier this year – despite falling prices – has drawn renewed attention considering recent developments. Some suggest this was a response to U.S. pressure to offset potential Iranian supply losses.

However, consensus is that the move was driven more by internal OPEC+ dynamics. After years of curbing production to support prices, Riyadh had grown frustrated with quota-busting by several members (notably Kazakhstan). With Saudi Arabia cutting up to 2 million barrels per day – roughly 2% of global supply – returns were diminishing, and the risk of losing market share was rising. The production increase is widely seen as an effort to reassert leadership and restore discipline within the group.

That said, the FT recently stated that, the Saudis remain wary of past missteps. In 2018, Riyadh ramped up output at Trump’s request ahead of Iran sanctions, only to see prices collapse when the U.S. granted broad waivers – triggering oversupply. Officials have reportedly made it clear they don’t intend to repeat that mistake.

The recent visit by President Trump to Saudi Arabia, which included agreements on AI, defense, and nuclear cooperation, suggests a broader strategic alignment. This has fueled speculation about a quiet “pump-for-politics” deal behind recent production moves.

Looking ahead, oil prices have now retraced the entire rally sparked by the June 13 Israel–Iran escalation. This retreat provides more political and policy space for both the U.S. and Saudi Arabia. Specifically, it makes it easier for Riyadh to scale back its three recent production hikes of 411,000 barrels each, potentially returning to more moderate increases of 137,000 barrels for August and September.

In short: with no major loss of Iranian supply to the market, OPEC+ – led by Saudi Arabia – no longer needs to compensate for a disruption that hasn’t materialized, especially not to please the U.S. at the cost of its own market strategy. As the Saudis themselves have signaled, they are unlikely to repeat previous mistakes.

Conclusion: With Brent now in the high USD 60s, buying oil looks fundamentally justified. The geopolitical premium has deflated, but tensions between Israel and Iran remain unresolved – and the risk of missteps and renewed escalation still lingers. In fact, even this morning, reports have emerged of renewed missile fire despite the declared “truce.” The path forward may be calmer – but it is far from stable.

Analys

A muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

Brent crossed the 80-line this morning but quickly fell back assigning limited probability for Iran choosing to close the Strait of Hormuz. Brent traded in a range of USD 70.56 – 79.04/b last week as the market fluctuated between ”Iran wants a deal” and ”US is about to attack Iran”. At the end of the week though, Donald Trump managed to convince markets (and probably also Iran) that he would make a decision within two weeks. I.e. no imminent attack. Previously when when he has talked about ”making a decision within two weeks” he has often ended up doing nothing in the end. The oil market relaxed as a result and the week ended at USD 77.01/b which is just USD 6/b above the year to date average of USD 71/b.

Brent jumped to USD 81.4/b this morning, the highest since mid-January, but then quickly fell back to a current price of USD 78.2/b which is only up 1.5% versus the close on Friday. As such the market is pricing a fairly low probability that Iran will actually close the Strait of Hormuz. Probably because it will hurt Iranian oil exports as well as the global oil market.

It was however all smoke and mirrors. Deception. The US attacked Iran on Saturday. The attack involved 125 warplanes, submarines and surface warships and 14 bunker buster bombs were dropped on Iranian nuclear sites including Fordow, Natanz and Isfahan. In response the Iranian Parliament voted in support of closing the Strait of Hormuz where some 17 mb of crude and products is transported to the global market every day plus significant volumes of LNG. This is however merely an advise to the Supreme leader Ayatollah Ali Khamenei and the Supreme National Security Council which sits with the final and actual decision.

No supply of oil is lost yet. It is about the risk of Iran closing the Strait of Hormuz or not. So far not a single drop of oil supply has been lost to the global market. The price at the moment is all about the assessed risk of loss of supply. Will Iran choose to choke of the Strait of Hormuz or not? That is the big question. It would be painful for US consumers, for Donald Trump’s voter base, for the global economy but also for Iran and its population which relies on oil exports and income from selling oil out of that Strait as well. As such it is not a no-brainer choice for Iran to close the Strait for oil exports. And looking at the il price this morning it is clear that the oil market doesn’t assign a very high probability of it happening. It is however probably well within the capability of Iran to close the Strait off with rockets, mines, air-drones and possibly sea-drones. Just look at how Ukraine has been able to control and damage the Russian Black Sea fleet.

What to do about the highly enriched uranium which has gone missing? While the US and Israel can celebrate their destruction of Iranian nuclear facilities they are also scratching their heads over what to do with the lost Iranian nuclear material. Iran had 408 kg of highly enriched uranium (IAEA). Almost weapons grade. Enough for some 10 nuclear warheads. It seems to have been transported out of Fordow before the attack this weekend.

The market is still on edge. USD 80-something/b seems sensible while we wait. The oil market reaction to this weekend’s events is very muted so far. The market is still on edge awaiting what Iran will do. Because Iran will do something. But what and when? An oil price of 80-something seems like a sensible level until something do happen.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanStor uppsida i Lappland Guldprospekterings aktie enligt analys

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSilverpriset släpar efter guldets utveckling, har mer uppsida

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanUppgången i oljepriset planade ut under helgen

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanMahvie Minerals växlar spår – satsar fullt ut på guld

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanLåga elpriser i sommar – men mellersta Sverige får en ökning

-

Analys3 veckor sedan

Analys3 veckor sedanVery relaxed at USD 75/b. Risk barometer will likely fluctuate to higher levels with Brent into the 80ies or higher coming 2-3 weeks

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanOljan, guldet och marknadens oroande tystnad

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanJonas Lindvall är tillbaka med ett nytt oljebolag, Perthro, som ska börsnoteras