Nyheter

Much ado about nothing

William Shakespeare titled his play this way to emphasize that it was a fluffy enjoyable romantic comedy: No King Lear. What we these days call a summer date flick. This piece deals with a tempest in a teapot. Unfortunately, it is not a funny comedy. Investors falling prey to predatory marketing hype may experience a tradegy of losing money on bad investments.

William Shakespeare titled his play this way to emphasize that it was a fluffy enjoyable romantic comedy: No King Lear. What we these days call a summer date flick. This piece deals with a tempest in a teapot. Unfortunately, it is not a funny comedy. Investors falling prey to predatory marketing hype may experience a tradegy of losing money on bad investments.

Gold marketeers are bending over backward to find ways to try to scare investors into buying gold, into continuing to believe the dream based on an economic nightmare scenario that gold will rise and rise forever to unfathomable heights. The scare tactics used to center on an imminent collapse of the global financial system, or your local bank, failed, despite the best efforts of governments in the United States and Europe to help promote the idea of gold as a safe haven and portfolio diversifier.

Trying to scare people into buying gold based on the threat of hyperinflation also has failed, for the most part. There are still some believers in the inflation thesis out there, but most people have realized that when a significant part of the population does not have jobs that pay them enough to buy things, inflationary pressures tend to remain bottled up.

So the marketeers keep trying. Their current spiel focuses on a non-existent threat of insufficient gold in Comex registered and eligible inventories to meet demand, and, related to that, fears of a recently emergence but not really significant backwardation in gold prices. The first part says the more than 60% plunge in registered gold inventories, from 2,147,399 ounces at the end of April to roughly 785,118 ounces on 15 August means that there is not enough gold in the Comex warehouses for market participants to take deliveries. Secondly, the recent $0.10 to $0.20 price backwardation from 6 August through middle of August between thinly traded front months was cited as evidence of strong physical demand, to support the claims that there will be an imminent “default” of Comex paper gold. (The definition the marketeers use of a Comex default is neither legally nor market-wise accurate, but when you are making stuff up, facts like that do not seem to matter.)

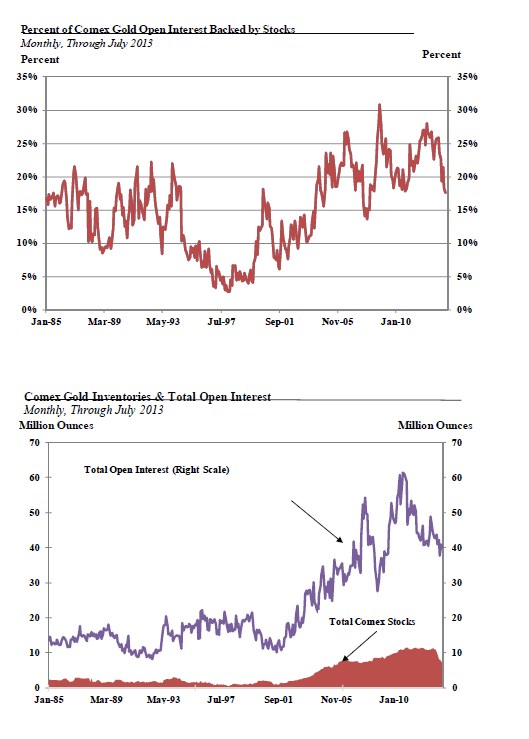

These claims cannot be further from the truth. First, registered stocks account for less than a third of total Comex reported gold stocks. While registered stocks have fallen sharply, combined registered and eligible stocks declined at a far less dramatic pace of 14.3% from end of April to 6,967,251 ounces as of 15 August. More importantly, monthly data from the Comex shows that there is a greater ‘cover’ of inventories as a percentage of open interest than there was historically. In July the percentage of open interest backed by total Comex gold inventories stood at 17.5%. While this percentage has been declining since reaching 28.0% in March 2012, stocks are equivalent to a vastly higher percentage of open interest than the period from January 1985 to April 2004, during which time the average was 12.0%. In fact, for much of the past decade the percentage of open interest covered by total stocks was much lower. It moved in a range of 6.1% – 16.8% between August 2000 and April 2004, and dipped to as low as 13.6% as recently as December 2007.

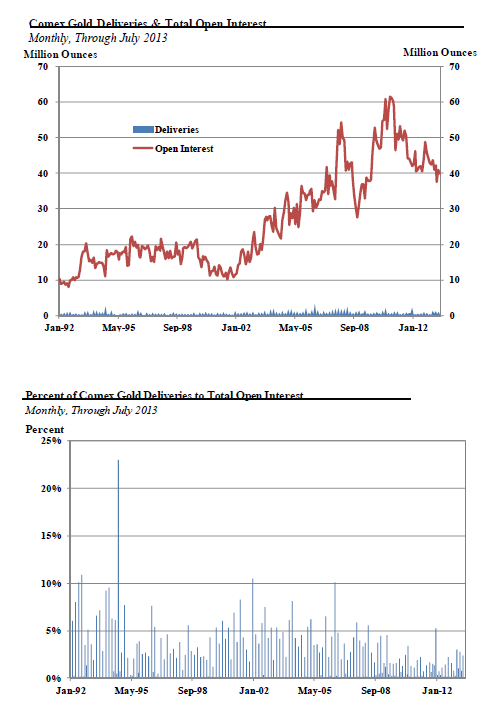

The same is true of deliveries relative to stocks, and deliveries relative to open interest. In both cases, the ratios show that there have been lower rates of deliveries in recent years compared to stocks and open interest than there was prior to 2005. The monthly ratio of deliveries relative to stocks averaged 7.1% from January to July, compared to 25.2% from January 1992 to December 2004. During the same period this year the monthly average ratio of deliveries to open interest was 1.47%, compared to 2.39% from January 1992 to December 2004.

Any talk of delivery problems, shortages, and defaults is totally unfounded based on these historical ratios.

Futures contracts are financial instruments designed to allow commercial entities to hedge the price risks inherent in their businesses, by attracting investors and speculators who are willing to take on that price risk with the hope of making a profit by taking on this risk. Futures contracts are not designed for physical delivery, and they largely are not used in that fashion. This is true across all commodities, and not just gold and silver. In almost all commodities the delivery rates are very low, usually a tiny fraction of the total open interest. The concerns of an imminent shortage of deliverable stocks are uncalled for.

[box]Denna analys är producerad av CPM Group och publiceras med tillstånd på Råvarumarknaden.se.[/box]

Disclaimer

Copyright CPM Group 2012. Not for reproduction or retransmission without written consent of CPM Group. Market Commentary is published by CPM Group and is distributed via e-mail. The views expressed within are solely those of CPM Group. Such information has not been verified, nor does CPM make any representation as to its accuracy or completeness.

Any statements non-factual in nature constitute only current opinions, which are subject to change. While every effort has been made to ensure that the accuracy of the material contained in the reports is correct, CPM Group cannot be held liable for errors or omissions. CPM Group is not soliciting any action based on it. Visit www.cpmgroup.com for more information.

Nyheter

Tyskland har så höga elpriser att företag inte har råd att använda elektricitet

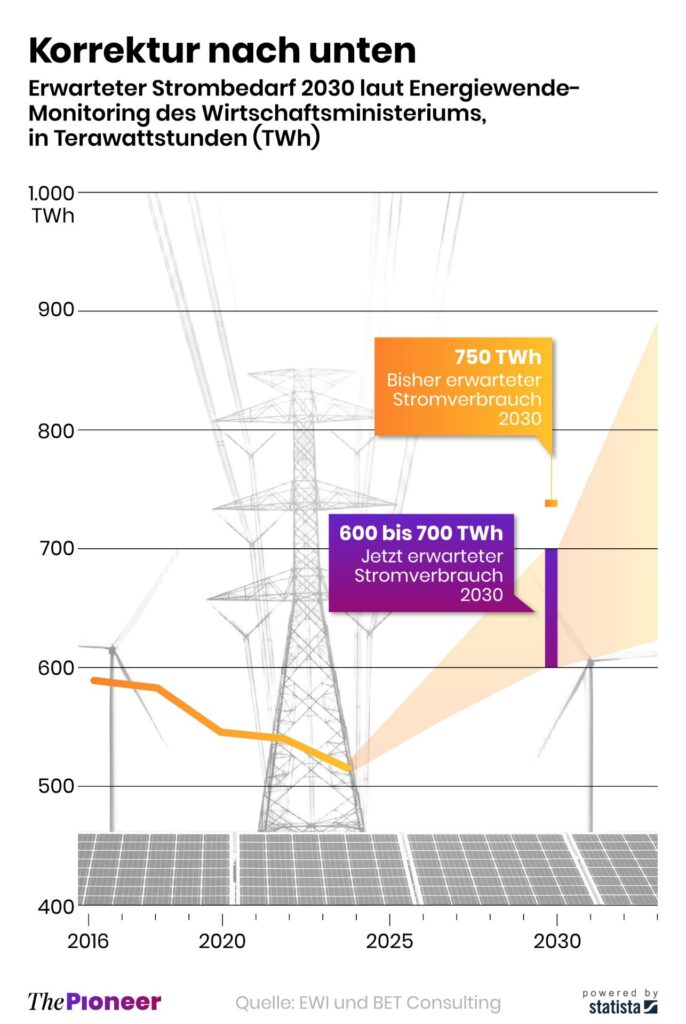

Tyskland har skrivit ner prognosen på hur mycket elektricitet landet kommer att behöva 2030. Hittills har prognosen varit 750 TWh, vilken nu har skrivits ner till 600-700 TWh,

Det kan vid en första anblick låta positivt. Men orsaken är inte att effektiviseringar. Utan priserna är så pass höga att företag inte har råd att använda elektriciteten. Elintensiv industri flyttar sin verksamhet till andra länder och få företag satsar på att etablera energikrävande verksamhet i landet.

Tyskland har inte heller någon plan för att förändra sin havererade energipolitik. Eller rättare sagt, planen är att uppfinna fusionskraft och använda det som energikälla. Något som dock inte löser problemet på några årtionden.

Nyheter

Kinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

Kinas officiella statistik för elproduktion har släppts för augusti och den visar att landet slog ett nytt rekord. Under augusti producerades 936 TWh elektricitet.

Stephen Stapczynski på Bloomberg lyfter fram att det är ungefär lika mycket som Japan producerar per år, vilket innebär är de producerar ungefär lika mycket elektricitet per invånare.

Kinas elproduktion kom i augusti från:

| Fossil energi | 67 % |

| Vattenkraft | 16 % |

| Vind och Sol | 13 % |

| Kärnkraft | 5 % |

Stapczynskis kollega Javier Blas uppmärksammar även att det totala rekordet inkluderade ett nytt rekord för kolkraft. Termisk energi (där nästan allting är kol) producerade 627,4 TWh under augusti. Vi rapporterade tidigare i år att Kina under första kvartalet slog ett nytt rekord i kolproduktion.

Nyheter

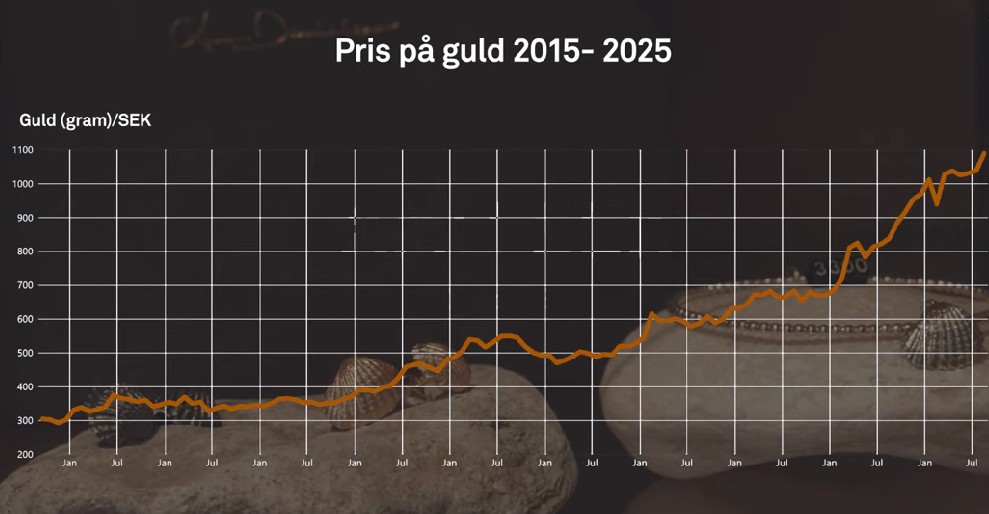

Det stigande guldpriset en utmaning för smyckesköpare

Guldpriset når hela tiden nya höjder och det märks för folk när de ska köpa smycken. Det gör att butikerna måste justera upp sina priser löpande och kunder funderar på om det går att välja något med lägre karat eller mindre diamant. Anna Danielsson, vd på Smyckevalvet, säger att det samtidigt gör att kunderna får upp ögonen för värdet av att äga guld. Det högre guldpriset har även gjort att gamla smycken som ligger hemma i folks byrålådor kan ha fått ett överraskande högt värde.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om koppar, kaffe och spannmål

-

Analys4 veckor sedan

Analys4 veckor sedanBrent sideways on sanctions and peace talks

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSommarens torka kan ge högre elpriser i höst

-

Analys4 veckor sedan

Analys4 veckor sedanBrent edges higher as India–Russia oil trade draws U.S. ire and Powell takes the stage at Jackson Hole

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals är verksamt i guldrikt område i Finland

-

Analys3 veckor sedan

Analys3 veckor sedanIncreasing risk that OPEC+ will unwind the last 1.65 mb/d of cuts when they meet on 7 September