Analys

SHB Råvarubrevet 8 februari 2013

Råvaror allmänt

Råvaror allmänt

Visst bottnar det!

Risktillgångar har sett fortsatt stigande priser under de senaste veckorna. Bilden av en global ekonomi som bottnat och drivs uppåt av tillväxtekonomiernas importbehov börjar klarna och sprida sig. Exportdata från Kina bekräftar industrivändning där januariexporten kom in bättre än väntat på 25 % y-o-y (väntat 17,5%), vilket var upp 14 % från december. Även importen steg, upp hela 28,8 % y-o-y (väntat 23,5%), och nettobalansen var sammantaget högre än väntat. Även positiv jobbdata från USA stärker sentimentet under veckan. De uppskjutna budgetåtstramningarna i USA börjar dock åter komma nära marknadens näsa och riskerna för sentimentet kring USA i närtid har ökat.

Råvarorna har handlats sidledes efter förra veckans häftiga uppgångar. Det torra vädret i USA fortsätter och även om vår syn på soja, majs och vete fortfarande är att normalt väder ska få priserna att falla så väljer vi att ändra vår syn på livsmedelssektorn till neutral i det korta perspektivet på grund av riskerna för högre priser om regn uteblir i februari.

Basmetaller

Fokus på Kinas metallhandlare

Basmetaller hade en blandad utveckling under veckan där handeln successivt skruvades ner inför kinesernas nyårsfirande på söndag och påföljande lediga vecka. Metallerna steg någon procent i slutet av veckan efter positiv kinesisk handelsdata. Mycket förväntningar och fokus ligger nu på hur kinesiska metallhandlare kommer att agera när de kommer tillbaka efter nyårsledigheten.

Om kinesiska köpintressen tar vid kommer rallyt i basmetaller att fortsätta en bra bit till under februari. Om kineserna inte är intresserade att köpa på dessa nivåer lär det bli motigt för basmetallerna. Vi tror på fortsatt styrka i kinesiska konjunkturen och att högre priser kommer nås under slutet av februari. Rykten i marknaden säger att stora mängder köpoptioner på koppar med lösenpris 9000 USD i september har köpts av en stor aktör. Det tyder på att det är fler som är positiva till utvecklingen i Kina under 2013.

Den globala tillväxten har fått ny kraft och gynnar konjunkturkänsliga råvaror som basmetaller. Vi tror på: BASMET H

Ädelmetaller

Draghi fick guldet på fall

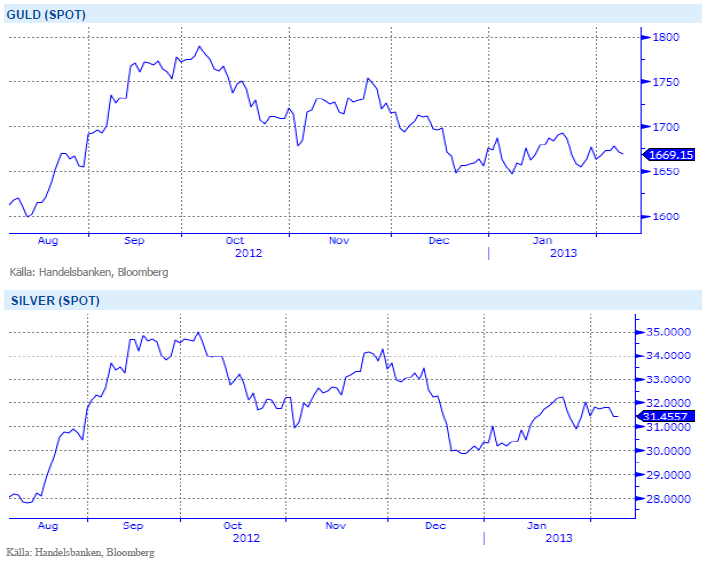

Resultatet efter veckans handel på ädelmetallerna är blandat där silver och palladium har tappat någon procent och där guld och platinum stärkts något. Mario Draghi´s tal om nedsidesrisker fick EUR/USD på fall efter presskonferensen på torsdagen (efter oförändrat räntebesked). En stärkt dollar fick samtidigt guld och silver att falla kraftigt men kunde återhämta sig redan under eftermiddagen.

Fortsatt ljusning i konjunkturen efter positiv data från USA och Kina stärker vår tro att nästa stora rörelse för guldet finns på nedsidan. Att FED´s ärkeduva Charles Evan igår sade att QE3 kan avslutas innan arbetslöshetsnivån når 7 % (vilket den kan göra till hösten) talar även för lägre guldpris.

Med fortsatt positivt risksentiment och potentiellt stigande räntenivåer ser vi nästa stora rörelse kommer att vara nedåt. Vi tror på GULD S H

Energi

Fortsatt osäkert för utsläppsrätterna

Fram till fredag var det en ganska händelselös vecka för elpriset som till stort har handlats efter rörelser på utsläppsrätter. Under veckans sista dag fick dock både elen fart och steg dryga 1,6 %, med stöd från högre pris på både olja och utsläppsrätter. Angela Merkels uttalande förra fredagen fick priset på utsläppsrätter att skena mot slutet av förra veckan. Sedan dess har priset rört sig i intervallet EUR 4.10-4.75, nu kvar på 4,50 EUR/ton. Den 19 februari väntas ytterligare en omröstning om back-loadingplanen. Utan plan riskerar marknaden stort överskott av rätter och total kollaps. Om planen förvekligas kan vi få se priser åter på EUR 10-20nivån. Väderprognoserna visar på torrt och kallt väder längre fram vilket ger stöd medan kol och gas har försvagats något under veckan. Vi behåller vår neutrala syn för elpriset.

Oljan har stigit i slutet mot veckan och handlas nu over 118 (!) USD/fat. Torsdagens uttalande från Aya-tolla Ali Khemenei, Iran högsta ledare, att han vägrar föra samtal med USA om landets kärnenergiprogram så länge de ”riktar en pistol mot Iran” fick oljepriset att stiga och risken ökar för fortsatta exportsanktioner mot Iran. Marknaden har prisat in en riskpremie på USD 10-15 för ytterligare utbudstörningar. Vi tror att oljan kan stiga ytterligare trots höga nivåer och vi behåller vår positiva vy för energisektorn.

Den råvarugrupp som är mest beroende av den globala konjunkturen är Energi och med en starkare konjunktur ser vi positivt på utvecklingen för denna sektor. Vi tror på ENERGI H

Livsmedel

Socker väntas stiga

Idag handlas socker på nivåer kring18 cent/Ibs och närmar sig därmed produktionskostnaden, vilket satt hårt press på producenterna. Det senaste året har sockerpriset fallit 25 procent, delvis som följd av produktionsöverskott i Brasilien, världens största producent av socker. Även i år har det rapporterats om höga skördar i Brasilien trots den sega starten i november. Det torrare vädret har däremot fått produktionen att falla från rekordnivåer i Thailand, världens största exportör. Andra incitament som ger stöd till sockerpriset är efterfrågan på etanol som väntas stiga efter en prishöjning på bensin i Sydamerika.

Regn på det amerikanska höstvetet har pressat vete-priset något under veckan. Regnet är dock begränsat och skicket på grödan är fortfarande riktigt dåligt, men om vi får ett gynnsamt vårväder kan höstvetet återhämta sig väl. I andra veteregioner i världen råder inga större problem vilket ger viss press nedåt på priserna. Än finns det dessutom tid för regn att falla inför sådd av majs i USA – vilket spannmålsmarkna-den lägger stort fokus på för tillfället. Vetet handlas nu på de lägsta nivåerna sedan mitten av juli månad 2012, givet inga större väderproblem (vilket vi dock blivit ganska vana vid) bör vi kunna vänta oss fortsatt lägre priser lite längre fram på året. Under fredagskvällen väntas lagerrapport från Amerikanska jord-bruksdepartementet där bland annat lagret för majs globalt väntas justeras ned samtidigt som lager i USA väntas justeras upp något.

Sockerpris på nivåer som närmar sig produktionskostnaden, produktions fall i Thailand och ökad efterfrågan på etanol får oss att tro på BULL SOCKER H

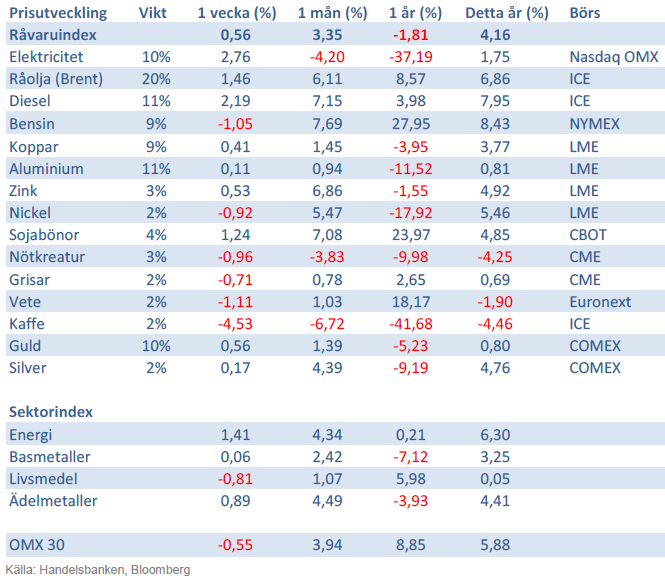

Handelsbankens Råvaruindex

Handelsbankens råvaruindex består av de underliggande indexen för respektive råvara. Vikterna är bestämda till hälften från värdet av global produktion och till hälften från likviditeten i terminskontrakten.

[box]SHB Råvarubrevet är producerat av Handelsbanken och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Ansvarsbegränsning

Detta material är producerat av Svenska Handelsbanken AB (publ) i fortsättningen kallad Handelsbanken. De som arbetar med innehållet är inte analytiker och materialet är inte oberoende investeringsanalys. Innehållet är uteslutande avsett för kunder i Sverige. Syftet är att ge en allmän information till Handelsbankens kunder och utgör inte ett personligt investeringsråd eller en personlig rekommendation. Informationen ska inte ensamt utgöra underlag för investeringsbeslut. Kunder bör inhämta råd från sina rådgivare och basera sina investeringsbeslut utifrån egen erfarenhet.

Informationen i materialet kan ändras och också avvika från de åsikter som uttrycks i oberoende investeringsanalyser från Handelsbanken. Informationen grundar sig på allmänt tillgänglig information och är hämtad från källor som bedöms som tillförlitliga, men riktigheten kan inte garanteras och informationen kan vara ofullständig eller nedkortad. Ingen del av förslaget får reproduceras eller distribueras till någon annan person utan att Handelsbanken dessförinnan lämnat sitt skriftliga medgivande. Handelsbanken ansvarar inte för att materialet används på ett sätt som strider mot förbudet mot vidarebefordran eller offentliggörs i strid med bankens regler.

Analys

More weakness and lower price levels ahead, but the world won’t drown in oil in 2026

Some rebound but not much. Brent crude rebounded 1.5% yesterday to $65.47/b. This morning it is inching 0.2% up to $65.6/b. The lowest close last week was on Thursday at $64.11/b.

The curve structure is almost as week as it was before the weekend. The rebound we now have gotten post the message from OPEC+ over the weekend is to a large degree a rebound along the curve rather than much strengthening at the front-end of the curve. That part of the curve structure is almost as weak as it was last Thursday.

We are still on a weakening path. The message from OPEC+ over the weekend was we are still on a weakening path with rising supply from the group. It is just not as rapidly weakening as was feared ahead of the weekend when a quota hike of 500 kb/d/mth for November was discussed.

The Brent curve is on its way to full contango with Brent dipping into the $50ies/b. Thus the ongoing weakening we have had in the crude curve since the start of the year, and especially since early June, will continue until the Brent crude oil forward curve is in full contango along with visibly rising US and OECD oil inventories. The front-month Brent contract will then flip down towards the $60/b-line and below into the $50ies/b.

At what point will OPEC+ turn to cuts? The big question then becomes: When will OPEC+ turn around to make some cuts? At what (price) point will they choose to stabilize the market? Because for sure they will. Higher oil inventories, some more shedding of drilling rigs in US shale and Brent into the 50ies somewhere is probably where the group will step in.

There is nothing we have seen from the group so far which indicates that they will close their eyes, let the world drown in oil and the oil price crash to $40/b or below.

The message from OPEC+ is also about balance and stability. The world won’t drown in oil in 2026. The message from the group as far as we manage to interpret it is twofold: 1) Taking back market share which requires a lower price for non-OPEC+ to back off a bit, and 2) Oil market stability and balance. It is not just about 1. Thus fretting about how we are all going to drown in oil in 2026 is totally off the mark by just focusing on point 1.

When to buy cal 2026? Before Christmas when Brent hits $55/b and before OPEC+ holds its last meeting of the year which is likely to be in early December.

Brent crude oil prices have rebounded a bit along the forward curve. Not much strengthening in the structure of the curve. The front-end backwardation is not much stronger today than on its weakest level so far this year which was on Thursday last week.

The front-end backwardation fell to its weakest level so far this year on Thursday last week. A slight pickup yesterday and today, but still very close to the weakest year to date. More oil from OPEC+ in the coming months and softer demand and rising inventories. We are heading for yet softer levels.

Analys

A sharp weakening at the core of the oil market: The Dubai curve

Down to the lowest since early May. Brent crude has fallen sharply the latest four days. It closed at USD 64.11/b yesterday which is the lowest since early May. It is staging a 1.3% rebound this morning along with gains in both equities and industrial metals with an added touch of support from a softer USD on top.

What stands out the most to us this week is the collapse in the Dubai one to three months time-spread.

Dubai is medium sour crude. OPEC+ is in general medium sour crude production. Asian refineries are predominantly designed to process medium sour crude. So Dubai is the real measure of the balance between OPEC+ holding back or not versus Asian oil demand for consumption and stock building.

A sharp weakening of the front-end of the Dubai curve. The front-end of the Dubai crude curve has been holding out very solidly throughout this summer while the front-end of the Brent and WTI curves have been steadily softening. But the strength in the Dubai curve in our view was carrying the crude oil market in general. A source of strength in the crude oil market. The core of the strength.

The now finally sharp decline of the front-end of the Dubai crude curve is thus a strong shift. Weakness in the Dubai crude marker is weakness in the core of the oil market. The core which has helped to hold the oil market elevated.

Facts supports the weakening. Add in facts of Iraq lifting production from Kurdistan through Turkey. Saudi Arabia lifting production to 10 mb/d in September (normal production level) and lifting exports as well as domestic demand for oil for power for air con is fading along with summer heat. Add also in counter seasonal rise in US crude and product stocks last week. US oil stocks usually decline by 1.3 mb/week this time of year. Last week they instead rose 6.4 mb/week (+7.2 mb if including SPR). Total US commercial oil stocks are now only 2.1 mb below the 2015-19 seasonal average. US oil stocks normally decline from now to Christmas. If they instead continue to rise, then it will be strongly counter seasonal rise and will create a very strong bearish pressure on oil prices.

Will OPEC+ lift its voluntary quotas by zero, 137 kb/d, 500 kb/d or 1.5 mb/d? On Sunday of course OPEC+ will decide on how much to unwind of the remaining 1.5 mb/d of voluntary quotas for November. Will it be 137 kb/d yet again as for October? Will it be 500 kb/d as was talked about earlier this week? Or will it be a full unwind in one go of 1.5 mb/d? We think most likely now it will be at least 500 kb/d and possibly a full unwind. We discussed this in a not earlier this week: ”500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d”

The strength in the front-end of the Dubai curve held out through summer while Brent and WTI curve structures weakened steadily. That core strength helped to keep flat crude oil prices elevated close to the 70-line. Now also the Dubai curve has given in.

Brent crude oil forward curves

Total US commercial stocks now close to normal. Counter seasonal rise last week. Rest of year?

Total US crude and product stocks on a steady trend higher.

Analys

OPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

Down to mid-60ies as Iraq lifts production while Saudi may be tired of voluntary cut frugality. The Brent December contract dropped 1.6% yesterday to USD 66.03/b. This morning it is down another 0.3% to USD 65.8/b. The drop in the price came on the back of the combined news that Iraq has resumed 190 kb/d of production in Kurdistan with exports through Turkey while OPEC+ delegates send signals that the group will unwind the remaining 1.65 mb/d (less the 137 kb/d in October) of voluntary cuts at a pace of 500 kb/d per month pace.

Signals of accelerated unwind and Iraqi increase may be connected. Russia, Kazakhstan and Iraq were main offenders versus the voluntary quotas they had agreed to follow. Russia had a production ’debt’ (cumulative overproduction versus quota) of close to 90 mb in March this year while Kazakhstan had a ’debt’ of about 60 mb and the same for Iraq. This apparently made Saudi Arabia angry this spring. Why should Saudi Arabia hold back if the other voluntary cutters were just freeriding? Thus the sudden rapid unwinding of voluntary cuts. That is at least one angle of explanations for the accelerated unwinding.

If the offenders with production debts then refrained from lifting production as the voluntary cuts were rapidly unwinded, then they could ’pay back’ their ’debts’ as they would under-produce versus the new and steadily higher quotas.

Forget about Kazakhstan. Its production was just too far above the quotas with no hope that the country would hold back production due to cross-ownership of oil assets by international oil companies. But Russia and Iraq should be able to do it.

Iraqi cumulative overproduction versus quotas could reach 85-90 mb in October. Iraq has however steadily continued to overproduce by 3-5 mb per month. In July its new and gradually higher quota came close to equal with a cumulative overproduction of only 0.6 mb that month. In August again however its production had an overshoot of 100 kb/d or 3.1 mb for the month. Its cumulative production debt had then risen to close to 80 mb. We don’t know for September yet. But looking at October we now know that its production will likely average close to 4.5 mb/d due to the revival of 190 kb/d of production in Kurdistan. Its quota however will only be 4.24 mb/d. Its overproduction in October will thus likely be around 250 kb/d above its quota with its production debt rising another 7-8 mb to a total of close to 90 mb.

Again, why should Saudi Arabia be frugal while Iraq is freeriding. Better to get rid of the voluntary quotas as quickly as possible and then start all over with clean sheets.

Unwinding the remaining 1.513 mb/d in one go in October? If OPEC+ unwinds the remaining 1.513 mb/d of voluntary cuts in one big go in October, then Iraq’s quota will be around 4.4 mb/d for October versus its likely production of close to 4.5 mb/d for the coming month..

OPEC+ should thus unwind the remaining 1.513 mb/d (1.65 – 0.137 mb/d) in one go for October in order for the quota of Iraq to be able to keep track with Iraq’s actual production increase.

October 5 will show how it plays out. But a quota unwind of at least 500 kb/d for Oct seems likely. An overall increase of at least 500 kb/d in the voluntary quota for October looks likely. But it could be the whole 1.513 mb/d in one go. If the increase in the quota is ’only’ 500 kb/d then Iraqi cumulative production will still rise by 5.7 mb to a total of 85 mb in October.

Iraqi production debt versus quotas will likely rise by 5.7 mb in October if OPEC+ only lifts the overall quota by 500 kb/d in October. Here assuming historical production debt did not rise in September. That Iraq lifts its production by 190 kb/d in October to 4.47 mb/d (August level + 190 kb/d) and that OPEC+ unwinds 500 kb/d of the remining quotas in October when they decide on this on 5 October.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Analys4 veckor sedan

Analys4 veckor sedanBrent crude ticks higher on tension, but market structure stays soft

-

Analys3 veckor sedan

Analys3 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuldpriset uppe på nya höjder, nu 3750 USD