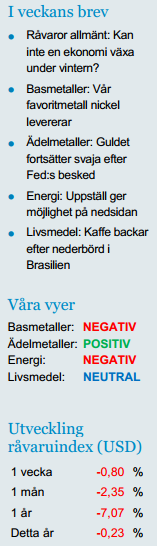

Analys

SHB Råvarubrevet 21mars 2014

Råvaror allmänt: Kan inte en ekonomi växa under vintern?

Debatten fortsätter huruvida den senaste data strömmen från USA enbart varit dålig på grund av den kalla vintern. Om så är fallet bör det komma en ketchup effekt i marsdata då ett uppdämt behov av byggande och shoppande nu borde försiggå i USA i den uppiggande vårsolen.

Debatten fortsätter huruvida den senaste data strömmen från USA enbart varit dålig på grund av den kalla vintern. Om så är fallet bör det komma en ketchup effekt i marsdata då ett uppdämt behov av byggande och shoppande nu borde försiggå i USA i den uppiggande vårsolen.

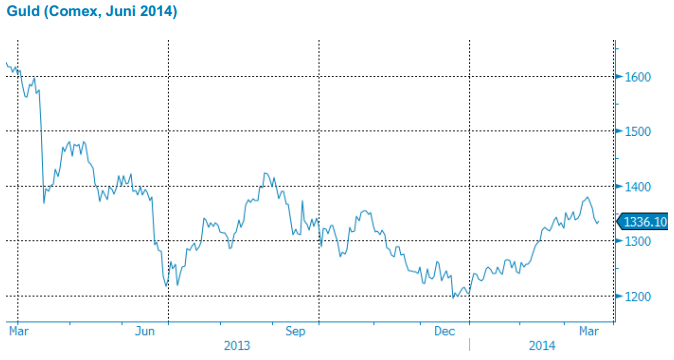

Vi är oroliga för att det också kan ligga ett inslag av sämre konjunktur med i databilden. Den skulle i så fall härstamma från neddragningen av QE och stämma väl överrens med hur marknaden har betett sig de senaste tre åren då amerikanska makrodata har börjat åren dåligt som ett led i hur QE stimulanserna har lanserats. Marknaden fortsätter prisa in en ketchupeffekt och vi konstaterar att när investerare och ekonomer är så entydiga så stiger riskerna. Fed lämnade räntebesked under veckan och med viss dramatik flaggade man för avslutade stimulanser och påbörjad räntehöjning klart tidigare än marknaden väntade sig. Det fick guldet tillfälligt på fall men vi ändrar inte vår nuvarande positiva syn på guld på grund av det.

Situationen i Kina har förbättrats något under veckan då Li har varit ute och pratat om att driva på vissa byggprojekt, klassisk retorik från kinas ledare när tillväxtindikatorer har fallit till farligt låga nivåer. Ytterligare konkurser ligger dock i korten men marknaden hanterar dem bra. Koppar konsolideras under veckan efter raset och letar ny väg beroende på hur kinasituationen utvecklas. Under helgen kommer HSBC preliminära inköpschefsindex för Kina som under 4 av de senaste 4 åren studsat upp under mars och april som är intensiva perioder i Kinas tillverkningsindustri. Om vi inte får en högre siffra än i februari (48,5) är det ett mycket svagt tecken.

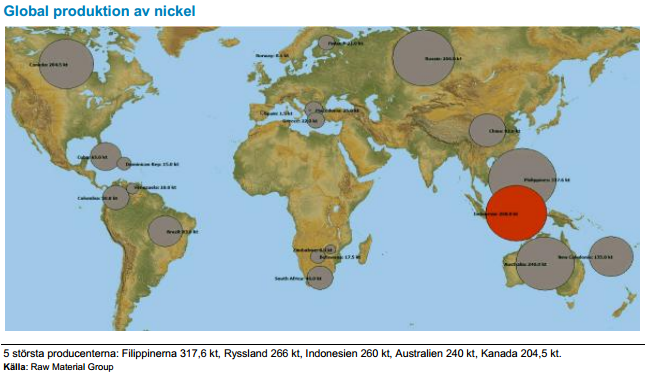

Basmetaller: Vår favoritmetall nickel levererar

Nickel är den metall som klarat sig klart bäst under året, upp nästan 15 % hittills (10 % under marsmånad) medan koppar, aluminium och zink samtliga backat. Indonesiens exportstopp som trädde i kraft vid årsskiftet är givetvis en bidragande orsak men även senaste tidens oroligheter kring Ryssland sätter sina spår även i nickelpriset. Ryssland står för stor del av den globala produktionen av nickel, 266 000 ton per år och oron stiger nu för eventuella sanktioner vilket skulle slå hårt mot utbudet av metallen. Att priset stiger i en miljö där övriga metaller försvagas tyder på styrka och vi fortsätter att hålla nickel som köpvärd även om vi är negativa till sektorn som helhet.

Koppar å andra sidan fortsätter att se svag ut och kan komma att behöva ett nytt smeknamn – Dr Koppar har tidigare setts som indikator för vart konjunkturen är på väg. Nu faller priset på metallen samtidigt som konjunkturprognoser visar på ljusare tider. De senaste 16 kvartalen har kopparpriset och globala BNP rört sig åt samma håll endast 6 gånger. Koppar är under strukturell press då utbudet växer fortare än efterfrågan och vi tror fortsatt på en svag utveckling.

Låga prisnivåer, exportstopp av oförädlad nickelmalm från Indonesien och det faktum att 40 % av gruvorna går med förlust på dagens prisnivå. Vi tror på: LONG NICKEL H

Ädelmetaller: Guldet fortsätter svaja efter Fed:s besked

Generell brist på reaktioner efter söndagens folkomröstning på Krim satte press på guldet redan i början av veckan, efter att det stängt fredagen på den högsta nivån sedan början av september förra året. Det är rimligt att anta att fredagens starka prisutveckling berodde på oro inför just folkomröstningen och dess resultat. Veckans stora nyhet var annars nya Fed-chefen Janet Yellen hökaktiga besked på onsdagskvällen, något som satte ytterligare press på nedåt på guldet. Just denna effekt är nog att betrakta som viktigare för guldet den närmaste tiden. Amerikanska räntor har stigit rejält sedan Fed-beskedet, och stigande räntor (=stigande alternativkostnad för att äga guld) är en negativ faktor för guldet.

Klarar guldpriset att återta sin upptrend trots stigande amerikanska räntor ser vi det som väldigt positivt. Om vi mäter prisrörelsen rensat för förra fredagens uppgång inför omröstningen på Krim så har guldet tappat drygt två procent (drygt tre procent från fredagens stängning), vilket måste beskrivas som än väldigt modest reaktion. Vi bibehåller därmed vår positiva syn på guld, men observerar den närmaste tidens prisrörelser väldigt noga.

Efter en lång tid av negativ vy för guldet har vi bytt fot och tror på stigande pris. Vi tror på: LONG GULD H

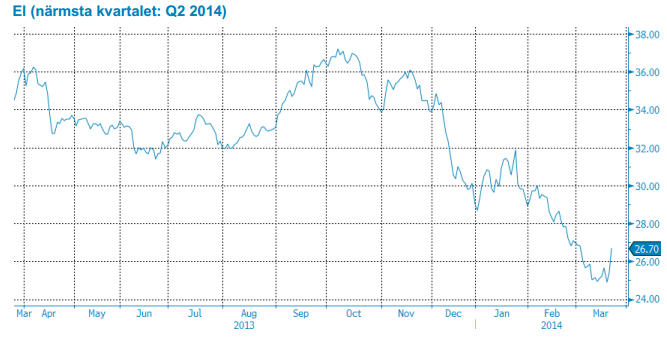

Energi: Uppställ ger möjlighet på nedsidan

Vi har mot slutet av veckan haft en kraftig uppgång på elmarknaden och de korta kontrakten. Kvartalet Q214 (som är underliggande för våra investeringsprodukter på elmarknaden) har stigit närmare 8 procent under veckan som ett resultat av väderomslag och vi är nu tillbaka på de prisnivåer som handlades under början av mars. Efter en period med väldigt mycket nederbörd ser vi nu torrare prognoser som domineras av högtryck från öst. När såväl energikol, utsläppsrätter, och gas handlas relativt oförändrat samtidigt som kärnkraften går som den skall tenderar marknaden bli väldigt väderstyrd. När en prognos som tidigare visat på extremt mycket nederbörd och där de våta dagarna försvinner i framkant, en förändring på 4-5 TWh som i detta fall, ja då är det klart att marknaden reagerar extra mycket.

Det finns väl anledning att tro att en del stoppar nu tagits som vi skrev om i förra brevet då marknaden varit väldigt kort. Vi har sett en del tendenser till lågtrycksintrång och att detta torra scenario inte håller i sig varför vi bör se en fallande trend efter helgen.

Vi tror att det kommer ges möjligheter till god avkastning i denna range-baserade handel. Vi tror på: SHRT OLJA H

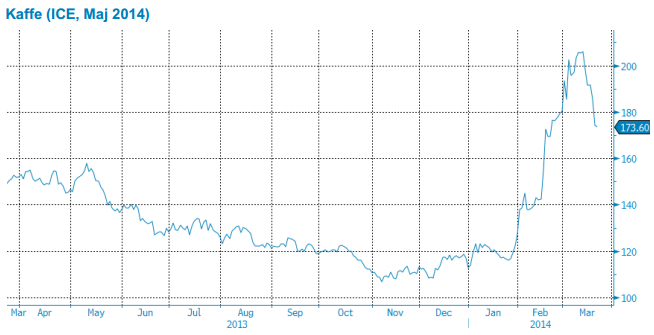

Livsmedel: Kaffe backar efter nederbörd i Brasilien

Under veckan har terminspriserna på kaffe backat med hela 15 procent från årshögsta efter vinsthemtagningar och rapporter om regn i de värst drabbade kafferegionerna. Uppgången har varit makalöst, en uppgång på drygt 80 procent i år efter en längre period av uteblivet regn. En kallfront är på väg in och mer nederbörd väntas till helgen i Minas Gerais, Brasiliens viktigaste kafferegion. Kvalitén på skörden ser ut att vara allt från god till mycket god i de södra delarna medan de norra regionerna ser ut att ha drabbats hårdare. Man räknar därför med stora variationer på kvalitén från de olika regionerna. Vi är nöjda med våra prognoser hittills och väljer en neutral vy framöver. Vi tror dock på fortsatt hög volatilitet i råvaran i väntan på estimatsiffror efter regnperioden.

För tillfället påverkas vetepriserna mest av vädret för det amerikanska vetet och situationen i Ukraina. I övrigt finns inga större odlingsrelaterade problem världen över. Vad gäller Ukrainas export så är det främst majsen som kan komma att påverkas, landet har inte mycket mer vete kvar att exportera. Vi är kvar i tron om att uppgången vi sett den senaste tiden bör ses som ett bra säljtillfälle. Prognoserna pekar på stora kommande skördar och mer kortsiktigt bör även en minskad efterfrågan kunna påverka priset negativt – stora importländer som Egypten och Iran startar snart den egna skörden vilket bör minska importbehovet.

Vi tror på kakao då varmare och torrare klimat över normalen väntas i samband med El Nino. Vi tror på: LONG KAKAO H

Handelsbankens råvaruindex

*Uppdaterade vikter från 29 november 2013

Handelsbankens råvaruindex består av de underliggande indexen för respektive råvara. Vikterna är bestämda till hälften från värdet av nordisk produktion (globala produktionen för sektorindex) och till hälften från likviditeten i terminskontrakten.

[box]SHB Råvarubrevet är producerat av Handelsbanken och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Ansvarsbegränsning

Detta material är producerat av Svenska Handelsbanken AB (publ) i fortsättningen kallad Handelsbanken. De som arbetar med innehållet är inte analytiker och materialet är inte oberoende investeringsanalys. Innehållet är uteslutande avsett för kunder i Sverige. Syftet är att ge en allmän information till Handelsbankens kunder och utgör inte ett personligt investeringsråd eller en personlig rekommendation. Informationen ska inte ensamt utgöra underlag för investeringsbeslut. Kunder bör inhämta råd från sina rådgivare och basera sina investeringsbeslut utifrån egen erfarenhet.

Informationen i materialet kan ändras och också avvika från de åsikter som uttrycks i oberoende investeringsanalyser från Handelsbanken. Informationen grundar sig på allmänt tillgänglig information och är hämtad från källor som bedöms som tillförlitliga, men riktigheten kan inte garanteras och informationen kan vara ofullständig eller nedkortad. Ingen del av förslaget får reproduceras eller distribueras till någon annan person utan att Handelsbanken dessförinnan lämnat sitt skriftliga medgivande. Handelsbanken ansvarar inte för att materialet används på ett sätt som strider mot förbudet mot vidarebefordran eller offentliggörs i strid med bankens regler.

Analys

OPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

Down to mid-60ies as Iraq lifts production while Saudi may be tired of voluntary cut frugality. The Brent December contract dropped 1.6% yesterday to USD 66.03/b. This morning it is down another 0.3% to USD 65.8/b. The drop in the price came on the back of the combined news that Iraq has resumed 190 kb/d of production in Kurdistan with exports through Turkey while OPEC+ delegates send signals that the group will unwind the remaining 1.65 mb/d (less the 137 kb/d in October) of voluntary cuts at a pace of 500 kb/d per month pace.

Signals of accelerated unwind and Iraqi increase may be connected. Russia, Kazakhstan and Iraq were main offenders versus the voluntary quotas they had agreed to follow. Russia had a production ’debt’ (cumulative overproduction versus quota) of close to 90 mb in March this year while Kazakhstan had a ’debt’ of about 60 mb and the same for Iraq. This apparently made Saudi Arabia angry this spring. Why should Saudi Arabia hold back if the other voluntary cutters were just freeriding? Thus the sudden rapid unwinding of voluntary cuts. That is at least one angle of explanations for the accelerated unwinding.

If the offenders with production debts then refrained from lifting production as the voluntary cuts were rapidly unwinded, then they could ’pay back’ their ’debts’ as they would under-produce versus the new and steadily higher quotas.

Forget about Kazakhstan. Its production was just too far above the quotas with no hope that the country would hold back production due to cross-ownership of oil assets by international oil companies. But Russia and Iraq should be able to do it.

Iraqi cumulative overproduction versus quotas could reach 85-90 mb in October. Iraq has however steadily continued to overproduce by 3-5 mb per month. In July its new and gradually higher quota came close to equal with a cumulative overproduction of only 0.6 mb that month. In August again however its production had an overshoot of 100 kb/d or 3.1 mb for the month. Its cumulative production debt had then risen to close to 80 mb. We don’t know for September yet. But looking at October we now know that its production will likely average close to 4.5 mb/d due to the revival of 190 kb/d of production in Kurdistan. Its quota however will only be 4.24 mb/d. Its overproduction in October will thus likely be around 250 kb/d above its quota with its production debt rising another 7-8 mb to a total of close to 90 mb.

Again, why should Saudi Arabia be frugal while Iraq is freeriding. Better to get rid of the voluntary quotas as quickly as possible and then start all over with clean sheets.

Unwinding the remaining 1.513 mb/d in one go in October? If OPEC+ unwinds the remaining 1.513 mb/d of voluntary cuts in one big go in October, then Iraq’s quota will be around 4.4 mb/d for October versus its likely production of close to 4.5 mb/d for the coming month..

OPEC+ should thus unwind the remaining 1.513 mb/d (1.65 – 0.137 mb/d) in one go for October in order for the quota of Iraq to be able to keep track with Iraq’s actual production increase.

October 5 will show how it plays out. But a quota unwind of at least 500 kb/d for Oct seems likely. An overall increase of at least 500 kb/d in the voluntary quota for October looks likely. But it could be the whole 1.513 mb/d in one go. If the increase in the quota is ’only’ 500 kb/d then Iraqi cumulative production will still rise by 5.7 mb to a total of 85 mb in October.

Iraqi production debt versus quotas will likely rise by 5.7 mb in October if OPEC+ only lifts the overall quota by 500 kb/d in October. Here assuming historical production debt did not rise in September. That Iraq lifts its production by 190 kb/d in October to 4.47 mb/d (August level + 190 kb/d) and that OPEC+ unwinds 500 kb/d of the remining quotas in October when they decide on this on 5 October.

Analys

Modest draws, flat demand, and diesel back in focus

U.S. commercial crude inventories posted a marginal draw last week, falling by 0.6 million barrels to 414.8 million barrels. Inventories remain 4% below the five-year seasonal average, but the draw is far smaller than last week’s massive 9.3-million-barrel decline. Higher crude imports (+803,000 bl d WoW) and steady refinery runs (93% utilization) helped keep the crude balance relatively neutral.

Yet another drawdown indicates commercial crude inventories continue to trend below the 2015–2022 seasonal norm (~440 million barrels), though at 414.8 million barrels, levels are now almost exactly in line with both the 2023 and 2024 trajectory, suggesting stable YoY conditions (see page 3 attached).

Gasoline inventories dropped by 1.1 million barrels and are now 2% below the five-year average. The decline was broad-based, with both finished gasoline and blending components falling, indicating lower output and resilient end-user demand as we enter the shoulder season post-summer (see page 6 attached).

On the diesel side, distillate inventories declined by 1.7 million barrels, snapping a two-week streak of strong builds. At 125 million barrels, diesel inventories are once again 8% below the five-year average and trending near the low end of the historical range.

In total, commercial petroleum inventories (excl. SPR) slipped by 0.5 million barrels on the week to ish 1,281.5 million barrels. While essentially flat, this ends a two-week streak of meaningful builds, reflecting a return to a slightly tighter situation.

On the demand side, the DOE’s ‘products supplied’ metric (see page 6 attached), a proxy for implied consumption, softened slightly. Total demand for crude oil over the past four weeks averaged 20.5 million barrels per day, up just 0.9% YoY.

Summing up: This week’s report shows a re-tightening in diesel supply and modest draws across the board, while demand growth is beginning to flatten. Inventories remain structurally low, but the tone is less bullish than in recent weeks.

Analys

Are Ukraine’s attacks on Russian energy infrastructure working?

Brent crude rose 1.6% yesterday. After trading in a range of USD 66.1 – 68.09/b it settled at USD 67.63/b. A level which we are well accustomed to see Brent crude flipping around since late August. This morning it is trading 0.5% higher at USD 68/b. The market was expecting an increase of 230 kb/d in Iraqi crude exports from Kurdistan through Turkey to the Cheyhan port but that has so far failed to materialize. This probably helped to drive Brent crude higher yesterday. Indications last evening that US crude oil inventories likely fell 3.8 mb last week (indicative numbers by API) probably also added some strength to Brent crude late in the session. The market continues to await the much heralded global surplus materializing as rising crude and product inventories in OECD countries in general and the US specifically.

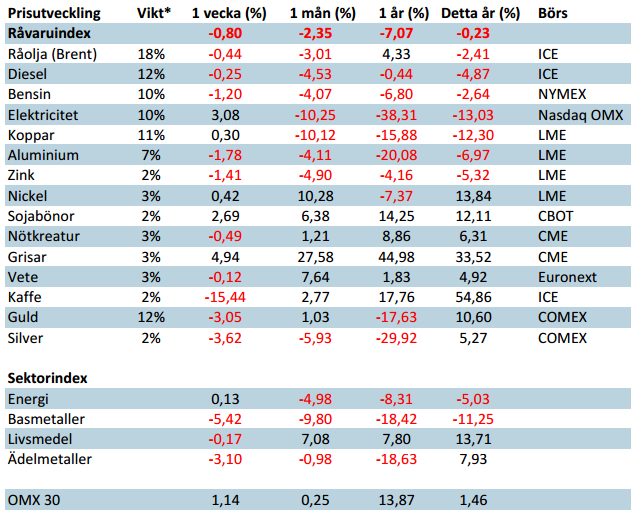

The oil market is starting to focus increasingly on the successful Ukrainian attacks on Russian oil infrastructure. Especially the attacks on Russian refineries. Refineries are highly complex and much harder to repair than simple crude oil facilities like export pipelines, ports and hubs. It can take months and months to repair complex refineries. It is thus mainly Russian oil products which will be hurt by this. First oil product exports will go down, thereafter Russia will have to ration oil product consumption domestically. Russian crude exports may not be hurt as much. Its crude exports could actually go up as its capacity to process crude goes down. SEB’s Emerging Market strategist Erik Meyersson wrote about the Ukrainian campaign this morning: ”Are Ukraine’s attacks on Russian energy infrastructure working?”. Phillips P O’Brian published an interesting not on this as well yesterday: ”An Update On The Ukrainian Campaign Against Russian Refineries”. It is a pay-for article, but it is well worth reading. Amongst other things it highlights the strategic focus of Ukraine towards Russia’s energy infrastructure. A Ukrainian on the matter also put out a visual representation of the attacks on twitter. We have not verified the data representation. It needs to be interpreted with caution in terms of magnitude of impact and current outage.

Complex Russian oil refineries are sitting ducks in the new, modern long-range drone war. Ukraine is building a range of new weapons as well according to O’Brian. The problem with attacks on Russian refineries is thus on the rise. This will likely be an escalating problem for Russia. And oil products around the world may rise versus the crude oil price while the crude oil price itself may not rise all that much due to this.

Russian clean oil product exports as presented by SEB’s Erik Meyersson in his note this morning.

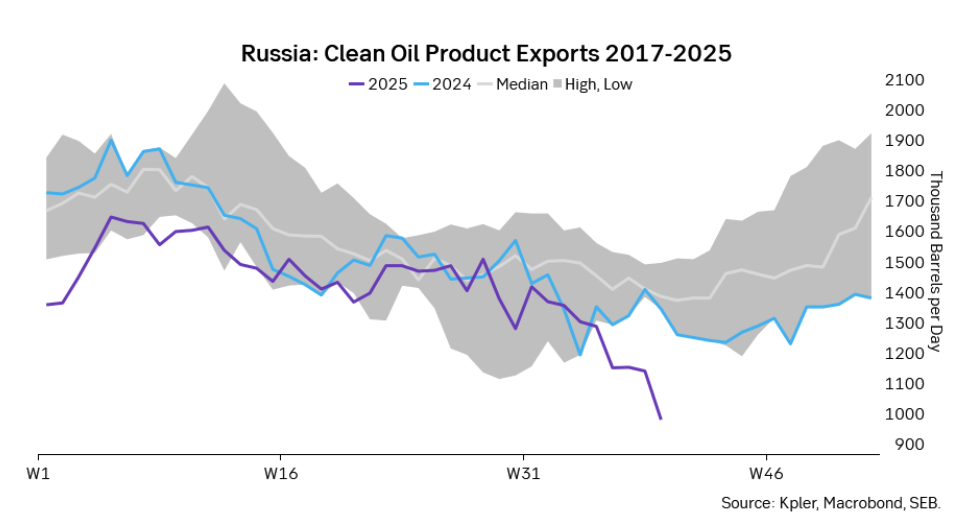

The ICE Gasoil crack and the 3.5% fuel oil crack has been strengthening. The 3.5% crack should have weakened along with rising exports of sour crude from OPEC+, but it hasn’t. Rather it has moved higher instead. The higher cracks could in part be due to the Ukrainian attacks on Russian oil refineries.

Ukrainian inhabitants graphical representation of Ukrainian attacks on Russian oil refineries on Twitter. Highlighting date of attacks, size of refineries and distance from Ukraine. We have not verified the detailed information. And you cannot derive the amount of outage as a consequence of this.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEurobattery Minerals satsar på kritiska metaller för Europas självförsörjning

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals i en guldtrend

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuldpriset kan närma sig 5000 USD om centralbankens oberoende skadas

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC signalerar att de inte bryr sig om oljepriset faller kommande månader

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanAktier i guldbolag laggar priset på guld

-

Analys3 veckor sedan

Analys3 veckor sedanVolatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet