Analys

SHB Råvarubrevet 11 maj 2012

Råvaror Allmänt

Råvaror Allmänt

Våra vyer:

- Energi: Neutral

- Basmetaller: Neutral

- Ädelmetaller: Negativ

- Livsmedel: Neutral

Marknaden har präglats av svalare riskaptit senaste veckan. Råvaror har fallit tillsammans med börser och räntor medan krediter har fortsatt att surna. Den europeiska skuldkrisen har eskalerat så sakteliga och europeisk, amerikansk och kinesisk statistik har varit sämre än väntat. Vi tänker oss att europeisk statistik ska fortsätta att visa svaghet pga. finanspolitisk åtstramning. Kinas inbromsning blev uppenbar senast imorse med en industriproduktion som växte klart mindre än väntat. Sämre industritillväxt tillsammans med lägre inflation och ett fall i husförsäljningen ökar dock sannolikheten för att Kina lättar på penningpolitiken.

Även i USA emotser vi något dystrare data då tillväxten gavs skjuts av bland annat milt vinterväder tidigare i år. Bilden är dock inte entydig: kreditvillkoren lättar, kreditgivningen stiger och inköpschefsindex antyder förbättring.

Efter det grekiska parlamentsvalet är en ”grexit” åter på dagordningen. Trojkans nästa genomgång av Greklands uppfyllande av sina budget- och reformlöften stundar i sommar. Bland annat måste Grekland klubba nya åtstramningar värda omkring EUR12mdr (5% av landets BNP) innan utgången av juni för att uppfylla Trojkans krav för att säkerställa utbetalningarna.

Om inte Grekland eller Trojkan viker ned sig kommer statens underskott inte kunna finansieras. BNP skulle krympa. Sannolikt skulle även ECB vägra att acceptera grekiska tillgångar som säkerheter. Grekland kan då inte finansiera sin import, vilket riskerar att leda till bensin- och matbrist i takt med att importen kollapsar. För att kunna betala ut löner måste landet införa en ny valuta. Kontrakt och tillgångar skulle omdenomineras till den nya valutan. Olika underskott skulle då kunna finansieras genom centralbanken, dock med inflationära konsekvenser.

Energi (neutral)

Olja

På senare tid har det funnits mycket som talat för att oljepriset skulle falla tillbaka. Vad som överraskat oss är styrkan i senaste rörelsen. Idag talar mycket för att det är flera engångsfaktorer som inträffat simultant och bildat en ”perfekt storm” för att få priset på fall och vi ser nu, liksom tidigare att Brent har bra stöd omkring 100-110 dollar under resten av året.

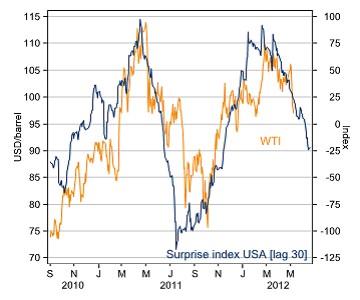

- Den starka utvecklingen för amerikanska aktier har toppat och i takt med att makrodata i USA inte har överraskat positivt så har aktiemarknaden flackat ut på andra sidan atlanten och minskat det positiva sentimentet. Olja har följt samma mönster som USAs makrodata i förhållande till förväntningarna men med en månads eftersläpning. Se figur nedan.

- Amerikanska oljelager är på 21 års högsta efter boomen i oljeutvinning av skifferolja.

- Spekulativa positioner steg snabbt under Iran-konflikten och när spänningarna minskat mellan Iran, Israel och USA så har investerare sålt av olja.

- OPEC har ”pratat ner” oljan på ett sätt vi tidigare inte sett. Saudis oljeminister Ali al-Naimi har varit i Japan och påtalat att Saudi har 2,5 miljoner fat per dag i tillgänglig reservkapacitet (Saudi producerar idag 9,8 miljoner fat per dag) och har utöver det 80 miljoner fat i lager som är redo att skeppas ut närhelst det behövs. Ali al-Naimi upprepar också att OPEC vill ha ett pris på 100 USD. För att understryka att man menar allvar sänker Saudis statliga oljebolag Aramco sitt pris för juni för den viktigaste marknaden Asien.

Elmarknaden

Vi ligger kvar med vår korta position i tredje kvartalet Q3 2012 (underliggande för SHB Power Index) då sentimentet pekar fortsatt ned. Senaste väderprognoserna visar på nederbörd om mellan 6-11 TWh de kommande 10 dagarna (4TWh är normalt för årstiden) vilket kommer att förbättra energibalansen något ytterligare. Vidare får vi temperaturer under normalen vilket så här års innebär en smälttakt som ser till att vatten får behållas in mot hösten. Detta i kombination med en god balans bör hålla tredje kvartalet kvar på en låg nivå. Övriga faktorer som energikol i synnerhet men även övriga fossila bränslen samt utsläppsrätter verkar fortsatt också för nedsidan.

Några kommentarer från Energikonferens i Bergen

Vi har under onsdagen och torsdagen bevistat Bergen Energis årliga energikonferens. Speciellt intressant var professor Egil Lilliestols tankar om kärnkraftens framtid och John Brottemsmos föredrag om den framtida energibalansen i Europa.

Enligt IEA kommer den globala energiåtgången att öka med en tredjedel fram till 2035. Detta kommer givetvis ställa enorma krav på hur vi producerar energi i framtiden. British Petroleum har estimerat att med dagens förbrukning kommer oljan räcka i 46 år, naturgasen i 59 år och kolet i 118 år. Mycket resurser satsas idag på förnyelsebara energikällor (sol, vind, vatten) men problemet är att dessa energikällor inte producerar energi på ett stabilt och förutsägbart sätt. Till exempel hade Tyskland under 40 dagar under hösten 2011 mycket svårt att få balans i sitt energisystem. Vädret var torrt, mycket kallt och det blåste ingenting.

Professor Lillestad menade att förnyelsebar energi har en lysande framtid (om man satsar mycket stora summor på överföringskapacitet), men att det behövs en stabil bas, oavsett väder och vind. Han menar att endast kärnkraften kan stå för en sådan bas. Professorn propagerade för en nygammal form av kärnbränsle, thorium. Dagens reaktorer använder anrikat uran (plutonium), vilket innebär en hel mängd problem (slutförvaring, bombtillverkning av illasinnade stater/individer och en reaktor som är känslig för mänskliga fel/naturkatastrofer). Med thorium som bränsle blir reaktorn mycket säkrare och det skapas inga farliga restprodukter som måste förvaras i tusentals år.

Ytterligare fördelar är att thoriumreaktorer kan använda farligt plutonium som bränsle och skapa en relativt ofarlig restprodukt samt att det finns mycket mer thorium än uran i jordskorpan. Exempelvis skulle Norges kända thoriumreserver kunna täcka landets nuvarande elkonsumtion i 13 000 år!

John Brottemsmo, analytiker på Bergen Energi har analyserat Europas energibalans från ett efterfråge- och utbudsperspektiv. På efterfrågesidan ser han inget kraftigt ökande behov. Vi har ett skuldsatt Europa som måste spara sin väg ut ur skuldberget. Samtidigt kommer Europas befolkning minska framöver plus att den energiintensiva industriproduktionen kommer krympa framöver. Detta sammantaget talar för en ”lugn” efterfrågeökning i framtiden.

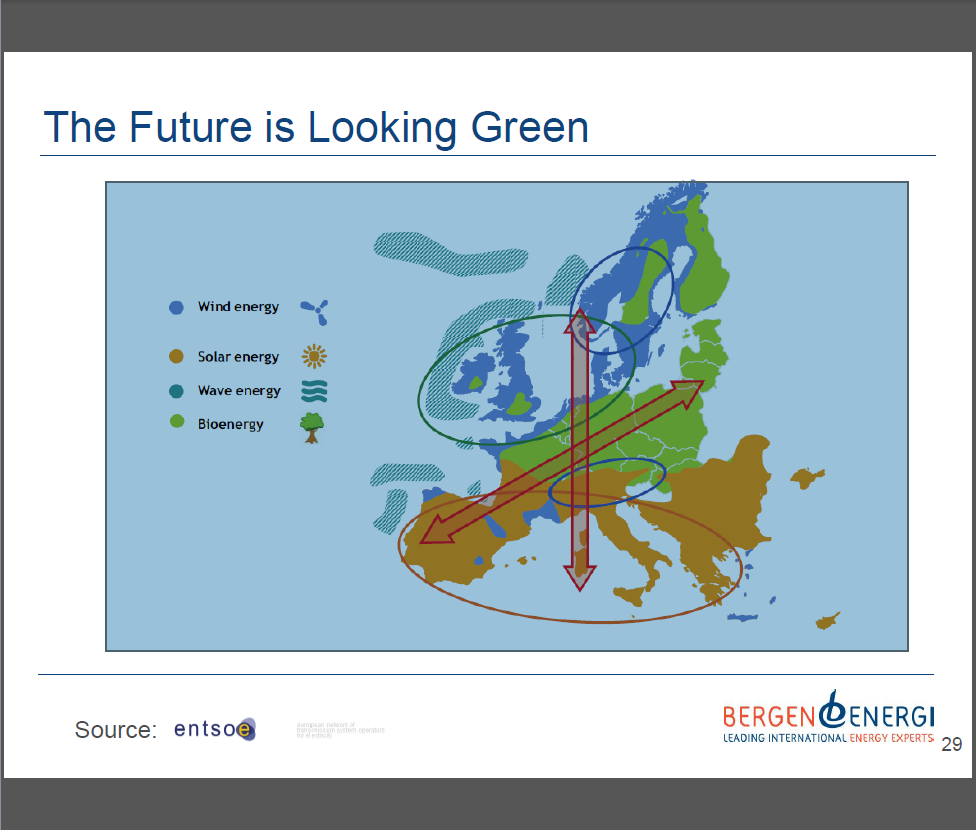

På utbudssidan finns det tyvärr större utmaningar. Kärnkraften står för en mindre och mindre del av Europas energimix och med Tysklands nedstängning ser det ännu sämre ut. Italien har röstat emot en start av deras reaktor och Schweiz har beslutat att stänga ned kärnkraften 2034. Däremot har Europa beslutat att bygga ut förnyelsebara energikällor kraftigt. Utmaningen med expansionen är att elnätet inte är utbyggt för en storskalig överföring av el nord-syd och sydväst-nordöst (se bild). Enorma summor måste investeras för att koppla ihop Europa i ett fungerande elnät.

Slutsatsen blir att elpriset (med hänsyn taget till inflation) inte kommer stiga kraftigt på grund av den modesta efterfrågeökningen, men att våra elfakturor kommer se annorlunda ut i framtiden. Idag består genomsnittskonsumentens elfaktura till 52 % av faktisk el. Resten är skatter, nätavgifter och vinster till eloperatörerna. År 2030 kommer istället nätkostnaderna uppgå till ca 50 %, att jämföra med dagens 30 %.

Basmetaller (neutral)

Basmetallerna har fortsatt att falla även denna vecka, vårt sektorindex för basmetaller är ned med 1,62 %. Oron för europa tillsammans med sämre än väntad statistik från USA, Kina och europa har pressat priserna. I veckan presenterades Kinas importsiffror för mars som visade att importen av koppar föll 18 % till lägsta nivån på 8 månader vilket tyder på att Kina använder sina höga lager. Nu är det lönsamt för kinesiska bolag att exportera koppar och vi kommer säkert få se att otullade volymer exporteras till LMEs lagerhus den kommande tiden. Vårt budskap sedan mars har varit att Kina behöver sälja ut lager av färdiga produkter och beta av lager av obearbetade råvaror. Data bekräftar att detta sker just nu och vi tror fortsatt att prisrisken för kinaexponerade råvaror ligger på nedsidan fram till Q3.

Ädelmetaller (Negativ)

Vi återtar vår negativa syn på ädelmetaller, drivet av att guldet fortsätter underprestera även när risksentimentet är så negativt som det är just nu. Alla dåliga nyheter vi fått oss serverade denna vecka hade för ett år sedan skickat upp guldpriset rejält, men denna vecka har det fortsatt att falla. Guldet har fallit med 3,5 %, och silvret (guldets busige lillebror) med över 5 %. Utöver vår gamla teori att marknaden blev lång på fel nivåer förra sommaren kan vi inte komma på en bättre förklaring än att guldet handlar som basmetallerna sedan 9 månader tillbaks. Bilden nedan visa guldpriset (röd linje) och kopparpriset (vit) som fram till det stora fallet i september rörde sig i stort sett diametralt mot varandra, för att därefter börja röra sig ganska lika. Under 2012 har de rört sig skrämmande lika… Vi får anledning att komma tillbaks med teorier om varför det blivit på detta sätt, men för idag nöjer vi oss med att konstatera: Guldet är inte värt att hålla som skydd mot riskaversion eller Eurokriser, inte heller som skydd mot börsfall. Inte just nu iallafall. Därför återtar vi – med självförtroende – vår negativa sektorvy på ädelmetaller!

Livsmedel (neutral)

Vete

Terminspriser på vete har i veckan gått ned något i både Chicago och Paris, gårdagens USDA-rapport bör ses som ganska neutral för vetet men viss negativ effekt kom från majsen. Vädret är fortsatt bra i USA, lite torrt till helgen men mer regn nästa vecka väntas. Vädret har förbättrats i Kanada och sådden pågår nu för fullt. I Australien uppges vädret generellt sett vara bra för sådd, men en del regioner önskar mer regn. I Europa har det tidigare varit lite väl regnigt i väst och lite väl torrt i öst – i nästa vecka ser förhållandet ut att skifta, vilket är klart önskvärt. Även i Ukraina, som tidigare varit lite väl torrt, faller en del nederbörd. Oron börjar däremot öka för Ryssland, torrt väder och dessutom stigande temperaturer utan något regn i sikte ger helt klart skäl till viss oro. Att sia om vetepriser framöver är ganska svårt, allt ser väldigt bra ut i USA och i Europa får situationen ses som ganska tillfredställande men i en del andra delar av världen ser det lite sämre ut – marknaden kommer följa väderutvecklingen i Ryssland väldigt noga framöver.

Majs

Majsen i Chicago har gått ned kraftigt under veckan, med nedgångar i terminskontrakt både för gammal och ny skörd. Gårdagens USDA-rapport, innehöll högre siffror för kommande skörd än väntat och även högre siffror för utgående lager för innevarande säsong. Sådden fortsätter snabbt i USA och väderförhållanden uppges vara idealiska både för sådd och för redan sådd majs – vilket behövs för att nå upp till dagens höga förväntningar. Om nuvarande prognoser infrias med bland annat fördubblat lager i USA så bör priserna gå ned ganska mycket, men det är lång tid till skörd och mycket kan hända – vädret har som bekant viss vana att överraska åt ena eller andra hållet.

Sojabönor

Sojapriserna i Chicago har gått ned i pris sedan förra veckan, påverkat bland annat av vinsthemtagning från höga nivåer men även av lägre priser på råolja och ökad oro för ekonomiska problem i Europa. Svagare brasiliansk valuta, lägsta på flera månader, har även det gett lite press på de amerikanska sojapriserna då det gör den brasilianska sojan mer attraktiv för utländska köpare. Fundamentalt sett är sojan fortfarande väldigt stark, inte minst med tanke på fortsatt ökande efterfrågan från Kina som köper soja av såväl gammal som ny skörd. USDA, spår en rekordhög kommande skörd i Sydamerika men det är väldigt långt till dess och väldigt mycket kan hända. Då den sydamerikanska skörden blev låg säsongen 2011/12 riktas efterfrågan till stor del mot soja från USA – vars sojalager ser ut att bli skrämmande litet vid utgången av säsongen 2012/13.

Softs

Kaffe

Kaffepriset fortsatte på sin förhållandevis låga prisnivå i början av veckan. Marknaden inväntar den brasilianska skörden, deras exportvolym och följer väderrapporterna från området. Mycket talar fortsättningsvis för goda brasilianska skördar men indikationer på ökad inhemsk konsumtion får marknaden att tvivla på högre exportsiffror. Mot slutet av veckan ser vi priset sakta stiga vilket verkar vara en reaktion på siffror som presenterats senare i veckan. Den rådande ekonomiska osäkerheten i Europa till trots räknar man med en på sikt ökad global kaffekonsumtion. Tyskland som är världens tredje största och Europas största kaffekonsument estimerar en ökad inhemsk kaffekonsumtion med 9,2 % per 2019. 2010 konsumerade tyskland 153,4 liter kaffe per capita, vilket översteg både landets vatten- och ölkonsumtion.

Socker

Socker handlades upp något i början av veckan till följd av det något torrare vädret i Brasilien och därmed risk för sämre skördar. Även en något ökad efterfrågan och rapporter om ökat antal lastfartyg vid de brasilianska hamnarna redo för lastning av råvaran fick priset att stiga. Det ekonomiska läget i Europa fick priset på socker att sjunka igen mot mitten av veckan och handlas fortsättningsvis lågt. Marknaden är något avvaktande inför brasilianska skördeperioden som inleds om bara några veckor, och inväntar även handeln inför ramadan som hittills varit modest. Ramadan inleds i juli och de muslimska länderna brukar fylla sina lager innan dess. Indien som förra veckan beslöt att tillåta obegränsad export av socker har inte publicerat sin planerade exportvolym. Indiens skördar är goda i år och det socker de inte exporterar i år har de möjlighet att lagra för export nästa år, vilket i sin tur kan påverka priset på sikt.

Apelsinjuice

Priset på apelsinjuice fortsätter vara lågt, utbudet överstiger efterfrågan kraftigt och de ökade oroligheterna i Europa den gångna veckan fick en allt annat än positiv reaktion på priset. Väderleksrapporterna i början av veckan talade för regn i Florida den kommande 10 dagars perioden, gynnsamt för skörden men även detta negativt för prisutvecklingen. Man talar om apelsinjuice som den ”sämst presterande råvaran 2012”. Mot slutet av veckan har vi sett en mindre prisuppgång baserat på nya rapporter inför Floridas orkansäsong. Orkansäsongen sträcker sig från 1 juli till 30 november och tros i år bjuda på 12 namngivna orkaner. Antalet orkaner är visserligen mindre än tidigare år men räckte för att påminna marknaden om att orkansäsongen är på ingång och det räcker med en större orkan för att orsaka avsevärda skador på skörden.

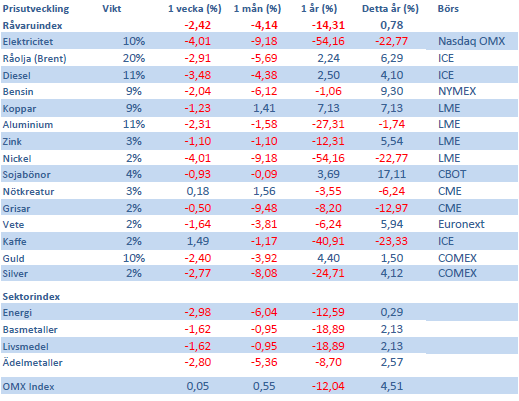

Handelsbankens Råvaruindex

Handelsbankens råvaruindex består av de underliggande indexen för respektive råvara. Vikterna är bestämda till hälften från värdet av global produktion och till hälften från likviditeten i terminskontrakten.

[box]SHB Råvarubrevet är producerat av Handelsbanken och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Ansvarsbegränsning

Detta material är producerat av Svenska Handelsbanken AB (publ) i fortsättningen kallad Handelsbanken. De som arbetar med innehållet är inte analytiker och materialet är inte oberoende investeringsanalys. Innehållet är uteslutande avsett för kunder i Sverige. Syftet är att ge en allmän information till Handelsbankens kunder och utgör inte ett personligt investeringsråd eller en personlig rekommendation. Informationen ska inte ensamt utgöra underlag för investeringsbeslut. Kunder bör inhämta råd från sina rådgivare och basera sina investeringsbeslut utifrån egen erfarenhet.

Informationen i materialet kan ändras och också avvika från de åsikter som uttrycks i oberoende investeringsanalyser från Handelsbanken. Informationen grundar sig på allmänt tillgänglig information och är hämtad från källor som bedöms som tillförlitliga, men riktigheten kan inte garanteras och informationen kan vara ofullständig eller nedkortad. Ingen del av förslaget får reproduceras eller distribueras till någon annan person utan att Handelsbanken dessförinnan lämnat sitt skriftliga medgivande. Handelsbanken ansvarar inte för att materialet används på ett sätt som strider mot förbudet mot vidarebefordran eller offentliggörs i strid med bankens regler.

Analys

More weakness and lower price levels ahead, but the world won’t drown in oil in 2026

Some rebound but not much. Brent crude rebounded 1.5% yesterday to $65.47/b. This morning it is inching 0.2% up to $65.6/b. The lowest close last week was on Thursday at $64.11/b.

The curve structure is almost as week as it was before the weekend. The rebound we now have gotten post the message from OPEC+ over the weekend is to a large degree a rebound along the curve rather than much strengthening at the front-end of the curve. That part of the curve structure is almost as weak as it was last Thursday.

We are still on a weakening path. The message from OPEC+ over the weekend was we are still on a weakening path with rising supply from the group. It is just not as rapidly weakening as was feared ahead of the weekend when a quota hike of 500 kb/d/mth for November was discussed.

The Brent curve is on its way to full contango with Brent dipping into the $50ies/b. Thus the ongoing weakening we have had in the crude curve since the start of the year, and especially since early June, will continue until the Brent crude oil forward curve is in full contango along with visibly rising US and OECD oil inventories. The front-month Brent contract will then flip down towards the $60/b-line and below into the $50ies/b.

At what point will OPEC+ turn to cuts? The big question then becomes: When will OPEC+ turn around to make some cuts? At what (price) point will they choose to stabilize the market? Because for sure they will. Higher oil inventories, some more shedding of drilling rigs in US shale and Brent into the 50ies somewhere is probably where the group will step in.

There is nothing we have seen from the group so far which indicates that they will close their eyes, let the world drown in oil and the oil price crash to $40/b or below.

The message from OPEC+ is also about balance and stability. The world won’t drown in oil in 2026. The message from the group as far as we manage to interpret it is twofold: 1) Taking back market share which requires a lower price for non-OPEC+ to back off a bit, and 2) Oil market stability and balance. It is not just about 1. Thus fretting about how we are all going to drown in oil in 2026 is totally off the mark by just focusing on point 1.

When to buy cal 2026? Before Christmas when Brent hits $55/b and before OPEC+ holds its last meeting of the year which is likely to be in early December.

Brent crude oil prices have rebounded a bit along the forward curve. Not much strengthening in the structure of the curve. The front-end backwardation is not much stronger today than on its weakest level so far this year which was on Thursday last week.

The front-end backwardation fell to its weakest level so far this year on Thursday last week. A slight pickup yesterday and today, but still very close to the weakest year to date. More oil from OPEC+ in the coming months and softer demand and rising inventories. We are heading for yet softer levels.

Analys

A sharp weakening at the core of the oil market: The Dubai curve

Down to the lowest since early May. Brent crude has fallen sharply the latest four days. It closed at USD 64.11/b yesterday which is the lowest since early May. It is staging a 1.3% rebound this morning along with gains in both equities and industrial metals with an added touch of support from a softer USD on top.

What stands out the most to us this week is the collapse in the Dubai one to three months time-spread.

Dubai is medium sour crude. OPEC+ is in general medium sour crude production. Asian refineries are predominantly designed to process medium sour crude. So Dubai is the real measure of the balance between OPEC+ holding back or not versus Asian oil demand for consumption and stock building.

A sharp weakening of the front-end of the Dubai curve. The front-end of the Dubai crude curve has been holding out very solidly throughout this summer while the front-end of the Brent and WTI curves have been steadily softening. But the strength in the Dubai curve in our view was carrying the crude oil market in general. A source of strength in the crude oil market. The core of the strength.

The now finally sharp decline of the front-end of the Dubai crude curve is thus a strong shift. Weakness in the Dubai crude marker is weakness in the core of the oil market. The core which has helped to hold the oil market elevated.

Facts supports the weakening. Add in facts of Iraq lifting production from Kurdistan through Turkey. Saudi Arabia lifting production to 10 mb/d in September (normal production level) and lifting exports as well as domestic demand for oil for power for air con is fading along with summer heat. Add also in counter seasonal rise in US crude and product stocks last week. US oil stocks usually decline by 1.3 mb/week this time of year. Last week they instead rose 6.4 mb/week (+7.2 mb if including SPR). Total US commercial oil stocks are now only 2.1 mb below the 2015-19 seasonal average. US oil stocks normally decline from now to Christmas. If they instead continue to rise, then it will be strongly counter seasonal rise and will create a very strong bearish pressure on oil prices.

Will OPEC+ lift its voluntary quotas by zero, 137 kb/d, 500 kb/d or 1.5 mb/d? On Sunday of course OPEC+ will decide on how much to unwind of the remaining 1.5 mb/d of voluntary quotas for November. Will it be 137 kb/d yet again as for October? Will it be 500 kb/d as was talked about earlier this week? Or will it be a full unwind in one go of 1.5 mb/d? We think most likely now it will be at least 500 kb/d and possibly a full unwind. We discussed this in a not earlier this week: ”500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d”

The strength in the front-end of the Dubai curve held out through summer while Brent and WTI curve structures weakened steadily. That core strength helped to keep flat crude oil prices elevated close to the 70-line. Now also the Dubai curve has given in.

Brent crude oil forward curves

Total US commercial stocks now close to normal. Counter seasonal rise last week. Rest of year?

Total US crude and product stocks on a steady trend higher.

Analys

OPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

Down to mid-60ies as Iraq lifts production while Saudi may be tired of voluntary cut frugality. The Brent December contract dropped 1.6% yesterday to USD 66.03/b. This morning it is down another 0.3% to USD 65.8/b. The drop in the price came on the back of the combined news that Iraq has resumed 190 kb/d of production in Kurdistan with exports through Turkey while OPEC+ delegates send signals that the group will unwind the remaining 1.65 mb/d (less the 137 kb/d in October) of voluntary cuts at a pace of 500 kb/d per month pace.

Signals of accelerated unwind and Iraqi increase may be connected. Russia, Kazakhstan and Iraq were main offenders versus the voluntary quotas they had agreed to follow. Russia had a production ’debt’ (cumulative overproduction versus quota) of close to 90 mb in March this year while Kazakhstan had a ’debt’ of about 60 mb and the same for Iraq. This apparently made Saudi Arabia angry this spring. Why should Saudi Arabia hold back if the other voluntary cutters were just freeriding? Thus the sudden rapid unwinding of voluntary cuts. That is at least one angle of explanations for the accelerated unwinding.

If the offenders with production debts then refrained from lifting production as the voluntary cuts were rapidly unwinded, then they could ’pay back’ their ’debts’ as they would under-produce versus the new and steadily higher quotas.

Forget about Kazakhstan. Its production was just too far above the quotas with no hope that the country would hold back production due to cross-ownership of oil assets by international oil companies. But Russia and Iraq should be able to do it.

Iraqi cumulative overproduction versus quotas could reach 85-90 mb in October. Iraq has however steadily continued to overproduce by 3-5 mb per month. In July its new and gradually higher quota came close to equal with a cumulative overproduction of only 0.6 mb that month. In August again however its production had an overshoot of 100 kb/d or 3.1 mb for the month. Its cumulative production debt had then risen to close to 80 mb. We don’t know for September yet. But looking at October we now know that its production will likely average close to 4.5 mb/d due to the revival of 190 kb/d of production in Kurdistan. Its quota however will only be 4.24 mb/d. Its overproduction in October will thus likely be around 250 kb/d above its quota with its production debt rising another 7-8 mb to a total of close to 90 mb.

Again, why should Saudi Arabia be frugal while Iraq is freeriding. Better to get rid of the voluntary quotas as quickly as possible and then start all over with clean sheets.

Unwinding the remaining 1.513 mb/d in one go in October? If OPEC+ unwinds the remaining 1.513 mb/d of voluntary cuts in one big go in October, then Iraq’s quota will be around 4.4 mb/d for October versus its likely production of close to 4.5 mb/d for the coming month..

OPEC+ should thus unwind the remaining 1.513 mb/d (1.65 – 0.137 mb/d) in one go for October in order for the quota of Iraq to be able to keep track with Iraq’s actual production increase.

October 5 will show how it plays out. But a quota unwind of at least 500 kb/d for Oct seems likely. An overall increase of at least 500 kb/d in the voluntary quota for October looks likely. But it could be the whole 1.513 mb/d in one go. If the increase in the quota is ’only’ 500 kb/d then Iraqi cumulative production will still rise by 5.7 mb to a total of 85 mb in October.

Iraqi production debt versus quotas will likely rise by 5.7 mb in October if OPEC+ only lifts the overall quota by 500 kb/d in October. Here assuming historical production debt did not rise in September. That Iraq lifts its production by 190 kb/d in October to 4.47 mb/d (August level + 190 kb/d) and that OPEC+ unwinds 500 kb/d of the remining quotas in October when they decide on this on 5 October.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMahvie Minerals i en guldtrend

-

Analys4 veckor sedan

Analys4 veckor sedanVolatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAktier i guldbolag laggar priset på guld

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld når sin högsta nivå någonsin, nu även justerat för inflation

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanDet stigande guldpriset en utmaning för smyckesköpare

-

Analys4 veckor sedan

Analys4 veckor sedanWaiting for the surplus while we worry about Israel and Qatar