Nyheter

Kommande veckor styr bomullspriset

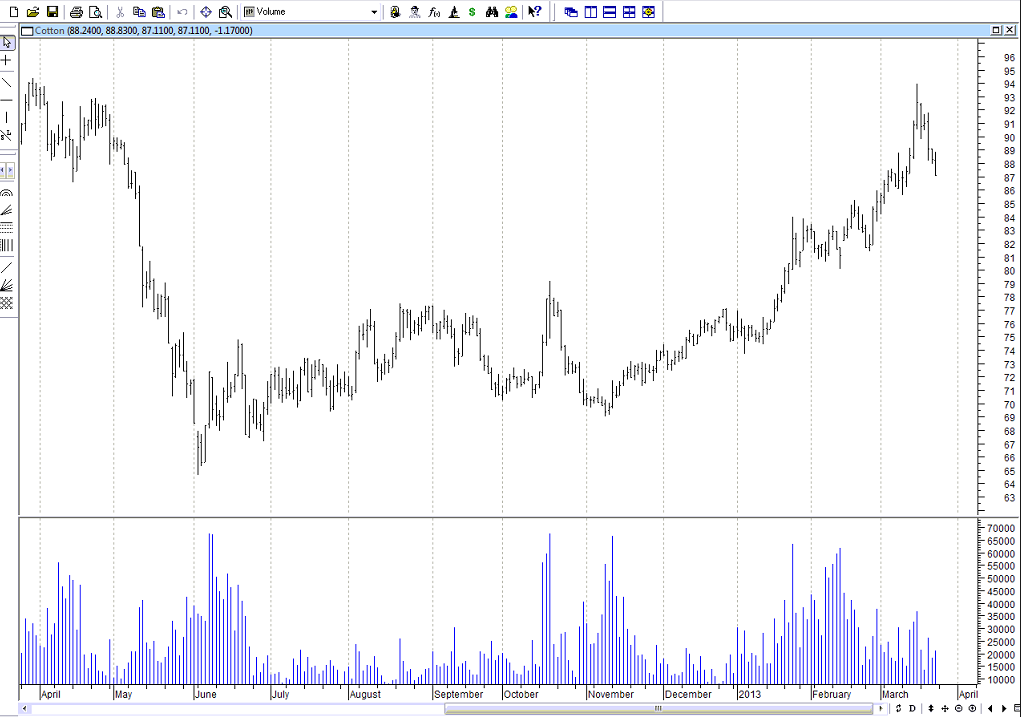

Sedan årsskiftet 2012/2013 har priset på bomull stigit med cirka 21 procent, något som kan komma att slå mot marginalerna hos de detaljhandelsföretag som säljer kläder.

Vid årsskiftet handlades bomull till 75 cent per pound, för att under det första kvartalet i år stiga till som högst 93,97 cent. Efter det vände priset åter ned. Det är emellertid fortfarande långt kvar till toppnoteringen på 200 cent per pound som bomullen handlades i under 2011.

Källa: Stockletter

USA är fortfarande världens största exportör av denna råvara, och det är främst delstaten Texas som står för en betydande andel av produktionen. Enligt uppgifter från National Cotton Council kommer en fjärdedel av förra årets odlingar i Texas att användas till annat än bomull, men det finns andra som bedömer att den senaste tidens prisuppgång i bomullspriset gör att många jordbrukare istället överväger att öka sina bomullsodlingar.

Stigande pris ökar utbudet, men gör alternativen eftersökta

Kina är världens största köpare av bomull, och landets minskade tillväxt har satt sina spår i efterfrågan på textilier, vilket gör att bomull inte längre är lika eftersökt. En direkt effekt av detta och allt lägre priser är att flera jordbrukare i de stora producentländerna USA och Indien väljer att gå över till andra grödor vilket gör att överskottslagren försvinner. Nästa steg är att priset stiger och att jordbrukarna går tillbaka till odlingen av bomull.

En annan effekt är att de företag som säljer textilier, till exempel detaljhandelsföretag som svenska KappAhl, Hennes & Mauritz och Lindex, får betala mer för de produkter som företagen köper. Bomull är emellertid endast en av insatsvarorna i kläder, var pris till konsument också påverkas av kronans värde mot dollarn, inköpsavtal och konsumenternas priskänslighet. Stiger bomullspriset för mycket väljer många tillverkare andra material, till exempel polyester och ull, till sina varor. Bomullspriset är således inte det viktigaste för detaljhandelsföretagen oavsett vad media försöker hävda, även om priset har påverkan på detaljhandelns resultat.

Planteringssäsongen står inför dörren

I Texas, en av USAs största bomullsodlande regioner, står planteringssäsongen 2013 inför dörren, och jordbrukarna håller därför ögonen på såväl väderleksprognoserna som på bomullspriset på New York Mercantile Exchange (NYMEX) och New York Board of Trade (NYBOT), de två råvarubörserna som fungerar som värdemätare för hela bomullsmarknaden. Syftet är att avgöra vad som skall sås och sedan skördas under året.

Den senaste tidens prisuppgång på bomull och god nederbörd över de bomullsodlande regionerna gör att det finns skäl att anta att flera jordbrukare överväger att odla mer bomull under 2013. Det råder emellertid fortfarande en stor osäkerhet. Texas AgriLife Extension tror till exempel inte på den prognos om att bomullsskörden skall minska med en fjärdedel som National Cotton Council lämnat.

Orsaken till att National Cotton Council tror på en så pass kraftig nedgång i bomullsskörden är att priset på vete respektive majs har stigit så pass kraftigt och att dessa två grödor kommer att fungera som substitut för lantbrukarna.

Orsaken till att National Cotton Council tror på en så pass kraftig nedgång i bomullsskörden är att priset på vete respektive majs har stigit så pass kraftigt och att dessa två grödor kommer att fungera som substitut för lantbrukarna.

Det stigande bomullspriset och den ökade fukten i odlingsmarken fungerar som ett skyddsnät för bomullsodlarna. Det högre priset gör att de redan nu kan sälja sin skörd på termin, medan den ökade fuktigheten gör att det ökar förutsättningarna för en god skörd, då bomull är en gröda som kräver stora mängder vatten. I de södra delarna av Texas har många jordbrukare emellertid redan valt att odla majs eller durra.

I andra delar av bomullsbältet, till exempel områdena Rolling Plains och High Plains, där förutsättningarna är betydligt bättre än på många år är det ännu oklart hur pass stor andel av jordbruksarealen som kommer att besås med bomull. Bedömningen är emellertid att mellan 3,7 och 4 miljoner tunnland kommer att gå till bomullsodling, vilket ligger i paritet med den genomsnittliga arealen de senaste fem åren.

Under mars har USDA undersökt prognoserna för den kommande bomullsodlingen och dessa siffror brukar generellt följa dem som National Cotton Council presenterar, och sällan skilja sig mer än femton procent. USDAs undersökning i mars följs upp av ännu en i juni, och denna är betydligt viktigare eftersom den visar hur det ser ut med skörden.

I händelse av torka kommer många jordbrukare att växla gröda, trots att de redan har planterat bomull, allt i syfte att nå lönsamhet. Fakta är emellertid att i såväl USA som i Indien, en annan stor producent av bomull, är bomullsmäklarna haussade och tror på stigande priser under resten av året.

Nyheter

USA ska införa 50 procent tull på koppar

USA:s president Donald Trump har precis meddelat att landet ska införa en tull på 50 procent på basmetallen koppar. Priset på råvarubörsen i USA stiger omgående med 10 procent.

USA har viss inhemsk produktion av koppar, men den inhemska efterfrågan överstiger produktionen. Därför måste landet importera koppar för att täcka behovet, särskilt för användning inom elnät, elektronik, byggindustri och fordonssektorn. De största exportörerna till USA är Chile, Kanada, Mexiko och Peru.

När tullar av denna typ införs uppstår prisskillnader i världen. Handlar man koppar på börsen är det därför viktigt att veta vilken börs man handlar på eller om man använder certifikat så är det viktigt att veta vilka underliggande värdepapper de följer.

Sedan är det som alltid med Trump, begreppet är som bekant TACO, Trump Always Chickens Out. Man ska alltså inte ta några definitiva stora beslut baserat på vad han säger. Saker och ting kan ändra sig från dag till dag.

Nyheter

Ryska staten siktar på att konfiskera en av landets största guldproducenter

En våg av panik sprider sig bland Moskvas elit sedan Vladimir Putins regim inlett en dramatisk offensiv för att beslagta tillgångarna hos Konstantin Strukov – en av Rysslands rikaste affärsmän och ägare till landets största guldgruvföretag, Yuzhuralzoloto. Åtgärden ses som ett tydligt tecken på hur långt Kreml är villigt att gå för att säkra ekonomiska resurser i takt med att kostnaderna för kriget i Ukraina stiger.

Strukovs förmögenhet, som uppskattas till över 3,5 miljarder dollar, byggdes upp under decennier i nära relation med maktens centrum i Ryssland. Men den 5 juli stoppades hans privatjet från att lyfta mot Turkiet. Enligt flera ryska medier deltog den federala säkerhetstjänsten FSB i ingripandet, och Strukovs pass beslagtogs. Händelsen ska vara kopplad till en omfattande rättsprocess där åklagare kräver att hela hans företagsimperium förverkas – med hänvisning till påstådd korruption och användning av skalbolag och familjemedlemmar för att dölja tillgångar.

Företaget själva förnekar att något inträffat och kallar rapporteringen för desinformation. De hävdar att Strukov befann sig i Moskva hela tiden. Trots det bekräftar rättsdokument att både han och hans familj förbjudits att lämna landet, och att myndigheterna snabbt verkställt beslutet.

Det som nu sker är en del av ett större mönster i ett Ryssland präglat av krigsekonomi: staten tar tillbaka kontrollen över strategiska sektorer som guld, olja och försvarsindustri – industrier som nu allt mer mobiliseras för att finansiera och stödja krigsinsatsen. Intressant nog handlar det inte om att Strukov ska ha varit illojal mot regimen – tvärtom har han varit en lojal allierad, med politiska uppdrag knutna till Putins parti. Men lojalitet räcker inte längre som skydd.

Medan tidigare utrensningar ofta riktade sig mot krigskritiker eller de som flydde landet, drivs dagens tillgångsövertaganden av något mer fundamentalt: ekonomisk nöd. De växande sanktionerna har nästan helt strypt inflödet av utländskt kapital. Statens oljeintäkter minskar och budgetunderskotten växer. Putins lösning är att vända sig inåt – till de oligarker han själv lyfte fram – för att fylla statskassan.

Det här är inte ett enskilt fall. På senare tid har flera framstående affärspersoner hamnat i plötsliga rättsliga tvister, omkommit under mystiska omständigheter eller sett sina bolag tas över av staten. Den oskrivna överenskommelsen som länge gällde i Putins Ryssland – rikedom i utbyte mot lojalitet – håller på att kollapsa.

Den 8 juli väntar en rättsförhandling som kan avgöra framtiden för Strukovs affärsimperium. Men budskapet till Rysslands näringslivselit är redan tydligt: ingen är för rik, för lojal eller för nära den politiska makten för att gå säker. I ett Ryssland där kriget kräver allt större uppoffringar riskerar oligarker att snabbt förvandlas till måltavlor.

Nyheter

Hur säkrar vi Sveriges tillgång till kritiska metaller och mineral i en ny geopolitisk verklighet?

När världsläget förändras ställs Europas beroende av metaller och mineral på sin spets. Geopolitiska spänningar, handelskonflikter och ett mer oförutsägbart USA gör att vi inte längre kan ta gamla allianser för givna. Samtidigt kontrolleras en stor del av de kritiska råvarorna vi är beroende av av andra makter – inte minst Kina. Vad händer med Sveriges industriella förmåga i ett läge där importen stryps? Hur påverkas försvarsindustrin av Kinas exportrestriktioner? Är EU:s nya råvarupolitik tillräcklig för att minska sårbarheten – eller krävs ytterligare statliga insatser och beredskapslagring? Svemin anordnade den 25 juni ett seminarium som bestod av bestod av deltagare från myndigheter, politik och industri. Man diskuterar Sveriges och EU:s strategiska vägval i en ny global verklighet – och vad som krävs för att säkra tillgången till metaller när vi behöver dem som mest.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals växlar spår – satsar fullt ut på guld

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanUppgången i oljepriset planade ut under helgen

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLåga elpriser i sommar – men mellersta Sverige får en ökning

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOljan, guldet och marknadens oroande tystnad

-

Analys3 veckor sedan

Analys3 veckor sedanA muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanJonas Lindvall är tillbaka med ett nytt oljebolag, Perthro, som ska börsnoteras

-

Analys4 veckor sedan

Analys4 veckor sedanVery relaxed at USD 75/b. Risk barometer will likely fluctuate to higher levels with Brent into the 80ies or higher coming 2-3 weeks

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanDomstolen ger klartecken till Lappland Guldprospektering