Analys

Det dramatiska året då två karteller bröt samman – Årskrönika 2014

Efterfrågan är inte problemet

Efterfrågan är inte problemet

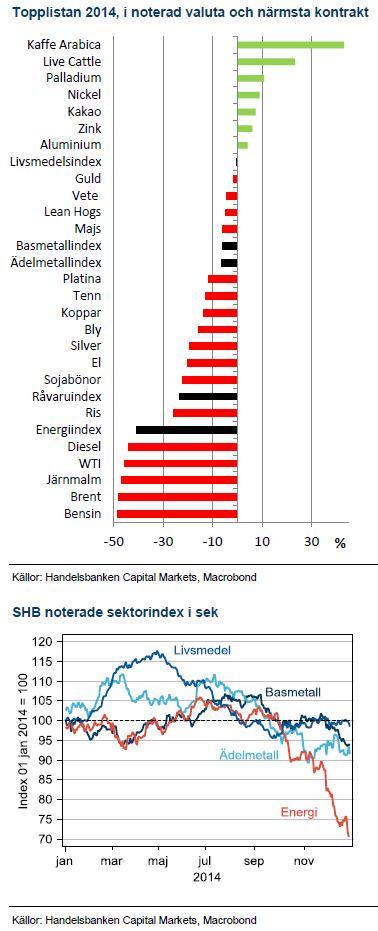

Råvaror har nu avslutat det tredje året i rad som sämsta tillgångsklass och det är många som pekar ut svag global BNP som drivkraften. Visserligen är Kinas inbromsning och framförallt gir till mindre råvarukonsumerade tillväxt ett av skälen men USA:s ekonomi har slagit alla förväntningar och avslutar året med starkaste tillväxten sedan 2003. Istället kan de flesta stora prisrörelserna tillskrivas utbudssidan av prisekvationen i råvarumarknaden.

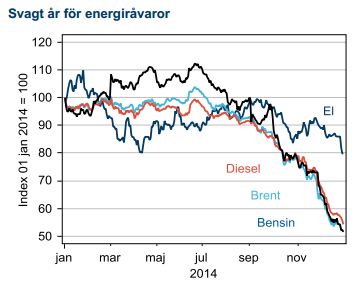

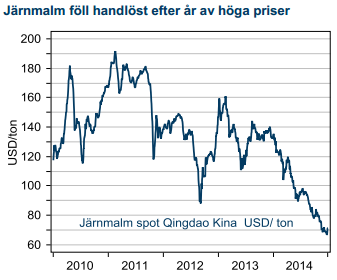

Olja och järnmalm halverades

Två av råvaruindustrins starkaste producentkarteller bröt samman under 2014. Mest omskrivet var det faktum att oljekartellen OPEC abdikerade från sin roll som prisgarant. Konsekvensen av detta var att Brentolja föll 48 % och blev årets förlorare, tätt följd av järnmalm som också nära halverades under året som gick. De fyra största järnmalmsbolagen släppte till slut alla hämningar och investerade i ny gruvproduktion som kommer ge ett långvarigt överskott för att hindra nya marginalproducenter från att anträda marknaden. Ett sista bevis på att supercykeln är över och att producenternas grepp om marknaden lättar är att priserna på de flesta råvaror har återvänt ner till produktionskostnaden.

Breda nedgångar och tunt i toppen

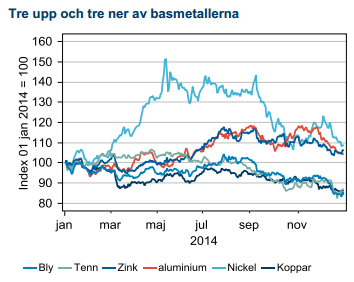

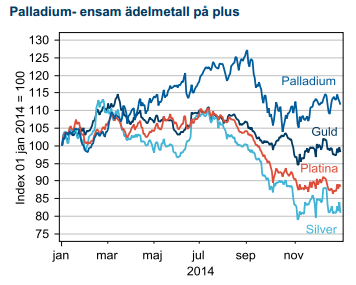

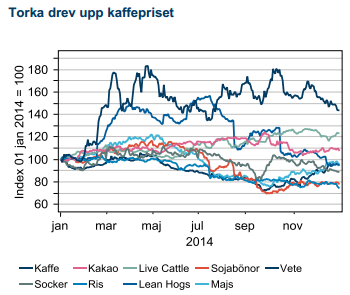

För andra året i rad slutade samtliga fyra råvarusektorer; livsmedel, energi, basmetaller och ädelmetaller på minus. En förstärkning av USD mot SEK med 17,4% hjälpte de SEKnoterade indexen men räckte inte till för positiv avkastning. Råvaror som slutade året på plus var det ont om men tre av sex basmetaller slutade upp med nickel som vinnare i sektorn. Även här är det utbudsdramatik som ligger bakom prisrörelsen när Indonesien införde exportförbud för bland annat nickelmalm, vilket minskade världens utbud med 20%. Marknaden har betat av lager och står nu inför nickelbrist under 2015. Årets vinnare var, precis som vanligt, en väderdrabbad jordbruksråvara; kaffe från torkans Brasilien.

Geopolitisk risk blev makrotemat

Rysslands stora betydelse för råvarumarknanden kom i ljuset när Ryssland annekterade Krim under första halvåret. Priserna på olja steg i takt med rädlsan för att Väst skulle bemöta aktionen med exportsanktioner. Så blev inte fallet och riskpremien pös ut. Vetepriset steg också kraftig under mars efter oro för att Ukrainas produktion skulle bli lidande. Ebolautbrottet fick sin återspegling i råvarumarknaden i form av stigande pris på kakao som till 60% produceras i Västra Afrika.

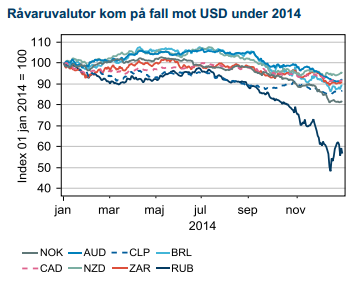

Producentvalutor i skottgluggen

Med fallande råvarupriser och stark USD har råvaruvalutor kommit på fall. Norska kronan var den svagaste av alla industrinationer med ett fall på 19% mot USD. Fallet accelererade i december när Norges bank sänkte räntan och varnade för spridningseffekter till övriga ekonomin efter oljeprisfallet. Norges krona är dock i gott sällkap; Kanada dollar och Australien dollar föll båda med 9% medan Nya Zeelands valuta som mer beror på jordbruksråvaror än olja föll med 6%. Bland utvecklingsekonomierna föll Rysslands rubel 41% efter att passerat en lägsta notering någonsin mot USD i mitten av december. Chiles peso föll med kopparpriset, både koppar och peson gick ner 14% under året. Brasiliens stora råvaruekonomi fick ett tufft år med en halvering av olja och järnmalm och real slutade 11% ner. Sydafrikas rand föll 9% när både platina och guld slutade på minus.

Med fallande råvarupriser och stark USD har råvaruvalutor kommit på fall. Norska kronan var den svagaste av alla industrinationer med ett fall på 19% mot USD. Fallet accelererade i december när Norges bank sänkte räntan och varnade för spridningseffekter till övriga ekonomin efter oljeprisfallet. Norges krona är dock i gott sällkap; Kanada dollar och Australien dollar föll båda med 9% medan Nya Zeelands valuta som mer beror på jordbruksråvaror än olja föll med 6%. Bland utvecklingsekonomierna föll Rysslands rubel 41% efter att passerat en lägsta notering någonsin mot USD i mitten av december. Chiles peso föll med kopparpriset, både koppar och peson gick ner 14% under året. Brasiliens stora råvaruekonomi fick ett tufft år med en halvering av olja och järnmalm och real slutade 11% ner. Sydafrikas rand föll 9% när både platina och guld slutade på minus.

De svaga råvaruvalutorna kommer att få stor betydelse för råvarupriserna under 2015. De flesta producenter har lejonparten av sina produktionskostnader i lokal valuta samtidigt som de säljer råvarorna i USD. De stora valutarörelserna under 2014 sänker därför produktionskostnaden.

Olja tog alla rubriker

Sällan har ett OPEC-möte varit så emotsett som det andra för 2014 som gick av stapeln den 27:e november. Opec lyckades sänka den redan svaga oljemarknaden ytterligare och både Brent och WTI föll 20 % under de efterföljande två veckorna. OPEC:s beslut att inte sänka produktionen blev slutet på fyra år av höga och stabila priser. När OPEC, åtminstone temporärt abdikerat, sätter marknaden priset. För en marknad i tillfälligt överskott blir priset lågt. Olja är en kapitalintensiv, cyklisk industri och tillfälliga perioder av låga priser utan incitament till nya investeringar skapar förutsättningar för nästa prisuppgång. Denna cykel är dock annorlunda då USA:s skifferoljeproducenter har anträtt marknaden. Under 2015 ska deras flexibla produktionsapparat testas i en lågprismiljö för första gången. Utkomsten avgör nya jämviktspriset som marknaden i dag prisar omkring 78 USD/fat – lägre än vad som prisades under finanskrisen i december 2008

Sällan har ett OPEC-möte varit så emotsett som det andra för 2014 som gick av stapeln den 27:e november. Opec lyckades sänka den redan svaga oljemarknaden ytterligare och både Brent och WTI föll 20 % under de efterföljande två veckorna. OPEC:s beslut att inte sänka produktionen blev slutet på fyra år av höga och stabila priser. När OPEC, åtminstone temporärt abdikerat, sätter marknaden priset. För en marknad i tillfälligt överskott blir priset lågt. Olja är en kapitalintensiv, cyklisk industri och tillfälliga perioder av låga priser utan incitament till nya investeringar skapar förutsättningar för nästa prisuppgång. Denna cykel är dock annorlunda då USA:s skifferoljeproducenter har anträtt marknaden. Under 2015 ska deras flexibla produktionsapparat testas i en lågprismiljö för första gången. Utkomsten avgör nya jämviktspriset som marknaden i dag prisar omkring 78 USD/fat – lägre än vad som prisades under finanskrisen i december 2008

Lägsta elkonsumtionen sedan 1986

El slutade för andra året i rad på minus 20 %. Efterfrågan i Sverige var den lägsta på 30 år. Tung industri fortsätter minska sin konsumtion samtidigt som det varma vädret och ett kolpris som föll med 12 % agerade sänke. Åren med höga elpriser är nu ett minne blott och priset är nere på 2007 års nivåer

Järnmalm nära en halvering

Kinas extrema hunger på stål kom till ett abrupt slut under 2014. Året började med en inhemsk tillväxttakt i stålkonsumtion på 7% och slutade på -3%. Samtidigt kom resultatet från år av investeringar i ny gruvproduktion. Produktionen av järnmalm för exportmarknaden växte med 12% när Rio Tinto, BHP Billiton, Vale och Fortescue ökade kapaciteten. Efterfrågan ökade samtidigt blott med 9% när inhemska kinesiska järnmalmsgruvor inte stängde ner sin olönsamma högkostnadsproduktion i den utsträckning marknaden förväntat sig. Överskottet pressade priset och de stora bolagen som en gång formade ett oligopol blev anklagade för att förstöra marknaden. De försvarade sig med att strategin var att hindra marginalproducenter före de anträder marknaden. Året såg också flera konkurser bland nyetablerade marginalproducenter, inte minst i Sverige.

Kinas extrema hunger på stål kom till ett abrupt slut under 2014. Året började med en inhemsk tillväxttakt i stålkonsumtion på 7% och slutade på -3%. Samtidigt kom resultatet från år av investeringar i ny gruvproduktion. Produktionen av järnmalm för exportmarknaden växte med 12% när Rio Tinto, BHP Billiton, Vale och Fortescue ökade kapaciteten. Efterfrågan ökade samtidigt blott med 9% när inhemska kinesiska järnmalmsgruvor inte stängde ner sin olönsamma högkostnadsproduktion i den utsträckning marknaden förväntat sig. Överskottet pressade priset och de stora bolagen som en gång formade ett oligopol blev anklagade för att förstöra marknaden. De försvarade sig med att strategin var att hindra marginalproducenter före de anträder marknaden. Året såg också flera konkurser bland nyetablerade marginalproducenter, inte minst i Sverige.

Blandad utveckling för basmetaller

Dramatiken började i mars då Kinas makrodata oväntat föll handlöst. Främst industriproduktionen var svag och fick koppar att komma under press. Samtidigt började nickel stiga efter att Indonesien infört exportförbud den 12:e januari. Indonesien står för 20 % av världens produktion. Malmen som produceras där konsumeras främst i Kina och där fanns strategiska lager som gjorde att exportförbudet initialt inte fick stort genomslag. Med rysslandskrisen i mars ändrades tonläget då eventuella sanktioner mot Rysslands oljeexport väntades mötas av exporthinder från Rysslands sida på metaller viktiga för Väst, däribland nickel. Prisuppgången tog fart men dämpades när sanktioner aldrig kom till stånd och Filipinerna överraskande ökade exporten av liknande malm som Indonesien minskat och därmed tillfälligt kompenserade för bortfallet.

Dramatiken började i mars då Kinas makrodata oväntat föll handlöst. Främst industriproduktionen var svag och fick koppar att komma under press. Samtidigt började nickel stiga efter att Indonesien infört exportförbud den 12:e januari. Indonesien står för 20 % av världens produktion. Malmen som produceras där konsumeras främst i Kina och där fanns strategiska lager som gjorde att exportförbudet initialt inte fick stort genomslag. Med rysslandskrisen i mars ändrades tonläget då eventuella sanktioner mot Rysslands oljeexport väntades mötas av exporthinder från Rysslands sida på metaller viktiga för Väst, däribland nickel. Prisuppgången tog fart men dämpades när sanktioner aldrig kom till stånd och Filipinerna överraskande ökade exporten av liknande malm som Indonesien minskat och därmed tillfälligt kompenserade för bortfallet.

Aluminium inledde året på pressade nivåer då flera stora producenter stängde ner olönsam produktion. Metallen fick ett välbehövligt lyft när Amerikansk makrodata simultant överraskade positivt och bilindustrin Väster om Atlanten gick som tåget och planerade substituera in mer aluminium för att reducera vikten i fordonen. Överkapaciteten i världen för att producera aluminium är dock stor och årets två prisrallyn fick båda abrupta slut omkring 2100 USD/ton och året slutade i den gamla välkända gråzonen kring 1800 USD.

Zink steg under året, delvis av samma skäl som aluminium –båda har stor exponering mot USA och bilindustrin. Zink steg också när det länge välkända scenariot då några stora, utbrutna zinkgruvor ska stänga närmar sig. 2015 blir året då det ska visa sig om många små gruvor kommer expandera och kompensera bortfallet.

Ädelmetaller

Palladium var ytterligare en av de råvaror som handlades upp på risken att Ryssland skulle minska tillgången till Väst som motdrag till eventuella exportsanktioner på olja. Palladiumexport har litet värde för Ryssland men metallen är viktigt för västerländsk bilindustri. Produktionen domineras av ett fåtal länder och prisuppgången eskalerade då Sydafrika är ett av dem och landet har haft sin beskärda del av motgångar under fjolåret. Våldsamma strejker har avlöst varandra men upplösningen fick priset på både palladium och platina på fall.

Palladium var ytterligare en av de råvaror som handlades upp på risken att Ryssland skulle minska tillgången till Väst som motdrag till eventuella exportsanktioner på olja. Palladiumexport har litet värde för Ryssland men metallen är viktigt för västerländsk bilindustri. Produktionen domineras av ett fåtal länder och prisuppgången eskalerade då Sydafrika är ett av dem och landet har haft sin beskärda del av motgångar under fjolåret. Våldsamma strejker har avlöst varandra men upplösningen fick priset på både palladium och platina på fall.

Guld och silver har åter varit föremål för Feds ordlek kring när den kommande räntehöjningen skall äga rum. De båda ädla värdebevararna steg kraftigt på Feds expansiva politik och befinner sig nu i en korrigering parallellt med att räntepolitiken åter går mot normalisering.

Jordbuk handlades inte endast på väder

Jordbruksråvarornas största prisrörelser brukar vara väderberoende då tillväxten i konsumtionen är relativt konstant. Fjolåret var inget undantag då året inleddes med ett rally i kaffe. Från slutet av januari till början av mars steg kaffepriset med 80% när största producenten Brasilien drabbats av den värsta torkan på decennier, vilket förde priset på kaffebönorna till det högsta på två år.

Jordbruksråvarornas största prisrörelser brukar vara väderberoende då tillväxten i konsumtionen är relativt konstant. Fjolåret var inget undantag då året inleddes med ett rally i kaffe. Från slutet av januari till början av mars steg kaffepriset med 80% när största producenten Brasilien drabbats av den värsta torkan på decennier, vilket förde priset på kaffebönorna till det högsta på två år.

Därefter var det dock geopolitisk risk som drev upp priset på jordbruksråvaror. Vetepriset steg med 25% från mars till maj när Rysslands aggressioner antogs påverka Ukrainas veteproduktion via brist på krediter, diesel, gödning och utsäde. Farhågorna var dock felaktiga och de producenter som sålde skörden 2014 i maj när riskpremien var som störst kunde tjäna 34% på hedgen fram till september då priset bottnade. Därefter startade en ny prisuppgång på 38% fram till december, åter beroende på Ryssland. Denna gång spekulerades det i risk för exportrestriktioner från Rysslands sida efter att rubelfallet ökat incitamenten för inhemska spannmålshandlare att exportera vete. Ryska politiker vill undvika matinflation och sade sig överväga alla medel utom regelrätt exportförbud för att hindra vetet att lämna landet. Globala säkerhetslager är dock betryggande och priset slutade året i ny utförslöpa och den andra riskpremien är kanske chansen att sälja skörden för 2015?

[box]Krönikan är producerat av Handelsbanken och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Ansvarsbegränsning

Detta material är producerat av Svenska Handelsbanken AB (publ) i fortsättningen kallad Handelsbanken. De som arbetar med innehållet är inte analytiker och materialet är inte oberoende investeringsanalys. Innehållet är uteslutande avsett för kunder i Sverige. Syftet är att ge en allmän information till Handelsbankens kunder och utgör inte ett personligt investeringsråd eller en personlig rekommendation. Informationen ska inte ensamt utgöra underlag för investeringsbeslut. Kunder bör inhämta råd från sina rådgivare och basera sina investeringsbeslut utifrån egen erfarenhet.

Informationen i materialet kan ändras och också avvika från de åsikter som uttrycks i oberoende investeringsanalyser från Handelsbanken. Informationen grundar sig på allmänt tillgänglig information och är hämtad från källor som bedöms som tillförlitliga, men riktigheten kan inte garanteras och informationen kan vara ofullständig eller nedkortad. Ingen del av förslaget får reproduceras eller distribueras till någon annan person utan att Handelsbanken dessförinnan lämnat sitt skriftliga medgivande. Handelsbanken ansvarar inte för att materialet används på ett sätt som strider mot förbudet mot vidarebefordran eller offentliggörs i strid med bankens regler.

Analys

Tightening fundamentals – bullish inventories from DOE

The latest weekly report from the US DOE showed a substantial drawdown across key petroleum categories, adding more upside potential to the fundamental picture.

Commercial crude inventories (excl. SPR) fell by 5.8 million barrels, bringing total inventories down to 415.1 million barrels. Now sitting 11% below the five-year seasonal norm and placed in the lowest 2015-2022 range (see picture below).

Product inventories also tightened further last week. Gasoline inventories declined by 2.1 million barrels, with reductions seen in both finished gasoline and blending components. Current gasoline levels are about 3% below the five-year average for this time of year.

Among products, the most notable move came in diesel, where inventories dropped by almost 4.1 million barrels, deepening the deficit to around 20% below seasonal norms – continuing to underscore the persistent supply tightness in diesel markets.

The only area of inventory growth was in propane/propylene, which posted a significant 5.1-million-barrel build and now stands 9% above the five-year average.

Total commercial petroleum inventories (crude plus refined products) declined by 4.2 million barrels on the week, reinforcing the overall tightening of US crude and products.

Analys

Bombs to ”ceasefire” in hours – Brent below $70

A classic case of “buy the rumor, sell the news” played out in oil markets, as Brent crude has dropped sharply – down nearly USD 10 per barrel since yesterday evening – following Iran’s retaliatory strike on a U.S. air base in Qatar. The immediate reaction was: “That was it?” The strike followed a carefully calibrated, non-escalatory playbook, avoiding direct threats to energy infrastructure or disruption of shipping through the Strait of Hormuz – thus calming worst-case fears.

After Monday morning’s sharp spike to USD 81.4 per barrel, triggered by the U.S. bombing of Iranian nuclear facilities, oil prices drifted sideways in anticipation of a potential Iranian response. That response came with advance warning and caused limited physical damage. Early this morning, both the U.S. President and Iranian state media announced a ceasefire, effectively placing a lid on the immediate conflict risk – at least for now.

As a result, Brent crude has now fallen by a total of USD 12 from Monday’s peak, currently trading around USD 69 per barrel.

Looking beyond geopolitics, the market will now shift its focus to the upcoming OPEC+ meeting in early July. Saudi Arabia’s decision to increase output earlier this year – despite falling prices – has drawn renewed attention considering recent developments. Some suggest this was a response to U.S. pressure to offset potential Iranian supply losses.

However, consensus is that the move was driven more by internal OPEC+ dynamics. After years of curbing production to support prices, Riyadh had grown frustrated with quota-busting by several members (notably Kazakhstan). With Saudi Arabia cutting up to 2 million barrels per day – roughly 2% of global supply – returns were diminishing, and the risk of losing market share was rising. The production increase is widely seen as an effort to reassert leadership and restore discipline within the group.

That said, the FT recently stated that, the Saudis remain wary of past missteps. In 2018, Riyadh ramped up output at Trump’s request ahead of Iran sanctions, only to see prices collapse when the U.S. granted broad waivers – triggering oversupply. Officials have reportedly made it clear they don’t intend to repeat that mistake.

The recent visit by President Trump to Saudi Arabia, which included agreements on AI, defense, and nuclear cooperation, suggests a broader strategic alignment. This has fueled speculation about a quiet “pump-for-politics” deal behind recent production moves.

Looking ahead, oil prices have now retraced the entire rally sparked by the June 13 Israel–Iran escalation. This retreat provides more political and policy space for both the U.S. and Saudi Arabia. Specifically, it makes it easier for Riyadh to scale back its three recent production hikes of 411,000 barrels each, potentially returning to more moderate increases of 137,000 barrels for August and September.

In short: with no major loss of Iranian supply to the market, OPEC+ – led by Saudi Arabia – no longer needs to compensate for a disruption that hasn’t materialized, especially not to please the U.S. at the cost of its own market strategy. As the Saudis themselves have signaled, they are unlikely to repeat previous mistakes.

Conclusion: With Brent now in the high USD 60s, buying oil looks fundamentally justified. The geopolitical premium has deflated, but tensions between Israel and Iran remain unresolved – and the risk of missteps and renewed escalation still lingers. In fact, even this morning, reports have emerged of renewed missile fire despite the declared “truce.” The path forward may be calmer – but it is far from stable.

Analys

A muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

Brent crossed the 80-line this morning but quickly fell back assigning limited probability for Iran choosing to close the Strait of Hormuz. Brent traded in a range of USD 70.56 – 79.04/b last week as the market fluctuated between ”Iran wants a deal” and ”US is about to attack Iran”. At the end of the week though, Donald Trump managed to convince markets (and probably also Iran) that he would make a decision within two weeks. I.e. no imminent attack. Previously when when he has talked about ”making a decision within two weeks” he has often ended up doing nothing in the end. The oil market relaxed as a result and the week ended at USD 77.01/b which is just USD 6/b above the year to date average of USD 71/b.

Brent jumped to USD 81.4/b this morning, the highest since mid-January, but then quickly fell back to a current price of USD 78.2/b which is only up 1.5% versus the close on Friday. As such the market is pricing a fairly low probability that Iran will actually close the Strait of Hormuz. Probably because it will hurt Iranian oil exports as well as the global oil market.

It was however all smoke and mirrors. Deception. The US attacked Iran on Saturday. The attack involved 125 warplanes, submarines and surface warships and 14 bunker buster bombs were dropped on Iranian nuclear sites including Fordow, Natanz and Isfahan. In response the Iranian Parliament voted in support of closing the Strait of Hormuz where some 17 mb of crude and products is transported to the global market every day plus significant volumes of LNG. This is however merely an advise to the Supreme leader Ayatollah Ali Khamenei and the Supreme National Security Council which sits with the final and actual decision.

No supply of oil is lost yet. It is about the risk of Iran closing the Strait of Hormuz or not. So far not a single drop of oil supply has been lost to the global market. The price at the moment is all about the assessed risk of loss of supply. Will Iran choose to choke of the Strait of Hormuz or not? That is the big question. It would be painful for US consumers, for Donald Trump’s voter base, for the global economy but also for Iran and its population which relies on oil exports and income from selling oil out of that Strait as well. As such it is not a no-brainer choice for Iran to close the Strait for oil exports. And looking at the il price this morning it is clear that the oil market doesn’t assign a very high probability of it happening. It is however probably well within the capability of Iran to close the Strait off with rockets, mines, air-drones and possibly sea-drones. Just look at how Ukraine has been able to control and damage the Russian Black Sea fleet.

What to do about the highly enriched uranium which has gone missing? While the US and Israel can celebrate their destruction of Iranian nuclear facilities they are also scratching their heads over what to do with the lost Iranian nuclear material. Iran had 408 kg of highly enriched uranium (IAEA). Almost weapons grade. Enough for some 10 nuclear warheads. It seems to have been transported out of Fordow before the attack this weekend.

The market is still on edge. USD 80-something/b seems sensible while we wait. The oil market reaction to this weekend’s events is very muted so far. The market is still on edge awaiting what Iran will do. Because Iran will do something. But what and when? An oil price of 80-something seems like a sensible level until something do happen.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanStor uppsida i Lappland Guldprospekterings aktie enligt analys

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanBrookfield ska bygga ett AI-datacenter på hela 750 MW i Strängnäs

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanSilverpriset släpar efter guldets utveckling, har mer uppsida

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanUppgången i oljepriset planade ut under helgen

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanLåga elpriser i sommar – men mellersta Sverige får en ökning

-

Analys3 veckor sedan

Analys3 veckor sedanVery relaxed at USD 75/b. Risk barometer will likely fluctuate to higher levels with Brent into the 80ies or higher coming 2-3 weeks

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanMahvie Minerals växlar spår – satsar fullt ut på guld

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanOljan, guldet och marknadens oroande tystnad