Analys

Den heliga treenigheten för 2017?

Kina, Trump och OPEC

Kina, Trump och OPEC

Under 2016 har tre starka drivkrafter utkristalliserats och drivit råvaror till bästa tillgångsslag med råvaruindex upp 30% i USD. För 2017 tror vi bara en mäktar med att överträffa förväntansbilden, det är inte Trump eller Kina –utan OPEC.

OPEC överträffade förväntningarna

OPEC överträffade förväntningarna

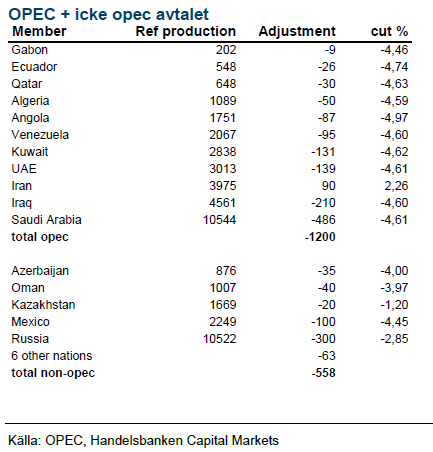

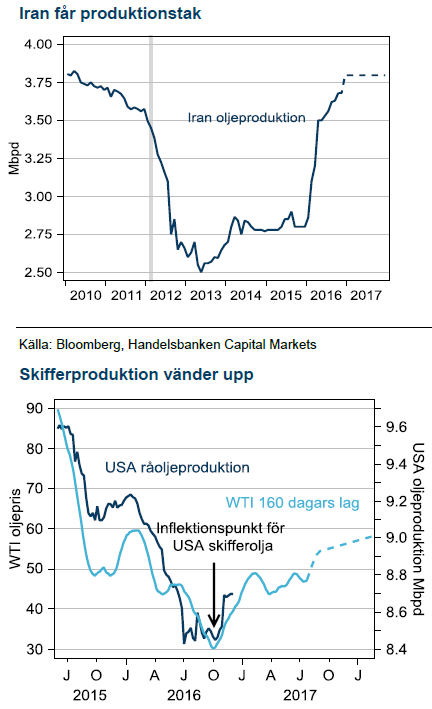

Det halvårsvisa OPEC-mötet i Wien gav ett styrkebesked från den slumrande kartellen. Ett paket med tre starka komponenter presenterades; produktionskvoter för varje medlemsland, tak för Iran och ett avtal med icke-OPEC, där Ryssland står för största sänkningen. Marknaden tvivlar på implementeringen, historiskt har OPEC levererat 80% av avtalade sänkningar. Vi tror på OPEC den här gången och ser en oljemarknad i god balans under andra halvåret vilket leder till ett snittoljepris på USD 60 för 2017, en kraftig höjning från tidigare prognos på USD 40.

Kina +Trump = basmetaller

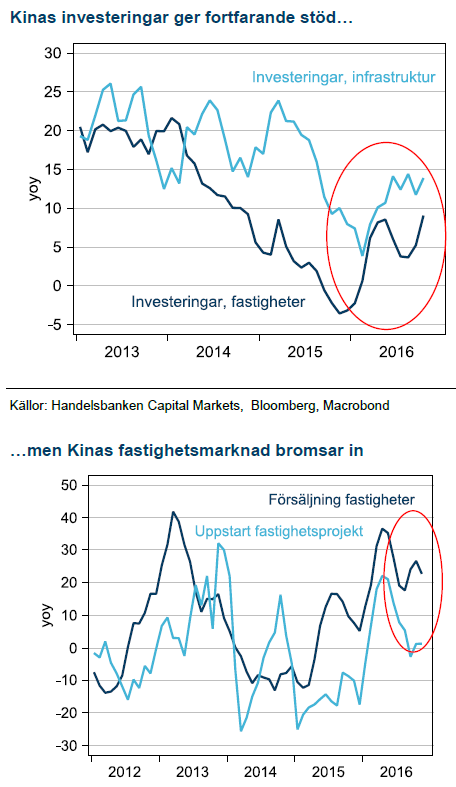

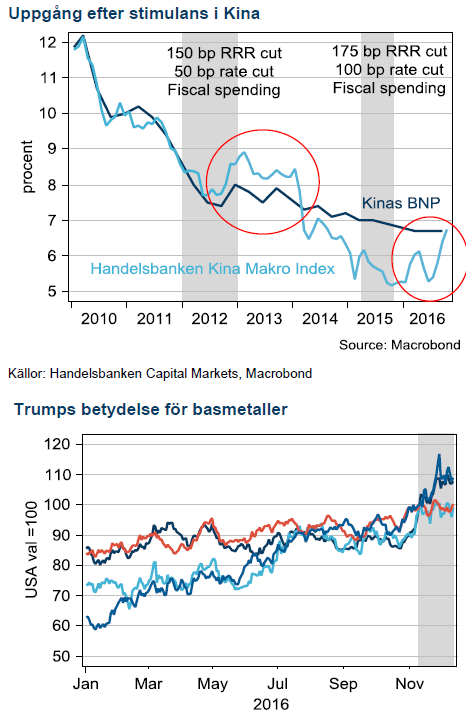

Kinas återhämtning det här året kommer från riktade stimulanser mot fastighetsmarknaden och infrastruktur under 2015. En gammal, välbeprövad metod som konsumerar mycket industriella metaller. Kina har nu börjat kyla ner fastighetsmarknaden vilket kommer att vara ledande för lägre tillväxttakt i investeringar i infrastruktur under 2017. Trumps tillträde som president kommer sannolikt öka förväntningarna ytterligare under Q1 men sedan finns det risk för besvikelse både i USA och Kina. Zink och nickel står starka i utbudssidan av prisekvationen medan koppar och aluminium kommer tyngas av hög produktion. Vi tror på ett högre medelpriser för alla basmetaller under 2017 jämfört med 16 men ser spotpriserna som väl höga för alla utom nickel.

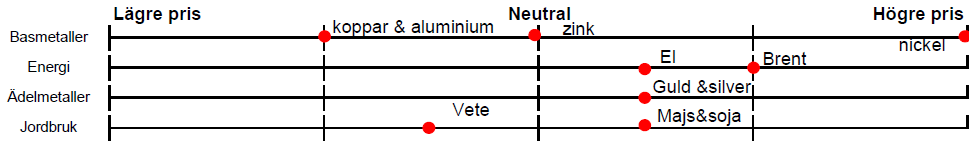

Vår syn för Q1-Q2 2017:

Basmetaller

Årets vändning i basmetaller kommer från de stimulanser Kina genomfört sedan 2015. Medicinen med riktad stimulans mot fastighetsmarknaden är effektiv och för med sig ökade investeringar i infrastruktur. De två viktigaste segmenten för efterfrågan på metaller. Medicinens biverkning är skenande fastighetspriser och en bostadsbubbla som kinesiska ledare måste se upp med. Det är därför inte förvånande att Kina börjat kyla fastighetsmarknaden, dessutom på precis samma nivå i ökningstakt som under den senaste cykeln, 2013.

Zink och nickel står starkt

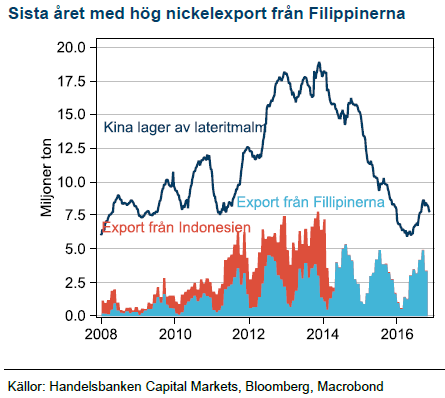

Vår tro på högre zink och nickelpriser har besannats, och av rätt skäl. Brist i marknadsbalansen efter stängda gruvor för zink, då flera stora är utbrutna och för nickel, efter miljöutvärderingen på Filippinerna. I Zink–priset har marknaden prisat in mycket förhoppningar på Trump och där finns nu en risk för besvikelse i kombination med allt fler kinesiska marginalproducenter som ökar produktionen vilket kan dämpa uppgången. Vi har USD 2700 som medelpris för 2017.

Nickelbristen får störst effekt i marknaden först under 2017 när höga lagernivåer betats av och Filipinernas lägre export gör avtryck. Vi fortsätter därför att tro på stigande priser med USD 13800 som medelpris för 2017.

Koppar och Aluminium i Trumps skottglugg

De divergerande förutsättningarna för basmetaller på utbudssidan spelar fortfarande in. Fram till Trumps segertal handlades koppar i princip oförändrad i år, trots de starkaste stimulanserna i Kina sedan finanskrisen. Högre produktion från nya gruvor är förklaringen. Vi sätter därför en speciell varningsflagga för koppar på nedsidan när Kinas stimulanser rullar ut ur systemet, före det att Trump eventuellt kommer in under 2018, med ett medelpris på USD 5000.

De divergerande förutsättningarna för basmetaller på utbudssidan spelar fortfarande in. Fram till Trumps segertal handlades koppar i princip oförändrad i år, trots de starkaste stimulanserna i Kina sedan finanskrisen. Högre produktion från nya gruvor är förklaringen. Vi sätter därför en speciell varningsflagga för koppar på nedsidan när Kinas stimulanser rullar ut ur systemet, före det att Trump eventuellt kommer in under 2018, med ett medelpris på USD 5000.

Aluminium har stigit i bakvattnet av högre produktionskostnad när kol- och oljepriserna har gått upp. Marknadsbalansen är dock välförsörjd och marginalproduktion i Kina stiger samtidigt som kolprisbubblan spricker efter vintern. Vi tror på ett medelpris USD 1600 för 2017.

Energi

OPEC:s officiella möte i Wien slutade med en skräll. Priset steg 10% på beskedet att gruppen nått ett avtal om att begränsa produktionen tillsammans med flera länder som inte är medlemmar i OPEC. Dessutom hittade man ett tak för Iran vilket tar bort mycket av risken i priset som fanns under 2016.

Saudiarabien är arkitekten

Saudiarabien är det land som har svårast att skära ner på utgifterna. Rädslan för Arabiska vårens uppror är påtaglig och att finansiera budgetunderskottet med högre skuldsättning kommer att bli allt svårare när utsikterna för oljepriset att återhämta sig falnar. Efter att de under två smärtsamma år försökt konkurrera ut högkostnadsproducenter, utan större framgång, väljer de nu att pröva en annan väg. På flera års sikt har den minimal prispåverkan men för de närmsta tolv månaderna blir skillnaden total när marknaden går i underskott och de prisdämpande lagernivåerna betas av.

Mycket ska bevisas

Nu ska en bred konstellation av länder visa att de klarar av att sänka produktionen. Risken i avtalet ligger främst i Nigeria som tillåts öka, om de kan. Nigeria har potential att kompensera hela Rysslands sänkning. Den stora effekten i marknadsbalansen kommer först vid mitten av året när Saudiarabiens inhemska efterfrågan är högre och exporten måste bli lägre. Då har också Ryssland succesivt sänkt sin produktion.

Nu ska en bred konstellation av länder visa att de klarar av att sänka produktionen. Risken i avtalet ligger främst i Nigeria som tillåts öka, om de kan. Nigeria har potential att kompensera hela Rysslands sänkning. Den stora effekten i marknadsbalansen kommer först vid mitten av året när Saudiarabiens inhemska efterfrågan är högre och exporten måste bli lägre. Då har också Ryssland succesivt sänkt sin produktion.

Skifferoljan är vinnare

Norge, Kanada och USA:s marginalproducenter är de största vinnarna på avtalet. Länderna har jobbat hårt för att sänka produktionskostnaden under två år och behöver inte betala för det högre oljepriset. Vi tror på stark utveckling för skifferoljan givet 150-160 dagars eftersläpning till priset men det får oljepriset på fall först 2018 eftersom volymökningen med marginal äts upp av OPEC:s sänkning.

Elpriset åter volatilt

Sverige har den lägsta fyllnadsnivån i vattenmagasinen sedan 2002, lägre än elpristoppen 2010. En vinter något kallare än normalt räcker för att driva el till en mycket högre prisnivå.

Ädelmetaller

Guldet får revansch

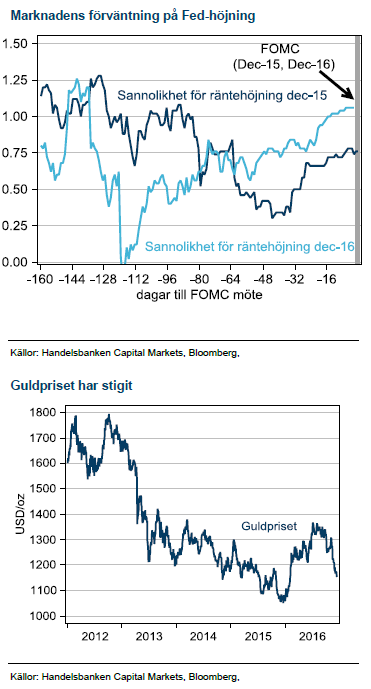

Fed kommer att fortsätta med en stramare penningpolitik även om fokus i USA kommer att tiltas mot den kommande finanspolitiken. Guld har redan handlat in den effekten och all form av besvikelse på Trump kommer gynna guld.

Fed har succesivt blivit tydligare och veckans höjning med 25bps var redan 100% prisad inför mötet, nyheten ligger i eventuell förändrad prognos för räntebana. För 2017 har Fed två höjningar och för 2018 tre.

Fed har succesivt blivit tydligare och veckans höjning med 25bps var redan 100% prisad inför mötet, nyheten ligger i eventuell förändrad prognos för räntebana. För 2017 har Fed två höjningar och för 2018 tre.

Feds huvudvärk är guldets gnista

Efter en initial press på guld, sedan Fed startat sin räntehöjningscykel i december 2015, så fick guldet massor av drivkraft från att Fed och marknaden reviderade ner antalet räntehöjningar. Nu blev det till slut bara en höjning det här året, vid decembermötet.

Ingen repris nästa år

För 2017 ser vi inte en enkel repris av 2016. För ett år sedan trodde marknaden på fler höjningar under 2016 och det signalerade även Fed. Det kom ju sedan på skam och guldet glänste. Den här gången har Fed bara två höjning under 2017 och vi ser det som mycket mindre sannolikt att Fed reviderar ner räntebanan och därmed trigga en ny uppgång i guld.

För höga förväntningar

Istället ser vi en reversering i hela handelsmönstret efter Trumps segertal som en drivkraft till högre guldpriser. Mycket höga förhoppningar har prisats och guld har varit en förlorare i det spelet. Om vinden vänder kommer guld vara en vinnare.

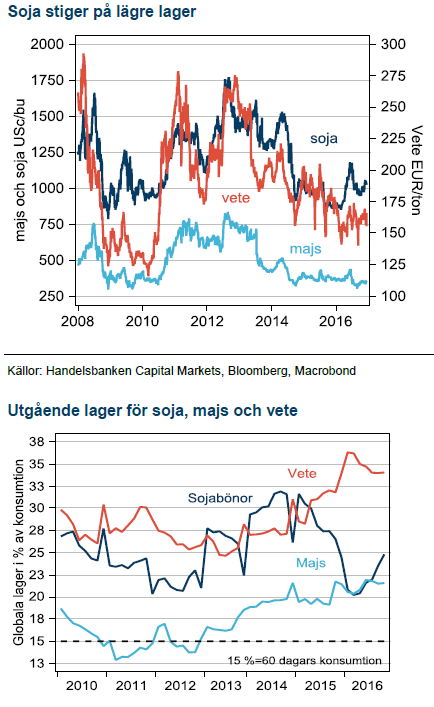

Jordbruk

Fokus för de tre stora grödorna, soja, majs och vete har varit återställande av globala lagernivåer efter USA:s torka 2012. Efter flera bra skördeår har höga lager pressat de närmsta terminerna. Vi tror att den cykeln nu har toppat och temat för 2017 kommer vara att lagren på vissa håll inte skapar samma prispress längre.

Globala lager är höga, det sticker vi inte under stol med. De är dock allokerade mycket ojämnt. Oproportionellt stora volymer ligger i Kina där vi alltid är skeptiska till pålitligheten i data –speciellt för lager och jordbruksprodukter. Dessutom är Kina inte delaktig i global handel för andra grödor än soja, vilket minskar betydelsen av höga kinesiska lager.

Avkastningen avgör

Om lagercykeln toppat ur och global efterfrågan är stark kommer tillväxt i konsumtionen att sänka lagren. Exakt hur det blir i slutänden avgörs av avkastningen för varje gröda. Ännu ligger odlingsåret i sin linda och det är för tidigt att sia om avkastningens prispåverkan utöver det som redan är känt, och därmed inprisat. Vi nöjer oss därför med att tro på relativspelet mellan soja och majs, med lägst lager, och högst andel i Kina jämfört med vete, som fortfarande har högre lager. Vi tänker oss en svag nedgång för vete där vi räknar med att december 2017 terminen slutar på 160, omkring 7% lägre än dagens pris. När lagren faller räknar vi också med en mindre brant kurva. Vi räknar med att vetelager faller med omkring 10 % medan lager för soja och majs faller omkring 15-20% som ett resultat av låga priser, år med rekordavkastning bakom oss och växande efterfrågan.

Oljepriset påverkar

Vår förändrade syn på oljepriset, från förut USD 40 för 2017 till nu USD 60 påverkar spannmålsprisernamed högre produktionskostnad vilket tenderar att få marknaden att handla uppåt, speciellt i en miljö då lager faller. Dessutom gynnas efterfrågan och priset på majs och soja från ökade alternativkostnader i bränslesegmentet.

Trots tvivel tror vi att Trump kommer att fortsätta gynna biobränslen då det tillsammans med inhemsk råoljeproduktion minskar importberoendet från OPEC och Mellanöstern.

Analys

Brent crude ticks higher on tension, but market structure stays soft

Brent crude has climbed roughly USD 1.5-2 per barrel since Friday, yet falling USD 0.3 per barrel this mornig and currently trading near USD 67.25/bbl after yesterday’s climb. While the rally reflects short-term geopolitical tension, price action has been choppy, and crude remains locked in a broader range – caught between supply-side pressure and spot resilience.

Prices have been supported by renewed Ukrainian drone strikes targeting Russian infrastructure. Over the weekend, falling debris triggered a fire at the 20mtpa Kirishi refinery, following last week’s attack on the key Primorsk terminal.

Argus estimates that these attacks have halted ish 300 kbl/d of Russian refining capacity in August and September. While the market impact is limited for now, the action signals Kyiv’s growing willingness to disrupt oil flows – supporting a soft geopolitical floor under prices.

The political environment is shifting: the EU is reportedly considering sanctions on Indian and Chinese firms facilitating Russian crude flows, while the U.S. has so far held back – despite Bessent warning that any action from Washington depends on broader European participation. Senator Graham has also publicly criticized NATO members like Slovakia and Hungary for continuing Russian oil imports.

It’s worth noting that China and India remain the two largest buyers of Russian barrels since the invasion of Ukraine. While New Delhi has been hit with 50% secondary tariffs, Beijing has been spared so far.

Still, the broader supply/demand balance leans bearish. Futures markets reflect this: Brent’s prompt spread (gauge of near-term tightness) has narrowed to the current USD 0.42/bl, down from USD 0.96/bl two months ago, pointing to weakening backwardation.

This aligns with expectations for a record surplus in 2026, largely driven by the faster-than-anticipated return of OPEC+ barrels to market. OPEC+ is gathering in Vienna this week to begin revising member production capacity estimates – setting the stage for new output baselines from 2027. The group aims to agree on how to define “maximum sustainable capacity,” with a proposal expected by year-end.

While the IEA pegs OPEC+ capacity at 47.9 million barrels per day, actual output in August was only 42.4 million barrels per day. Disagreements over data and quota fairness (especially from Iraq and Nigeria) have already delayed this process. Angola even quit the group last year after being assigned a lower target than expected. It also remains unclear whether Russia and Iraq can regain earlier output levels due to infrastructure constraints.

Also, macro remains another key driver this week. A 25bp Fed rate cut is widely expected tomorrow (Wednesday), and commodities in general could benefit a potential cut.

Summing up: Brent crude continues to drift sideways, finding near-term support from geopolitics and refining strength. But with surplus building and market structure softening, the upside may remain capped.

Analys

Volatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

Brent crude is essentially flat on the week, but after a volatile ride. Prices started Monday near USD 65.5/bl, climbed steadily to a mid-week high of USD 67.8/bl on Wednesday evening, before falling sharply – losing about USD 2/bl during Thursday’s session.

Brent is currently trading around USD 65.8/bl, right back where it began. The volatility reflects the market’s ongoing struggle to balance growing surplus risks against persistent geopolitical uncertainty and resilient refined product margins. Thursday’s slide snapped a three-day rally and came largely in response to a string of bearish signals, most notably from the IEA’s updated short-term outlook.

The IEA now projects record global oversupply in 2026, reinforcing concerns flagged earlier by the U.S. EIA, which already sees inventories building this quarter. The forecast comes just days after OPEC+ confirmed it will continue returning idle barrels to the market in October – albeit at a slower pace of +137,000 bl/d. While modest, the move underscores a steady push to reclaim market share and adds to supply-side pressure into year-end.

Thursday’s price drop also followed geopolitical incidences: Israeli airstrikes reportedly targeted Hamas leadership in Doha, while Russian drones crossed into Polish airspace – events that initially sent crude higher as traders covered short positions.

Yet, sentiment remains broadly cautious. Strong refining margins and low inventories at key pricing hubs like Europe continue to support the downside. Chinese stockpiling of discounted Russian barrels and tightness in refined product markets – especially diesel – are also lending support.

On the demand side, the IEA revised up its 2025 global demand growth forecast by 60,000 bl/d to 740,000 bl/d YoY, while leaving 2026 unchanged at 698,000 bl/d. Interestingly, the agency also signaled that its next long-term report could show global oil demand rising through 2050.

Meanwhile, OPEC offered a contrasting view in its latest Monthly Oil Market Report, maintaining expectations for a supply deficit both this year and next, even as its members raise output. The group kept its demand growth estimates for 2025 and 2026 unchanged at 1.29 million bl/d and 1.38 million bl/d, respectively.

We continue to watch whether the bearish supply outlook will outweigh geopolitical risk, and if Brent can continue to find support above USD 65/bl – a level increasingly seen as a soft floor for OPEC+ policy.

Analys

Waiting for the surplus while we worry about Israel and Qatar

Brent crude makes some gains as Israel’s attack on Hamas in Qatar rattles markets. Brent crude spiked to a high of USD 67.38/b yesterday as Israel made a strike on Hamas in Qatar. But it wasn’t able to hold on to that level and only closed up 0.6% in the end at USD 66.39/b. This morning it is starting on the up with a gain of 0.9% at USD 67/b. Still rattled by Israel’s attack on Hamas in Qatar yesterday. Brent is getting some help on the margin this morning with Asian equities higher and copper gaining half a percent. But the dark cloud of surplus ahead is nonetheless hanging over the market with Brent trading two dollar lower than last Tuesday.

Geopolitical risk premiums in oil rarely lasts long unless actual supply disruption kicks in. While Israel’s attack on Hamas in Qatar is shocking, the geopolitical risk lifting crude oil yesterday and this morning is unlikely to last very long as such geopolitical risk premiums usually do not last long unless real disruption kicks in.

US API data yesterday indicated a US crude and product stock build last week of 3.1 mb. The US API last evening released partial US oil inventory data indicating that US crude stocks rose 1.3 mb and middle distillates rose 1.5 mb while gasoline rose 0.3 mb. In total a bit more than 3 mb increase. US crude and product stocks usually rise around 1 mb per week this time of year. So US commercial crude and product stock rose 2 mb over the past week adjusted for the seasonal norm. Official and complete data are due today at 16:30.

A 2 mb/week seasonally adj. US stock build implies a 1 – 1.4 mb/d global surplus if it is persistent. Assume that if the global oil market is running a surplus then some 20% to 30% of that surplus ends up in US commercial inventories. A 2 mb seasonally adjusted inventory build equals 286 kb/d. Divide by 0.2 to 0.3 and we get an implied global surplus of 950 kb/d to 1430 kb/d. A 2 mb/week seasonally adjusted build in US oil inventories is close to noise unless it is a persistent pattern every week.

US IEA STEO oil report: Robust surplus ahead and Brent averaging USD 51/b in 2026. The US EIA yesterday released its monthly STEO oil report. It projected a large and persistent surplus ahead. It estimates a global surplus of 2.2 m/d from September to December this year. A 2.4 mb/d surplus in Q1-26 and an average surplus for 2026 of 1.6 mb/d resulting in an average Brent crude oil price of USD 51/b next year. And that includes an assumption where OPEC crude oil production only averages 27.8 mb/d in 2026 versus 27.0 mb/d in 2024 and 28.6 mb/d in August.

Brent will feel the bear-pressure once US/OECD stocks starts visible build. In the meanwhile the oil market sits waiting for this projected surplus to materialize in US and OECD inventories. Once they visibly starts to build on a consistent basis, then Brent crude will likely quickly lose altitude. And unless some unforeseen supply disruption kicks in, it is bound to happen.

US IEA STEO September report. In total not much different than it was in January

US IEA STEO September report. US crude oil production contracting in 2026, but NGLs still growing. Close to zero net liquids growth in total.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Analys4 veckor sedan

Analys4 veckor sedanBrent sideways on sanctions and peace talks

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om koppar, kaffe och spannmål

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSommarens torka kan ge högre elpriser i höst

-

Analys4 veckor sedan

Analys4 veckor sedanBrent edges higher as India–Russia oil trade draws U.S. ire and Powell takes the stage at Jackson Hole

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals är verksamt i guldrikt område i Finland

-

Analys3 veckor sedan

Analys3 veckor sedanIncreasing risk that OPEC+ will unwind the last 1.65 mb/d of cuts when they meet on 7 September