Nyheter

Vad innebär en amerikansk räntesänkning för guldpriset?

Börsen steg förra fredagen efter en amerikansk arbetsmarknadsrapport som, för att uttrycka det milt, kom in långt under förväntningarna. Till att börja med kan det tyckas kontraintuitivt. Borde inte tecken på en långsammare ekonomi fungera som en våt filt på Wall Street?

Inte nödvändigtvis. Investerare tros agera på förväntan om att Federal Reserve inte kommer att ha något annat val än att sänka räntan i år för att säkerställa ekonomisk tillväxt.

Tidigare denna månad kommenterade Fed-ordföranden Jerome Powell att han var beredd att agera ”lämpligt” om det globala handelskriget riskerar att fortsätta. President Donald Trump har också förnyat sina attacker mot FEDs politik, och kallade decembers räntehöjning för ett ”stort misstag”.

Så en räntesänkning ser mer och mer sannolikt ut i 2019, kanske så snart som i sommar vilket investerare glädjer sig åt.

Sannolikheten för en lågkonjunktur ökar

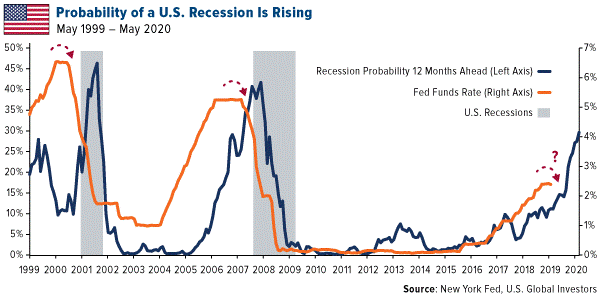

Saken med räntesänkningar är emellertid att de ofta har förutspått en lågkonjunktur, vilket kan ses i diagrammet nedan. Den blå linjen representerar New York Feds sannolikhet för en recession 12 månader framåt, baserat på spreaden mellan räntesatsen för 3 år respektive 3 månader. Tidigare ökade denna sannolikhet ungefär ett år efter början av en räntesänkningscykel. I dag, eftersom penningmarknadslättnader förväntas, ligger sannolikheten för en avmattning inom ett år nu på knappt 30 procent.

Ingen verkar särskilt säker på att en räntesänkning kommer lyckas att motverka en potentiell recession. I en analys denna vecka skrev Morgan Stanleys kapitalstrateg Michael Wilson att ”Räntesäkningar av FED kan komma för sent. FED kan komma att sänka så snart som juli men det kan inte stoppa nedgången/recessionen.”

Eftersom Fed väntade så länge med att höja räntorna har centralbanken märkbart mindre krut för att hantera lågkonjunkturrisker jämfört med tidigare tillfällen. Historiskt sett har räntorna sänkts mellan 500 och 550 punkter i genomsnitt för att undanröja en ekonomisk avmattning. Med en federal funds rate på omkring 2,4 procent just nu, är en sådan minskning inte möjlig.

Undantaget skulle vara om det introducerades negativa räntor i USA precis som i Europa och Japan. Dessa policyer straffar effektivt människor och företag som sparar, som faktiskt motiverar dem att spendera.

Femårsjubileum för negativa räntor i EU

Denna vecka markerar faktiskt femårsjubileet sedan Europeiska centralbanken (ECB) sänkte räntorna till negativt territorium. Sedan dess har europeiska banker betalat så mycket som 21,4 miljarder euro (24,2 miljarder dollar) till ECB.

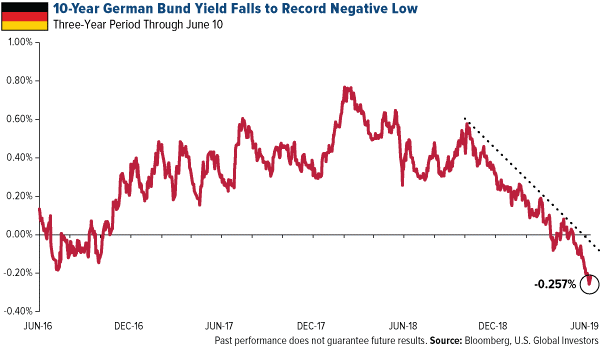

Enligt rapporten står tyska banker för en tredjedel av alla inlåningsräntor, följt av franska och nederländska banker. Den schweiziska nationalbanken (SNB) förväntas också bibehålla negativa räntor fram till 2021. Nyfiken att veta vilken effekt detta kan ha på obligationsmarknaden? Ta en titt på avkastningen på den 10-åriga tyska bunden. På fredagen slog den en all time low på -0,257 procent, vilket innebär att investerare betalade regeringen för nöjet att äga denna obligation. Justerat för inflationen var den räntan ännu lägre.

Guld har blomstrat i en negativ avkastningsmiljö

Kommer vi att se negativa räntor även i USA? Det finns ingen indikation på det just nu, men igen, i händelse av en ekonomisk avmattning kommer Fed att vara mycket begränsad i sin penningpolitik innan andra åtgärder måste övervägas.

Om du tror att negativa räntor är en verklig möjlighet, kan en omfördelning till guld vara lämplig just nu. Tidigare har guldpriserna stigit när realavkastningen fallit ned i negativt territorium.

(Den reala avkastningen är vad du får när du subtraherar den årliga inflationen från statsobligationsräntan.)

Nyheter

Vad guldets uppgång egentligen betyder för världen

Guldpriset har nyligen nått rekordnivåer, över 4 000 dollar per uns. Denna uppgång är inte bara ett resultat av spekulation, utan speglar djupare förändringar i den globala ekonomin. Bloomberg analyserar hur detta hänger samman med minskad tillit till dollarn, geopolitisk oro och förändrade investeringsmönster.

Guldets roll som säker tillgång har stärkts i takt med att förtroendet för den amerikanska centralbanken minskat. Osäkerhet kring Federal Reserves oberoende, inflationens utveckling och USA:s ekonomiska stabilitet har fått investerare att söka alternativ till fiatvalutor. Donald Trumps handelskrig har också bidragit till att underminera dollarns status som global reservvaluta.

Samtidigt ökar den geopolitiska spänningen, särskilt mellan USA och Kina. Kapitalflykt från Kina, driven av oro för övertryckta valutor och instabilitet i det finansiella systemet, har lett till ökad efterfrågan på guld. Även kryptovalutor som bitcoin stiger i värde, vilket tyder på ett bredare skifte mot hårda tillgångar.

Bloomberg lyfter fram att derivatmarknaden för guld visar tecken på spekulativ överhettning. Positioneringsdata och avvikelser i terminskurvor tyder på att investerare roterar bort från aktier och obligationer till guld. ETF-flöden och CFTC-statistik bekräftar denna trend.

En annan aspekt är att de superrika nu köper upp alla tillgångsslag – aktier, fastigheter, statsobligationer och guld – vilket bryter mot traditionella investeringslogiker där vissa tillgångar fungerar som motvikt till andra. Detta tyder på att marknaden är ur balans och att kapitalfördelningen är skev.

Sammanfattningsvis är guldets prisrally ett tecken på en värld i ekonomisk omkalibrering. Det signalerar misstro mot fiatvalutor, oro för geopolitisk instabilitet och ett skifte i hur investerare ser på risk och trygghet.

Nyheter

Spotpriset på guld över 4300 USD och silver över 54 USD

Guldpriset stiger i ett spektakulärt tempo, nya rekord sätts nu på löpande band. Terminspriset ligger oftast före i utvecklingen, men ikväll passerade även spotpriset på guld 4300 USD per uns. Guldet är just nu som ett ångande tåg som det hela tiden skyfflas in mer kol i. En praktisk fördel med ett högre pris är att det totala värdet på guld även blir högre, vilket gör att centralbanker och privatpersoner kan placera mer pengar i guld.

Även spotpriset på silver har nu passerat 54 USD vilket innebär att alla pristoppar från Hunt-brödernas klassiska squeeze på silver har passerats med marginal. Ett högt pris på guld påverkar främst köpare av smycken, men konsekvensen av ett högt pris på silver är betydligt mer kännbar. Silver är en metall som används inom många olika industrier, i allt från solceller till medicinsk utrustning.

Nyheter

Guld och silver stiger hela tiden mot nya höjder

Priserna på guld och silver stiger hela tiden mot nya höjder. Eric Strand går här igenom vilka faktorerna som ligger bakom uppgångarna och vad som kan hända framöver. Han får även kommentera aktier inom guldgruvbolag som har haft en bättre utveckling än nästan allt annat. Han säger bland annat att uppgången kommer från låga nivåer och att det i genomsnitt är en mycket högre kvalitet på ledningarna för bolagen idag.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Analys3 veckor sedan

Analys3 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuldpriset uppe på nya höjder, nu 3750 USD

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanEtt samtal om guld, olja, koppar och stål