Analys

SHB Råvaruplanket – Förrädiskt lugn

Låg volatilitet ger falsk trygghet

Låg volatilitet ger falsk trygghet

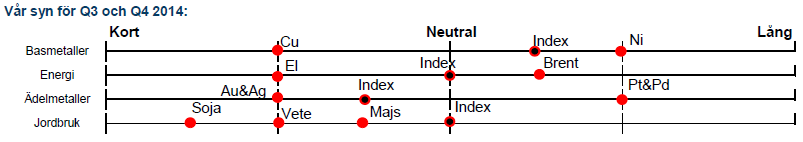

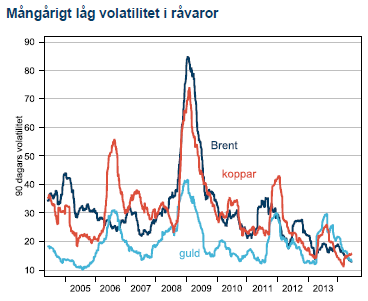

Under 2014 har volatiliteten i råvarumarknaden fallit till den lägsta på många år. USA:s energirevolution tillsammans med centralbankernas stöd till efterfrågan via ultralätt penningpolitik ligger bakom mycket av stiltjen på marknaden. Priser i svagt fallande trend har varit normen sedan 2011 då Kinas stimulanser från finanskrisen klingade av. När marknaden saknar argument för att efterfrågan ska kunna överträffa den snabbt växande utbudssidan av prisekvationen så tror vi att politisk risk är ett underordnat tema. Råvaruintensiva oroshärdar just nu är ett helt dussin; Kina, Vietnamn, Thailand, Mexico, Sudan, Nigeria, Libyen, Iran, Syrien, Ryssland och Ukraina samt Indonesien. Årets rally i nickel med 40 % uppgång är spunnet just från den politiska scenen i Indonesien. Vi ser ingen lösning på problemen där i närtid och fortsätter hålla nickel högt. Vi kommer med en specialrapport på nickel veckan efter midsommar.

Kinas dataflod stabiliseras

Kinas dataflod stabiliseras

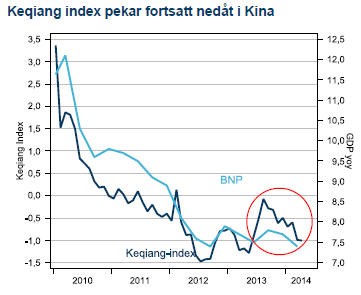

Efter en häpnadsväckande svag inledning på året har Kinas barometerdata stabiliserats. Inköpschefsindex och industriproduktionen har planat ut och mött den, nu lägre förväntansbilden. Fastighetssektorn är dock fortfarande oroväckande svag och den mest betydande för efterfrågan på koppar. Tillsammans med eskalerande oro kring den koppar som ligger som säkerhet för finansiella positioner i Kina och återhämtning i produktionen tror vi att lägre kopparpriser slår igenom under andra halvåret.

Skörden har börjat och riskpremien faller

Efter en spektakulär vår med Putinpremie i vete och majs har priserna kommit på fall i takt med att Ryssland-Ukraina har hamnat utanför nyhetssändningarna. Vi trodde på fallande priser redan före Putinpremien och fortsätter tro på nedsida när skörden nu börjat av vete i USA. Sojalagren ser ut att återhämta sig och majsskörden lämnar inget övrigt att önska.

Basmetaller

Ministimulanser balanserar skeppet tillfälligt

I maj kunde en svag uppgång i Kinas inköpschefsindex skönjas. Ledarnas serie av mini-stimulanser ser ut att ge viss effekt. Detta är dock att betrakta som en tillfällig effekt för att stabilisera ekonomin och ingen ”game changer” för utvecklingen i kinesisk ekonomi som fortsatt kommer att se tillväxten falla under kommande år i linje med den politik som ledarduon Li och Xi slagit in på sedan de tog sina platser, ett drygt år tillbaka. De anslagna stimulanserna kommer inte hindra sentimentet från att försämras igen. Speciellt utsatt är fastighetssektorn som varit kärnan i tillväxten och efterfrågan på koppar. Fastighetspriserna föll i maj för första gången på två år och uppstart av nya fastighetsprojekt är mer än 20 % under nivån för ett år sedan.

I maj kunde en svag uppgång i Kinas inköpschefsindex skönjas. Ledarnas serie av mini-stimulanser ser ut att ge viss effekt. Detta är dock att betrakta som en tillfällig effekt för att stabilisera ekonomin och ingen ”game changer” för utvecklingen i kinesisk ekonomi som fortsatt kommer att se tillväxten falla under kommande år i linje med den politik som ledarduon Li och Xi slagit in på sedan de tog sina platser, ett drygt år tillbaka. De anslagna stimulanserna kommer inte hindra sentimentet från att försämras igen. Speciellt utsatt är fastighetssektorn som varit kärnan i tillväxten och efterfrågan på koppar. Fastighetspriserna föll i maj för första gången på två år och uppstart av nya fastighetsprojekt är mer än 20 % under nivån för ett år sedan.

Kopparfallet tog paus men riskerna ökar

Vi håller kvar vårt tema där koppar kommer vara under strukturell press de kommande två åren. Ökat utbud och klara risker i efterfrågan gör att vi tror att priset ska pressas ytterligare. Kinas fastighetssektor tillsammans med situationen med koppar som ligger som säkerhet för finansiella positioner i Kina är de största orosmomenten. Koppar föll 10 % under mars när Kinas svaga makrodata rullade ut. Sedan dess har priset återhämtat 5 %. Vi ser det som att nedsiderisken har ökat då investerares positioner har neutraliserats under uppgången. Därmed finns åter ”kraft” för en ny nedgång och vi siktar på att handla under 6000 USD under andra halvåret.

Vi håller kvar vårt tema där koppar kommer vara under strukturell press de kommande två åren. Ökat utbud och klara risker i efterfrågan gör att vi tror att priset ska pressas ytterligare. Kinas fastighetssektor tillsammans med situationen med koppar som ligger som säkerhet för finansiella positioner i Kina är de största orosmomenten. Koppar föll 10 % under mars när Kinas svaga makrodata rullade ut. Sedan dess har priset återhämtat 5 %. Vi ser det som att nedsiderisken har ökat då investerares positioner har neutraliserats under uppgången. Därmed finns åter ”kraft” för en ny nedgång och vi siktar på att handla under 6000 USD under andra halvåret.

Ingen ”quick fix” i Indonesien

Situationen i Indonesiens gruvindustri är kaotisk. Exportförbudet av icke förädlad malm har fått utbredda sociala konsekvenser och stödet för politiken är splittrat. Det stundande valet gör att utländska intressen att påbörja investeringar för att förädla malmen är avvaktande. Den nyvalde presidenten tar plats i oktober och före dess förväntar vi oss ingen större förändring. Exportförbudet har nu verkat i fem månader och de lager av nickelmalm som Kina hade byggt upp har fallit samtidigt som de handelshus som har kontroll över lagren håller allt hårdare i dem. Den initiala spekulationsvågen i nickel har dock kommit av sig med stabila priser senaste månaden. Vi tror dock att den fundamentala situationen håller på att förvärras och att prisuppgången åter tar fart under andra halvåret.

Situationen i Indonesiens gruvindustri är kaotisk. Exportförbudet av icke förädlad malm har fått utbredda sociala konsekvenser och stödet för politiken är splittrat. Det stundande valet gör att utländska intressen att påbörja investeringar för att förädla malmen är avvaktande. Den nyvalde presidenten tar plats i oktober och före dess förväntar vi oss ingen större förändring. Exportförbudet har nu verkat i fem månader och de lager av nickelmalm som Kina hade byggt upp har fallit samtidigt som de handelshus som har kontroll över lagren håller allt hårdare i dem. Den initiala spekulationsvågen i nickel har dock kommit av sig med stabila priser senaste månaden. Vi tror dock att den fundamentala situationen håller på att förvärras och att prisuppgången åter tar fart under andra halvåret.

Energi

Våra farhågor kom på skam

Våra farhågor kom på skam

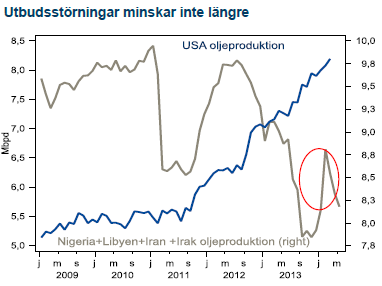

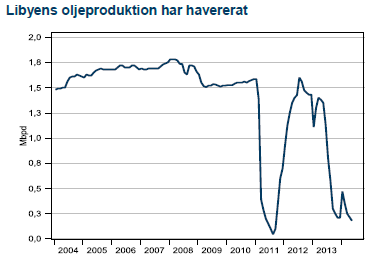

Vårt tema för oljemarknaden under första halvåret var ett prisfall triggat av säsongsmässig svag efterfrågan under Q2 i kombination med stor sannolikhet att utbudsstörningarna skulle minska. Så blev inte fallet. Libyens utsikter att öka exporten har tvärt om försämrats och nu skönjar vi ingen lösning under det här året. Säsongsmässigt går vi nu mot en starkare period med ”driving season” i USA och stora kylbehov i USA och Mellanöstern som ökar oljeanvändningen för att alstra electricitet i Saudi Arabien. Ovanpå dessa faktorer ha konflikten i Irak blossat upp. All erfarenhet talar för att den kommer bli långdragen och påverka oljeexporten. Sammantaget tror vi att prisriskerna svängt från negativa till svagt positiva för nästkommande kvartal. Ett stort frågetecken finns dock kring Irans möjligheter att få börja exportera olja igen. Det vore en ”game changer” som kommer pressa oljepriset. Slutligt avtal ska förhandlas fram till den 20:e juli men det är svårt att bedöma utsikterna för att sanktionerna verkligen hävs. Irans oljeminister har varit offensiv i sina uttalande och sagt att landet börjar trappa upp produktionen i förebyggande syfte

Libyen går i långbänk

Libyen går i långbänk

Avsaknaden av en enig regering gör att utsikterna för Libyens återkomst till före krigets nivåer har grusats. Fram till 2011 stod Libyen för 2 % av världens oljeproduktion med 1,6 Mbpd. Sedan dess har exporten varit volatil i spåren av rebellernas försök att försvara möjligheterna att exportera olja från de östra fälten och terminalerna oberoende av Tripoli och för egen vinning.

Elpriset kom inte hela vägen ned

Vi har haft en extremt negativ syn på el. Priset kom dock inte hela vägen enligt vår syn då hydrologiska balansen försvagats något senaste veckorna. I kikaren finns dock inte mycket som kan få priset att stiga. Fortsatt press på kol efter att Obama spelat ut korten för att minska amerikansk kolanvändning och därmed potentiellt ökat exporten till bland annat Europa ytterligare väger i den negativa vågskålen. Höjda röster i Tyskland för att lätta på förbudet mot att exploatera skiffergas väger i samma vågskål, om än hypotetiskt än så länge. I den långsiktiga prisbilden ligger det nu mycket politik. I den kortsiktiga ligger mycket vatten i magasinen, mycket tysk sol och vindkraft under sommaren, fungerande kärnkraft och billigt kol. Kort och gott inte mycket uppsida.

Vi har haft en extremt negativ syn på el. Priset kom dock inte hela vägen enligt vår syn då hydrologiska balansen försvagats något senaste veckorna. I kikaren finns dock inte mycket som kan få priset att stiga. Fortsatt press på kol efter att Obama spelat ut korten för att minska amerikansk kolanvändning och därmed potentiellt ökat exporten till bland annat Europa ytterligare väger i den negativa vågskålen. Höjda röster i Tyskland för att lätta på förbudet mot att exploatera skiffergas väger i samma vågskål, om än hypotetiskt än så länge. I den långsiktiga prisbilden ligger det nu mycket politik. I den kortsiktiga ligger mycket vatten i magasinen, mycket tysk sol och vindkraft under sommaren, fungerande kärnkraft och billigt kol. Kort och gott inte mycket uppsida.

Ädelmetaller

Fed har trollspöet för guld

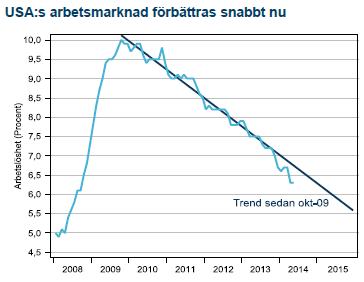

De ekonomiska förutsättningarna i USA är gynnsamma. Företagen är konkurrenskraftiga och exporten kommer troligen fortsätta att vara en faktor som bidrar till en positiv utveckling av investeringar och sysselsättning. Återhämtningen på bostadsmarknaden är stabil och stigande bostadspriser innebär att allt fler hushåll kommer ur den tidigare så förlamande skuldfällan. De offentliga finanserna har förbättrats radikalt vilket innebär att finanspolitiken inte längre behöver vara så restriktiv. Eftersom arbetslösheten är på väg mot normala nivåer tror vi på en första höjning av styrräntan före årsskiftet. Detta innebär att Fed troligen ökar takten i nedskalningen i en snabbare takt, från nuvarande 10 miljarder per möte till 15 för att därmed vara klara i slutet av sommaren. Marknaden prissätter första räntehöjningen i mitten av 2015 och med vårt scenario kommer första räntehöjningen redan i december. Det är alltså enbart en tidsfråga före Fed blir mer ”hökig” i våra ögon.

De ekonomiska förutsättningarna i USA är gynnsamma. Företagen är konkurrenskraftiga och exporten kommer troligen fortsätta att vara en faktor som bidrar till en positiv utveckling av investeringar och sysselsättning. Återhämtningen på bostadsmarknaden är stabil och stigande bostadspriser innebär att allt fler hushåll kommer ur den tidigare så förlamande skuldfällan. De offentliga finanserna har förbättrats radikalt vilket innebär att finanspolitiken inte längre behöver vara så restriktiv. Eftersom arbetslösheten är på väg mot normala nivåer tror vi på en första höjning av styrräntan före årsskiftet. Detta innebär att Fed troligen ökar takten i nedskalningen i en snabbare takt, från nuvarande 10 miljarder per möte till 15 för att därmed vara klara i slutet av sommaren. Marknaden prissätter första räntehöjningen i mitten av 2015 och med vårt scenario kommer första räntehöjningen redan i december. Det är alltså enbart en tidsfråga före Fed blir mer ”hökig” i våra ögon.

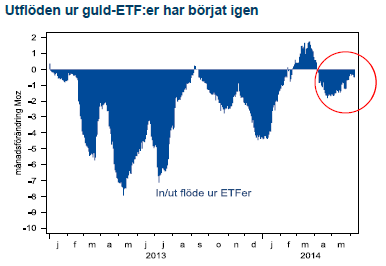

Vi tror att utvecklingen för de båda ädla metallerna, guld och silver, kommer vara negativ i spåren av att Fed börjar ta krafttag under andra halvåret efter de positiva makrosignalerna. Den expansiva penningpolitiken drev upp guld och silver och när den nu normaliseras finns det fortfarande mycket fallhöjd i guld trots fjolårets -30 %.

Vi tror att utvecklingen för de båda ädla metallerna, guld och silver, kommer vara negativ i spåren av att Fed börjar ta krafttag under andra halvåret efter de positiva makrosignalerna. Den expansiva penningpolitiken drev upp guld och silver och när den nu normaliseras finns det fortfarande mycket fallhöjd i guld trots fjolårets -30 %.

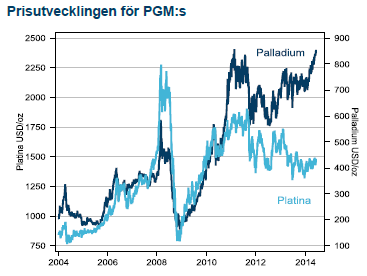

Kortsiktig risk för fall i palladium

Platina och palladium har växt fram som metaller med den långsiktigt mest utmanande balansen mellan utbud och efterfrågan. Palladiumpriset har utöver krisen i Sydafrika eldats på av spekulation om att krisen kring Ryssland-Ukraina skulle medföra mindre export av palladium från Ryssland. Under tiden som motsvarande riskpremie har pyst ur vete och majspriserna har palladium fortsatt stiga. Det beror på att situationen i Sydafrika samtidigt har försämrats och därmed kan det finnas en ”uppdämd” riskpremie kvar i priset som ska ut före vi tror priserna fortsätter norrut. Om riskpremien är ute är dock svårt att säga då den fallit ur andra råvaror under en period när fundamenta fortsatt att försämras för palladium i Sydafrika.

I Sydafrika verkar förutsättningarna för ökad produktion låga. Nationella fackföreningen för gruvarbetare, AMCU, har begärt en lönehöjning till 12 500 rand per månad. Gruvbolagens motbud har varit att acceptera höjningen men först från juli 2017. Amplats, Lonmin och Implats har nu sagt att man ska söka andra möjligheter att bryta dödläget som nu driver ner tillväxten för hela Sydafrika.

I Sydafrika verkar förutsättningarna för ökad produktion låga. Nationella fackföreningen för gruvarbetare, AMCU, har begärt en lönehöjning till 12 500 rand per månad. Gruvbolagens motbud har varit att acceptera höjningen men först från juli 2017. Amplats, Lonmin och Implats har nu sagt att man ska söka andra möjligheter att bryta dödläget som nu driver ner tillväxten för hela Sydafrika.

Jordbruk

Inget skäl till högre priser

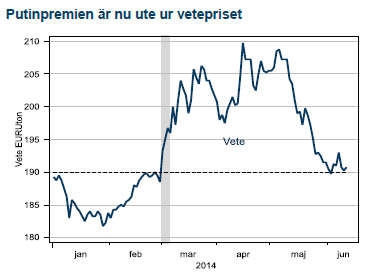

Rysslands ingripande i Ukraina skapade en oro för att export från hamnarna omkring Svarta havet skulle störas. Det spekulerades också i att årets produktion skulle påverkas negativt i spåren av krigsscener i Ukraina. Ukrainas odlare är redan hårt ansatta och konflikten skulle minska tillgången på krediter och försämra tillgången på utsäde och gödning. Av grafen till höger kan vi utläsa att hela premien nu är utraderad.

Rysslands ingripande i Ukraina skapade en oro för att export från hamnarna omkring Svarta havet skulle störas. Det spekulerades också i att årets produktion skulle påverkas negativt i spåren av krigsscener i Ukraina. Ukrainas odlare är redan hårt ansatta och konflikten skulle minska tillgången på krediter och försämra tillgången på utsäde och gödning. Av grafen till höger kan vi utläsa att hela premien nu är utraderad.

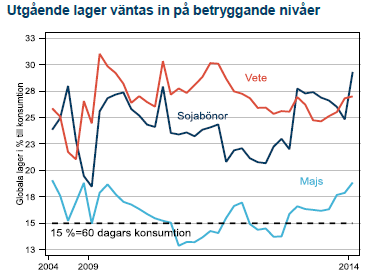

Utgående lager har stigit fort

Framförallt i USA har förutsättningarna för årets skörd snabbt förbättrats på sistone. Sojabönor väntas nu ha nära 30 % av en global årskonsumtion i utgående lager efter odlingssäsongen. Majs som varit den mest kritiska grödan av de tre stora efter sviterna av torkan i USA 2012 och den starka efterfrågan till etanolindustrin har tickat upp till flerårshögsta, på nära 20 % av en årskonsumtion. Alla de tre stora är därmed över den kritiska 16 % gränsen (60 dagars konsumtion) då en svag skörd i ett viktigt exportland snabbt kan få priset att stiga.

Framförallt i USA har förutsättningarna för årets skörd snabbt förbättrats på sistone. Sojabönor väntas nu ha nära 30 % av en global årskonsumtion i utgående lager efter odlingssäsongen. Majs som varit den mest kritiska grödan av de tre stora efter sviterna av torkan i USA 2012 och den starka efterfrågan till etanolindustrin har tickat upp till flerårshögsta, på nära 20 % av en årskonsumtion. Alla de tre stora är därmed över den kritiska 16 % gränsen (60 dagars konsumtion) då en svag skörd i ett viktigt exportland snabbt kan få priset att stiga.

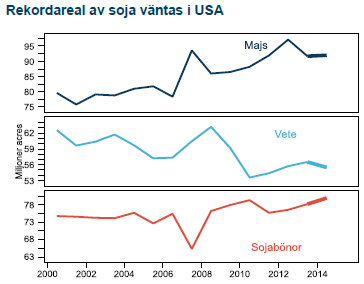

Förutsättningar för fallande pris

Skördetröskorna rullar för att flytta USA:s höstvete från fälten till ladorna. 20 % är redan under tak och i takt med att det globala skördeåret nu sparkar igång faller också riskpremien ur terminsmarknaden. Vi ser ingen anledning till att detta mönster inte ska upprepas i år, trots att vete och majs redan fallit en del i spåren av att Ryssland/Ukraina-krisen klingat av. Prisfallet är ju i realiteten en kombination mellan bättre fundamenta och mindre Putinpremie. Vi tror att soja har potential att falla med 15 % till 10 USD/bu, vete med 10 % till 175 EUR/ton och majs med 5 % till 4 USD/bu.

Skördetröskorna rullar för att flytta USA:s höstvete från fälten till ladorna. 20 % är redan under tak och i takt med att det globala skördeåret nu sparkar igång faller också riskpremien ur terminsmarknaden. Vi ser ingen anledning till att detta mönster inte ska upprepas i år, trots att vete och majs redan fallit en del i spåren av att Ryssland/Ukraina-krisen klingat av. Prisfallet är ju i realiteten en kombination mellan bättre fundamenta och mindre Putinpremie. Vi tror att soja har potential att falla med 15 % till 10 USD/bu, vete med 10 % till 175 EUR/ton och majs med 5 % till 4 USD/bu.

[box]SHB Råvarubrevet är producerat av Handelsbanken och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Ansvarsbegränsning

Detta material är producerat av Svenska Handelsbanken AB (publ) i fortsättningen kallad Handelsbanken. De som arbetar med innehållet är inte analytiker och materialet är inte oberoende investeringsanalys. Innehållet är uteslutande avsett för kunder i Sverige. Syftet är att ge en allmän information till Handelsbankens kunder och utgör inte ett personligt investeringsråd eller en personlig rekommendation. Informationen ska inte ensamt utgöra underlag för investeringsbeslut. Kunder bör inhämta råd från sina rådgivare och basera sina investeringsbeslut utifrån egen erfarenhet.

Informationen i materialet kan ändras och också avvika från de åsikter som uttrycks i oberoende investeringsanalyser från Handelsbanken. Informationen grundar sig på allmänt tillgänglig information och är hämtad från källor som bedöms som tillförlitliga, men riktigheten kan inte garanteras och informationen kan vara ofullständig eller nedkortad. Ingen del av förslaget får reproduceras eller distribueras till någon annan person utan att Handelsbanken dessförinnan lämnat sitt skriftliga medgivande. Handelsbanken ansvarar inte för att materialet används på ett sätt som strider mot förbudet mot vidarebefordran eller offentliggörs i strid med bankens regler.

Analys

More weakness and lower price levels ahead, but the world won’t drown in oil in 2026

Some rebound but not much. Brent crude rebounded 1.5% yesterday to $65.47/b. This morning it is inching 0.2% up to $65.6/b. The lowest close last week was on Thursday at $64.11/b.

The curve structure is almost as week as it was before the weekend. The rebound we now have gotten post the message from OPEC+ over the weekend is to a large degree a rebound along the curve rather than much strengthening at the front-end of the curve. That part of the curve structure is almost as weak as it was last Thursday.

We are still on a weakening path. The message from OPEC+ over the weekend was we are still on a weakening path with rising supply from the group. It is just not as rapidly weakening as was feared ahead of the weekend when a quota hike of 500 kb/d/mth for November was discussed.

The Brent curve is on its way to full contango with Brent dipping into the $50ies/b. Thus the ongoing weakening we have had in the crude curve since the start of the year, and especially since early June, will continue until the Brent crude oil forward curve is in full contango along with visibly rising US and OECD oil inventories. The front-month Brent contract will then flip down towards the $60/b-line and below into the $50ies/b.

At what point will OPEC+ turn to cuts? The big question then becomes: When will OPEC+ turn around to make some cuts? At what (price) point will they choose to stabilize the market? Because for sure they will. Higher oil inventories, some more shedding of drilling rigs in US shale and Brent into the 50ies somewhere is probably where the group will step in.

There is nothing we have seen from the group so far which indicates that they will close their eyes, let the world drown in oil and the oil price crash to $40/b or below.

The message from OPEC+ is also about balance and stability. The world won’t drown in oil in 2026. The message from the group as far as we manage to interpret it is twofold: 1) Taking back market share which requires a lower price for non-OPEC+ to back off a bit, and 2) Oil market stability and balance. It is not just about 1. Thus fretting about how we are all going to drown in oil in 2026 is totally off the mark by just focusing on point 1.

When to buy cal 2026? Before Christmas when Brent hits $55/b and before OPEC+ holds its last meeting of the year which is likely to be in early December.

Brent crude oil prices have rebounded a bit along the forward curve. Not much strengthening in the structure of the curve. The front-end backwardation is not much stronger today than on its weakest level so far this year which was on Thursday last week.

The front-end backwardation fell to its weakest level so far this year on Thursday last week. A slight pickup yesterday and today, but still very close to the weakest year to date. More oil from OPEC+ in the coming months and softer demand and rising inventories. We are heading for yet softer levels.

Analys

A sharp weakening at the core of the oil market: The Dubai curve

Down to the lowest since early May. Brent crude has fallen sharply the latest four days. It closed at USD 64.11/b yesterday which is the lowest since early May. It is staging a 1.3% rebound this morning along with gains in both equities and industrial metals with an added touch of support from a softer USD on top.

What stands out the most to us this week is the collapse in the Dubai one to three months time-spread.

Dubai is medium sour crude. OPEC+ is in general medium sour crude production. Asian refineries are predominantly designed to process medium sour crude. So Dubai is the real measure of the balance between OPEC+ holding back or not versus Asian oil demand for consumption and stock building.

A sharp weakening of the front-end of the Dubai curve. The front-end of the Dubai crude curve has been holding out very solidly throughout this summer while the front-end of the Brent and WTI curves have been steadily softening. But the strength in the Dubai curve in our view was carrying the crude oil market in general. A source of strength in the crude oil market. The core of the strength.

The now finally sharp decline of the front-end of the Dubai crude curve is thus a strong shift. Weakness in the Dubai crude marker is weakness in the core of the oil market. The core which has helped to hold the oil market elevated.

Facts supports the weakening. Add in facts of Iraq lifting production from Kurdistan through Turkey. Saudi Arabia lifting production to 10 mb/d in September (normal production level) and lifting exports as well as domestic demand for oil for power for air con is fading along with summer heat. Add also in counter seasonal rise in US crude and product stocks last week. US oil stocks usually decline by 1.3 mb/week this time of year. Last week they instead rose 6.4 mb/week (+7.2 mb if including SPR). Total US commercial oil stocks are now only 2.1 mb below the 2015-19 seasonal average. US oil stocks normally decline from now to Christmas. If they instead continue to rise, then it will be strongly counter seasonal rise and will create a very strong bearish pressure on oil prices.

Will OPEC+ lift its voluntary quotas by zero, 137 kb/d, 500 kb/d or 1.5 mb/d? On Sunday of course OPEC+ will decide on how much to unwind of the remaining 1.5 mb/d of voluntary quotas for November. Will it be 137 kb/d yet again as for October? Will it be 500 kb/d as was talked about earlier this week? Or will it be a full unwind in one go of 1.5 mb/d? We think most likely now it will be at least 500 kb/d and possibly a full unwind. We discussed this in a not earlier this week: ”500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d”

The strength in the front-end of the Dubai curve held out through summer while Brent and WTI curve structures weakened steadily. That core strength helped to keep flat crude oil prices elevated close to the 70-line. Now also the Dubai curve has given in.

Brent crude oil forward curves

Total US commercial stocks now close to normal. Counter seasonal rise last week. Rest of year?

Total US crude and product stocks on a steady trend higher.

Analys

OPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

Down to mid-60ies as Iraq lifts production while Saudi may be tired of voluntary cut frugality. The Brent December contract dropped 1.6% yesterday to USD 66.03/b. This morning it is down another 0.3% to USD 65.8/b. The drop in the price came on the back of the combined news that Iraq has resumed 190 kb/d of production in Kurdistan with exports through Turkey while OPEC+ delegates send signals that the group will unwind the remaining 1.65 mb/d (less the 137 kb/d in October) of voluntary cuts at a pace of 500 kb/d per month pace.

Signals of accelerated unwind and Iraqi increase may be connected. Russia, Kazakhstan and Iraq were main offenders versus the voluntary quotas they had agreed to follow. Russia had a production ’debt’ (cumulative overproduction versus quota) of close to 90 mb in March this year while Kazakhstan had a ’debt’ of about 60 mb and the same for Iraq. This apparently made Saudi Arabia angry this spring. Why should Saudi Arabia hold back if the other voluntary cutters were just freeriding? Thus the sudden rapid unwinding of voluntary cuts. That is at least one angle of explanations for the accelerated unwinding.

If the offenders with production debts then refrained from lifting production as the voluntary cuts were rapidly unwinded, then they could ’pay back’ their ’debts’ as they would under-produce versus the new and steadily higher quotas.

Forget about Kazakhstan. Its production was just too far above the quotas with no hope that the country would hold back production due to cross-ownership of oil assets by international oil companies. But Russia and Iraq should be able to do it.

Iraqi cumulative overproduction versus quotas could reach 85-90 mb in October. Iraq has however steadily continued to overproduce by 3-5 mb per month. In July its new and gradually higher quota came close to equal with a cumulative overproduction of only 0.6 mb that month. In August again however its production had an overshoot of 100 kb/d or 3.1 mb for the month. Its cumulative production debt had then risen to close to 80 mb. We don’t know for September yet. But looking at October we now know that its production will likely average close to 4.5 mb/d due to the revival of 190 kb/d of production in Kurdistan. Its quota however will only be 4.24 mb/d. Its overproduction in October will thus likely be around 250 kb/d above its quota with its production debt rising another 7-8 mb to a total of close to 90 mb.

Again, why should Saudi Arabia be frugal while Iraq is freeriding. Better to get rid of the voluntary quotas as quickly as possible and then start all over with clean sheets.

Unwinding the remaining 1.513 mb/d in one go in October? If OPEC+ unwinds the remaining 1.513 mb/d of voluntary cuts in one big go in October, then Iraq’s quota will be around 4.4 mb/d for October versus its likely production of close to 4.5 mb/d for the coming month..

OPEC+ should thus unwind the remaining 1.513 mb/d (1.65 – 0.137 mb/d) in one go for October in order for the quota of Iraq to be able to keep track with Iraq’s actual production increase.

October 5 will show how it plays out. But a quota unwind of at least 500 kb/d for Oct seems likely. An overall increase of at least 500 kb/d in the voluntary quota for October looks likely. But it could be the whole 1.513 mb/d in one go. If the increase in the quota is ’only’ 500 kb/d then Iraqi cumulative production will still rise by 5.7 mb to a total of 85 mb in October.

Iraqi production debt versus quotas will likely rise by 5.7 mb in October if OPEC+ only lifts the overall quota by 500 kb/d in October. Here assuming historical production debt did not rise in September. That Iraq lifts its production by 190 kb/d in October to 4.47 mb/d (August level + 190 kb/d) and that OPEC+ unwinds 500 kb/d of the remining quotas in October when they decide on this on 5 October.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMahvie Minerals i en guldtrend

-

Analys4 veckor sedan

Analys4 veckor sedanVolatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAktier i guldbolag laggar priset på guld

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld når sin högsta nivå någonsin, nu även justerat för inflation

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanDet stigande guldpriset en utmaning för smyckesköpare

-

Analys4 veckor sedan

Analys4 veckor sedanBrent crude ticks higher on tension, but market structure stays soft