Analys

SHB Råvarubrevet 7 september 2012

Råvaror Allmänt

Råvaror Allmänt

ECB ger stöd åt råvaror

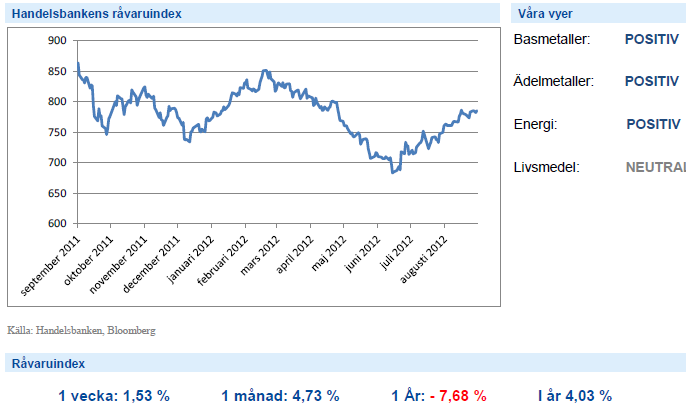

Råvaror har, precis som övriga marknaden fått bra stöd under veckan av ECB-mötet. Detta trots att utfallet av ECB-mötet blev i linje med tidigare läckta uppgifter. Det tog lite tid men sedan blev det kraftiga marknadsrörelser uppåt. Efter att amerikanska centralbankens chef Bernankes dito prestation förra veckan är de två stora riskerna på nedsidan ”bortpratade”.

Makroekonomin hamnar i skymundan när centralbankerna gör så här stora marknadspåverkande ingrepp och vi förväntar oss att det kommer ge stöd åt riskhandlade tillgångar som råvaror under en tid framöver. Nästa vecka kommer mer från Fed, torsdagen den 13e släpper man räntebesked och kl 20:15 har Bernanke presskonferens. Guldet har åter fått styrfart efter att centralbankerna börjat agera på problemen i realekonomin och vi räknar med att det fortsätter.

Basmetaller

Basmetallerna på uppgång

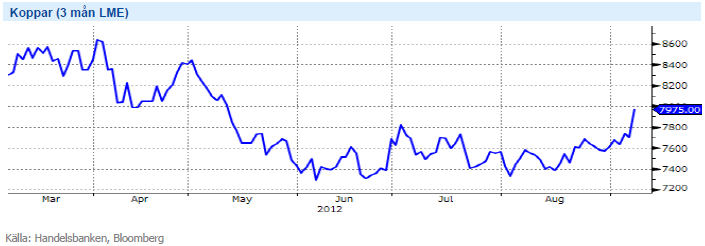

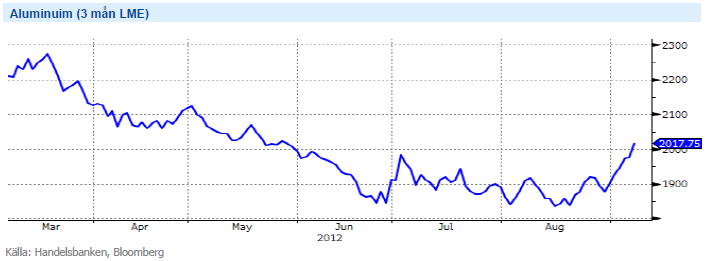

Aluminium och koppar har haft rejäla uppgångar under veckan; aluminium är upp drygt 5 % och koppar är upp drygt 3 %. Risksentimentet har givetvis lyft priserna men även rapporter om ökad efterfrågan från industrin har hjälpt till.

När det gäller aluminium står USA för 9 % av konsumtionen och framförallt bilproducenterna och maskintillverkare har visat på större inköp. Det som har stött kopparpriset är att Kina annonserat flera kopparintensiva infrastrukturprojekt. Vi är fortsatt positiva till basmetaller på dessa nivåer, framförallt beroende på en starkare världskonjunktur och Kinas återhämtning.

Kinas makrodata har ännu inte bjudit på positiva överraskningar men Kinas dåliga konjunktur är nu inprisad i råvarorna och de faller inte när kinadata kommer ut. Vi tycker att basmetallerna, som har 50 % exponering mot Kina, handlas på attraktiva nivåer och de bjuder på en intressant uppsida när Kinas konjunkturåterhämtning kommer. Vi ser även att den positiva riskaptiten, drivet av centralbankernas stimulanser ger stöd åt prisbilden.

Lång BULL BASMET H

Ädelmetaller

Centralbankernas stimulanser driver guldet

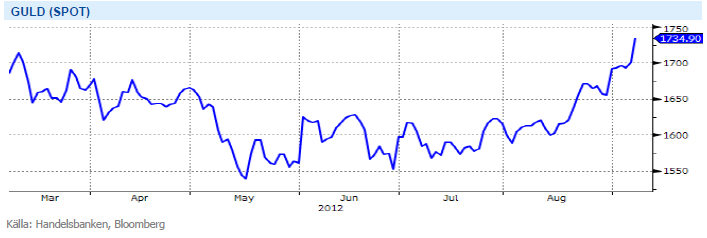

Dagens amerikanska arbetslöshetssiffror satte bra fart på guldpriset och det har i eftermiddag stigit över två procent. Som vi skriver i inledningen av veckans brev tror vi att centralbanksstimulanser kommer att driva priset ytterligare på ädelmetaller, och dagens arbetslöshetssiffror förstärker tron på dessa stimulansåtgärder.

Ädelmetaller har fortsatt hög korrelation med basmetaller, och sedan sommaren har guld och koppar rört sig helt hand i hand (se bild), och vi ser ingen anledning till att denna korrelation ska släppa i närtid.

Vårt ädelmetallsindex har stigit med 10 % under den senaste månaden där inte minst silver har visat på styrka med närmare 17 % i värdestegring. I platinumgruvan i sydafrika fortsätter oroligheterna vilket har fått platinumpriset att rusa, nästan 14 % upp på en månad.

Vi på Handelsbanken tror att centralbankernas fortsatta stimulansåtgärder kommer fortsätta att ge stöd åt ädelmetaller, lett av guld.

Lång ADELMET H

Energi

Produktionsstörningar ger stöd åt oljan

Oljemarknaden backar 1.5 procent under veckan efter sämre amerikanska arbetslöshets siffror och rykten kring att delar av landets strategiska lager kan komma ut på marknaden. Faktorer som fallande lagersiffror under augusti (-7.4 miljoner fat mot -5.3 förväntat från US DOE), ökad spänning mellan Israel och Iran samt uppreviderade förbrukningssiffror (+2.7 procent y-o-y) och OPECs låga reservkapacitet (idag 1.4 miljoner fat / dag eller 1.5 procent att jämföra med 3 procent under 1H2012 och 1 procent 2008 när Brent nådde 147 dollar) visar på att marknaden är fortsatt väldigt känslig för produktionsstörningar. Detta är anledningen till varför man nu talar så mycket om de strategiska lagren USA kan komma att använda för att få situationen under kontroll. Vi ser dock den låga reservkapaciteten som ett fortsatt problem för marknaden.

Elpriset pressas fortsatt av stora nederbördsmängder, hög vindkraftsproduktion samt återstart av både Forsmark 1 och Oskarshamn 3. Även kommande 10 dagars period ser ut att ge mer regn än normalt, uppemot 9.7 TWh mot normala 6.1 TWh, vilket skulle innebära att energibalansen stärks med ytterligare 2.5 TWh till +9.5 TWh mot slutet av vecka 37. När inte heller kolet förväntas stiga nämnvärt är det svårt att se någon direkt potential för uppgång på den korta elkurvan. SHB Power Index följer numer kontraktet Q1 2013 som stängde på 42.70 (5.5 euro över Q4 2012). Att däremot köpa den längre kurvan på nivåer om 34.5 öre / kWh måste däremot ses som väldigt attraktiva nivåer.

Olja är den mest finansiellt handlade råvaran, i en redan stram marknad med störningar på utbudssidan tror vi att ökad riskvilja hos investerare efter ECBs och Feds aktioner kan driva olja ytterligare. Vi bedömer dock att det finns en finansiellt driven riskpremie i oljan på grund av oron kring Israels krigsvilja, denna kan snabbt pysa ut om situationen lugnar ner sig.

Lång OLJA H

Livsmedel

Fortsatt torrt i Australien

I USA är skörden av vårvete nästan helt klar och kvalitetsnivåer uppges överlag vara tillfredställande. Nu kommer allt mer fokus läggas på sådden av höstvete, för vilket det idag inte finns någon jättestor oro även om mer nederbörd är önskvärt. I Australien är dock fortfarande oron ganska stor, i stort sett inget regn väntas under de närmaste två veckorna samtidigt som grödan går in i en allt mer kritisk period. Ett torrt år i Australien sänker ofta avkastningsnivån 30-40 procent så marknaden lär följa detta noggrant.

Skörden fortsätter i Ryssland med torrt väder så ingen fördröjning att nämna för det vete som står kvar ute på fält, kvalitetsnivån uppges dock vara ganska varierande. Längst ner i söder har sådden startat (ca. 15% klart) under vad jag hört utmärkta förhållanden. I veckan har de spannmålsexporterande företagen i Ukraina kommit överens med regeringen om att frivilligt begränsa exporten av vete innevarande säsong till 4 miljoner ton, vilket innebär att USDA i nästa veckas rapport får justera ned sina förväntningar med 2 miljoner ton. För tillfället kan det vara svårt att se varför priserna på vete ska gå ned på kort sikt, inte minst på grund av problemen i Australien. Ser vi lite längre fram och funderar över prisnivån vid skörd nästa år är det däremot svårare att se varför dagens historiskt sett höga nivå ska hålla i sig. Dagens höga priser bör leda till att de som kan ökar sin odlade areal och även om (som vanligt) väldigt mycket kan hända innan skörd har i alla fall sådden fått en väldigt bra start överallt.

Torka i Västafrika och spekulation om El Ninos negativa inverkan på den kommande kakaoskörden där och i Indonesien, har fått kakao priset att stiga i veck-an. Kakao handlar nu på 10mån högsta. ICO (International Coffee Organization) presenterade sin rapport för augusti tidigare i veckan. Estimatet för den totala kaffeproduktionen 2011/12 är ca 132,7 miljoner säckar, vilket är något färre än året innan (-1,2 %).

För apelsinjuicens del är det stor fokus på den pågående orkansäsongen. Priset på apelsinjuice har stärkts under den gångna veckan och ”Leslie” är den senaste av orkaner som kan komma att drabba apelsinodlingarna i Florida de kommande dagarna.

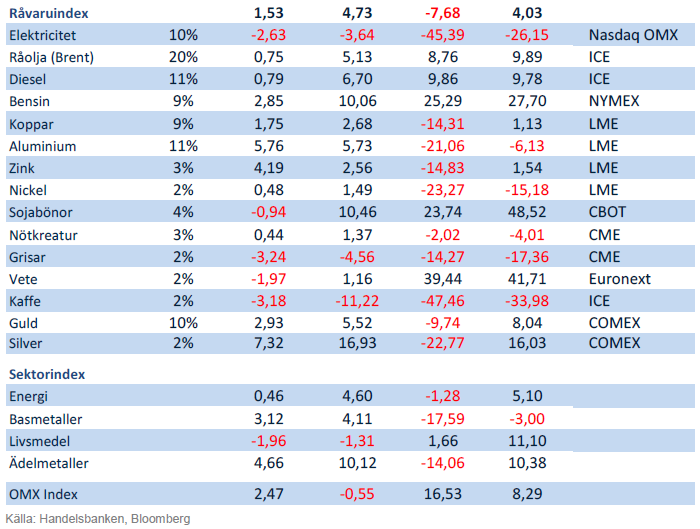

Handelsbankens Råvaruindex

Handelsbankens råvaruindex består av de underliggande indexen för respektive råvara. Vikterna är bestämda till hälften från värdet av global produktion och till hälften från likviditeten i terminskontrakten.

[box]SHB Råvarubrevet är producerat av Handelsbanken och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Ansvarsbegränsning

Detta material är producerat av Svenska Handelsbanken AB (publ) i fortsättningen kallad Handelsbanken. De som arbetar med innehållet är inte analytiker och materialet är inte oberoende investeringsanalys. Innehållet är uteslutande avsett för kunder i Sverige. Syftet är att ge en allmän information till Handelsbankens kunder och utgör inte ett personligt investeringsråd eller en personlig rekommendation. Informationen ska inte ensamt utgöra underlag för investeringsbeslut. Kunder bör inhämta råd från sina rådgivare och basera sina investeringsbeslut utifrån egen erfarenhet.

Informationen i materialet kan ändras och också avvika från de åsikter som uttrycks i oberoende investeringsanalyser från Handelsbanken. Informationen grundar sig på allmänt tillgänglig information och är hämtad från källor som bedöms som tillförlitliga, men riktigheten kan inte garanteras och informationen kan vara ofullständig eller nedkortad. Ingen del av förslaget får reproduceras eller distribueras till någon annan person utan att Handelsbanken dessförinnan lämnat sitt skriftliga medgivande. Handelsbanken ansvarar inte för att materialet används på ett sätt som strider mot förbudet mot vidarebefordran eller offentliggörs i strid med bankens regler.

Analys

Fear that retaliations will escalate but hopes that they are fading in magnitude

Brent crude spikes to USD 90.75/b before falling back as Iran plays it down. Brent crude fell sharply on Wednesday following fairly bearish US oil inventory data and yesterday it fell all the way to USD 86.09/b before a close of USD 87.11/b. Quite close to where Brent traded before the 1 April attack. This morning Brent spiked back up to USD 90.75/b (+4%) on news of Israeli retaliatory attack on Iran. Since then it has quickly fallen back to USD 88.2/b, up only 1.3% vs. ydy close.

The fear is that we are on an escalating tit-for-tat retaliatory path. Following explosions in Iran this morning the immediate fear was that we now are on a tit-for-tat escalating retaliatory path which in the could end up in an uncontrollable war where the US unwillingly is pulled into an armed conflict with Iran. Iran has however largely diffused this fear as it has played down the whole thing thus signalling that the risk for yet another leg higher in retaliatory strikes from Iran towards Israel appears low.

The hope is that the retaliatory strikes will be fading in magnitude and then fizzle out. What we can hope for is that the current tit-for-tat retaliatory strikes are fading in magnitude rather than rising in magnitude. Yes, Iran may retaliate to what Israel did this morning, but the hope if it does is that it is of fading magnitude rather than escalating magnitude.

Israel is playing with ”US house money”. What is very clear is that neither the US nor Iran want to end up in an armed conflict with each other. The US concern is that it involuntary is dragged backwards into such a conflict if Israel cannot control itself. As one US official put it: ”Israel is playing with (US) house money”. One can only imagine how US diplomatic phone lines currently are running red-hot with frenetic diplomatic efforts to try to defuse the situation.

It will likely go well as neither the US nor Iran wants to end up in a military conflict with each other. The underlying position is that both the US and Iran seems to detest the though of getting involved in a direct military conflict with each other and that the US is doing its utmost to hold back Israel. This is probably going a long way to convince the market that this situation is not going to fully blow up.

The oil market is nonetheless concerned as there is too much oil supply at stake. The oil market is however still naturally concerned and uncomfortable about the whole situation as there is so much oil supply at stake if the situation actually did blow up. Reports of traders buying far out of the money call options is a witness of that.

Analys

Fundamentals trump geopolitical tensions

Throughout this week, the Brent Crude price has experienced a decline of USD 3 per barrel, despite ongoing turmoil in the Middle East. Price fluctuations have ranged from highs of USD 91 per barrel at the beginning of the week to lows of USD 87 per barrel as of yesterday evening.

Following the release of yesterday’s US inventory report, Brent Crude once again demonstrated resilience against broader macroeconomic concerns, instead focusing on underlying market fundamentals.

Nevertheless, the recent drop in prices may come as somewhat surprising given the array of conflicting signals observed. Despite an increase in US inventories—a typically bearish indicator—we’ve also witnessed escalating tensions in the Middle East, coupled with the reinstatement of US sanctions on Venezuela. Furthermore, there are indications of impending sanctions on Iran in response to the recent attack on Israel.

Treasury Secretary Janet Yellen has indicated that new sanctions targeting Iran, particularly aimed at restricting its oil exports, could be announced as early as this week. As previously highlighted, we maintain the view that Iran’s oil exports remain vulnerable even without further escalation of the conflict. It appears that Israel is exerting pressure on its ally, the US, to impose stricter sanctions on Iran, an action that is unfolding before our eyes.

Iran’s current oil production stands at close to 3.2 million barrels per day. Considering additional condensate production of about 0.8 million barrels per day and subtracting domestic demand of roughly 1.8 million barrels per day, the net export of Iranian crude and condensate is approximately 2.2 million barrels per day.

However, the uncertainty surrounding the enforcement of such sanctions casts doubt on the likelihood of a complete ending of Iranian exports. Approximately 80% of Iran’s exports are directed to independent refineries in China, suggesting that US sanctions may have limited efficacy unless China complies. The prospect of China resisting US pressure on its oil imports from Iran poses a significant challenge to US sanctions enforcement efforts.

Furthermore, any shortfall resulting from sanctions could potentially be offset by other OPEC nations with spare capacity. Saudi Arabia and the UAE, for instance, can collectively produce an additional almost 3 million barrels of oil per day, although this remains a contingency measure.

In addition to developments related to Iran, the Biden administration has re-imposed restrictions on Venezuelan oil, marking the end of a six-month reprieve. This move is expected to impact flows from the South American nation.

Meanwhile, US crude inventories (excluding SPR holdings) surged by 2.7 million barrels last week (page 11 attached), reaching their highest level since June of last year. This increase coincided with a decline in measures of fuel demand (page 14 attached), underscoring a slightly weaker US market.

In summary, while geopolitical tensions persist and new rounds of sanctions are imposed, our market outlook remains intact. We maintain our forecast of an average Brent Crude price of USD 85 per barrel for the year 2024. In the short term, however, prices are expected to hover around the USD 90 per barrel mark as they navigate through geopolitical uncertainties and fundamental factors.

Analys

Brace for Covert Conflict

In the past two trading days, Brent Crude prices have fluctuated between highs of USD 92.2 per barrel and lows of USD 88.7 per barrel. Despite escalation tensions in the Middle East, oil prices have remained relatively stable over the past 24 hours. The recent barrage of rockets and drones in the region hasn’t significantly affected market sentiment regarding potential disruptions to oil supply. The key concern now is how Israel will respond: will it choose a strong retaliation to assert deterrence, risking wider regional instability, or will it revert to targeted strikes on Iran’s proxies in Lebanon, Syria, Yemen, and Iraq? While it’s too early to predict, one thing is clear: brace for increased volatility, uncertainty, and speculation.

Amidst these developments, the market continues to focus on current fundamentals rather than unfolding geopolitical risks. Despite Iran’s recent attack on Israel, oil prices have slid, reflecting a sideways or slightly bearish sentiment. This morning, oil prices stand at USD 90 per barrel, down 2.5% from Friday’s highs.

The attack

Iran’s launch of over 300 rockets and drones toward Israel marks the first direct assault from Iranian territory since 1991. However, the attack, announced well in advance, resulted in minimal damage as Israeli and allied forces intercepted nearly all projectiles. Hence, the damage inflicted was limited. The incident has prompted US President Joe Biden to urge Israel to exercise restraint, as part of broader efforts to de-escalate tensions in the Middle East.

Israel’s response remains uncertain as its war cabinet deliberates on potential courses of action. While the necessity of a response is acknowledged, the timing and magnitude remain undecided.

The attack was allegedly in retaliation for an Israeli airstrike on Iran’s consulate in Damascus, resulting in significant casualties, including a senior leader in the Islamic Revolutionary Guard Corps’ elite Quds Force. It’s notable that this marks the first direct targeting of Israel from Iranian territory, setting the stage for heightened tensions between the two nations.

Despite the scale of the attack, the vast majority of Iranian projectiles were intercepted before reaching Israeli territory. However, a small number did land, causing minor damage to a military base in the southern region.

President Biden swiftly condemned Iran’s actions and pledged to coordinate a diplomatic response with leaders from the G7 nations. The US military’s rapid repositioning of assets in the region underscores the seriousness of the situation.

Iran’s willingness to escalate tensions further depends on Israel’s response, as indicated by General Mohammad Bagheri, chief of staff of the Iranian armed forces. Meanwhile, speculation about a retaliatory attack from Israel persists.

Looking ahead, key questions remain unanswered. Will Iran launch additional attacks? How will Israel respond, and what implications will it have for the region? Moreover, how will Iran’s allies react to the escalating tensions?

Given the potential for a full-scale war between Iran and Israel, concerns about its impact on global energy markets are growing. Both the United States and China have strong incentives to reduce tensions in the region, given the destabilizing effects of a regional conflict.

Our view in conclusion

The recent escalation between Iran and Israel underscores the delicate balance of power in the volatile Middle East. With tensions reaching unprecedented levels and the specter of further escalation looming, the potential for a full-blown conflict cannot be understated. The ramifications of such a scenario would be far-reaching and could have significant implications for regional stability and global security.

Turning to the oil market, there has been much speculation about the possibility of a full-scale blockade of the Strait of Hormuz in the event of further escalation. However, at present, such a scenario remains highly speculative. Nonetheless, it is crucial to note that Iran’s oil production and exports remain at risk even without further escalation. Currently producing close to 3.2 million barrels per day, Iran has significantly increased its production from mid-2020 levels of 1.9 million barrels per day.

In response to the recent attack, Israel may exert pressure on its ally, the US, to impose stricter sanctions on Iran. The enforcement of such sanctions, particularly on Iranian oil exports, could result in a loss of anywhere between 0.5 million to 1 million barrels per day of oil supply. This would likely keep the oil market in deficit for the remainder of the year, contradicting the Biden administration’s wish to maintain oil and gasoline prices at sustainable levels ahead of the election. While other OPEC nations have spare capacity, utilizing it would tighten the global oil market even further. Saudi Arabia and the UAE, for example, could collectively produce an additional almost 3 million barrels of oil per day if necessary.

Furthermore, both Iran and the US have expressed a desire to prevent further escalation. However, much depends on Israel’s response to the recent barrage of rockets. While Israel has historically refrained from responding violently to attacks (1991), the situation remains fluid. If Israel chooses not to respond forcefully, the US may be compelled to promise stronger enforcement of sanctions on Iranian oil exports. Consequently, Iranian oil exports are at risk, regardless of whether a wider confrontation ensues in the Middle East.

Analyzing the potential impact, approximately 2.2 million barrels per day of net Iranian crude and condensate exports could be at risk, factoring in Iranian domestic demand and condensate production. The effectiveness of US sanctions enforcement, however, remains uncertain, especially considering China’s stance on Iranian oil imports.

Despite these uncertainties, the market outlook remains cautiously optimistic for now, with Brent Crude expected to hover around the USD 90 per barrel mark in the near term. Navigating through geopolitical tensions and fundamental factors, the oil market continues to adapt to evolving conflicts in the Middle East and beyond.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMichel Rufli om trenderna som får guldpriset att stiga

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGuldpriset når nytt all time high och bryter igenom 2300 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld toppar 2200 USD per uns

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanLundin Mining får köprekommendation av BMO

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanVertikal prisuppgång på kakao – priset toppar nu 9000 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanKaffepriserna stiger på lågt utbud och stark efterfrågan

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanCentralbanker fortsatte att köpa guld under februari

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanHur mår den svenska skogsbraschen? Två favoritaktier