Analys

SHB Råvarubrevet 30 september 2011

Råvarorna har stabiliserats något under veckan men sentimentet har försvagats och de kraftiga rörelserna på världens börser skapar oro. Det är tydligt att investerarkollektivet skruvat ned förväntningarna, korta positioner bland icke-kommersiella aktörer har ökat samtidigt som både hedgefonder och index investerare minskat sina långa positioner. Uttalande från Fed har betonat myndighetens oförmåga att göra mycket för att stimulera den amerikanska ekonomi, man verkar lämna sitt öde till politiker. Det är inte särskilt förtroendeingivande i sig utan bidrar till den stora utförsäljningen av riskrelaterade tillgångar, såsom aktier och råvaror. Koppar är ju den typiska barometerråvaran och nedan ser ni VIX index (volatilitetsindex för S&P 500 optioner), även kallat fear index i rött, mot LME Koppar (vitt) och MSCI (gult) som ger en intressant bild över situationen.

Råvarorna har stabiliserats något under veckan men sentimentet har försvagats och de kraftiga rörelserna på världens börser skapar oro. Det är tydligt att investerarkollektivet skruvat ned förväntningarna, korta positioner bland icke-kommersiella aktörer har ökat samtidigt som både hedgefonder och index investerare minskat sina långa positioner. Uttalande från Fed har betonat myndighetens oförmåga att göra mycket för att stimulera den amerikanska ekonomi, man verkar lämna sitt öde till politiker. Det är inte särskilt förtroendeingivande i sig utan bidrar till den stora utförsäljningen av riskrelaterade tillgångar, såsom aktier och råvaror. Koppar är ju den typiska barometerråvaran och nedan ser ni VIX index (volatilitetsindex för S&P 500 optioner), även kallat fear index i rött, mot LME Koppar (vitt) och MSCI (gult) som ger en intressant bild över situationen.

När det gäller den globala ekonomin är den negativa inställningen inte bra för företagens förtroende. Vi har redan sett minskade investeringar i USA vilket även Europa lär få känna av givet nedåtrisken i den finansiella sektorn. Det verkar inte heller sannolikt att Kina kommer att ge så mycket mer fart till den globala tillverkningsindustrin så tillväxten kommer sannolikt att gå på lågväxel under de närmaste kvartalen. Förtroendet för euron är i botten och dollarn kommer fortsatt vara attraktiv som tillflyktsort till dess att marknaden ser en realistisk och trovärdig lösning på Europas skuldkris. Våra ekonomer förväntar sig därför att dollarn fortsätter att stärkas vilket kommer att verka negativt för råvarorna.

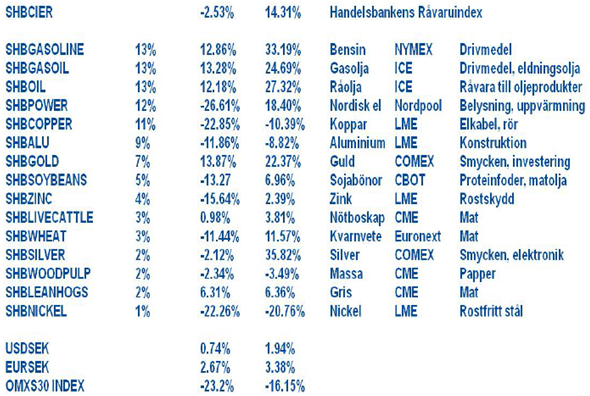

Ser man till året har vårt Råvaruindex endast tappat 2.5 procent vilket egentligen inte är så mycket jämfört med den börsutveckling vi haft. Oljan är fortfarande upp över 10 procent så det är främst metallerna som fallit, LME index har backat strax över 20 procent. Vi befinner oss i ett väldigt intressant läge och frågan är om vi nu fått den korrektionen som många väntat på och huruvida man tar tillfället i akt att komma in på lite mer fördelaktiga nivåer vad gäller säkringar och långsiktig allokering.

Handelsbankens Råvaruindex

Handelsbankens råvaruindex består av de underliggande indexen för respektive råvara. Vikterna är bestämda till hälften från värdet av global produktion och till hälften från likviditeten i terminskontrakten.

Olja

Marknadsbilden fortsätter att domineras av makro sentimentet och oljepriset steg inledningsvis 3 dollar per fat på förnyat hopp om en lyckad lösning kring Greklands skuldkris.

Ett tyskt ja till att öka EFSF (European Financial Stability Facility) räckte dock ej till att hålla oljepriset uppe, fortsatt oro för den grekiska statsskulden samt dess ringverkningar fortsätter att vara huvudtemat i både råvaru- och aktiemarknaden.

Onsdagens DOE tal avslöjade en ca 2 miljoner fat ökning i de amerikanska oljelagren och fortsatt svag efterfrågan vilket i kombination med en starkare dollar har bidragit till en korrektion på ca 5 dollar per fat sedan tisdagen, i skrivande stund handlas Brent kring 103 dollar.

Framtidsbilden för Brent domineras av osäkerhet som en följd av förväntat lägre efterfrågan från OECD-länderna, i tillägg kan tillbuds sidan överraska på uppsidan då produktionen från Libyen ser ut att öka snabbare än tidigare väntat (just nu ca 250,000 fat per dag).

Ädelmetaller

Guldet gjorde en test ner mot 1535 USD per uns på måndag morgon men har sedan handlat relativt lugnt hela veckan, mellan 1600 och 1650 USD. Vi bibehåller vår försiktiga inställning och anser att man fortfarande kan avvakta med att köpa guld. Marknaden visar tecken på att ha hamnat i ett mättnadsläge, där de som behövt sälja av kortsiktigt har gjort det, men få nya köpare dyker upp.

Vi tror att lång guld fortfarande är en ganska överbefolkad position, och förra veckans börsoro gav inte den förväntade gulduppgången, varför vi tror att om riskaptiten stabiliserar sig så kan vi se guldet falla ytterligare. På längre sikt bibehåller naturligtvis guldet sin självklara plats i sparportföljen.

Koppar

Kopparpriset som förra veckan föll med närmare 12 procent har under veckan stabiliserats kring USD 7,000 dollar per ton. Nedskruvade förväntningar om efterfrågan i kombination med att marknaden bröt igenom viktiga tekniska stöd har varit starkt bidragande till den kraftiga nedgången. En stärkt dollar var också bidragande till nedgången och förväntansbilden om en ytterligare förstärkning i dollarn på 3-6 månaders sikt kommer verka negativt för sentimentet Noterade en artikel där dollarn och fundamentala förändringar tillskrevs någon femtedel (ca 125-150 dollar) vardera av rörelsen och investerare skulle stått för resten. Med det kan man säga vad man vill men det är tydligt att investerarkollektivet skruvat ned förväntningarna. Korta positioner bland icke-kommersiella aktörer har ökat samtidigt som både hedgefonder och index investerare minskat sina långa positioner. Koppar har varit den metall som ansetts vara något övervärderad i nuvarande konjunkturklimat och handlats med en alldeles för hög premie om man ser till produktionskostnaden. Det är därför inte så konstigt att man justerar ned innehavet något i takt med förändrade utsikter. På lång sikt tror jag de flesta är övertygade om att vi går mot en väldigt stram balans till följd av vikande halter och eskalerande kostnader, vilket gör att man kommer sitta kvar på långa positioner och ta tillfället i akt att köpa på sig metaller och Koppar i synnerhet vid just sådana här nedställ.

Marknaden har brutit igenom ett flertal intressanta tekniska nivåer och ser nu ut att finna stöd. Vi förväntar oss således att marknaden får en rekyl efter det kraftiga nedstället och successivt återhämtar sig till strax över 8,000 dollar för att sedan handlas sidledes under resten av året.

El

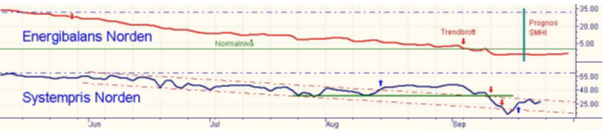

Kontraktet Q1 2011 har fallit med 4.5 procent under veckan efter fortsatt god nederbörd och låga spotpriser. Energibalansen har förbättrats rejält under sommaren och vi ligger nu på ett överskott mot normalen om 4,6 TWh (3,6 TWh i söndags). Vi räknar ligga runt 3,5 TWh i överskott i slutet av veckan och kring 3,8 TWh i slutet av vecka 40. Vi har dragits med ett underskott i närmare 2 år och i vintras var det hela 40 TWh som mest!. Svensk Kärnkraft är osäker inför vintern vilket bidrar ngt till riskpremien på marknaden. För närvarande är bara 41 procent av den svenska kärnkraftskapaciteten i drift. Sprinklerproblem vid 2 av Ringhals reaktorer och risk för ytterligare problem genererar en viss oro. Myndigheterna har som ett resultat av detta höjt säkerhetskraven och ökat kontrollerna vid samtliga svenska reaktorer.

Fossila bränslen ger också ett visst fortsatt stöd och energikolet handlas exempelvis ca 20 procent högre än vid samma tid förra året. Brytpriset (teoretiskt break-even) för att köra kol nu ca 48 EUR/MWh och ner mot 47 EUR/MWh lite längre ut på kurvan. Utsläppsrätterna fortsätter ned och handlas 35 procent lägre nu än för ett år sedan då flertalet kapitaliserat på sitt överskott, det ger ca 3.5 öre rabatt på elpriset.

Spotpriset i Sverige har hittills i år varit ca 47 öre per kWh (52 öre per kWh för samma period förra året). Spotpriset har kommit in extremt lågtt och legat under 30 euro / MWh de senaste 2 veckorna. Spotpriset för imorgon lördag är så lågt som 6.27 euro för systempris (snitt i Norden) och 9.14 euro för Sverige då vattenproducenter tvingats köra väldigt mycket vatten. Så länge vi får mycket vatten och spotpriserna är låga finns det ingen anledning till att köpa el just nu utan vi förväntar oss att marknaden fortsätter ned.

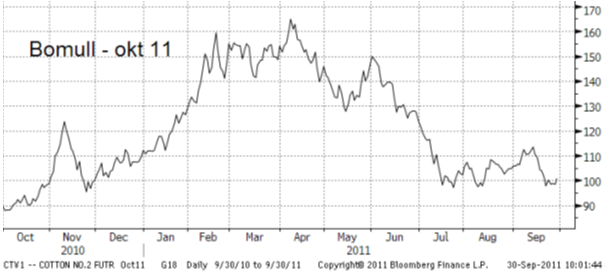

Bomull

Vi har sett bomullspriserna falla markant från vårens rekordhöga nivåer, detta till följd av minskad global efterfrågan och minskad handel.

I början av september sänkte ICAC (International Cotton Advisory Commitee) sin prognos på världskonsumtionen av bomull och sedan dess har vi sett bomullspriset falla ca 10 % . Vi har även kunnat ta del av data som påvisar att Indiens export av bomull kan komma att bli betydligt högre än beräknat tack vare mindre restriktiva handelshinder. Indien vill undvika att få sitta med stora volymer av eget lager som tidigare år. Indien går mot ett år av rekordskörd efter årets första halvår, detta p.g.a. bättre förhållanden för plantornas utveckling med gynnsam nederbörd.

Det som talar för en stabilisering av bomullspriset är att prognoserna av den totala lagernivån vid årets slut är relativt låga och trots prognoser på rekordhög skörd i år samt att förhållandet mellan utgående lager och årlig konsumtion är 45 % (mot förra årets 38 %) så är fortfarande siffran den lägsta sedan 1995. Dessutom har Pakistan som är fjärde rankade land av bomullsproduktion förlorat en stor del av sina plantor den senaste månaden i översvämningar, samt att orkanen Irene orsakade mer förstörelser än man trott på bomullsplantagerna i USA.

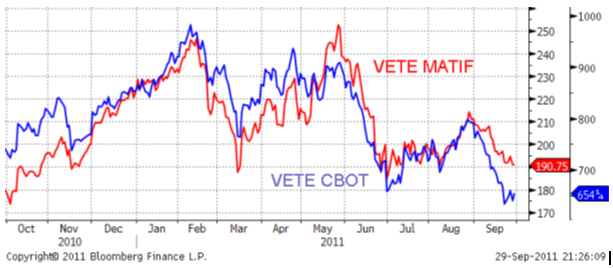

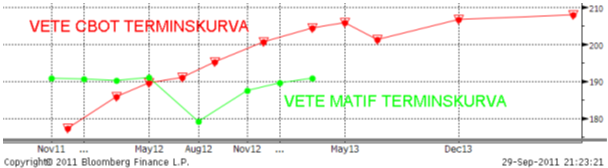

Vete

Vetepriserna i Chicago har återhämtat sig något efter förra veckans kraftiga nedgång, Matifvetet har däremot fortsatt något nedåt. Inga större fundamentala nyheter har nått marknaden, som varit något avvaktande inför dagens rapport från USDA. Den senaste tidens nedgång har ökat efterfrågan något, men samtidigt har även de ryska priserna backat, vilket ger fortsatt press nedåt på amerikanska och europeiska priser.

Vädret är fortsatt torrt i stora delar av USA, vilket gynnar den återstående skörden av vårvete – men höstvetesådden är i fortsatt stort behov av mer regn.

Den ryska veteskörden är till 86 procent avklarad, och volymen uppskattas hittills till 53,5 miljoner ton. Mindre skurar fördröjer det återstående skördearbetet något, men regnet är samtidigt gynnsamt för kommande sådd. Även Ukraina har fått en del regn men mer behövs för sådden. Veteexporten från Ryssland beräknas än så länge ha nått uppemot 3 miljoner ton för säsongen, något under förväntan men fortfarande rekord. Problem kan komma senare i december med logistik, beroende på vädret och ett behov av att få tag i spannmål inte bara från landets södra delar. Ryssland och Kazakstan sålde igår, som väntat, totalt 240.000 ton vete till Egypten, med priser klart lägre än konkurrenternas.

I Kanada har vädret varit gynnsamt för den pågående skörden, och väntas bli så ett tag framöver. Argentina har varit torrt men har fått en del välbehövlig nederbörd, men mer behövs. I Australien uppges vädret vara fördelaktigt.

Inga större förändringar i dagens rapport från USDA. Förmodligen kommer siffrorna för den amerikanska vårveteproduktionen justeras ned, sedan skörderapporter pekat på lägre produktion än väntat. Dessutom väntas konsumtionen av vete i USA justeras upp som följd av ökad efterfrågan på grund av höga priser på majs. Lager av vete den 1 september i USA uppskattas av marknaden i genomsnitt till 2 044 miljoner bushels, med ett intervall om 2 003-2 084 miljoner bushels.

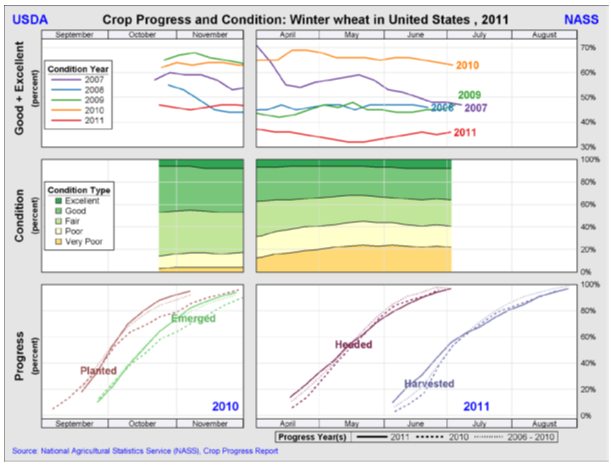

Enligt måndagens rapport från USDA var den amerikanska höstvetesådden fortsatt försenad som följd av torrt väder. 26 procent av den beräknade arealen uppgavs vara sådd, upp från förra veckans 14 procent. Vid samma tid förra året var motsvarande siffra 32 procent och genomsnittet för de senaste fem åren är än högre med 35 procent.

6 procent av grödan uppgavs ha nått uppkomststadiet, att jämföra med 10 procent vid samma tid förra året och 10 procent även för genomsnittet för de senaste fem åren.

Den amerikanska skörden av vårvete uppgavs vara till 96 procent avklarad, upp från förra veckans 93 procent. Vid samma tid förra året var 89 procent av skörden klar och genomsnittet för de senaste fem åren är 95 procent.

Majs

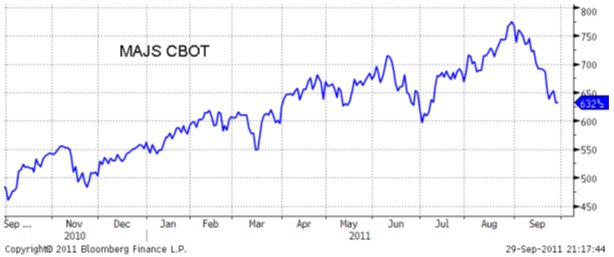

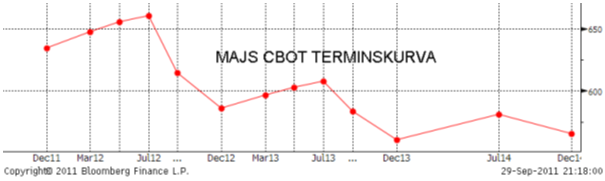

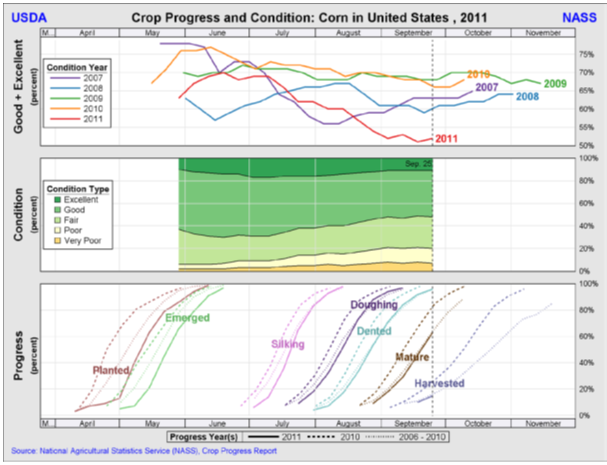

Terminspriserna på majs i Chicago har fortsatt nedåt, som för övriga råvaror påverkat av en ökad oro för den globala ekonomin och brist på viktiga fundamentala nyheter. Majsen har backat omkring 18 procent i pris sedan slutet av augusti månad, vilket i samband med gällande lagernivåer kan tyckas vara något överdrivet. Skörderapporter pekar dessutom på något lägre avkastningsnivå än väntat.

Efterfrågan i USA har ökat något som följd av prisnedgången, men utländska köpare ser fortfarande bättre priser på dels majs av annat ursprung men också fodervete. Spekulationer pågår fortfarande om Kinas eventuella köp av stora volymer majs från USA eller Argentina – vilket ännu ej bekräftats.

Torrt väder är gynnsamt för den amerikanska skörden, vilken ligger något efter tidsmässigt jämfört med normalt. Mer regn behövs i Argentina för att gynna den kommande sådden.

Blickarna har de senaste dagarna även riktats mot dagens rapport från USDA, i vilken uppskattning om lagernivåer den 1 september presenteras. Viss oro finns att USDA uppskattar majslagret till något högre nivå än väntat, vilket skulle vara en följd av den ökade användningen av fodervete som följd av höga majspriser. Samtidigt borde det vara svårt att överraska marknaden tillräckligt för att kunna pressa ned priserna i högre grad utifrån den senaste tidens kraftiga nedgång.

Den genomsnittliga marknadsuppfattningen tyder på en lagernivå den 1 september på 964 miljoner bushels, med ett intervall på 835-1 050 miljoner bushels. Vid samma tid förra året uppgick lagernivån till 1 708 miljoner bushels.

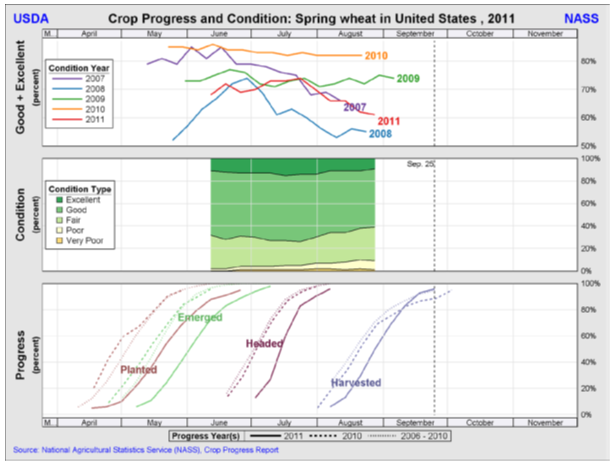

Den amerikanska majsskörden är något försenad och i måndagens rapport uppgavs 15 procent av grödan vara skördad, upp från förra veckans 10 procent. Vid samma tid förra året var 26 procent av skörden avklarad och genomsnittet för de senaste fem åren är 16 procent.

63 procent av grödan uppgavs vara mogen för skörd, jämfört med 46 procent förra veckan. Klart efter förra årets 83 procent vid samma tidpunkt och även efter genomsnittet för de senaste fem åren om 64 procent.

Andelen av grödan som uppgavs vara i skicket ”good/excellent” var 52 procent, upp en procentenhet från föregående vecka. Klart sämre än 66 procent förra året.

Samtidigt minskade andelen av grödan som bedöms vara i skicket ”poor/very poor” med en procentenhet till 20 procent, fortfarande klart över förra årets 13 procent.

[box]SHB Råvarubrevet är producerat av Handelsbanken och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Ansvarsbegränsning

Detta material är producerat av Svenska Handelsbanken AB (publ) i fortsättningen kallad Handelsbanken. De som arbetar med innehållet är inte analytiker och materialet är inte oberoende investeringsanalys. Innehållet är uteslutande avsett för kunder i Sverige. Syftet är att ge en allmän information till Handelsbankens kunder och utgör inte ett personligt investeringsråd eller en personlig rekommendation. Informationen ska inte ensamt utgöra underlag för investeringsbeslut. Kunder bör inhämta råd från sina rådgivare och basera sina investeringsbeslut utifrån egen erfarenhet.

Informationen i materialet kan ändras och också avvika från de åsikter som uttrycks i oberoende investeringsanalyser från Handelsbanken. Informationen grundar sig på allmänt tillgänglig information och är hämtad från källor som bedöms som tillförlitliga, men riktigheten kan inte garanteras och informationen kan vara ofullständig eller nedkortad. Ingen del av förslaget får reproduceras eller distribueras till någon annan person utan att Handelsbanken dessförinnan lämnat sitt skriftliga medgivande. Handelsbanken ansvarar inte för att materialet används på ett sätt som strider mot förbudet mot vidarebefordran eller offentliggörs i strid med bankens regler.

Finansiellt instruments historiska avkastning är inte en garanti för framtida avkastning. Värdet på finansiella instrument kan både öka och minska och det är inte säkert att du får tillbaka hela det investerade kapitalet.

Analys

Brent slips to USD 64.5: sanction doubts and OPEC focus reduce gains

After reaching USD 66.78 per barrel on Friday afternoon, Brent crude has since traded mostly sideways, yet dipping lower this morning. The market appears to be consolidating last week’s sharp gains, with Brent now easing back to around USD 64.5 per barrel, roughly USD 2.3 below Friday’s peak but still well above last Monday’s USD 60.07 low.

The rebound last week was initially driven by Washington’s decision to blacklist Russia’s two largest oil producers, Rosneft and Lukoil, which together account for nearly half of the country’s crude exports. The move sparked a wave of risk repricing and short covering, with Brent rallying almost 10% from Monday’s trough. Yet, the market is now questioning the actual effectiveness of the sanctions. While a full blacklisting sounds dramatic, the mechanisms for enforcement remain unclear, and so far, there are no signs of disrupted Russian flows.

In practice, these measures are unlikely to materially affect Russian supply or revenues in the near term, yet we have now seen Indian refiners reportedly paused new orders for Russian barrels pending government guidance. BPCL is expected to issue a replacement spot tender within 7–10 days, potentially sourcing crude from non-sanctioned entities instead. Meanwhile, Lukoil is exploring the sale of overseas assets, and Germany has requested extra time for Rosneft to reorganize its refining interests in the country.

The broader market focus is now shifting toward this week’s Fed decision and Sunday’s OPEC+ meeting, both seen as potential short-term price drivers. Renewed U.S.-China trade dialogue ahead of Trump’s meeting with President Xi Jinping in South Korea is also lending some macro support.

In short, while the White House’s latest move adds to geopolitical noise, it does not yet represent a true supply disruption. If Washington had intended to apply real pressure, it could have advanced the long-standing Senate bill enforcing secondary sanctions on buyers of Russian oil, legislation with overwhelming backing, or delivered more direct military assistance to Ukraine. Instead, the latest action looks more like political theatre than policy shift, projecting toughness without imposing material economic pain.

Still, while the immediate supply impact appears limited, the episode has refocused attention on Russia’s export vulnerability and underscored the ongoing geopolitical risk premium in the oil market. Combined with counter-seasonal draws in U.S. crude inventories, record-high barrels at sea, and ongoing uncertainty ahead of the OPEC+ meeting, short-term fundamentals remain somewhat tighter than the broader surplus story suggests.

i.e., the sanctions may prove mostly symbolic, but the combination of geopolitics and uneven inventory draws is likely to keep Brent volatile around the low to mid-USD 60s in the days ahead.

Analys

Sell the rally. Trump has become predictable in his unpredictability

Hesitant today. Brent jumped to an intraday high of $66.36/b yesterday after having touched an intraday low of $60.07/b on Monday as Indian and Chinese buyers cancelled some Russian oil purchases and instead redirected their purchases towards the Middle East due to the news US sanctions. Brent is falling back 0.4% this morning to $65.8/b.

It’s our strong view that the only sensible thing is to sell this rally. In all Trump’s unpredictability he has become increasingly predictable. Again and again he has rumbled about how he is going to be tough on Putin. Punish Putin if he won’t agree to peace in Ukraine. Recent rumbling was about the Tomahawk rockets which Trump threatened on 10 October and 12 October to sell/send to Ukraine. Then on 17 October he said that ”the U.S. didn’t want to give away weapons (Tomahawks) it needs”.

All of Trump’s threats towards Putin have been hot air. So far Trump’s threats have been all hot air and threats which later have evaporated after ”great talks with Putin”. After all these repetitions it is very hard to believe that this time will be any different. The new sanctions won’t take effect before 21. November. Trump has already said that: ”he was hoping that these new sanctions would be very short-lived in any case”. Come 21. November these new sanctions will either evaporate like all the other threats Trump has thrown at Putin before fading them. Or the sanctions will be postponed by another 4 weeks or 8 weeks with the appearance that Trump is even more angry with Putin. But so far Trump has done nothing that hurt Putin/Russia. We can’t imagine that this will be different. The only way forward in our view for a propre lasting peace in Ukraine is to turn Ukraine into defensive porcupine equipped with a stinging tail if need be.

China will likely stand up to Trump if new sanctions really materialize on 21 Nov. Just one country has really stood up to Trump in his tariff trade war this year: China. China has come of age and strength. I will no longer be bullied. Trump upped tariffs. China responded in kind. Trump cut China off from high-end computer chips. China put on the breaks on rare earth metals. China won’t be bullied any more and it has the power to stand up. Some Chinese state-owned companies like Sinopec have cancelled some of their Russian purchases. But China’s Foreign Ministry spokesperson Guo Jiakun has stated that China “oppose unilateral sanctions which lack a basis in international law and authorization of the UN Security Council”. Thus no one, not even the US shall unilaterally dictate China from whom they can buy oil or not. This is yet another opportunity for China to show its new strength and stand up to Trump in a show of force. Exactly how China choses to play this remains to be seen. But China won’t be bullied by over something as important as its oil purchases. So best guess here is that China will defy Trump on this. But probably China won’t need to make a bid deal over this. Firstly because these new sanctions will either evaporate as all the other threats or be postponed once we get to 21 November. Secondly because the sanctions are explicit towards US persons and companies but only ”may” be enforced versus non-US entities.

Sanctions is not a reduction in global supply of oil. Just some added layer of friction. Anyhow, the new sanctions won’t reduce the supply of Russian crude oil to the market. It will only increase the friction in the market with yet more need for the shadow fleet and ship to ship transfer of Russian oil to dodge the sanctions. If they materialize at all.

The jump in crude oil prices is probably due to redirections of crude purchases to the Mid-East and not because all speculators are now turned bullish. Has oil rallied because all speculators now suddenly have turned bullish? We don’t think so. Brent crude has probably jumped because some Indian and Chinese oil purchasers of have redirected their purchases from Russia towards the Mid-East just in case the sanctions really materializes on 21 November.

Analys

Brent crude set to dip its feet into the high $50ies/b this week

Parts of the Brent crude curve dipping into the high $50ies/b. Brent crude fell 2.3% over the week to Friday. It closed the week at $61.29/b, a slight gain on the day, but also traded to a low of $60.14/b that same day and just barely avoided trading into the $50ies/b. This morning it is risk-on in equities which seems to help industrial metals a little higher. But no such luck for oil. It is down 0.8% at $60.8/b. This week looks set for Brent crude to dip its feet in the $50ies/b. The Brent 3mth contract actually traded into the high $50ies/b on Friday.

The front-end backwardation has been on a weakening foot and is now about to fully disappear. The lowest point of the crude oil curve has also moved steadily lower and lower and its discount to the 5yr contract is now $6.8/b. A solid contango. The Brent 3mth contract did actually dip into the $50ies/b intraday on Friday when it traded to a low point of $59.93/b.

More weakness to come as lots of oil at sea comes to ports. Mid-East OPEC countries have boosted exports along with lower post summer consumption and higher production. The result is highly visibly in oil at sea which increased by 17 mb to 1,311 mb over the week to Sunday. Up 185 mb since mid-August. On its way to discharge at a port somewhere over the coming month or two.

Don’t forget that the oil market path ahead is all down to OPEC+. Remember that what is playing out in the oil market now is all by design by OPEC+. The group has decided that the unwind of the voluntary cuts is what it wants to do. In a combination of meeting demand from consumers as well as taking back market share. But we need to remember that how this plays out going forward is all at the mercy of what OPEC+ decides to do. It will halt the unwinding at some point. It will revert to cuts instead of unwind at some point.

A few months with Brent at $55/b and 40-50 US shale oil rigs kicked out may be what is needed. We think OPEC+ needs to see the exit of another 40-50 drilling rigs in the US shale oil patches to set US shale oil production on a path to of a 1 mb/d year on year decline Dec-25 to Dec-26. We are not there yet. But a 2-3 months period with Brent crude averaging $55/b would probably do it.

Oil on water increased 17 mb over the week to Sunday while oil in transit increased by 23 mb. So less oil was standing still. More was moving.

Crude oil floating storage (stationary more than 7 days). Down 11 mb over week to Sunday

The lowest point of the Brent crude oil curve versus the 5yr contract. Weakest so far this year.

Crude oil 1mth to 3mth time-spreads. Dubai held out strongly through summer, but then that center of strength fell apart in late September and has been leading weakness in crude curves lower since then.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLeading Edge Materials är på rätt plats i rätt tid

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanNytt prisrekord, guld stiger över 4000 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om guld, olja, koppar och stål

-

Analys4 veckor sedan

Analys4 veckor sedanOPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanNeptune Energy bekräftar enorma litiumfyndigheter i Tyskland