Analys

SHB Råvarubrevet 25 november 2011

Den första stora nyheten är att Handelsbankens nya sektorindex råvaror lanseras i veckan som kommer!

Den första stora nyheten är att Handelsbankens nya sektorindex råvaror lanseras i veckan som kommer!

Från och med nästa torsdag, den 1 december, kan du spetsa till din positionering inom råvaror utan att behöva handla enskilda råvaror, då vi gör våra nya råvaruindex handelsbara. Dessa är ett Energiindex, ett Basmetallindex, ett Livsmedelsindex och ett Ädelmetallindex. Detta kan sägas vara en bild av hur råvarumarknaden idag analyseras, och det är en indelning där de ingående råvarorna i varje sektorindex drivs av likartade faktorer, men som ändå ger en bra riskspridning jämfört med att handla en enskild råvara. Dessa index innehåller också lite fler råvaror än vad som ingår i Handelsbankens breda råvaruindex.

Tanken med de nya sektorindex är att du som kund skall kunna positionera dig inom den del av råvarumarknaden som du tror på, och exkludera det segment du inte tror på, eller till och med gå kort ett index för att därmed skapa rena sektor-strategier.

Vi kommer att till viss del anpassa vårt råvarubrev till de nya sektorprodukterna, så att du enkelt kan bilda dig en uppfattning om vilka sektorer vi på banken tror på för tillfället, även om vi naturligtvis inte kommer att släppa analysen av enskilda råvaror.

Alla fyra index kommer att gå att handla som rena linjära certifikat för både uppgång och nedgång, dvs. du kommer att kunna köpa ett certifikat som stiger i värde med 1 % om det underliggande index stiger med 1 %, och du kommer att kunna köpa ett som stiger med 1 % om index faller med 1 %. Utöver dessa linjära certifikat kommer vi även att lansera Bull/ Bear-certifikat med 3 gånger hävstång, för den mer riskbenägne med något mer kortsiktiga vyer på marknaden.

Den andra stora nyheten är att vi gör dessa produkter handelsbara i svenska kronor!

Fram till nu har större delen av vårt produktutbud haft en valutakomponent, på så vis att avkastningen har kommit inte bara från det underliggande råvaruindex, utan dessutom från rörelsen i USD/SEK och/ eller rörelsen i EUR/SEK. Då vi upplever att många kunder har haft en vilja att renodla sin vy till själva råvarumarknaden, och inte till valutamarknaden, så kommer våra nya sektorprodukter kunna handlas som en ren SEK-investering.

Skillnaden mellan dessa åskådliggörs enklast med ett exempel. Om du exempelvis vill ha en exponering mot Ädelmetall-sektorn baserat i USD, och köper ett USD-certifikat, så kan det liknas vid att du köper dollar, och därefter använder dessa dollar till att köpa guld, silver, platina och palladium. Det betyder att om dina råvaror stiger med 1 % men dollarkursen faller med 1 % så har ditt innehav samma värde som vid köptillfället.

Köper du däremot samma certifikat i SEK så får du inte denna dollarexponering på själva investeringen, utan om råvarorna som ingår i ditt certifikat stiger med 1 % i värde så har din investering stigit med lika mycket.

Den enda valutaexponering du får med dessa är på just den procentens avkastning i detta exempel, då den fortfarande kommer att vara i dollar. Alltså, i detta exempel en dollarexponering på 1 % av din investering istället för i USD-certifikatets fall på 101 % av din investering.

Det viktiga med denna nya valmöjlighet är att du som kund funderar igenom på vilket sätt du ser på din marknadstro, det vill säga tror du på en råvaruprisutveckling framöver, eller tror du både på en råvaruprisutveckling och en utveckling av valutakursen?

Då detta är ett helt nytt sätt för oss att tillhandahålla våra råvaruprodukter så tar vi gärna emot synpunkter från er kunder. Är detta något ni gillar eller ogillar, vill ni att vi noterar fler produkter på detta sätt framöver osv?

Noterbart är att våra Bull/ Bear med hävstång initialt inte kommer att kunna handlas i SEK, utan denna möjlighet gäller bara de linjära certifikaten.

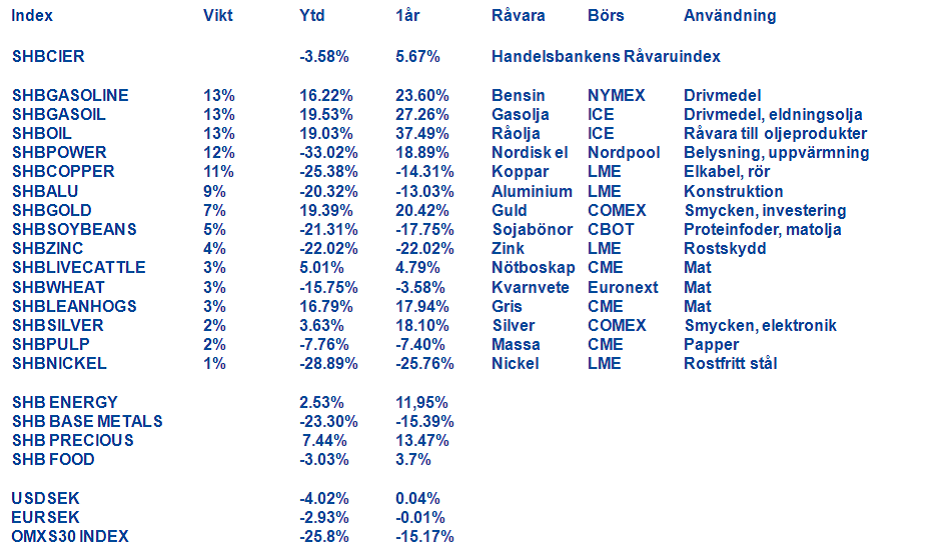

Ser vi till utvecklingen över året har energi och ädelmetaller bidragit positivt till utvecklingen i vårt Råvaruindex medan basmetaller och livsmedel fallit tillbaka, se bilden nedan.

Vårt Råvaruindex har tappat 2 procent under veckan och den europeiska skuldkrisen har återigen varit på tapeten samtidigt som svag statistik från både Kina och USA tyngt alla marknader. Oro kring svårigheten att enas om hur ECB ska användas för att ge stöd åt skuldtyngda länder och det faktum att ECB står redo att sänka räntan mer om så behövs och att PIIGS ländernas räntor är på rekordnivåer tyder på en underliggande svaghet. Mycket talar för en fortsatt svag inledning på nästa vecka.

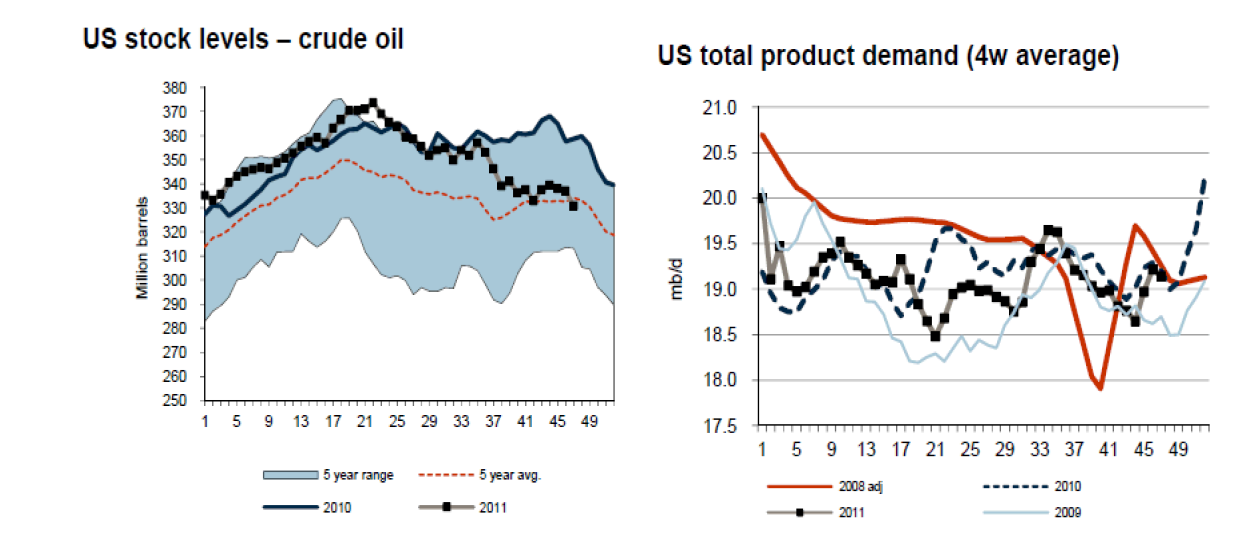

Energi

Oljepriset (Brent) föll tillbaka något under veckan trots vikande lager. Amerikanska lagersiffror minskade med totalt 3,9 miljoner fat och det var främst råoljelagren som föll (-6,2 miljoner fat mot förväntat 0,5 m fat). Merparten av fallet tillskrivs den olja som fastnat i transit i Alaska (ca 4,1 m fat) till följd av snöstormar som påverkat lastningen av fartyg. Destillat lagren ökade med 0,8 fat (förväntat -1.3 m fat) och bensin ökade med 4,5 m fat (förväntat 1.1 m fat). Efterfrågan minskade 0.7 fat ner till 18.6 fat per dag. Fyra veckors genomsnittliga efterfrågan är nu 19.1m fat per dag vilket är 0,3% lägre än samma tidpunkt förra året.

Genomsnittligt pris på bensin i USA minskade med 7 cent till 3.37 dollar per gallon – högsta nominella mätningen vid Thanksgiving veckan någonsin. Pris på diesel översteg 4 dollar per gallon för första gången sedan i maj. En kraftfull storm hotar olje-och gasproduktionen i Nordsjön för tillfället. De kraftigaste stormarna väntas i norra delen av Nordsjön och Norska havet. Statoil meddelade på fredagen att de kommer att stänga delar av produktionen i Nordsjön, av säkerhetsskäl. Både ConocoPhillips och Shell sade att deras verksamhet sannolikt inte kommer att påverkas.

Vi flaggade i förra marknadsbrevet för vikande oljepris ned mot 100 dollar (brent) till årsskiftet. Låga lager som är nära 5 års snittet, något lägre för destillat , ger stöd men i övrigt viker efterfrågan snabbare än lagren så vi tror fortsatt att oljan kommer att försvagas. Om något ska driva upp marknaden är det i sådana fall den kommande vinterperioden där sträng kyla i Nordöstra USA brukar vara prisdrivande. Än så länge är dock lagren och produktionen av Heating oil på höga nivåer.

På elmarknaden har utsläppsrätterna gått mycket svagt och decemberterminen har sedan mitten av november sjunkit med ca 25 procent ned till 7 EUR per ton vilket innebär ett avdrag om ca 1.5 öre per KWh på elpriset (dvs 7 euro i utsläppskostnad ger ca 5 öre i påslag på elpriset). En förklaring är att den europeiska skuldkrisen nu börjar få negativ effekt på den europeiska industriproduktionen. Utbud av CERs har ökat under de senaste månaderna samtidigt som elpriserna på den tyska elbörsen är låga. Dessutom är alla detaljerna inför den tredje fasen ännu inte på plats, vilket skapar viss osäkerhet. Kortsiktigt är det svårt att se att priset kommer att stärkas speciellt mycket. Under 2012 väntas dock efterfrågan av utsläppsrätter öka och i takt med alla detaljer inför fas tre kommer på plats finns stöd för ett något högre pris. Eftersom volatiliteten har varit hög sedan starten 2005 pågår diskussion om att eventuellt inför att prisgolv.

Utöver utsläppsrätterna och den svaga utvecklingen på fossila bränslen har även vädret varit fortsatt milt och blött vilket resulterat i ett kraftigt fall på närmaste kvartalet Q1 2012. Ser vi till väderutsikterna är det alltjämt mildare och mer nederbördsrik än normalt men en viss antydan till att utvecklingen går åt det kallare hållet mot slutet av den kommande 10-dagars prognos. Det krävs att denna finner stöd under helgen och att det blir kallare och torrare än normalt för att elpriset ska komma att stiga.

Basmetaller

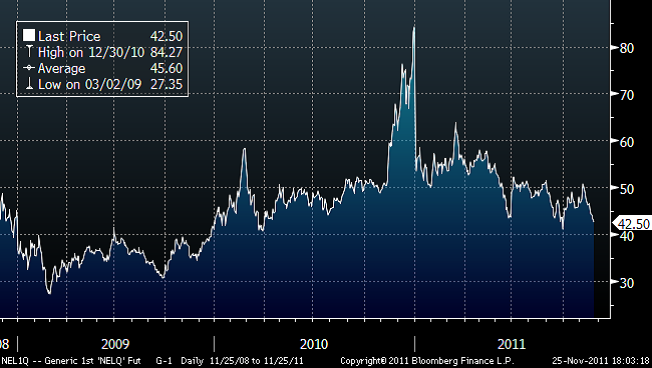

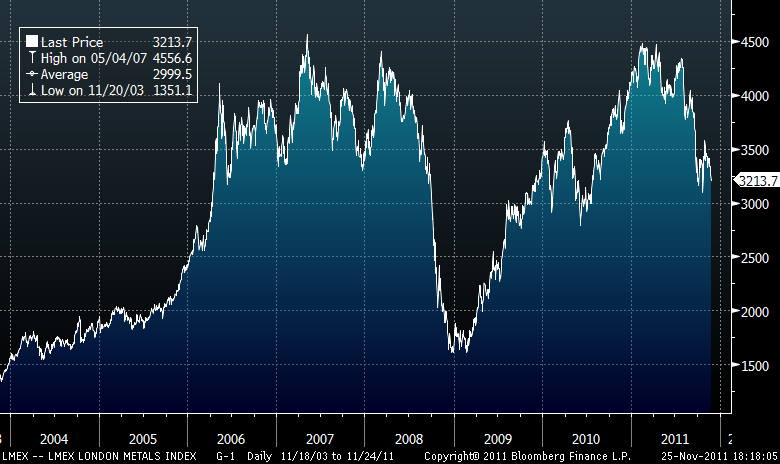

Sentimentet på basmetallerna har försvagats och utöver den svaga utvecklingen på världens börser och en stärkt dollar ser vi något svagare kinesiska siffror. Preliminära PMI siffror för november i landet landar på nivåer under 50 (index över 50 indikerar tillväxt inom industrin) och kanske så lågt som 48. Det har talats mycket om produktionsneddragningar i takt med att deflationsoron tilltar, speciellt på Nickel pig Iron (lågkostnadssubstitut till Nickel), zink och aluminium. På den senare har förvånansvärt lite dragits ned trots att vi handlar en bra bit under marginalkostnadsproduktion. Vad gäller Zink handlar vi ca 25 procent över cash-cost, Nickel 30-35 procent och på Koppar strax över 80 procent över. Nedan en bild på LME Index som tappat 3.65 procent under veckan.

World Steel Association meddelade att stålproduktionen föll 3 procent under oktober till 124 miljoner ton (1.488 miljarder ton på årsbasis) vilket är i nivå med samma period förra året och ett kapacitetsutnyttjande om 76.5 procent. Trots att stålindustrin reagerat snabbare än tidigare, framför allt kinesiska verk som dragit ner produktionen med 12.5 procent sedan i somras, tror vi även här att det krävs ytterligare kapacitetsneddragningar för att balansera marknaden och stabilisera priserna. Järnmalmspriserna har dock funnit stöd och t.o.m stigit 3 procent under veckan till 142.40 dollar per ton på spotmarknaden (The Steel Index för Indiskt CFR Kina).

Sammanfattningsvis har vi svårt att se vad som ska vända den svaga trenden på basmetaller på kort sikt om inte mer produktionskapacitet faller bort.

Ädelmetaller

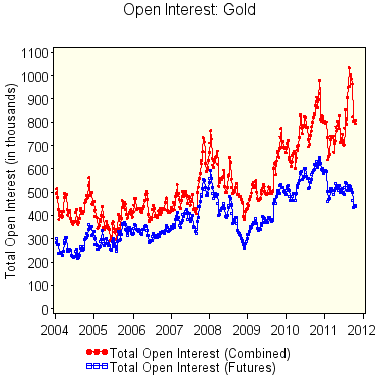

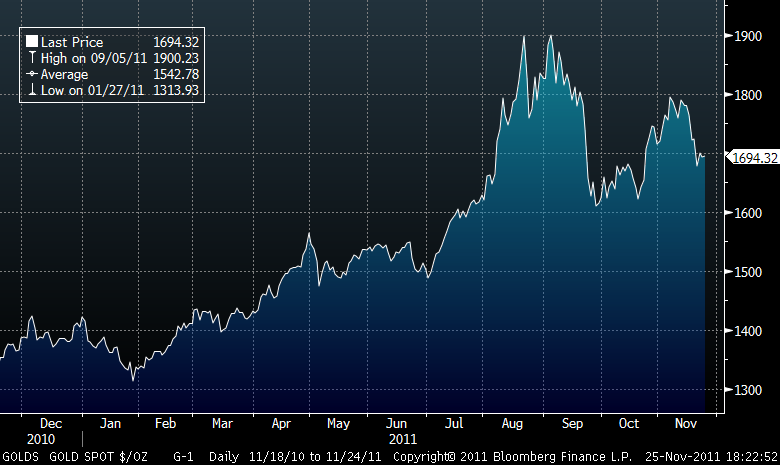

Vi har sett en osedvanligt hög korrelation mellan guldet, aktiemarknaden och råvarumarknaden denna vecka. Guldet tappade inledningsvis efter att en stärkt dollar försvagat sentimentet på guld och råvaror överlag samtidigt som man sålt guld för att täcka förluster på andra tillgångar. Senare idag kommer statistik kring de spekulativa positionerna från U.S. Commodity Futures Trading Comission som kan bringa ytterligare klarhet i frågan. Bilden nedan visar att open interest förr 4.7 procent (kommersiella aktörer netto korta och investerare minskade långa positioner med 1.9% och korta positioner med 7.3%).

Räntespreaden för 10-åriga statsobligationer från de andra länderna i euroområdet jämfört med den 10-åriga tyska går isär ytterligare och vidare ser vi en ökad politiskt anspänning mellan Bryssel och Berlin. Inflöden i den stora fonden SPDR Gold Trust har resulterat i att innehavet nu är nära rekordnivå och långsiktiga investerare sätter fortsatt sitt hopp till guldet som värdebevarande fristad så vi förväntar oss att guldet finner visst stöd på dessa nivåer. I övrigt på ädelmetallerna noterar vi att Silver även pressats något av vikande Kinesiska importsiffror som föll 26 procent från förra året.

Livsmedel

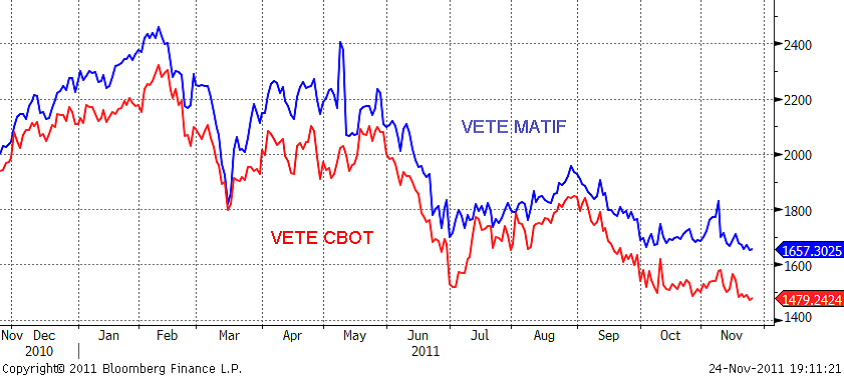

Vetepriset på Matif har gått ned sedan förra torsdagens stängningskurs, likaså vetet i Chicago. Orsaken till nedgången är främst en ökad oro för den globala ekonomin, dels EU:s skuldkris men under veckan har oron ökat även för utvecklingen i USA och Kina.

Oron för det amerikanska höstvetet kvarstår, viss nederbörd har lindrat situationen i veckan men mer regn behövs och grödan går snart i vintervila. Det är relativt torrt på flera platser i Europa men grödan uppges vara i bra skick. Viss nederbörd faller i Argentina inför skörd, men någon oro för skörden finns ännu inte – motsatt förhållande råder i Australien där regn ökat oron för sjunkande kvalitet. Som vi rapporterat om tidigare är stora delar av det ukrainska höstvetet i dåligt skick, fallande temperaturer utan skyddande snötäcke lindrar inte situationen. En stor del av det ukrainska vetet beräknas sås om till våren, dock väntas den största delen av denna areal sås med majs.

Inte minst beroende av utvecklingen för den globala ekonomin kan vetepriserna fortsätta att falla ytterligare. Ryssland kommer se till att vara mest konkurrenskraftig genom att ha lägst priser, skillnaden till det europeiska och det amerikanska vetet har dock minskat som följd av den senaste tiden nedgång. Eventuella logistikproblem för länderna i öst under vintern kan hjälpa övriga exportörer att vinna affärer men samtidigt väntas konkurrensen hårdna i samband med att skörden startar på södra halvklotet.

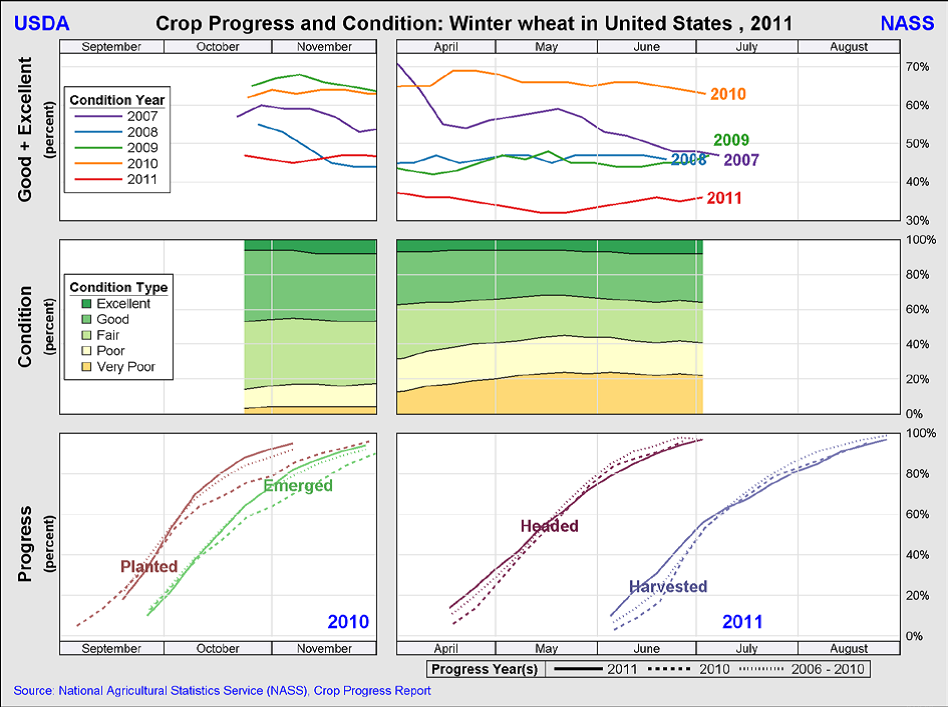

Enligt måndagens USDA rapport uppges 87 procent av grödan ha nått uppkomststadiet, upp från förra veckans 83 procent. Att jämföra med 91 procent vid samma tid förra året och 88 procent för genomsnittet för de senaste fem åren.

Andelen av grödan som bedöms vara i skicket ”good/very good” var 50 procent, oförändrat från förra veckan och över förra årets 47 procent vid samma tidpunkt. Andelen av höstvetet som angavs vara i skicket ”poor/very poor” var beräknad till 16 procent, två procentenheter mer än vid förra veckan.

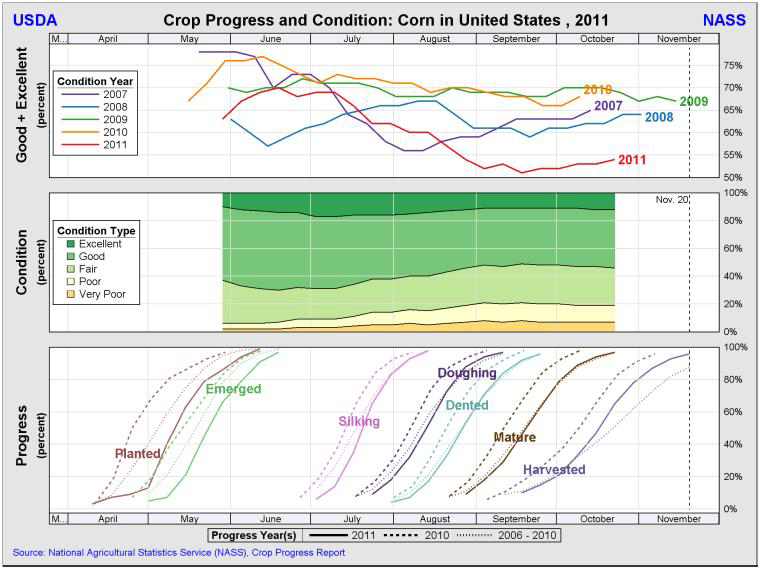

Terminspriserna på majs i Chicago har gått ned kraftigt sedan förra veckan, främst påverkat av en ökad oro för den globala ekonomin. En starkare amerikansk dollar och fallande priser på råolja har bidragit till nedgången. Som följd av att stora delar av Ukrainas höstvete och höstraps är i uselt skick väntas en stor del av arealen sås om – omkring 500.000 hektar beräknas sås med majs.

Amerikanska exportsiffror är fortsatt låga, inte minst som följd av hård konkurrens från majs men även fodervete från bland annat Ukraina. Som vi skrivit tidigare har det även skett en del import av fodervete till USA – vilket ytterligare bevisar att de amerikanska priserna har svårt att konkurrera.

Det är något torrt i Argentina för sådd men regn i veckan ger viss hjälp, än så länge uppges det inte vara någon större fara men viss oro finns för att läget försämras i december.

Inhemsk efterfrågan är fortsatt relativt hög och lagernivåerna är låga, vilket bör begränsa nedsidan. Dock fokuserar marknaden just nu på oron för den globala ekonomin och det är därför svårt att se stigande priser innan läget stabiliserat sig något. Försämrat väder i Sydamerika kan dock få priserna att återhämta sig något.

Den amerikanska majsskörden uppgavs i måndagens USDA rapport vara avklarad till 96 procent, upp från förra veckans 93 procent. Vid samma tid förra året var hela 99 procent av skörden avklarad och genomsnittet för de senaste fem åren är 88 procent.

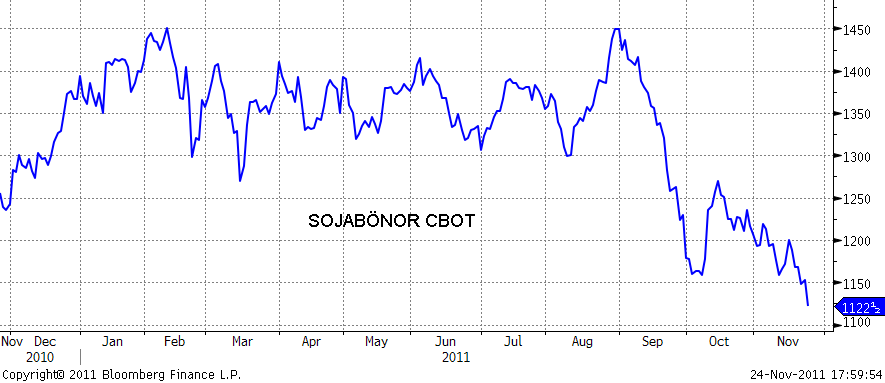

Terminspriserna på sojabönor i Chicago har gått ned kraftigt sedan förra veckan i linje med övriga råvaror, påverkat inte minst av ökad oro för världsekonomin.

Brasilianska sådden uppges gå väl och vara avklarad till 71 procent, upp 13 procentenheter sedan förra veckan. I den viktigaste sojaregionen, Mato Grosso, är sådden till 94 procent klar. I grannlandet Argentina uppges 44 procent av sådden vara klar, något mer än 42 procent vid samma tid förra året. Vädret är för tillfället tillfredställande men viss oro finns för torrare väder december och framåt – något marknaden kommer följa noga.

Det är med rådande problem i världsekonomin svårt att se någon större uppsida för sojabönorna, samtidigt väntas Kina fortsätta att vara en aktiv importör av amerikansk soja – vilket bör begränsa en eventuell nedgång. Om faran om försämrat väder i Sydamerika besannas bör dock sojapriserna, precis som majspriserna, kunna återhämta sig något.

Skuldkrisen och inbromsningen in den globala tillväxten återspeglas även i fallande bomullspriser där priset fallit närmare10 procent de senaste två veckorna. Efterfrågan på världsmarknaden av bomull rapporteras bli 1,7 procent lägre än väntat jämfört med förra månadens siffror och därmed väntas ett stort överskott av bomull. I oktober släppte USDA följande bomullssiffror; Världens export 2011/2012 av bomull väntas stiga med 3 procent, där Australien väntas nå all-time-high, en ökning med 71 procent från tidigare år. Även Brasiliens export väntas stiga kraftigt, en ökning med 90 procent medan USA, världens ledande bomullsexportör, väntas minska sin export med 20 procent p.g.a. lägre lager och hårdare konkurrens om marknadsandel.

Kina som världens största bomullsimportör har en signifikant roll på världsmarknaden för handel av bomull. Kina väntas öka sin import med 17 procent från tidigare år.

Den globala bomullsproduktionen för 2011/2012 väntas nå all-time-high till 124,2 miljoner bales (1 bale = 218 kg), en uppgång på 8 procent. Kina och Indien, världens största och näst största bomullsproducenter, väntas växa med 10 respektive 8 procent från föregående år. Pakistan väntas öka sin produktion med 14 procent medan USA väntas tappa 8 procent från tidigare år, trots marginell uppgång i oktober från föregående månad.

Världskonsumtionen 2011/2012 väntas i stort sett bli oförändrad från föregående år, detta som följd av den strama ekonomiska situationen i världen. Däremot väntas de globala utgående lagren stiga med 22 procent jämfört med förra året.

Bomullspriserna idag ligger på samma nivå som förra årets slut. Baserat på de senaste bomullsiffrorna från USDA-rapporten ser vi en rimlig prisnivå kring 95 cent vid årets slut.

Kaffepriset

Kaffepriset har pendlat mellan 226 och 250 USd/Ib under de senaste två månaderna. Handlare fortsätter att vara bearish inför nästa års priser främst p.g.a. fortsatt rekordskörd från Brasilien och Vietnam. Gynnsam nederbörd väntas denna vecka i Brasilien medan torrare väder är rapporterat i Vietnam vilket anses vara bra för skörden. Det rapporteras fortfarande om skadad skörd, orsakad av det kraftiga regnet, i Centralafrika och lägre produktion väntas i Colombia. Det spekuleras kring att Vietnams export kan ha minskat med 28 procent den här månaden. Exporten för de första 11 månaderna av året var estimerad till 1,08 miljoner ton, en ökning med 2,4 procent från förra året.

Enligt en undersökning kan Vietnams produktion, världens näst största producent av kaffe, komma att stiga till rekordnivåer på 1,32 miljoner ton i år (räknat från 1 oktober) vid gynnsamma väderförhållanden och ökad odling.

Beroende på om den europeiska skuldkrisen eskalerar, om väderförhållandena i Centralamerika stabiliseras samt om Brasilien och Vietnamn lyckas leverera rekordskörd tror vi på något lägre kaffepriser på sikt.

Kakaopriset har under veckan handlats på årslägsta under 2400 USD/MT, en nedgång med 35 procent sedan mars, detta på bl. a. signaler om goda tillgångar från Ghana och Elfenbenskusten. Den europeiska oron verkar spela en central roll för investerare som är mer avvaktande med råvaruplaceringar och söker sig istället till dollarn och obligationer. Ett globalt överskott på kakao och det svaga ekonomiska läget i världen håller efterfrågan nere och gör handlare mindre köpsugna, därför tror vi att kakaopriset kan fortsätta ner ytterligare något.

Handelsbankens Råvaruindex

[box]SHB Råvarubrevet är producerat av Handelsbanken och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Ansvarsbegränsning

Detta material är producerat av Svenska Handelsbanken AB (publ) i fortsättningen kallad Handelsbanken. De som arbetar med innehållet är inte analytiker och materialet är inte oberoende investeringsanalys. Innehållet är uteslutande avsett för kunder i Sverige. Syftet är att ge en allmän information till Handelsbankens kunder och utgör inte ett personligt investeringsråd eller en personlig rekommendation. Informationen ska inte ensamt utgöra underlag för investeringsbeslut. Kunder bör inhämta råd från sina rådgivare och basera sina investeringsbeslut utifrån egen erfarenhet.

Informationen i materialet kan ändras och också avvika från de åsikter som uttrycks i oberoende investeringsanalyser från Handelsbanken. Informationen grundar sig på allmänt tillgänglig information och är hämtad från källor som bedöms som tillförlitliga, men riktigheten kan inte garanteras och informationen kan vara ofullständig eller nedkortad. Ingen del av förslaget får reproduceras eller distribueras till någon annan person utan att Handelsbanken dessförinnan lämnat sitt skriftliga medgivande. Handelsbanken ansvarar inte för att materialet används på ett sätt som strider mot förbudet mot vidarebefordran eller offentliggörs i strid med bankens regler.

Finansiellt instruments historiska avkastning är inte en garanti för framtida avkastning. Värdet på finansiella instrument kan både öka och minska och det är inte säkert att du får tillbaka hela det investerade kapitalet.

Analys

More weakness and lower price levels ahead, but the world won’t drown in oil in 2026

Some rebound but not much. Brent crude rebounded 1.5% yesterday to $65.47/b. This morning it is inching 0.2% up to $65.6/b. The lowest close last week was on Thursday at $64.11/b.

The curve structure is almost as week as it was before the weekend. The rebound we now have gotten post the message from OPEC+ over the weekend is to a large degree a rebound along the curve rather than much strengthening at the front-end of the curve. That part of the curve structure is almost as weak as it was last Thursday.

We are still on a weakening path. The message from OPEC+ over the weekend was we are still on a weakening path with rising supply from the group. It is just not as rapidly weakening as was feared ahead of the weekend when a quota hike of 500 kb/d/mth for November was discussed.

The Brent curve is on its way to full contango with Brent dipping into the $50ies/b. Thus the ongoing weakening we have had in the crude curve since the start of the year, and especially since early June, will continue until the Brent crude oil forward curve is in full contango along with visibly rising US and OECD oil inventories. The front-month Brent contract will then flip down towards the $60/b-line and below into the $50ies/b.

At what point will OPEC+ turn to cuts? The big question then becomes: When will OPEC+ turn around to make some cuts? At what (price) point will they choose to stabilize the market? Because for sure they will. Higher oil inventories, some more shedding of drilling rigs in US shale and Brent into the 50ies somewhere is probably where the group will step in.

There is nothing we have seen from the group so far which indicates that they will close their eyes, let the world drown in oil and the oil price crash to $40/b or below.

The message from OPEC+ is also about balance and stability. The world won’t drown in oil in 2026. The message from the group as far as we manage to interpret it is twofold: 1) Taking back market share which requires a lower price for non-OPEC+ to back off a bit, and 2) Oil market stability and balance. It is not just about 1. Thus fretting about how we are all going to drown in oil in 2026 is totally off the mark by just focusing on point 1.

When to buy cal 2026? Before Christmas when Brent hits $55/b and before OPEC+ holds its last meeting of the year which is likely to be in early December.

Brent crude oil prices have rebounded a bit along the forward curve. Not much strengthening in the structure of the curve. The front-end backwardation is not much stronger today than on its weakest level so far this year which was on Thursday last week.

The front-end backwardation fell to its weakest level so far this year on Thursday last week. A slight pickup yesterday and today, but still very close to the weakest year to date. More oil from OPEC+ in the coming months and softer demand and rising inventories. We are heading for yet softer levels.

Analys

A sharp weakening at the core of the oil market: The Dubai curve

Down to the lowest since early May. Brent crude has fallen sharply the latest four days. It closed at USD 64.11/b yesterday which is the lowest since early May. It is staging a 1.3% rebound this morning along with gains in both equities and industrial metals with an added touch of support from a softer USD on top.

What stands out the most to us this week is the collapse in the Dubai one to three months time-spread.

Dubai is medium sour crude. OPEC+ is in general medium sour crude production. Asian refineries are predominantly designed to process medium sour crude. So Dubai is the real measure of the balance between OPEC+ holding back or not versus Asian oil demand for consumption and stock building.

A sharp weakening of the front-end of the Dubai curve. The front-end of the Dubai crude curve has been holding out very solidly throughout this summer while the front-end of the Brent and WTI curves have been steadily softening. But the strength in the Dubai curve in our view was carrying the crude oil market in general. A source of strength in the crude oil market. The core of the strength.

The now finally sharp decline of the front-end of the Dubai crude curve is thus a strong shift. Weakness in the Dubai crude marker is weakness in the core of the oil market. The core which has helped to hold the oil market elevated.

Facts supports the weakening. Add in facts of Iraq lifting production from Kurdistan through Turkey. Saudi Arabia lifting production to 10 mb/d in September (normal production level) and lifting exports as well as domestic demand for oil for power for air con is fading along with summer heat. Add also in counter seasonal rise in US crude and product stocks last week. US oil stocks usually decline by 1.3 mb/week this time of year. Last week they instead rose 6.4 mb/week (+7.2 mb if including SPR). Total US commercial oil stocks are now only 2.1 mb below the 2015-19 seasonal average. US oil stocks normally decline from now to Christmas. If they instead continue to rise, then it will be strongly counter seasonal rise and will create a very strong bearish pressure on oil prices.

Will OPEC+ lift its voluntary quotas by zero, 137 kb/d, 500 kb/d or 1.5 mb/d? On Sunday of course OPEC+ will decide on how much to unwind of the remaining 1.5 mb/d of voluntary quotas for November. Will it be 137 kb/d yet again as for October? Will it be 500 kb/d as was talked about earlier this week? Or will it be a full unwind in one go of 1.5 mb/d? We think most likely now it will be at least 500 kb/d and possibly a full unwind. We discussed this in a not earlier this week: ”500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d”

The strength in the front-end of the Dubai curve held out through summer while Brent and WTI curve structures weakened steadily. That core strength helped to keep flat crude oil prices elevated close to the 70-line. Now also the Dubai curve has given in.

Brent crude oil forward curves

Total US commercial stocks now close to normal. Counter seasonal rise last week. Rest of year?

Total US crude and product stocks on a steady trend higher.

Analys

OPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

Down to mid-60ies as Iraq lifts production while Saudi may be tired of voluntary cut frugality. The Brent December contract dropped 1.6% yesterday to USD 66.03/b. This morning it is down another 0.3% to USD 65.8/b. The drop in the price came on the back of the combined news that Iraq has resumed 190 kb/d of production in Kurdistan with exports through Turkey while OPEC+ delegates send signals that the group will unwind the remaining 1.65 mb/d (less the 137 kb/d in October) of voluntary cuts at a pace of 500 kb/d per month pace.

Signals of accelerated unwind and Iraqi increase may be connected. Russia, Kazakhstan and Iraq were main offenders versus the voluntary quotas they had agreed to follow. Russia had a production ’debt’ (cumulative overproduction versus quota) of close to 90 mb in March this year while Kazakhstan had a ’debt’ of about 60 mb and the same for Iraq. This apparently made Saudi Arabia angry this spring. Why should Saudi Arabia hold back if the other voluntary cutters were just freeriding? Thus the sudden rapid unwinding of voluntary cuts. That is at least one angle of explanations for the accelerated unwinding.

If the offenders with production debts then refrained from lifting production as the voluntary cuts were rapidly unwinded, then they could ’pay back’ their ’debts’ as they would under-produce versus the new and steadily higher quotas.

Forget about Kazakhstan. Its production was just too far above the quotas with no hope that the country would hold back production due to cross-ownership of oil assets by international oil companies. But Russia and Iraq should be able to do it.

Iraqi cumulative overproduction versus quotas could reach 85-90 mb in October. Iraq has however steadily continued to overproduce by 3-5 mb per month. In July its new and gradually higher quota came close to equal with a cumulative overproduction of only 0.6 mb that month. In August again however its production had an overshoot of 100 kb/d or 3.1 mb for the month. Its cumulative production debt had then risen to close to 80 mb. We don’t know for September yet. But looking at October we now know that its production will likely average close to 4.5 mb/d due to the revival of 190 kb/d of production in Kurdistan. Its quota however will only be 4.24 mb/d. Its overproduction in October will thus likely be around 250 kb/d above its quota with its production debt rising another 7-8 mb to a total of close to 90 mb.

Again, why should Saudi Arabia be frugal while Iraq is freeriding. Better to get rid of the voluntary quotas as quickly as possible and then start all over with clean sheets.

Unwinding the remaining 1.513 mb/d in one go in October? If OPEC+ unwinds the remaining 1.513 mb/d of voluntary cuts in one big go in October, then Iraq’s quota will be around 4.4 mb/d for October versus its likely production of close to 4.5 mb/d for the coming month..

OPEC+ should thus unwind the remaining 1.513 mb/d (1.65 – 0.137 mb/d) in one go for October in order for the quota of Iraq to be able to keep track with Iraq’s actual production increase.

October 5 will show how it plays out. But a quota unwind of at least 500 kb/d for Oct seems likely. An overall increase of at least 500 kb/d in the voluntary quota for October looks likely. But it could be the whole 1.513 mb/d in one go. If the increase in the quota is ’only’ 500 kb/d then Iraqi cumulative production will still rise by 5.7 mb to a total of 85 mb in October.

Iraqi production debt versus quotas will likely rise by 5.7 mb in October if OPEC+ only lifts the overall quota by 500 kb/d in October. Here assuming historical production debt did not rise in September. That Iraq lifts its production by 190 kb/d in October to 4.47 mb/d (August level + 190 kb/d) and that OPEC+ unwinds 500 kb/d of the remining quotas in October when they decide on this on 5 October.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanDet stigande guldpriset en utmaning för smyckesköpare

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Analys4 veckor sedan

Analys4 veckor sedanBrent crude ticks higher on tension, but market structure stays soft

-

Analys3 veckor sedan

Analys3 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga