Analys

SHB Råvarubrevet 2 mars 2012

Våra vyer:

Våra vyer:

- Energi: Positiv

- Basmetaller: Positiv

- Ädelmetaller: Negativ

- Livsmedel: Neutral till Positiv (negativ på vete)

I onsdags kom den Europeiska centralbanken med LTRO2, en repa som ger cirka 300mdr nytryckta EUR som nu skvalpar omkring och överlikvidiserar eurosystemet i än högre grad än tidigare. Svallvågorna kommer att märkas i alla likviditetsdrivan tillgångar. Vi har rekommenderat vår basmetallkorg som en bra position för denna aktion. USA:s ekonomi ser ut att stå på en stabilare grund i ljuset av de senaste revideringarna av data under veckan, det sämre inköpschefsindexet till trots. Den Europeiska kalendern innehåller som vanligt flera potentiella oroshärdar men arbetsmarknadsdata talar för ytterligare räntesänkningar från ECB.

Vi förväntar oss alltså fortsatt tryck uppåt på råvaror av alla de slag: banker som valt att delta i den senaste LTRO:n använder inte den nya likviditeten direkt. Snarare bör man tala om en gradvis process som ger stöd under de kommande veckorna.

I USA har förväntningarna på ytterligare stimulanser dämpats efter Bernankes tal i onsdagskväll att Fed skulle sjösätta QE3 i en miljö med förbättrade konjunkturutsikter och stigande inflationsförväntningar framstod för oss som osannolikt. Guld och silver hade dock prisat in mer QE och föll båda skarpt på beskedet.

Det oväntade fallet i amerikanska inköpschefsindex ISM för tillverkningsindustrin skapar viss oro för tillväxtutsikterna. Vi tror dock att det är för tidigt att dra några större växlar av detta, bland annat då ISM har överskattat tillväxten rejält de senaste åren, hursomhelst så stiger spänningen kring konjunkturen i USA. Empiriskt sett tenderar även bensinpriset att påverka finansiella marknader negativt med en fördröjning på 13-22 veckor. Även detta är något att hålla ett öga på under våren. Ryktesvågen skapad av att iransk tv rapporterat att en pipeline i Saudi skulle ha sprängts har fått oljan att skena och späder på konjunktur-oron kring höga oljepris.

Energi (positiv)

Olja

Oljepriset (Brent) steg kraftigt under torsdagen och passerade 128 USD/fat efter iranska medier rapporterade om en oljeledning som exploderade i Saudi Arabien. Detta förnekades senare av Saudi Arabiska representanter vilket fick oljepriset att falla tillbaka. Under fredag eftermiddag handlades aprilkontraktet för 124,7 USD/fat vilket var 0,7 % lägre än förra veckan. Flera källor rapportera nu att sanktionerna mot Iran börja få effekt. Enligt Wall Street Journal har asiatiska rederier slutat använda vissa passager till Iran.

USA:s råvarulager steg till 4,2 miljoner fat (väntat 1,1 miljoner fat) medan destillat lagren sjönk med 2,1 miljoner (väntat 0,3 miljoner fat). Bensin lagren sjönk med 1,6 miljoner fat (väntat 0,3 miljoner fat).

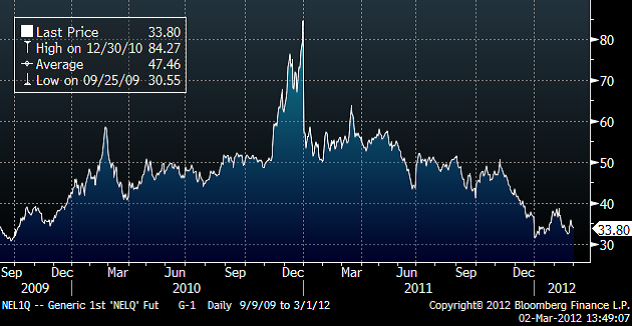

Elmarknaden (neutral)

Elmarknaden har försvagats något ytterligare under veckan då vädret är fortsatt milt och vått. Väderprognoserna är dessutom både varmare och blötare än normalt vilket resulterat i att kontraktet Q2 2012 tappat lite drygt 1.5 procent och handlas nu under 34 euro per MWh.

De senaste prognoserna pekar på nederbörd om mellan 3.3 och 7.2 TWh, ca 25 procent över normalt för perioden, men lösningarna på slutet är extrema vilket innebär en stor osäkerhet mot nästa helg. Ser vi till energibalansen skulle det innebära en förbättring om ca 2.5 TWh till ett totalt överskott om ca 9.5 TWh efter vecka 10. Inga stora förändringar vad gäller kärnkraften men ett visst bortfall av produktion, Ringhals 2 har en felande ventil och Oskarshamn 1 har skador på turbinen, både förväntas dock vara tillbaka inom 10-12 dagar. Efterfrågan på energikol är låg till följd av det varma vädret. API2 kontraktet handlas fortsatt över 100 dollar men det höga oljepriset har inte fått någon effekt på kolet utan det ser snarare ut som om den svaga spotmarknaden på kol kan komma att pressa de något längre kolkontrakten ytterligare. Detta kommer att påverka elpriset negativt. Flertalet faktorer pekar nedåt men elmarknaden håller upp förhållandevis väl vilket gör att vi förväntar oss sidledes rörelser på el de kommande dagarna. Om prognoserna slår om under helgen och tappar delar av nederbörden mot slutet bör vi kunna se 1-2 euro rörelse upp på Q2 2012, om kolmarknaden däremot viker ner under 100 dollar kan vi komma att tappa 1-2 euro på Q2 2012.

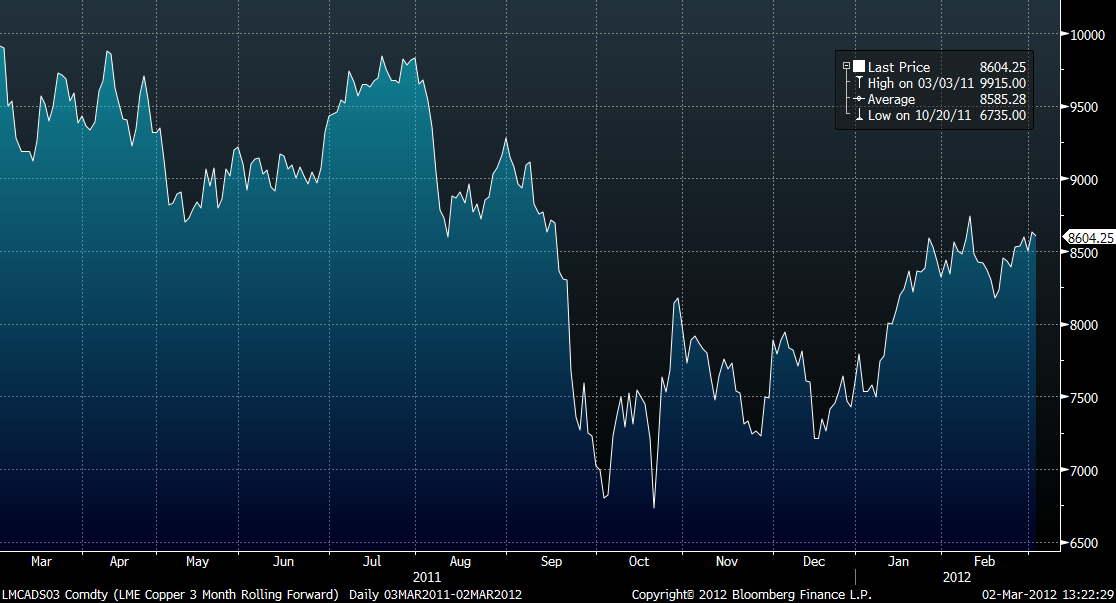

Basmetaller (positiv)

Basmetallerna stänger veckan med blandat resultat, upp för samtliga metaller förutom nickel och bly som föll med 2,5 % respektive 1,5 %. Året har börjat starkt för metallerna samtidigt som lagernivåerna fortsatt att stiga på både i Kina och LME. I och med ECB:s LTRO2 finns det dock anledning att tro på stigande priser på basmetaller.

Kopparpriset har rört sig i intervallet 8 530 till 8 630 USD under veckan. Uppgången slutade på totalt knappt 1 % och uppgången sedan årets början har varit 10.5 %. Den ekonomiska återhämtningen i Asien (framförallt Kina och Indien) och USA fortsätter, vilket understödjer priset på den röda metallen. Lagren hos LME är fortsatt låga (289 000 ton, vilket också är den lägsta nivån sedan augusti 2009). Order för att ta ut mer metall är samtidigt på 8-årshögsta.

Vi är fortsatt positiva till kopparpriset. Förutom den positiva ekonomiska utvecklingen ser vi också tilltagande problem med att få fram högvärdig koppar ur gruvorna. Vi har läst rapporter från Rio Tinto (ett av världens största gruvbolag) om att deras kopparproduktion föll 23 % förra året, nästan enbart på grund av lägre kopparhalt i malmen.

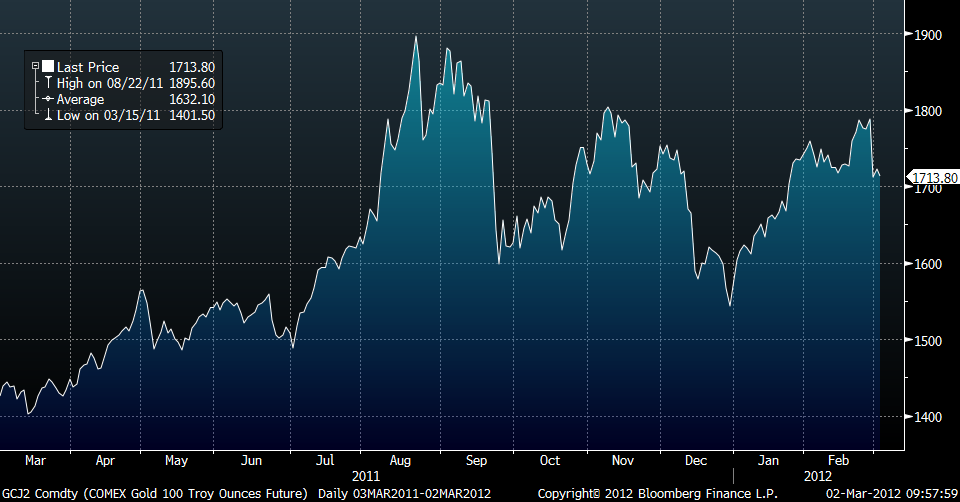

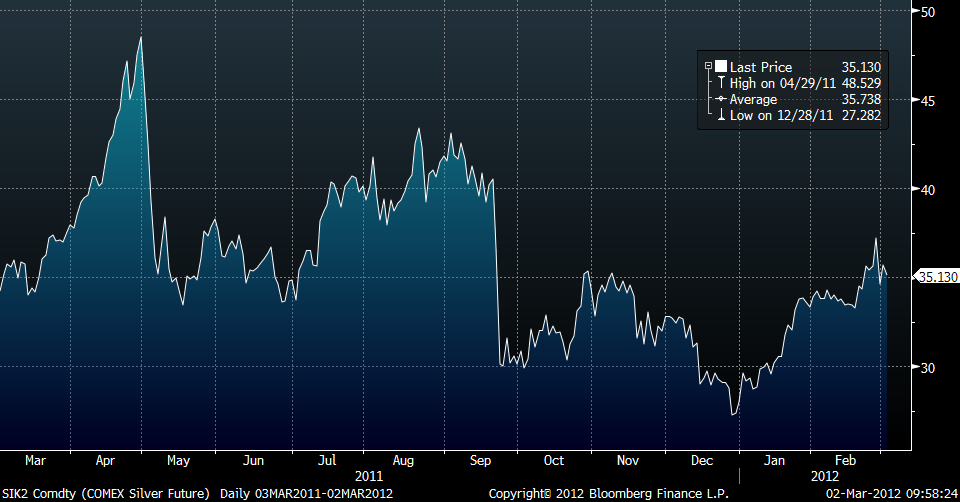

Ädelmetaller (negativ)

Guld har haft en volatil vecka med relativt kraftiga intradagrörelser. Veckan slutade dock med en nedgång på 3.5%, vilket var den största veckovisa nedgången under 2012. Guldet har gått upp drygt 7 % sedan årsskiftet. Huvudförklaringen till denna veckas nedgång är dollarns styrka, vilket i sin tur beror på att Federal Reserve inte indikerade några ytterligare kvantitativa lättnader. Guldpriset gynnas av låga räntor (vilket kvantitativa lättnader möjliggör), då alternativkostnaden att hålla guld blir lägre. Vår grundsyn till guldpriset är fortfarande negativ. Vi är försiktigt positiva till hur ekonomin kommer utvecklas framöver, vilket kommer sätta stopp för alternativt dämpa den globala räntenedgången. Dessutom har vi vid flera tillfällen pekat på bubbeltendenser i guldpriset. Värt att notera är att guldet har stigit 11 år i rad.

Även silver har haft en volatil vecka, men nedgången blev blygsamma 0.8%. Uppgången under 2012 kan summeras till 19 %, vilket är den största uppgången av alla ädelmetaller. Silverpriset har gått ned mindre relativt guldet och vi anser att anledningen bakom det är att silvret ses som en industriell metall. Silverpriset har även funnit stöd från rapporter om stora nettoinflöden i ETF:er (Exchange Traded Funds). Vi intar en negativ hållning till silver, trots vår tro om en positiv utveckling av världsekonomin. Framförallt tror vi att en starkare dollar kommer påverka silverpriset i negativ riktning.

Livsmedel (neutral till positiv)

Vete (negativ)

Terminspriser på vete noteras högre i både Paris och Chicago sedan förra veckan, delvis som följd av rapporter om utvintringsskador i bland annat Frankrike och Tyskland – vilket nog ännu är för tidigt att göra en säker och korrekt bedömning om. Vädret är gynnsamt nu och i dagsläget finns ingen oro för ytterligare skador, detsamma gäller för Ryssland och Ukraina. Regn och snö har fallit i stora delar av USA vilket gynnat höstvetet, mer regn behövs men än så länge inga större skäl till oro. Vintern hämmar fortfarande den ryska exporten genom logistiska problem, det finns förmodligen gott om vete som ska säljas innan ny skörd ska in vilket kan pressa priserna lite längre fram. Höstvete tål ofta mycket mer än marknaden befarar och samtidigt bör marknaden reagera inte alltför starkt på bortfall då tillgången på vete är mer än god.

Majs

Majsen i Chicago har gått upp något i pris sedan förra veckan, påverkat bland annat av stigande priser på vete och råolja. I Argentina pekar väderprognoserna nu på fler regndagar än torra dagar fram till mitten av nästa vecka, vilket är bra för den sent sådda grödan men hindrar skörden av mogen gröda. Väderproblemet blir dock ett allt mindre problem ju närmare skördens avslut vi kommer och det finns i dagsläget inga skäl till ytterligare nedjusteringar, dock ligger USDA fortfarande något högt i sin prognos jämfört med flera privata analytiker i Sydamerika. Amerikanska majspriser bör kunna gå ned i pris om prognoserna om rekordhög areal faller in, men grödan ska först sås och visst stöd kommer ifrån rykten om ett ökat köpintresse från Kina.

Sojabönor

Sojapriserna i Chicago har stigit i pris sedan förra veckan, påverkat av stigande priser på råolja men även som följd av ökat intresse från Kina som köpt 175.000 ton av gammal skörd och 110.000 ton av kommande skörd från USA. Mer stöd till uppgången har kommit ifrån ytterligare nedjusteringar av den sydamerikanska skörden, flera privata lokala analytiker spår en skörd omkring 14 miljoner ton under förra årets, vilket dessutom är 7 miljoner ton under USDA:s nuvarande prognos. Uppgången har varit ganska långvarig nu och det krävs nog ytterligare nedjusteringar av den sydamerikanska skörden för att gå så mycket högre, samtidigt minskar möjligheterna för det ju närmare skördens avslut vi kommer.

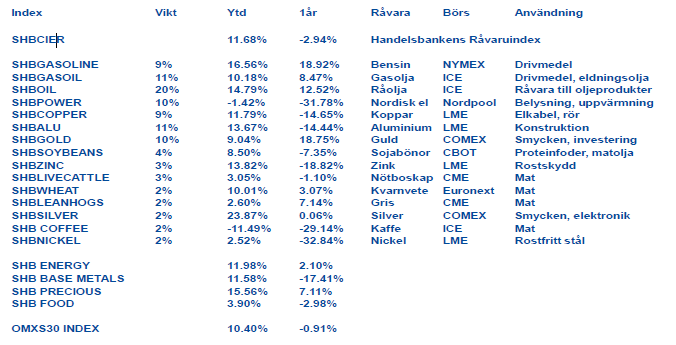

Handelsbankens Råvaruindex

[box]SHB Råvarubrevet är producerat av Handelsbanken och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Ansvarsbegränsning

Detta material är producerat av Svenska Handelsbanken AB (publ) i fortsättningen kallad Handelsbanken. De som arbetar med innehållet är inte analytiker och materialet är inte oberoende investeringsanalys. Innehållet är uteslutande avsett för kunder i Sverige. Syftet är att ge en allmän information till Handelsbankens kunder och utgör inte ett personligt investeringsråd eller en personlig rekommendation. Informationen ska inte ensamt utgöra underlag för investeringsbeslut. Kunder bör inhämta råd från sina rådgivare och basera sina investeringsbeslut utifrån egen erfarenhet.

Informationen i materialet kan ändras och också avvika från de åsikter som uttrycks i oberoende investeringsanalyser från Handelsbanken. Informationen grundar sig på allmänt tillgänglig information och är hämtad från källor som bedöms som tillförlitliga, men riktigheten kan inte garanteras och informationen kan vara ofullständig eller nedkortad. Ingen del av förslaget får reproduceras eller distribueras till någon annan person utan att Handelsbanken dessförinnan lämnat sitt skriftliga medgivande. Handelsbanken ansvarar inte för att materialet används på ett sätt som strider mot förbudet mot vidarebefordran eller offentliggörs i strid med bankens regler.

Analys

The Mid-East anchor dragging crude oil lower

When it starts to move lower it moves rather quickly. Gaza, China, IEA. Brent crude is down 2.1% today to $62/b after having traded as high as $66.58/b last Thursday and above $70/b in late September. The sell-off follows the truce/peace in Gaze, a flareup in US-China trade and yet another bearish oil outlook from the IEA.

A lasting peace in Gaze could drive crude oil at sea to onshore stocks. A lasting peace in Gaza would probably calm down the Houthis and thus allow more normal shipments of crude oil to sail through the Suez Canal, the Red Sea and out through the Bab-el-Mandeb Strait. Crude oil at sea has risen from 48 mb in April to now 91 mb versus a pre-Covid normal of about 50-60 mb. The rise to 91 mb is probably the result of crude sailing around Africa to be shot to pieces by the Houthis. If sailings were to normalize through the Suez Canal, then it could free up some 40 mb in transit at sea moving onshore into stocks.

The US-China trade conflict is of course bearish for demand if it continues.

Bearish IEA yet again. Getting closer to 2026. Credibility rises. We expect OPEC to cut end of 2025. The bearish monthly report from the IEA is what it is, but the closer we get to 2026, the more likely the IEA is of being ball-park right in its outlook. In its monthly report today the IEA estimates that the need for crude oil from OPEC in 2026 will be 25.4 mb/d versus production by the group in September of 29.1 mb/d. The group thus needs to do some serious cutting at the end of 2025 if it wants to keep the market balanced and avoid inventories from skyrocketing. Given that IEA is correct that is. We do however expect OPEC to implement cuts to avoid a large increase in inventories in Q1-26. The group will probably revert to cuts either at its early December meeting when they discuss production for January or in early January when they discuss production for February. The oil price will likely head yet lower until the group reverts to cuts.

Dubai: The Mid-East anchor dragging crude oil lower. Surplus emerging in Mid-East pricing. Crude oil prices held surprisingly strong all through the summer. A sign and a key source of that strength came from the strength in the front-end backwardation of the Dubai crude oil curve. It held out strong from mid-June and all until late September with an average 1-3mth time-spread premium of $1.8/b from mid-June to end of September. The 1-3mth time-spreads for Brent and WTI however were in steady deterioration from late June while their flat prices probably were held up by the strength coming from the Persian Gulf. Then in late September the strength in the Dubai curve suddenly collapsed. Since the start of October it has been weaker than both the Brent and the WTI curves. The Dubai 1-3mth time-spread now only stands at $0.25/b. The Middle East is now exporting more as it is producing more and also consuming less following elevated summer crude burn for power (Aircon) etc.

The only bear-element missing is a sudden and solid rise in OECD stocks. The only thing that is missing for the bear-case everyone have been waiting for is a solid, visible rise in OECD stocks in general and US oil stocks specifically. So watch out for US API indications tomorrow and official US oil inventories on Thursday.

No sign of any kind of fire-sale of oil from Saudi Arabia yet. To what we can see, Saudi Arabia is not at all struggling to sell its oil. It only lowered its Official Selling Prices (OSPs) to Asia marginally for November. A surplus market + Saudi determination to sell its oil to the market would normally lead to a sharp lowering of Saudi OSPs to Asia. Not yet at least and not for November.

The 5yr contract close to fixed at $68/b. Of importance with respect to how far down oil can/will go. When the oil market moves into a surplus then the spot price starts to trade in a large discount to the 5yr contract. Typically $10-15/b below the 5yr contract on average in bear-years (2009, 2015, 2016, 2020). But the 5yr contract is usually pulled lower as well thus making this approach a moving target. But the 5yr contract price has now been rock solidly been pegged to $68/b since 2022. And in the 2022 bull-year (Brent spot average $99/b), the 5yr contract only went to $72/b on average. If we assume that the same goes for the downside and that 2026 is a bear-year then the 5yr goes to $64/b while the spot is trading at a $10-15/b discount to that. That would imply an average spot price next year of $49-54/b. But that is if OPEC doesn’t revert to cuts and instead keeps production flowing. We think OPEC(+) will trim/cut production as needed into 2026 to prevent a huge build-up in global oil stocks and a crash in prices. But for now we are still heading lower. Into the $50ies/b.

Analys

More weakness and lower price levels ahead, but the world won’t drown in oil in 2026

Some rebound but not much. Brent crude rebounded 1.5% yesterday to $65.47/b. This morning it is inching 0.2% up to $65.6/b. The lowest close last week was on Thursday at $64.11/b.

The curve structure is almost as week as it was before the weekend. The rebound we now have gotten post the message from OPEC+ over the weekend is to a large degree a rebound along the curve rather than much strengthening at the front-end of the curve. That part of the curve structure is almost as weak as it was last Thursday.

We are still on a weakening path. The message from OPEC+ over the weekend was we are still on a weakening path with rising supply from the group. It is just not as rapidly weakening as was feared ahead of the weekend when a quota hike of 500 kb/d/mth for November was discussed.

The Brent curve is on its way to full contango with Brent dipping into the $50ies/b. Thus the ongoing weakening we have had in the crude curve since the start of the year, and especially since early June, will continue until the Brent crude oil forward curve is in full contango along with visibly rising US and OECD oil inventories. The front-month Brent contract will then flip down towards the $60/b-line and below into the $50ies/b.

At what point will OPEC+ turn to cuts? The big question then becomes: When will OPEC+ turn around to make some cuts? At what (price) point will they choose to stabilize the market? Because for sure they will. Higher oil inventories, some more shedding of drilling rigs in US shale and Brent into the 50ies somewhere is probably where the group will step in.

There is nothing we have seen from the group so far which indicates that they will close their eyes, let the world drown in oil and the oil price crash to $40/b or below.

The message from OPEC+ is also about balance and stability. The world won’t drown in oil in 2026. The message from the group as far as we manage to interpret it is twofold: 1) Taking back market share which requires a lower price for non-OPEC+ to back off a bit, and 2) Oil market stability and balance. It is not just about 1. Thus fretting about how we are all going to drown in oil in 2026 is totally off the mark by just focusing on point 1.

When to buy cal 2026? Before Christmas when Brent hits $55/b and before OPEC+ holds its last meeting of the year which is likely to be in early December.

Brent crude oil prices have rebounded a bit along the forward curve. Not much strengthening in the structure of the curve. The front-end backwardation is not much stronger today than on its weakest level so far this year which was on Thursday last week.

The front-end backwardation fell to its weakest level so far this year on Thursday last week. A slight pickup yesterday and today, but still very close to the weakest year to date. More oil from OPEC+ in the coming months and softer demand and rising inventories. We are heading for yet softer levels.

Analys

A sharp weakening at the core of the oil market: The Dubai curve

Down to the lowest since early May. Brent crude has fallen sharply the latest four days. It closed at USD 64.11/b yesterday which is the lowest since early May. It is staging a 1.3% rebound this morning along with gains in both equities and industrial metals with an added touch of support from a softer USD on top.

What stands out the most to us this week is the collapse in the Dubai one to three months time-spread.

Dubai is medium sour crude. OPEC+ is in general medium sour crude production. Asian refineries are predominantly designed to process medium sour crude. So Dubai is the real measure of the balance between OPEC+ holding back or not versus Asian oil demand for consumption and stock building.

A sharp weakening of the front-end of the Dubai curve. The front-end of the Dubai crude curve has been holding out very solidly throughout this summer while the front-end of the Brent and WTI curves have been steadily softening. But the strength in the Dubai curve in our view was carrying the crude oil market in general. A source of strength in the crude oil market. The core of the strength.

The now finally sharp decline of the front-end of the Dubai crude curve is thus a strong shift. Weakness in the Dubai crude marker is weakness in the core of the oil market. The core which has helped to hold the oil market elevated.

Facts supports the weakening. Add in facts of Iraq lifting production from Kurdistan through Turkey. Saudi Arabia lifting production to 10 mb/d in September (normal production level) and lifting exports as well as domestic demand for oil for power for air con is fading along with summer heat. Add also in counter seasonal rise in US crude and product stocks last week. US oil stocks usually decline by 1.3 mb/week this time of year. Last week they instead rose 6.4 mb/week (+7.2 mb if including SPR). Total US commercial oil stocks are now only 2.1 mb below the 2015-19 seasonal average. US oil stocks normally decline from now to Christmas. If they instead continue to rise, then it will be strongly counter seasonal rise and will create a very strong bearish pressure on oil prices.

Will OPEC+ lift its voluntary quotas by zero, 137 kb/d, 500 kb/d or 1.5 mb/d? On Sunday of course OPEC+ will decide on how much to unwind of the remaining 1.5 mb/d of voluntary quotas for November. Will it be 137 kb/d yet again as for October? Will it be 500 kb/d as was talked about earlier this week? Or will it be a full unwind in one go of 1.5 mb/d? We think most likely now it will be at least 500 kb/d and possibly a full unwind. We discussed this in a not earlier this week: ”500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d”

The strength in the front-end of the Dubai curve held out through summer while Brent and WTI curve structures weakened steadily. That core strength helped to keep flat crude oil prices elevated close to the 70-line. Now also the Dubai curve has given in.

Brent crude oil forward curves

Total US commercial stocks now close to normal. Counter seasonal rise last week. Rest of year?

Total US crude and product stocks on a steady trend higher.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Analys4 veckor sedan

Analys4 veckor sedanBrent crude ticks higher on tension, but market structure stays soft

-

Analys3 veckor sedan

Analys3 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuldpriset uppe på nya höjder, nu 3750 USD

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete