Analys

SHB Råvarubrevet 10 februari 2012

- Energi: Positiv

- Basmetaller: Positiv

- Ädelmetaller: Negativ

- Livsmedel: Neutral till Positiv

Den senaste tiden har de flesta marknader färgats av att vara ”smygbull”, dvs marknaderna stiger utan att det kommer några stora makronyheter som talar för en klart bättre konjunktur. Vi tycker ändå att det är motiverat att marknaden och råvarorna stiger på allt bättre konjunkturutsikter och framförallt från dåliga konjunkturutsikter under hösten.

USA fortsätter att gå klart bättre än vad ekonomer förväntar sig. Förväntansbilden borde dock ha skruvats upp nu och sannolikheten att makrodata väster om Atlanten kommer fortsätta att vara positiva överraskningar bli allt lägre. De lärda tvistar om huruvida det blir QE3 efter FEDs nästa räntemöte i mars. FED förutsåg under januarimötet att inflationen skulle hamna under målet under 2012-2014 och att arbetslösheten skulle hamna över den naturliga nivån. Det skapade omedelbart förhoppningar om att FED skulle köra QE3 i marknaden. Efter förra fredagens starka arbetsmarknadsdata från USA så har dock utsikterna för QE3 mattats. Arbetslösheten är redan under Feds prognos för slutet av 2012.

I Europa bidrar ekonomisk stimulans från ECB till allmän glädjeyra och stigande tillgångspriser. Under tisdagen fick vi lite sämre än väntat industriproduktion från Tyskland men det är inget man ska övertolka. Ledande indikatorer talar för att tyska industriproduktionen har vänt upp och det kommer synas i statistiken i januari.

Den kinesiska ekonomin har fortsatt att kylas ner de senaste månaderna i spåren av åtstramningar i landet och den globala avmattningen. Den kinesiska centralbanken har börjat släppa åtstramningarna och vi förväntar oss att man kommer fortsätta i den riktningen de kommande månaderna.

I rådande makroklimat så är fundamenta speciellt starkt för konjunkturhandlade råvaror som basmetaller och energiråvaror.

Energi (positiv)

Olja

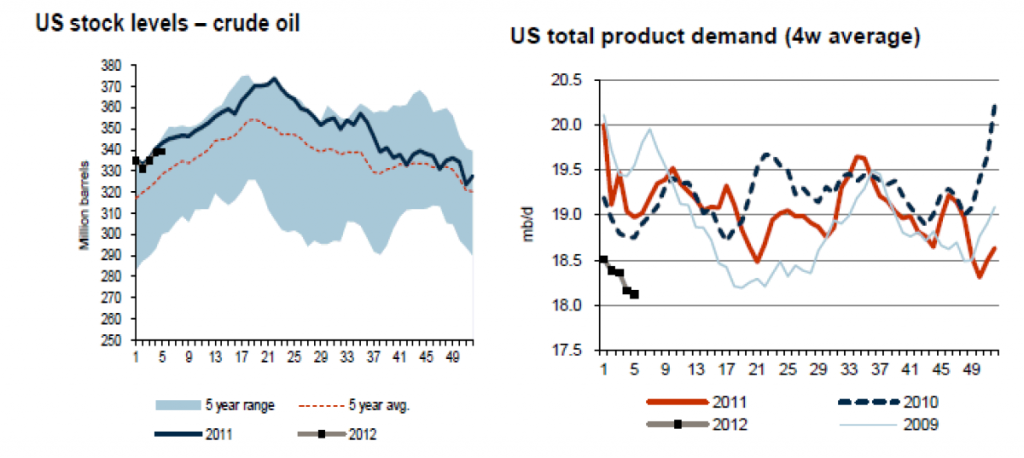

Oljepriset (Brent) stärktes 2,2% i veckan till $ 117.2/fat. Den geopolitiska oron har ökat i Mellanöstern med oro i Syrien och Irans hot mot USA, vilket hjälpte till att pressa upp oljepriset till $ 118.8/fat i torsdags. Irans oljeexport kommer påverkas allvarligt av sanktionerna mot landet i mars. Siffror om den amerikanska efterfrågan på olja är för närvarande svåra att relatera till, eftersom förutsättningarna för export för tillfället är väldigt osäkra. Samtidigt har hösten / vintern präglats av varma temperaturer, medan det motsatta var fallet förra året. Siffrorna för efterfrågan denna vecka anges till 17.6m fat / dag, att jämföra med 18.7m fat / dag vid samma tidpunkt förra veckan. Råoljelagert steg den här veckan med 0,3 M fat (väntat 2,4 m), destillat ökade med 1,2 m fat (väntat 0,7), medan bensin ökade med 1,6 miljoner fat (väntat 0,7).

Europeiska gaspriser har gått upp 30% på en vecka, som följd av sträng kyla i Europa. Samtidigt har Ryssland undanhållit gas från export på grund av hög inhemsk efterfrågan. Det kalla vädret väntas fortsätta i helgen med -31 grader till -34 grader i Kiev och Moskva. Terminsräntekurvan indikerar dock att prisökningen är av tillfällig natur.

Elmarknaden

Oron på elmarknaden fortsatte även denna vecka eftersom viktig kärnkraftskapacitet inte kommit tillbaka som planerat samtidigt som kylan biter sig fast över hela Europa. Lägg därtill en stark utveckling på fossila bränslen. Spotpriset befinner sig kvar på den högre nivån även om det i regel inte påverkar utvecklingen på det andra kvartalet så där värst mycket. Sentimentet har dock försvagats mot slutet av veckan då prognoserna har svängt från ett ganska torrt scenario till en mer nederbördsbetonad period än tidigare väntat. Energibalansen förväntas dock försvagas något ytterligare de kommande tio dagarna vilket innebär att vi kanske kommer ner strax under +5TWh efter perioden. Om man skall tror på något är det en fortsatt nedgång och svag inledning på nästa vecka tills dess att köparna åter visar sig.

Basmetaller (positiv)

Basmetallerna har haft en vecka med stora svängningar till följd av med osäkerhet kring huruvida Grekland ska klara de besparingskrav som ställs för en andra utbetalning som ska rädda landet från en default. De flesta metallerna lyckas ändå avsluta veckan på plus med bland annat hjälp från av en svagare dollar. Tenn visar återigen på styrka och stiger med ytterligare 4 % på 5 dagar, upp på året med 30 %. Exporten från Indonesien, världen störta exportör av tenn, föll med 64 % under januari, från 15 103 ton till 5 380 ton, på grund av kraftigt regn. Risk finns för fortsatt oväder vilket kan påverka kommande export. Februari månads export beräknas hamna på ca 4000 ton. LMEs lager sjönk under veckan till den lägsta nivån sedan mars 2009.

Övriga metaller har stärkts de senaste 5 dagarna med cirka 1 % medan zink avslutar vecka ned med 0,8 %. I veckan stod det även klart att Glencore köper resterande aktier i Xstrata för 41 miljarder dollar och blir därmed en av de största aktörerna på marknaden och kan nu konkurrera med BHP Billiton och Rio Tinto Group.

Koppar

Koppar har haft en volatil vecka med kraftiga upp – och nedgångar. Nyhetsflödet mot slutet av veckan dominerades av negativa nyheter från Grekland vilket resulterade i en veckonedgång på 0.20%. Uppgången på drygt 11 % sedan årets början kan bland annat härledas från rapporter om kraftigt minskande lager. LME (London Metal Exchange) kontrollerar cirka 80 % av världens kopparlager och deras rapporter visar på att lagren minskat med 32 % sedan oktober månad. Vi anser att dagens nivåer är relativt nära produktionskostnaden och med en ekonomi som börjar ta fart, asner vi metallen köpvärd.

Bilden nedan visar kopparpriset (orange) och inköpschefsindex för USA (PMI). Indexet brukar vara anses vara en god indikator på vart ekonomin är på väg och tolkas som en framåtblickande indikator. Givetvis vill ekonomiska bedömare följa någon ännu bättre ekonomisk indikator och ibland används kopparpriset som en sådan. Följsamheten mot den ekonomiska utvecklingen har de senaste åren varit god (före år 2005 var den inte lika god). Slutsatsen blir därför att hålla reda på kopparpriset för att få en känsla för vartåt ekonomin är på väg.

Ädelmetaller (negativ)

Vi lägger en väldigt lugn vecka till handlingarna, Handelsbankens ädelmetallindex är helt oförändrat sedan förra fredagen, och har rört sig inom ett intervall om 1.5 %. Veckans ganska positiva nyhetsflöde på makrosidan har inte skapat någon försäljning av guld, och inte heller fredagens besked om att Grekland säger nej till trojkans räddningspaket skapade något intresse att köpa guld som en risk-hedge.

Vi bibehåller vår negativa syn på ädelmetaller, motiverat av lång positionering och en ljusare syn på konjunkturen för 2012 än vad marknaden prisar in.

Livsmedel (neutral till positiv)

Kakao

Skörden kring Elfenbenskusten är i stort sett är avklarad, detta två månader tidigare än normalt för säsongen och därmed fortsätter exporten att minska markant från området. Det kommer rapporter om kraftiga vindar i regionen och man befarar sämre kvalitet av bönorna eller i värsta fall att bönorna blåser bort. Det torra vädret kan leda till att produktionen får svårt att möta konsumtionen för säsongen. Även Indonesiens export har minskat kraftigt.

Vid månadsskiftet släpptes en rapport som pekar på att Elfenbenskusten kommer att börja sälja bönor innan nästa skördeperiods start i oktober. Detta satte press på kakaopriset och priset har fallit något under februari. Vi ser detta som en stabilisering av prisnivån efter den kraftiga uppgången under årets första månad som en reaktion på spekulationer på en globalt fallande kakaoproduktion.

Socker

Sockerpriset steg ett par procent dels efter att regnet försenade skörden i Thailand, världens andra största exportör av socker och dels p.g.a. fortsatt oro över lägre produktion i Brasilien som en följd av sämre väderförhållanden i de södra regionerna. Marknaden ser en försämring av efterfrågan på socker om det ekonomiska läget i Europa försämras. Men vi har även noterat rapporter om god tillgång på socker på marknaden och mer kan det komma att bli då Indien väntas exportera ytterligare en miljon ton. Sockerproduktionen kan komma att överstiga konsumtionen men 6-8 miljoner ton 2012/13. Ett överskott skulle på sikt mycket väl sätta press ner på sockerpriset, men på lite kortare sikt är vädret i Brasilien och Thailand mer avgörande för prisutveckling.

Kaffe

Vår vy har de senaste veckorna varit en prisutveckling av kaffepriset i sidleds. Och så har det sett ut, inga kraftiga rörelser. Och nu kommer det rapporter om att reservlagren av kaffebönor har sjunkit i Japan för fjärde månaden i rad. Samtidigt som god produktion väntas från Vietnam och Brasilien, världens största kaffeproducent, så har exporten minskat markant jämfört med förra året. Viktigt att notera är även Colombias skörd som ännu inte återhämtat sig från tidigare års höga nivåer, trots en förväntad ökning av produktionen för 2012/13. Vi ser därför en svag uppgång av priset den närmaste tiden.

Vete

Vetepriserna har gått ned sedan förra veckan i både Paris och Chicago, påverkat bland annat av bättre väderutsikter för Europa och höjt exporttak i Ryssland. Väderprognoserna lovar just nu något varmare väder i kommande vecka, samt mer snö, vilket lindrar oron för utvintring av det europeiska höstvetet. Att viss skada redan skett är ganska säkert, men ingen vet omfattningen av detta – och lär inte göra det förrän våren. I Ukraina ser det däremot ut att förbli kallt, vilket nog kommer göra att det redan dåliga höstvetet kommer försämras i skick ytterligare något.

Precis som vi antog i förra veckans jordbruksbrev så valde Ryssland att höja taket för exporterad volym spannmål innan de eventuellt inför exportavgifter till 27 miljoner ton. Volymen under perioden juli-januari uppgår till 21 miljoner ton så resterande del av säsongen bör undgå exportavgifter, delvis beroende av kommande väderlek – kyla, is och vind har fortsatt skapa logistikproblem både inom landet och vid hamn.

Om utsikterna om bättre väder i Europa består bör vetepriserna kunna falla tillbaka ytterligare något. Att USDA igår justerade upp sin prognos för utgående lager av vete för världen till rekordhöga 213 miljoner ton ger även det skäl till press nedåt på priset.

Majs

Terminspriserna på majs har gått ned sedan förra veckan, en nedgång främst orsakad av lägre priser på vete och mer regn i Sydamerika. Regnet har nog kommit försent för att kunna förbättra skicket på grödan i större omfattning men det minskar i alla fall risken att situationen förvärras ytterligare. Gällande väderprognoser lovar dock lite torrare väder i nästa vecka.

Små majslager gör det svårt att tro alltför mycket på lägre priser på majs men om vetepriserna fortsätter ner lär nog majsen följa med ytterligare något. Förväntad rekordhög areal till våren i USA lär även det ge press nedåt på amerikanska majspriser.

Sojabönor

Terminspriserna på sojabönor stängde igår i stort sett oförändrat sedan förra torsdagen. Regn i Argentina och södra Brasilien har lindrat oron något för den kommande skörden och mer nederbörd ser dessutom ut att vara på väg. Regnet gör att grödorna kan återhämta sig något efter den senaste tidens torra väder, men framförallt att skicket på grödan inte lär försämras framöver. Den brasilianska skörden uppgavs i tisdags vara till 6 procent avklarad – än så länge med ett resultat något över förväntan.

Ovanstående faktorer gör att det i dagsläget är svårt att se stigande priser på sojabönor. Låga lagernivåer och en ganska bred uppfattning om att USDA fortfarande överskattar den sydamerikanska skörden håller dock priset kvar på en hög nivå.

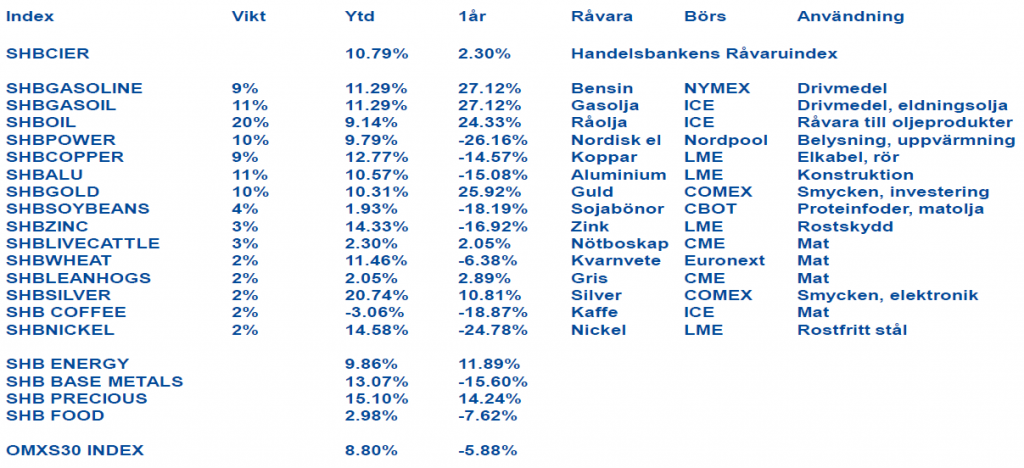

Handelsbankens Råvaruindex

[box]SHB Råvarubrevet är producerat av Handelsbanken och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Ansvarsbegränsning

Detta material är producerat av Svenska Handelsbanken AB (publ) i fortsättningen kallad Handelsbanken. De som arbetar med innehållet är inte analytiker och materialet är inte oberoende investeringsanalys. Innehållet är uteslutande avsett för kunder i Sverige. Syftet är att ge en allmän information till Handelsbankens kunder och utgör inte ett personligt investeringsråd eller en personlig rekommendation. Informationen ska inte ensamt utgöra underlag för investeringsbeslut. Kunder bör inhämta råd från sina rådgivare och basera sina investeringsbeslut utifrån egen erfarenhet.

Informationen i materialet kan ändras och också avvika från de åsikter som uttrycks i oberoende investeringsanalyser från Handelsbanken. Informationen grundar sig på allmänt tillgänglig information och är hämtad från källor som bedöms som tillförlitliga, men riktigheten kan inte garanteras och informationen kan vara ofullständig eller nedkortad. Ingen del av förslaget får reproduceras eller distribueras till någon annan person utan att Handelsbanken dessförinnan lämnat sitt skriftliga medgivande. Handelsbanken ansvarar inte för att materialet används på ett sätt som strider mot förbudet mot vidarebefordran eller offentliggörs i strid med bankens regler.

Analys

Crude oil soon coming to a port near you

Rebounding along with most markets. But concerns over solidity of Gaza peace may also contribute. Brent crude fell 0.8% yesterday to $61.91/b and its lowest close since May this year. This morning it is bouncing up 0.9% to $62.5/b along with a softer USD amid positive sentiment with both equities and industrial metals moving higher. Concerns that the peace in Gaza may be less solid than what one might hope for also yields some support to Brent. Bets on tech stocks are rebounding, defying fears of trade war. Money moving back into markets. Gold continues upwards its strong trend and a softer dollar helps it higher today as well.

US crude & products probably rose 5.6 mb last week (API) versus a normal seasonal decline of 2.4 mb. The US API last night partial and thus indicative data for US oil inventories. Their data indicates that US crude stocks rose 7.4 mb last week, gasoline stocks rose 3.0 mb while Distillate stocks fell 4.8 mb. Altogether an increase in commercial crude and product stocks of 5.6 mb. Commercial US crude and product stocks normally decline by 2.4 mb this time of year. So seasonally adjusted the US inventories rose 8 mb last week according to the indicative numbers by the API. That is a lot. Also, the counter seasonal trend of rising stocks versus normally declining stocks this time of year looks on a solid pace of continuation. If the API is correct then total US crude and product stocks would stand 41 mb higher than one year ago and 6 mb higher than the 2015-19 average. And if we combine this with our knowledge of a sharp increase in production and exports by OPEC(+) and a large increase in oil at sea, then the current trend in US oil inventories looks set to continue. So higher stocks and lower crude oil prices until OPEC(+) switch to cuts. Actual US oil inventory data today at 18:00 CET.

US commercial crude and product stocks rising to 1293 mb in week 41 if last nights indicative numbers from API are correct.

Crude oil soon coming to a port near you. OPEC has lifted production sharply higher this autumn. At the same time demand for oil in the Middle-East has fallen as we have moved out of summer heat and crude oil burn for power for air-conditioning. The Middle-East oil producers have thus been able to lift exports higher on both accounts. Crude oil and condensates on water has shot up by 177 mb since mid-August. This oil is now on its way to ports around the world. And when they arrive, it will likely help to lift stocks onshore higher. That is probably when we will lose the last bit of front-end backwardation the the crude oil curves. That will help to drive the front-month Brent crude oil price down to the $60/b line and revisit the high $50ies/b. Then the eyes will be all back on OPEC+ when they meet in early November and then again in early December.

Crude oil and condensates at sea have moved straight up by 177 mb since mid-August as OPEC(+) has produced more, consumed less and exported more.

Analys

The Mid-East anchor dragging crude oil lower

When it starts to move lower it moves rather quickly. Gaza, China, IEA. Brent crude is down 2.1% today to $62/b after having traded as high as $66.58/b last Thursday and above $70/b in late September. The sell-off follows the truce/peace in Gaze, a flareup in US-China trade and yet another bearish oil outlook from the IEA.

A lasting peace in Gaze could drive crude oil at sea to onshore stocks. A lasting peace in Gaza would probably calm down the Houthis and thus allow more normal shipments of crude oil to sail through the Suez Canal, the Red Sea and out through the Bab-el-Mandeb Strait. Crude oil at sea has risen from 48 mb in April to now 91 mb versus a pre-Covid normal of about 50-60 mb. The rise to 91 mb is probably the result of crude sailing around Africa to be shot to pieces by the Houthis. If sailings were to normalize through the Suez Canal, then it could free up some 40 mb in transit at sea moving onshore into stocks.

The US-China trade conflict is of course bearish for demand if it continues.

Bearish IEA yet again. Getting closer to 2026. Credibility rises. We expect OPEC to cut end of 2025. The bearish monthly report from the IEA is what it is, but the closer we get to 2026, the more likely the IEA is of being ball-park right in its outlook. In its monthly report today the IEA estimates that the need for crude oil from OPEC in 2026 will be 25.4 mb/d versus production by the group in September of 29.1 mb/d. The group thus needs to do some serious cutting at the end of 2025 if it wants to keep the market balanced and avoid inventories from skyrocketing. Given that IEA is correct that is. We do however expect OPEC to implement cuts to avoid a large increase in inventories in Q1-26. The group will probably revert to cuts either at its early December meeting when they discuss production for January or in early January when they discuss production for February. The oil price will likely head yet lower until the group reverts to cuts.

Dubai: The Mid-East anchor dragging crude oil lower. Surplus emerging in Mid-East pricing. Crude oil prices held surprisingly strong all through the summer. A sign and a key source of that strength came from the strength in the front-end backwardation of the Dubai crude oil curve. It held out strong from mid-June and all until late September with an average 1-3mth time-spread premium of $1.8/b from mid-June to end of September. The 1-3mth time-spreads for Brent and WTI however were in steady deterioration from late June while their flat prices probably were held up by the strength coming from the Persian Gulf. Then in late September the strength in the Dubai curve suddenly collapsed. Since the start of October it has been weaker than both the Brent and the WTI curves. The Dubai 1-3mth time-spread now only stands at $0.25/b. The Middle East is now exporting more as it is producing more and also consuming less following elevated summer crude burn for power (Aircon) etc.

The only bear-element missing is a sudden and solid rise in OECD stocks. The only thing that is missing for the bear-case everyone have been waiting for is a solid, visible rise in OECD stocks in general and US oil stocks specifically. So watch out for US API indications tomorrow and official US oil inventories on Thursday.

No sign of any kind of fire-sale of oil from Saudi Arabia yet. To what we can see, Saudi Arabia is not at all struggling to sell its oil. It only lowered its Official Selling Prices (OSPs) to Asia marginally for November. A surplus market + Saudi determination to sell its oil to the market would normally lead to a sharp lowering of Saudi OSPs to Asia. Not yet at least and not for November.

The 5yr contract close to fixed at $68/b. Of importance with respect to how far down oil can/will go. When the oil market moves into a surplus then the spot price starts to trade in a large discount to the 5yr contract. Typically $10-15/b below the 5yr contract on average in bear-years (2009, 2015, 2016, 2020). But the 5yr contract is usually pulled lower as well thus making this approach a moving target. But the 5yr contract price has now been rock solidly been pegged to $68/b since 2022. And in the 2022 bull-year (Brent spot average $99/b), the 5yr contract only went to $72/b on average. If we assume that the same goes for the downside and that 2026 is a bear-year then the 5yr goes to $64/b while the spot is trading at a $10-15/b discount to that. That would imply an average spot price next year of $49-54/b. But that is if OPEC doesn’t revert to cuts and instead keeps production flowing. We think OPEC(+) will trim/cut production as needed into 2026 to prevent a huge build-up in global oil stocks and a crash in prices. But for now we are still heading lower. Into the $50ies/b.

Analys

More weakness and lower price levels ahead, but the world won’t drown in oil in 2026

Some rebound but not much. Brent crude rebounded 1.5% yesterday to $65.47/b. This morning it is inching 0.2% up to $65.6/b. The lowest close last week was on Thursday at $64.11/b.

The curve structure is almost as week as it was before the weekend. The rebound we now have gotten post the message from OPEC+ over the weekend is to a large degree a rebound along the curve rather than much strengthening at the front-end of the curve. That part of the curve structure is almost as weak as it was last Thursday.

We are still on a weakening path. The message from OPEC+ over the weekend was we are still on a weakening path with rising supply from the group. It is just not as rapidly weakening as was feared ahead of the weekend when a quota hike of 500 kb/d/mth for November was discussed.

The Brent curve is on its way to full contango with Brent dipping into the $50ies/b. Thus the ongoing weakening we have had in the crude curve since the start of the year, and especially since early June, will continue until the Brent crude oil forward curve is in full contango along with visibly rising US and OECD oil inventories. The front-month Brent contract will then flip down towards the $60/b-line and below into the $50ies/b.

At what point will OPEC+ turn to cuts? The big question then becomes: When will OPEC+ turn around to make some cuts? At what (price) point will they choose to stabilize the market? Because for sure they will. Higher oil inventories, some more shedding of drilling rigs in US shale and Brent into the 50ies somewhere is probably where the group will step in.

There is nothing we have seen from the group so far which indicates that they will close their eyes, let the world drown in oil and the oil price crash to $40/b or below.

The message from OPEC+ is also about balance and stability. The world won’t drown in oil in 2026. The message from the group as far as we manage to interpret it is twofold: 1) Taking back market share which requires a lower price for non-OPEC+ to back off a bit, and 2) Oil market stability and balance. It is not just about 1. Thus fretting about how we are all going to drown in oil in 2026 is totally off the mark by just focusing on point 1.

When to buy cal 2026? Before Christmas when Brent hits $55/b and before OPEC+ holds its last meeting of the year which is likely to be in early December.

Brent crude oil prices have rebounded a bit along the forward curve. Not much strengthening in the structure of the curve. The front-end backwardation is not much stronger today than on its weakest level so far this year which was on Thursday last week.

The front-end backwardation fell to its weakest level so far this year on Thursday last week. A slight pickup yesterday and today, but still very close to the weakest year to date. More oil from OPEC+ in the coming months and softer demand and rising inventories. We are heading for yet softer levels.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Analys3 veckor sedan

Analys3 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuldpriset uppe på nya höjder, nu 3750 USD

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanEtt samtal om guld, olja, koppar och stål