Analys

SHB Råvarubrevet 1 juni 2012

Råvaror Allmänt

Råvaror Allmänt

- Energi: Neutral

- Basmetaller: Neutral

- Ädelmetaller: Negativ

- Livsmedel: Neutral

Majraset för råvaror är en kombination av cyklisk nedgång i Kina som ger lägre fysisk efterfrågan parat med investerares utflöden baserat både på en omvärdering av kinas tillväxtutsikter och en rädsla för Europas skuldkris.

Vi har sedan i mars påpekat konjunkturrisken i Kina. Under våren har också Kinas ekonomiska utveckling varit klart sämre än vad marknaden hade förväntat sig och det har gjort att efterfrågan på kinaexponerade råvaror varit lägre. Under senaste månaden har dessutom investerare flytt volatila investeringar som råvaror för att sätta sina pengar i tillgångar som känns säkrare när det stormat på de europeiska finansiella marknaderna.

Dessa två oberoende händelser har inträffat simultant och gjort att de flesta råvaror handlas på klart lägre nivåer än i början av året. Även om mycket ser svårt ut i Sydeuropa så tenderar den finansiella marknaden att överreagera på kort sikt och vi tror att investerare kommer söka sig tillbaka till råvaruinvesteringar under andra halvan av året. Då råvaror i sig inte är speciellt exponerade mot den europeiska konjunkturen. I tumultet har dollarn varit en vinnare och i en svag makromiljö är det svårt för de dollarnoterade råvarorna att stå upp mot en stigande dollar.

När det gäller Kina så har landet under våren börjat beta av de höga lager som byggts upp utav färdiga produkter och obearbetade råvaror vilket gör att lagercykeln kommer att behöva fyllas på. Dessutom har vi sett flera politiska utspel senaste veckorna om att stimulansåtgärder är på väg för att hålla tillväxten på stabila nivåer omkring 7-8 %. Stimulansåtgärderna är precis som 2008 inriktade på investeringar i infrastruktur (där 50 % av landets kopparkonsumtion sker) och denna gång också till fordonsindustrin och energisnåla vitvaror (där mycket rostfritt stål med nickel används).

Vi tror att flera faktorer tvingat ner priserna men att mycket talar för att vi kommer se klart högre nivåer på 1-2 års sikt för de konjunkturhandlade råvarorna.

På kort sikt är det sentimentet i Europa som avgör var priserna tar vägen. Tyvärr finns det inte mycket i juni som kan tjäna som en trigger för att vända sentimentet. Kina har aviserat stimulanser som skapar intrycket att landet förstår alvaret i vårens nedgång och prioriterar att hålla tillväxten stabil. Under Q3 förväntar vi oss stimulanser från Kina, ECB/Eurozonen och kanske också från Fed, idag tror vi att det blir riktmärket för när sentimentet vänder.

Energi (neutral)

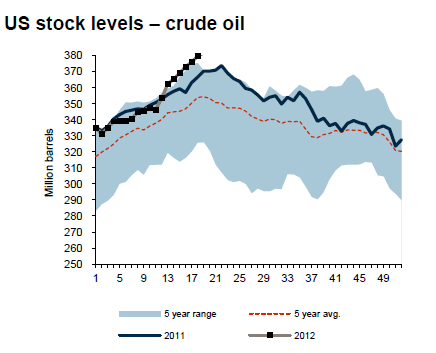

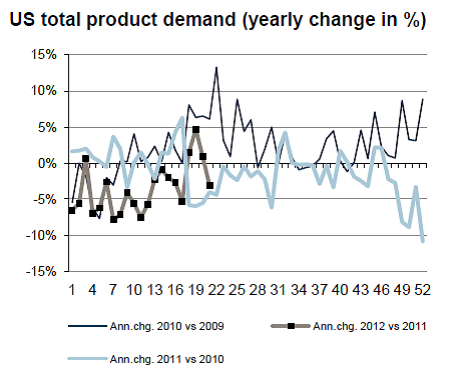

Oljemarknaden föll tillbaka till 15-månaders lägsta och under 100 dollar efter att usla amerikanska jobbsiffror tyngde sentimentet ännu mer. Endast 69,000 nya jobb samtidigt som vårens siffror reviderades ned och arbetslösheten steg till 8.2 procent. De pågående förhandlingarna med Iran går framåt vilket förbättrat utsikterna för ett avtal och minskad risk för utbudsstörningar i den Persiska viken. På kort sikt finns det inte mycket som talar för ett ökande oljepris om man ser till lagersituationen , svag makrostatistik samt en fördjupad skuldkris i Europa. Lagertrenden på olja, se nedan, bör dock vända när vi nu går in i den amerikanska sk körsäsongen.

Saudi har vidare gjort sitt för att pressa priset till nivå man tidigare flaggat för som bra för marknaden. Oljeproduktionen från OPEC (31.595 miljoner fat per dag) har under maj varit den högsta sedan maj 2008 och det är framför allt Saudiarabien som nått sin högsta produktionsnivå på 23 år. Skulle priset falla för mycket tror vi dock att Saudi ganska snabbt går in och drar ned sin produktion för att stabilisera priset kring 100-dollar.

Elmarknaden och tredje kvartalet föll tillbaka med över 3 procent denna vecka efter att prognoserna återigen slagit om till ett våtare scenario samtidigt som kolmarknaden är under fortsatt press (brytpriset på kol för tredje kvartalet ligger nu på ca 37.75 euro). En tillfällig återhämtning till följd av en svagare dollar men sentimentet tyngs av en rad cancellerade ordrar in till Kina samt svag efterfrågan från övriga tillväxtmarknader vilket gör att kolet nu måste avsättas på andra marknader. De cancellerade ordrar vi sett från Kinesiska verk är ett resultat av en kraftig lageruppbyggnad, lagren är nu är uppe på rekordnivåer (+6% bara under maj) vilket gör att verken har begränsade möjligheter att ta emot mer kol. Vi räknar därför med att sentimentet på energikol kan komma att försvagas något ytterligare inom den närmsta tiden. Detta i kombination med en förbättrad energibalans om 1 TWh till ca 6.9 TWh (prognos) talar därför för fortsatt låga elpriser i Norden.

Basmetaller

Metallerna dras med i det allmänna börsraset och LME index tappar 2.5 procent över veckan, ett visst stöd från höga produktionskostnader och förväntan om Kinesisk stimulans. Koppar backar hela 3.8 procent och handlas på 5 månaders lägsta nivå vilket gör att fokus nu riktas mot Kineserna för att se hur stort intresset kan vara på dessa lägre nivåer. Premierna stiger när kurvan (backwardation) planat ut vilket minskar behovet av att sälja eller exportera lagermaterial men vi ligger kvar med negativ rekommendation på Koppar. Övriga basmetaller och Aluminium i synnerhet med en högre cash cost håller emot bättre.

Ser vi till stålmarknaden och Kina finns tydliga förhoppningar om stödåtgärder. Den inhemska produktionen nådde denna vecka hela 2.04 ton per dag vilket skulle innebära en bra bit över 700 miljoner ton i årsproduktion och nära rekordnivåer. Marginalerna är det dock sämre med och flertalet verk producerar med förlust på dessa stålprisnivåer. China Iron & Steel Association förväntar sig att produktionen i landet ligger kvar kring ca 2mtpd som ett resultat av nya stimulansåtgärder och infrastrukturella projekt i landet. Vi noterar även att BMA´s (BHP Billiton & Mitsubishi som är världens största aktör på den fraktade metallurgiska kolmarknaden) gruvarbetare nu återvänt från en veckolång strejk men förhandlingarna förväntas pågå även en bit inpå nästa vecka. Likviditeten på den finansiella marknaden för met. kol (ex Queensland) är för övrigt väldigt blygsam med totalt ngn last eller två i veckan som omsätts så även om det för närvarande är svårt att avsätta ngn egentlig risk har vi goda förhoppningar om att denna marknad utvecklas i god takt med övriga insatsvaror.

Ädelmetaller (Negativ)

Ädelmetallerna har spenderat en ganska lugn vecka med små rörelser utan någon riktning alls. Trots en tilltagande oro över situationen i sydeuropa under slutet av veckan, och fallande räntor i euroland (tyska tvååriga statsobligationer handlade på 0 % igår) så har guldet inte velat stiga. Inte förrän idag då USA:s för marknaden så viktiga arbetslöshetsstatistik presenterades med en massiv besvikelse.

Det ser ut som att denna siffra fick marknaden att kapitulera in i ”sälj allt”-stämning, och guldet har under de senaste timmarna rejält återtagit sin status som säker hamn! En uppgång på hela 3,5 % på två timmar, och inga tendenser ännu så länge till att trycket uppåt skulle avta. Marknaderna översköljs just nu av rykten om större räddningsaktioner under helgen med sänkta räntor som en ingrediens.

Ett massivt stimulanspaket, i en situation som av marknaden ser som genomrutten, skulle med stor sannolikhet skicka guldpriset vidare uppåt, varför vi måste hålla örat väldigt nära rälsen den närmaste tiden. Vi bibehåller dock vår negativa syn på guldet i väntan på konkreta nyheter, baserat på guldets uteblivna värdestegring under den tilltagande riskaversionen.

Softs

Socker

Det råder fortsättningsvis ovisshet om den Brasilianska skördens kommande exportvolym. Torka tidigare under säsongen kan påverka volymen samtidigt som det finns förväntningar på ökad volym tackvare större odlingsområden i landet. Regn fördröjer skördeprocessen och jämför man med Brasilianska skördevolymen samma månad förra året har man hittills endast skördat en tredjedel av den volymen. Brasiliens valuta Real har försvagats gentemot USD och handlade den 23/5 på treårs lägsta. Detta innebär att det är gynnsammare för landet att exportera sitt socker jämfört med en försäljning på den egna marknaden.

Kakao

Den rådande ekonomiska situationen i Europa fortsätter påverka priset även på kakao. Ett eventuellt grekiskt utträde ur euroområdet, Egan-Jones Rating Co:s sänkning av spaniens kreditbetyg samt en långsammare asiatisk tillväxt är alla faktorer som kan komma att påverka efterfrågan på kakao.

Samtidigt rapporteras goda skördar och gynnsamt väder. Samtliga väst afrikanska länder skördar sitt kakao nu och volymerna rapporteras vara goda. Ghana som inför denna säsong sänkte estimatet på sin skörd till ca 900000 ton (att jämföra med rekord skörden 2010-11 på över 1M ton) till följd av torka och storm, rapporterade positivt i veckan. Gynnsamt väder mot slutet av perioden har haft positiv inverkan på skörden och man förväntas uppnå estimatet på 900K ton. NOAA (National Oceanic and Atmospheric Administration) publicerade väderleksrapporter för Elfenbenskusten och Ghana tidigare i veckan, regn är att vänta fram till 5 juni vilket självklart har positiv inverkan för skörden som löper från april till september. Stora delar av elfenbenskusten samt Ghana kan komma att få nederbörd upp till 75 mm.

Den senaste veckans data med potentiellt avtagande efterfrågan och goda tillgångar fick priset på kakao att på onsdagen sjunka till lägsta nivån sedan 16 april.

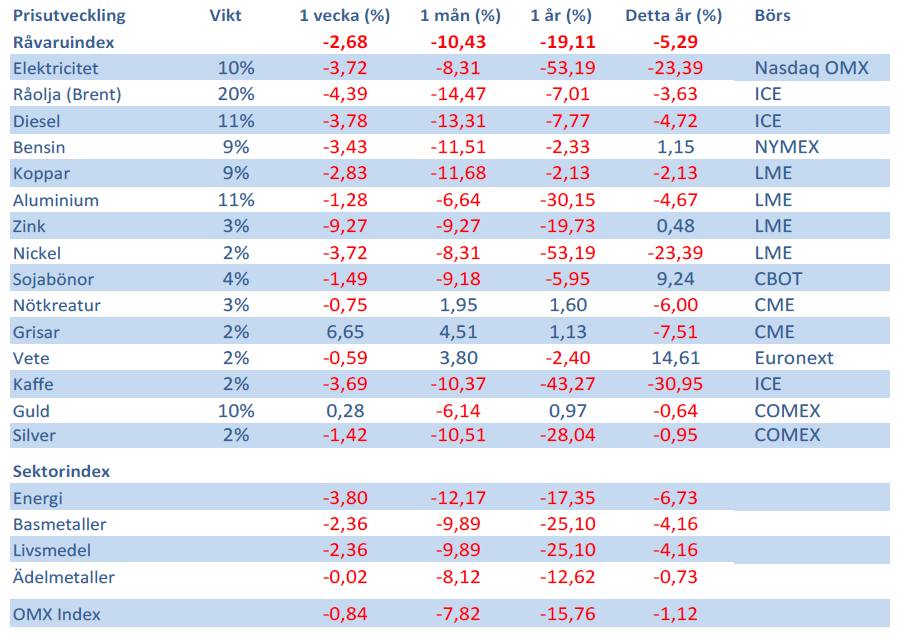

Handelsbankens Råvaruindex

Handelsbankens råvaruindex består av de underliggande indexen för respektive råvara. Vikterna är bestämda till hälften från värdet av global produktion och till hälften från likviditeten i terminskontrakten.

[box]SHB Råvarubrevet är producerat av Handelsbanken och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Ansvarsbegränsning

Detta material är producerat av Svenska Handelsbanken AB (publ) i fortsättningen kallad Handelsbanken. De som arbetar med innehållet är inte analytiker och materialet är inte oberoende investeringsanalys. Innehållet är uteslutande avsett för kunder i Sverige. Syftet är att ge en allmän information till Handelsbankens kunder och utgör inte ett personligt investeringsråd eller en personlig rekommendation. Informationen ska inte ensamt utgöra underlag för investeringsbeslut. Kunder bör inhämta råd från sina rådgivare och basera sina investeringsbeslut utifrån egen erfarenhet.

Informationen i materialet kan ändras och också avvika från de åsikter som uttrycks i oberoende investeringsanalyser från Handelsbanken. Informationen grundar sig på allmänt tillgänglig information och är hämtad från källor som bedöms som tillförlitliga, men riktigheten kan inte garanteras och informationen kan vara ofullständig eller nedkortad. Ingen del av förslaget får reproduceras eller distribueras till någon annan person utan att Handelsbanken dessförinnan lämnat sitt skriftliga medgivande. Handelsbanken ansvarar inte för att materialet används på ett sätt som strider mot förbudet mot vidarebefordran eller offentliggörs i strid med bankens regler.

Analys

Crude inventories builds, diesel remain low

U.S. commercial crude inventories posted a 3-million-barrel build last week, according to the DOE, bringing total stocks to 426.7 million barrels – now 6% below the five-year seasonal average. The official figure came in above Tuesday’s API estimate of a 1.5-million-barrel increase.

Gasoline inventories fell by 0.8 million barrels, bringing levels roughly in line with the five-year norm. The composition was mixed, with finished gasoline stocks rising, while blending components declined.

Diesel inventories rose by 0.7 million barrels, broadly in line with the API’s earlier reading of a 0.3-million-barrel increase. Despite the weekly build, distillate stocks remain 15% below the five-year average, highlighting continued tightness in diesel supply.

Total commercial petroleum inventories (crude and products combined, excluding SPR) rose by 7.5 million barrels on the week, bringing total stocks to 1,267 million barrels. While inventories are improving, they remain below historical norms – especially in distillates, where the market remains structurally tight.

Analys

OPEC+ will have to make cuts before year end to stay credible

Falling 8 out of the last 10 days with some rebound this morning. Brent crude fell 0.7% yesterday to USD 65.63/b and traded in an intraday range of USD 65.01 – 66.33/b. Brent has now declined eight out of the last ten days. It is now trading on par with USD 65/b where it on average traded from early April (after ’Liberation day’) to early June (before Israel-Iran hostilities). This morning it is rebounding a little to USD 66/b.

Russia lifting production a bit slower, but still faster than it should. News that Russia will not hike production by more than 85 kb/d per month from July to November in order to pay back its ’production debt’ due to previous production breaches is helping to stem the decline in Brent crude a little. While this kind of restraint from Russia (and also Iraq) has been widely expected, it carries more weight when Russia states it explicitly. It still amounts to a total Russian increase of 425 kb/d which would bring Russian production from 9.1 mb/d in June to 9.5 mb/d in November. To pay back its production debt it shouldn’t increase its production at all before January next year. So some kind of in-between path which probably won’t please Saudi Arabia fully. It could stir some discontent in Saudi Arabia leading it to stay the course on elevated production through the autumn with acceptance for lower prices with ’Russia getting what it is asking for’ for not properly paying down its production debt.

OPEC(+) will have to make cuts before year end to stay credible if IEA’s massive surplus unfolds. In its latest oil market report the IEA estimated a need for oil from OPEC of 27 mb/d in Q3-25, falling to 25.7 mb/d in Q4-25 and averaging 25.7 mb/d in 2026. OPEC produced 28.3 mb/d in July. With its ongoing quota unwind it will likely hit 29 mb/d later this autumn. Staying on that level would imply a running surplus of 3 mb/d or more. A massive surplus which would crush the oil price totally. Saudi Arabia has repeatedly stated that OPEC+ it may cut production again. That this is not a one way street of higher production. If IEA’s projected surplus starts to unfold, then OPEC+ in general and Saudi Arabia specifically must make cuts in order to stay credible versus what it has now repeatedly stated. Credibility is the core currency of Saudi Arabia and OPEC(+). Without credibility it can no longer properly control the oil market as it whishes.

Reactive or proactive cuts? An important question is whether OPEC(+) will be reactive or proactive with respect to likely coming production cuts. If reactive, then the oil price will crash first and then the cuts will be announced.

H2 has a historical tendency for oil price weakness. Worth remembering is that the oil price has a historical tendency of weakening in the second half of the year with OPEC(+) announcing fresh cuts towards the end of the year in order to prevent too much surplus in the first quarter.

Analys

What OPEC+ is doing, what it is saying and what we are hearing

Down 4.4% last week with more from OPEC+, a possible truce in Ukraine and weak US data. Brent crude fell 4.4% last week with a close of the week of USD 66.59/b and a range of USD 65.53-69.98/b. Three bearish drivers were at work. One was the decision by OPEC+ V8 to lift its quotas by 547 kb/d in September and thus a full unwind of the 2.2 mb/d of voluntary cuts. The second was the announcement that Trump and Putin will meet on Friday 15 August to discuss the potential for cease fire in Ukraine (without Ukraine). I.e. no immediate new sanctions towards Russia and no secondary sanctions on buyers of Russian oil to any degree that matters for the oil price. The third was the latest disappointing US macro data which indicates that Trump’s tariffs are starting to bite. Brent is down another 1% this morning trading close to USD 66/b. Hopes for a truce on the horizon in Ukraine as Putin meets with Trump in Alaska in Friday 15, is inching oil lower this morning.

Trump – Putin meets in Alaska. The potential start of a process. No disruption of Russian oil in sight. Trump has invited Putin to Alaska on 15 August to discuss Ukraine. The first such invitation since 2007. Ukraine not being present is bad news for Ukraine. Trump has already suggested ”swapping of territory”. This is not a deal which will be closed on Friday. But rather a start of a process. But Trump is very, very unlikely to slap sanctions on Russian oil while this process is ongoing. I.e. no disruption of Russian oil in sight.

What OPEC+ is doing, what it is saying and what we are hearing. OPEC+ V8 is done unwinding its 2.2 mb/d in September. It doesn’t mean production will increase equally much. Since it started the unwind and up to July (to when we have production data), the increase in quotas has gone up by 1.4 mb/d, while actual production has gone up by less than 0.7 mb/d. Some in the V8 group are unable to increase while others, like Russia and Iraq are paying down previous excess production debt. Russia and Iraq shouldn’t increase production before Jan and Mar next year respectively.

We know that OPEC+ has spare capacity which it will deploy back into the market at some point in time. And with the accelerated time-line for the redeployment of the 2.2 mb/d voluntary cuts it looks like it is happening fast. Faster than we had expected and faster than OPEC+ V8 previously announced.

As bystanders and watchers of the oil market we naturally combine our knowledge of their surplus spare capacity with their accelerated quota unwind and the combination of that is naturally bearish. Amid this we are not really able to hear or believe OPEC+ when they say that they are ready to cut again if needed. Instead we are kind of drowning our selves out in a combo of ”surplus spare capacity” and ”rapid unwind” to conclude that we are now on a highway to a bear market where OPEC+ closes its eyes to price and blindly takes back market share whatever it costs. But that is not what the group is saying. Maybe we should listen a little.

That doesn’t mean we are bullish for oil in 2026. But we may not be on a ”highway to bear market” either where OPEC+ is blind to the price.

Saudi OSPs to Asia in September at third highest since Feb 2024. Saudi Arabia lifted its official selling prices to Asia for September to the third highest since February 2024. That is not a sign that Saudi Arabia is pushing oil out the door at any cost.

Saudi Arabia OSPs to Asia in September at third highest since Feb 2024

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanUSA inför 93,5 % tull på kinesisk grafit

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanFusionsföretag visar hur guld kan produceras av kvicksilver i stor skala – alkemidrömmen ska bli verklighet

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanKopparpriset i fritt fall i USA efter att tullregler presenterats

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanRyska militären har skjutit ihjäl minst 11 guldletare vid sin gruva i Centralafrikanska republiken

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLundin Gold rapporterar enastående borrresultat vid Fruta del Norte

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanStargate Norway, AI-datacenter på upp till 520 MW etableras i Narvik

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanKina skärper kontrollen av sällsynta jordartsmetaller, vill stoppa olaglig export

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanKina har ökat sin produktion av naturgas enormt, men konsumtionen har ökat ännu mer