Analys

SHB Årskrönika 2011 9 januari 2012

Efter några dagar utanför kontoret med julbord och raketer så passar vi på att summera 2011 och samtidigt fundera kring vad som kan bli stora teman under 2012. Vi utgår ifrån den stormiga makroekonomin när vi kartlägger vår syn på året som ännu ligger i sin linda.

Efter några dagar utanför kontoret med julbord och raketer så passar vi på att summera 2011 och samtidigt fundera kring vad som kan bli stora teman under 2012. Vi utgår ifrån den stormiga makroekonomin när vi kartlägger vår syn på året som ännu ligger i sin linda.

Åsikterna om vad som ska hända med råvarupriserna under det nya året är starkt skilda.

Frågar man en hedge-fondförvaltare eller en pensionsförvaltare vilken tillgångsklass de tror kommer falla mest 2012 så blir säkerligen svaret; råvaror. Frågar man en handlare av fysiska råvaror samma sak så skulle svaret bli annorlunda.

De skilda åsikterna hjälper oss att förstå nuvarande marknad och prissättning på råvaror, kanske speciellt för olja. Finansiell data tenderar att vara pessimistisk och att sprida sig likt ett fallande domino. Den fysiska marknaden visar däremot prov på en styrka som ger mycket större tillit till god konjunkturutveckling. Brent har större delen av året handlats i ett spann av 20 dollar. Ner mot 100 dollar då fokus legat på riskerna kring EMU krisen och upp mot 120 dollar då fokus legat på låga lager och geopolitisk oro med den Arabiska Våren i centrum. Liknande situation har det varit för metaller med koppar och järnmalm som tydligast exempel. Strejken i Grasberg, världens andra största koppargruva och Indiens starka ovilja att exportera järnmalm är blott två exempel på hur ansträngd balansen är mellan utbud och efterfrågan på metallmarknaden. Jordbruksprodukter har följt samma mönster där den eftertraktade majsen vänder upp och ner på erfarna handlares tumregler. Utvecklingen har gjort ”tail risk” till uttrycket på allas läppar i handlarrummen i New York, London, Houston, Singapore och Genève. Uttrycket syftar på händelser av låg sannolikhet som får stor inverkan på priset. Vi återkommer till detta under avsnittet om olja.

De skilda åsikterna hjälper oss att förstå nuvarande marknad och prissättning på råvaror, kanske speciellt för olja. Finansiell data tenderar att vara pessimistisk och att sprida sig likt ett fallande domino. Den fysiska marknaden visar däremot prov på en styrka som ger mycket större tillit till god konjunkturutveckling. Brent har större delen av året handlats i ett spann av 20 dollar. Ner mot 100 dollar då fokus legat på riskerna kring EMU krisen och upp mot 120 dollar då fokus legat på låga lager och geopolitisk oro med den Arabiska Våren i centrum. Liknande situation har det varit för metaller med koppar och järnmalm som tydligast exempel. Strejken i Grasberg, världens andra största koppargruva och Indiens starka ovilja att exportera järnmalm är blott två exempel på hur ansträngd balansen är mellan utbud och efterfrågan på metallmarknaden. Jordbruksprodukter har följt samma mönster där den eftertraktade majsen vänder upp och ner på erfarna handlares tumregler. Utvecklingen har gjort ”tail risk” till uttrycket på allas läppar i handlarrummen i New York, London, Houston, Singapore och Genève. Uttrycket syftar på händelser av låg sannolikhet som får stor inverkan på priset. Vi återkommer till detta under avsnittet om olja.

Makro

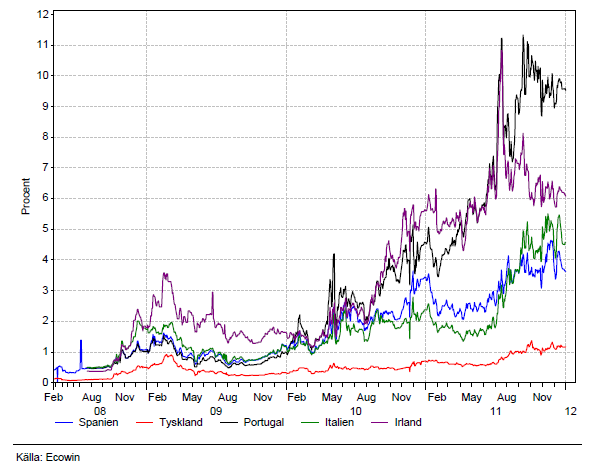

Året 2011 var året då kreditkrisen slog till Europa ordentligt. En efter en föll dominobrickorna: Grekland, Irland, Portugal, Spanien och Italien. Obligationerna skenade, aktiemarknaden kollapsade och regeringar föll. Allt eskalerade till ett inferno efter att kreditkrisen legat och pyrt sedan sommaren 2007. Summa summarum så börjar det nu bli svårt att hålla isär alla krisfaktorer; upptåget av dåliga bostadslån i USA, överbelånade investmentbanker, globala obalanser, skuldkris och nu senast hotet mot Europas gemensamma valuta, euron.

Priset att försäkra ett lån till utvalda länder i Europa, här som CDS:er visar tydligt hur krisen eskalerat under året.

Ingen repris på 2008

Trots de stora problemen i euroområdet så ser vi inte någon repris av 2008 i antågande. Främsta skälet är att den övergripande situationen i världsekonomin inte ser ut som 2008.

Det sker en återhämtning i USA och det driver en stabilisering i världsekonomin. Kreditsituationen är betydligt värre i Europa nu än 2008 men betydligt bättre i USA och Asien. Därtill har tillväxtländerna varit snabba att byta fot under denna nedgång och penningpolitiska lättnader är redan i gång och ger ett välkommet stöd för exporten i OECD länderna.

En hård kreditåtstramning väntar däremot i Europa. En förutsättning för att ECB ska sträcka ut en hjälpande hand är att det blir ordning på statsfinanserna. Det kommer att ta tid och kräver budgetnerskärningar. Dessa nedskärningar kommer att öka pressen på de svagaste länderna. I USA är det främst företagens stora vinster som har överraskat positivt. Den svaga dollarn ger också stöd för amerikansk export. Den största skillnaden mot euroområdet är att trots stort budgetunderskott så har inte amerikanska regeringen straffats av obligationsplacerare och kan därför fortfarande låna billigt.

Råvarorna under 2011

Bäst och sämst 2011

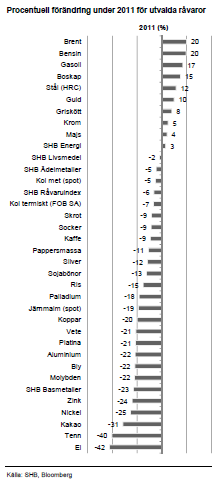

Under året har vi skapat fyra handlade index som vart och ett representerar en korg med råvaror som i stora drag har liknande egenskaper. Snittpriset för såväl basoch ädelmetaller som energi och jordbruksprodukter har visserligen legat högre under 2011 än under 2010 men trenden under 2011 har varit nedåt.

Procentuell förändring under 2011 för utvalda råvaror

Energi

Råolja är det som handlats starkast under året som gått och Brent slutar upp 20 %. I dess bakvatten finner vi produkter som egentligen är rena derivat på råoljan, gasolja och bensin hör båda till toppen av årets lista.

Grupperar man energiprodukter som helhet i vårt Energi Index har gruppen dock bara stigit med 3 %. Förklaringen står att läsa i botten av årets lista. El har tappat 42 % under året i spåren av en mycket mild vinter med välfyllda vattenmagasin efter sommarens myckna regn. Att kärnkraften åter har varit en besvikelse har inte varit tillräckligt för att driva upp priset. 2010 steg el med hela 81 % och vi kan bara konstatera att det som går upp går också ner.

Ädelmetaller

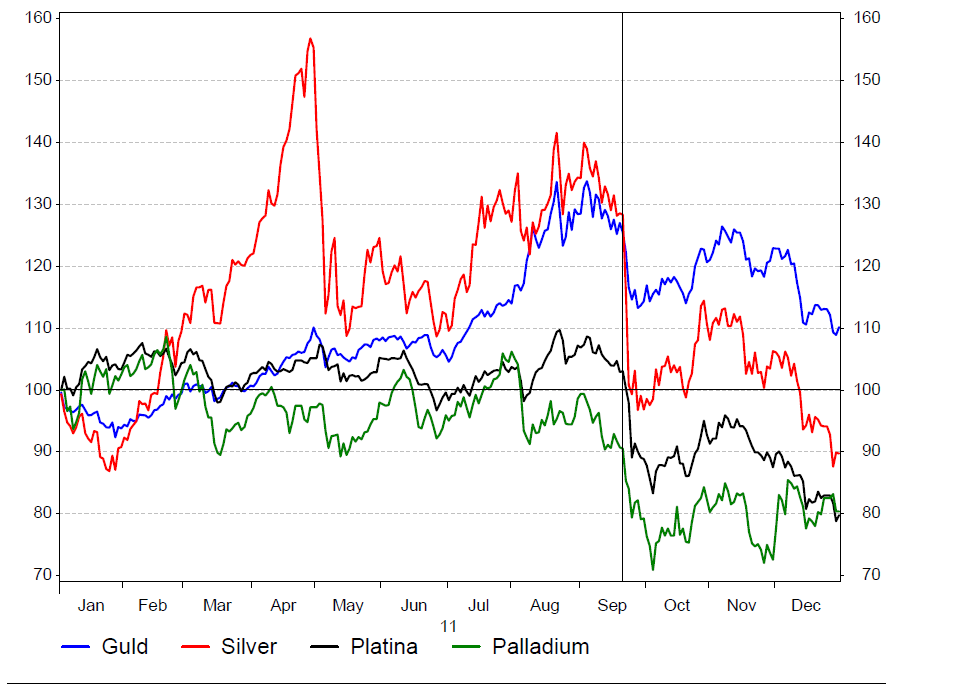

Vad som aldrig tycks gå ner är däremot den mest ädla metallen av dem alla, guld. Efter fjolårets uppgång om 26 % så steg guldet med ytterligare 10 % under 2011. De övriga tre ädelmetallerna i vårt ädelmetallindex tappade alla och speciellt de mer industriellt använda platina och palladium, som föll med knappa 20 %. Ädelmetallindex slutade därmed året på blyga -5 %.

Basmetaller

Basmetallerna höll emot det negativa sentimentet i världsekonomin under sommaren men under några få dagar i september så föll de flesta med omkring 15-20 %. Vårt basmetallindex hamnar därmed i nedre delen av listan med -23 % under året. Basmetallerna är den sektor som har störst exponering mot Kina och efter en lång period av åtstramning som slutligen fick effekt och ledde till lägre tillväxt så har basmetallernas priser korrigerats.

Jordbruk

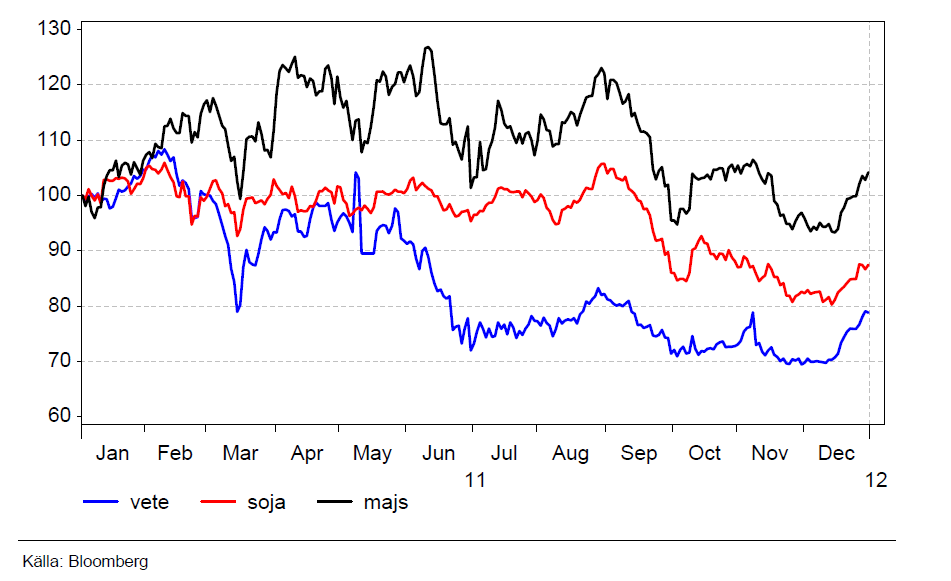

Jordbrukssektorn har fortsatt att präglas av urstark efterfrågan på majs, råvaran till mycket av USA:s etanolproduktion. Priserna ligger kvar på höga nivåer efter 2010 års uppgång om 49 % följt av 2011 år uppgång om 4 %. Årets spannmålsskörd har varit bland de historisk bästa runt om i världen. Trots det ligger priserna på höga nivåer, även om vete hittas bland förlorarna med -21 % efter 2010 års uppgång om 90 %. Förklaringen är helt enkelt ständigt ökande efterfrågan.

Energi

Olja

De två orden “tail risk” har dominerat oljemarknaden under slutet av 2011. Om 2011 var året då olja handlades relativt stabilt mellan 100 och 120 dollar, trots oron i Norra Afrika och mellanöstern, så kan 2012 bli mer händelsefullt.

Både bull och bear för oljan

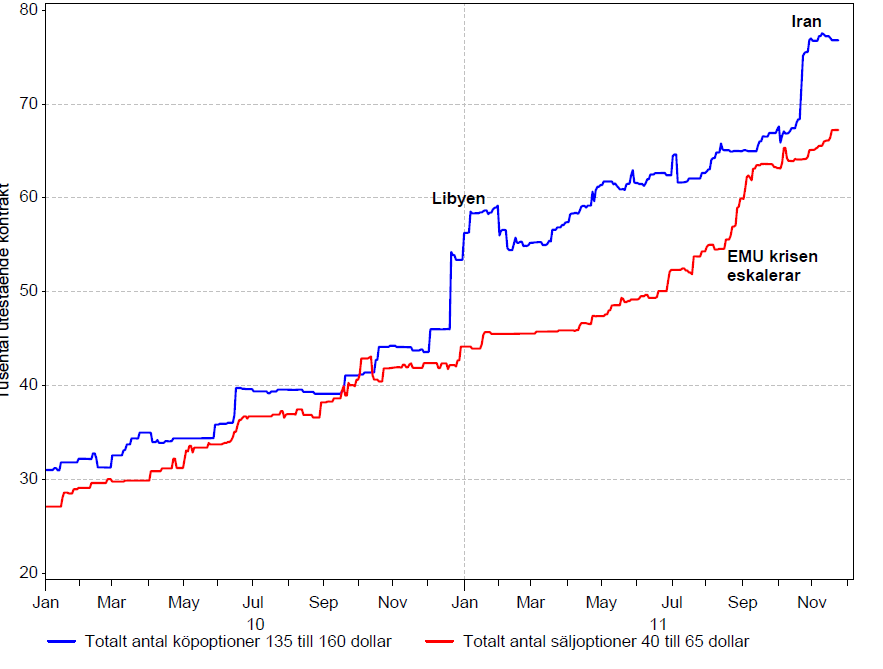

Oljehandlare och investerare förbereder sig för en tuffare marknad år 2012. På ena sidan väger ökande oro för eurozonens kris och risker från spridningseffekter. På andra sidan väger fortsatt politisk oro i Mellanöstern. Om något av dessa orosmoment eskalerar så kommer det få dramatiska effekter på oljepriset under 2012. Ett tydligt tecken är att antalet optionskontrakt som ger avkastning långt ifrån dagens marknadspris har ökat dramatiskt.

Handlare tar alltså positioner för att priset antingen ska skena eller falla dramatiskt. Man köper ”vingarna”.

Antalet kontrakt för WTI olja december 2012 optioner med lösenpris långt ifrån marknadspris har tydligt ökat med skuldkrisen och oron i MENA.

I figuren ovan kan man tydligt se att riskerna på uppsidan har betraktats som större av marknaden fram till det att EMU krisen eskalerade i september och många skaffade säljoptioner. Därefter har riskerna för högre priser åter dragit ifrån efter oron kring Iran.

Antalet köpoptioner har stigit kraftigt sedan Frankrike, Tyskland och Storbritannien försöker förmå EU att verka för embargo mot Iran. Även på nedsidan finns det betydande risker som fått handlare att köpa säljoptioner, ett skydd mot lägre oljepriser. Det starkaste skälet till dessa positioner är att krisen i Europa kan leda till en ny global recession vilket skulle minska oljekonsumtionen och skapa ett överskott på marknaden. Under finanskrisen 2008- 09 så föll oljekonsumtionen för första gången sedan 1980 under två år i rad. Priset föll till 40 dollar och OPEC tvingades skära ner produktionen för att hejda prisfallet. Något liknande skulle kunna triggas av europakrisen. Vid sidan om svagare makroutveckling så väntas produktionen öka under början av 2012 då Irak ska öppna en ny exportterminal som ökar exporten med minst 500 000 fat om dagen. Högre utbud kan också räknas in från USA vars nyligen upptäckta skifferolja i North Dakota och Texas har skapat en ny våg av olja som väntas nå marknaden 2012.

Bortser man från extremhändelser med låg sannolikhet så ligger förväntningarna i marknaden för WTI olja omkring 100 dollar för 2012 och 109 dollar för Brent. Förbrukningen förväntas vara 1,0–1,2 miljoner fat om dagen jämfört med de 1,2 miljoner fat som förbrukades under 2011. Det finns flera faktorer som kan verka för högre priser. Antagandet bygger till exempel på att OPEC fortsätter att producera på nivåer kring nuvarande 3-års högsta (30 miljoner fat om dagen). Vidare antas att produktionen från Libyen och Nordsjön under 2012 åter kommer tillbaka till gamla nivåer. Dessa riskfaktorer är kända men det finns de mer extrema som har lägre sannolikhet men som skulle få priset att stiga ordentligt. Senaste tidens politiska oro i Ryssland, som är världens andra största oljeproducent, eller en attack av Israel mot Iran, som är världens tredje största exportör, är orosmoment som har styrka att få oljan att stiga mot 200 dollar.

El

Året har färgats av en het debatt om kärnkraftens vara eller icke vara i spåren av tsunamikatastrofen i Japan i mars månad. I Tyskland har opinionen vänt och landets 25 kärnkraftverk ska avvecklas till 2022. De första åtta verken stängdes redan under sommaren.

2011 var ner

Stängningen av tysk kärnkraft gav ett prispåslag direkt på elen men också ett indirekt påslag på kol då efterfrågan på fossila bränslen till kraftverk förväntades öka som substitut till kärnkraften. Därefter svängde prisbilden om med skuldkrisen under hösten och den nedåtgående trenden förstärktes av det onormalt varma vädret i hela Sverige. Samtidigt föll priserna på kol i spåren av skuldkrisen. Det påverkade marginalkostnaden för att producera el genom kolkraftverk, där dessutom priset på utsläppsrättigheter har fallit när stora industrier tvingats sälja av överskottsrätter inför nyåret. Industrier som har tvingats att skära ner produktionen i den vikande konjunkturen har blivit sittande med ett överskott av utsläppsrätter vilka har likviderats under senhösten.

Under hösten har också de klassiska parametrarna för den nordiska elmarknaden kommit i spel. Under hela 2010 hade vi ett stort underskott i vattenmagasin och snöreserver. Detta underskott har under 2011 omvänts till ett stort överskott. Priset har alltså tyngts av sämre efterfrågan på el orsakat av konjunkturen, lägre produktionskostnad från billigt kol och höga vattenreserver i snö och vattenmagasin.

2012 blir mer ner

Givet prisnivåerna före de senaste båda vargavintrarna och under förra finanskrisen så finns det ytterligare utrymme för priset att falla. Fokus under 2012 kommer säkerligen att ligga på balansen i vattenmagasinen, kolprisernas utveckling och vad som händer med systemet för utsläppsrättigheter i Europa. Ännu finns inga indikationer på att vädertrenden skulle slå om till kallare än normalt vilket gör att det nordiska terminspriset kommer att ligga under brytpunkten för när kolkraftverken kopplas på.

Kolproduktionen väntas öka i Sydafrika under 2012. Indonesien och Australien som är de övriga viktiga exportörerna till Europa har varit förskonade från naturkatastrofer som hindrat exporten de senaste åren. Kina är den största konsumenten av kol från dessa exportörer men med den lägre tillväxten i Kina torde inte landet driva priserna lika kraftigt.

En inbromsning i EMU gör också att det förväntas råda ett överskott av utsläppsrätter under 2012 vilket kommer pressa prisbilden på utsläppsrätterna.

Basmetaller

Vad som kan vara förvånande är att alla basmetallerna slutade på högre årsmedel 2011 än vad de noterades till under 2010. Basmetallerna har åter visat sig vara sencykliska och givit en bra riskspridning för investerare. En jämförelse mellan dagens priser och de som började året ger dock en annan, mer nyanserad bild av året som gick.

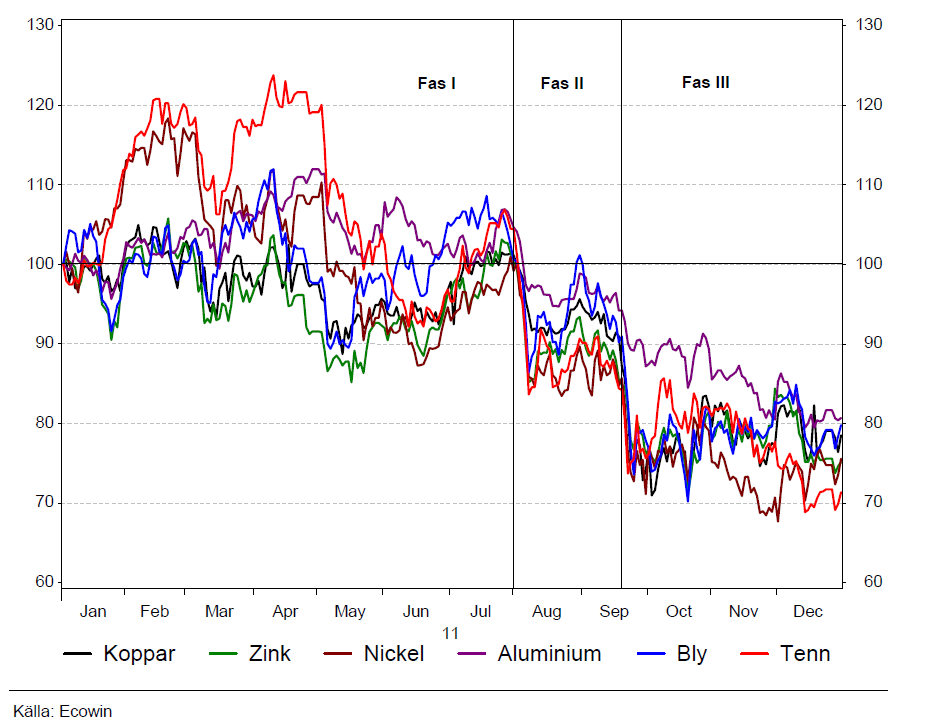

Året med tre faser

Året började med att den rostfria stålproduktionen fick andan i halsen när nickel skenade med nära 20 % under årets första 6 veckor. Trenden för basmetallera bröts dock lika snabbt och årets 7 första månader handlades volatilt men i princip trendlöst. I månadsskiftet juli/augusti var basmetallerna på samma nivåer som vid årets början. Fas 2 började den andra augusti då pessimistisk ekonomisk data släpptes som bland annat visade att inköpschefsindex i USA föll från expansiva 55,3 i juni till 50, 9 i juli. Makrodata fick basmetallerna att korrigeras med ca 10 %. Den 21:a september började den tredje fasen och även den med en fallande pristrend. Fallet började med ett ras efter IMFs rapport samma dag som reviderade ner global tillväxt för 2011 och 2012 och varnade för att USA och Europa kunde falla ner i recession.

Året 2011 bjöd på tre faser för basmetallerna. Sidledes följt av två perioder inledda med kraftiga ras.

Marknaden för basmetaller har påverkats av att Kina har tagit av metall i lager, speciellt för koppar. Utöver det har det funnits oro över att myndigheternas åtstramningar för att minska inflationen och problemen i hussektorn skulle få den urstarka tillväxten vi vant oss vid de senaste åren att blekna. Detta har också delvis skett och myndigheterna har bytt fot – från åtstramning till viss expansiv politik. Vi förväntar oss dock inga infrastrukturella stimulansprogram liknande de som kom under 2009 och som då lyfte basmetallerna till höga nivåer på rekordtid efter förra finanskrisen.

Vad ska 2012 bjuda?

Konsumtionen av basmetaller låg kvar på höga nivåer under årets första nio månader. Därefter har de flesta indikatorerna för metallkonsumtion pekat nedåt. Företag som befinner sig långt ut i bearbetningskedjan lär vänta på några månader med bra ekonomisk data före de börjar öka produktionen och bygga upp lagercykel igen. Då Kina står för mellan 40 och 50 % av efterfrågan för de flesta basmetaller är landet naturligtvis en nyckelfaktor. Vi tror att den starka tillväxten fortsätter även om vägen kantas av utmaningar. Bearbetningen av metall i lager torde ha kommit till sitt slut och vi stärks i tron att kinesiska bolag har återvänt till marknaden genom de senaste importsiffrorna som visar på rekordnivåer av metallimport till Kina. Mönstret ser alltså ut att upprepa sig – Kina köper när priserna kommit ner.

Så här långt har den enda reaktionen från producenterna på de lägre priserna handlat om att högkostnadsproduktion i Kina av aluminium och nickel fått stänga ner. På rådande nivåer förväntar vi oss inte att övriga världen kommer att stänga ner någon produktion. Risken är alltså att det kommer råda överskott på marknaden under första halvåret 2012. Om 2011 var året då vi fick se första halvårets uppgångar raderas under andra halvåret så tror vi att 2012 kommer bli tvärt om. Basmetallerna kommer vända upp under andra halvåret och sluta klart högre än de slutade 2011.

Aluminium

Efterfrågan i Kina har minskat under Q4 2011. Det är framför allt exportmarknaden som vikit på grund av den sämre konjunkturen i USA och Europa. I Kina märks också lägre efterfrågan från den svagare husbyggnationen tillsammans med mindre produktion av vitvaror. Kina har under året tagit av lager och aluminiumlagret på Shanghaibörsen har fallit med 57 % under 2011.

Koppar

Koppar har korrelerat väl med Kinas inköpschefsindex under året. Gruvproduktionen fortsätter att vara problematisk och balansen mellan utbud och efterfrågan är ansträngd. En mattare efterfrågan kompenseras av gruvornas problem att öka produktionen och vi förväntar oss fortsatt höga priser

Nickel

Lagren av Nickel på LME har minskat med 33 % under året. Prisfallet på nickel kommer främst från en mattare efterfrågan från tillverkningen av rostfritt stål. Denna kan fortsätta en bit in i Q1 2012 men sedan förväntar vi oss att nickel vänder upp. Nickel är lågt prisat i förhållande till produktionskostnaden och vi tror på högre priser under 2012.

Zink

Till skillnad från kopparproduktionen så går det bra för zinkgruvorna. Produktionen ökar och marknaden väntas vara lika väl försörjd under 2012 som den var under 2011. Den rikliga produktionen har gjort zink väldigt exponerad mot den osäkra utvecklingen av världsekonomin. Zink har utvecklats mycket svagare än övriga basmetaller under de senaste åren. LME lagren har växt med 17 % under året som gick.

Tenn

I början av 2012 kommer säkert skuldkrisen att lägga sorti på prisutvecklingen. Producenter i Bangka regionen i Indonesien har lagt exportstopp under 2011 i ett försök att hålla uppe priserna.

Viss lageruppbyggnad av tenn kommer att ske i Japan när elektronikindustrin där återhämtar sig från jordbävningen men det är svårt att säga om det kommer att driva priset.

Bly

Bilproduktionen i Kina har drivit blyutvecklingen under 2009 och 2010. Under 2011 så har den avmattande bilproduktionen fått effekt på blypriset och det ser inte mer positivt ut för 2012. I väst drivs blykonsumtionen enbart av ersättning av gamla batterier medan nya bilar i Kina fortfarande förses med blybatterier. Lagret på LME har växt med 70 % under 2011 och indikerar ett stort överskott som kommer att vara även under 2012.

Ädelmetaller

Guld och silver har stått i fokus under året då de båda ädla metallerna handlades till ovanligt höga nivåer. Guld klättrade 10 % och vi kan räkna in det elfte året i rad med stigande guldpris. Guld har på de elva åren slagit de flesta placeringar i andra råvaror eller aktieindex.

Silver har åkt berg och dalbana och både berikat och bedrövat investerare. De mer industriellt exponerade palladium och platina handlades jämförelsevis stillsamt fram till raset i september. Året slutade dock i moll för ädelmetallerna. Guld föll till sex månaders lägsta 1 531 dollar efter att nått sitt nominella rekord på 1 920 dollar i början av september.

Guld och silver har fått guldstjärna för god avkastning av den som sålde tidigt

Guldets trend har vänt ner

Under december tror vi att investerare sålt guld som en del i flykt mot kontanter inför årsskiftet. Investerare hade också mer utrymme att sälja ädelmetaller med vinst än vad man hade från placeringar i basmetaller. Det är hursomhelst alldeles för tidigt att säga att topparna ligger bakom oss, speciellt som marknadssamband mellan räntor och valutor ser svåra ut under 2012. Guldfrälsta investerare ser guld som ett skydd mot inflation och ett skydd mot att valutorna tappar i värde. Med de egenskaperna så attraherar guld när det råder inflation och stagnerande tillväxt.

Silver har krävt nerver av stål

Silver har haft två chockerande fall under året och tappat till knappt 30 dollar idag från en topp på knappt 50 dollar. Rädslan för eurokrisen har drivit investerare mot likvida placeringar och investerare har minskat sina silverpositioner både på COMEX och i fysiska ETF:er. Innehaven i ETF:er minskade från 19 300 ton till 17 155 ton under två månader.

Silver används till 60 % i industrin och med sämre tillväxtutsikter kombinerat med god lönsamhet i gruvproduktionen av silver så kommer 2012 bli ett år med stort fysiskt överskott av metallen. Investerarnas intresse måste alltså kompensera för den sämre industriella efterfrågan om priserna ska komma upp igen.

Palladium och Platina kan bli intressant

Precis som för guld och silver så har palladium och platina tappat i värde i takt med att investerare har sålt av ETF-innehav under hösten. Mellan 80 och 90 % av efterfrågan kommer från industrin, huvudsakligen från fordonstillverkning där palladium och platina ingår i katalysatorer. Palladiumutbudet ökade under 2011 då ryska regeringen sålde ut stora mängder palladium från lager. Under 2012 förväntar vi oss istället att det kommer råda brist på palladium som mestadels används i bensinmotorer. Platina däremot förväntas finnas i överskott. Platina används i dieselmotorer och är därmed exponerat mot den europeiska skuldkrisen då Europa är världens största marknad för katalysatorer till dieselbilar.

Jordbruk

Priserna på spannmål och oljeväxter var väldigt volatila under det gångna året. Majsen i Chicago avslutade året på plus drygt 4 procent, medan vetet backade med omkring 20 procent i både Chicago och Paris. Sojabönorna stängde vid årets slut ned drygt 12 procent.

Speciellt prisdrivande under året har den amerikanska majsen varit, vars låga lagernivå gjort marknaden extra känslig för produktionsstörningar. Majsen konkurrerar med vetet som fodergröda och med sojabönorna om areal, vilket gjort att majsen påverkat de andra två stora grödorna hela året. Av stor betydelse för prisbilden fick som väntat även Rysslands kraftiga återkomst på exportmarknaden för vete, vilket tillsammans med överlag goda skördar runt om i världen pressade priserna under det senare halvåret. Torrt väder i främst Argentina, som följt med oss in även i år 2012, fick dock priserna att återhämta en stor del av tidigare nedgång. Helt klart påverkades priserna i hög grad även av ekonomiska problem i inte minst EU och USA, med stora prisfall främst i september som följd.

Majs var uppe på +27 % före septemberfallet sänkte hela jordbrukssektorn

Vete har varit årets rys(s)are

Vetet handlades under året inom ett brett intervall, $ 5,74-8,86 per bushel i Chicago och € 178,50-278,50 per ton i Paris. Vetet påverkades under året mycket av prisutvecklingen på den amerikanska majsen, men även av flera faktorer direkt kopplat till vetet. Torrt väder under våren i Europa gav press uppåt på priserna, men när väl skörden kom igång visade sig volymerna bli högre än väntat vilket fick priserna att backa. Den absolut viktigaste händelsen för vetet var den starka återkomsten på exportmarknaden för de forna sovjetländerna Ryssland, Ukraina och Kazakstan. Den ryska veteskörden uppgick till drygt 56 miljoner ton, jämfört med omkring 42 miljoner ton under år 2010. Som vanligt erbjöd dessa länder vete till väldigt konkurrenskraftiga priser, vilket tillsammans med höga skördar även i bland annat Argentina och Australien satte press nedåt på vetepriserna. Trots en väldigt god tillgång på vete världen över fick torkan i Argentina, vilken främst drabbat majsen, under årets sista veckor priset att återhämta sig kraftigt med en uppgång på omkring 13 procent.

Stigande priser trots rekordras

Majsen i Chicago handlades under året i ett intervall på $ 5,79-7,87 per bushel, med stor påverkan inte minst från värmebölja i stora delar av USA. Flera viktiga majsproducerande delstater upplevde sin torraste juli månad på över 50 år. Från höga nivåer föll majspriserna under september månad som följd av ökad oro för finanskris i EU i kombination med uppjusterade amerikanska lagernivåer, prisfallet blev det största under en enskild månad sedan år 1959. Efter viss återhämtning fortsatte priserna att vara under press som följd av minskadefterfrågan på grund av ökad konkurrens från billigare fodervete samt majs från främst Argentina och Ukraina. De höga förväntningarna på kommande skörd under 2012 i Sydamerika gav ytterligare press. Det ändrades dock under slutet av december med torrt väder och skördeprognoser nedjusterade med uppemot 20 procent för 2012 i Argentina och då vände majsen snabbt upp igen.

Oregelbunden efterfrågan från Kina på soja

Priset på sojabönor i Chicago handlades under året i ett intervall på $ 11,00-14,51 per bushel.

Även sojabönorna påverkades negativt av det varma vädret i USA under främst juli månad, dock ej i samma utsträckning som majsen. Varierande prognoser angående amerikansk skördenivå samt oregelbunden efterfrågan från Kina fick priserna att pendla kring nivån $ 13,00-14,00 per bushel ända tills slutet av augusti. Därefter föll priserna kraftigt som följd av ökad oro för ekonomin i främst EU och USA men även på grund av frågetecken angående den kinesiska ekonomin. Press nedåt gav även höga förväntningar på den kommande sydamerikanska sojaskörden, vilket precis som för majsen nu reviderats ned.

Sojabönorna befann sig dock i ett senare utvecklingsstadium än majsen och läget var vid slutet av året ännu inte särskilt kritiskt, likväl följde priset på sojabönor med majsen upp och noterades upp nästan 10 procent under årets sista två veckor.

[box]SHB Råvarubrevet är producerat av Handelsbanken och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Ansvarsbegränsning

Detta material är producerat av Svenska Handelsbanken AB (publ) i fortsättningen kallad Handelsbanken. De som arbetar med innehållet är inte analytiker och materialet är inte oberoende investeringsanalys. Innehållet är uteslutande avsett för kunder i Sverige. Syftet är att ge en allmän information till Handelsbankens kunder och utgör inte ett personligt investeringsråd eller en personlig rekommendation. Informationen ska inte ensamt utgöra underlag för investeringsbeslut. Kunder bör inhämta råd från sina rådgivare och basera sina investeringsbeslut utifrån egen erfarenhet.

Informationen i materialet kan ändras och också avvika från de åsikter som uttrycks i oberoende investeringsanalyser från Handelsbanken. Informationen grundar sig på allmänt tillgänglig information och är hämtad från källor som bedöms som tillförlitliga, men riktigheten kan inte garanteras och informationen kan vara ofullständig eller nedkortad. Ingen del av förslaget får reproduceras eller distribueras till någon annan person utan att Handelsbanken dessförinnan lämnat sitt skriftliga medgivande. Handelsbanken ansvarar inte för att materialet används på ett sätt som strider mot förbudet mot vidarebefordran eller offentliggörs i strid med bankens regler.

Finansiellt instruments historiska avkastning är inte en garanti för framtida avkastning. Värdet på finansiella instrument kan både öka och minska och det är inte säkert att du får tillbaka hela det investerade kapitalet.

Analys

Tightening fundamentals – bullish inventories from DOE

The latest weekly report from the US DOE showed a substantial drawdown across key petroleum categories, adding more upside potential to the fundamental picture.

Commercial crude inventories (excl. SPR) fell by 5.8 million barrels, bringing total inventories down to 415.1 million barrels. Now sitting 11% below the five-year seasonal norm and placed in the lowest 2015-2022 range (see picture below).

Product inventories also tightened further last week. Gasoline inventories declined by 2.1 million barrels, with reductions seen in both finished gasoline and blending components. Current gasoline levels are about 3% below the five-year average for this time of year.

Among products, the most notable move came in diesel, where inventories dropped by almost 4.1 million barrels, deepening the deficit to around 20% below seasonal norms – continuing to underscore the persistent supply tightness in diesel markets.

The only area of inventory growth was in propane/propylene, which posted a significant 5.1-million-barrel build and now stands 9% above the five-year average.

Total commercial petroleum inventories (crude plus refined products) declined by 4.2 million barrels on the week, reinforcing the overall tightening of US crude and products.

Analys

Bombs to ”ceasefire” in hours – Brent below $70

A classic case of “buy the rumor, sell the news” played out in oil markets, as Brent crude has dropped sharply – down nearly USD 10 per barrel since yesterday evening – following Iran’s retaliatory strike on a U.S. air base in Qatar. The immediate reaction was: “That was it?” The strike followed a carefully calibrated, non-escalatory playbook, avoiding direct threats to energy infrastructure or disruption of shipping through the Strait of Hormuz – thus calming worst-case fears.

After Monday morning’s sharp spike to USD 81.4 per barrel, triggered by the U.S. bombing of Iranian nuclear facilities, oil prices drifted sideways in anticipation of a potential Iranian response. That response came with advance warning and caused limited physical damage. Early this morning, both the U.S. President and Iranian state media announced a ceasefire, effectively placing a lid on the immediate conflict risk – at least for now.

As a result, Brent crude has now fallen by a total of USD 12 from Monday’s peak, currently trading around USD 69 per barrel.

Looking beyond geopolitics, the market will now shift its focus to the upcoming OPEC+ meeting in early July. Saudi Arabia’s decision to increase output earlier this year – despite falling prices – has drawn renewed attention considering recent developments. Some suggest this was a response to U.S. pressure to offset potential Iranian supply losses.

However, consensus is that the move was driven more by internal OPEC+ dynamics. After years of curbing production to support prices, Riyadh had grown frustrated with quota-busting by several members (notably Kazakhstan). With Saudi Arabia cutting up to 2 million barrels per day – roughly 2% of global supply – returns were diminishing, and the risk of losing market share was rising. The production increase is widely seen as an effort to reassert leadership and restore discipline within the group.

That said, the FT recently stated that, the Saudis remain wary of past missteps. In 2018, Riyadh ramped up output at Trump’s request ahead of Iran sanctions, only to see prices collapse when the U.S. granted broad waivers – triggering oversupply. Officials have reportedly made it clear they don’t intend to repeat that mistake.

The recent visit by President Trump to Saudi Arabia, which included agreements on AI, defense, and nuclear cooperation, suggests a broader strategic alignment. This has fueled speculation about a quiet “pump-for-politics” deal behind recent production moves.

Looking ahead, oil prices have now retraced the entire rally sparked by the June 13 Israel–Iran escalation. This retreat provides more political and policy space for both the U.S. and Saudi Arabia. Specifically, it makes it easier for Riyadh to scale back its three recent production hikes of 411,000 barrels each, potentially returning to more moderate increases of 137,000 barrels for August and September.

In short: with no major loss of Iranian supply to the market, OPEC+ – led by Saudi Arabia – no longer needs to compensate for a disruption that hasn’t materialized, especially not to please the U.S. at the cost of its own market strategy. As the Saudis themselves have signaled, they are unlikely to repeat previous mistakes.

Conclusion: With Brent now in the high USD 60s, buying oil looks fundamentally justified. The geopolitical premium has deflated, but tensions between Israel and Iran remain unresolved – and the risk of missteps and renewed escalation still lingers. In fact, even this morning, reports have emerged of renewed missile fire despite the declared “truce.” The path forward may be calmer – but it is far from stable.

Analys

A muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

Brent crossed the 80-line this morning but quickly fell back assigning limited probability for Iran choosing to close the Strait of Hormuz. Brent traded in a range of USD 70.56 – 79.04/b last week as the market fluctuated between ”Iran wants a deal” and ”US is about to attack Iran”. At the end of the week though, Donald Trump managed to convince markets (and probably also Iran) that he would make a decision within two weeks. I.e. no imminent attack. Previously when when he has talked about ”making a decision within two weeks” he has often ended up doing nothing in the end. The oil market relaxed as a result and the week ended at USD 77.01/b which is just USD 6/b above the year to date average of USD 71/b.

Brent jumped to USD 81.4/b this morning, the highest since mid-January, but then quickly fell back to a current price of USD 78.2/b which is only up 1.5% versus the close on Friday. As such the market is pricing a fairly low probability that Iran will actually close the Strait of Hormuz. Probably because it will hurt Iranian oil exports as well as the global oil market.

It was however all smoke and mirrors. Deception. The US attacked Iran on Saturday. The attack involved 125 warplanes, submarines and surface warships and 14 bunker buster bombs were dropped on Iranian nuclear sites including Fordow, Natanz and Isfahan. In response the Iranian Parliament voted in support of closing the Strait of Hormuz where some 17 mb of crude and products is transported to the global market every day plus significant volumes of LNG. This is however merely an advise to the Supreme leader Ayatollah Ali Khamenei and the Supreme National Security Council which sits with the final and actual decision.

No supply of oil is lost yet. It is about the risk of Iran closing the Strait of Hormuz or not. So far not a single drop of oil supply has been lost to the global market. The price at the moment is all about the assessed risk of loss of supply. Will Iran choose to choke of the Strait of Hormuz or not? That is the big question. It would be painful for US consumers, for Donald Trump’s voter base, for the global economy but also for Iran and its population which relies on oil exports and income from selling oil out of that Strait as well. As such it is not a no-brainer choice for Iran to close the Strait for oil exports. And looking at the il price this morning it is clear that the oil market doesn’t assign a very high probability of it happening. It is however probably well within the capability of Iran to close the Strait off with rockets, mines, air-drones and possibly sea-drones. Just look at how Ukraine has been able to control and damage the Russian Black Sea fleet.

What to do about the highly enriched uranium which has gone missing? While the US and Israel can celebrate their destruction of Iranian nuclear facilities they are also scratching their heads over what to do with the lost Iranian nuclear material. Iran had 408 kg of highly enriched uranium (IAEA). Almost weapons grade. Enough for some 10 nuclear warheads. It seems to have been transported out of Fordow before the attack this weekend.

The market is still on edge. USD 80-something/b seems sensible while we wait. The oil market reaction to this weekend’s events is very muted so far. The market is still on edge awaiting what Iran will do. Because Iran will do something. But what and when? An oil price of 80-something seems like a sensible level until something do happen.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals växlar spår – satsar fullt ut på guld

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanUppgången i oljepriset planade ut under helgen

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLåga elpriser i sommar – men mellersta Sverige får en ökning

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanJonas Lindvall är tillbaka med ett nytt oljebolag, Perthro, som ska börsnoteras

-

Analys3 veckor sedan

Analys3 veckor sedanA muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOljan, guldet och marknadens oroande tystnad

-

Analys4 veckor sedan

Analys4 veckor sedanVery relaxed at USD 75/b. Risk barometer will likely fluctuate to higher levels with Brent into the 80ies or higher coming 2-3 weeks

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanDomstolen ger klartecken till Lappland Guldprospektering