Analys

SEB Jordbruksprodukter, 14 april 2014

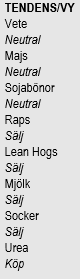

Priserna på spannmål och oljeväxter har generellt sett utvecklats positivt, drivna av torka i USA för vete, lägre areal än förväntat i USA för majs, oron för lägre odlad areal och sämre avkastning i Ukraina och av torkan i januari/februari i Brasilien. Nu har crop ratings kommit för USA:s vete och det är dåligt, men bara 1% sämre än förra årets första estimat. Brasiliens CONAB justerar upp produktionen för flera torkdrabbade jordbruksprodukter och aktiemarknaden har varit väldigt svag de senaste dagarna. En fallande aktiemarknad kan få konsumenterna att hålla igen. Det ser alltså återigen lite svagare ut på marknaderna för jordbruksprodukter.

Priserna på spannmål och oljeväxter har generellt sett utvecklats positivt, drivna av torka i USA för vete, lägre areal än förväntat i USA för majs, oron för lägre odlad areal och sämre avkastning i Ukraina och av torkan i januari/februari i Brasilien. Nu har crop ratings kommit för USA:s vete och det är dåligt, men bara 1% sämre än förra årets första estimat. Brasiliens CONAB justerar upp produktionen för flera torkdrabbade jordbruksprodukter och aktiemarknaden har varit väldigt svag de senaste dagarna. En fallande aktiemarknad kan få konsumenterna att hålla igen. Det ser alltså återigen lite svagare ut på marknaderna för jordbruksprodukter.

Odlingsväder

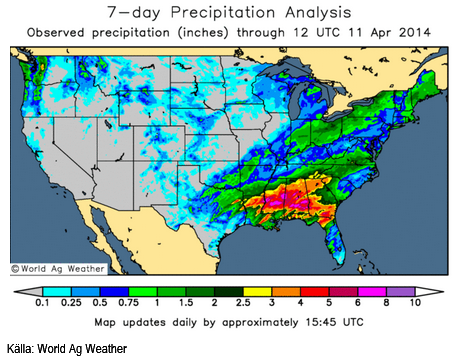

Indien har varit absolut torrt den senaste veckan, liksom i Kina söder om Peking. USA har fått regn, som dock missat de delstater som odlar vete, som vi ser på kartbilden nedan:

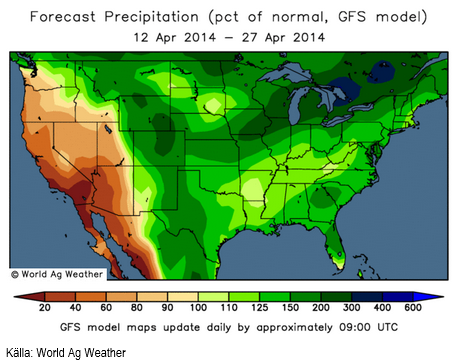

Nederbördsprognosen enligt GFS-modellen innehåller dock nederbörd över det normala även för Kansas, Oklahoma och Texas.

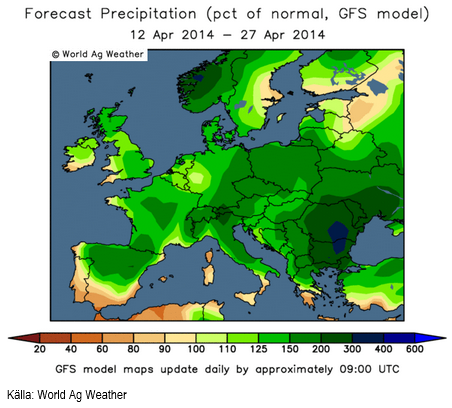

Europa har varit relativt torrt den senaste veckan, särskilt i sydvästra Tyskland och nordvästra Frankrike. Prognosen visar att Benelux-området fortsätter att få något mindre nederbörd än normalt.

Vete

Den senaste veckan har terminerna i Chicago gått ner, medan de har gått upp i Paris.

Egypten köpte vete från Ukraina i den senaste tendern. Det var länge sedan sist och det tyder på att Egypten känner sig trygga med att ta den risken. Ryssland har fattat ett beslut om att betrakta Krim-halvön som en del av Ryssland. Ryssland fortsätter att mobilisera mot Ukraina på samma sätt som man gjorde när man ockuperade Krim.

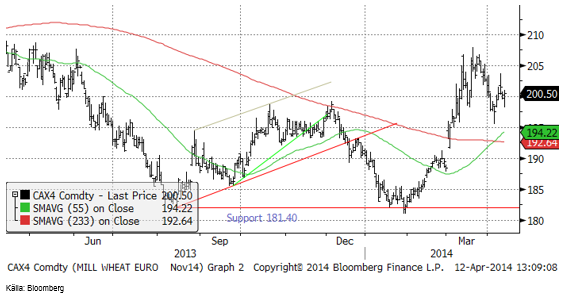

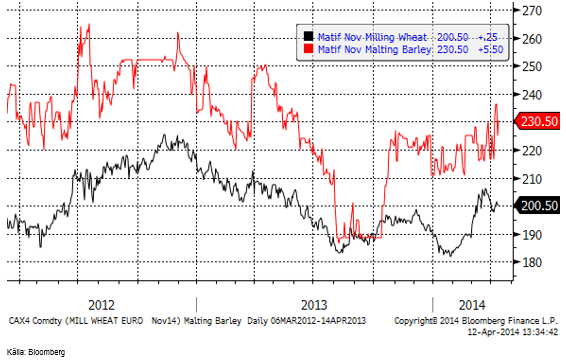

Tekniskt är novemberkontraktet på Matif i neutralt läge, varifrån priset lika gärna kan gå upp som ner.

Chicagovetet (december) stängde ett par cent lägre än för en vecka sedan.

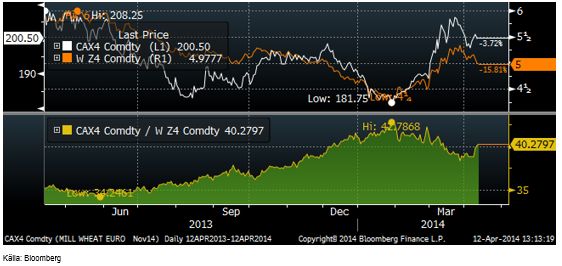

Som jag nämnde inledningsvis, har Matifs novemberkontrakt återhämtat sig i förhållande till Chicagovetet. Kvoten mellan priset på Matifs novemberkontrakt och Chicagos decemberkontrakt omräknat till euro per bushel steg under förra året från en kvot på 35 till 42.8 i januari i år. Sedan föll kvoten till 38 och de senaste dagarna har den alltså hämtat sig till 40.3. Ett ton Chicagovete med leverans i december kostar 183 euro medan det kostar 200 euro på Matif. Den senaste veckans uppgång gör det mer förmånligt att sälja Matifterminer, allt annat lika.

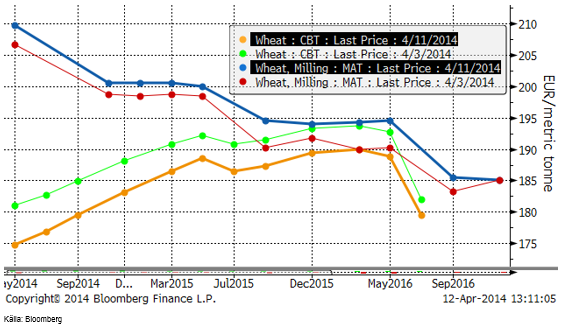

Nedan ser vi terminskurvorna för Chicagovete och Matif i fredags och veckan innan. Notera att jämfört med den 3 april, ligger Matif nu högre och Chicago lägre!

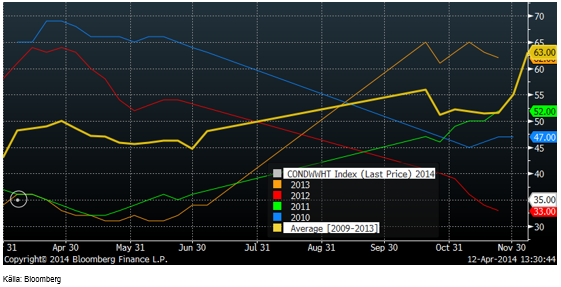

I tisdags kom årets första Crop Condition för vete och den visade, som väntat, att vetet är i dåligt skick i USA med endast 35 % i ”good” eller ”excellent” skick. I diagrammet nedan ser vi hur förra veckans siffra på 35% (märkt med en liten cirkel) förhåller sig till tidigare år. Om man vill vara optimistisk, kan man dock notera att årets första crop condition bara är lite lägre än var det började både förra året 2013 och år 2011. Förra året blev avkastningen rekordhög, så det kan faktiskt bli ett bra år än.

Nästa crop condition-rapport kommer på måndag kväll klockan 22:00 CET.

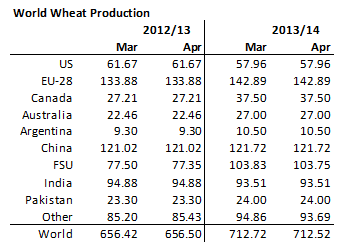

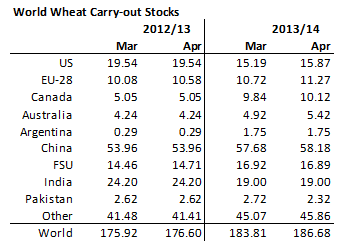

Det kom också en WASDE-rapport i veckan från det amerikanska jordbruksdepartementet. För vete gjordes inga betydande justeringar av produktionsestimaten för 2013/14.

Konsumtionen justerades dock ner, vilket medrörde att utgående lager justerades upp med 3 mt på global basis.

Priset har backat den senaste veckan på regn i USA, så vi väljer att gå över till neutral vy, men fundamenta ser övervägande negativt ut och det skulle inte förvåna om priset på vete går ner lite till.

Maltkorn

Maltkornsterminerna steg med 10 euro till 230.50 – och ligger nu alltså 30 euro över Matifs veteterminer.

Majs

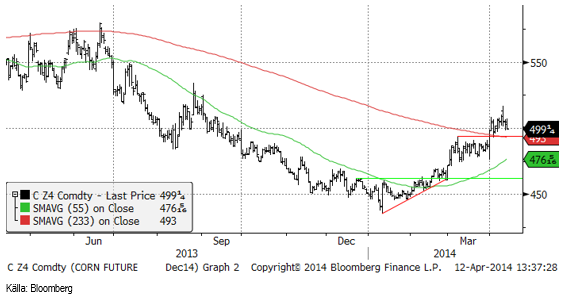

Decemberkontraktet på majs steg i veckan till en ny årshögsta på 517 cent, men föll sedan tillbaka och stängde under 500, ungefär 2 cent lägre än förra veckan. Tekniskt stöd finns på 494 cent, som kan vara en bra nivå att köpa vid.

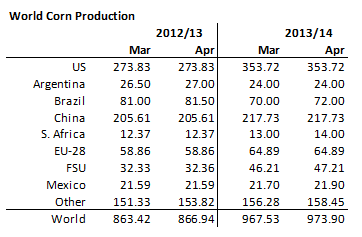

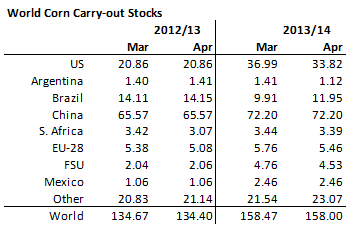

I WASDE-rapporten justerade USDA upp produktionen i Brasilien med 2 mt, och Sydafrika och FSU med vardera 1 mt. Produktionen i ”övriga länder” höjdes också med 2 mt. Totalt sett höjde USDA produktionen 2013/14 med nästan 6.5 mt.

Dessa produktionsökningar slog dock nästan inte alls igenom i högre utgående lager. De är troligtvis ett sätt för USDA att få ihop den högre konsumtionen och exporten med vad som rapporteras finnas i lager. Som du kunde läsa förra veckan, är t ex USA:s export av majs redan uppe i 100% av vad den skulle vara för hela säsongen 2013/14. Givet de lager som finns, måste alltså produktionen ha varit högre i USA än vad USDA har räknat med tidigare. Det är en slags baklängeskalkyl. Det blev dock en höjning av utgående lager med 0.5 mt och det får väl tolkas som negativt för priset. Tillsammans med uppjusteringen av utgående lager för vete är detta alltså negativt för spannmål rent generellt.

På måndag klockan 22:00 CET publicerar USDA årets första planting progress-data.

Vi går över till neutral rekommendation för majs.

Sojabönor

Novemberkontraktet på sojabönor i Chicago gick i veckan upp och nuddade vid motståndet på 1236 cent. Nu väntar sannolikt en rekyl nedåt. Tekniskt stöd finns vid 1200 cent.

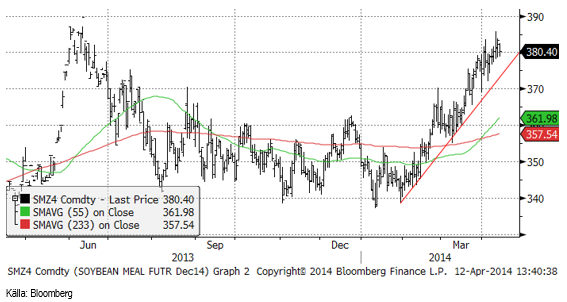

Sojamjölet fortsatte upp ett par dollar i veckan, men ”borde” ur ett tekniskt perspektiv ha stigit färdigt.

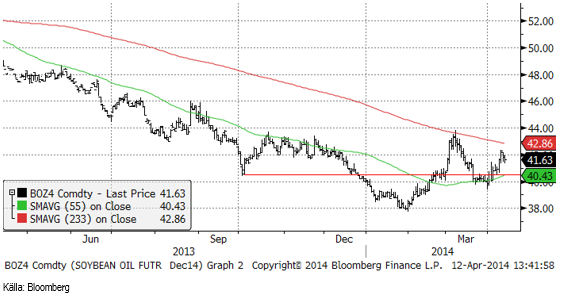

Sojaoljan steg initialt, men backade sedan tillbaka.

Palmoljeterminerna i Malaysia har fallit ner till ett område med tekniskt stöd. I veckan som gick sjönk priset från 2705 MYR / ton till 2660. De senaste dagarna har en liten rekyl uppåt noterats.

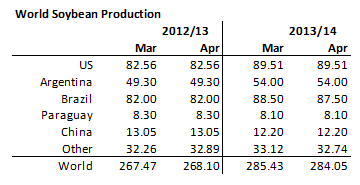

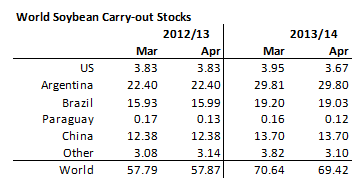

I WASDE-rapporten sänkte USDA global produktion med nästan 1.5 mt. Brasilien justerades ner med 1 mt. CONAB, som publicerade sin skörderapport i veckan, angav skörden till 86.1 mt. Det var faktiskt en höjning från 85.5 mt, som de varnat för tidigare. Skörden i Brasilien är klar till 85%.

Sänkningen av global produktion slår i fallet med sojabönor direkt igenom till 1 mt lägre utgående lager.

Tekniskt ser det ut som om styrkan i sojamarknaden kommer att mattas men vi behåller neutral som rekommendation för soja.

Raps

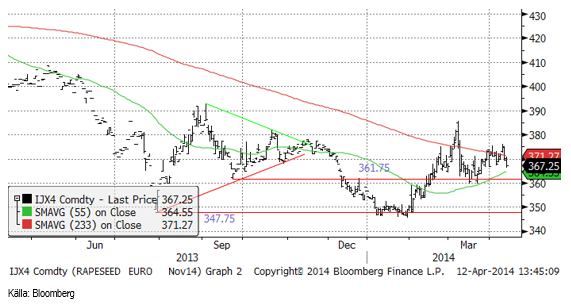

Rapspriset hämtade sig under veckan, men vände sedan tillbaka ner. Den huvudsakligan nedgången i veckan noterades i fredags. För veckan noterades en nedgång i priset med 50 eurocent till 367.25.

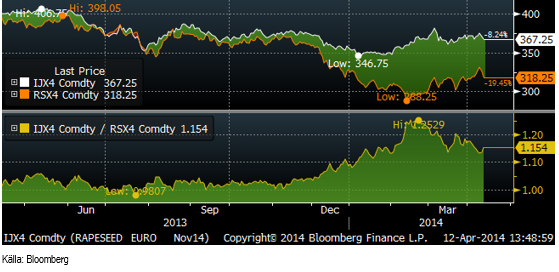

Skillnaden mellan kanadensisk canola i eurotermer och Matifs rapskontrakt (båda för novemberleverans) som i fredags för en vecka sedan var 14.9%, har nu ökat till 15.4%, främst pga att canolan i Winnipeg har fallit mer än Matifkontraktet. Matif är ca 12% för dyr i förhållande till ICE Canada.

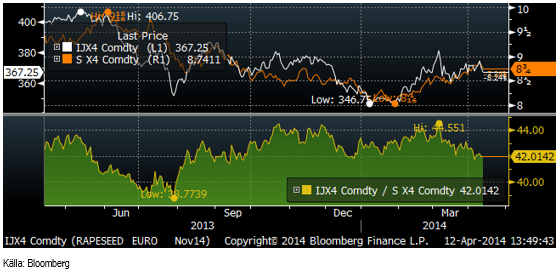

Nedanför ser vi kvoten mellan rapsfrö (november) och sojabönor (november, omräknat till euro). Enligt den jämförelsen är det sojabönorna som är dyra och rapsen som är billig.

Vi fortsätter med säljrekommendation på raps.

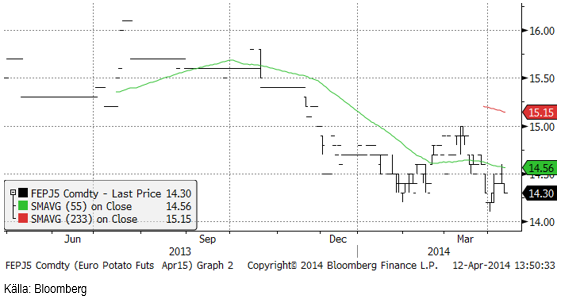

Potatis

Potatis för leverans i april nästa år sjönk till 14.30 euro per 100 Kg från 14.50 förra veckan.

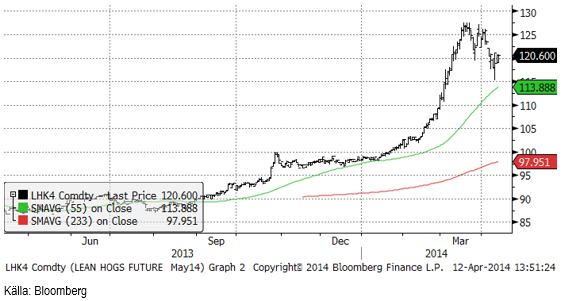

Gris

Det snabba prisfall jag förutspådde förra veckan i Lean Hogs, slog verkligen in. Priset föll i mitten av veckan till 115 cent, men där fanns uppenbarligen köpare som lyfte priset till 120 cent, där priset höll sig till slutet av veckan. Konsumenterna i USA är enligt fredagens ”consumer conficende” statistik oväntat positiva inför framtiden, vilket kan återspegla sig i konsumtionen av kött framöver. Fredagens Hog Slaughter-statistik kom in på 370,000. Förra veckan var det 407,000. Även detta är sådant som ger stöd för priset.

Spotkontraktet på EUREX Hogs stängde veckan på oförändrad nivå, 1.57 euro per Kg.

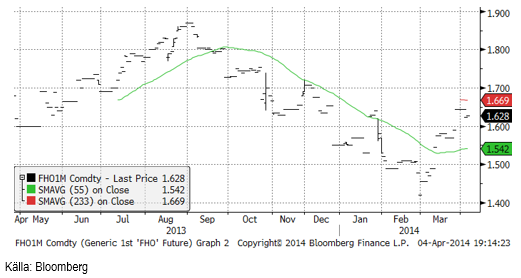

Mjölk

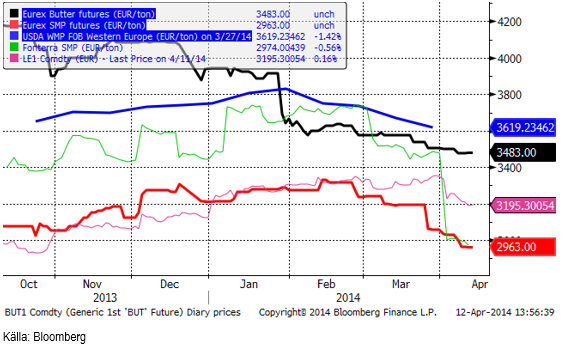

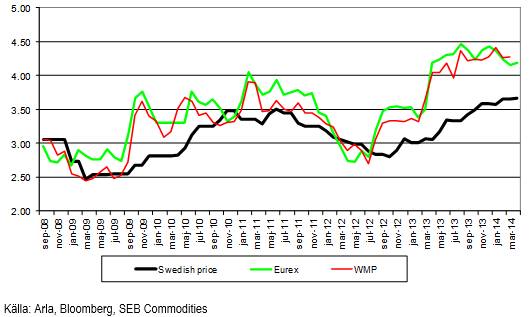

Smörterminerna på Eurex har fortsatt sjunka i veckan och även SMP-terminerna sjönk något lite. Den möjlighet till rekyl, som jag spekulerade om förra veckan uteblev alltså. Trenden mot lägre priser ser ut att fortsätta. Vi lämnar därför förra veckans rekommendation att avvakta med försäljning, till att återgå till säljrekommendation vad gäller terminspriserna.

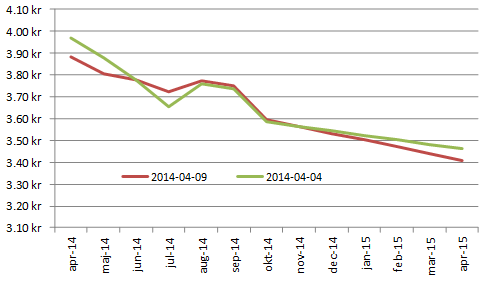

Nedan ser vi terminspriserna man får i svenska kronor från terminspriserna på SMP och smör på Eurex, omräknat till kronor per kilo mjölkråvara. Notera att hela den här prisnivån alltid ska ligga över avräkningspriset på mjölkråvara med ca 50 öre, som är en uppskattning av kostnaden för att förädla mjölkråvara till SMP och smör. Fram till och med oktober finns nu regelmässigt priser på Eurex. Nu fanns det även en köpkurs i januari-kontraktet på smör, som stämde väl överens med vår uppfattning om var priset ska ligga.

Som vi kan se är det framförallt på terminskontrakten april och maj som ligger lite lägre jämfört med förra veckan. Juli och augusti ligger något högre och därefter är det ungefär oförändrat.

ARLA:s avräkningspris för april är i princip oförändrat från månaderna innan (en höjning med 0.1 öre per Kg på Aktuellt Pris och en sänkning med 0.4 öre på Arlanoteringen). Nedan ser vi priser i SEK / Kg för värdet på råmjölk. Dels är det ARLA:s Aktuellt Pris, dels ett pris baserat på USDA:s helmjölkspulvernotering och slutligen EUREX baserat på spotprisindexen för SMP och smör.

Socker

CONAB höjde årets skörd 2014/15 med 4.2% till 39.5 mt. Skörden av sockerrör, själva råvaran väntas öka med 2% till rekordhöga 671.7 mt. Det här är CONABS första estimat på den kommande skörden och den publicerades i torsdags. Detta sjönk uppenbarligen inte in hos marknadens aktörer förrän dagen efter. Möjligen kan det bero på att CONAB:s rapporter enbart publiceras på portugisiska. I fredags föll priset ganska kraftigt och stängde på 17.46 cent. Priset kan nog fortsätta att falla, eftersom hela ”caset” med lägre produktion pga torkan i Brasilien inte existerar längre för socker. Enligt oss har torkan i Brasilien aldrig varit ett ”case” för socker, eftersom Sao Paulo-delstaten visserligen varit åt det torrare hållet, men inte såsom Minas Gerais för kaffe.

Vi går över från neutral på socker till sälj och rekommenderar köp av BEAR SOCKER X4 S.

Gödsel

Urea-priset, FOB Yuzny ligger kvar på samma nivå som förra veckan.

[box]SEB Veckobrev Jordbruksprodukter är producerat av SEB Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Detta marknadsföringsmaterial, framtaget av SEB’s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB’s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbankinguppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett [publikt] aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

Brent crude inching higher on optimism that US inflationary pressures are fading

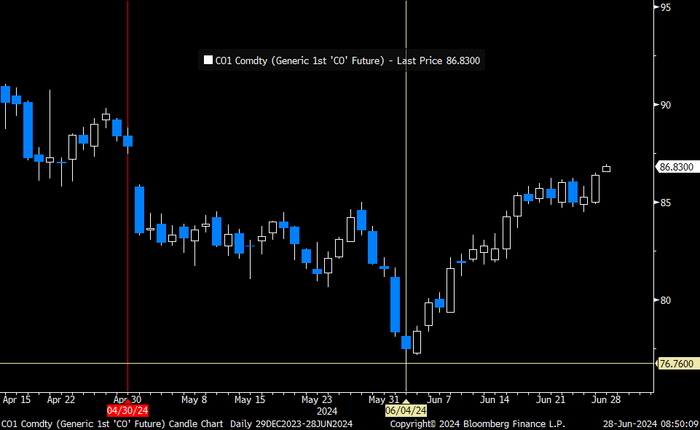

Brent crude price inching higher on optimistic that US inflationary pressures are fading. Brent crude closed up 1.1 USD/b ydy to a close of USD 86.39/b which was the highest close since the end of April. This morning it is trading up another half percent to USD 86.9/b along with comparable gains in industrial metals and Asian equities. At 14:30 CET the US will publish its preferred inflation gauge, the PCE figure. Recent data showed softer US personal spending in Q1. Expectations are now high that the PCE inflation number for May will show fading inflationary pressures in the US economy thus lifting the probability for rate cuts later this year which of course is positive for the economy and markets in general and thus positive for oil demand and oil prices. Hopes are high for sure.

Brent crude is trading at the highest since the end of April

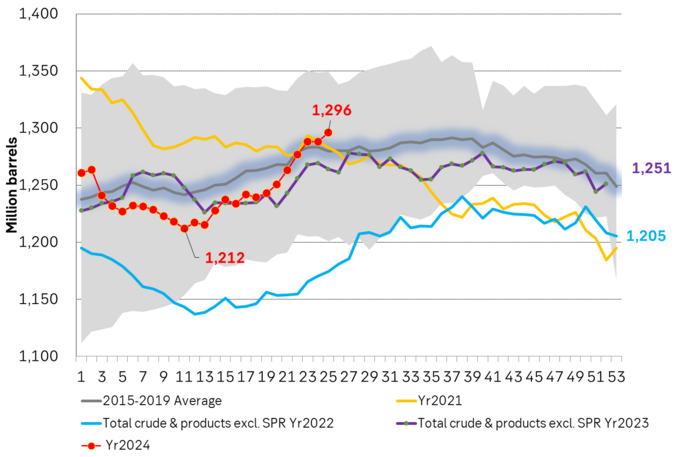

The rally in Brent crude since early June is counter to rising US oil inventories and as such a bit puzzling to the market.

US commercial crude and oil product stocks excluding SPR.

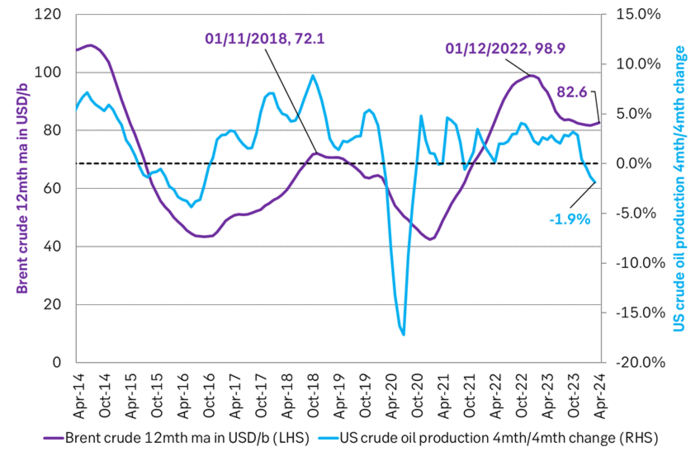

Actual US crude oil production data for April will be published later today. Zero growth in April is likely. Later today the US EIA will publish actual production data for US crude and liquids production for April. Estimates based on US DPR and DUC data indicates that there will indeed be zero growth in US crude oil production MoM in April. This will likely driving home the message that there is no growth in US crude oil production despite a Brent crude oil price of USD 83/b over the past 12 mths. The extension of this is of course rising expectations that there will be no growth in US crude oil production for the coming 12 months either as long as Brent crude hoovers around USD 85/b.

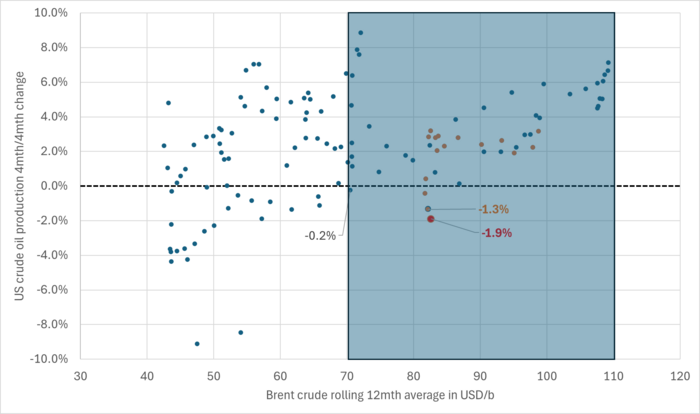

US production breaking a pattern since Jan 2014. No growth at USD 83/b. What stands out when graphing crude oil prices versus growth/decline in US crude oil production is that since January 2014 we have not seen a single month that US crude oil production is steady state or declining when the Brent crude oil price has been averaging USD 70.5/b or higher.

US Senate looking into the possibility that US shale oil producers are now colluding by holding back on investments, thus helping to keep prices leveled around USD 85/b.

Brent crude 12mth rolling average price vs 4mth/4mth change in US crude oil production. Scatter plot of data starting Jan 2014. Large red dot is if there is no change in US crude oil production from March to April. Orange dots are data since Jan 2023. The dot with ”-1.3%” is the March data point.

Brent crude 12mth rolling average price vs 4mth/4mth change in US crude oil production. Data starting Jan 2014. The last data point is if there is no change in US crude oil production from March to April.

Analys

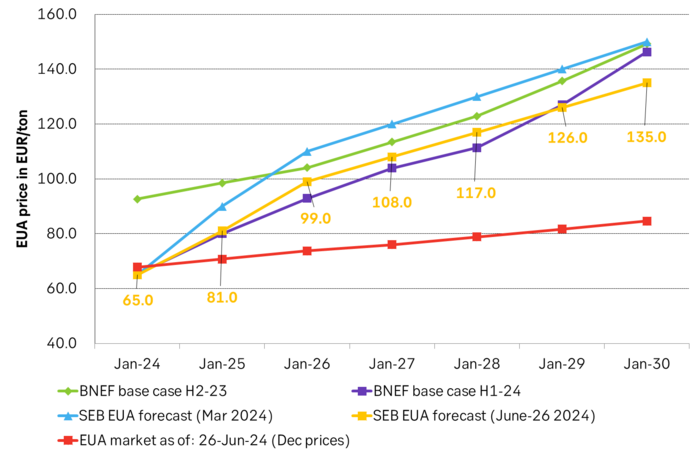

Price forecast update: Weaker green forces in the EU Parliament implies softer EUA prices

We reduce our forecast for EUA prices to 2030 by 10% to reflect the weakened green political agenda in the EU Parliament following the election for the Parliament on 6-9 June. The upcoming election in France on 7 July is an additional risk to the political stability of EU and thus in part also to the solidity of the blocks green agenda. Environmental targets for 2035 and 2040 are most at risk of being weakened on the margin. EUA prices for the coming years to 2030 relate to post-2030 EUA prices through the bankability mechanism. Lower post-2030 climate ambitions and lower post-2030 EUA prices thus have a bearish impact on EUA prices running up to 2030. Actual softening of post-2030 climate ambitions by the EU Parliament have yet to materialize. But when/if they do, a more specific analysis for the consequences for prices can be carried out.

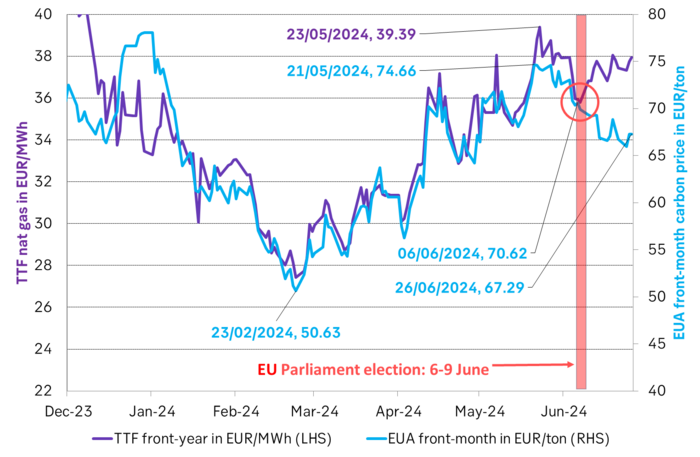

EUA prices broke with its relationship with nat gas prices following the EU Parliament election. The EUA price has dutifully followed the TTF nat gas price higher since they both bottomed out on 23 Feb this year. The EUA front-month price bottomed out with a closing price of EUR 50.63/ton on 23 Feb. It then reached a recent peak of EUR 74.66/ton on 21 May as nat gas prices spiked. Strong relationship between EUA prices and nat gas prices all the way. Then came the EU Parliament election on 6-9 June. Since then the EUA price and TTF nat gas prices have started to depart. Bullish nat gas prices are no longer a simple predictor for bullish EUA prices.

The front-month EUA price vs the front-year TTF nat gas price. Hand in hand until the latest EU Parliament election. Then departing.

The EU Parliament election on 6-9 June was a big backlash for the Greens. The Greens experienced an euphoric victory in the 2019 election when they moved from 52 seats to 74 seats in the Parliament. Since then we have had an energy crisis with astronomic power and nat gas prices, rampant inflation and angry consumers being hurt by it all. In the recent election the Greens in the EU Parliament fell back to 53 seats. Close to where they were before 2019.

While green politics and CO2 prices may have gotten a lot of blame for the pain from energy prices over the latest 2-3 years, the explosion in nat gas prices are largely to blame. But German green policies to replace gas and oil heaters with heat pumps and new environmental regulations for EU farmers are also to blame for the recent pullback in green seats in the Parliament.

Green deal is still alive, but it may not be fully kicking any more. Existing Green laws may be hard to undo, but targets for 2035 and 2040 will be decided upon over the coming five years and will likely be weakened.

At heart the EU ETS system is a political system. As such the EUA price is a politically set price. It rests on the political consensus for environmental priorities on aggregate in EU.

The changes to the EU Parliament will likely weaken post-2030 environmental targets. The changes to the EU Parliament may not change the supply/demand balance for EUAs from now to 2030. But it will likely weaken post-2030 environmental targets and and thus projected EU ETS balances and EUA prices post-2030. And through the bankability mechanism this will necessarily impact EUA prices for the years from now to 2030.

Weaker post-2030 ambitions, targets and prices implies weaker EUA prices to 2030. EUA prices are ”bankable”. You can buy them today and hold on to them and sell them in 2030 or 2035. The value of an EUA today fundamentally rests on expected EUA prices for 2030/35. These again depends on EU green policies for the post 2030 period. Much of these policies will be ironed out and decided over the coming five years.

Weakening of post-2030 targets have yet to materialize. But just talking about it is a cold shower for EUAs. These likely coming weakenings in post-2030 environmental targets and how they will impact EUA prices post 2030 and thus EUA prices from now to 2030 are hard to quantify. But what is clear to say is that when politicians shift their priorities away from the environment and reduce their ambitions for environmental targets post-2030 it’s like a cold shower for EUA prices already today.

On top of this we now also have snap elections in the UK on 4 July and in France on 7 July with the latter having the potential to ”trigger the next euro crisis” according to Gideon Rachman in a recent article in FT.

What’s to be considered a fair outlook for EUA prices for the coming five years in this new political landscape with fundamentally changed political priorities remains to be settled. But that EUA price outlooks will be lowered versus previous forecasts is almost certain.

We reduce our EUA price forecast to 2030 by 10% to reflect the new political realities. To start with we reduce our EUA price outlook by 10% from 2025 to 2030 to reflect the weakened Green agenda in the EU parliament.

SEB’s EUA price forecast, BNEF price forecasts and current market prices in EUR/MWh

Analys

The most important data point in the global oil market will be published on Friday 28 June

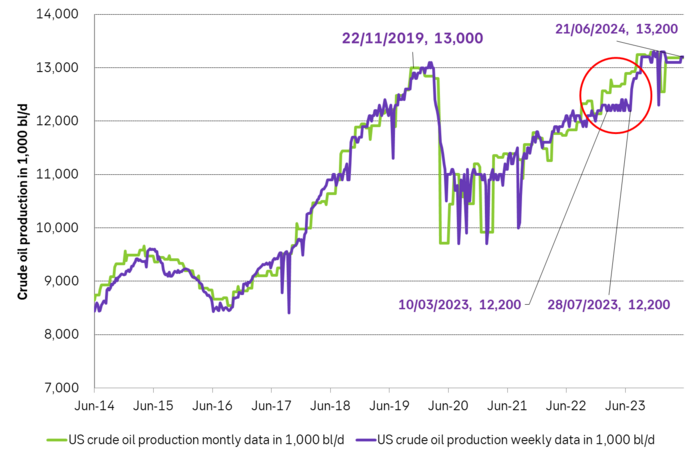

US crude oil production has been booming for more than a decade. Interrupted by two setbacks in response to sharp price declines. The US boom has created large waves in the global oil market and made life very difficult for OPEC(+). Brent crude has not traded below USD 70/b since Dec-2021 and over the past year, it has averaged USD 84/b. US shale oil production would typically boom with such a price level historically. However, there has been zero growth in US crude oil production from Sep-2023 to Mar-2024. This may be partially due to a cold US winter, but something fundamentally seems to have changed. We recently visited a range of US E&P and oil services companies in Houston. The general view was that there would be zero growth in US crude oil production YoY to May 2025. If so and if it also is a general shift to sideways US crude oil production beyond that point, it will be a tremendous shift for the global oil market. It will massively improve the position of OPEC+. It will also sharply change our perception of the forever booming US shale oil supply. But ”the proof is in the pudding” and that is data. More specifically the US monthly, controlled oil production data is to be published on Friday 28 June.

The most important data point in the global oil market will be published on Friday 28 June. The US EIA will then publish its monthly revised and controlled oil production data for April. Following years of booming growth, the US crude oil production has now gone sideways from September 2023 to March 2024. Is this a temporary blip in the growth curve due to a hard and cold US winter or is it the early signs of a huge, fundamental shift where US crude oil production moves from a decade of booming growth to flat-lining horizontal production?

We recently visited a range of E&P and oil services companies in Houston. The general view there was that US crude oil production will be no higher in May 2025 than it is in May 2024. I.e. zero growth.

It may sound undramatic, but if it plays out it is a huge change for the global oil market. It will significantly strengthen the position of OPEC+ and its ability to steer the oil price to a suitable level of its choosing.

The data point on Friday will tell us more about whether the companies we met are correct in their assessment of non-growth in the coming 12 months or whether production growth will accelerate yet again following a slowdown during winter.

The US releases weekly estimates for its crude oil production but these are rough, temporary estimates. The market was fooled by these weekly numbers last year when the weekly numbers pointed to a steady production of around 12.2 m b/d from March to July while actual monthly data, with a substantial lag in publishing, showed that production was rising strongly.

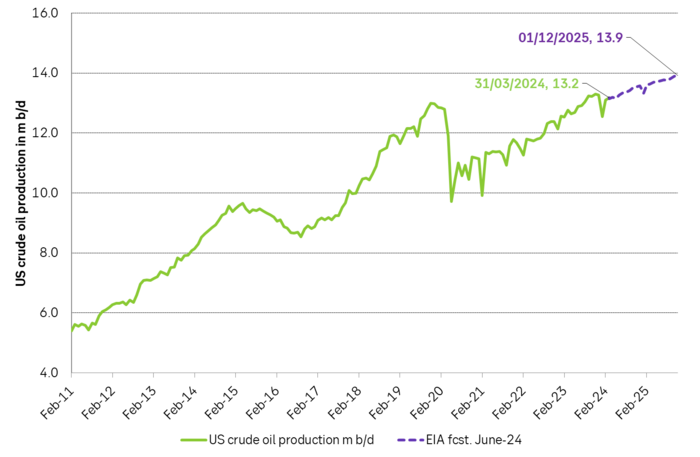

The real data are the monthly, controlled data. These data will be the ”proof of the pudding” of whether US shale oil production now is about to shift from a decade of booming growth to instead flat-line sideways or whether it will drift gradually higher as projected by the US EIA in its latest Short-Term Energy Outlook.

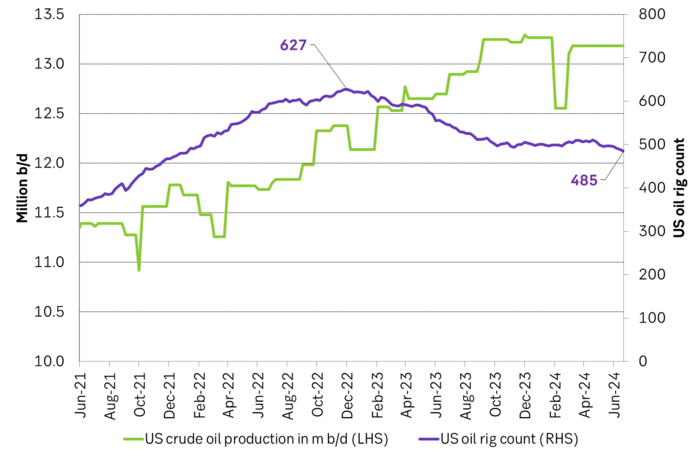

US crude oil production given by weekly data and monthly data. Note that the monthly, controlled data comes with a significant lag. The market was thus navigating along the weekly data which showed ”sideways at 12.2 m b/d” for a significant period last year until actual data showed otherwise with a time-lag.

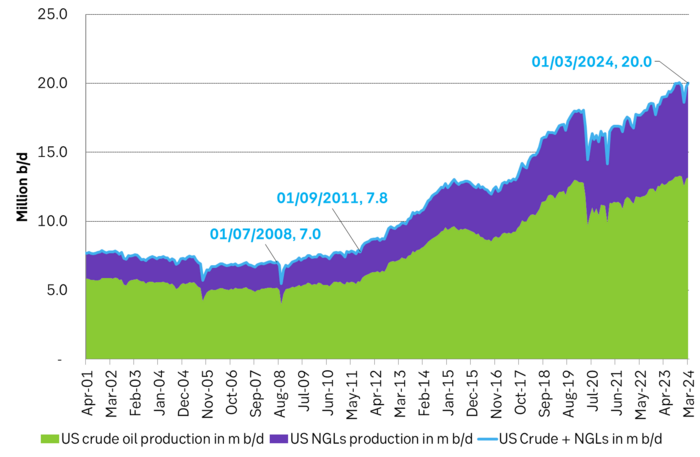

If we add in Natural Gas Liquids and zoom out to include history back to 2001 we see an almost uninterrupted boom in supply since Sep 2011 with a few setbacks. At first glance, this graph gives little support to a belief that US crude oil production now suddenly will go sideways. Simple extrapolation of the graph indicates growth, growth, growth.

US crude and liquids production has boomed since September 2011

However. The latest actual data point for US crude oil production is for March with a reading of 13.18 m b/d. What stands out is that production then was still below the September level of 13.25 m b/d.

The world has gotten used to forever growing US crude oil production due to the US shale oil revolution, with shorter periods of sharp production declines as a result of sharp price declines.

But the Brent crude oil price hasn’t collapsed. Instead, it is trading solidly in the range of USD 70-80-90/b. The front-month Brent crude oil contract hasn’t closed below USD 70/b since December 2021.

Experiences from the last 15 years would imply wild production growth and activity in US shale oil production at current crude oil prices. But US crude oil production has now basically gone sideways to lower from September to March.

The big, big question is thus: Are we now witnessing the early innings of a big change in US shale oil production where we shift from booming growth to flat-lining of production?

If we zoom in we can see that US liquids production has flat-lined since September 2023. Is the flat-lining from Sep to Mar due to the cold winter so that we’ll see a revival into spring and summer or are we witnessing the early signs of a huge change in the global oil market where US crude oil production goes from booming growth to flat-line production.

The message from Houston was that there will be no growth in US crude oil production until May 2025. SEB recently visited oil and gas producers and services providers in Houston to take the pulse of the oil and gas business. Especially so the US shale oil and shale gas business. What we found was an unusually homogeneous view among the companies we met concerning both the state of the situation and the outlook. The sentiment was kind of peculiar. Everybody was making money and was kind of happy about that, but there was no enthusiasm as the growth and boom years were gone. The unanimous view was that US crude oil production would be no higher one year from now than it is today. I.e. flat-lining from here.

The arguments for flat-lining of US crude oil production here onward were many.

1) The shale oil business has ”grown up” and matured with a focus on profits rather than growth for the sake of growth.

2) Bankruptcies and M&As have consolidated the shale oil companies into larger, fewer public companies now accounting for up to 75% of total production. Investors in these companies have little interest/appetite for growth after having burned their fingers during a decade and a half of capital destruction. These investors may also be skeptical of the longevity of the US shale oil business. Better to fully utilize the current shale oil infrastructure steadily over the coming years and return profits to shareholders than to invest in yet more infrastructure capacity and growth.

3) The remaining 25% of shale oil producers which are in private hands have limited scope for growth as they lack pipeline capacity for bringing more crude oil from field to market. Associated nat gas production is also a problem/bottleneck as flaring is forbidden in many places and pipes to transport nat gas from field to market are limited.

4) The low-hanging fruits of volume productivity have been harvested. Drilling and fracking are now mostly running 24/7 and most new wells today are all ”long wells” of around 3 miles. So hard to shave off yet another day in terms of ”drilling yet faster” and the length of the wells has increasingly reached their natural optimal length.

5) The average ”rock quality” of wells drilled in the US in 2024 will be of slightly lower quality than in 2023 and 2025 will be slightly lower quality than 2024. That is not to say that the US, or more specifically the Permian basin, is quickly running out of shale oil resources. But this will be a slight headwind. There is also an increasing insight into the fact that US shale oil resources are indeed finite and that it is now time to harvest values over the coming 5-10 years. One company we met in Houston argued that US shale oil production would now move sideways for 6-7 years and then overall production decline would set in.

The US shale oil revolution can be divided into three main phases. Each phase is probably equally revolutionary as the other in terms of impact on the global oil market.

1) The boom phase. It started after 2008 but didn’t accelerate in force before the ”Arab Spring” erupted and drove the oil price to USD 110/b from 2011 to 2014. It was talked down time and time again, but it continued to boom and re-boom to the point that today it is almost impossible to envision that it won’t just continue to boom or at least grow forever.

2) The plateau phase. The low-hanging fruits of productivity growth have been harvested. The highest quality resources have been utilized. The halfway point of resources has been extracted. Consolidation, normalization, and maturity of the business has been reached. Production goes sideways.

3) The decline phase. Eventually, the resources will have been extracted to the point that production unavoidably starts to decline.

Moving from phase one to phase two may be almost as shocking for the oil market as the experience of phase 1. The discussions we had with oil producers and services companies in Houston may indicate that we may now be moving from phase one to phase two. That there will be zero shale oil production growth YoY in 2025 and that production then may go sideways for 6-7 years before phase three sets in.

US EIA June STEO report with EIA’s projection for US crude oil production to Dec-2025. Softer growth, but still growth.

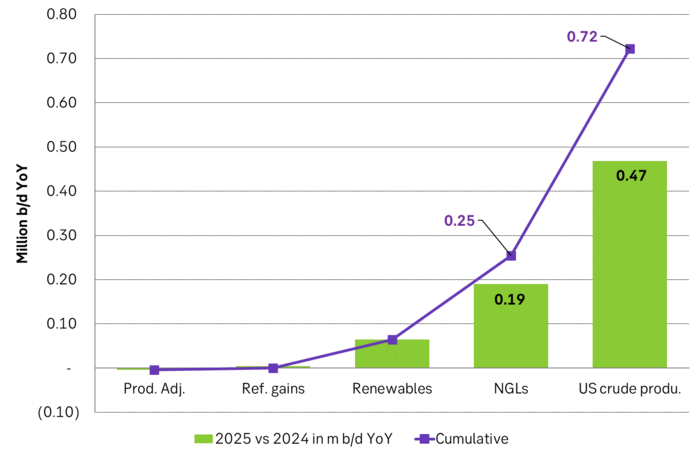

US EIA June STEO report with YoY outlook growth for 2025. Projects that US crude production will grow by 0.47 m b/d YoY in 2025 and that total liquids will grow by 720 k b/d YoY.

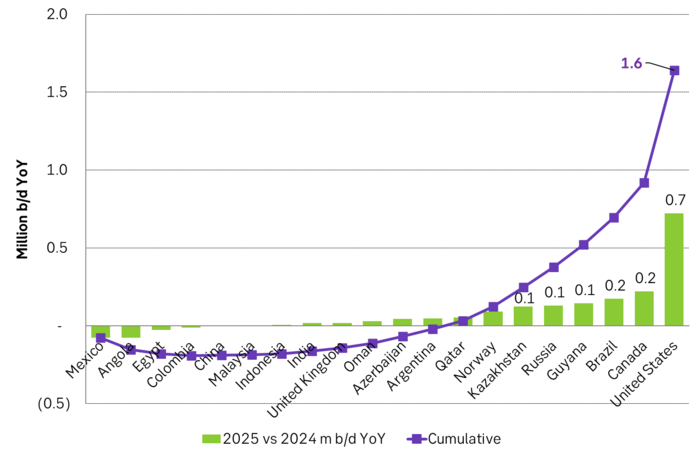

US EIA June STEO report with outlook for production growth by country in 2025. This shows how big the US production growth of 0.7 m b/d YoY really is compared to other producers around the world

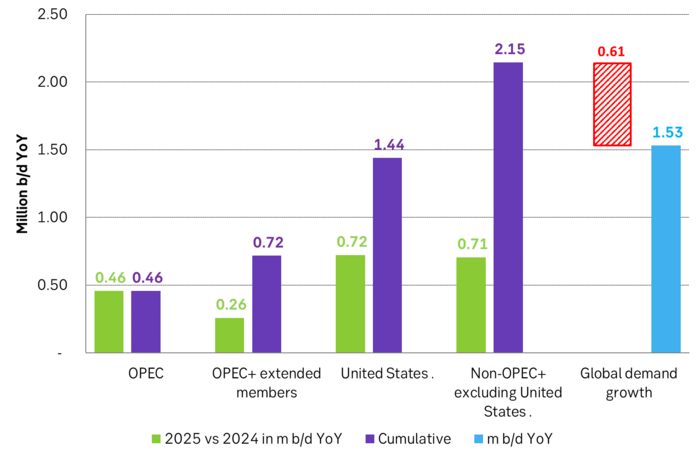

US EIA June STEO report with projected global growth in supply and demand YoY in 2025. Solid demand growth, but even strong supply growth with little room for OPEC+ to expand. Production growth by non-OPEC+ will basically cover global oil demand growth.

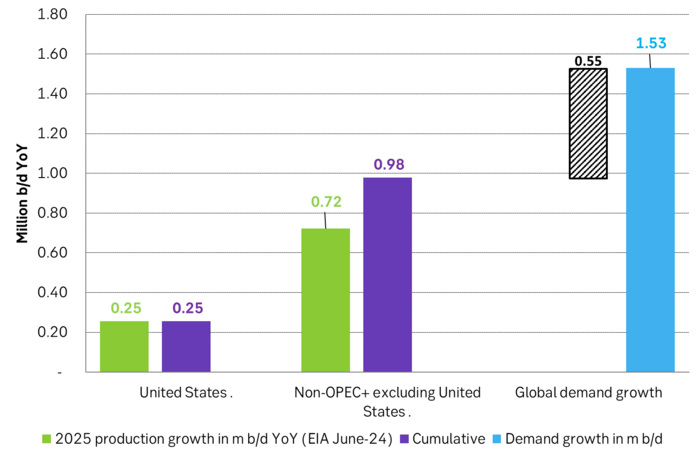

But if there instead is zero growth in US crude oil production in 2025 and the US liquids production only grows by 0.25 m b/d YoY due to NGLs and biofuels, then suddenly there is room for OPEC+ to put some of its current production cuts back into the market. Thus growth/no-growth in US shale oil production will be of huge importance for OPEC+ in 2025. If there is no growth in US shale oil then OPEC+ will have a much better position to control the oil price to where it wants it.

US crude oil production and drilling rig count

-

Nyheter7 dagar sedan

Nyheter7 dagar sedanDe tre bästa råvaruvaruaktierna just nu

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLundin Mining vill köpa Filo Corp tillsammans med BHP

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAfrica Oil är bra att köpa anser Stifel som inleder analysbevakning

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanStor risk att Africa Energy inte överlever det kommande året

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanFirst Nordic Metals har fyra prospekteringsprojekt i Sverige

-

Analys4 veckor sedan

Analys4 veckor sedanBrent crude inching higher on optimism that US inflationary pressures are fading

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanUniper satsar på att göra elektrobränsle av sin elektricitet

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanTre bra aktier inom olja och oljeservice i Kanada