Nyheter

Kopparkaoset är bara ett exempel på en metallmarknad som är rik på historiska marknadsäventyr

De vilda rörelserna på kopparmarknaden det senaste året har skickat handlare in i historieböckerna. När lagren på London Metal Exchange sjönk till de lägsta på decennier, steg priset på kontrakt för omedelbar leverans till en rekordpremie på mer än 1 000 dollar per ton till kontrakt för leverans på tre månader – kännetecknet för en leveranspress, eller som det heter på engelska supply squeeze. Metallbörsen svarade med att inleda en utredning och införa nödregler.

Även om det inte har förekommit några antydningar om felaktigheter under denna supply squeeze, har LME en rik historia av vilda prisrörelser när marknaderna är i över- eller underutbud. Faktum är att det är ett arv lika gammalt som själva börsen.

Secretan-syndikatet

En av de första så kallade corners på LME tog sin början 1887, bara ett decennium efter att börsen grundades. Det leddes av Pierre Secretan, chefen för Frankrikes största mässingstillverkare, Societe Industrielle et Commerciale des Metaux, som bildade ett syndikat med avsikten att vända sig mot kopparmarknaden.

Han köpte upp lagren av metall och slöt kontrakt med alla världens stora koppargruvor, vilket slutade med att han kontrollerade 80 procent av världens utbud. Priserna mer än fördubblades. Men höga priser fick produktionen att öka, och Secretan kunde inte längre finansiera de enorma volymer koppar han behövde köpa för att hålla priset på sina höga nivåer. Kopparpriserna kollapsade, vilket utlöste katastrofala förluster för Secretan och hans bankirer.

Plåtkrisen

1985 stod LME inför en kris av ett annat slag: ett överutbud av metall. Enligt ett avtal som involverade 22 länder köpte och sålde International Tin Council tenn på LME i syfte att upprätthålla stabila priser. Men på morgonen den 24 oktober 1985 kollapsade ITC: det kunde inte längre fortsätta att höja priserna och det misslyckades under tyngden av sina skyldigheter. LME stoppade tennhandeln efter varningar om ”armageddon” på marknaden. Handeln med tenn återupptogs först fyra år senare, 1989.

Marc Rich

I början 1991 försökte Marc Rich + Co att ta över zinkmarknaden. Tillsammans med två stora zinkproducenter köpte handelshuset upp mer än 90 procent av LMEs lager av zink och lyckades pressa priset till den högsta nivån på två år. Men sedan ingrep LME, satte en gräns för backwardation och tillät alla med en kort position att skjuta upp leveransen. Det dröjde inte länge innan priserna började falla. Det slutade med att Marc Rich + Co förlorade 172 miljoner dollar, i en kris som utlöste Richs utträde från företaget som han hade grundat och som sedan blev Glencore.

Mr. 5 procent

Under stora delar av 1990-talet var Yasuo Hamanaka, en handlare vid Japans Sumitomo Corp., känd som ”Mr. 5 procent” för hans förmodade andel av världens kopparmarknad. Han byggde upp enorma positioner på LME, vilket drev upp priserna. Men synen på hans kontroll av marknaden började förändras när kopparpriserna sjönk 1996.

När hela omfattningen av hans affärer blev klar, avslöjades det att han gömde förluster på mer än två miljarder dollar i vad Sumitomo sa var otillåtna affärer. Hamanaka dömdes till åtta års fängelse. LME svarade med en drastisk regeländring i ett försök att avvärja framtida marknadshörn: det introducerade ”lånevägledning”, vilket tvingade alla handlare med en stor position att låna ut det till andra marknadsaktörer.

Inget mer nickel

LME ingrep på nickelmarknaden i augusti 2006 efter att lagren föll till den lägsta på decennier och priserna på nickel nådde rekordhöjder. Den här gången var det ingen handlare som var ansvarig. Det var istället resultatet av en kombination av stark efterfrågan från Kina och en strejk vid en stor gruva i Kanada. LME svarade med att införa ett tak för backwardation i nickelpriset. ”Det här är exceptionella omständigheter”, sa då LME:s vd Simon Heale till Bloomberg då. ”Det är en otroligt tight marknad.”

Nyheter

Blykalla, Evroc och Studsvik vill bygga kärnkraftsdrivna datacenter i Sverige

Blykalla, Evroc och Studsvik har undertecknat ett samförståndsavtal för att undersöka möjligheten att utveckla Sveriges första kärnkraftsdrivna datacenter vid Studsviks licensierade kärnkraftsanläggning i Nyköping.

Blykalla utvecklar avancerade blykylda kärnreaktorer för att leverera säker, kostnadseffektiv och hållbar basenergi. Evroc bygger hyperscale-moln- och AI-infrastruktur för att driva Europas digitala framtid. Studsvik driver en licensierad kärnkraftsanläggning i Nyköping och tillhandahåller livscykeltjänster för kärnkraftssektorn, inklusive bränsle, material och avfallshantering. Tillsammans kombinerar de teknik, infrastruktur och anläggningsexpertis för att påskynda utbyggnaden av kärnkraftsdrivna datacenter.

Det finns en växande internationell efterfrågan på kärnkraftsdrivna datacenter, driven av parallella krav från AI och elektrifiering. Med sin kapacitet att leverera ren, pålitlig baskraft och inbyggd redundans är små modulära reaktorer särskilt väl lämpade för att möta detta behov.

Belastar inte elnätet

En stor fördel med att bygga datacenter och kärnkraftverk bredvid varandra är att elnätet inte belastas. Det gör totalpriset för elektriciteten blir lägre, samtidigt som det inte tillkommer investeringskostnader för operatören av elnätet.

Vill etablera Sverige som en föregångare

Med detta avtal strävar parterna efter att etablera Sverige som en föregångare i denna globala omställning, genom att utnyttja Studsviks licensierade anläggning, Evrocs digitala infrastruktur och Blykallas avancerade SMR-teknik.

”Detta samarbete är en möjlighet för Sverige att bli ledande inom digital infrastruktur. Det ger oss möjlighet att visa hur små modulära reaktorer kan tillhandahålla den stabila, fossilfria energi som krävs för AI-revolutionen”, säger Jacob Stedman, vd för Blykalla. ”Studsviks anläggning och evrocs ambitioner erbjuder rätt förutsättningar för ett banbrytande projekt.”

Samförståndsavtalet fastställer en ram för samarbete mellan de tre parterna. Målet är att utvärdera den kommersiella och tekniska genomförbarheten av att samlokalisera datacenter och SMR på Studsviks licensierade anläggning, samarbeta med kommuner och markägare samt definiera hur en framtida kommersiell struktur för elköpsavtal skulle kunna se ut.

”Den ständigt växande efterfrågan på AI understryker det akuta behovet av att snabbt bygga ut en massiv hyperskalig AI-infrastruktur. Genom vårt samarbete med Blykalla och Studsvik utforskar vi en modell där Sverige kan ta ledningen i byggandet av en klimatneutral digital infrastruktur”, kommenterar Mattias Åström, grundare och VD för Evroc.

”Studsvik erbjuder en unik plattform med anläggningsinfrastruktur och unik kompetens för att kombinera avancerad kärnkraft med nästa generations industri. Detta samförståndsavtal är ett viktigt steg för att utvärdera hur sådana synergier kan realiseras i Sverige”, kommenterar Karl Thedéen, vd för Studsvik.

Parterna kommer nu att inrätta en gemensam styrgrupp för att utvärdera anläggningen och affärsmodellen, med målet att inleda formella partnerskapsförhandlingar senare i år. Deras fortsatta samarbete ska möjliggöra ren och säker energi för Europas AI-infrastruktur och digitala infrastruktur.

Nyheter

Toppmöte om framtidens kärnkraft runt Östersjön hölls idag

Sveriges regering arrangerade på tisdagen ett toppmöte om framtidens kärnkraft i Östersjöregionen tillsammans med Finland. Ministrar från Polen, Lettland och Estland deltog, liksom investerare, banker och kärnkraftsbolag. EFN:s reporter Thomas Arnroth rapporterar från mötet.

Energi- och näringsminister Ebba Busch betonade att målet är att göra Sverige till regionens ledande kärnkraftsnation och en hub för kärnkraft i Östersjöområdet.

Tanken är att länderna ska samarbeta och se regionen som en gemensam marknad, vilket kan påskynda och sänka kostnaderna för nya reaktorer. Kunskap kan användas gemensamt över hela regionen och en reaktortyp skulle bara behöva godkännas en gång.

Nyheter

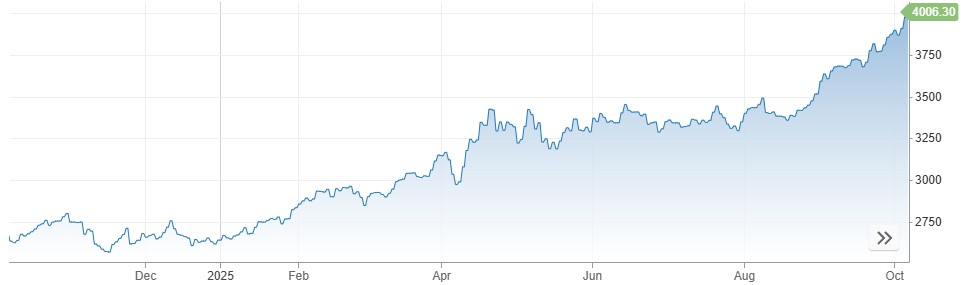

Nytt prisrekord, guld stiger över 4000 USD

Priset på guld på CME-börsen steg precis för första gången någonsin över 4000 USD per uns. Detta efter att både investerare och centralbanker söker en trygg hamn, om än av delvis olika orsaker. Vi har tidigare idag rapporterat att Goldman Sachs skruvat upp sin guldprognos för slutet av 2026 till 4900 USD per uns.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMahvie Minerals i en guldtrend

-

Analys4 veckor sedan

Analys4 veckor sedanVolatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAktier i guldbolag laggar priset på guld

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld når sin högsta nivå någonsin, nu även justerat för inflation

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanDet stigande guldpriset en utmaning för smyckesköpare

-

Analys4 veckor sedan

Analys4 veckor sedanWaiting for the surplus while we worry about Israel and Qatar