Nyheter

Kopparaffärer skakade japanskt handelshus

Under årens lopp har det gjorts flera försök att ta kontrollen över olika råvaror, till exempel bröderna Hunts kupp på silvermarknaden, hedgefondförvaltaren Armajaro som försökte manipulera kakaomarknaden och General Foods försök att styra priset på råg på Chicagobörsen.

Under årens lopp har det gjorts flera försök att ta kontrollen över olika råvaror, till exempel bröderna Hunts kupp på silvermarknaden, hedgefondförvaltaren Armajaro som försökte manipulera kakaomarknaden och General Foods försök att styra priset på råg på Chicagobörsen.

En annan del av råvarumarknaden som varit föremål för ett så kallat corner-försök är den för koppar där den japanske råvaruhandlaren Yasuo Hamanaka (浜中 泰男) kostade sin arbetsgivare Sumitomo Corporation mer än 1,8 miljarder USD. Andra källor säger att förlusterna för dennes handel uppgick till betydligt mer, 2,6 miljarder USD. Huruvida handeln i koppar på London Metal Exchange, LME, som ”Mr Copper” ägnade sig åt var oauktoriserad eller inte, vet vi fortfarande inte, men eftersom denna pågick i mer än tio år och kostade det japanska handelshuset sådana belopp är frågan om ledningen inte hade full kontroll på vad som skedde.

Sumitomo Corporation, ett av Japans äldsta och största handelshus

Det japanska handelshusets historia går tillbaka till grundaren Masatomo Sumitomo (1585 – 1652), som på 1600-talet öppnade en bok- och medicinaffär i Kyoto. Vid ungefär samma tidpunkt drev hans svåger, Riemon Soga (1572 – 1636) ett kopparsmälteri under namnet Izumiya. Riemon Soga utvecklade en ny kopparsmältningsteknik, Nanban-buki, som gjorde det möjligt att separera silver från koppar vilket därmed gjorde utvinningen betydligt lönsammare.

Senare gifte sig Riemon Sogas äldste son och tog sig namnet Tomomochi Sumitomo med en av Masatomo döttrar. Denne utvidgade verksamheten till Osaka, och lade grunden till att Sumitomo/Izumiya betraktades som huvudfamiljen inom kopparsmältningen i Edo-periodens Japan. Handelshuset hade vid detta tillfälle den japanska kopparindustrin, på den tiden en av världens ledande, i ett fast grepp. Efter att ha etablerat sig och tagit en ledande position över kopparhandeln, etablerade sig Tomomochi även som en betydande handelsman i textilier, socker och mediciner i en sådan utsträckning att det sades att ”Ingen i Osaka kan konkurrera med Izumiya”.

Nästa steg var att etablera sig i själva gruvnäringen, och Sumitomo/Izumiya drev gruvor i Ohuregionen och i Bicchu Yoshioka. 1691 öppnades koppargruvan i Besshi efter tillstånd från Tokugawa Shogunatet och denna förblev i drift i 283 år under vilka den kom att bli navet i Sumitomos kopparaffärer. Koppargruvan i Besshi tog snabbt till sig tekniskt kunnande och importerade de bästa maskinerna från utlandet vilket gjorde att produktionen ökade kraftigt. Senare expanderade ledningen för Besshigruvan till närliggande affärsområden, till exempel maskintillverkning, kolindustrin, tillverkning av elektriska kablar och skog.

Under tiden utvecklades Namiai-gyo, gruppens finansiella verksamhet i Osaka till en modern bankverksamhet. Efter andra världskrigets upplösning av de japanska finansföretagen gick Sumitomogruppens företag skilda vägar men förblev alla viktiga aktörer i sina respektive branscher.

Kopparaffärer på Londonbörsen gav fullständig kontroll

Yasuo Hamanaka (浜中 泰男) var under mitten av 1990-talet ansvarig för kopparhandeln på Sumitomo Corporation, och gick under smeknamnen Mr Copper och Mr Five Percent, vilket kom från hans aggressiva handelssätt och av den totala mängden koppar som han faktiskt kontrollerade.

Hamanaka påstods ha försökt ta en corner på hela världens kopparmarknad. Senare visade det sig att Sumitomo förlorat minst 1,8 miljarder USD på grund av vad företaget sade var otillåten handel av Hamanaka under en tioårsperiod. Han åtalades senare för att ha manipulerat priset på denna metall. Hans gigantiska position förlorade sedan mer än en tredjedel av sitt värde på mindre än två månader då världsmarknadspriset på koppar föll kraftigt.

Denna affär var en stor skandal som ibland jämförs både i fråga om storlek och omfattning med Silver Thursday-skandalen, där bröderna Hunt försökte ta en corner på silvermarknaden. Sumitomos kopparaffär, som ibland kallas för Coppergate, räknas till en av de fem största handelsförlusterna i den finansiella historien.

Vem var Mr Copper?

Även i dag, sjutton år efter det att denna skandal uppdagades omges Coppergate, omfattningen av dess förluster och Yasuo Hamanaka, alias Mr Copper fortfarande av en känsla av mystik. Från sin plats i ledningen för Sumitomo´s Metal Trading division kontrollerade Hamanaka

kopparmarknaden genom ett innehav på fem procent av världens kopparutbud. Det låter kanske som en låg siffra med tanke på att 95 procent, nitton gånger så mycket, fanns i händerna på andra aktörer. Koppar är emellertid, trots att råvaran handlas på börser världen över, en relativt illikvid råvara eftersom det kan vara svårt att föra koppar från en marknad till en annan för att kunna möta lokala utbudschocker.

Att vid en prisökning av koppar på den amerikanska marknaden transportera denna råvara från andra länder där det finns ett överskott sker, men det krävs ganska betydande skillnader för att kunna dra fördel av detta, eftersom transporter och lagringskostnaderna är dyra för koppar. Utmaningen är således att äga koppar runt om i världen, och det var vad Hamanaka gjorde varför hans fem procent räckte väldigt långt.

Yasuo Hamanaka var inte känd för sin karisma, men trots detta var han en legend i råvarukretsar. I sina stålbågade glasögon och gråa eller bruna flanellkostymer, som gjorde att han såg ut som en försäljare, satt han tillsammans med ett tjugotal råvaruhandlare och mäklare bakom sitt enkla metallskrivbord, ständigt beredd att köpa för att driva upp priserna och sälja för att tvinga ned kopparpriset. Basmetaller är kanske inte den mest glamorösa råvaran av dem alla, men Hamanakas självförtroende och hans förmåga att kunna flytta marknader var minst sagt oöverträffade.

Han var utan konkurrens den allra största aktören på kopparmarknaden, framförallt på London Metal Exchange där han främst handlade koppar för leverans i framtiden genom forwards, en marknad där aktörerna normalt tar positioner tre månader framåt. Det finns emellertid möjlighet att rulla positionerna och flytta fram datumet för leverans. Sumitomo var under Hamanaka den utan tvekan största aktören på den marknaden, och hanterade mer än dubbelt så stora volymer som den näst största aktören.

Vid denna tidpunkt var Hamanaka en av företagets hjältar. I den årsredovisningen för 1991 som Sumitomo Corporation gav ut gavs denne stjärnhandlare ett eget uppslag i vilket hans karriär beskrevs. Han citerades också då han förklarade att Sumitomos dominans på  kopparmarknaden var ett resultat av företagets expertis när det gällde risk management. Vid denna tidpunkt hade Hamanaka handlat oupptäckt i fem år.

kopparmarknaden var ett resultat av företagets expertis när det gällde risk management. Vid denna tidpunkt hade Hamanaka handlat oupptäckt i fem år.

Utöver forwards hade Sumitomo också betydande mängder koppar i lager och i olika fabriker, samtidigt som företaget också var innehavare av ett stort antal terminskontrakt. Hamanaka använde sig av Sumitomos storlek och stora kassa för att både skapa en corner och för att kontrollera kopparpriset på London Metal Exchange, världens största marknad för koppar där närmare 94 procent av all kopparhandel sker, och därför är den råvarubörs på vilken världsmarknadspriset sätts.

Hamanaka höll under mer än ett decennium priset på koppar på en artificiellt hög nivå, vilket resulterade i att Sumitomo gjorde övervinster då företaget erhöll premium då bolaget kunde sälja sin kopparproduktion till högre priser än annars. Utöver detta tjänade Sumitomo betydande summor i form av transaktionsavgifter och courtage på andras koppartransaktioner som gick genom företaget eftersom dessa beräknades som en procentsats på värdet av den underliggande råvaran som såldes och levererades. Resultatet av Hamanakas handel ledde till att Serious Fraud Office påbörjade en utredning av förlusterna som än i dag anses vara en av de allra största genom tiderna.

Efterspel

Hamanakas manipulationer av kopparmarknaden förblev emellertid inte ouppmärksammade. Ett stort antal spekulanter, hedgefonder, banker och mäklarföretag visste om att Hamanaka och Sumitomo hade ett av världens största innehav av koppar, både i fysisk form och genom olika typer av derivat.

När andra marknadsaktörer försökte blanka i syfte att kunna återköpa koppar billigare, så valde denne att använda Sumitomos stora kassa och slänga in mer pengar i systemet varvid priset drevs upp. På detta sätt kunde Hamanaka genom sina djupa fickor överleva medan konkurrenterna  var tvungna att ta en förlust. London Metal Exchange, till skillnad från de amerikanska råvarubörserna, hade vid detta tillfälle inga krav på handlarna att dessa skulle rapportera sina positioner och det saknades offentlig statistik som visade storleken på de öppna positionerna.

var tvungna att ta en förlust. London Metal Exchange, till skillnad från de amerikanska råvarubörserna, hade vid detta tillfälle inga krav på handlarna att dessa skulle rapportera sina positioner och det saknades offentlig statistik som visade storleken på de öppna positionerna.

Ingenting varar som bekant för evigt, och det gällde även Hamanakas dominans på kopparmarknaderna. 1995 förändrades villkoren på marknaden dramatiskt genom återkomsten av den kinesiska gruvdriften. Med priser som redan innan låg högt över det fundamentala värdet handlades koppar betydligt högre än vad det borde ha gjort. Sumitomo hade tjänat stora pengar på sina prismanipulationer av koppar men hade fortfarande kvar betydande positioner när marknaden började falla. Bolagets betydande dominans medförde dessutom att det var svårt att stänga dessa positioner och hedga dem genom att gå kort eftersom det då skulle medfört att priset skulle gått ned och gjort att den stora fysiska positionen förlorade pengar ännu snabbare.

Medan Hamanaka kämpade för att komma ur sitt kopparinnehav påbörjade London Metal Exchange och amerikanska Commodity Futures Trading Commission (CFTC) en undersökning av manipulationen av den globala kopparmarknaden. Sumitomo flyttade genast Hamanaka, Mr Copper, från sin tjänst, något som resulterade i att priset på koppar föll kraftigt. Den oauktoriserade positionen i koppar kom så i dagen, och Sumitomo sade att Hamanaka var en rouge trader. Han anklagades vidare för att ha förfalskat en av sina överordnades namnteckningar och erkände.

Sumitomos rykte var emellertid redan skamfilat då många människor inte trodde att företaget kunde ha varit okunnig om Hamanakas grepp om kopparmarknaden, särskilt eftersom det profiterade på denna under så pass många år.

Den 13 juni 1996 rapporterade Sumitomo Corporation en förlust om 1,8 miljarder USD som en följd av den kopparhandel som Hamanaka ägnat sig åt på London Metal Exchange.

Den 13 juni 1996 rapporterade Sumitomo Corporation en förlust om 1,8 miljarder USD som en följd av den kopparhandel som Hamanaka ägnat sig åt på London Metal Exchange.

En undersökning påbörjades av myndigheterna i Japan, England och i USA som inte bara valde att undersöka Hamanaka, utan även undersökte en rad mindre metallhandlare som hade agerat för Sumitomos räkning.

I juli 1996, efter en undersökning av börsmedlemmarna på LME, vilket också kommunicerades av Credit Lyonnais Rouse, att alla kreditlinor och alla kontrakt och den dokumentation som avsåg Sumitomos handel var korrekt och att det hade hanterats på ett sådant sätt att detta inte låg exklusivt på Hanamakas bord utan hade hanterats och auktoriserats av hans överordnade. Därmed hade Sumitomos handel uppfyllt the Securities and Futures Act’s Adequate Credit Management Policy´s krav.

Den mest centrala frågan för åklagarmyndighetens utredare var om Mr Hamanakas kollegor och överordnade på Sumitomo, en jättehandelsföretag, kände till Mr Hamanakas verksamhet eller samarbetat med honom kring detta. Hamanaka åtalades för att ha förfalskat sina överordnades underskrifter på handlingar som hade skickats till Merrill Lynch som fungerade som mäklare för en del av Hamanakas affärer. James Wiggins, en talesman för Merrill Lynch i New York, sade att företaget inte hade någon kännedom om några förfalskningar.

Japanska myndigheter fann ett dokument, daterat i januari 1994 som senare visade sig innehålla två stycken förfalskade namnteckningar, där Sumitomo gav Hamanaka full befogenhet att hantera bolagets kopparhandel. Ett andra dokument, daterat i september samma år, och som tjänstemännen ansåg innehålla en förfalskad namnteckning, gav Hamanaka fullständig auktoritet att använda medlen i handelssystemet.

Sådana uppgifter har fått fart på spekulationerna om att Hamanaka inte agerade ensam. Många aktörer på koppar- och råvarumarknaderna har svårt att tro att en enda person kunnat ägna sig åt otillåten handel i råvaror för miljarder dollar under så pass lång tid utan att andra människor har kunnat veta om detta.

Många handlare menade att Sumitomo måste ha känt till Hamanakas agerande eftersom företaget ständigt sköt till kapital när spekulanterna försökte pressa ned priset.

Sumitomo svarade med att blanda in JP Morgan Chase och Merrill Lynch som finansiärer av systemet och det avslöjades att bankerna hade beviljat lån strukturerade som terminsderivat. Samtliga dessa företag dömdes senare i någon form. Under tiden avtjänade Hamanaka sitt straff utan kommentar. Efter det att den otillbörliga marknadspåverkan av koppar uppdagades har nya regler lagts till hos LME för att sannolikheten för en upprepning av detta inte skall kunna inträffa igen.

Många människor som hade arbetat med Hamanaka säger emellertid att även LME måste bära en del av ansvaret för detta eftersom de varnades för hans affärer redan 1991. År 1991 berättade David Threlkeld, en kopparhandlare som då var baserad i London, för myndigheter att Hamanaka  hade bett honom att förfalska handelsdokumentation. Inga bevis hittades emellertid och två år senare undersökte LME hans handel igen, men vidtog inga åtgärder.

hade bett honom att förfalska handelsdokumentation. Inga bevis hittades emellertid och två år senare undersökte LME hans handel igen, men vidtog inga åtgärder.

I september 1996 avslöjades det att Sumitomo Corporations verkliga förluster var betydligt större och att de uppgick till 2,6 miljarder USD, motsvarande 285 miljarder yen.

Med tanke på storleken på förlusterna och det faktum att de hade ackumulerats under mer än tio år gör att det finns många som anser att Hamanaka inte kunde kontrollera kopparpriset utan att hans överordnade hade någon form av kunskap om detta eller hade gett sin tillåtelse till detta.

Under rättegången som började i februari 1997 kom det fram att Hanamaka och hans överordnade Saburo Shimizu, började med sin oauktoriserade handel i LME-koppar under slutet av 1985 i syfte att täcka upp för de förluster som dessa gjort på fysisk koppar i Filippinerna. När de ackumulerade förlusterna hade stigit till 60 miljoner USD sade Saburo Shimizu upp sig och båda råvaruhandlarna ansåg att de totala förlusterna var för stora att rapportera till ledningen. Hanamaka sägs emellertid ha varit av den åsikten att det var möjligt att täcka förlusterna genom spekulativ handel.

1998 dömdes Hamanaka till åtta års fängelse, och frigavs i juli 2005, ett år i förtid.

Exakt vad det var som verkligen hände lär vi knappast få veta. Den stora frågan är emellertid hur detta kunde pågå under en så pass lång tid utan att någon vare sig upptäckte det eller reagerade. Ingen av de högsta cheferna på företagen verkade ha garantier för att de visste exakt vad de anställda gjorde, men så länge det redovisades goda vinster så verkade ingen bry sig. Det har emellertid ställts en hel del frågor i den japanska pressen om det verkligen är möjligt att sådana olagliga handlingar skulle kunnat äga rum på en av Japans mest konservativa och välskötta företag utan att det hade sanktionerats. Den japanska kabinettssekreteraren, Seiroku Kajiyama, klagade på att skandalen var ett tecken på de japanska företagens vikande moral.

Nyheter

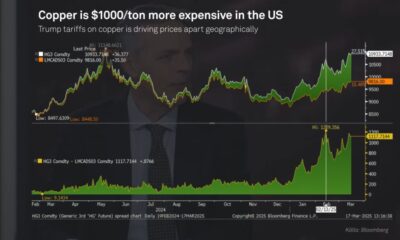

USA ska införa 50 procent tull på koppar

USA:s president Donald Trump har precis meddelat att landet ska införa en tull på 50 procent på basmetallen koppar. Priset på råvarubörsen i USA stiger omgående med 10 procent.

USA har viss inhemsk produktion av koppar, men den inhemska efterfrågan överstiger produktionen. Därför måste landet importera koppar för att täcka behovet, särskilt för användning inom elnät, elektronik, byggindustri och fordonssektorn. De största exportörerna till USA är Chile, Kanada, Mexiko och Peru.

När tullar av denna typ införs uppstår prisskillnader i världen. Handlar man koppar på börsen är det därför viktigt att veta vilken börs man handlar på eller om man använder certifikat så är det viktigt att veta vilka underliggande värdepapper de följer.

Sedan är det som alltid med Trump, begreppet är som bekant TACO, Trump Always Chickens Out. Man ska alltså inte ta några definitiva stora beslut baserat på vad han säger. Saker och ting kan ändra sig från dag till dag.

Nyheter

Ryska staten siktar på att konfiskera en av landets största guldproducenter

En våg av panik sprider sig bland Moskvas elit sedan Vladimir Putins regim inlett en dramatisk offensiv för att beslagta tillgångarna hos Konstantin Strukov – en av Rysslands rikaste affärsmän och ägare till landets största guldgruvföretag, Yuzhuralzoloto. Åtgärden ses som ett tydligt tecken på hur långt Kreml är villigt att gå för att säkra ekonomiska resurser i takt med att kostnaderna för kriget i Ukraina stiger.

Strukovs förmögenhet, som uppskattas till över 3,5 miljarder dollar, byggdes upp under decennier i nära relation med maktens centrum i Ryssland. Men den 5 juli stoppades hans privatjet från att lyfta mot Turkiet. Enligt flera ryska medier deltog den federala säkerhetstjänsten FSB i ingripandet, och Strukovs pass beslagtogs. Händelsen ska vara kopplad till en omfattande rättsprocess där åklagare kräver att hela hans företagsimperium förverkas – med hänvisning till påstådd korruption och användning av skalbolag och familjemedlemmar för att dölja tillgångar.

Företaget själva förnekar att något inträffat och kallar rapporteringen för desinformation. De hävdar att Strukov befann sig i Moskva hela tiden. Trots det bekräftar rättsdokument att både han och hans familj förbjudits att lämna landet, och att myndigheterna snabbt verkställt beslutet.

Det som nu sker är en del av ett större mönster i ett Ryssland präglat av krigsekonomi: staten tar tillbaka kontrollen över strategiska sektorer som guld, olja och försvarsindustri – industrier som nu allt mer mobiliseras för att finansiera och stödja krigsinsatsen. Intressant nog handlar det inte om att Strukov ska ha varit illojal mot regimen – tvärtom har han varit en lojal allierad, med politiska uppdrag knutna till Putins parti. Men lojalitet räcker inte längre som skydd.

Medan tidigare utrensningar ofta riktade sig mot krigskritiker eller de som flydde landet, drivs dagens tillgångsövertaganden av något mer fundamentalt: ekonomisk nöd. De växande sanktionerna har nästan helt strypt inflödet av utländskt kapital. Statens oljeintäkter minskar och budgetunderskotten växer. Putins lösning är att vända sig inåt – till de oligarker han själv lyfte fram – för att fylla statskassan.

Det här är inte ett enskilt fall. På senare tid har flera framstående affärspersoner hamnat i plötsliga rättsliga tvister, omkommit under mystiska omständigheter eller sett sina bolag tas över av staten. Den oskrivna överenskommelsen som länge gällde i Putins Ryssland – rikedom i utbyte mot lojalitet – håller på att kollapsa.

Den 8 juli väntar en rättsförhandling som kan avgöra framtiden för Strukovs affärsimperium. Men budskapet till Rysslands näringslivselit är redan tydligt: ingen är för rik, för lojal eller för nära den politiska makten för att gå säker. I ett Ryssland där kriget kräver allt större uppoffringar riskerar oligarker att snabbt förvandlas till måltavlor.

Nyheter

Hur säkrar vi Sveriges tillgång till kritiska metaller och mineral i en ny geopolitisk verklighet?

När världsläget förändras ställs Europas beroende av metaller och mineral på sin spets. Geopolitiska spänningar, handelskonflikter och ett mer oförutsägbart USA gör att vi inte längre kan ta gamla allianser för givna. Samtidigt kontrolleras en stor del av de kritiska råvarorna vi är beroende av av andra makter – inte minst Kina. Vad händer med Sveriges industriella förmåga i ett läge där importen stryps? Hur påverkas försvarsindustrin av Kinas exportrestriktioner? Är EU:s nya råvarupolitik tillräcklig för att minska sårbarheten – eller krävs ytterligare statliga insatser och beredskapslagring? Svemin anordnade den 25 juni ett seminarium som bestod av bestod av deltagare från myndigheter, politik och industri. Man diskuterar Sveriges och EU:s strategiska vägval i en ny global verklighet – och vad som krävs för att säkra tillgången till metaller när vi behöver dem som mest.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanStor uppsida i Lappland Guldprospekterings aktie enligt analys

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSilverpriset släpar efter guldets utveckling, har mer uppsida

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanUppgången i oljepriset planade ut under helgen

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanMahvie Minerals växlar spår – satsar fullt ut på guld

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanLåga elpriser i sommar – men mellersta Sverige får en ökning

-

Analys3 veckor sedan

Analys3 veckor sedanVery relaxed at USD 75/b. Risk barometer will likely fluctuate to higher levels with Brent into the 80ies or higher coming 2-3 weeks

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanOljan, guldet och marknadens oroande tystnad

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanJonas Lindvall är tillbaka med ett nytt oljebolag, Perthro, som ska börsnoteras