Nyheter

Håller råvarorna på att ge en köpsignal?

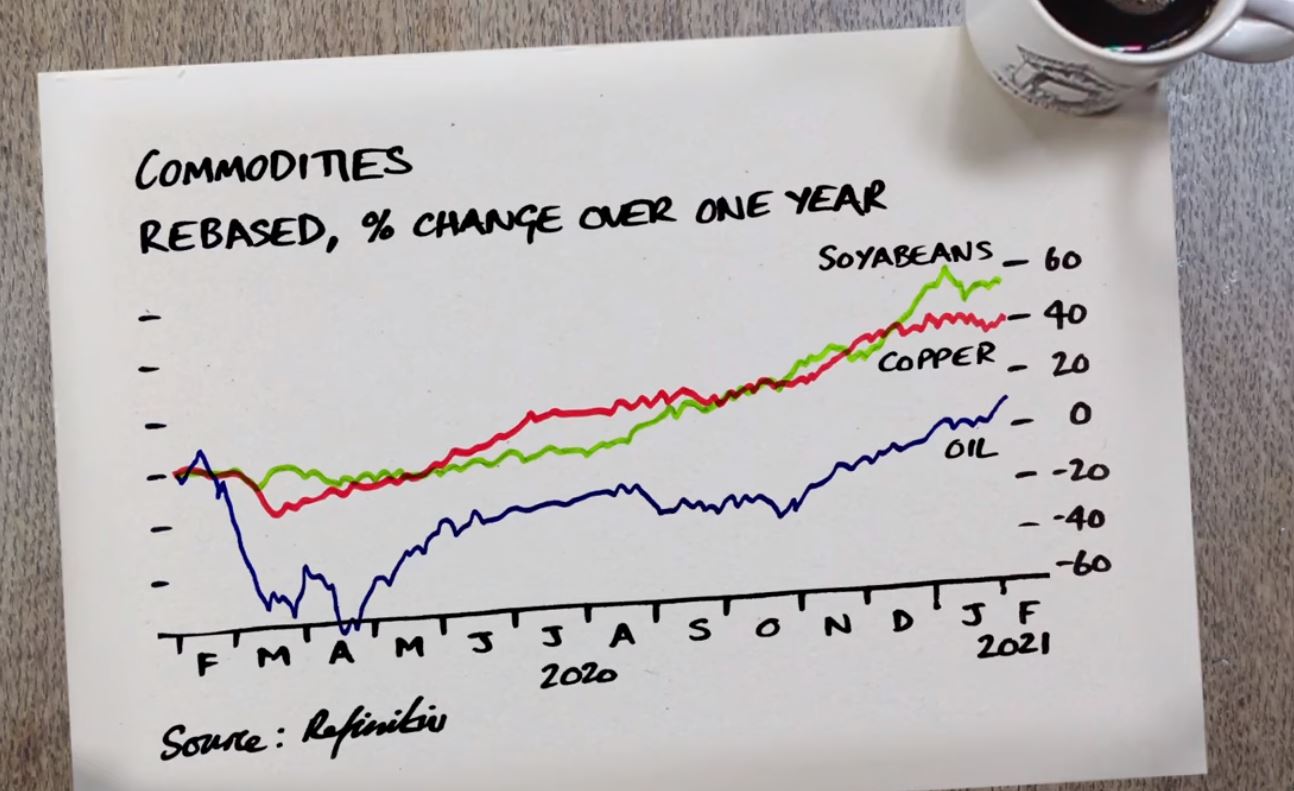

Sedan supercykeln började svalna för 10 år sedan har många investerare väntat på de rätta förutsättningarna som skall komma att utlösa en reversering och få råvarupriserna att stiga. Just nu finns det många bedömare som tror att dessa villkor är ordentligt på plats eller åtminstone i deras tidiga skeden. Bland dem är faktorer som har diskuterats på andra ställen finns, en svagare amerikansk dollar, en stadigt flatande avkastningskurva, ökad volatilitet på marknaden, övervärderade amerikanska aktier, förväntningar på högre inflation, handelskrigsrörelser, geopolitiska risker och mer.

Dessutom tror nästan 60 procent av de kapitalförvaltare som undersökts av Bank of America Merrill Lynch att 2018 kan vara toppåret för aktier. En nyligen genomförd J.P. Morgan-undersökning fann att tre fjärdedelar av mycket rika individer (high net worth individuals) förutspår en amerikansk lågkonjunktur under de närmaste två åren. Allt detta gör råvaror, guld och energi mer övertygande än på väldigt länge.

Råvarorna har sin lägsta värdering på tio år

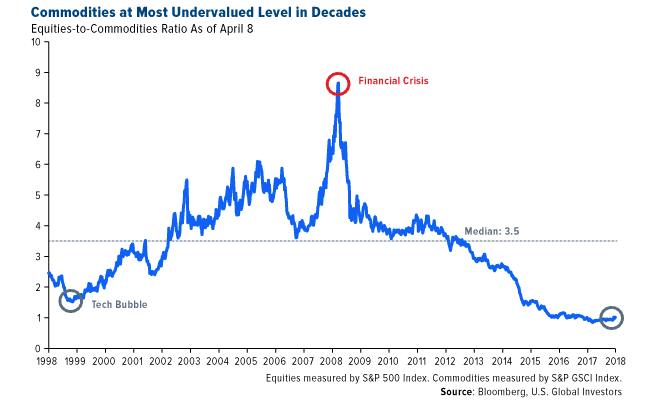

Jämfört med aktier är råvaror lika billiga just nu som de har varit i decennier. Om du hade investerat i en fond som följer S&P GSCI eller ett motsvarande råvaruindex år 2000 skulle du ha sett en sammansatt årlig tillväxttakt (CAGR) på cirka 10 procent under de kommande tio åren, enligt data från Bloomberg.

Vi vet alla att tidigare prestanda inte är någon garanti för framtida resultat.

Goldman: Dags att ha övervikt i råvaror

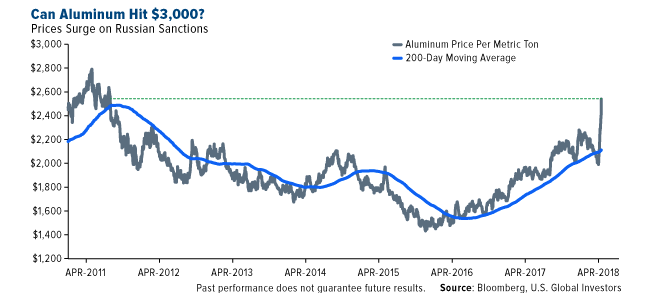

Råhandlare agerar främst på oro för att produktionen skulle kunna störas genom intensifierande konflikter i Mellanöstern, speciellt oljeproducenten Syrien. Aluminiumpriserna har höjts efter införandet av nya amerikanska sanktioner mot ett antal ryska företag. Bland dem är United Company RUSAL, världens näst största aluminiumföretag. RUSAL producerar så mycket som 6 procent av den globala försörjningen.

Nyligen skrev analytikerna på Goldman Sachs att ”det strategiska fallet för att äga råvaror har sällan varit starkare.” Banken rekommenderar en övervikt och uppskattar att råvarorna kommer att ge minst 10 procent under de närmaste 12 månaderna, där större delen av vinsterna spås komma från råolja och aluminium.

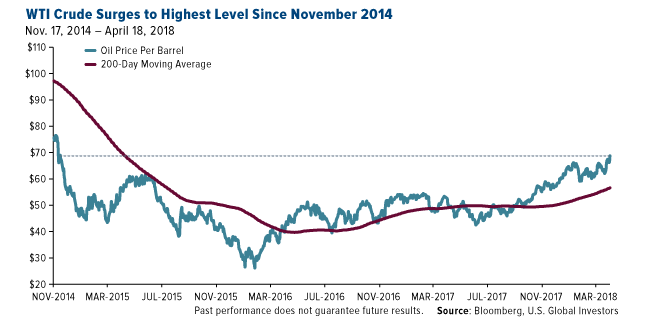

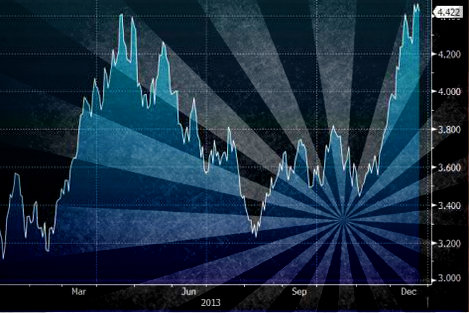

WTI testar 70 USD

Sedan oljepriset bottnade på 26 USD per fat i februari 2016 har priset på West Texas Intermediate (WTI) rusat i höjden. WTI handlas för närvarande på den högsta nivå på mer än tre år. Förra onsdagen hoppade oljan nästan 3 procent på rapporter om att amerikanska lager hade fallit mer än väntat, vilket tyder på att den globala överskottet fortsätter att minska. Under torsdagen testade WTI motstånd på $ 70, en nivå som vi inte har sett sedan november 2014.

Oljepriset backade emellertid efter det att Donald Trump sprängde OPEC på Twitter, vilket igen visar hur de så kallade ”kvantarna” söker genom sociala medier i blixtens hastighet och använder sentimentsanalys för att initiera sina affärer. ”Med rekordmängder av olja överallt, inklusive de fullt lastade fartygen till sjöss, är oljepriserna artificiellt mycket höga! Inte bra och kommer inte att accepteras!” skrev Donald Trump.

Som tidigare kommunicerats planerar OPEC och Ryssland att arbeta närmare tillsammans för att begränsa produktionen under ett antal år, eventuellt så många som 10 eller 20. Ett sådant avtal skulle hjälpa till att stödja oljepriserna, särskilt för Saudiarabien. Saudiarabien söker högre priser för att ta Saudi Aramco, världens största energibolag, till börsen – men det är troligt att amerikanska shale-producenter skulle öka produktionen för att fylla tomrummet. USA är nu världens näst största oljeproducent, efter att ha tagit över Saudiarabien placering i fjol.

Kommer vi se aluminium för 3 000 USD?

Aluminium åtnjuter också en stark prisutveckling. Denna råvara hoppade kraftigt, över 23 procent sedan Vita huset meddelade sanktioner mot utvalda ryska företag och oligarker som svar på det östeuropeiska landets påstådda störning under presidentvalet 2016.

Aluminium handlas i dag kring 2 700 USD per ton, den högsta nivån sedan april 2011. Aluminium ökade till 2,715 dollar per ton i intradaghandel torsdag, det högsta som vi sett sedan april 2011. Rallyet kan fortsätta skriver Goldman Sachs, som förutser ett prisintervall på mellan 2 800 och 3 000 USD i år.

Multinationella Rio Tinto och Melbourne-baserade BHP, två av världens främsta aluminiumproducenter, uppgraderades båda till ”KÖP”, delvis till följd av stigande aluminiumpriser, men också för att de upprätthåller starka balansräkningar och förväntas att generera gynnsamma fria kassaflöde (FCF) i år.

Kinas One Belt, One Road behöver fortfarande enorma mängder material

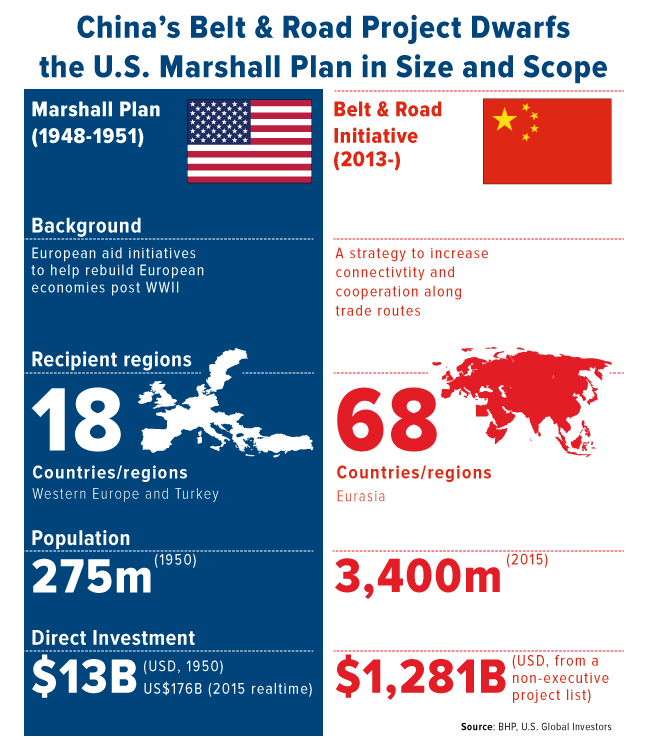

Kinas massiva löpande megaprojekt ”Belt and Road”, även kallat Silk Road Economic Belt. I en notis i förra veckan påminde CLSA oss om att infrastrukturinitiativet fortfarande är i sin linda, och förväntas vara klart år 2049. Det kommer att skära igenom så många som 68 länder i Asien och Europa, vilket påverkar cirka 62 procent av världens befolkning. Kina har redan spenderat cirka 180 miljarder dollar för att slutföra olika projekt. Många miljarder mer kommer att gå mot att bygga vägar, hamnar, dammar, höghastighetståg, flygplatser och mer – allt för att ”förbättra regionala förbindelser”, som president Xi Jinping uttryckte det.

För att få en viss uppfattning om hur monumental och historiskt det här projektet är visar bilden nedan, en jämförelse med den amerikanska Marshallplanen. Detta var ett av de dyraste projekten i mänsklig historia. Belt- and Road initiativet kan så småningom kosta 12 gånger så mycket eller mer, med totala utgiftsskattningar på mellan 4 biljoner dollar och 8 biljoner dollar.

Uppskattningar av hur mycket energi och naturresurser som behövs under utvecklingsfasen varierar, men det är rimligt att anta att efterfrågan fortsätter att stödjas under en tid.

Utbudet av guld är bekymmersamt men sällsynt

Guldpriset har backat något, vilket beror på att många guldhandlare väljer att ta hem sina vinster när guldkursen når sitt mostånd på 1 360 USD per troy ounce. Många analytiker är emellertid av den åsikten att guldpriset kommer att bryta genom 1 500 USD per troy ounce. Orsaken ligger i stigande stigande konsument- och producentpriser, något som de senaste åren har underskattats. Det hela blir emellertid mer uppenbart när jämförelser görs mellan officiella amerikanska konsumentprisindexet (CPI) och alternativa åtgärder som New York Feds underliggande inflationsmätare (UIG).

Dr Ed Yardeni påpekar i en ny bloggpost, att ordet ” inflationen ”framträdde så många som 106 gånger under det senaste mötet i Federal Open Market Committee (FOMC), ett tecken på att Fed-medlemmarna kan bli mer och mer oroade över det ökande inflationstrycket.

De senaste rapporterna pekar också på att guldproduktionen minskar, vilket kan hjälpa till att stödja priserna på lång sikt. Undersökningsbudgetarna har minskat ganska stadigt sedan 2012 efter att guldpriset toppade, och färre och färre stora fyndigheter upptäcks.

Nyligen meddelade China Gold Association att Kina, världens största guldproducent, producerade 98 ton i marskvartalet. Det är en minskning med cirka 3 procent från samma period förra året. Detta kommer efter att den totala kinesiska produktionen år 2017 sjönk med 6 procent jämfört med året innan till 426 ton. De kinesiska gruvföretagen har pressats av Peking för att begränsa produktionen som en del av regeringens verkställighet av hårdare miljöskyddspolitik. Nedgången i produktionen är en del av en nedåtgående trend som vi ser över hela linjen, särskilt bland stora producenter.

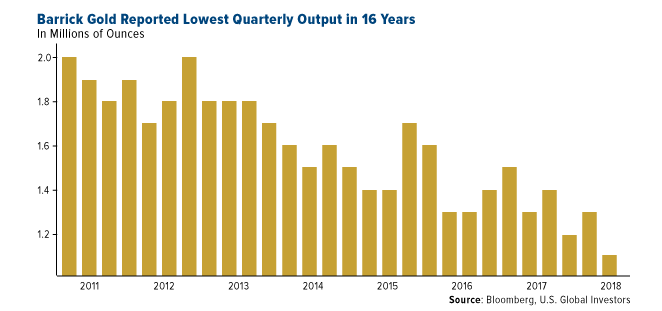

Ta en titt på den avtagande kvartalsproduktionen hos Barrick Gold, världens största guldgruveföretag. Enligt sina preliminära resultat för första kvartalet producerade Barrick totalt 1.05 miljoner ounces från sina 10 fyndigheter. Det är en minskning med 2 procent från samma kvartal förra året, men långt ifrån var det för sju år sedan.

Medan vissa investerare kan se den lägre produktionen som en besvikelse ser andra utan tvekan att det är en påminnelse om att guld är en begränsad resurs. Det är en av de många anledningarna till att denna råvara har varit så högt värderad i århundraden. Då de enklare fyndigheterna har utvunnits blir det svårare och dyrare att utvinna den gula metallen i framtiden. Utbudet ökar inte längre lika snabbt som det en gång gjorde.

Trots detta fortsätter efterfrågan att öka. Indien, Kina och Turkiet är bara några av de länder som har en stark kulturell affinitet till guld. Det är en besatthet som bara kommer att intensifieras när inkomsterna stiger. Samtidigt spelar guld fortfarande en viktig roll när det gäller diversifiering av investeringsportföljer i tider av ekonomisk och politisk osäkerhet.

Nyheter

Eurobattery Minerals förvärvar majoritet i spansk volframgruva

Eurobattery Minerals har tagit ett stort steg i sin utveckling genom att underteckna ett avtal om att förvärva en majoritetsandel i volframgruvan San Juan i Galicien, Spanien. Genom en investering på totalt 1,5 miljoner euro i det spanska bolaget Tungsten San Juan S.L. (TSJ), säkrar Eurobattery Minerals en ägarandel på 51 procent – och kontroll över projektet redan efter första delbetalningen.

Investeringen syftar till att bygga en pilotanläggning för mineralbearbetning och starta gruvdriften, som redan har alla nödvändiga licenser och ett preliminärt leveransavtal med Wolfram Bergbau und Hütten AG – en ledande volframproducent inom Sandvik-koncernen. Första leveranserna till Europa väntas ske under andra halvåret 2026, då även positivt kassaflöde förväntas genereras.

”Detta är en game-changer för oss. För första gången går vi från ett prospekteringsbolag till ett bolag med faktiskt intäktspotential inom en snar framtid,” säger VD Roberto García Martínez.

San Juan-projektet har bekräftade malmreserver på cirka 60 000 ton med en volframoxidhalt på 1,3 %. Volfram är en kritisk råvara med ökande strategisk betydelse för industri och försvar, och priset har stigit med över 40 % under 2025.

Med detta förvärv stärker Eurobattery Minerals både sin finansiella ställning och sin position som en europeisk leverantör av kritiska råmaterial – ett viktigt steg mot en hållbar och självförsörjande batterivärdekedja i Europa.

Nyheter

USA ska införa 50 procent tull på koppar

USA:s president Donald Trump har precis meddelat att landet ska införa en tull på 50 procent på basmetallen koppar. Priset på råvarubörsen i USA stiger omgående med 10 procent.

USA har viss inhemsk produktion av koppar, men den inhemska efterfrågan överstiger produktionen. Därför måste landet importera koppar för att täcka behovet, särskilt för användning inom elnät, elektronik, byggindustri och fordonssektorn. De största exportörerna till USA är Chile, Kanada, Mexiko och Peru.

När tullar av denna typ införs uppstår prisskillnader i världen. Handlar man koppar på börsen är det därför viktigt att veta vilken börs man handlar på eller om man använder certifikat så är det viktigt att veta vilka underliggande värdepapper de följer.

Sedan är det som alltid med Trump, begreppet är som bekant TACO, Trump Always Chickens Out. Man ska alltså inte ta några definitiva stora beslut baserat på vad han säger. Saker och ting kan ändra sig från dag till dag.

Nyheter

Ryska staten siktar på att konfiskera en av landets största guldproducenter

En våg av panik sprider sig bland Moskvas elit sedan Vladimir Putins regim inlett en dramatisk offensiv för att beslagta tillgångarna hos Konstantin Strukov – en av Rysslands rikaste affärsmän och ägare till landets största guldgruvföretag, Yuzhuralzoloto. Åtgärden ses som ett tydligt tecken på hur långt Kreml är villigt att gå för att säkra ekonomiska resurser i takt med att kostnaderna för kriget i Ukraina stiger.

Strukovs förmögenhet, som uppskattas till över 3,5 miljarder dollar, byggdes upp under decennier i nära relation med maktens centrum i Ryssland. Men den 5 juli stoppades hans privatjet från att lyfta mot Turkiet. Enligt flera ryska medier deltog den federala säkerhetstjänsten FSB i ingripandet, och Strukovs pass beslagtogs. Händelsen ska vara kopplad till en omfattande rättsprocess där åklagare kräver att hela hans företagsimperium förverkas – med hänvisning till påstådd korruption och användning av skalbolag och familjemedlemmar för att dölja tillgångar.

Företaget själva förnekar att något inträffat och kallar rapporteringen för desinformation. De hävdar att Strukov befann sig i Moskva hela tiden. Trots det bekräftar rättsdokument att både han och hans familj förbjudits att lämna landet, och att myndigheterna snabbt verkställt beslutet.

Det som nu sker är en del av ett större mönster i ett Ryssland präglat av krigsekonomi: staten tar tillbaka kontrollen över strategiska sektorer som guld, olja och försvarsindustri – industrier som nu allt mer mobiliseras för att finansiera och stödja krigsinsatsen. Intressant nog handlar det inte om att Strukov ska ha varit illojal mot regimen – tvärtom har han varit en lojal allierad, med politiska uppdrag knutna till Putins parti. Men lojalitet räcker inte längre som skydd.

Medan tidigare utrensningar ofta riktade sig mot krigskritiker eller de som flydde landet, drivs dagens tillgångsövertaganden av något mer fundamentalt: ekonomisk nöd. De växande sanktionerna har nästan helt strypt inflödet av utländskt kapital. Statens oljeintäkter minskar och budgetunderskotten växer. Putins lösning är att vända sig inåt – till de oligarker han själv lyfte fram – för att fylla statskassan.

Det här är inte ett enskilt fall. På senare tid har flera framstående affärspersoner hamnat i plötsliga rättsliga tvister, omkommit under mystiska omständigheter eller sett sina bolag tas över av staten. Den oskrivna överenskommelsen som länge gällde i Putins Ryssland – rikedom i utbyte mot lojalitet – håller på att kollapsa.

Den 8 juli väntar en rättsförhandling som kan avgöra framtiden för Strukovs affärsimperium. Men budskapet till Rysslands näringslivselit är redan tydligt: ingen är för rik, för lojal eller för nära den politiska makten för att gå säker. I ett Ryssland där kriget kräver allt större uppoffringar riskerar oligarker att snabbt förvandlas till måltavlor.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals växlar spår – satsar fullt ut på guld

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanUppgången i oljepriset planade ut under helgen

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLåga elpriser i sommar – men mellersta Sverige får en ökning

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanJonas Lindvall är tillbaka med ett nytt oljebolag, Perthro, som ska börsnoteras

-

Analys3 veckor sedan

Analys3 veckor sedanA muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOljan, guldet och marknadens oroande tystnad

-

Analys4 veckor sedan

Analys4 veckor sedanVery relaxed at USD 75/b. Risk barometer will likely fluctuate to higher levels with Brent into the 80ies or higher coming 2-3 weeks

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanDomstolen ger klartecken till Lappland Guldprospektering