Nyheter

Guldet i en svacka? – Fiatpolitiken fortsätter

Startskottet för guldet efter nyåret blev en konstaterad besvikelse för de som ivrigt väntat på en markant (om än försenad) stegring av guldet. Istället präglades guldets nyårsentré av ett bestämt värderas från fjolårets topp på 1794 USD/uns registrerat under oktober, till februaris bottennotering på 1572 USD/uns; en fluktuation på över +/-220 USD/uns under fyra månaders tid.

Startskottet för guldet efter nyåret blev en konstaterad besvikelse för de som ivrigt väntat på en markant (om än försenad) stegring av guldet. Istället präglades guldets nyårsentré av ett bestämt värderas från fjolårets topp på 1794 USD/uns registrerat under oktober, till februaris bottennotering på 1572 USD/uns; en fluktuation på över +/-220 USD/uns under fyra månaders tid.

En stark börs och en stärkning av dollarn har varit central i dessa händelser och guldet vilar i skrivande stund på stödlinjen 1600 USD/uns, en bekant syn de senaste två åren. Detta har gett upphov till idén om att guldet vilar i en slags skärseld där korrekturen av guldpriset fortfarande är pågående. Här är det förstås lämpligt att presentera några perspektiv med anknytning till dagens händelser som talar starkt för en fortsatt bullmarknad för guldet.

Följdeffekterna av finanskrisen i Cypern – Repatriering av Tysklands guldreserver

Den roll som den cypriotiska bankkrisen får spela i det här dramat är varken obetydligt eller kortvarigt, trots önationens förhållandevis mer kompakta ekonomi. När EU-kommissionen, ECB och IMF presenterade sitt nödlån på 10 miljarder euro för att rädda Cyperns bankväsen presenterades även en plan för redistribution av kapital som skapat stor uppståndelse och ramaskri bland cypriotiska småsparare och utländska kunder (Cypern har länge varit ett finansparadis som framförallt lockat till sig större placeringar från välbärgade ryssar).

Cyperns president stod inför två alternativ när förhandlingarna drog över elfte timmen: Antingen införs en engångsskatt på 10% på samtliga bankkonton – Eller så skonas samtliga kontoinnehavare med placeringar på under 100,000 euro.

Det fanns två hakar för det sistnämnda alternativet; först skulle Cyperns näst största bank, Laiki Bank, avvecklas och de goda tillgångarna föras över till Bank of Cyprus förmån. Sedan skulle konton på över 100,000 euro i båda banker frysas och omplaceras för att ge Bank of Cyprus en kapitalinjektion för att lösa Laiki Banks skulder. Alternativen är förstås synonyma med pest eller kolera då det förstnämnda scenariot skapar bekymmer för småsparare medan det andra kommer att skrämma iväg utländska kunder och köra Cyperns rykte som finansparadise i botten.

Den utdragna förhandlingsprocessen utmynnade emellertid i det andra alternativet. Situationen innebär i verkliga termer att bankens skuldnota betalas av med de frysta placeringarna; surt förvärvade besparingar som nu konfiskerats i vad som kan liknas vid en bolsjevikisk omdistribution av kapital på mandat från den europeiska centralbanken. Vad som gör detta omvända bankrån ännu mer intressant är att många av de större placeringarna tillhör välbärgade ryssar. Rysslands regering har inte snålat med retoriken till följd av utvecklingen i Cyperns bankdrama och det florerar rykten om att Ryssland kan komma att straffa EU på flera sätt; unionen har framförallt ett ensidigt stort behov av rysk naturgas.

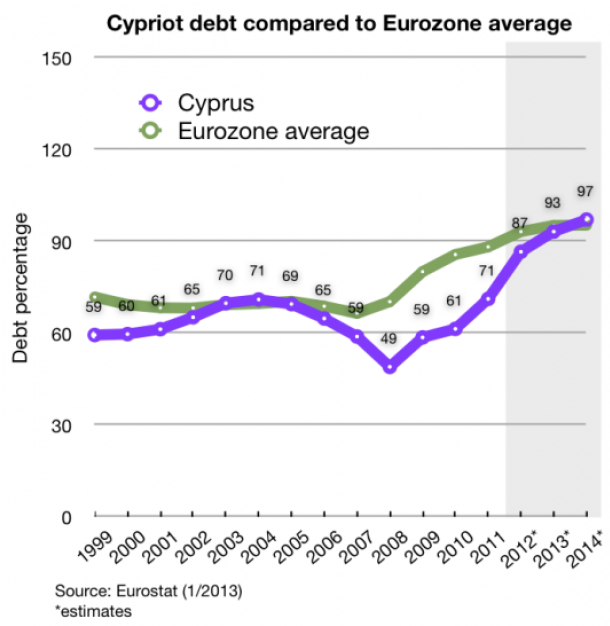

Fig.1) En närmare titt på Cyperns skuldkris avslöjar hur önationen hamnade i dessa dystra dagar. (Källa: Eurostat; Wikimedia Foundation)

Risken för en spridningseffekt genom hela eurozonen är påtagligt stor; att ECB, IMF och EU-kommissionen har kunnat mobba sig fram till sådana lånevillkor utan några större hinder bådar inte gott för kontoinnehavare med placeringar inom eurozonen och värre blir det när kontoinnehavare nekas rätten att ta ut sina pengar. För Cypern blev notan för lånevillkoren att snabbt samla 5,8 miljarder euro, vilket ledde till likvideringen av Laiki Bank.

De resterande 4,2 miljarderna skall tydligen tas från bankens större tillgodohavanden. Kontohavare med placeringar över 100,000 euro kan kommer att göra en förlust på mellan 30-90% av sina tillgångar när de nu tvingas till att rädda det som är kvar av Cyperns bankväsen och förhindra inte bara Cyperns utträde från eurozonen utan också en spridningseffekt av ett sådant scenario. För cyprioterna är det här ingen tröst; en bister framtid är att vänta för önationen.

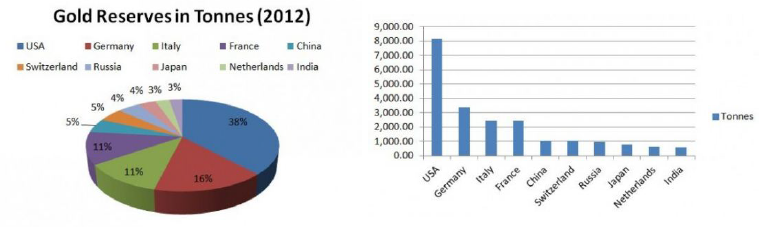

Tyskarna står förstås bakom dessa lånevillkor precis som de tidigare har dikterat lånevillkor åt Grekland. Föga överraskande har Tysklands Bundesbank bestämt att guldet som har lånats ut till amerikanerna och fransoserna nu ska repatrieras till tyska valv till år 2020.

En större guldreserv på plats i Frankfurt skulle onekligen ge ECB mer kött på benen i fråga om låneförhandlingar inom eurozonen, men i själva verket gör tyskarna det som centralbankerna i andra länder redan har gjort (och fortfarande gör):Diversifiera de utländska valutareserverna, dryga ut andelarna i fiatvalutor och ackumulera så mycket guld som möjligt. Nederländerna, som bara har 10% av sina guldreserver inom landets gränser, har följt Tysklands exempel och har också påbörjat repatrieringen av sina guldandelar från valv i London, Ottawa och New York. En allmän brist på tillit för fiatvalutor präglar centralbankernas fortsatt ökande guldinnehav.

Fig.2 resp. 3) Tyskland har, trots ovanstående procentandelar och tonnage av guldreserver den överväldigande majoriteten av sina tillgångar utlånade utomlands; till följd av finanskriserna inom eurozonen är det föga överraskande att Tysklands centralbank vill repatriera guldet till tyska valv. (Källa: www.australian-gold.com)

Guldet är här för att stanna

I bakgrund till dessa händelser måste vi nu återigen förstå dynamiken som har präglat guldpriset sedan 2011. När bail-outs börjar tappa sin styrka för att rädda stater och banker inleds en ny era av krislösning, så kallade bail-ins, där bankens tillgångar – dvs. kontoinnehavarnas besparingar – konverteras till rörligt kapital för att hålla banken flytande. Cypern var först, men förmodligen inte sist.

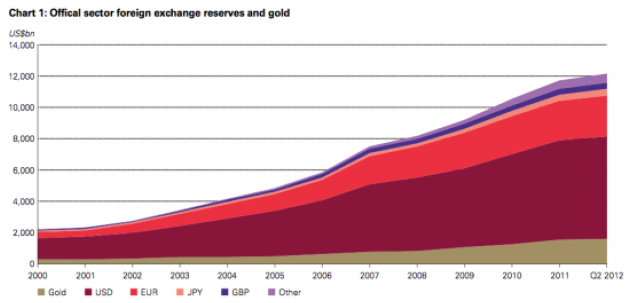

Till sist vill vi presentera två bilder som visar på utvecklingen hos centralbankernas valutareserver.

Grafen ovan visar ett medelvärde av centralbankernas valutareserver. Vi ser framförallt en minskad andel dollarreserver mot tidigare. Källa: World Gold Council – Central Bank Diversification Strategies)

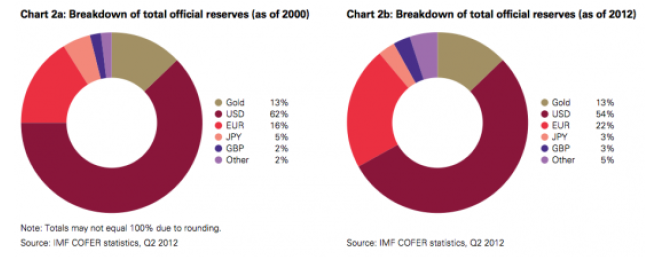

Graferna ovan visar procentandelarna av centralbankernas valutareserver; i förhållande till föregående graf där guldet har ökat i rent tonnage har procentandelen förblivit densamma. (Källa: World Gold Council – Central Bank Diversification Strategies)

[hr]

Guldcentralen AB har funnits sedan 1967 och är en del av en ädelmetallkoncern som funnits sedan 1879. Företagets ägare är KA Rasmussen AS i Norge. Det är 5:e generationen som driver företaget just nu. Guldcentralen säljer fysiskt guld, silver, platina och palladium till privatpersoner och företag. Det företaget säljer är handelsgodkända tackor och mynt. Företagets hemsida.

Nyheter

Australien och USA investerar 8,5 miljarder USD för försörjningskedja av kritiska mineraler

USA:s president Donald Trump och Australiens premiärminister Anthony Albanese undertecknade på måndagen ett avtal som ska tillföra miljarder dollar till projekt inom kritiska mineraler.

Länderna kommer tillsammans att bidra med 1-3 miljarder dollar till projekten under de kommande sex månaderna. Den totala projektportföljen är värd 8,5 miljarder dollar, enligt regeringarna.

Galliumraffinaderi med kapacitet för 5x USA:s efterfrågan

Som en del av avtalet kommer det amerikanska försvarsdepartementet även att investera i ett galliumraffinaderi i västra Australien med en kapacitet på 100 ton per år. För närvarande importerar USA omkring 21 ton gallium, vilket motsvarar hela den inhemska konsumtionen, enligt den amerikanska geologiska myndigheten.

Initiativet kommer samtidigt som Kina har infört exportrestriktioner på vissa mineraler, däribland sällsynta jordartsmetaller, som är avgörande för tillverkningen av elektronik och elmotorer. Gallium används till exempel i mikrovågskretsar samt blå och violetta lysdioder (LED), vilka kan användas för att skapa kraftfulla lasrar.

Nyheter

Vad guldets uppgång egentligen betyder för världen

Guldpriset har nyligen nått rekordnivåer, över 4 000 dollar per uns. Denna uppgång är inte bara ett resultat av spekulation, utan speglar djupare förändringar i den globala ekonomin. Bloomberg analyserar hur detta hänger samman med minskad tillit till dollarn, geopolitisk oro och förändrade investeringsmönster.

Guldets roll som säker tillgång har stärkts i takt med att förtroendet för den amerikanska centralbanken minskat. Osäkerhet kring Federal Reserves oberoende, inflationens utveckling och USA:s ekonomiska stabilitet har fått investerare att söka alternativ till fiatvalutor. Donald Trumps handelskrig har också bidragit till att underminera dollarns status som global reservvaluta.

Samtidigt ökar den geopolitiska spänningen, särskilt mellan USA och Kina. Kapitalflykt från Kina, driven av oro för övertryckta valutor och instabilitet i det finansiella systemet, har lett till ökad efterfrågan på guld. Även kryptovalutor som bitcoin stiger i värde, vilket tyder på ett bredare skifte mot hårda tillgångar.

Bloomberg lyfter fram att derivatmarknaden för guld visar tecken på spekulativ överhettning. Positioneringsdata och avvikelser i terminskurvor tyder på att investerare roterar bort från aktier och obligationer till guld. ETF-flöden och CFTC-statistik bekräftar denna trend.

En annan aspekt är att de superrika nu köper upp alla tillgångsslag – aktier, fastigheter, statsobligationer och guld – vilket bryter mot traditionella investeringslogiker där vissa tillgångar fungerar som motvikt till andra. Detta tyder på att marknaden är ur balans och att kapitalfördelningen är skev.

Sammanfattningsvis är guldets prisrally ett tecken på en värld i ekonomisk omkalibrering. Det signalerar misstro mot fiatvalutor, oro för geopolitisk instabilitet och ett skifte i hur investerare ser på risk och trygghet.

Nyheter

Spotpriset på guld över 4300 USD och silver över 54 USD

Guldpriset stiger i ett spektakulärt tempo, nya rekord sätts nu på löpande band. Terminspriset ligger oftast före i utvecklingen, men ikväll passerade även spotpriset på guld 4300 USD per uns. Guldet är just nu som ett ångande tåg som det hela tiden skyfflas in mer kol i. En praktisk fördel med ett högre pris är att det totala värdet på guld även blir högre, vilket gör att centralbanker och privatpersoner kan placera mer pengar i guld.

Även spotpriset på silver har nu passerat 54 USD vilket innebär att alla pristoppar från Hunt-brödernas klassiska squeeze på silver har passerats med marginal. Ett högt pris på guld påverkar främst köpare av smycken, men konsekvensen av ett högt pris på silver är betydligt mer kännbar. Silver är en metall som används inom många olika industrier, i allt från solceller till medicinsk utrustning.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Analys4 veckor sedan

Analys4 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuldpriset uppe på nya höjder, nu 3750 USD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, koppar och stål