Analys

Elpriset – Hur ser situation ut för nästkommande kvartal?

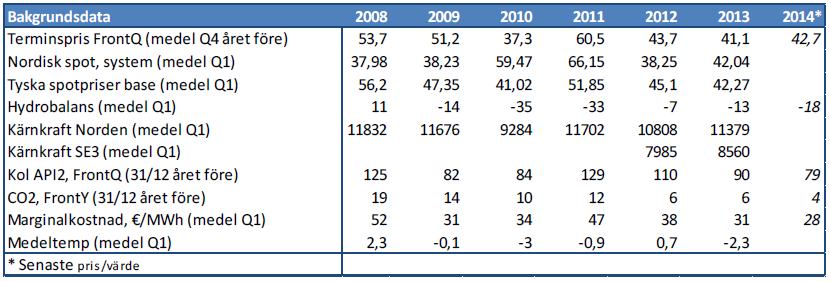

Bakgrundsdata

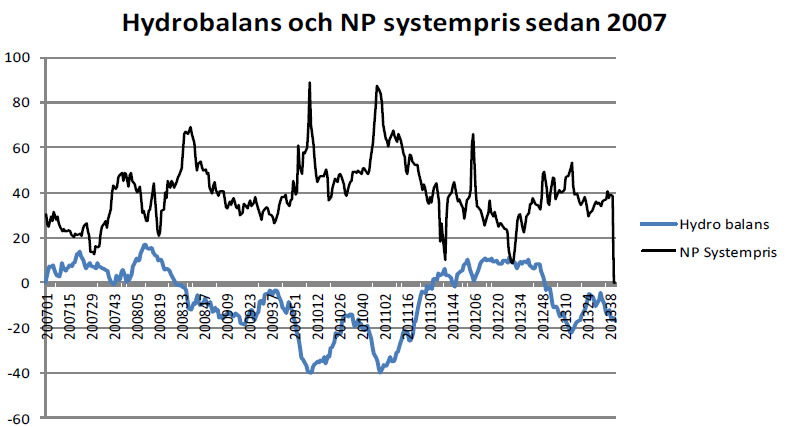

Dagens situation och hydrobalans

Vi har idag en hydrobalans (inkl. 10 dagars prognos) på ca -18 TWh. Skulle vi utgå från att hydrobalansen blir ca -15 TWh under Q1-14 så har vi två år bakom oss att titta på: 2009 och 2013. Båda dessa år var marginalkostnaden för kol något högre än prognoserna visar idag; ca €31/MWh mot dagens ca €28/MWh. Vi borde alltså, fundamentalt med dessa traditionella faktorer i bakgrunden, få något lägre priser i Q1-14 än vi hade under dessa två år. Terminspriset ligger idag dock ca €5/MWh högre än utfallet i Q1-09 och ca €1/MWh högre än utfallet i Q1-13. Vi hade under dessa år en mycket hög tillgänglighet på kärnkraft så för att det här ska stämma så måste också kärnkrafttillgängligheten ligga runt 90% under första kvartalet 2014. Vi har haft en del strul med kärnkraftkraften och nu har vi en tillgänglighet på drygt 80%, vi bör dock vara uppe i 90% när Ringhals 3 kommer in till november. Detta är dock en osäkerhet som bör speglas i priset vilket gör att det är rimligt att vi ligger lika eller till och med någon euro över utfallet Q1-09 , alltså som vi gör idag.

Om hydrobalansen försämras…

Sedan är det dock så att de senaste 5 åren så har hydroläget försämrats sedan v.44 hösten innan till kvartal 1 året efter, de flesta år med mellan 10-20 TWh. Trenden pekar alltså på att vi skulle få ett försämrat hydrologiskt läge till Q1-14. Detta skulle isåfall betyda att det finns fog för betydligt högre priser under Q1-14 än om vi tittar endast på nuvarande situation.

Skulle vi, efter en torr höst och start på vinter, landa på en hydrologisk balans runt -35 TWh under Q1-14 så hamnar vi i samma läge som vi hade år 2010 och 2011. Dessa år hade vi en marginalkostnad för kol på €34/MWh respektive €47/MWh, alltså betydligt högre än dagens €28/MWh. 2010 är väl isåfall det år som liknar nuvarande situation bäst då vi hade ett kolpris på ungefär samma nivå som idag men ett CO2 pris på ca €12/MWh. Detta år trodde man i oktober på ett spotpris under Q1 på ca €37/MWh men det blev hela €59,5/MWh! Tyskland (base) landade dock ca €18/MWh under vårt nordiska spotpris. Med vårt dåliga hydrologiska läge fick vi alltså importera kraft till tyska peaknivåer.

Sammanfattningsvis kan man alltså säga att Q1-14 verkar rimligt prissatt idag om det hydrologiska läget stannar på ca -15 TWh men att det finns en betydande uppsida om hydrologin försämras mot -30 TWh. Flera analytiker menar dessutom att vi kan räkna med att priserna i Tyskland under fler timmar än tidigare kan gå upp till marginalkostnaden för gas (ca €50-55/MWh och upp till €70/MWh för kortsiktig uppstart) då den är mer lättreglerad än kol vilket behövs när inte den förnybara kraften räcker till. Generellt så ser vi att spotpriserna i allt större utsträckning påverkas av sol- och vindförhållanderna på kontinenten. Vi har också frågan om CO2 där normalt €1/t uppgång i priset på utsläppsrätter påverkar det nordiska elpriset med ca €0,8/MWh.

Hur ser då utsikterna ut?

Så hur ser det nu ut, vad är sannolikheten för att vi ska få en torr fortsättning på hösten och början på vintern? Lutar det åt en kall eller mild vinter? Kan vi se ökade CO2 priser redan innan årsskiftet? Det är naturligtvis omöjligt att sia om vädret så här tidigt men Georg Müller, meteorolog på Thomson Reuters Point Carbon, och flera med honom menar att vi nog kan få se en relativt mild och våt november medan december och januari troligen kommer bli mer åt det kalla och torra hållet. Vi ser inga tecken på en uppgång i bränslepriser under de närmaste två kvartalen och kärnkraftprognserna pekar på ca 90% tillgänglighet under vintern. Hur mycket vind och sol vi kommer se i Tyskland är tyvärr mycket svårt att ha en prognos på för så lång sikt. När det gäller CO2 så räknar man med att få ett beslut kring ”back-loading” av utsläppsrätter i slutet av året och det verkar i nuläget bli ett positivt utslag vilket troligen kommer få priserna att stiga ett par euro, alltså även här är risken på uppsidan. Vi räknar dock inte med något mer klargörande kring en mer långsiktig lösning på de låga CO2 priserna denna sida av årsskiftet.

Risker på nedsidan

Riskerna på nedsidan är att det blir en betydligt våtare höst/start på vinter än väntat och att hydroläget då förbättras till runt normalen. Då kan vi se lägre terminspriser på Q1-14, ev. ner till runt €40/MWh nivån. Trots att vi, när vi fundamentalt jämför oss med tidigare år, borde kunna ligga ytterligare något lägre så finns där en riskpremie för dålig tillgång på förnyelsebar kraft. Dåligt med vindkraft i Norden och vind– och solkraft på kontinenten skulle innebära tillfälliga importbehov där den reglerbara gaskraften är prissättande. När det gäller leverans så kan spotpriserna under Q1-14 dock mycket väl bli än lägre vid en hydrologi runt normalen, bra med kärnkraft och relativt milt väder. 2012 hade vi t.ex. ett genomsnittligt spotpris under jan-mars på €38,2/ MWh (i linje med dåvarande marginalkostnad på kol) trots ett underskott på -7 TWh. Vi hade då 85 % kärnkrafttillgänglighet i Sverige.

Kort slutsats

Hur sammanfattar vi då allt det här? Jo, vi anser i nuläget att riskerna på uppsidan för terminskontraktet Q1-14 är större än på nedsidan. Får vi se samma utveckling som flera tidigare år där hydrobalansen försämrats kraftigt fram till årsskiftet, prognoser pekar på en kall vinter och om dessutom kärnkraften skulle fortsätta strula kan vi mycket väl närma oss tyska peakpriser runt €50-55/MWh.

Författare: Mia Bodin

[box]Denna artikel om elpriset publiceras på Råvarumarknaden.se med tillstånd och i samarbete med Modity Energy Trading.[/box]

Ansvarsfriskrivning

Energimarknadskommentaren har producerats av Modity Energy Trading. Informationen är rapporterad i god tro och speglar de aktuella åsikterna hos medarbetarna, dessa kan ändras utan varsel. Modity Energy Trading tar inget ansvar för handlingar baserade på informationen.

Om Modity Energy Trading

Modity Energy Trading erbjuder energibolag och större företag den erfarenhet, kompetens och analysredskap som krävs för en trygg och effektiv förvaltning av energiportföljen. Modity bedriver handel med allt från el, gas och biobränslen till elcertifikat, valutor och utsläppsrätter. Företagets kunder får dessutom ta del av deras analysprodukter som t.ex det fullständiga marknadsbrevet med ytterligare kommentarer och prognoser. För ytterligare information se hemsidan.

Analys

The Mid-East anchor dragging crude oil lower

When it starts to move lower it moves rather quickly. Gaza, China, IEA. Brent crude is down 2.1% today to $62/b after having traded as high as $66.58/b last Thursday and above $70/b in late September. The sell-off follows the truce/peace in Gaze, a flareup in US-China trade and yet another bearish oil outlook from the IEA.

A lasting peace in Gaze could drive crude oil at sea to onshore stocks. A lasting peace in Gaza would probably calm down the Houthis and thus allow more normal shipments of crude oil to sail through the Suez Canal, the Red Sea and out through the Bab-el-Mandeb Strait. Crude oil at sea has risen from 48 mb in April to now 91 mb versus a pre-Covid normal of about 50-60 mb. The rise to 91 mb is probably the result of crude sailing around Africa to be shot to pieces by the Houthis. If sailings were to normalize through the Suez Canal, then it could free up some 40 mb in transit at sea moving onshore into stocks.

The US-China trade conflict is of course bearish for demand if it continues.

Bearish IEA yet again. Getting closer to 2026. Credibility rises. We expect OPEC to cut end of 2025. The bearish monthly report from the IEA is what it is, but the closer we get to 2026, the more likely the IEA is of being ball-park right in its outlook. In its monthly report today the IEA estimates that the need for crude oil from OPEC in 2026 will be 25.4 mb/d versus production by the group in September of 29.1 mb/d. The group thus needs to do some serious cutting at the end of 2025 if it wants to keep the market balanced and avoid inventories from skyrocketing. Given that IEA is correct that is. We do however expect OPEC to implement cuts to avoid a large increase in inventories in Q1-26. The group will probably revert to cuts either at its early December meeting when they discuss production for January or in early January when they discuss production for February. The oil price will likely head yet lower until the group reverts to cuts.

Dubai: The Mid-East anchor dragging crude oil lower. Surplus emerging in Mid-East pricing. Crude oil prices held surprisingly strong all through the summer. A sign and a key source of that strength came from the strength in the front-end backwardation of the Dubai crude oil curve. It held out strong from mid-June and all until late September with an average 1-3mth time-spread premium of $1.8/b from mid-June to end of September. The 1-3mth time-spreads for Brent and WTI however were in steady deterioration from late June while their flat prices probably were held up by the strength coming from the Persian Gulf. Then in late September the strength in the Dubai curve suddenly collapsed. Since the start of October it has been weaker than both the Brent and the WTI curves. The Dubai 1-3mth time-spread now only stands at $0.25/b. The Middle East is now exporting more as it is producing more and also consuming less following elevated summer crude burn for power (Aircon) etc.

The only bear-element missing is a sudden and solid rise in OECD stocks. The only thing that is missing for the bear-case everyone have been waiting for is a solid, visible rise in OECD stocks in general and US oil stocks specifically. So watch out for US API indications tomorrow and official US oil inventories on Thursday.

No sign of any kind of fire-sale of oil from Saudi Arabia yet. To what we can see, Saudi Arabia is not at all struggling to sell its oil. It only lowered its Official Selling Prices (OSPs) to Asia marginally for November. A surplus market + Saudi determination to sell its oil to the market would normally lead to a sharp lowering of Saudi OSPs to Asia. Not yet at least and not for November.

The 5yr contract close to fixed at $68/b. Of importance with respect to how far down oil can/will go. When the oil market moves into a surplus then the spot price starts to trade in a large discount to the 5yr contract. Typically $10-15/b below the 5yr contract on average in bear-years (2009, 2015, 2016, 2020). But the 5yr contract is usually pulled lower as well thus making this approach a moving target. But the 5yr contract price has now been rock solidly been pegged to $68/b since 2022. And in the 2022 bull-year (Brent spot average $99/b), the 5yr contract only went to $72/b on average. If we assume that the same goes for the downside and that 2026 is a bear-year then the 5yr goes to $64/b while the spot is trading at a $10-15/b discount to that. That would imply an average spot price next year of $49-54/b. But that is if OPEC doesn’t revert to cuts and instead keeps production flowing. We think OPEC(+) will trim/cut production as needed into 2026 to prevent a huge build-up in global oil stocks and a crash in prices. But for now we are still heading lower. Into the $50ies/b.

Analys

More weakness and lower price levels ahead, but the world won’t drown in oil in 2026

Some rebound but not much. Brent crude rebounded 1.5% yesterday to $65.47/b. This morning it is inching 0.2% up to $65.6/b. The lowest close last week was on Thursday at $64.11/b.

The curve structure is almost as week as it was before the weekend. The rebound we now have gotten post the message from OPEC+ over the weekend is to a large degree a rebound along the curve rather than much strengthening at the front-end of the curve. That part of the curve structure is almost as weak as it was last Thursday.

We are still on a weakening path. The message from OPEC+ over the weekend was we are still on a weakening path with rising supply from the group. It is just not as rapidly weakening as was feared ahead of the weekend when a quota hike of 500 kb/d/mth for November was discussed.

The Brent curve is on its way to full contango with Brent dipping into the $50ies/b. Thus the ongoing weakening we have had in the crude curve since the start of the year, and especially since early June, will continue until the Brent crude oil forward curve is in full contango along with visibly rising US and OECD oil inventories. The front-month Brent contract will then flip down towards the $60/b-line and below into the $50ies/b.

At what point will OPEC+ turn to cuts? The big question then becomes: When will OPEC+ turn around to make some cuts? At what (price) point will they choose to stabilize the market? Because for sure they will. Higher oil inventories, some more shedding of drilling rigs in US shale and Brent into the 50ies somewhere is probably where the group will step in.

There is nothing we have seen from the group so far which indicates that they will close their eyes, let the world drown in oil and the oil price crash to $40/b or below.

The message from OPEC+ is also about balance and stability. The world won’t drown in oil in 2026. The message from the group as far as we manage to interpret it is twofold: 1) Taking back market share which requires a lower price for non-OPEC+ to back off a bit, and 2) Oil market stability and balance. It is not just about 1. Thus fretting about how we are all going to drown in oil in 2026 is totally off the mark by just focusing on point 1.

When to buy cal 2026? Before Christmas when Brent hits $55/b and before OPEC+ holds its last meeting of the year which is likely to be in early December.

Brent crude oil prices have rebounded a bit along the forward curve. Not much strengthening in the structure of the curve. The front-end backwardation is not much stronger today than on its weakest level so far this year which was on Thursday last week.

The front-end backwardation fell to its weakest level so far this year on Thursday last week. A slight pickup yesterday and today, but still very close to the weakest year to date. More oil from OPEC+ in the coming months and softer demand and rising inventories. We are heading for yet softer levels.

Analys

A sharp weakening at the core of the oil market: The Dubai curve

Down to the lowest since early May. Brent crude has fallen sharply the latest four days. It closed at USD 64.11/b yesterday which is the lowest since early May. It is staging a 1.3% rebound this morning along with gains in both equities and industrial metals with an added touch of support from a softer USD on top.

What stands out the most to us this week is the collapse in the Dubai one to three months time-spread.

Dubai is medium sour crude. OPEC+ is in general medium sour crude production. Asian refineries are predominantly designed to process medium sour crude. So Dubai is the real measure of the balance between OPEC+ holding back or not versus Asian oil demand for consumption and stock building.

A sharp weakening of the front-end of the Dubai curve. The front-end of the Dubai crude curve has been holding out very solidly throughout this summer while the front-end of the Brent and WTI curves have been steadily softening. But the strength in the Dubai curve in our view was carrying the crude oil market in general. A source of strength in the crude oil market. The core of the strength.

The now finally sharp decline of the front-end of the Dubai crude curve is thus a strong shift. Weakness in the Dubai crude marker is weakness in the core of the oil market. The core which has helped to hold the oil market elevated.

Facts supports the weakening. Add in facts of Iraq lifting production from Kurdistan through Turkey. Saudi Arabia lifting production to 10 mb/d in September (normal production level) and lifting exports as well as domestic demand for oil for power for air con is fading along with summer heat. Add also in counter seasonal rise in US crude and product stocks last week. US oil stocks usually decline by 1.3 mb/week this time of year. Last week they instead rose 6.4 mb/week (+7.2 mb if including SPR). Total US commercial oil stocks are now only 2.1 mb below the 2015-19 seasonal average. US oil stocks normally decline from now to Christmas. If they instead continue to rise, then it will be strongly counter seasonal rise and will create a very strong bearish pressure on oil prices.

Will OPEC+ lift its voluntary quotas by zero, 137 kb/d, 500 kb/d or 1.5 mb/d? On Sunday of course OPEC+ will decide on how much to unwind of the remaining 1.5 mb/d of voluntary quotas for November. Will it be 137 kb/d yet again as for October? Will it be 500 kb/d as was talked about earlier this week? Or will it be a full unwind in one go of 1.5 mb/d? We think most likely now it will be at least 500 kb/d and possibly a full unwind. We discussed this in a not earlier this week: ”500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d”

The strength in the front-end of the Dubai curve held out through summer while Brent and WTI curve structures weakened steadily. That core strength helped to keep flat crude oil prices elevated close to the 70-line. Now also the Dubai curve has given in.

Brent crude oil forward curves

Total US commercial stocks now close to normal. Counter seasonal rise last week. Rest of year?

Total US crude and product stocks on a steady trend higher.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Analys4 veckor sedan

Analys4 veckor sedanBrent crude ticks higher on tension, but market structure stays soft

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Analys3 veckor sedan

Analys3 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuldpriset uppe på nya höjder, nu 3750 USD

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete