Nyheter

David Hargreaves on The Gold Price and the Numbers Game

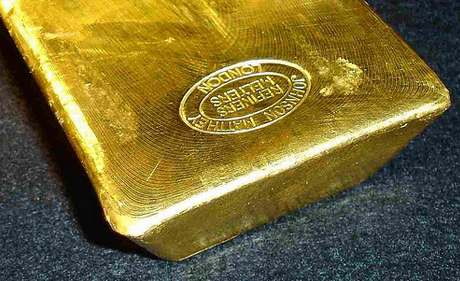

As we noted last week, the platinum market has become a parochial affair, centred on major producer South Africa with its surplus capacity, inter-union rivalries and escalating costs. Silver has become a lapdog which as ever, leaves gold as the pack leader. It has taken to registering daily swings of up to $50/oz which, against medium line of $1600, is a touch over 3%. Nice if you can get your timing right and we are tempted to think much of this trade is computer driven. It gives the perennial bulls a headache. At every bounce they warn us this is the start of the big push. Every fall is more consolidation.

As we noted last week, the platinum market has become a parochial affair, centred on major producer South Africa with its surplus capacity, inter-union rivalries and escalating costs. Silver has become a lapdog which as ever, leaves gold as the pack leader. It has taken to registering daily swings of up to $50/oz which, against medium line of $1600, is a touch over 3%. Nice if you can get your timing right and we are tempted to think much of this trade is computer driven. It gives the perennial bulls a headache. At every bounce they warn us this is the start of the big push. Every fall is more consolidation.

Where lies reality? Facts:

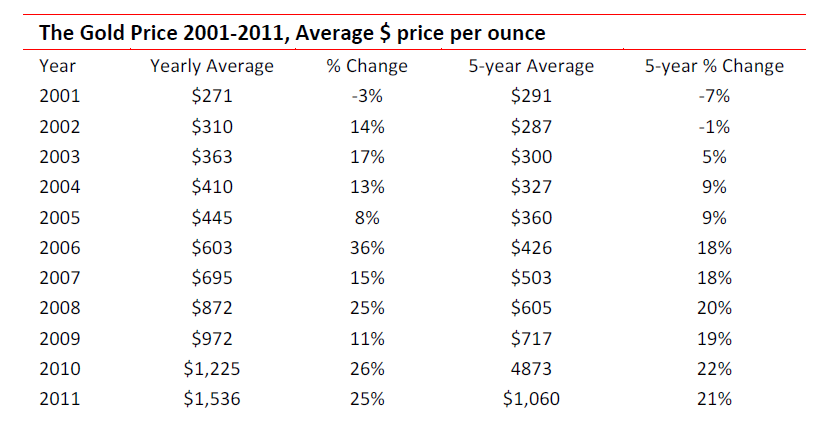

- The average annual gold price has not fallen since 2001.

- Its average increase, year-on-year, has been 16% but is on an accelerating trend.

- The 5-year average has increased similarly, at 14%, also with a rigid acceleration since 2006.

- If the 5-year average continues to escalate at the recent rate of 20%, this would yield an average by 3016 of $2745/oz.

- Yet if we took the annual average increase of 16% since 2001, by 2016 gold should be $3087/oz.

That of course is how computers think. You cannot really programme them to factor in Libya, Syria, Iran or the Chinese economy. If they continue to be geared to short term trading, the rises will be much less spectacular, as we are presently seeing.

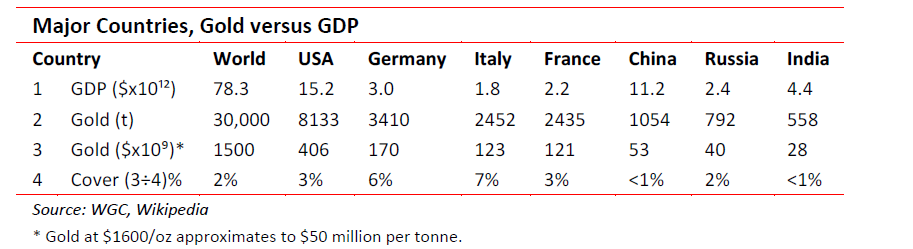

What of Central Bank Buying? We are tempted to say ‘what of it?’ Its only purpose can surely be if gold is to be remonetised. As we have demonstrated often, that would require a gold price north of $20,000/oz, simply to satisfy ongoing trade, as expressed by GDP. More likely would be a 15-20% gold backing for an exchangeable currency. On a straight GDP basis we find:

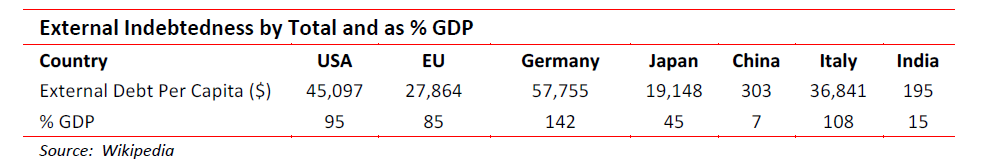

The ratio of gold holdings to GDP is only one measure. Perhaps, in terms of currency value, external indebtedness is an equally relevant marker.

None of this translates into a drive for a gold standard, not even a partial one. We are left to ponder whether the impetus behind continued gold price rises will be left to private citizens, or governments. If it is to be the latter, a much higher metal price would have to be achieved since the supply is not there.

China’s Gold Demand: Don’t believe most of what you see, let alone what you hear. A bit late, but reported is China in April purchasing 100 tons of gold from Hong Kong. This complements 135 tons bought in Q1. The rumour mill asks if it could be Central Bank buying. So if it is? China has a long way to go before its 1054 tons officially held approaches that of the larger holders and signals a move towards its being meaningful. But any additions to PBOC holdings would create an upward knee jerk on the gold price. Newcrest, the world’s No 6 gold miner at 74 tons, is expanding operations at its Bonkro Gold Mine in the Ivory Coast looking to triple output from 4 to 12 tonnes by 2017. The little West African state needs all the help it can get. Gold it its lifeline and it hopes the current 7tpy will become 13 tons by 2013.

Standard Bank a Wee Bit Bearish on Gold. The close-to-the-action bank senses physical demand is weakening and could do more so above $1700 compared with a recent $1600-ish. It looks for it to be better beyond Q3 2012.

Silver in Decline? An in-depth article in the CPM Group Silver Yearbook, 2012 (May) thinks the price of silver will decline over the next couple of years but still remain above $20/oz. This needs to be put in an historic perspective. The silver price had a respectable relationship to gold over the years of 25:35 to 1.0. but stretched out to almost 60:10 when gold propelled itself towards $2000/oz. Then it reasserted itself to about 25:1.0 in a bubble or short duration. Now it thinks 50-60:1.0 is ok again. There is no shortage of either surface supplies or new production of the metal which is used almost 90% industrially and has a high scrap recovery percentage. Geographically, production is spread across 10 major countries of which the largest is Mexico with 17.5% world total. By company control, nobody has over 7%. Its periodic price spikes are mostly contrived.

Americans buy on dips. Sales of US gold eagle bullion coins rose 158%, May over April 2012 and silver eagles 89% in the same period. The metal prices softened too. But year-on-year sales of the gold coins were down 46.7% on May 2011. The dollar has firmed.

[hr]

About David Hargreaves

David Hargreaves is a mining engineer with over forty years of senior experience in the industry. After qualifying in coal mining he worked in the iron ore mines of Quebec and Northwest Ontario before diversifying into other bulk minerals including bauxite. He was Head of Research for stockbrokers James Capel in London from 1974 to 1977 and voted Mining Analyst of the year on three successive occasions.

Since forming his own metals broking and research company in 1977, he has successfully promoted and been a director of several public companies. He currently writes “The Week in Mining”, an incisive review of world mining events, for stockbrokers WH Ireland. David’s research pays particular attention to steel via the iron ore and coal supply industries. He is a Chartered Mining Engineer, Fellow of the Geological Society and the Institute of Mining, Minerals and Materials, and a Member of the Royal Institution. His textbook, “The World Index of Resources and Population” accurately predicted the exponential rise in demand for steel industry products.

Nyheter

Guld och silver stiger hela tiden mot nya höjder

Priserna på guld och silver stiger hela tiden mot nya höjder. Eric Strand går här igenom vilka faktorerna som ligger bakom uppgångarna och vad som kan hända framöver. Han får även kommentera aktier inom guldgruvbolag som har haft en bättre utveckling än nästan allt annat. Han säger bland annat att uppgången kommer från låga nivåer och att det i genomsnitt är en mycket högre kvalitet på ledningarna för bolagen idag.

Nyheter

Samtal om sällsynta jordartsmetaller, guld och silver

Samtal om sällsynta jordartsmetaller, guld och silver, samt gruvbolag. Clara My Lernborg på EFN ger sin syn på sällsynta jordartsmetaller som blivit centrala i den globala geopolitiken. Sarah Tomlinson på Metals Focus ger sin syn på guld. Eric Strand på AuAg Fonder ger sin syn på guld, silver och relaterade gruvbolagsaktier.

Nyheter

Brookfield köper bränsleceller för 5 miljarder USD av Bloom Energy för att driva AI-datacenter

Brookfield och Bloom Energy inleder ett partnerskap där Brookfield i den första fasen köper bränsleceller för 5 miljarder USD av Bloom Energy för att driva AI-datacenter. Bränslecellerna kommer att installeras bakom elmätarna och AI-datacentren kommer således inte att belasta eller vara beroende av elnätet.

Partnerskapet markerar den första fasen i en gemensam vision om att bygga AI-datacenter som kan möta den snabbt växande efterfrågan på beräkningskapacitet och energi inom artificiell intelligens.

AI-datacenter kräver infrastruktur som integrerar beräkningskraft, energi, datacenterarkitektur och kapital på ett tätt och effektivt sätt. Bloom Energys bränsleceller levererar pålitlig, skalbar och lokal energi som snabbt kan tas i drift utan beroende av traditionella elnät. Brookfield tillför världsledande kompetens inom infrastrukturutveckling och finansiering.

I kärnan av det nya partnerskapet kommer Brookfield att investera upp till 5 miljarder dollar för att införa Blooms avancerade bränslecellsteknik. Bolagen samarbetar aktivt kring utformning och leverans av AI-datacenter globalt – inklusive en europeisk anläggning som kommer att offentliggöras innan årets slut.

”AI-infrastruktur måste byggas som en fabrik – med syfte, hastighet och skala,” säger KR Sridhar, grundare, ordförande och vd för Bloom Energy. ”Till skillnad från traditionella fabriker kräver AI-fabriker enorm energitillgång, snabb etablering och realtidsanpassning till belastning – något som gamla elnät inte klarar av. Den effektiva AI-fabriken uppnås genom att energi, infrastruktur och beräkningskraft designas i harmoni från dag ett. Det är den principen som styr vårt samarbete med Brookfield när vi omformar framtidens datacenter. Tillsammans skapar vi en ny ritning för hur AI skalas upp med kraft.”

”Energilösningar bakom mätaren är avgörande för att överbrygga elnätsgapet för AI-fabriker,” säger Sikander Rashid, global chef för AI-infrastruktur på Brookfield. ”Blooms avancerade bränslecellsteknik ger oss en unik möjlighet att designa och bygga moderna AI-fabriker med ett helhetsperspektiv på energibehov. Som världens största investerare inom AI-infrastruktur tillför detta partnerskap ett kraftfullt nytt verktyg till vår globala tillväxtstrategi – särskilt i en marknad där tillgången till elnät är begränsad.”

AI-datacenter i USA förväntas använda 100 gigawatt vid 2035

Enligt prognosoer väntas elförbrukningen från AI-datacenter i USA växa exponentiellt och överstiga 100 gigawatt till 2035. Bränsleceller har blivit en nyckellösning för att möta detta problem, och partnerskapet mellan Bloom Energy och Brookfield är utformat för att hantera just detta energigap.

Bloom Energy har erfarenhet

Bloom Energy har redan installerat hundratals megawatt av sin bränslecellsteknik i datacenter och levererar el till några av världens mest kritiska digitala infrastrukturer genom partnerskap med American Electric Power (AEP), Equinix och Oracle.

Brookfield är en jätte inom digital infrastruktur

Detta partnerskap utgör Brookfields första investering inom sin dedikerade AI-infrastruktur-strategi, som fokuserar på investeringar i stora AI-datacenter, energilösningar, beräkningsinfrastruktur och strategiska kapitalpartnerskap. Strategin bygger vidare på Brookfields erfarenhet av att ha investerat över 100 miljarder dollar i digital infrastruktur globalt.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Analys4 veckor sedan

Analys4 veckor sedanBrent crude ticks higher on tension, but market structure stays soft

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Analys3 veckor sedan

Analys3 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete