Nyheter

David Hargreaves on Precious Metals week 15 2012

The big guns still call gold higher – Paulson’s Funds fall – Equities continue to underperform – India is the catalyst – What’s about the dollar and a gold standard? Platinum Piggy-backs – Lonmin looks beyond RSA – Zim rides roughshod as the majors kow-tow – and we hear it for conflict gold.

The big guns still call gold higher – Paulson’s Funds fall – Equities continue to underperform – India is the catalyst – What’s about the dollar and a gold standard? Platinum Piggy-backs – Lonmin looks beyond RSA – Zim rides roughshod as the majors kow-tow – and we hear it for conflict gold.

Gold. The shouting is more subdued now and it is not for $5000/oz. The fall in a short week was only 2%, to $1628/oz, but a further fall it was. Investec, the powerful RSA finance house, is looking for a 10% uplift to around $1850/oz this year. It has a tad of a vested interest, with a heavy gold stock representation in its $100 billion of client funds. It speaks of the metal being a currency in its own right and other currencies growing faster than the supply of new gold. Let’s just dwell on that for a minute.

- Officially held gold stocks are c. 30,000 t at $1600/oz = $1.5 x 1012

- World GDP is c. $70 x 1012, so gold covers it 2% only.

- World GDP is growing at c. 6% per year on average so $3.5 x 1012

- Newly mined gold is c. 2600tpy, worth at $1600/oz, $0.133 x 1012

- So newly mined gold cover against new money is 0.133/3.5 = 3.8%

- Phew, we are safe unless GDP rises above 11% or gold output falls.

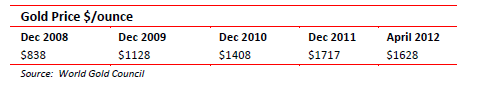

Good try, Investec, but you need more than scare tactics to reignite the fire. Let’s look, too, at where the gold price has come from of late:

Have our economic woes really doubled in less than three and a half years?

India holds the aces. Panic-buying propels most gold price surges and when the panic subsides, so does the gold price. Steady purchases underpin a base price. India imports around 900tpy, over 35% of all new production. This is from a country with a c.17% of the world’s population and less than 5% of its GDP. It is a habit which will not easily be broken, but it is seriously worrying the government. So, in January, it upped the import duty, first from 1% to 2% in January, then to 4% in March. As a result, imports fell 55% in Q1 coincident with a jewellers’ strike. Gold fabrication is a major trade in the country and these moves are also hitting silver. Gold imports were noted as 90 tonnes in January-March as opposed to 280 tonnes in Q1 2011. Q2 purchases are also called down, at perhaps 150 tonnes against 250 in 2011. The concern of course is that the general population pours into gold what could otherwise be flowing into investment and industry. The Associated Chambers of Commerce and Industry warn that imports could reach $100bn by 2015-16 unless they are arbitrarily slowed. That is an almost unthinkable 2000 tonnes at current prices.

Paulson’s Woes Continue. The manager of the $24 bn fund which bears his name is currently suffering for his adherence to gold shares. It lost 13% in March as his holdings in blue chips such as Anglo Gold Ashanti and Nova Gold took it on the chin. The fund is 25% allocated to gold-related investments.

Gold and Silver: The “Ultimate Currency”. A strong case for the precious metal is made by the Emerging Trends Report. It goes back to the late 18th Century and speaks of the USA having been on a gold standard. Not true. Very little gold circulated in the USA; it was on a silver standard as gold was a very scarce commodity until the California gold rush of 1849-51. In 1850 only Britain was on the gold standard, but by 1900 every major nation bar China was on it (T. Green, The Ages of Gold, p. 326).

Platinum. The African dominated metal continues to take its lead from gold, despite having little in common except corrosion resistance. Despite the price having dropped over 20% from its recent peak and the monopoly RSA mining sector strikes, a surplus persists as does labour unrest. The NUM clearly feels it won the last round of negotiations, as it gained double-digit wage increases and now refuses to budge from its 12% demand at the Modwika Mine, a J/V between Anglo American Platinum and African Rainbow Minerals. So the companies have withdrawn from negotiations. The union says it will accelerate the strike and spread it to further mines. It would be interesting to learn what the NUM does about strike pay.

Lonmin. The world’s No 3 platinum producer, at 22tpy, 12% of total, is spreading its wings. It is exercising its rights to enter a J/V in the Wallbridge Mining Company’s North Range properties in the Sudbury area of Ontario, Canada. Over an area of 408sq km. they are prospecting for PGMs, copper, nickel and gold. This will add some welcome geographical diversity to the group portfolio, as long as the local mumbo-jumbo tribe or whatever does not demand overwhelming first nation rights. Lonmin (1012p; Hi-Lo 1760-941p). The shares rallied 13.5p on the news.

Conflict Free Gold. Although first publicised through the antics of the West African diamond trade, the ethic of channelling the spoils of mining to the financing of wars can apply to the other inputs of portable collateral including coloured gemstones and precious metals, particularly artisanal gold. It has prompted the World Gold Council to design a conflict-free gold standard. The WGC tells us 10-15% of all newly mined gold comes from artisanal and small scale sources (260-400tpy), in locations most likely to cause problems. The five-part standard means well, just as does the Kimberley Process for diamonds. The same problems loom:

- Those likely to join are those least likely to break the rules.

- Governance will be almost an impossibility and the funding difficult to obtain.

- Once processed, how can you determine the origin of the gold?

A new Platinum extraction process. Time was (here we go, rocking chair tips over backwards into the pool) they scoffed at the idea of smelting metals other than by using charcoal. Only when the forests disappeared did they hit on coking coal.

Well, now comes the Kel Process for hydrometallurgically leaching PGMs from concentrate. Patented by one Keith Liddell. It claims to slash the all-inhibiting use of electricity in smelting, to recover 99% of the platinum and 98% of the other PGMs. It consumes but 14% of the electricity that smelting does, requires no milling and emits less than 15% of the CO2. To add Kel to a 250,000 oz/year operation costs $65 millions, about the same as a two-day work stoppage at Rustenberg.

[hr]

About David Hargreaves

David Hargreaves is a mining engineer with over forty years of senior experience in the industry. After qualifying in coal mining he worked in the iron ore mines of Quebec and Northwest Ontario before diversifying into other bulk minerals including bauxite. He was Head of Research for stockbrokers James Capel in London from 1974 to 1977 and voted Mining Analyst of the year on three successive occasions.

Since forming his own metals broking and research company in 1977, he has successfully promoted and been a director of several public companies. He currently writes “The Week in Mining”, an incisive review of world mining events, for stockbrokers WH Ireland. David’s research pays particular attention to steel via the iron ore and coal supply industries. He is a Chartered Mining Engineer, Fellow of the Geological Society and the Institute of Mining, Minerals and Materials, and a Member of the Royal Institution. His textbook, “The World Index of Resources and Population” accurately predicted the exponential rise in demand for steel industry products.

Nyheter

Gruvbolaget Boliden överträffade analytikernas förväntningar

Gruvbolaget Boliden överträffade analytikernas förväntningar med bred marginal när man presenterade resultatet för det tredje kvartalet. Mikael Staffas, vd för Boliden, kommenterar kvartalet och hur han ser på råvarumarknaden och bolagets olika gruvprojekt.

Nyheter

Australien och USA investerar 8,5 miljarder USD för försörjningskedja av kritiska mineraler

USA:s president Donald Trump och Australiens premiärminister Anthony Albanese undertecknade på måndagen ett avtal som ska tillföra miljarder dollar till projekt inom kritiska mineraler.

Länderna kommer tillsammans att bidra med 1-3 miljarder dollar till projekten under de kommande sex månaderna. Den totala projektportföljen är värd 8,5 miljarder dollar, enligt regeringarna.

Galliumraffinaderi med kapacitet för 5x USA:s efterfrågan

Som en del av avtalet kommer det amerikanska försvarsdepartementet även att investera i ett galliumraffinaderi i västra Australien med en kapacitet på 100 ton per år. För närvarande importerar USA omkring 21 ton gallium, vilket motsvarar hela den inhemska konsumtionen, enligt den amerikanska geologiska myndigheten.

Initiativet kommer samtidigt som Kina har infört exportrestriktioner på vissa mineraler, däribland sällsynta jordartsmetaller, som är avgörande för tillverkningen av elektronik och elmotorer. Gallium används till exempel i mikrovågskretsar samt blå och violetta lysdioder (LED), vilka kan användas för att skapa kraftfulla lasrar.

Nyheter

Vad guldets uppgång egentligen betyder för världen

Guldpriset har nyligen nått rekordnivåer, över 4 000 dollar per uns. Denna uppgång är inte bara ett resultat av spekulation, utan speglar djupare förändringar i den globala ekonomin. Bloomberg analyserar hur detta hänger samman med minskad tillit till dollarn, geopolitisk oro och förändrade investeringsmönster.

Guldets roll som säker tillgång har stärkts i takt med att förtroendet för den amerikanska centralbanken minskat. Osäkerhet kring Federal Reserves oberoende, inflationens utveckling och USA:s ekonomiska stabilitet har fått investerare att söka alternativ till fiatvalutor. Donald Trumps handelskrig har också bidragit till att underminera dollarns status som global reservvaluta.

Samtidigt ökar den geopolitiska spänningen, särskilt mellan USA och Kina. Kapitalflykt från Kina, driven av oro för övertryckta valutor och instabilitet i det finansiella systemet, har lett till ökad efterfrågan på guld. Även kryptovalutor som bitcoin stiger i värde, vilket tyder på ett bredare skifte mot hårda tillgångar.

Bloomberg lyfter fram att derivatmarknaden för guld visar tecken på spekulativ överhettning. Positioneringsdata och avvikelser i terminskurvor tyder på att investerare roterar bort från aktier och obligationer till guld. ETF-flöden och CFTC-statistik bekräftar denna trend.

En annan aspekt är att de superrika nu köper upp alla tillgångsslag – aktier, fastigheter, statsobligationer och guld – vilket bryter mot traditionella investeringslogiker där vissa tillgångar fungerar som motvikt till andra. Detta tyder på att marknaden är ur balans och att kapitalfördelningen är skev.

Sammanfattningsvis är guldets prisrally ett tecken på en värld i ekonomisk omkalibrering. Det signalerar misstro mot fiatvalutor, oro för geopolitisk instabilitet och ett skifte i hur investerare ser på risk och trygghet.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Analys4 veckor sedan

Analys4 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLeading Edge Materials är på rätt plats i rätt tid

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, koppar och stål

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanNytt prisrekord, guld stiger över 4000 USD