Analys

SHB Råvarubrevet 3 februari 2012

Våra vyer just nu:

Våra vyer just nu:

- Energi: Positiv

- Basmetaller: Positiv

- Ädelmetaller: Negativ

- Livsmedel: Neutral till Positiv

Lagercykelstudsen fortskrider i Europa

Överlag ger makrostatistiken stöd till vår syn att påfyllnad av lager ska stötta tillväxten framöver. Inköpschefer i EMU-området har varit markant mer positiva på sistone. Sannolikt kommer produktionen, och därmed BNP, även att stiga inom kort. Prognoserna för EMU-områdets tillväxt ställs upp. Att många svenska industribolag rapporterat sämre än väntat har inget större signalvärde för framtiden utan reflekterar bara för högt ställda förväntningar.

Efter den lagerrelaterade studsen i Europa avgörs efterfrågetillväxten nu av penningpolitiska vägval. Utvecklingsländernas penningpolitiska lättnader kommer skapa mer likviditet som korrelerar väl med efterfrågan på råvaror längre fram.

I Europa fortsätter bankerna att strama åt kreditvillkoren i rask takt. ECB:s senaste undersökning avslöjade att kreditvillkoren blivit markant stramare för både företag och hushåll i alla EMU-länder utom Tyskland. Detta är problematisk, men utgör ett medelfristigt problem snarare än ett kortsiktigt sådant.

Inköpschefsindex är vida överlägset kreditvillkoren för att förutsäga BNP-tillväxt PMI komposit antyder att aktiviteten har stabiliserats eller till och med börjat växa i Europa. Dessutom ser ECB:s repor ut att ha vänt sentimentet kring Europeiska banker, vilket gör att kreditvillkoren inte kommer att stramas åt lika mycket framgent.

Frågetecken kring USA:s tillväxtryck

Fortfarande finns frågetecken kring den amerikanska tillväxtskjutsens uthållighet, bland annat rörande hushållens sparande, kompositionen av BNP samt risken för finanspolitisk åtstramning för att klara budgetunderskotten. Under det andra halvåret bidrog minskat sparande till 60 % av konsumtionsökningen. Detta kan inte fortgå. Kompositionen av BNP under det fjärde kvartalet var dessutom långt ifrån ideal, med ett stort positivt lagerbidrag som sannolikt vänds i sin motsats under början av 2012. Denna negativa teknikalitet motverkas förvisso till viss del av offentliga utgifter.

Vad gäller finanspolitiken har USA:s politiker oftast valt att förlänga stimulanser när det väl kommit till kritan.

Energi (positiv)

Elmarknaden

Veckan har präglats av kärnkraftsbortfall och höga spotpriser på börsen vilket fått stort utrymme i media. Forsmark 3 togs ur drift mellan onsdag och fredag och förväntas alltså vara tillbaka i drift under nästa vecka. Även Ringhals drabbades av oplanerat driftstopp vilket innebar att svensk kärnkraft helt plötsligt bara var nere på 57 procent. Olyckligtvis inträffade det under en period då vi haft väldigt låga temperaturer, närmare 10 grader under normalt för perioden. Eftersom resten av kontinenten, framför allt de östra delarna, också drabbats har det begränsat importmöjligheterna. Spoten kom som ett resultat av detta in på över 100 euro under mitten av veckan och många ifrågasätter varför vi återigen får problem med kärnkraften när den som mest behövs!? Flertalet vill t.o.m. hävda att detta skulle var avsiktligt och anklagar energibolagen för att manipulera körningen och maximera vinsterna, men vi skall inte glömma att dessa driftstopp är väldigt kostsamma för ägarna. Våra kärnkraftsverk är byggda mellan 1972 och 1985 och tanken var inte att de skulle uppgraderas överhuvudtaget. Nu står vi inför ett stort moderniseringsbehov varför dessa driftstopp är något vi helt enkelt får lära oss att leva med. Det kommer att ställa höga krav på andra energikällor och nya investeringar. Lyckligtvis har vi en god energibalans som visserligen försämrats något de senaste två veckorna, men som ändå förväntas landa på närma 8TWh överskott efter denna vecka. Vår bedömning är alltså att detta är tillfälligt och inte påverkar de längre kontrakten. För en normal villakund som förbrukar 22,500kwh per år innebär det kanske 50-100 kr extra på räkningen denna vecka men det har inte haft någon påverkan på de längre fasta avtalen. Det brukar dock alltid bli lite oro på marknaden i samband med extremkyla och bortfall av kapacitet varför vi i förra råvarubrevet rekommenderade en lång position. För de som inte redan tagit hem vinst tycker vi att detta är ett bra tillfälle att göra det. Det som kan motivera en fortsatt lång position är om kapacitet inte kommer tillbaka som planerat samt att utsläppsrätterna och fossila bränslen fortsätter att stärkas.

Olja

Oljepriserna var nära att sluta på samma nivå som förra veckan, men fick ett uppsving på amerikanska makroekonomiska siffror på fredag eftermiddag och handlas i skrivande stund i USD 113,7 USD/fat, en ökning med 2 % från förra veckan. Amerikanska lagersiffror visade på ökat råoljelager på 4,2 miljoner fat (väntat 2,4 m fat), ökat bensinlager på 3 miljoner fat (väntat 1 m fat) och fallande destillatlager på -0,1 miljoner fat (förväntad -1,4 miljoner fat).

Terminen på naturgas (Henry Hub) föll tillbaka den här veckan mot 10-årslägsta tidigare i januari (USD 2.34/mmbtu). Fortsatta varma temperaturer och hög produktion belastar den nationella gasmarknaden. Europeiska gasterminer har pekat i motsatt riktning denna vecka och har stigit till över $ 10/mmbtu på nyheten om kallt väder i Europa.

Basmetaller (positiv)

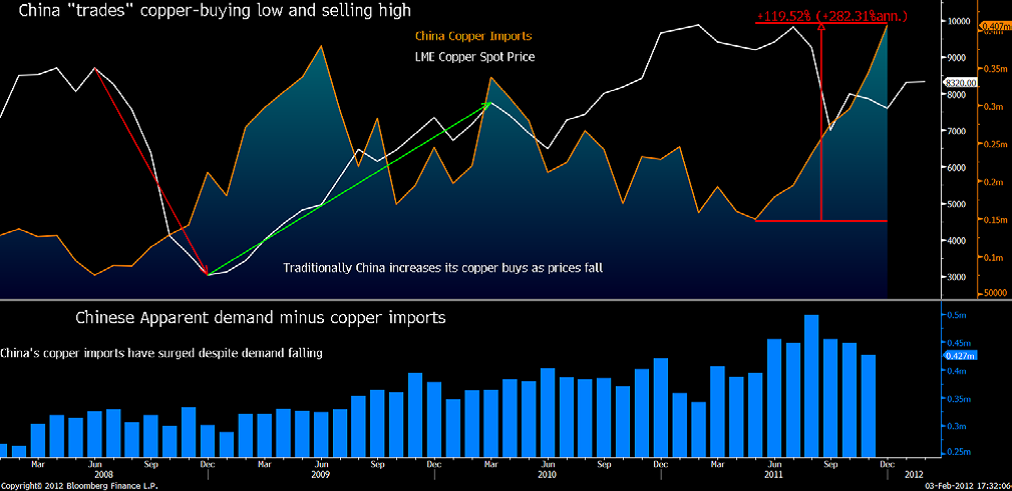

Basmetallerna har fallit tillbaka något denna vecka efter en stark start på året. Metallerna har tappat ungefär 1-3 procent av värdet denna vecka. En stor nyhet i veckan har varit en möjlig fusion mellan Glencore, världens största råvaruexportör och Xstrata, ett schweiziskt gruvbolag. Två stora aktörer som skulle skapa en mycket stark spelare på marknaden. Detta pressade till en början priserna på många metaller på LME. Med positiv jobbstatistik från USA kunde metallerna återhämtas sig under fredagseftermiddag. Priset på koppar slutar veckan oförändrad kring 8524 USD/ton efter varit nere och vänt på 8284-nivån i mitten av veckan. Kinas lager på metallen stiger med 37 %, högsta siffran sedan maj 2010. De senaste 3 månaderna har kopparlager i Kina stigit med 120 % samtidigt som priset har fallit, vilket är i linje med tidigare historik där landet importerar mer vid fallande priser och exporterar när priset stiger. Efterfrågan i Kina har inte stigit i samma fart som importen ökat vilket nu syns på ökade lager. Även Kinas lager på zink och aluminium har stigit kraftig.

Ädelmetaller (negativ)

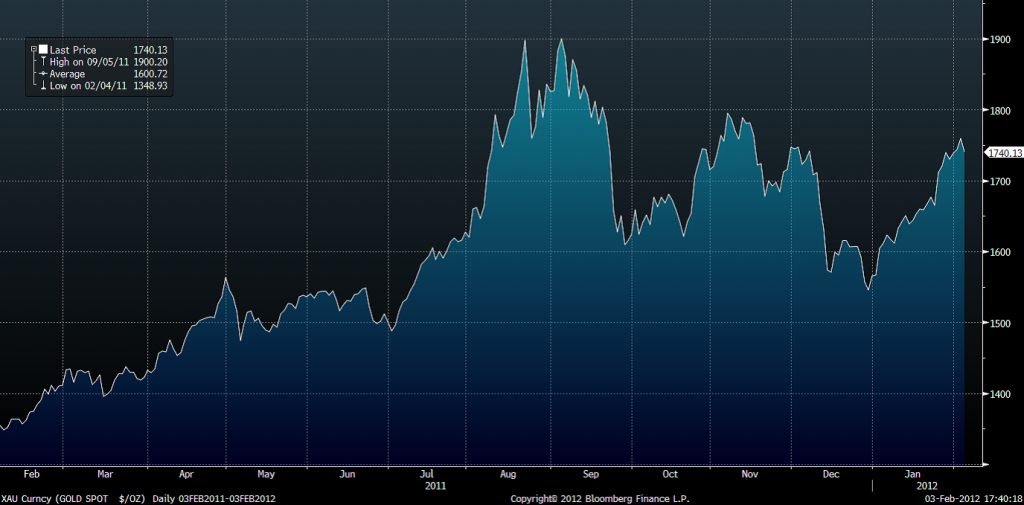

Guld

Guldpriset lägger en ganska lugn vecka bakom sig. Prisuppgången summerades till drygt 1 % och sedan den senaste botten i slutet av december har priset gått upp 17.4 %. Guldprisets uppgång har fått näring kring diskussionerna om Greklands skuldavskrivning. Rapporter om ökat inflöde i fonder som investerar i fysiskt guld har även givit stöd tillprisuppgången. Vi förhåller oss fortsättningsvis negativa till fortsatta prisuppgångar. Vi anser att guldpriset visar på bubbeltendenser och med en förbättrad industrikonjunktur ser vi risk för prisfall.

Silver

Silver har haft en stark utveckling tiden, upp drygt 25 % sedan slutet av december och upp cirka 3.5% på en vecka. Ett flertal faktorer har bidragit till uppgången; placerare har visat intresse för metallen samtidigt som produktionsöverskottet blivit mindre. En ytterligare faktor som långsiktigt kan påverka priset är silvrets ökande industriella användning. Silver används numera i allt från solceller till batterier. Antalet installerade solpaneler ökade med 70 % förra året, vilket mer än väl kompenserade för minskad efterfrågan från kamerafilm. Kvoten silver mot guld är för närvarande 51.82 (1762/34), vilket betyder att silverpriset fortfarande är billigt i förhållande till guld. Exempelvis var kvoten nere på 32.4 år 1980, då spekulation hade drivit upp silverpriset till rekordnivåer. Vår syn är att guldpriset ska ge vika, det vill säga gå ned, vilket skulle göra att kvoten kommer upp. Silver är den mest volatila metallen enligt en undersökning från nyhetsbyrån Bloomberg; försiktighet anbefalles vid investering.

Livsmedel (neutral till positiv)

Vete

Terminspriser på vete Matif har stigit sedan förra veckan i både Chicago och Paris, påverkat av ett flertal faktorer. Kallare väder i hela Europa, med bristande snötäcke, har lett till ökad oro för utvintring – Frankrike gick t.ex. från en temperatur 10 grader över det normala för årstiden till 10 grader under det normala på 48 timmar. Kylan väntas dock inte bli alltför långvarig och det krävs en hel del för att några större skador ska ske på höstvetet, dessutom har det kommit en del snö under de senaste dagarna. De flesta väderprognoser antyder att snötäcket generellt sett är tillräckligt i Ryssland, i Ukraina däremot önskas mycket mer snö om kylan håller i sig och skicket på det redan dåliga höstvetet inte ska förvärras ytterligare.

Vad som också gett press uppåt på vetepriserna är spekulationer angående eventuella exportbegränsande åtgärder i Ryssland – som vanligt med Ryssland är förvirringen total. Biträdande premiärministern sa i veckan att beslut skulle tas igår medan jordbruksministern senare sa att beslut kommer tas först i mitten av februari baserat på exporttakten. Ett beslut kan komma helt utan förvarning men rimligen bör Ryssland ta hänsyn till att produktionen justerats upp och därmed höja sitt tak för exporterad volym. Dessutom väntas ingen större export under den närmaste tiden då snö, is och vind försvårar logistiken både inom landet och vid hamn. Då officiella ukrainska siffror för den kommande skörden endast är i nivå med den inhemska konsumtionen är det, som vi tidigare skrivit, kanske därför mer aktuellt med exportbegränsande åtgärder där. Det är just nu väldigt många negativa faktorer inprisat i vetet och ganska svårt att se det stiga ytterligare.

Majs

Majsen i Chicago handlas just nu något högre än vid utgången av förra veckan, påverkat av stigande priser på vete. Vädret har förbättrats i Argentina, men till skillnad mot sojabönorna anses regnet komma för sent för majsen även om viss lindring kan ske. Efterfrågan på amerikansk majs har gått ned något och det krävs nog ännu högre priser på vete för att dra upp majsen ytterligare.

Sojabönor

Sojapriserna i Chicago är i stort sett oförändrade sedan förra veckan. Väderprognosen ser nu klart bättre ut för både Argentina och södra Brasilien med mer regn under kommande dagar och även under resterande del av februari månad. Regnet gör att plantorna bör kunna återhämta sig något från tidigare torka och framförallt lär inte skicket på grödan förvärras. I de centrala delarna av Brasilien, där plantorna redan är mogna, har det däremot blivit torrare, vilket gynnar pågående skörd. Den brasilianska skörden är till 3 procent avklarad och resultatet än så länge har varit något över förväntan. Förbättrat läge i Sydamerika i kombination med lägre amerikanska exportsiffror gör att det i dagsläget är svårt att se stigande sojapriser under den närmaste tiden.

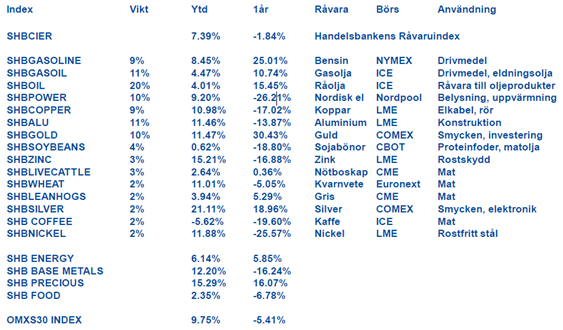

Handelsbankens Råvaruindex

[box]SHB Råvarubrevet är producerat av Handelsbanken och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Ansvarsbegränsning

Detta material är producerat av Svenska Handelsbanken AB (publ) i fortsättningen kallad Handelsbanken. De som arbetar med innehållet är inte analytiker och materialet är inte oberoende investeringsanalys. Innehållet är uteslutande avsett för kunder i Sverige. Syftet är att ge en allmän information till Handelsbankens kunder och utgör inte ett personligt investeringsråd eller en personlig rekommendation. Informationen ska inte ensamt utgöra underlag för investeringsbeslut. Kunder bör inhämta råd från sina rådgivare och basera sina investeringsbeslut utifrån egen erfarenhet.

Informationen i materialet kan ändras och också avvika från de åsikter som uttrycks i oberoende investeringsanalyser från Handelsbanken. Informationen grundar sig på allmänt tillgänglig information och är hämtad från källor som bedöms som tillförlitliga, men riktigheten kan inte garanteras och informationen kan vara ofullständig eller nedkortad. Ingen del av förslaget får reproduceras eller distribueras till någon annan person utan att Handelsbanken dessförinnan lämnat sitt skriftliga medgivande. Handelsbanken ansvarar inte för att materialet används på ett sätt som strider mot förbudet mot vidarebefordran eller offentliggörs i strid med bankens regler.

Analys

A sharp weakening at the core of the oil market: The Dubai curve

Down to the lowest since early May. Brent crude has fallen sharply the latest four days. It closed at USD 64.11/b yesterday which is the lowest since early May. It is staging a 1.3% rebound this morning along with gains in both equities and industrial metals with an added touch of support from a softer USD on top.

What stands out the most to us this week is the collapse in the Dubai one to three months time-spread.

Dubai is medium sour crude. OPEC+ is in general medium sour crude production. Asian refineries are predominantly designed to process medium sour crude. So Dubai is the real measure of the balance between OPEC+ holding back or not versus Asian oil demand for consumption and stock building.

A sharp weakening of the front-end of the Dubai curve. The front-end of the Dubai crude curve has been holding out very solidly throughout this summer while the front-end of the Brent and WTI curves have been steadily softening. But the strength in the Dubai curve in our view was carrying the crude oil market in general. A source of strength in the crude oil market. The core of the strength.

The now finally sharp decline of the front-end of the Dubai crude curve is thus a strong shift. Weakness in the Dubai crude marker is weakness in the core of the oil market. The core which has helped to hold the oil market elevated.

Facts supports the weakening. Add in facts of Iraq lifting production from Kurdistan through Turkey. Saudi Arabia lifting production to 10 mb/d in September (normal production level) and lifting exports as well as domestic demand for oil for power for air con is fading along with summer heat. Add also in counter seasonal rise in US crude and product stocks last week. US oil stocks usually decline by 1.3 mb/week this time of year. Last week they instead rose 6.4 mb/week (+7.2 mb if including SPR). Total US commercial oil stocks are now only 2.1 mb below the 2015-19 seasonal average. US oil stocks normally decline from now to Christmas. If they instead continue to rise, then it will be strongly counter seasonal rise and will create a very strong bearish pressure on oil prices.

Will OPEC+ lift its voluntary quotas by zero, 137 kb/d, 500 kb/d or 1.5 mb/d? On Sunday of course OPEC+ will decide on how much to unwind of the remaining 1.5 mb/d of voluntary quotas for November. Will it be 137 kb/d yet again as for October? Will it be 500 kb/d as was talked about earlier this week? Or will it be a full unwind in one go of 1.5 mb/d? We think most likely now it will be at least 500 kb/d and possibly a full unwind. We discussed this in a not earlier this week: ”500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d”

The strength in the front-end of the Dubai curve held out through summer while Brent and WTI curve structures weakened steadily. That core strength helped to keep flat crude oil prices elevated close to the 70-line. Now also the Dubai curve has given in.

Brent crude oil forward curves

Total US commercial stocks now close to normal. Counter seasonal rise last week. Rest of year?

Total US crude and product stocks on a steady trend higher.

Analys

OPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

Down to mid-60ies as Iraq lifts production while Saudi may be tired of voluntary cut frugality. The Brent December contract dropped 1.6% yesterday to USD 66.03/b. This morning it is down another 0.3% to USD 65.8/b. The drop in the price came on the back of the combined news that Iraq has resumed 190 kb/d of production in Kurdistan with exports through Turkey while OPEC+ delegates send signals that the group will unwind the remaining 1.65 mb/d (less the 137 kb/d in October) of voluntary cuts at a pace of 500 kb/d per month pace.

Signals of accelerated unwind and Iraqi increase may be connected. Russia, Kazakhstan and Iraq were main offenders versus the voluntary quotas they had agreed to follow. Russia had a production ’debt’ (cumulative overproduction versus quota) of close to 90 mb in March this year while Kazakhstan had a ’debt’ of about 60 mb and the same for Iraq. This apparently made Saudi Arabia angry this spring. Why should Saudi Arabia hold back if the other voluntary cutters were just freeriding? Thus the sudden rapid unwinding of voluntary cuts. That is at least one angle of explanations for the accelerated unwinding.

If the offenders with production debts then refrained from lifting production as the voluntary cuts were rapidly unwinded, then they could ’pay back’ their ’debts’ as they would under-produce versus the new and steadily higher quotas.

Forget about Kazakhstan. Its production was just too far above the quotas with no hope that the country would hold back production due to cross-ownership of oil assets by international oil companies. But Russia and Iraq should be able to do it.

Iraqi cumulative overproduction versus quotas could reach 85-90 mb in October. Iraq has however steadily continued to overproduce by 3-5 mb per month. In July its new and gradually higher quota came close to equal with a cumulative overproduction of only 0.6 mb that month. In August again however its production had an overshoot of 100 kb/d or 3.1 mb for the month. Its cumulative production debt had then risen to close to 80 mb. We don’t know for September yet. But looking at October we now know that its production will likely average close to 4.5 mb/d due to the revival of 190 kb/d of production in Kurdistan. Its quota however will only be 4.24 mb/d. Its overproduction in October will thus likely be around 250 kb/d above its quota with its production debt rising another 7-8 mb to a total of close to 90 mb.

Again, why should Saudi Arabia be frugal while Iraq is freeriding. Better to get rid of the voluntary quotas as quickly as possible and then start all over with clean sheets.

Unwinding the remaining 1.513 mb/d in one go in October? If OPEC+ unwinds the remaining 1.513 mb/d of voluntary cuts in one big go in October, then Iraq’s quota will be around 4.4 mb/d for October versus its likely production of close to 4.5 mb/d for the coming month..

OPEC+ should thus unwind the remaining 1.513 mb/d (1.65 – 0.137 mb/d) in one go for October in order for the quota of Iraq to be able to keep track with Iraq’s actual production increase.

October 5 will show how it plays out. But a quota unwind of at least 500 kb/d for Oct seems likely. An overall increase of at least 500 kb/d in the voluntary quota for October looks likely. But it could be the whole 1.513 mb/d in one go. If the increase in the quota is ’only’ 500 kb/d then Iraqi cumulative production will still rise by 5.7 mb to a total of 85 mb in October.

Iraqi production debt versus quotas will likely rise by 5.7 mb in October if OPEC+ only lifts the overall quota by 500 kb/d in October. Here assuming historical production debt did not rise in September. That Iraq lifts its production by 190 kb/d in October to 4.47 mb/d (August level + 190 kb/d) and that OPEC+ unwinds 500 kb/d of the remining quotas in October when they decide on this on 5 October.

Analys

Modest draws, flat demand, and diesel back in focus

U.S. commercial crude inventories posted a marginal draw last week, falling by 0.6 million barrels to 414.8 million barrels. Inventories remain 4% below the five-year seasonal average, but the draw is far smaller than last week’s massive 9.3-million-barrel decline. Higher crude imports (+803,000 bl d WoW) and steady refinery runs (93% utilization) helped keep the crude balance relatively neutral.

Yet another drawdown indicates commercial crude inventories continue to trend below the 2015–2022 seasonal norm (~440 million barrels), though at 414.8 million barrels, levels are now almost exactly in line with both the 2023 and 2024 trajectory, suggesting stable YoY conditions (see page 3 attached).

Gasoline inventories dropped by 1.1 million barrels and are now 2% below the five-year average. The decline was broad-based, with both finished gasoline and blending components falling, indicating lower output and resilient end-user demand as we enter the shoulder season post-summer (see page 6 attached).

On the diesel side, distillate inventories declined by 1.7 million barrels, snapping a two-week streak of strong builds. At 125 million barrels, diesel inventories are once again 8% below the five-year average and trending near the low end of the historical range.

In total, commercial petroleum inventories (excl. SPR) slipped by 0.5 million barrels on the week to ish 1,281.5 million barrels. While essentially flat, this ends a two-week streak of meaningful builds, reflecting a return to a slightly tighter situation.

On the demand side, the DOE’s ‘products supplied’ metric (see page 6 attached), a proxy for implied consumption, softened slightly. Total demand for crude oil over the past four weeks averaged 20.5 million barrels per day, up just 0.9% YoY.

Summing up: This week’s report shows a re-tightening in diesel supply and modest draws across the board, while demand growth is beginning to flatten. Inventories remain structurally low, but the tone is less bullish than in recent weeks.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEurobattery Minerals satsar på kritiska metaller för Europas självförsörjning

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals i en guldtrend

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuldpriset kan närma sig 5000 USD om centralbankens oberoende skadas

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC signalerar att de inte bryr sig om oljepriset faller kommande månader

-

Analys3 veckor sedan

Analys3 veckor sedanVolatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanAktier i guldbolag laggar priset på guld

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet