Nyheter

The potential effects on the gold market of a Greek withdrawal from the ECB

The new year has dawned with continued market speculation about what the gold market implications would be if Greece were to withdraw from the European Central Bank (ECB) system and sever its use of the euro in favor of a new drachma. CPM Group views such a development highly unlikely, because it would be so utterly destructive in economic, financial, and political terms. Our opinions – and those of the seemingly like-minded vast majority of financial market participants – notwithstanding, the speculation continues. Since several clients have requested insights from CPM Group concerning the potential impact on gold of such a withdrawal by Greece or other member governments from the ECB and euro, CPM Group is issuing this Market Commentary on the subject.

The new year has dawned with continued market speculation about what the gold market implications would be if Greece were to withdraw from the European Central Bank (ECB) system and sever its use of the euro in favor of a new drachma. CPM Group views such a development highly unlikely, because it would be so utterly destructive in economic, financial, and political terms. Our opinions – and those of the seemingly like-minded vast majority of financial market participants – notwithstanding, the speculation continues. Since several clients have requested insights from CPM Group concerning the potential impact on gold of such a withdrawal by Greece or other member governments from the ECB and euro, CPM Group is issuing this Market Commentary on the subject.

Much of the speculation has focused on the potential that as part of a Greek withdrawal from the euro the Greek government might decide to sell gold from its monetary reserves. Some comments suggest that the Greek government, or some other government pulling out of the ECB, could be compelled to sell its gold reserves. Another strain of commentary suggests that the ECB might be required or forced to sell gold in such a situation.

First, there are no legal or contractual mechanisms compelling such a sale by the Greek central bank, the ECB, or any other central bank. The gold these central banks hold is in no way pledged against any of the sovereign debt of their respective governments. So, in the most superficial way, a withdrawal by Greece or another member would not necessarily or likely precipitate a government sale of gold that could have a direct negative impact on gold prices.

More important, the consequences for gold of the macroeconomic and financial fall-out from such a withdrawal would have a much more dynamic and forceful effect on the gold market and gold prices than any gold-focused actions by the Greek central bank or ECB.

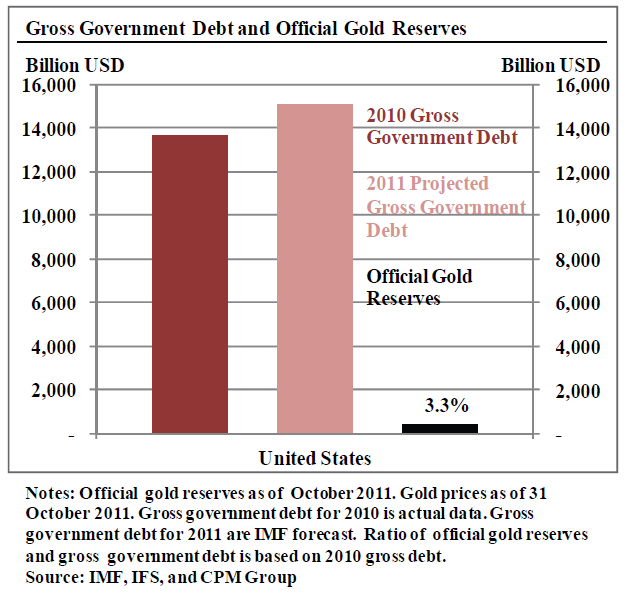

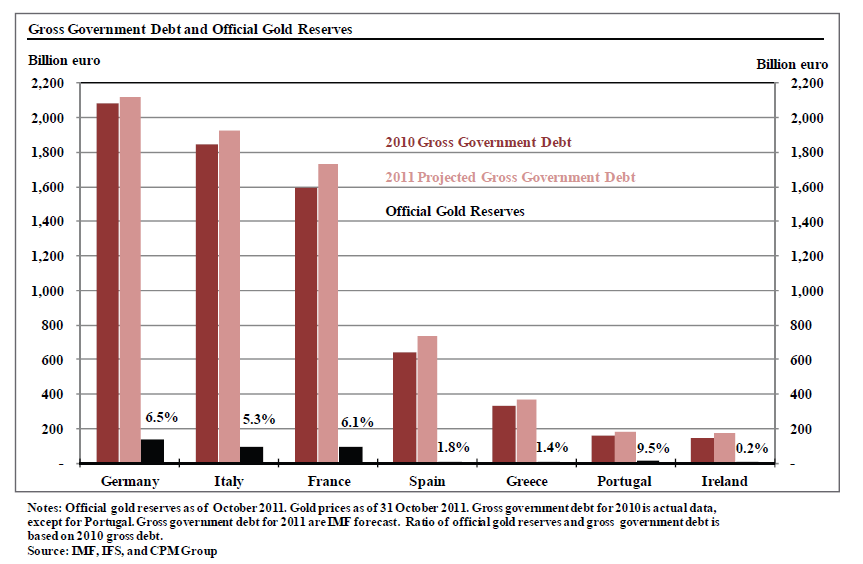

If Greece were to withdraw from the euro system, its gold holdings would be the least of the issues to watch. Greece would immediately move into bankruptcy as a government, defaulting on all of its loans. Greece only holds 3.6 million ounces of gold worth $5.9 billion at today’s price.

Greece’s government debt is around $485 billion, so only around 1.4% of it could be covered by selling gold – assuming the price would not plunge on the event.

In other words: Greece will be highly unlikely to sell any of its gold to pay its debt. It would seek to hold on to its capital stock. As discussed in a Market Commentary issued 6 December 2011 on issues related to the concept, that Europe and the United States could use their gold reserves to pay down their debt: for all of these countries the value of their gold reserves is a small fraction of what they owe. Selling their gold from their capital accounts would do nothing to fix the fiscal deficit problems that are the basis for the rising debt. If they sold their gold they would throw away some of their capital stock and leave themselves in much worse financial conditions. Also, as mentioned above, there are no laws, regulations, rules, policies, or anything else that would say Greece or any other country would need to or could be compelled to sell its gold or lease it.

Meanwhile, if Greece pulled out of the euro system, it could face dissolution, while Europe could face a massive economic depression worse than the 1930s and a series of political revolutions. (All of which is why one should not expect the euro and ECB to collapse: The costs are too high to allow and governments will do whatever is necessary to protect Europe, and its jobs, against such an inevitability.) So, again, the effects of a Greek withdrawal from the euro system on gold primarily would be felt much more through its effects at the monetary and macroeconomic level, and not related to its gold holdings.

The ECB would not need to sell its gold to recapitalize. It would have to return a bit to Greece, which has deposited some gold with the ECB as part of its contribution, but the amount would be small. The gold held by the ECB is considered Tier 1 capital. It would rise in value. So, the ECB would want to hold on to its gold and not sell it, as it would help it immensely.

Another question related to whether the ECB could violate the European Central Bank Gold Agreement (CBGA), which includes a guideline for how much gold signatory central banks will sell in any given year. The European CBGA is non-binding. Central banks that are party to the CBGA can do whatever they want with their gold, at the end of the day, with total disregard for this agreement.

This Market Commentary is based in part on material contained in CPM Group’s Gold Long-Term Outlook, released January 2012. The two charts on this page are taken from that report, and were used in Market Commentary 2011-3, released 6 December 2011.

[hr]

About CPM Group

CPM Group is a commodities market research, consulting, asset management, and investment-banking firm.

CPM focuses on various commodities markets from precious metals to tropical soft commodities. In its twenty years as an independent company, CPM has consistently delivered unique, market-leading research and services to clients ranging from individual investors to leading international organizations worldwide.

Nyheter

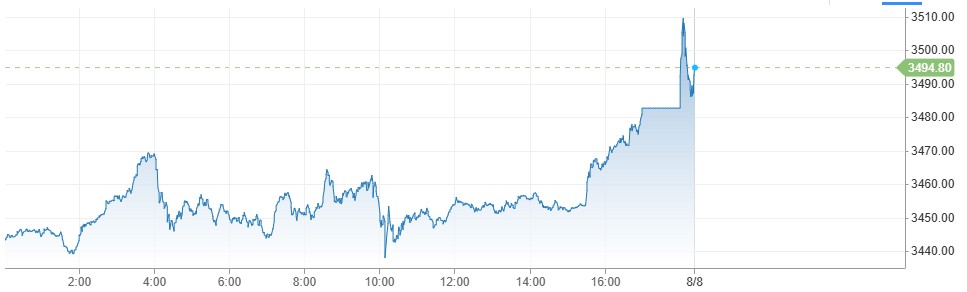

Guld stiger till över 3500 USD på osäkerhet i världen

Investerare har den senaste tiden sökt sig till guld som en säker hamn i en konfliktfylld värld. Trumps ständiga attacker på både vänner och fiender har skapat en stor oreda. Med en ökad sannolikhet för en sänkt ränta i USA så blir guld ännu mer tilltalande. Kring midnatt mellan torsdag och fredag svensk tid passerade den gula ädelmetallen 3500 USD per uns på Comex-börsen.

Nyheter

Lyten, tillverkare av litium-svavelbatterier, tar över Northvolts tillgångar i Sverige och Tyskland

Amerikanska Lyten, världsledande inom litium-svavelbatterier, har tecknat ett bindande avtal om att förvärva Northvolts återstående tillgångar i Sverige och Tyskland. I affären ingår batterifabrikerna Northvolt Ett och Ett Expansion i Skellefteå, Northvolt Labs i Västerås samt planerade Northvolt Drei i tyska Heide. Dessutom förvärvas alla immateriella rättigheter (IP) från Northvolt.

De tillgångar Lyten nu tar över har tidigare värderats till cirka 5 miljarder dollar och omfattar 16 GWh i befintlig batteriproduktionskapacitet samt ytterligare 15 GWh under uppbyggnad. Transaktionen, som är helt finansierad med eget kapital från privata investerare, väntas slutföras under det fjärde kvartalet 2025, förutsatt myndighetsgodkännande.

Återstart av verksamheter och jobbtillfällen

Lyten planerar att omedelbart återuppta verksamheten vid anläggningarna i Skellefteå och Västerås efter att affären slutförts. Bolaget har även för avsikt att återanställa en stor del av den personal som tidigare sagts upp från Northvolt och ser långsiktiga sysselsättningsmöjligheter som en nyckel till fortsatt framgång.

– Det här är ett avgörande ögonblick för Lyten. Förvärvet ger oss de anläggningar och den svenska kompetens som krävs för att snabbare möta den kraftigt ökande efterfrågan på våra litium-svavelbatterier, säger Dan Cook, vd och medgrundare av Lyten.

Positivt mottagande från svenska regeringen

Förvärvet välkomnas även från politiskt håll.

– Det här är en vinst för Sverige och för våra ambitioner inom energi och industriell innovation, säger Ebba Busch, Sveriges vice statsminister.

Fortsatt global expansion

Förvärvet i Sverige och Tyskland är en del av Lytens större strategi att bygga en stark närvaro i både Europa och Nordamerika. Tidigare i år har Lyten också köpt Northvolt Dwa i Polen – Europas största tillverkare av batterilagringssystem – samt förvärvat Northvolts IP-portfölj för energilagring. Bolaget har även uttryckt intresse för att ta över Northvolt Six i Quebec, Kanada.

Batterier för framtiden – även i rymden

Lyten har utvecklat en egen teknikplattform baserad på 3D-grafen och fokuserar på nästa generations litium-svavelbatterier – en teknik med potential att revolutionera batteribranschen. Förutom försäljning till drönar- och försvarsindustrin förbereder Lyten även en batterilansering på den internationella rymdstationen ISS senare i år.

En svensk medgrundare, Lars Herlitz

Även om Lyten är amerikanskt så finns det en svensk medgrundare, Lars Herlitz.

Nyheter

Lundin Gold hittar ny koppar-guld-fyndighet vid Fruta del Norte-gruvan

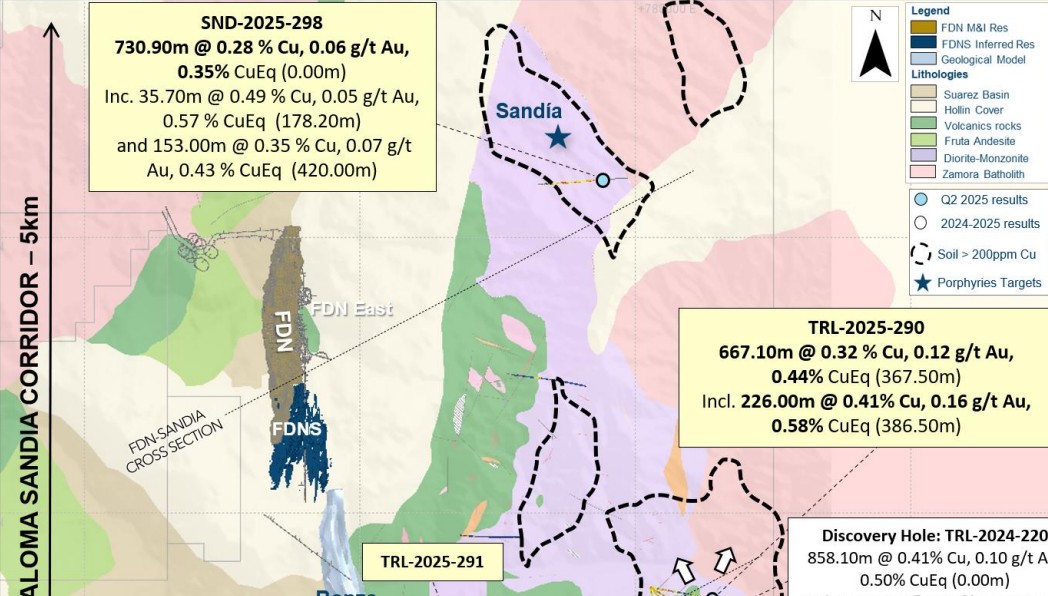

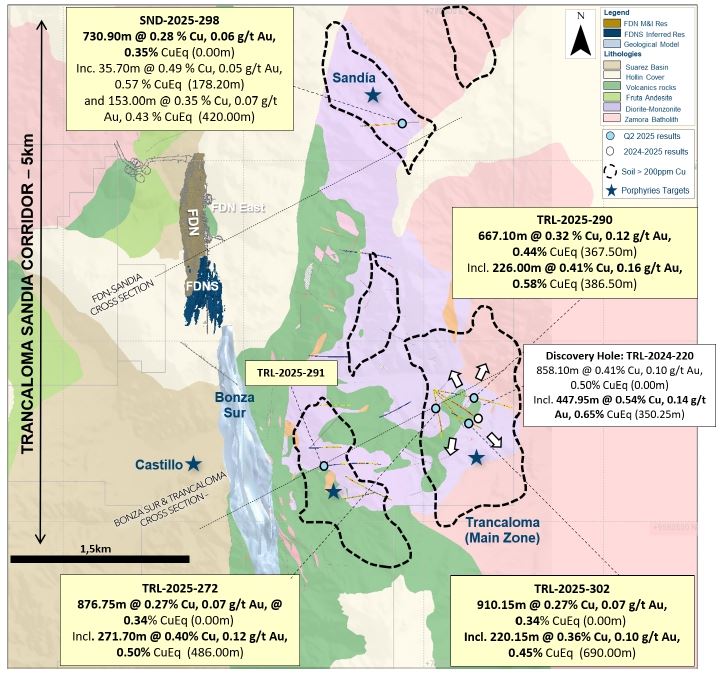

Gruvbolaget Lundin Gold har presenterat starka resultat från sin pågående prospektering vid Fruta del Norte-gruvan i Ecuador. Bolaget meddelar att man har utökat mineraliseringen vid Trancaloma samt upptäckt ett nytt koppar-guld-porfyrsystem vid Sandia, endast fyra kilometer norr om Trancaloma.

Enligt vd Ron Hochstein visar resultaten på den stora, ännu outnyttjade potentialen i området. ”Vi har nu bekräftat att mineraliseringen vid Trancaloma är kontinuerlig och sträcker sig både på djupet och i sidled. Samtidigt har vi upptäckt ett helt nytt system vid Sandia, vilket stärker bilden av en lovande porfyrkorridor direkt intill vår befintliga verksamhet,” säger han.

Bland höjdpunkterna från borrprogrammet märks ett borrhål vid Trancaloma som visade 667 meter med en koppar-ekvivalent (CuEq) på 0,44 %, inklusive 226 meter med 0,58 % CuEq. Vid Sandia påträffades 730 meter med 0,35 % CuEq från markytan, vilket bekräftar förekomsten av ett andra porfyrsystem.

Utforskningsprogrammet för 2025 är det största hittills inom området kring Fruta del Norte, med över 48 000 meter borrning genomförd hittills. Fokus ligger på att identifiera nya fyndigheter i närheten av den befintliga gruvan.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanUSA inför 93,5 % tull på kinesisk grafit

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanFusionsföretag visar hur guld kan produceras av kvicksilver i stor skala – alkemidrömmen ska bli verklighet

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanWestinghouse planerar tio nya stora kärnreaktorer i USA – byggstart senast 2030

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanRyska militären har skjutit ihjäl minst 11 guldletare vid sin gruva i Centralafrikanska republiken

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEurobattery Minerals förvärvar majoritet i spansk volframgruva

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanKopparpriset i fritt fall i USA efter att tullregler presenterats

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanLundin Gold rapporterar enastående borrresultat vid Fruta del Norte

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanKina skärper kontrollen av sällsynta jordartsmetaller, vill stoppa olaglig export