Analys

SHB Råvarubrevet 9 december 2011

Marknaden har påverkats av samma faktorer som de föregående 18 månaderna; skuldkrisen i Europa . Europa och världen slits mellan hopp och förtvivlan och vi inväntar ny information från dagens toppmöte mellan kontinentens politiker. Vi anser att Tyskland spelar en huvudroll i hur krisen kommer lösas. Vår makroekonom Martin Enlund sammanfattar nedan Tysklands position (även kallad Merkelismen) så här:

Marknaden har påverkats av samma faktorer som de föregående 18 månaderna; skuldkrisen i Europa . Europa och världen slits mellan hopp och förtvivlan och vi inväntar ny information från dagens toppmöte mellan kontinentens politiker. Vi anser att Tyskland spelar en huvudroll i hur krisen kommer lösas. Vår makroekonom Martin Enlund sammanfattar nedan Tysklands position (även kallad Merkelismen) så här:

De tre pelarna i Merkelismen (och dess problem inom parentes):

Problemtyngda länder måste städa i statsfinanserna genom åtstramning. Tyskland föregår med gott exempel. (Expansionär finanspolitisk åtstramning är mest en chimär. Alla länder sparar samtidigt påminner oss om ”sparandets paradox”: hejdå tillväxt.)

Periferin måste lösa konkurrenskrafts-problematik genom reformer. Tyskland föregår med gott exempel. (De andra länderna kommer aldrig ikapp och kan därför inte få någon kraftfull återhämtning på arbetsmarknaderna)

Inga finanspolitiska överföringar från kärnan / Tyskland till de problemtyngda länderna. (Bestående hög arbetslöshet i periferin skapar grogrund för folkligt missnöje och eventuellt EMU-utträde i framtiden)

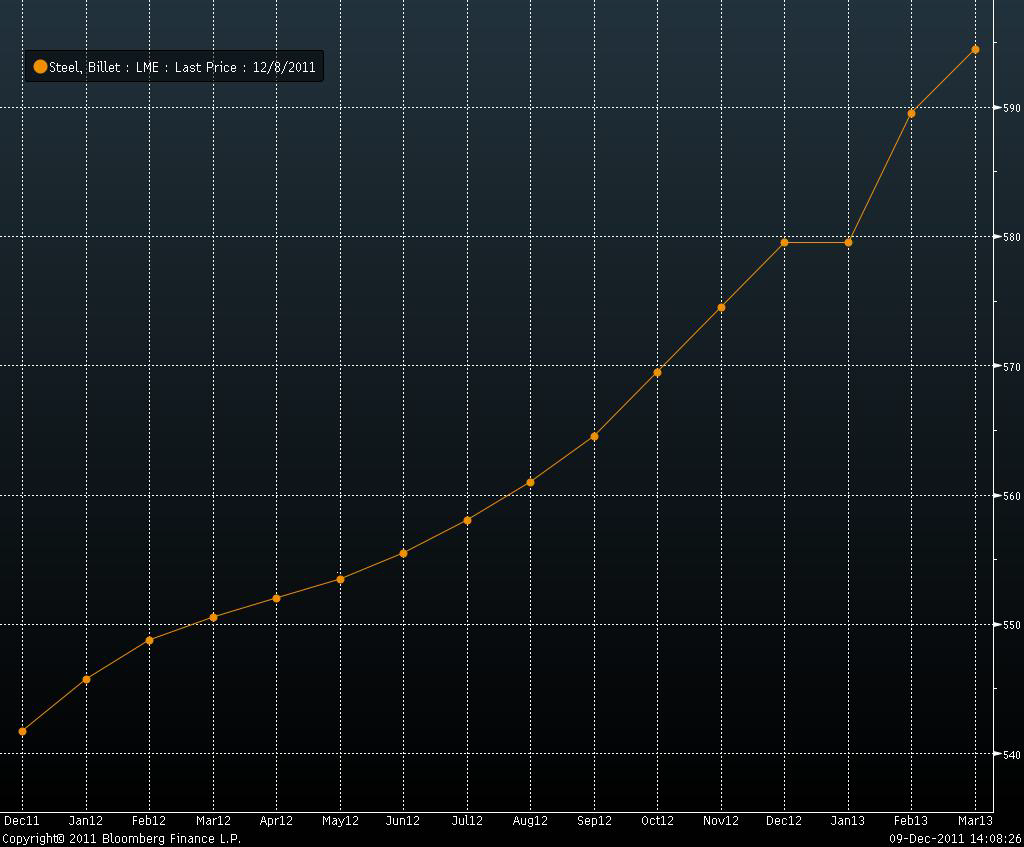

Stålbillets

Sedan årsskiftet har spotpriset på stålbillets sjunkit med 1,46 %. Årshögsta (knappt 660 USD/mt) noterades i slutet av augusti. Sedan dess har priset fallit med 20 % och för närvarande handlas ståltbillets på 540 USD/mt.

Stålbillets handlas på London Metal Exchange (LME) och terminskurvan är, precis som metaller överlag, för tillfället uppåtlutande (contangolutning). Omsättning på av stålbilletspå LME har under årets första elva månader ökat med hela 30 %, jämfört med samma period i fjol. Det beror delvis på att fler aktörer börjat intressera sig för råvaran. Sedan slutet augusti följer prisutveckling på stålbillets och aluminium varandra väl. Båda metallerna kräver mycket energi och el- och energipriser är därför viktiga för prisbilden. Korrelationen mellan aluminium och stålbillets är knappt 77 %.

Energi

Utsläppsrätterna har varit fortsatt volatila under veckan och handlade som lägst under 6.80 EUR/ton för att handla 7.55 just nu. Nuvarande pris ger inte mycket stöd till elpriserna, i alla fall om vi jämför med förra veckan (förra fredagen handlades rättigheterna till cirka 7.8). Som vi visade förra veckan ger 7 euro i utsläppskostnad ger ca 5 öre i påslag på elpriset. Våra industriella kunder har under veckan varit stora säljare av rättigheter, då de verkar sitta med ett överskott på grund av minskad industriell produktion.

Vi har ingen köp/sälj rekommendation för denna marknad, då prisbilden påverkas av faktorer såsom svåranalyserade politiska beslut. Se nedan för en graf över kontraktet för december 2011.

Tittar vi på elmarknaden så ser det milda vädret ut att fortsätta cirka 10 dagar till. Ser vi till de längre prognoserna, så pekar de på något kallare väder men inget som kommer lyfta priserna dramatiskt. Vi har sett fler och fler industriella kunder som börjat titta på att säkra sin förbrukning på dessa nivåer. De tar risken att priset kan falla mer, men de tycker att en nivå runt 40-41 EUR för kalender 2012 och 2013 är långsiktigt goda nivåer.

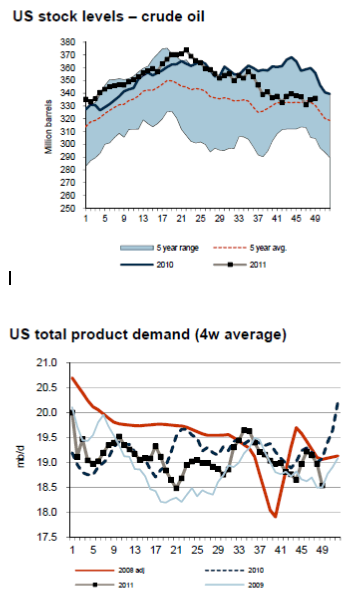

Olja

Oljepriset föll på tisdag och onsdag på oro över att EU toppmötet inte kommer lösa skuldkrisen. Ytterligare prispress tillkom när Saudiarabien meddelade att de producerar rekordhöga 10 miljoner fat/dag. Oljepriset är ned 1.8% sedan förra veckan. Amerikanska råoljelager visade på en ny stor ökning. Lagren ökade med 1.3 miljoner, istället för förväntade -0.6 miljoner fat.

Ädelmetaller

Guld

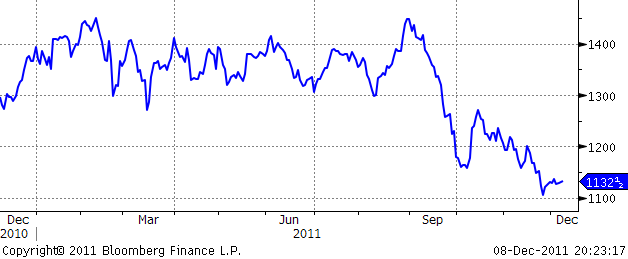

Under den senaste tiden har inte guldpriset stått för några stora rörelser utan det har handlats i ett intervall kring 1750 USD/oz. Som lägst har guldpriset legat kring 1725 USD/oz. Sedan årsskiftet har guldpriset fortfarande stigit med cirka 20 % och sedan toppnoteringen den sjätte september har priset sjunkit med 10 %.

Under den senaste tiden har guldpriset, trots sin status som ”safehaven tillgång”, fallit i samband med att börserna fallit. Det finns flera anledningar till detta, dels har priset på guld under det senaste halvåret varit rekordhögt, en prisnedgång kan därför ses som en normalisering. Dessutom, i samband med börsfall, har dollarn tenderat att stärkas i relation till euron. En starkare dollar påverkar ofta guldpriset negativt. Ett tredje argument för att börsnedgångar triggar guldprisfall är det faktum att investerare valt att sälja guldinnehav med vinst, för att täcka förluster i andra tillgångsslag, samt för att ha möjlighet att utöka sitt likvida kapital som kan användas som säkerheter för derivatpositioner.

Silver

Sedan det stora prisfallet den 22-23 september har silverpriset handlat i ett intervall mellan 30 och 35 USD/oz. Sedan årets början har silverpriset stigit med cirka 6 %. Korrelationen mellan guld- och silverpriset är i skrivande stund ca 41,5 %. Om man tittar tillbaka på den senaste 10-årsperioden, har korrelation mellan guld och silver varit allt mellan -0,1 % till 0,99 %.

Platina

Sedan årsskiftet har platinapriset sjunkit med 14,28 %. Den senaste veckan har priset fallit med 1,25 %. Prisskillnaden mellan platina och guld har under den senaste tiden förändrats radikalt. Historiska sett har platina alltid varit dyrare än guld. Men för första gången på 26 år har nu guldet blivit dyrare. En orsak till att platina blivit relativt billigt, beror på att den sydafrikanska randen försvagats kraftigt. Det har inneburit att marginalkostnaden för produktionen i Sydafrika, som står för 75 % av världsproduktionen, har minskat. I normala fall leder ett lägre pris till att producenter med höga kostnader avbryter sin produktion, vilket i sin tur leder till fallande utbud och därmed ett högre pris. Men eftersom 75 % av all platina utvinns i Sydafrika har den svaga randen lett till att trots det kraftigt prisfallet i dollartermer, har producenterna ändå kunna få bra betalt i randtermer.

Platina används som även i katalysatorer på dieselbilar. Dieselbilar används i stor utsträckning i euroområdet och platinapriset har därför reagerat negativt på sämre makrodata från eurozonen. Med fortsatta oroligheter i euroområdet talar en heldel för att platina även fortsättningsvis kommer handlas relativt billigt.

Palladium

Priset på palladium har sedan årsskiftet fallit med 14,5 %. De senaste två veckorna har dock den nedåtgående trenden brutits. Förra veckan steg priset med 13 % och denna vecka har priset gått upp med ytterligare 6,5 %. Detta beror på rapporter om att bilförsäljningen i USA varit bättre än väntat för november månad. Palladium används framförallt i katalysatorer på bensinbilar.

Softs

Vete

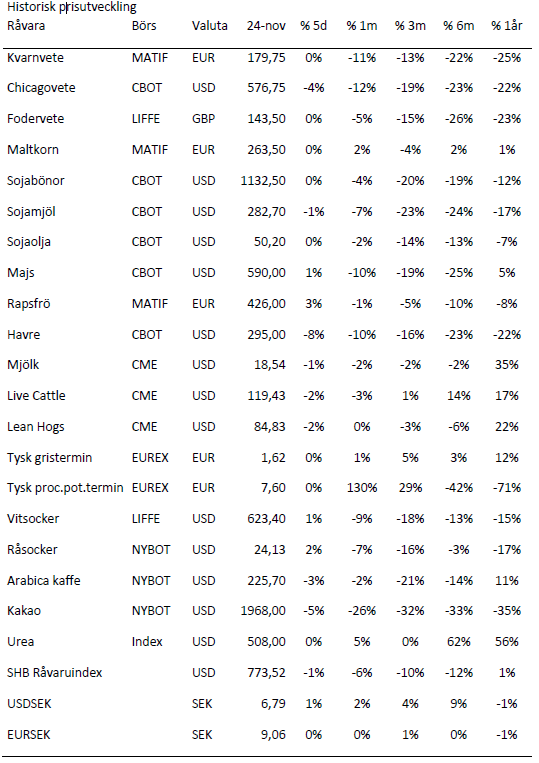

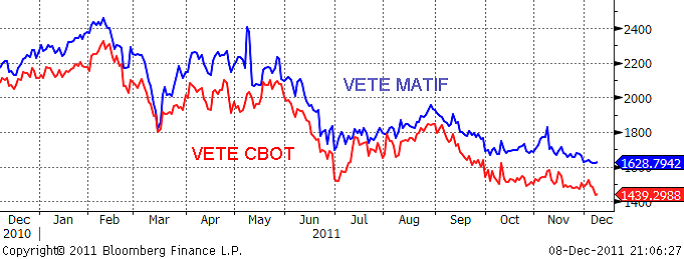

Vetepriset på Matif har gått upp något sedan förra torsdagens stängningskurs, medan vetet i Chicago fortsatt ned.

Det har fallit en del snö på det amerikanska höstvetet, vilket är klart positivt inför vintern. Mer snö vore klart önskvärt även i Ryssland och Ukraina. I Argentina uppges både skördenivå och kvalitetsnivå vara över förväntan. Regn i flera områden av Australien fördröjer skördearbetet och försämrar kvaliteten. Den australiensiska skörden väntas dock bli rekordhög med en volym om 28,3 miljoner ton, vilket ger utrymme för en export om nära 22 miljoner ton. Även en uppjustering av den kanadensiska skörden under veckan om drygt 1 miljon ton till 25,3 miljoner ton har pressat vetepriserna.

Produktionssiffrorna för vete fortsätter att justeras upp och det blir svårare och svårare att se stigande priser på vete. Vad som ytterligare talar för lägre priser framöver är att Argentina i veckan äntligen lyckades sälja 180.000 ton vete för leverans i februari till Egypten – konkurrensen har därmed ökat än mer.

Inte minst beroende av utvecklingen för den globala ekonomin kan vetepriserna fortsätta att falla ytterligare.

I dagens rapport från det amerikanska jordbruksdepartementet, USDA, väntas inga större förändringar vad gäller vetet. Enligt en undersökning utförd av amerikanska Bloomberg förväntar sig marknaden ett utgående lager av vete i USA på 828 miljoner bushels, oförändrat sedan förra månaden. Globala vetelager beräknas däremot justeras upp något som följd av högre produktion i bland annat Australien, Kanada och Argentina.

Igår kunde nästa års veteskörd säkras på fortsatt relativt attraktiva nivåer på knappt SEK 1,70/kg på Chicago för leverans i december och på omkring SEK 1,60/kg på Matif för leverans i november.

Majs

Terminspriserna på majs i Chicago har gått ned något sedan förra veckan. En uppjustering av den kinesiska majsproduktionen till 190 miljoner ton har varit en bidragande faktor till nedgången – och kan drastiskt minska kinas importbehov. En hög skörd av fodervete i Australien har även det gett press nedåt på majspriserna.

Japan, som är världens största importör av majs, uppges i veckan ha handlat 82.500 ton majs från Argentina – vilket ytterligare pressar de amerikanska majspriserna. De argentinska priserna ligger omkring $ 5/ton under de amerikanska priserna så fortsatt hård konkurrens väntas.

Inhemsk efterfrågan är fortsatt relativt hög och lagernivåerna är låga, vilket bör begränsa nedsidan. Dock fokuserar marknaden just nu på oron för den globala ekonomin och det är därför svårt att se stigande priser innan läget stabiliserat sig något. Försämrat väder i Sydamerika kan dock få priserna att återhämta sig något.

I dagens rapport från det amerikanska jordbruksdepartementet, USDA, väntas små förändringar vad gäller majsen. Som följd av bland annat högre förväntningar på den kinesiska skörden väntas världsproduktionen justeras upp. Marknadens förväntning på utgående lager av majs i USA för säsongen 2011/12 är enligt en undersökning gjord av amerikanska Bloomberg i genomsnitt 843 miljoner bushels – oförändrat från förra månaden.

Sojabönor

Terminspriserna på sojabönor i Chicago är i stort sett oförändrade sedan förra veckan utan några större nyheter.

Det är torrare än normalt i både Brasilien och Argentina, vilket ger visst stöd åt sojapriser. Temperaturen uppges dock vara relativt låg vilket lindrar och än så länge är det något för tidigt för skäl till större oro. Men sojabönorna går mot en kritisk period för plantornas utveckling och läget kan snabbt förvärras – varför väderleken under den närmaste tiden kommer följas noga av marknaden.

USA:s exportsiffror var denna vecka en besvikelse, vilket gett viss press nedåt på priserna.

I dagens rapport från amerikanska jordbruksdepartementet, USDA, väntas inga större förändringar vad gäller de amerikanska sojabönorna. En undersökning utförd av amerikanska Bloomberg visar att den genomsnittliga förväntningen på utgående lager av sojabönor i USA säsongen 2011/12 är 205 miljoner bushels – upp 10 miljoner bushels som följd av minskad export.

Raps

Terminspriserna på raps har gått upp under den gångna veckan och stängde igår torsdag på den högsta nivån på 3 veckor.

Fundamentala faktorer ger fortfarande stöd till höga europeiska rapspriser, arealen har minskat samtidigt som efterfrågan är fortsatt stark – inte minst från biodieselindustrin. Oro finns dessutom för utvintring i flera länder i Europa, främst i öst där temperaturerna fallit ned mot nollstrecket utan skyddande snölager för grödan.

Enligt officiella siffror från Kanada beräknas årets skörd av canola till rekordhöga 14,2 miljoner ton, klart högre än förra årets 12,8 miljoner ton. Trots detta har de kanadensiska priserna på canola stigit som följd av en ökad export.

Men rapsen kommer precis som övriga jordbruksprodukter påverkas starkt av utvecklingen för den globala ekonomin – vilket lär innebära lägre priser om läget förvärras ytterligare.

Maltkorn

Terminspriserna på maltkorn har gått upp något sedan förra veckan och visat sig fortsatt starka jämfört med övriga spannmålspriser.

Uppgången under veckan är delvis påverkad av kvalitetsrapporter för det danska maltkornet, som tycks bli ännu sämre än väntat. Trots sin relativt lilla areal och en stark inhemsk efterfrågan är Danmark en betydande exportör av maltkorn. En hög produktion i Australien och Argentina bör dock hindra en fortsatt uppgång.

Som vi tidigare skrivit anser vi att prissäkring av nästa års skörd kan göras på klart attraktiva prisnivåer på Matifbörsen, strax över SEK 2,00/kg. Med normalt väder under nästa år i Europa, och en normal skörd som följd, bör vi se fallande priser. EU:s totala maltkornsareal beräknas dessutom öka med omkring 5 procent.

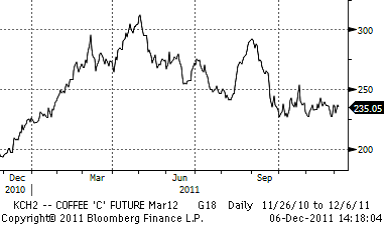

Kaffe

Kraftig nederbörd har rapporterats i de kaffeproducerande regionerna i Vietnam de senaste två veckorna och mer regn väntas. Detta har försenat hanteringen av bönorna och priset på kaffepriset har stigit ett par procent sedan i början av november. I förra veckan kunde vi ta del av rapporter om fallande kaffelager globalt för andra månaden i rad, en nedgång på 3,9 procent sen förra månaden.

Indiens export kan komma att dröja dels p.g.a. regn och dels därför att producenterna håller tillbaka något och väntar på att priset ska studsa upp. Det återstår att se i vilken utsträckning denna försening kommer att påverka priserna då Indien, Asiens största kaffeproducent, är en viktig exportör på denna marknad. Lägre produktion i Colombia väntas, även det som en följd av regnet. En något svagare dollar och en del spekulationer om skadade grödor i Brasilien kan komma att ge fortsatt stöd åt marknaden och vi kan komma att se kaffepriset stärkas något på kort sikt.

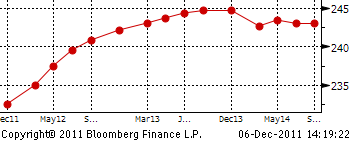

Kaffe terminskurva

Kakao

Kakaopriset har fallit 20 procent sedan i början av november. Globalt överskott och lägre konsumtion av kakao fortsätter att hålla priserna nere. Producenterna i Elfenbenskusten är för tillfället inte villiga att sälja till dagens låga priser. Indonesiens export har stigit 70 procent på en månad och den främsta orsaken till detta är att landet halverat skatten till 5 procent i november från det dubbla en månad tidigare. Det rapporteras om att produktionen från Elfenbenskusten väntas bli 1,43 miljoner MT under 2011/2012, något högre än tidigare prognoser för samma period. Med dessa goda utsikter och med fortsatt gynnsamma väderförhållanden för produktionen i Västafrika kan kakaopriset komma att falla något ytterligare

Bomull

Det globala bomullslagret fortsätter att stiga som följd av ökad produktion och fallande konsumtion. Produktionen väntas stiga 7,5 procent till 27 miljoner MT nästa år medan konsumtionen väntas falla till 4 års lägsta. Enligt USDA, väntas Kinas produktion öka för första gången på fyra år. Även Australiens produktion kan komma att stiga så mycket som 25 procent nu när vattentillgången förbättras. Det rapporteras även att Indiens export kan komma att stiga 14 procent. Under dessa förutsättningar är det ingen omöjlighet att priset kan komma att falla med 10-15 procent till slutet av nästa år

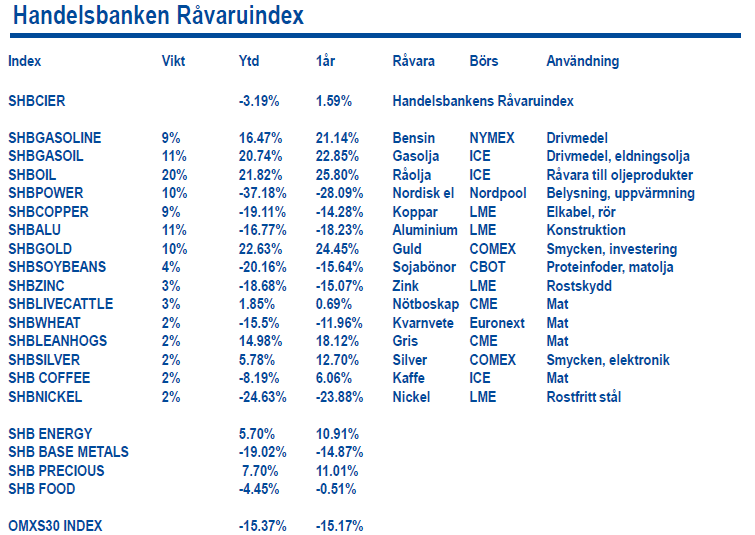

Handelsbankens Råvaruindex

[box]SHB Råvarubrevet är producerat av Handelsbanken och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Ansvarsbegränsning

Detta material är producerat av Svenska Handelsbanken AB (publ) i fortsättningen kallad Handelsbanken. De som arbetar med innehållet är inte analytiker och materialet är inte oberoende investeringsanalys. Innehållet är uteslutande avsett för kunder i Sverige. Syftet är att ge en allmän information till Handelsbankens kunder och utgör inte ett personligt investeringsråd eller en personlig rekommendation. Informationen ska inte ensamt utgöra underlag för investeringsbeslut. Kunder bör inhämta råd från sina rådgivare och basera sina investeringsbeslut utifrån egen erfarenhet.

Informationen i materialet kan ändras och också avvika från de åsikter som uttrycks i oberoende investeringsanalyser från Handelsbanken. Informationen grundar sig på allmänt tillgänglig information och är hämtad från källor som bedöms som tillförlitliga, men riktigheten kan inte garanteras och informationen kan vara ofullständig eller nedkortad. Ingen del av förslaget får reproduceras eller distribueras till någon annan person utan att Handelsbanken dessförinnan lämnat sitt skriftliga medgivande. Handelsbanken ansvarar inte för att materialet används på ett sätt som strider mot förbudet mot vidarebefordran eller offentliggörs i strid med bankens regler.

Finansiellt instruments historiska avkastning är inte en garanti för framtida avkastning. Värdet på finansiella instrument kan både öka och minska och det är inte säkert att du får tillbaka hela det investerade kapitalet.

Analys

Increasing risk that OPEC+ will unwind the last 1.65 mb/d of cuts when they meet on 7 September

Pushed higher by falling US inventories and positive Jackson Hall signals. Brent crude traded up 2.9% last week to a close of $67.73/b. It traded between $65.3/b and $68.0/b with the low early in the week and the high on Friday. US oil inventory draws together with positive signals from Powel at Jackson Hall signaling that rate cuts are highly likely helped to drive both oil and equities higher.

Ticking higher for a fourth day in a row. Bank holiday in the UK calls for muted European session. Brent crude is inching 0.2% higher this morning to $67.9/b which if it holds will be the fourth trading day in a row with gains. Price action in the European session will likely be quite muted due to bank holiday in the UK today.

OPEC+ is lifting production but we keep waiting for the surplus to show up. The rapid unwinding of voluntary cuts by OPEC+ has placed the market in a waiting position. Waiting for the surplus to emerge and materialize. Waiting for OECD stocks to rise rapidly and visibly. Waiting for US crude and product stocks to rise. Waiting for crude oil forward curves to bend into proper contango. Waiting for increasing supply of medium sour crude from OPEC+ to push sour cracks lower and to push Mid-East sour crudes to increasing discounts to light sweet Brent crude. In anticipation of this the market has traded Brent and WTI crude benchmarks up to $10/b lower than what solely looking at present OECD inventories, US inventories and front-end backwardation would have warranted.

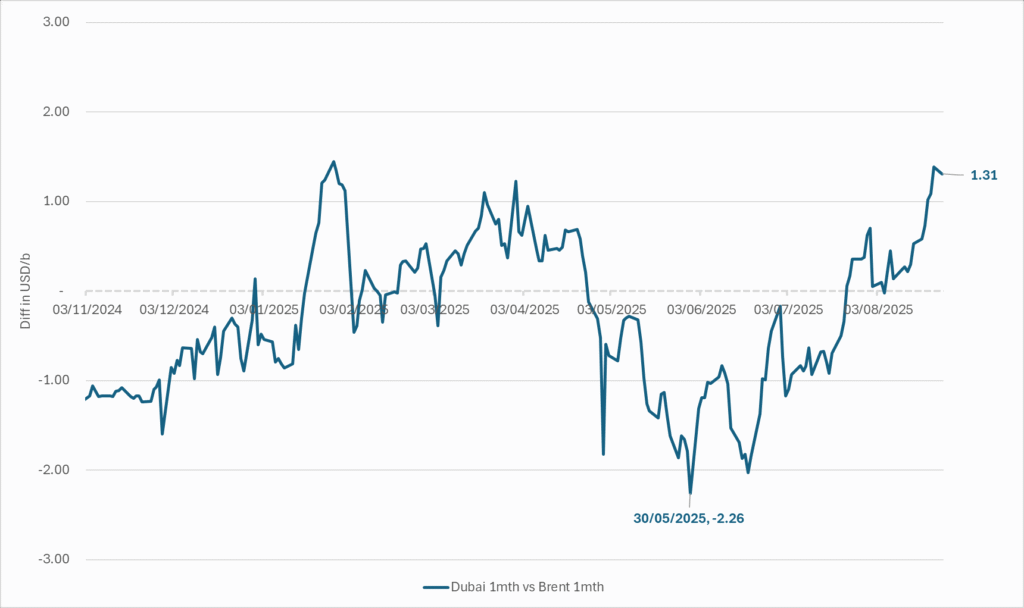

Quite a few pockets of strength. Dubai sour crude is trading at a premium to Brent crude! The front-end of the crude oil curves are still in backwardation. High sulfur fuel oil in ARA has weakened from parity with Brent crude in May, but is still only trading at a discount of $5.6/b to Brent versus a more normal discount of $10/b. ARA middle distillates are trading at a premium of $25/b versus Brent crude versus a more normal $15-20/b. US crude stocks are at the lowest seasonal level since 2018. And lastly, the Dubai sour crude marker is trading a premium to Brent crude (light sweet crude in Europe) as highlighted by Bloomberg this morning. Dubai is normally at a discount to Brent. With more medium sour crude from OPEC+ in general and the Middle East specifically, the widespread and natural expectation has been that Dubai should trade at an increasing discount to Brent. the opposite has happened. Dubai traded at a discount of $2.3/b to Brent in early June. Dubai has since then been on a steady strengthening path versus Brent crude and Dubai is today trading at a premium of $1.3/b. Quite unusual in general but especially so now that OPEC+ is supposed to produce more.

This makes the upcoming OPEC+ meeting on 7 September even more of a thrill. At stake is the next and last layer of 1.65 mb/d of voluntary cuts to unwind. The market described above shows pockets of strength blinking here and there. This clearly increases the chance that OPEC+ decides to unwind the remaining 1.65 mb/d of voluntary cuts when they meet on 7 September to discuss production in October. Though maybe they split it over two or three months of unwind. After that the group can start again with a clean slate and discuss OPEC+ wide cuts rather than voluntary cuts by a sub-group. That paves the way for OPEC+ wide cuts into Q1-26 where a large surplus is projected unless the group kicks in with cuts.

The Dubai medium sour crude oil marker usually trades at a discount to Brent crude. More oil from the Middle East as they unwind cuts should make that discount to Brent crude even more pronounced. Dubai has instead traded steadily stronger versus Brent since late May.

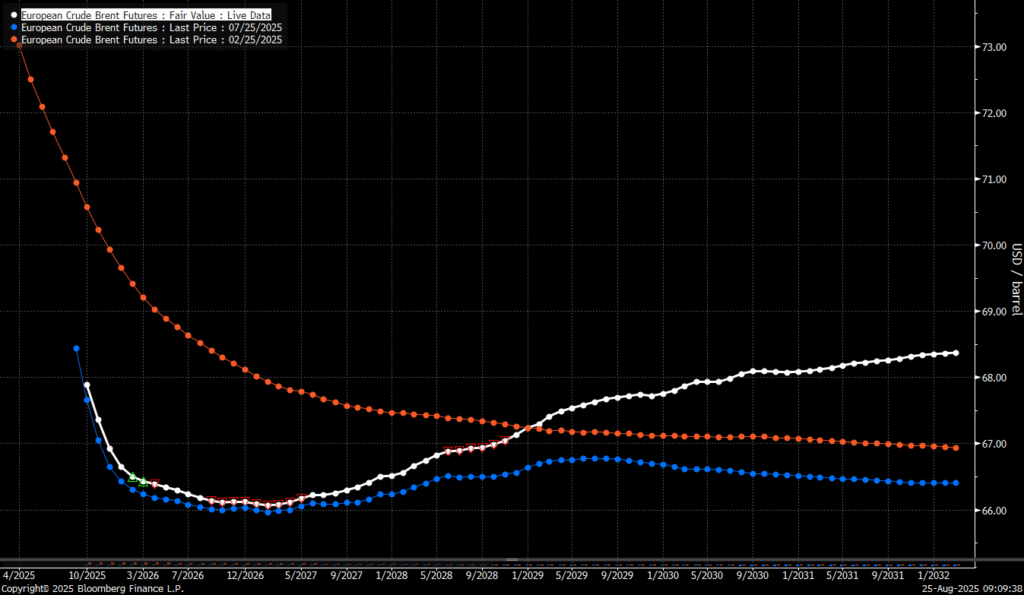

The Brent crude oil forward curve (latest in white) keeps stuck in backwardation at the front end of the curve. I.e. it is still a tight crude oil market at present. The smile-effect is the market anticipation of surplus down the road.

Analys

Brent edges higher as India–Russia oil trade draws U.S. ire and Powell takes the stage at Jackson Hole

Best price since early August. Brent crude gained 1.2% yesterday to settle at USD 67.67/b, the highest close since early August and the second day of gains. Prices traded to an intraday low of USD 66.74/b before closing up on the day. This morning Brent is ticking slightly higher at USD 67.76/b as the market steadies ahead of Fed Chair Jerome Powell’s Jackson Hole speech later today.

No Russia/Ukraine peace in sight and India getting heat from US over imports of Russian oil. Yesterday’s price action was driven by renewed geopolitical tension and steady underlying demand. Stalled ceasefire talks between Russia and Ukraine helped maintain a modest risk premium, while the spotlight turned to India’s continued imports of Russian crude. Trump sharply criticized New Delhi’s purchases, threatening higher tariffs and possible sanctions. His administration has already announced tariff hikes on Indian goods from 25% to 50% later this month. India has pushed back, defending its right to diversify crude sourcing and highlighting that it also buys oil from the U.S. Moscow meanwhile reaffirmed its commitment to supply India, deepening the impression that global energy flows are becoming increasingly politicized.

Holding steady this morning awaiting Powell’s address at Jackson Hall. This morning the main market focus is Powell’s address at Jackson Hole. It is set to be the key event for markets today, with traders parsing every word for signals on the Fed’s policy path. A September rate cut is still the base case but the odds have slipped from almost certainty earlier this month to around three-quarters. Sticky inflation data have tempered expectations, raising the stakes for Powell to strike the right balance between growth concerns and inflation risks. His tone will shape global risk sentiment into the weekend and will be closely watched for implications on the oil demand outlook.

For now, oil is holding steady with geopolitical frictions lending support and macro uncertainty keeping gains in check.

Oil market is starting to think and worry about next OPEC+ meeting on 7 September. While still a good two weeks to go, the next OPEC+ meeting on 7 September will be crucial for the oil market. After approving hefty production hikes in August and September, the question is now whether the group will also unwind the remaining 1.65 million bpd of voluntary cuts. Thereby completing the full phase-out of voluntary reductions well ahead of schedule. The decision will test OPEC+’s balancing act between volume-driven influence and price stability. The gathering on 7 September may give the clearest signal yet of whether the group will pause, pivot, or press ahead.

Analys

Brent sideways on sanctions and peace talks

Brent crude is currently trading around USD 66.2 per barrel, following a relatively tight session on Monday, where prices ranged between USD 65.3 and USD 66.8. While expectations of higher OPEC+ supply continue to weigh on sentiment, recent headlines have been dominated by geopolitics – particularly developments in Washington.

At the center is the White House meeting between Trump, Zelenskyy, and several key European leaders. During the meeting, Trump reportedly placed a direct call to Putin to discuss a potential bilateral sit-down between Putin and Zelenskyy, which several European officials have said could take place within two weeks.

While the Kremlin’s response remains vague, markets have interpreted this as a modestly positive signal, with both equities and global oil prices holding steady. Brent is marginally lower since yesterday’s close, while U.S. and Asian equity markets remain broadly flat.

Still, the political undertone is shifting, and markets may be underestimating the longer-term implications. According to the NY times, Putin has proposed a peace plan under which Russia would claim full control of the Donbas in exchange for dropping demands over Kherson and Zaporizhzhia – territories it has not yet seized.

Meanwhile, discussions around Ukraine’s long-term security framework are starting to take shape. Zelenskyy appeared encouraged by Trump’s openness to supporting a post-war security guarantee for Ukraine. While the exact terms remain unclear, U.S. special envoy Steve Witkoff stated that Putin had signaled willingness to allow Washington and its allies to offer Kyiv a NATO-style collective defense guarantee – a move that would significantly reshape the regional security landscape.

As diplomatic efforts gain momentum, markets are also beginning to assess the potential consequences of a partial or full rollback of U.S. sanctions on Russian energy. Any unwind would likely be gradual and uneven, especially if European allies resist or delay alignment. The U.S. could act unilaterally by loosening financial restrictions, granting Russian firms greater access to Western capital and services, and effectively neutralizing the price cap mechanism. However, the EU embargo on Russian crude and products remains a more immediate constraint on flows – particularly as it continues to tighten.

Even if the U.S. were to ease restrictions, Moscow would remain heavily reliant on buyers like India and China to absorb the majority of its crude exports, as European countries are unlikely to quickly re-engage in energy trade. That shift is already playing out. As India pulls back amid newly doubled U.S. tariffs – a response to its ongoing Russian oil purchases – Chinese refiners have stepped in.

So far in August, Chinese imports of Russia’s Urals crude – typically shipped from Baltic and Black Sea ports – have nearly doubled from the YTD average, with at least two tankers idling off Zhoushan and more reportedly en route (Kpler data). The uptick is driven by attractive pricing and the absence of direct U.S. trade penalties on China, which remains in a delicate tariff truce with Washington.

Indian refiners, by contrast, are notably more cautious – receiving offers but accepting few. The takeaway is clear: China is acting as the buyer of last resort for surplus Russian barrels, likely directing them into strategic storage. While this may temporarily cushion the effects of sanctions relief, it cannot fully offset the constraints imposed by Europe’s ongoing absence.

As a result, any meaningful boost to global supply from a rollback of U.S. sanctions on Russia may take longer to materialize than headlines suggest.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanKopparpriset i fritt fall i USA efter att tullregler presenterats

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLundin Gold rapporterar enastående borrresultat vid Fruta del Norte

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanStargate Norway, AI-datacenter på upp till 520 MW etableras i Narvik

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMängden M1-pengar ökar kraftigt

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanLundin Gold hittar ny koppar-guld-fyndighet vid Fruta del Norte-gruvan

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanOmgående mångmiljardfiasko för Equinors satsning på Ørsted och vindkraft

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuld stiger till över 3500 USD på osäkerhet i världen

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanAlkane Resources och Mandalay Resources har gått samman, aktör inom guld och antimon