Nyheter

Han förlorade en miljard på nickelmarknaden

Senast klockan 14:08 Shanghai-tid den 8 mars stod det klart att Xiang Guangdas jättesatsning på ett fall i nickelpriset gått spektakulärt fel. Terminspriset hade precis skjutit i höjden till över 100 000 dollar per ton och hans satsning låg mer än 10 miljarder dollar back. Det hotade inte bara att försätta Xiangs företag i konkurs, utan att utlösa en Lehman Brothers-liknande chock genom hela metallindustrin och eventuellt störta själva London Metal Exchange.

Men Xiang var lugn. Inom några timmar hade mer än 50 bankirer anlänt till hans kontor och ville höra hur han planerade att reagera på krisen. Han sa helt enkelt till dem: ”Jag är övertygad om att vi kommer att övervinna det här.”

Fyra månader senare faller nickelpriset precis som Xiang hade förutspått. Bankerna ledda av JPMorgan Chase har återbetalats. Han har stängt nästan hela sin korta position i nickel och gjort en förlust på handeln på cirka en miljard dollar – en hanterbar summa med tanke på vinsten som genereras på andra håll i hans affärsimperium, säger folk som känner honom.

Slutar ändå med vinst

Mannen med smeknamnet ”Big Shot” i kinesiska råvarukretsar är redo att gå vidare från fiaskot med sitt gruv- och ståltillverkningsföretag, Tsingshan Holding Group. Faktum är att detta företag är intakt och till och med expanderande.

Men medan Xiang går vidare, har andra tagit itu med förstörelsen som krisen åstadkommit. Hans mirakulösa flykt var till stor del tack vare LMEs agerande, som kontroversiellt ingrep för att hindra priserna från att stiga och sedan avbröt handeln tills Xiang hade gjort ett avtal med sina banker.

Massiv short squeeze

Xiang började bygga upp sin massiva blankningsposition i slutet av 2021 och början av 2022 dels som en hedge, dels som en satsning på att en planerad ökning i Tsingshans produktion i år. Bedömningen var att denna produktionsökning skulle bidra till att dra ner priserna. Men när Rysslands invasion av Ukraina skakade globala marknader, började nickelpriset att klättra – gradvis till en början, innan det steg med 250 procent i en episk kursuppgång.

På kvällen den 8 mars 2022 trängdes seniora bankirer i ett rum på Tsingshans högkvarter och krävde svar. Andra ringde in för videosamtal från London eller Singapore. Av de närvarande gick några inte förrän tidigt nästa morgon.

Publiken den kvällen var så stor eftersom Xiangs position var spridd över ett tiotal banker och mäklare – han hade varit en bra kund för många av dem, inklusive JPMorgan, i flera år. Men efter att nickelpriset började rusa den 7 mars kämpade Tsingshan för att möta sina marginalkrav. Nu var han skyldig var och en av dem hundratals miljoner dollar.

LME hade så småningom ingripit för att stoppa handeln ett par timmar efter att nickelpriset nådde 100 000 dollar. Börsen avbröt också transaktioner för miljarder dollar, vilket förde tillbaka priset till 48 078 dollar, där det stängde dagen innan, i vad som kom att utgöra en livlina för Xiang och Tsingshan.

För att återöppna marknaden föreslog LME en lösning. Börsen föreslog att Xiang borde ingå ett avtal med innehavare av långa positioner för att stänga sin handel. Men ett pris på runt 50 000 dollar skulle vara mer än dubbelt så högt som den nivå där han hade gått in i sin korta position, och skulle innebära att han accepterade miljarder dollar i förluster.

Xiang, som är i början av 60-årsåldern, stod fast. Från att ha börja med att tillverka ramar för bildörrar och fönster i Wenzhou, östra Kina, hade han byggt Tsingshan till världens största tillverkare av nickel och rostfritt stål. Företaget är nu ett imperium som sträcker sig från gruvor på avlägsna indonesiska öar till stålverk på Kinas östkust. Längs vägen hade han skaffat sig ett rykte om visionärt tänkande och att satsa stort.

Han hade fångat LMEs uppmärksamhet tidigare, när Tsingshan 2019 befann sig på andra sidan av en short squeeze, och drog ut stora mängder nickellager från börslager och fick priserna att hoppa.

Den här gången hade hans aggressiva inställning till handel mycket bredare effekter.

Prishöjningen och handelsstoppet orsakade förödelse för företag som använder nickel, som rostfria stålverk och tillverkare av batterier för elfordon. Vissa slutade helt enkelt ta nya beställningar.

Men med ett oöverträffat kaos som skvalpar genom branschen, hade Xiang – fortfarande inför sina bankirer under de tidiga timmarna den 9 mars – en viktig fördel. De var mer rädda än han.

Om han vägrade att betala skulle de behöva jaga honom i domstolar i Indonesien och Kina. Dessutom hade han utfört sin nickelhandel genom en mängd olika företag – som Hongkong-filialen till batterienheten Ruipu Energy – och det var inte klart att bankerna ens skulle ha rätt att beslagta Tsingshans mest värdefulla tillgångar.

JP Morgan, som hade den största exponeringen, tog ledningen. Gruppen inkluderade några internationella aktörer som Standard Chartered Bank och BNP Paribas, men många var kinesiska och singaporiska banker som hade liten erfarenhet av att hantera en situation som denna.

Personlig garanti

Xiang sa till de församlade bankirerna att han inte hade för avsikt att stänga positionen i närheten av 50 000 dollar.

Istället skrev han en lista över de tillgångar han var villig att ställa som säkerhet: en rad ferronickelfabriker i Indonesien. Men för några av bankirerna var det inte tillräckligt. Så Xiang gjorde ytterligare en eftergift, en personlig garanti. Om Tsingshan inte betalade sina skulder, kunde bankirerna slänga ut honom från sitt hem. Det var vad han var villig att erbjuda.

Det var inte så mycket val. Den 14 mars, en vecka efter kaoset som uppslukade nickelmarknaden, tillkännagav Tsingshan ett avtal med sina banker enligt vilket de gick med på att inte förfölja företaget för de miljarder det var skyldigt under en period. I utbyte kom Xiang överens om en rad prisnivåer där han skulle minska sin nickelposition när priserna sjunkit under cirka 30 000 dollar.

När marknaden öppnade igen två dagar senare sjönk priserna, vilket lättade på belastningen på Xiang och bankerna. En kort dipp under 30 000 dollar gjorde att Tsingshan kunde täcka cirka 20 procent av sin korta position.

Varje månad såg Tsingshan och dess banker över sitt stillaståendeavtal. Efter den första nedgången tillbringade nickel långa sträckor i limbo med priser som svävade runt 33 000 dollar.

Det var en nervös tid. Tsingshan hade fortfarande en enorm kort position, vilket innebär att den och dess banker fortfarande kan utsättas för stora förluster om priserna började stiga igen – till exempel om sanktioner mot Ryssland ledde till ett verkligt avbrott i nickelförsörjningen, vilket de hittills inte hade gjort.

Slutligen, i maj, föll priserna avsevärt under nyckelnivån på 30 000 dollar efter att Kinas nedstängningar sänkte stämningen på metallmarknaden. Under de följande veckorna minskade Tsingshan sin position – som i början av mars hade varit över 150 000 ton – till bara 60 000 ton.

Vid det här laget var priserna under den nivå där Tsingshan hade slutat att kunna betala sina marginalsamtal i början av mars, vilket innebar att Xiang inte längre var skyldig bankerna några pengar.

Personer som är bekanta med saken uppskattar Tsingshans förluster på handeln till cirka 1 miljard dollar. Xiang är inte orolig. Förlusten har i stort sett uppvägts av vinsten från hans nickelverksamhet under samma period.

Nyheter

Kopparpriset i fritt fall i USA efter att tullregler presenterats

Donald Trump har ikväll presenterat detaljerna kring tullreglerna för koppar som införs från den 1 augusti. Många olika kopparkategorier får tullar på 50 procent. Oväntat var dock undantagen, kopparråvaror såsom kopparmalm, koncentrat, matta, katoder och anoder, samt kopparskrot omfattas inte. Det får kopparpriset på börsen i USA att falla fritt, i skrivande stund är priser ner 18 procent.

Koppar i bilar är undantaget från tull, där gäller ”bara” övriga tullar.

Fokus för koppartullarna är halvfabrikat av koppar, såsom kopparrör, tråd, stänger, plåt och rör, samt kopparintensiva derivatprodukter, såsom rördelar, kablar, kopplingar och elektriska komponenter.

Nyheter

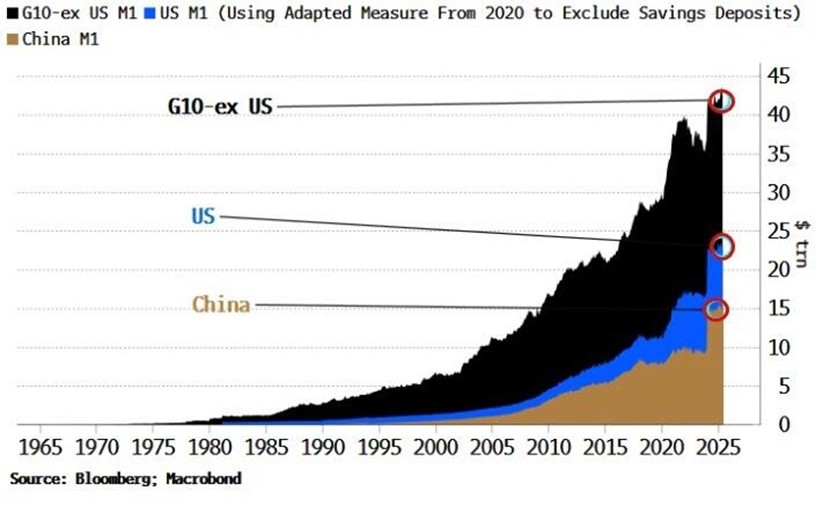

Mängden M1-pengar ökar kraftigt

Den globala tillgången på pengar ökar kraftigt. Mängden M1-pengar i Kina ökade med 4,6 procent jämfört med året tidigare och är på en ny rekordnivå. Även ökningstakten mot tidigare i år är högre. Kinas M1-mängd är nu dubbelt så stor som USA:s. Kinas M1 står nu för 33 procent av G10:s totala M1, vilket innebär att Kina nu är en betydande drivkraft till att öka den globala likviditeten.

Kommer stimulanserna att skapa inflation?

Nyheter

Fusionsföretag visar hur guld kan produceras av kvicksilver i stor skala – alkemidrömmen ska bli verklighet

Marathon Fusion i San Francisco har presenterat en lösning på hur alkemin att producera guld kan förverkligas. Detta genom att transmutera kvicksilver till guld. Det hela uppmärksammas även av Financial Times.

Marathon Fusion har tillkännagivit en lösning på alkemins tusenåriga stora utmaning: transmutationen av guld. Företaget uppger att deras metod är massivt skalbar, praktiskt genomförbar och ekonomiskt oemotståndlig.

I deuterium-tritium-fusion driver högenergetiska neutroner ”multiplikationsreaktioner” för att sluta bränslecykeln genom att producera det tritium som behövs för att upprätthålla driften. Genom att använda dessa neutroner för att driva en multiplikationsreaktion på kvicksilver-198, producerar företagets metod kvicksilver-197 som sedan sönderfaller på några dagar till den enda stabila isotopen av guld.

Med företagets metod kan kraftverk generera 5 000 kg guld per år, per gigawatt elproduktion (~2,5 GWth), utan att kompromissa med självförsörjningen av bränsle eller effekt.

18 år innan radioaktiviteten är borta

Guldet kan vara lätt radioaktivt efter att det har producerats och en uppskattning är att det kan behöva ligga i ett valv i 18 år innan det kan användas för exempelvis smycken.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanRyska staten siktar på att konfiskera en av landets största guldproducenter

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanUSA ska införa 50 procent tull på koppar

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLundin Mining ska bli en av de tio största kopparproducenterna i världen

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSommarvädret styr elpriset i Sverige

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanHur säkrar vi Sveriges tillgång till kritiska metaller och mineral i en ny geopolitisk verklighet?

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanFusionsföretag visar hur guld kan produceras av kvicksilver i stor skala – alkemidrömmen ska bli verklighet

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanUSA inför 93,5 % tull på kinesisk grafit

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanEurobattery Minerals förvärvar majoritet i spansk volframgruva