Analys

Strategikommentar till Råvarumarknaden

Tillbaka i selen

Tillbaka i selen

Det var länge sedan semesterperioden medförde så stora rörelser på råvarumarknaden som i år. Greklandsoro, Kinaoro och starkare USD har varit en cocktail (har alltid tre ingredienser, varav en starkare) som sänkt råvarumarknaden. I analysen nedan har vi kortfattat summerat marknadsrörelserna och vad man ska fästa uppmärksamheten på inför hösten när de flesta nu, tyvärr är tillbaka lagom till sommarvärmen anlänt. Till årsskiftet är vi neutrala till Brentolja och koppar, tror på lägre priser för järnmalm och högre priser för aluminium, zink och nickel men med brasklappen att vi är övertygade om att Indonesien kommer riva upp exportförbudet på nickelmalm senast under 2016.

Oljan i centrum

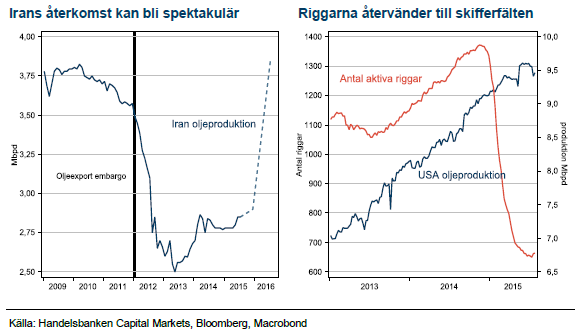

Vi har länge haft en negativ syn på oljepriset men togs med häpnad av kraften i nedgången de sista två veckorna. Vi sätter utvecklingen kring Irans återkomst till exportmarknaden som det viktigaste kortet under H2 och H1 2016. Vi avviker från konsensus genom att tro att Iran kan nå mycket av sin kapacitet inom sex månader efter att sanktionerna hävs. Iran har kompetens, utrustning och viljan att komma tillbaka. Därefter kommer USA:s skifferproducenter som börjat öka antalet aktiva borriggar igen efter en botten i juni. I tredje hand kommer utsikterna för svagare efterfrågan från Kina efter börstumultet, även här avviker vi från konsensus och tror att Kina snarare kan överraska positivt och absorbera nya marginalfat från Iran – Kina är världens mest priselastiska oljekonsument. Det kommer alltså finnas en tagare av Irans olja men till ett lägre pris. Vi tror på Brent omkring 45-50 vid nyår.

Iran

Iran säger sig vara redo att öka sin produktion med 1 Mbpd inom sex månader efter att sanktionerna hävs. Detta möts med skepsis i omvärlden som jämför Irans återkomst med andra länders oljeproduktion som legat nere. Vi tror att Iran är annorlunda då sanktionerna inte medfört inhemsk politisk splittring såsom till exempel kriget i Libyen. Iran är också ett land som i decennier levt isolerat och har därför tillgång till industriexpertis och nödvändig utrustning från inhemska källor.

USA:s skifferolja

Tematiskt för vårens återhämtning i oljepriset från 46 till USD 67 var den rekordsnabba avställningen av borriggar i USA:s skifferfält. Parallellt drev skifferbolagen en kostnadseffektivisering och när WTI priserna nådde över USD 60 i maj och juni gick det att hedga produktionen för 2016 och 17 på USD 60-65. Med de hedgarna är det nu inte förvånande att antalet riggar stigit med 31 stycken från botten på 659 den 26 juni. Riggarna återvänder till fält av olika typ i olika delstater, varför kostnadsanpassning och hedgar sannolikt ligger bakom en mer uttålig produktion -det handlar inte längre om att flytta riggar till de bästa fälten.

Kopparkollapsen kom med storm

Koppar har varit sista råvara att fortfarande handlas till premium över produktionskostnaden. Efter årets prisnedgång har nu koppar rättat sig i ledet. Ny produktion har varit svår att få till marknaden men under 2015 ser vi ökad produktion som främsta drivkraft till lägre pris. Den höga tillväxttakten är dock kortvarig och koppar liknar inte järnmalm som har överskott i marknadsbalansen inom överskådlig framtid. Redan nästa år avtar tillväxttakten och då kräver lägre priser väsentligt lägre efterfrågan i Kina. Riktigt där är vi inte, trots börskollapsen, och vi tror koppar slutar året omkring dagens nivåer på USD 5000-5500.

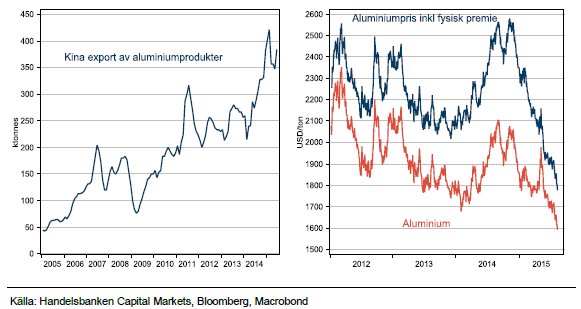

Kinas aluminiumproduktion pressar priset till ny intervall

Aluminium har som processmetall varit relativt lättanalyserad. Ledig kapacitet låser in metallen mellan produktionskostnaden och incitamentspriset för att starta upp avställda smältverk. Lägre energipriser har sänkt golv och tak med omkring USD 100. Det som förändrat och försvårat bilden är Kinas omslag till nettoexport av aluminium. Exporten har stabiliserats på höga nivåer efter att de nya vertikalt integrerade smältverken i Inre Mongoliet har poppat upp. Vi tror inte exporten kommer minska men de låga priserna kommer snart tvinga USD producerande smältverk i Väst ur produktion och lyfta priset. Vi tror på priser omkring USD 1700 med en fysisk premie på USD 200 vid årsskiftet.

Nickel handlas långt ner i kostnadskurvan

Nickel störtdök till USD 10683 i början av juli och har efter en initial återhämtning segat sig tillbaka ned under 11000. Kinas export har stabiliserats sig på höga nivåer och pressar marknaden för rostfritt stål i Europa och USA, vilket gör att efterfrågan på LME nickel är låg. Kinas produktion av rostfritt har lyckats ställa om till att använda malm från Filippinerna istället för Indonesien vilket gör att Nickel Pig Iron – industrin fortsätter sin produktion, om än i något lägre volymtermer, vilket kompenseras av att inhemska efterfrågan i Kina svalnat. Priserna är låga men ännu har vi inte sett stängningar av gruvor, vilket borde komma närsom och ge priset stöd. Fram till nyår tror vi på högre priser, drivet av gruvstängningar eller utbudsstörningar. I andra vågskålen ligger risken att Indonesien river upp sitt exportförbud av nickelmalm. Gissningsvis 25% risk att det sker under H2 annars under 2016, vilket kommer föra priserna till nya bottennivåer. Snipp snapp snute så var nickelsagan ute.

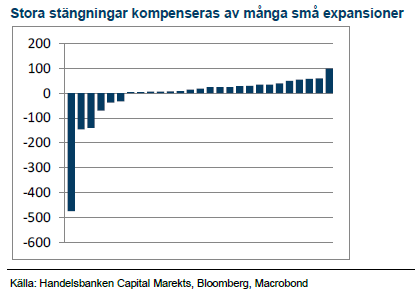

Zink – kommer rallyt till slut?

Av sommarens prisnedgångar är zink den som förvånar mest. Det kommande temat med flera stora gruvor som stänger är välbekant och har vid tidigare nedgångar i basmetallpriser gett zink stöd. Zink har också en ovanligt hög andel av produktionen i USD-länder (inkl Kina), varför den starkare dollarn inte ger producenterna någon fördel. Kommande zinkprojekt som delvis ska kompensera för de kommande stängningarna av några få stora gruvor kräver zinkpriser över USD 2200. Vi tror därför att zink stiger fram till nyår med riktpris på 2200.

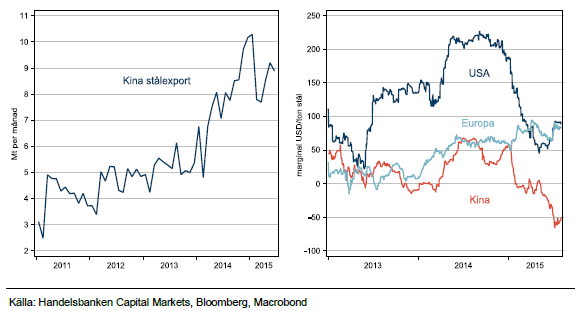

Varje nytt ton järnmalm kräver nu att ett gammalt stängs ner

Under 2015 har det blivit allt mer uppenbart att toppen i Kinas stålproduktion inföll under 2014. Stålproduktionen kommer falla under 2015 och sedan ytterligare under 2016. När Kina står för halva världens efterfrågan blir järnmalmsproducenternas jakt på lägre rörlig kostnader genom expansion allt mer bisarr. Framöver måste varje nytt ton som tillförs marknaden kompenseras av att någon annan stänger ner ett utkonkurrerat ton eftersom global efterfrågan i bästa fall kan vara konstant. I denna ekvation kan priserna omöjligen stiga och vi tror att priserna ånyo kommer under press. Det osäkra kortet är hur länge Kina mäktar med att subventionera sin inhemska olönsamma järnmalmsproduktion. Gissningsvis ett bra tag till.

Stålpriserna stabiliseras

Den svaga efterfrågan på stål i Kina har sänkt lönsamheten till den sämsta sedan vår modellering började 2007. Kinesiska stålverk går minus omkring USD 50 på varje producerat ton när det låga kapacitetsutnyttjandet har höjt den rörliga kostnaden. För att absorbera mer fasta kostnader exporteras allt större volymer till cash cost. Detta har pressat, men också stabiliserat priserna i USA och Europa eftersom utrymmet för prishöjningar på baskvalitéer är litet.

Segfärdig Fed tänder guldets glans

Fed borde enligt alla historiska mått redan ha börjat höja räntan, att det dröjer har flera förklaringar. Det är rimligt att USA får en försenad inflationsimpuls från oljeprisuppgången under maj och juni under hösten. Därefter ser vi två möjliga scenario för fed:

- Fed börjar höja och guld ökar i attraktion som inflationshedge.

- Fed börjar höja men inflationen uteblir, bland annat på grund av ny oljeprisnedgång.

Fed måste då avvakta eller till och med backa vilket skulle betraktas som positivt för guld. Marknaden skulle tvivla på Fed:s förmåga att normalisera penningpolitiken om Fed inte genomför höjningscykeln som den aviserat. Vi tror därför på högre guldpris oavsett hur det går för Fed, även om guld fallit under sommaren.

[box]SHB Råvarukommentar är producerat av Handelsbanken och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Ansvarsbegränsning

Detta material är producerat av Svenska Handelsbanken AB (publ) i fortsättningen kallad Handelsbanken. De som arbetar med innehållet är inte analytiker och materialet är inte oberoende investeringsanalys. Innehållet är uteslutande avsett för kunder i Sverige. Syftet är att ge en allmän information till Handelsbankens kunder och utgör inte ett personligt investeringsråd eller en personlig rekommendation. Informationen ska inte ensamt utgöra underlag för investeringsbeslut. Kunder bör inhämta råd från sina rådgivare och basera sina investeringsbeslut utifrån egen erfarenhet.

Informationen i materialet kan ändras och också avvika från de åsikter som uttrycks i oberoende investeringsanalyser från Handelsbanken. Informationen grundar sig på allmänt tillgänglig information och är hämtad från källor som bedöms som tillförlitliga, men riktigheten kan inte garanteras och informationen kan vara ofullständig eller nedkortad. Ingen del av förslaget får reproduceras eller distribueras till någon annan person utan att Handelsbanken dessförinnan lämnat sitt skriftliga medgivande. Handelsbanken ansvarar inte för att materialet används på ett sätt som strider mot förbudet mot vidarebefordran eller offentliggörs i strid med bankens regler.

Analys

Brent crude ticks higher on tension, but market structure stays soft

Brent crude has climbed roughly USD 1.5-2 per barrel since Friday, yet falling USD 0.3 per barrel this mornig and currently trading near USD 67.25/bbl after yesterday’s climb. While the rally reflects short-term geopolitical tension, price action has been choppy, and crude remains locked in a broader range – caught between supply-side pressure and spot resilience.

Prices have been supported by renewed Ukrainian drone strikes targeting Russian infrastructure. Over the weekend, falling debris triggered a fire at the 20mtpa Kirishi refinery, following last week’s attack on the key Primorsk terminal.

Argus estimates that these attacks have halted ish 300 kbl/d of Russian refining capacity in August and September. While the market impact is limited for now, the action signals Kyiv’s growing willingness to disrupt oil flows – supporting a soft geopolitical floor under prices.

The political environment is shifting: the EU is reportedly considering sanctions on Indian and Chinese firms facilitating Russian crude flows, while the U.S. has so far held back – despite Bessent warning that any action from Washington depends on broader European participation. Senator Graham has also publicly criticized NATO members like Slovakia and Hungary for continuing Russian oil imports.

It’s worth noting that China and India remain the two largest buyers of Russian barrels since the invasion of Ukraine. While New Delhi has been hit with 50% secondary tariffs, Beijing has been spared so far.

Still, the broader supply/demand balance leans bearish. Futures markets reflect this: Brent’s prompt spread (gauge of near-term tightness) has narrowed to the current USD 0.42/bl, down from USD 0.96/bl two months ago, pointing to weakening backwardation.

This aligns with expectations for a record surplus in 2026, largely driven by the faster-than-anticipated return of OPEC+ barrels to market. OPEC+ is gathering in Vienna this week to begin revising member production capacity estimates – setting the stage for new output baselines from 2027. The group aims to agree on how to define “maximum sustainable capacity,” with a proposal expected by year-end.

While the IEA pegs OPEC+ capacity at 47.9 million barrels per day, actual output in August was only 42.4 million barrels per day. Disagreements over data and quota fairness (especially from Iraq and Nigeria) have already delayed this process. Angola even quit the group last year after being assigned a lower target than expected. It also remains unclear whether Russia and Iraq can regain earlier output levels due to infrastructure constraints.

Also, macro remains another key driver this week. A 25bp Fed rate cut is widely expected tomorrow (Wednesday), and commodities in general could benefit a potential cut.

Summing up: Brent crude continues to drift sideways, finding near-term support from geopolitics and refining strength. But with surplus building and market structure softening, the upside may remain capped.

Analys

Volatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

Brent crude is essentially flat on the week, but after a volatile ride. Prices started Monday near USD 65.5/bl, climbed steadily to a mid-week high of USD 67.8/bl on Wednesday evening, before falling sharply – losing about USD 2/bl during Thursday’s session.

Brent is currently trading around USD 65.8/bl, right back where it began. The volatility reflects the market’s ongoing struggle to balance growing surplus risks against persistent geopolitical uncertainty and resilient refined product margins. Thursday’s slide snapped a three-day rally and came largely in response to a string of bearish signals, most notably from the IEA’s updated short-term outlook.

The IEA now projects record global oversupply in 2026, reinforcing concerns flagged earlier by the U.S. EIA, which already sees inventories building this quarter. The forecast comes just days after OPEC+ confirmed it will continue returning idle barrels to the market in October – albeit at a slower pace of +137,000 bl/d. While modest, the move underscores a steady push to reclaim market share and adds to supply-side pressure into year-end.

Thursday’s price drop also followed geopolitical incidences: Israeli airstrikes reportedly targeted Hamas leadership in Doha, while Russian drones crossed into Polish airspace – events that initially sent crude higher as traders covered short positions.

Yet, sentiment remains broadly cautious. Strong refining margins and low inventories at key pricing hubs like Europe continue to support the downside. Chinese stockpiling of discounted Russian barrels and tightness in refined product markets – especially diesel – are also lending support.

On the demand side, the IEA revised up its 2025 global demand growth forecast by 60,000 bl/d to 740,000 bl/d YoY, while leaving 2026 unchanged at 698,000 bl/d. Interestingly, the agency also signaled that its next long-term report could show global oil demand rising through 2050.

Meanwhile, OPEC offered a contrasting view in its latest Monthly Oil Market Report, maintaining expectations for a supply deficit both this year and next, even as its members raise output. The group kept its demand growth estimates for 2025 and 2026 unchanged at 1.29 million bl/d and 1.38 million bl/d, respectively.

We continue to watch whether the bearish supply outlook will outweigh geopolitical risk, and if Brent can continue to find support above USD 65/bl – a level increasingly seen as a soft floor for OPEC+ policy.

Analys

Waiting for the surplus while we worry about Israel and Qatar

Brent crude makes some gains as Israel’s attack on Hamas in Qatar rattles markets. Brent crude spiked to a high of USD 67.38/b yesterday as Israel made a strike on Hamas in Qatar. But it wasn’t able to hold on to that level and only closed up 0.6% in the end at USD 66.39/b. This morning it is starting on the up with a gain of 0.9% at USD 67/b. Still rattled by Israel’s attack on Hamas in Qatar yesterday. Brent is getting some help on the margin this morning with Asian equities higher and copper gaining half a percent. But the dark cloud of surplus ahead is nonetheless hanging over the market with Brent trading two dollar lower than last Tuesday.

Geopolitical risk premiums in oil rarely lasts long unless actual supply disruption kicks in. While Israel’s attack on Hamas in Qatar is shocking, the geopolitical risk lifting crude oil yesterday and this morning is unlikely to last very long as such geopolitical risk premiums usually do not last long unless real disruption kicks in.

US API data yesterday indicated a US crude and product stock build last week of 3.1 mb. The US API last evening released partial US oil inventory data indicating that US crude stocks rose 1.3 mb and middle distillates rose 1.5 mb while gasoline rose 0.3 mb. In total a bit more than 3 mb increase. US crude and product stocks usually rise around 1 mb per week this time of year. So US commercial crude and product stock rose 2 mb over the past week adjusted for the seasonal norm. Official and complete data are due today at 16:30.

A 2 mb/week seasonally adj. US stock build implies a 1 – 1.4 mb/d global surplus if it is persistent. Assume that if the global oil market is running a surplus then some 20% to 30% of that surplus ends up in US commercial inventories. A 2 mb seasonally adjusted inventory build equals 286 kb/d. Divide by 0.2 to 0.3 and we get an implied global surplus of 950 kb/d to 1430 kb/d. A 2 mb/week seasonally adjusted build in US oil inventories is close to noise unless it is a persistent pattern every week.

US IEA STEO oil report: Robust surplus ahead and Brent averaging USD 51/b in 2026. The US EIA yesterday released its monthly STEO oil report. It projected a large and persistent surplus ahead. It estimates a global surplus of 2.2 m/d from September to December this year. A 2.4 mb/d surplus in Q1-26 and an average surplus for 2026 of 1.6 mb/d resulting in an average Brent crude oil price of USD 51/b next year. And that includes an assumption where OPEC crude oil production only averages 27.8 mb/d in 2026 versus 27.0 mb/d in 2024 and 28.6 mb/d in August.

Brent will feel the bear-pressure once US/OECD stocks starts visible build. In the meanwhile the oil market sits waiting for this projected surplus to materialize in US and OECD inventories. Once they visibly starts to build on a consistent basis, then Brent crude will likely quickly lose altitude. And unless some unforeseen supply disruption kicks in, it is bound to happen.

US IEA STEO September report. In total not much different than it was in January

US IEA STEO September report. US crude oil production contracting in 2026, but NGLs still growing. Close to zero net liquids growth in total.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om koppar, kaffe och spannmål

-

Analys4 veckor sedan

Analys4 veckor sedanBrent sideways on sanctions and peace talks

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSommarens torka kan ge högre elpriser i höst

-

Analys4 veckor sedan

Analys4 veckor sedanBrent edges higher as India–Russia oil trade draws U.S. ire and Powell takes the stage at Jackson Hole

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals är verksamt i guldrikt område i Finland

-

Analys3 veckor sedan

Analys3 veckor sedanIncreasing risk that OPEC+ will unwind the last 1.65 mb/d of cuts when they meet on 7 September