Nyheter

Vad är skillnaden mellan WTI och Brent olja?

West Texas Intermediate, (WTI), även känd som Texas Light Sweet, är en typ av råolja som används som riktmärke i prissättning av olja. Det är en lätt (låg densitet) och söt (lågsvavlig) råolja. Det är den underliggande råvaran för de terminskontrakt som handlas på New York Mercantile Exchange. Priset på WTI refereras ofta till i nyhetsrapporterna när det talas om oljepriserna, vid sidan av priset på Brent-råolja från Nordsjön. Andra viktiga olje-markörer är bland annat Dubai Crude och OPEC Reference Basket.

West Texas Intermediate, (WTI), även känd som Texas Light Sweet, är en typ av råolja som används som riktmärke i prissättning av olja. Det är en lätt (låg densitet) och söt (lågsvavlig) råolja. Det är den underliggande råvaran för de terminskontrakt som handlas på New York Mercantile Exchange. Priset på WTI refereras ofta till i nyhetsrapporterna när det talas om oljepriserna, vid sidan av priset på Brent-råolja från Nordsjön. Andra viktiga olje-markörer är bland annat Dubai Crude och OPEC Reference Basket.

161 olika råoljor handlas på börserna i dag

Det kan förefallas otroligt högt eftersom du som konsument endast har ett fåtal olika alternativ att välja mellan när du tankar din bil, men det finns faktisk 161 olika internationellt handlade råoljor. De skiljer sig alla åt i fråga om egenskaper, kvalité och pris. Två av de mest omsatta typerna av råolja är WTI, eller West Texas Intermediate, och Brent.

Så är en bättre än den andra i termer av kvalitet? Vilken framstår som vinnare i fråga om pris? Nedan är en genomgång som ger dig mer kunskap.

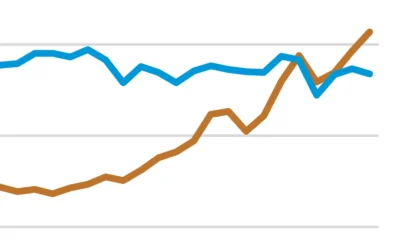

För det första finns det en WTI-typ av råolja, som också är känd som Texas Light Sweet. Generellt sett används WTI som riktmärke i oljeprissättning. På råvarubörserna tenderar WTI att ha ett högre pris jämfört med Brentolja, men det har funnits perioder när det omvända förhållandet har rått, troligen på grund av en tillfällig brist på raffinerings- och lagringskapacitet i Cushing i Oklahama som är navet för alla typer av olja på den nordamerikanska kontinenten.

När det gäller kvalitet, betraktas WTI som en lätt råolja, som innehåller ungefär 0,24 % svavel. Som en ”sweet crude” anses den som bättre jämfört med andra råoljor, som till exempel Brent. WTI raffineras i Mellanvästern och runt den mexikanska golfen.

Å andra sidan är Brent en söt lätt råolja, på grund av dess inneboende egenskaper. Brent används som baspris på Crude-olja i nästan två tredjedelar av alla råoljeleveranser internationellt.

Denna typ av råolja är idealiskt för att göra bensin och medeltunga destillat, som huvudsakligen produceras i den nordvästra delen av Europa.

När du jämför priserna på dessa två typer av råolja så ser du att WTI generellt sett handlas högre, men priset på den fria marknaden kan variera kraftigt, speciellt när de handlas på daglig basis

Sammanfattning:

- WTI är en söt råolja, medan Brent är en söt lätt råolja.

- WTI används i huvudsak för att framställa bensin, medan Brent används för att göra både bensin och andra destillat.

- WTI handlas i allmänhet till ett högre pris, medan Brent betingar ett lägre pris i handeln marknaden.

- WTI har en enorm efterfrågan i USA, medan Brent är mer passande för den nordvästra europeiska marknaden.

Nyheter

Europas största tillverkare av elbilsbatterier överväger att ställa om till batterier för villor

Koreanska LG Energy Solution är den största tillverkaren av elbilsbatterier i Europa. Nu överväger företaget att ställa om produktionen vid sin fabrik i Polen till att i stället producera batterier för stationär lagring av elektricitet, exempelvis för hushåll.

Fabriken i Polen med 6 600 anställda har en kapacitet på 100 000 elbilsbatterier per år, men efterfrågan på marknaden är svag. Samtidigt har Polens snabba utbyggnad av solenergi gjort att landets elnät har blivit obalanserat och ett behov av batterier har uppstått.

Polen presenterade förra veckan ett bidrag för privatpersoner att installera batterier. Budgeten för bidraget är 400 miljoner zloty, motsvarande en dryg miljard kronor. Man tillade dock att det bara är ett liten försmak av landets ambitioner.

Bloomberg skriver att grannlandet Tyskland har 500 000 installationer av batterier för stationär lagring i villor.

Nyheter

Priset på litium fortsätter att falla, överutbud i flera år framåt

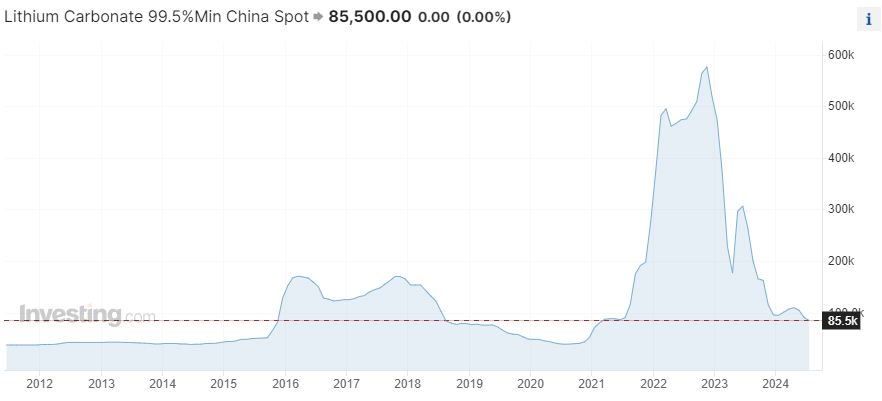

Priset på batterimetallen litium rusade i höjden för ett par år sedan och världen var bekymrad över hur vi skulle kunna få fram tillräckligt av metallen. Nu när vi tittar i backspegeln så kan vi se att produktionen konstant har ökat samtidigt som elbilsmarknaden inte har växt lika snabbt som tidigare förväntat, även om den växer i högt tempo.

Det spås inte heller bli någon brist på litium under kommande år, det öppnas löpande nya gruvor och överutbudet spås öka, inte minska, de kommande åren.

Nedan är en graf över priset på litiumkarbonat i valutan yuan.

Nyheter

Koppar från kinesiska lager flödar ut på marknaden

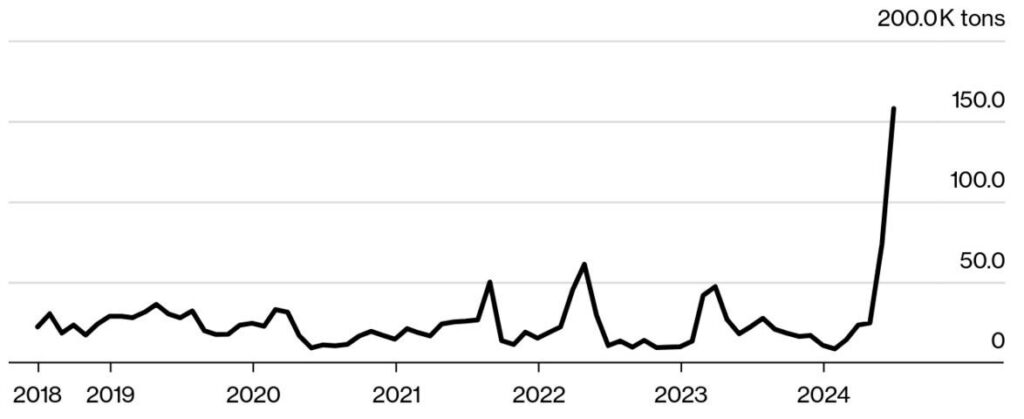

Spekulationerna var många varför Kina köpte så mycket koppar i början av året trots att landets ekonomi går på halvfart. En stor spekulation var att landet skulle devalvera sin valuta och då var det bättre för aktörer att ha koppar än pengar på bankkontot.

Någon större devalvering kom aldrig. Nu flödar i stället all denna koppar ut på marknaden igen. Nedan är en graf över Kinas export av koppar.

-

Nyheter7 dagar sedan

Nyheter7 dagar sedanDe tre bästa råvaruvaruaktierna just nu

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLundin Mining vill köpa Filo Corp tillsammans med BHP

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAfrica Oil är bra att köpa anser Stifel som inleder analysbevakning

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanStor risk att Africa Energy inte överlever det kommande året

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanFirst Nordic Metals har fyra prospekteringsprojekt i Sverige

-

Analys4 veckor sedan

Analys4 veckor sedanBrent crude inching higher on optimism that US inflationary pressures are fading

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanUniper satsar på att göra elektrobränsle av sin elektricitet

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanTre bra aktier inom olja och oljeservice i Kanada