Analys

SIP Nordic – Råvaruguiden – juli 2012

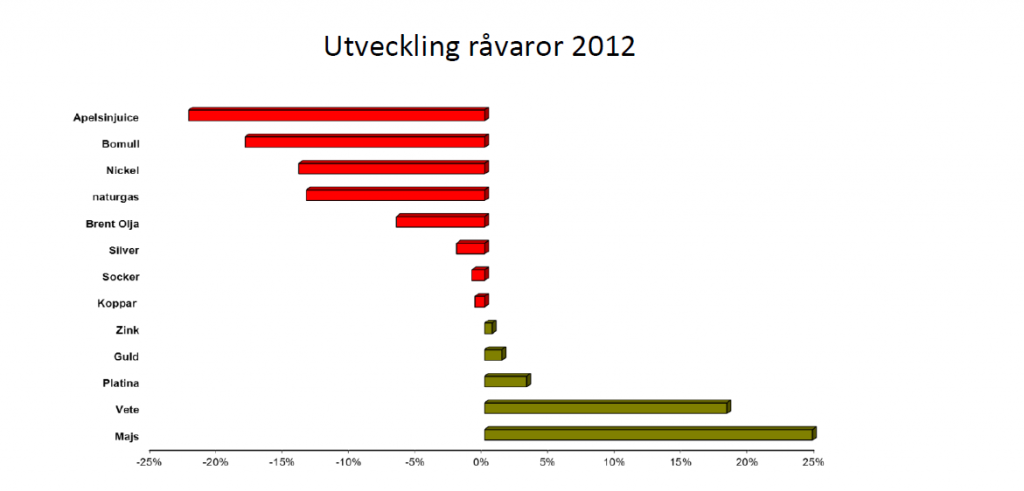

Likt bolagen på Stockholmsbörsen är det nu dags att summera det första halvåret för råvarorna. Det har varit ett spännande halvår med många och stora svängningar. Många råvaror startade året starkt för att under andra kvartalet falla tillbaka ordentligt.

Likt bolagen på Stockholmsbörsen är det nu dags att summera det första halvåret för råvarorna. Det har varit ett spännande halvår med många och stora svängningar. Många råvaror startade året starkt för att under andra kvartalet falla tillbaka ordentligt.

Råvarupriserna har föga förvånande påverkats av det rådande börsklimatet med greklandsoro och en svajig eurokurs.

Brent-oljan lyckades inte hålla sig kvar på de höga noteringarna kring 120$ och har nu fallit tillbaka och handlas under 100$.

Jordbruksråvarorna vete oh majs har fått ett ordentligt uppsving efter en trevande start på året. Lika bra går det inte för apelsinjuice som efter en uppgång på närmare 200 % sedan 2009 har tappat nästan 25 % på ett halvår.

I den första utgåvan av Råvaruguiden skrev jag att jag trodde på guld och platina. De är fortfarande på plus men det ska bli mycket intressant att följa guldets utveckling de kommande fem, sex månaderna.

Guldpriset ligger något högre än vid årets början men med en starkare dollarkurs kontra euron finns risken att guldpriset för första gången på tio år får en negativ årsutveckling.

Råvaror – Energi

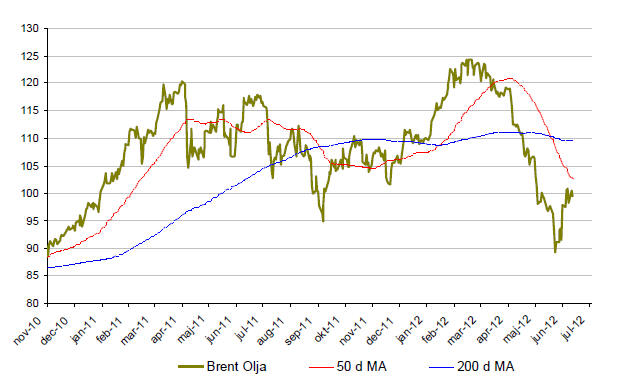

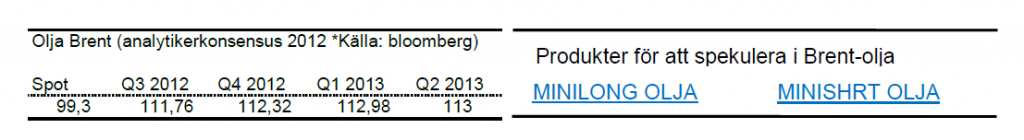

Brent olja

- Trotts återhämtningen i månadsskiftet juni/juli är brent-oljan ned nästan 12 % för året.

- Brent har sedan slutet av juni stigit med nästan 12 %.

- Strejk i Norge driver den nuvarande kursriktningen.

- Under juli har OPEC ett mycket viktigt möte i Wien huruvida de ska skära i produktionskvoterna. Senast de gjorde detta var 2008 då brent-oljan tappade närmare 75 %.

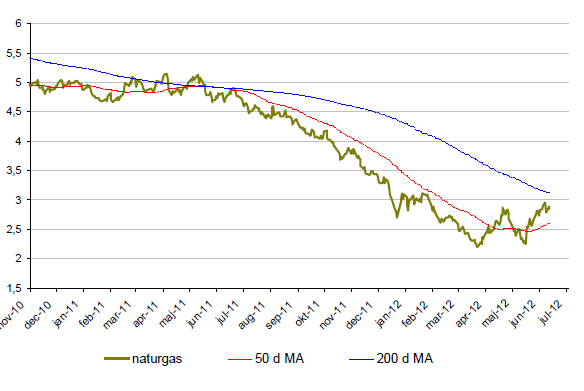

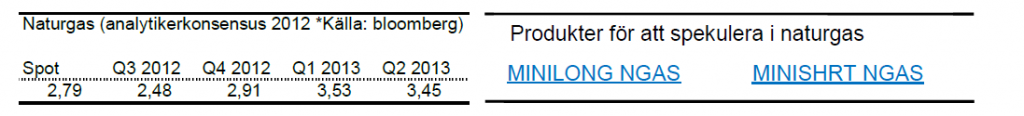

Naturgas

- Naturgas har återhämtat sig ordentlig och är nu ”endast” ned dryga 6 % för året.

- Sedan i mitten av april har priset på naturgas stigit med nästan 50 %.

- En stor anledning till uppgången är att många spekulanter, däribland hedgefonder ligger i korta positioner. Detta kan fortsatt driva priset uppåt.

- Lagren av naturgas väntas öka under 2012 med 26 %.

Råvaror – Metaller

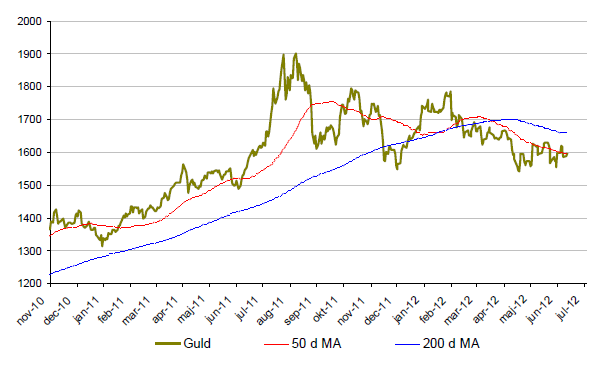

Guld

- Under juni är guld upp närmare 2 %

- För året är guld upp 1,5 %.

- Guldpriset har de senaste tio åren haft en positiv årsutveckling. Risken finns att det kan bli ett negativt resultat 2012.

- Guldpriset har i år varit starkt korrelerad med hur den europeiska och amerikanska centralbanken har agerat.

- Den amerikanska centralbanken har i slutet av juli ett mycket viktigt möte. Ett eventuellt QE3 kan få guldet att röra på sig ordentligt.

Silver

- Silver är för året ned dryga 1 %.

- Sedan slutet av februari har silver tappat mer än 25 %.

- Silverproduktionen väntas öka 4 % under 2012.

- Överskottet av silver väntas i slutet av 2012 bli smått otroliga 5060 ton.

- Den europiska kreditkrisen i kombination med rädsla för minskad kinesisk tillväxt bidrar till de negativa sentimenten i silver.

- Likt guldet blir den amerikanska centralbankens möte i juli mycket viktigt för silvers framtida kursrörelse.

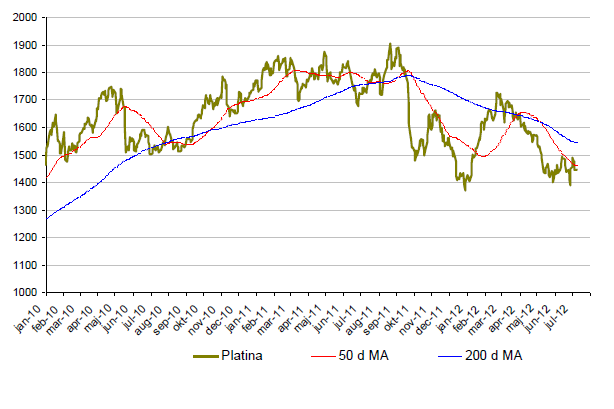

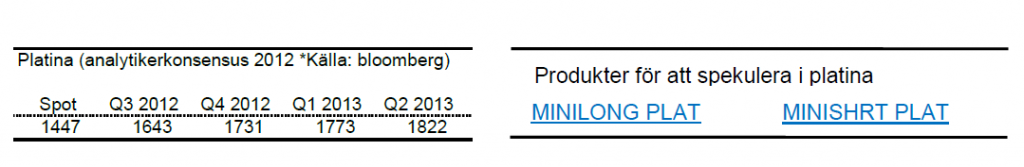

Platina

- Platina är för året upp nästan 5 %.

- Sedan toppen i februari har dock platina tappat nästan 17 %.

- Platina fortsätter at handlas till en billigare kurs än guld.

- Efter strejken vid Rustenburggruvan i Sydafrika ökar nu lagren av platina samtidigt som efterfrågan minskar.

- Producenter av platina kämpar därför med krympande marginaler,

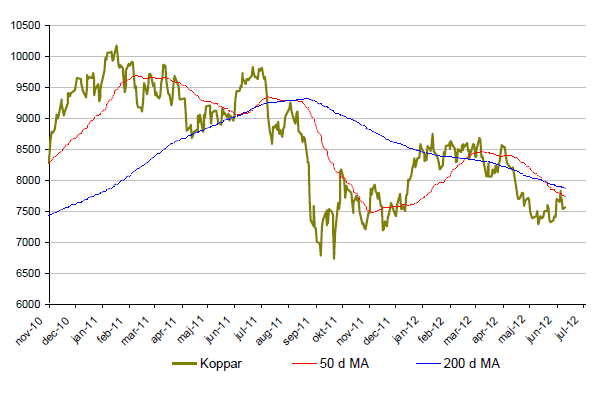

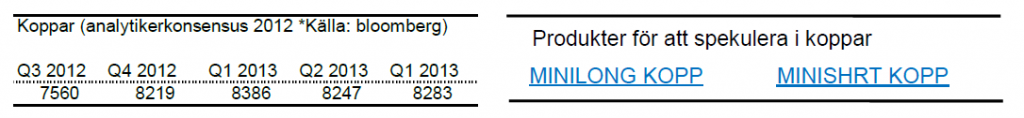

Koppar

- För året är kopparpriset ned 2 %.

- Trots att kopparinventarierna ligger på rekordlåga nivåer fortsätter koppar i sin långsiktigt negativa trend.

- Den största risken ligger i att Kina, med 40 % av världskonsumtionen, står inför en minskande tillväxt.

Zink

- Zink är nu tillbaka på ruta ett för året. +-0 %.

- Likt andra metaller har zinkpriset fallit kraftigt sedan månadsskiftet januari/februari.

- Tillgången på zink är stort och priset påverkas negativt av rapporter om stigande lager. Detta kan trycka ned priset ytterligare.

- Kina är återigen en viktig bricka i spelet. En minskad tillväxt i Kina kommer troligtvis ha en betydande effekt på zinkpriset. Kina står för 43 % av världens konsumtion.

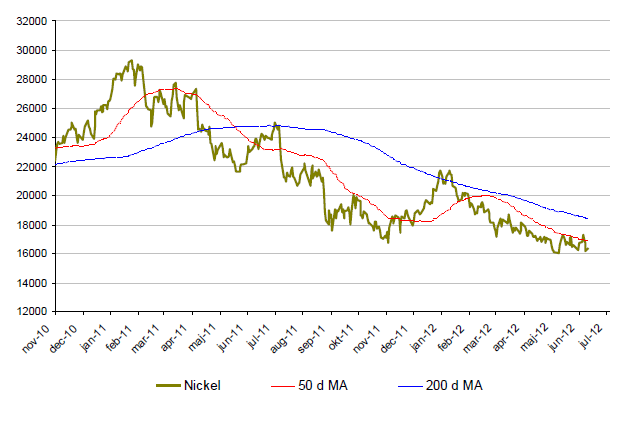

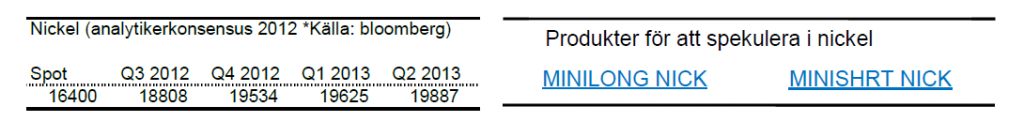

Nickel

- Nickel presterade sämst av alla basmetaller under 2011.

- Nickel fortsätter sin kräftgång under 2012 är för året ned nästan 13 %.

- Sedan toppen i februari har nickel tappat mer än 27 %.

- Nickelmarknaden är mättad med ökande lager.

- Många stora projekt inom nickelproduktion är redan finansierade och irreversibla vilket kommer att öka tillgången av nickel ytterligare.

Råvaror – Jordbruk

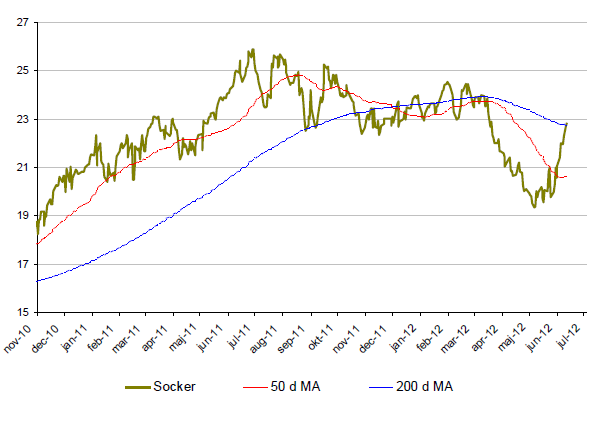

Socker

- Jordbruksråvarorna har haft en stark sommarutveckling. Så också socker.

- Sedan början av juni är socker upp närmare 20 %.

- För året är dock sockerpriset ned dryga 3 %.

- Många spekulanter ligger fel i sina positioner. Många hedgefonder ligger i stora korta positioner vilket pressar priset på socker uppåt.

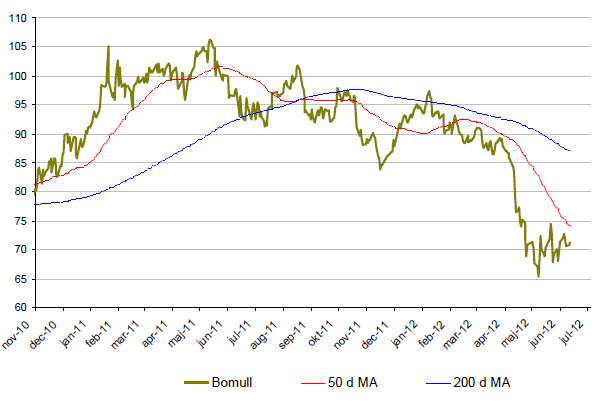

Bomull

- Bomull är för året ned ca 24 % där merparten av nedgången kom i maj. I maj föll bomullspriset med närmare 20 %.

- Rekordexport av bomull från Indien pressar priset.

- Trots att bomullspriset fallit kraftigt under 2012 är det fortfarande nästan dubbelt så högt som priset för några år sedan. Fallhöjden är således stor.

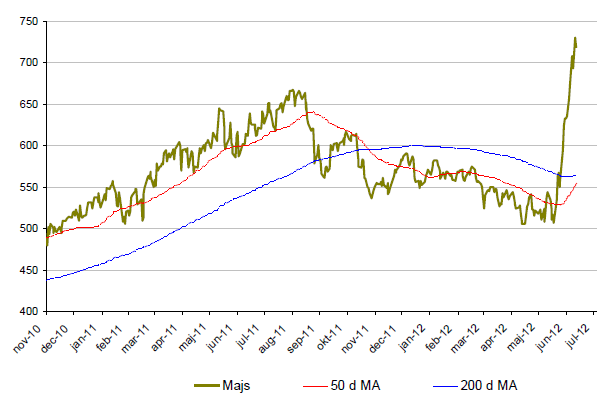

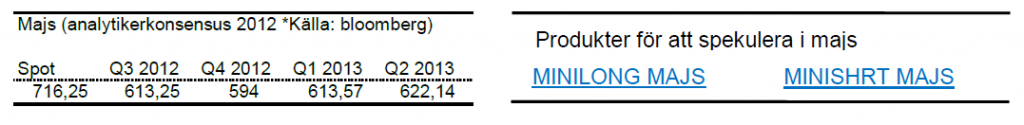

Majs

- Priset på majs har ökat kraftigt sedan i börjanav juni. +38 %.

- För året är majs upp 18 %.

- Tidigare spekulationer visade att skörden av majs i USA skulle vara mycket god. Extrem torka gör dock att kommande skörd ser ut att vara mycket dålig vilket driver priset på majs till de högsta nivåerna sedan juni 2011.

- Knappt 50 % av skörden spås vara av god kvalitet.

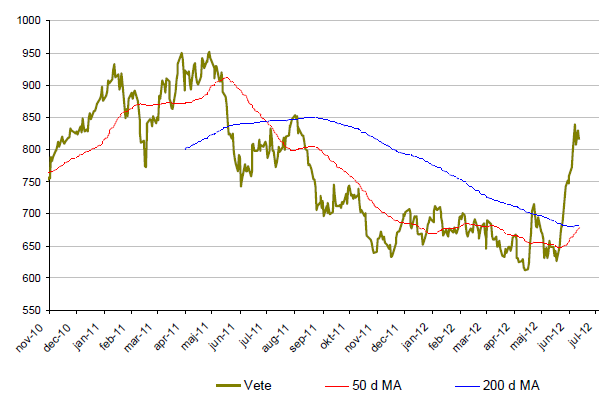

Vete

- Likt majs rusade vete under juni månad. Upp nästan 33 % sedan mitten av juni.

- För året är priset på vete upp 25 %.

- Torkan i USA gör att den kommande skörden inte blir så stor som förutspått.

- Gemensamt för både majs och vete är att de kraftiga uppgångarna skett mycket snabbt vilket kan resultera i en liten rekyl nedåt innan priset fortsätter uppåt igen.

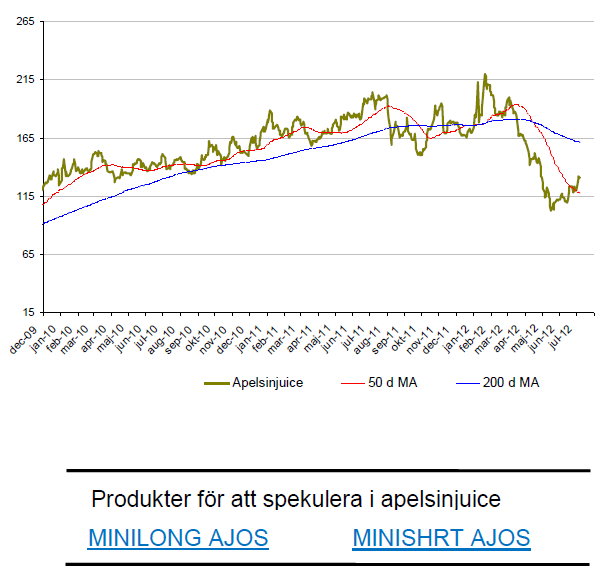

Apelsinjuice

- Sedan i maj har priset på apelsinjuice återhämtat sig en del. + 30 % sedan i mitten av maj.

- Trots detta är apelsinjuice ned nästan 25 % för året.

- Priset på apelsinjuice är fortfarande dubbelt så högt som botten 2009. Fallhöjden är således hög.

[box]Denna uppdatering är producerat av SIP Nordic och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Ansvarsbegränsning

Detta produktblad utgör endast marknadsföring och har sammanställts av SIP Nordic Fondkommission AB.

Innehållet ger inte fullständig information avseende det finansiella instrumentet. Investerare uppmanas att del av prospekt och slutliga villkor, vilka finns tillgängliga på: www.rbsbank.se/markets, innan ett investeringsbeslut tas.

Förekommande exempel är simulerade och baseras på SIP Nordics egna beräkningar och antaganden, en person som använder andra data eller antaganden kan nå andra resultat. Administrativa avgifter och transaktionsavgifter påverkar den faktiska avkastningen.

Analys

More weakness and lower price levels ahead, but the world won’t drown in oil in 2026

Some rebound but not much. Brent crude rebounded 1.5% yesterday to $65.47/b. This morning it is inching 0.2% up to $65.6/b. The lowest close last week was on Thursday at $64.11/b.

The curve structure is almost as week as it was before the weekend. The rebound we now have gotten post the message from OPEC+ over the weekend is to a large degree a rebound along the curve rather than much strengthening at the front-end of the curve. That part of the curve structure is almost as weak as it was last Thursday.

We are still on a weakening path. The message from OPEC+ over the weekend was we are still on a weakening path with rising supply from the group. It is just not as rapidly weakening as was feared ahead of the weekend when a quota hike of 500 kb/d/mth for November was discussed.

The Brent curve is on its way to full contango with Brent dipping into the $50ies/b. Thus the ongoing weakening we have had in the crude curve since the start of the year, and especially since early June, will continue until the Brent crude oil forward curve is in full contango along with visibly rising US and OECD oil inventories. The front-month Brent contract will then flip down towards the $60/b-line and below into the $50ies/b.

At what point will OPEC+ turn to cuts? The big question then becomes: When will OPEC+ turn around to make some cuts? At what (price) point will they choose to stabilize the market? Because for sure they will. Higher oil inventories, some more shedding of drilling rigs in US shale and Brent into the 50ies somewhere is probably where the group will step in.

There is nothing we have seen from the group so far which indicates that they will close their eyes, let the world drown in oil and the oil price crash to $40/b or below.

The message from OPEC+ is also about balance and stability. The world won’t drown in oil in 2026. The message from the group as far as we manage to interpret it is twofold: 1) Taking back market share which requires a lower price for non-OPEC+ to back off a bit, and 2) Oil market stability and balance. It is not just about 1. Thus fretting about how we are all going to drown in oil in 2026 is totally off the mark by just focusing on point 1.

When to buy cal 2026? Before Christmas when Brent hits $55/b and before OPEC+ holds its last meeting of the year which is likely to be in early December.

Brent crude oil prices have rebounded a bit along the forward curve. Not much strengthening in the structure of the curve. The front-end backwardation is not much stronger today than on its weakest level so far this year which was on Thursday last week.

The front-end backwardation fell to its weakest level so far this year on Thursday last week. A slight pickup yesterday and today, but still very close to the weakest year to date. More oil from OPEC+ in the coming months and softer demand and rising inventories. We are heading for yet softer levels.

Analys

A sharp weakening at the core of the oil market: The Dubai curve

Down to the lowest since early May. Brent crude has fallen sharply the latest four days. It closed at USD 64.11/b yesterday which is the lowest since early May. It is staging a 1.3% rebound this morning along with gains in both equities and industrial metals with an added touch of support from a softer USD on top.

What stands out the most to us this week is the collapse in the Dubai one to three months time-spread.

Dubai is medium sour crude. OPEC+ is in general medium sour crude production. Asian refineries are predominantly designed to process medium sour crude. So Dubai is the real measure of the balance between OPEC+ holding back or not versus Asian oil demand for consumption and stock building.

A sharp weakening of the front-end of the Dubai curve. The front-end of the Dubai crude curve has been holding out very solidly throughout this summer while the front-end of the Brent and WTI curves have been steadily softening. But the strength in the Dubai curve in our view was carrying the crude oil market in general. A source of strength in the crude oil market. The core of the strength.

The now finally sharp decline of the front-end of the Dubai crude curve is thus a strong shift. Weakness in the Dubai crude marker is weakness in the core of the oil market. The core which has helped to hold the oil market elevated.

Facts supports the weakening. Add in facts of Iraq lifting production from Kurdistan through Turkey. Saudi Arabia lifting production to 10 mb/d in September (normal production level) and lifting exports as well as domestic demand for oil for power for air con is fading along with summer heat. Add also in counter seasonal rise in US crude and product stocks last week. US oil stocks usually decline by 1.3 mb/week this time of year. Last week they instead rose 6.4 mb/week (+7.2 mb if including SPR). Total US commercial oil stocks are now only 2.1 mb below the 2015-19 seasonal average. US oil stocks normally decline from now to Christmas. If they instead continue to rise, then it will be strongly counter seasonal rise and will create a very strong bearish pressure on oil prices.

Will OPEC+ lift its voluntary quotas by zero, 137 kb/d, 500 kb/d or 1.5 mb/d? On Sunday of course OPEC+ will decide on how much to unwind of the remaining 1.5 mb/d of voluntary quotas for November. Will it be 137 kb/d yet again as for October? Will it be 500 kb/d as was talked about earlier this week? Or will it be a full unwind in one go of 1.5 mb/d? We think most likely now it will be at least 500 kb/d and possibly a full unwind. We discussed this in a not earlier this week: ”500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d”

The strength in the front-end of the Dubai curve held out through summer while Brent and WTI curve structures weakened steadily. That core strength helped to keep flat crude oil prices elevated close to the 70-line. Now also the Dubai curve has given in.

Brent crude oil forward curves

Total US commercial stocks now close to normal. Counter seasonal rise last week. Rest of year?

Total US crude and product stocks on a steady trend higher.

Analys

OPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

Down to mid-60ies as Iraq lifts production while Saudi may be tired of voluntary cut frugality. The Brent December contract dropped 1.6% yesterday to USD 66.03/b. This morning it is down another 0.3% to USD 65.8/b. The drop in the price came on the back of the combined news that Iraq has resumed 190 kb/d of production in Kurdistan with exports through Turkey while OPEC+ delegates send signals that the group will unwind the remaining 1.65 mb/d (less the 137 kb/d in October) of voluntary cuts at a pace of 500 kb/d per month pace.

Signals of accelerated unwind and Iraqi increase may be connected. Russia, Kazakhstan and Iraq were main offenders versus the voluntary quotas they had agreed to follow. Russia had a production ’debt’ (cumulative overproduction versus quota) of close to 90 mb in March this year while Kazakhstan had a ’debt’ of about 60 mb and the same for Iraq. This apparently made Saudi Arabia angry this spring. Why should Saudi Arabia hold back if the other voluntary cutters were just freeriding? Thus the sudden rapid unwinding of voluntary cuts. That is at least one angle of explanations for the accelerated unwinding.

If the offenders with production debts then refrained from lifting production as the voluntary cuts were rapidly unwinded, then they could ’pay back’ their ’debts’ as they would under-produce versus the new and steadily higher quotas.

Forget about Kazakhstan. Its production was just too far above the quotas with no hope that the country would hold back production due to cross-ownership of oil assets by international oil companies. But Russia and Iraq should be able to do it.

Iraqi cumulative overproduction versus quotas could reach 85-90 mb in October. Iraq has however steadily continued to overproduce by 3-5 mb per month. In July its new and gradually higher quota came close to equal with a cumulative overproduction of only 0.6 mb that month. In August again however its production had an overshoot of 100 kb/d or 3.1 mb for the month. Its cumulative production debt had then risen to close to 80 mb. We don’t know for September yet. But looking at October we now know that its production will likely average close to 4.5 mb/d due to the revival of 190 kb/d of production in Kurdistan. Its quota however will only be 4.24 mb/d. Its overproduction in October will thus likely be around 250 kb/d above its quota with its production debt rising another 7-8 mb to a total of close to 90 mb.

Again, why should Saudi Arabia be frugal while Iraq is freeriding. Better to get rid of the voluntary quotas as quickly as possible and then start all over with clean sheets.

Unwinding the remaining 1.513 mb/d in one go in October? If OPEC+ unwinds the remaining 1.513 mb/d of voluntary cuts in one big go in October, then Iraq’s quota will be around 4.4 mb/d for October versus its likely production of close to 4.5 mb/d for the coming month..

OPEC+ should thus unwind the remaining 1.513 mb/d (1.65 – 0.137 mb/d) in one go for October in order for the quota of Iraq to be able to keep track with Iraq’s actual production increase.

October 5 will show how it plays out. But a quota unwind of at least 500 kb/d for Oct seems likely. An overall increase of at least 500 kb/d in the voluntary quota for October looks likely. But it could be the whole 1.513 mb/d in one go. If the increase in the quota is ’only’ 500 kb/d then Iraqi cumulative production will still rise by 5.7 mb to a total of 85 mb in October.

Iraqi production debt versus quotas will likely rise by 5.7 mb in October if OPEC+ only lifts the overall quota by 500 kb/d in October. Here assuming historical production debt did not rise in September. That Iraq lifts its production by 190 kb/d in October to 4.47 mb/d (August level + 190 kb/d) and that OPEC+ unwinds 500 kb/d of the remining quotas in October when they decide on this on 5 October.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMahvie Minerals i en guldtrend

-

Analys4 veckor sedan

Analys4 veckor sedanVolatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAktier i guldbolag laggar priset på guld

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld når sin högsta nivå någonsin, nu även justerat för inflation

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanDet stigande guldpriset en utmaning för smyckesköpare

-

Analys4 veckor sedan

Analys4 veckor sedanWaiting for the surplus while we worry about Israel and Qatar