Analys

SHB Råvarubrevet 5 april 2012

- Energi: Positiv

- Basmetaller: Neutral

- Ädelmetaller: Negativ

- Livsmedel: Neutral till Positiv

Risktillgångar har haft en blandad utveckling senaste veckan. Kinafrossan dämpades något av veckans inledande inköpschefsindex från Kina som för en statistiskt svår månad visade på en uppgång från februari. Shanghai-börsen pekar dock fortfarande rakt ner (-7 % i mars). Efter att USA:s dito data kom in på hyggliga nivåer i måndags blev det åka av och både basmetaller och Brent handlades upp kraftigt under några timmar. Fortfarande ligger dock dessa konjunkturhandlade råvaror kvar i sina respektive handelskanaler där koppar skvalpat omkring sedan januari och Brent sedan slutet av februari när Iran-oron började.

I Europa har italienska och spanska statsobligationer gått sämre än de tyska vilket indikerar att det mesta av effekten från ECBs aktion för likviditet, LTRO2 nu ligger bakom oss. Vi befinner oss fortfarande i en miljö som är positiv för risktillgångar. Ekonomer höjer prognoserna för global BNP och analytiker hissar upp estimat för bolagsvinster.

Protokollet från senaste mötet för Amerikanska centralbanken Fed kom i veckan och där tonades behoven av ytterligare stimulans (QE3) ned. Som tidigare under året så tappade guld och silver (-2 %) på beskedet om utebliven QE3. Vår uppfattning är att det inte kommer mer USA-stimulans om inte den amerikanska ekonomin avsevärt försämras.

Energi (positiv)

Olja

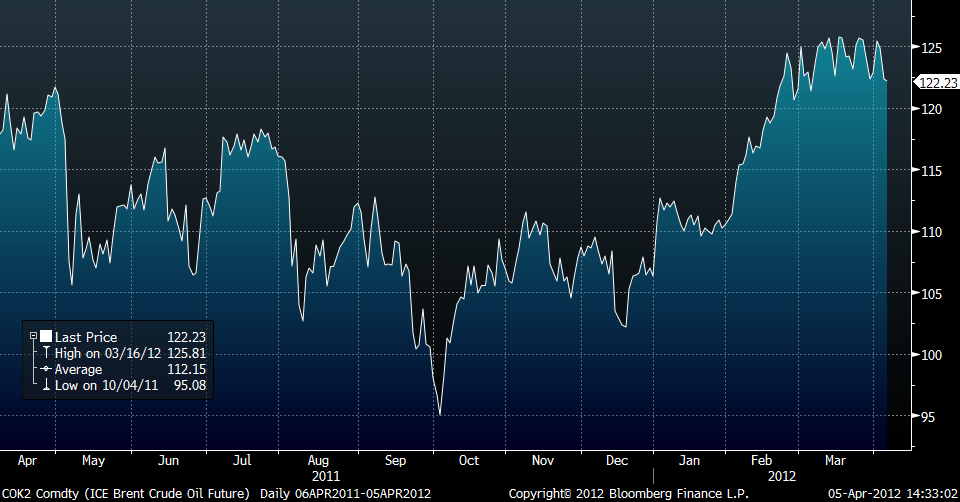

Oljepriset är tillbaka på samma nivå som vid öppningen i måndags, Brent-oljan handlas nu till 122 USD/fat men har toppat veckan på nästan 126 USD/ fat efter positiv data från Kina och USA. Oljan handlades dock ned igen efter FED:s räntemöte och ytterligare prispress under gårdagen då lagernivåer visade på stigande lagernivåer. Analytiker förväntade sig att se de amerikanska råoljelager att öka med 2,5 miljoner fat men fick se lagren öka med 9 miljoner fat! Även destillat lager översteg förväntningarna, upp 19 000 fat mot förväntade 500 000 fat medan bensinlager sjönk med 1,5 miljoner fat mot förväntade 1,4 miljoner. Fortsatt oro kring det politiska läget i Iran håller priset uppe och ger få säljare i marknaden. Vi ser en risk på uppsidan och behåller därför en positiv syn på oljan.

Elmarknaden

Variationer i väderprognoser tillsammans med låg likviditet till följd av påskledighet har lett till en hel del prisrörelser på elmarknaden. Kontraktet Q3-12 (som är underliggande till SHBPOWER) hade vid lunchtid idag stigit med 6,7 % från måndagens öppning. Det har egentligen inte funnits mycket som talat för en uppgång, med både svaga gas- och CO2 priser och lägre tyska priser. Med låg likviditet reagerade marknaden kraftigt då en torrare och kallare väderprognos presenterades i mitten av veckan. Väderprognoser har sedan dess visat på både mildare väder och med energileveranser över det normala . Vi kan konstatera att osäkerheten i prognoserna är stor och med svaga priser på utsläppsrätter och gas finns det inte mycket som talar för någon kraftig uppgång på kort sikt och behåller därför vår neutrala syn.

Basmetaller (neutral)

Koppar

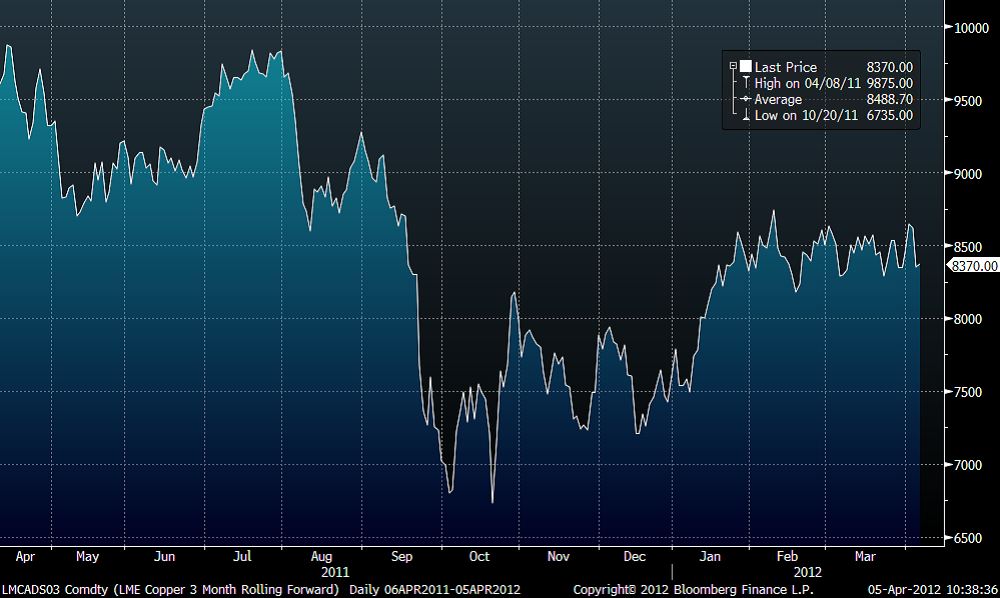

Koppar har haft en volatil vecka. Metallen var upp som mest 2.3% för att sluta veckan på en total nedgång på 1 %. Uppgången sedan årets början är 7.3 %. Den dåliga spanska obligationsmissionen låg bakom den kraftiga nedgången i mitten av veckan. Priset återhämtade sig dock under torsdagen på rykten om en mindre stram kinesisk penningpolitik. Premiärminister Wen Jiabao sade i en intervju att Kina planerar justeringar av penningpolitiken ”inom en snar framtid”. Marknaden verkar vara i balans på utbuds- och efterfrågesida. Lagernivåerna hos LME är fortfarande låga men det motsvaras av ökade lager i Shanghai. Lagernivåerna i Kina har alltid varit problematiska att uppskatta, men vi anser att de senaste estimaten är någorlunda korrekta och därför är vi neutrala till kopparpriset.

Nickel

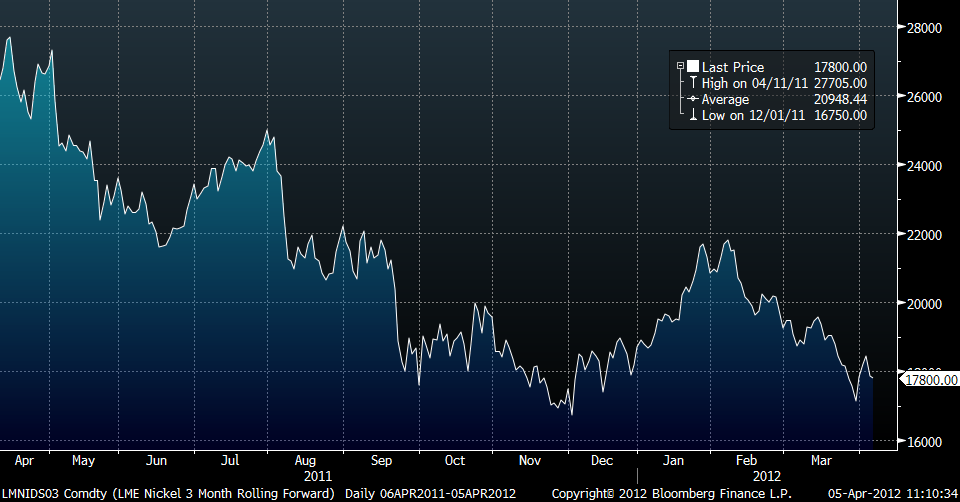

Nickel har klarat sig bra prismässigt denna vecka. Uppgången slutade på 3.6%, trots de dåliga nyheterna från Spanien. Nickel har dock totalt sett haft en dålig start på året med en nedgång 5.8%. Det som gav nickel kraftfullt stöd under veckan var oron om nya skatter på exporten från Indonesien. Tittar vi på hur kostnadsstrukturen ser ut för produktionen, så domineras högkostnadsproduktionen av producenter i Kina. Vid dessa prisnivåer kommer de gruvor att stänga ned eller producera mindre och på så sätt stödja priset. Vi ser inga betydande risker på upp- eller nedsidan och vi är neutrala till nickelpriset för tillfället.

Ädelmetaller (negativ)

Vi behåller vår negativa syn på ädelmetaller, vi lägger en stökig vecka till handlingarna, med börsfall och förnyade orostendenser. Trots det har ädelmetallerna fallit mellan 1,5 och 2,2 %, och guldet hänger strax över 1600 dollar per uns.

”Säker hamn”-temat och tendensen att köpa guld när börserna faller har falnat rejält som prisdrivande faktorer, och vi befinner oss på känsliga prisnivåer i alla ädelmetaller.

Det vi håller koll på framöver är om vi ser mer starka USA-data, parat med låg inflationsstatistik, som en potentiell trigger för en större rörelse nedåt i framför allt guldet.

Livsmedel (neutral till positiv)

Vete

Terminspriser på vete har i veckan gått ned i både Paris och Chicago, påverkat av bättre väder i både USA och Europa. I USA uppges nederbördsmängden generellt sett vara tillräcklig och i EU är det främst i Frankrike som regnmängderna fortfarande ligger något under normalt. Kommande väderutveckling i EU ser dock något osäker ut med varierande prognoser och viss oro finns över att resten av april inte riktigt ger den nederbördsmängd som önskas. I både Ryssland och Ukraina uppges vädret vara klart gynnsamt för höstvetet och även för sådd av vårgrödorna.

Skicket på det amerikanska höstvetet är relativt bra med 58 procent i bra eller utmärkt skick och endast 12 procent i riktigt dåligt skick – att jämföra med 37 procent respektive 32 procent vid samma tid förra året. Sådden av vårvete i USA går snabbt framåt och hela 8 procent av sådden uppges nu vara avklarad, klart mer än 1 procent vid samma tid förra året och femårsgenomsnittet om 2 procent. Aktiviteten på exportmarknaden har saktat in något delvis som följd av att de nordafrikanska länderna närmar sig skörd. Prisutvecklingen under den närmaste tiden är svårbedömd och starkt beroende av den fortsatta väderutvecklingen i främst EU och USA och dess effekt på höstgrödorna och den pågående sådden av vårgrödorna. I nästa veckas rapport från det amerikanska jordbruksdepartementet, USDA, väntas inga större förändringar vad gäller vetet.

Majs

Majsen i Chicago har stigit något i pris under veckan, påverkat av stigande priser på sojabönor vilket stärker konkurrensen om arealen i USA. Sådden har startat väl i USA med varmt väder och generellt sett lagom med regn och 3 procent av sådden uppges vara avklarad, något över förra året och de senaste fem åren vid denna tid om 2 procent. Den närmaste tiden kan nog bli lite skakig beroende på väderleken i USA och även beroende på nästa veckas WASDE-rapport från USDA – i vilken siffrorna för den sydamerikanska skörden väntas bli nedjusterade. Förutsatt att vädret inte bjuder på alltför stora överraskningar bör en stor amerikansk majsareal leda till förbättrad lagersituation längre fram på året.

Sojabönor

Sojapriserna i Chicago har fortsatt att stiga i pris under veckan, förra veckans rapport från det amerikanska jordbruksdepartementet, USDA, visade att priserna måste upp ytterligare för att hushålla med nuvarande lager och för att öka arealen under våren i USA. Sojapriserna är nu så

mycket högre än majspriserna så att det vore mer lönsamt att odla soja i flera regioner i USA, men många lantbrukare uppger att de redan inhandlat gödning för planerad sådd av majs vilket begränsar möjligheterna till en ökad areal sojabönor. Den brasilianska skörden uppskattas nu till omkring 65,2 miljoner ton, ned från tidigare prognos om 67,1 miljoner ton – vilket gett ytterligare stöd till prisuppgången.

Softs

Kaffe

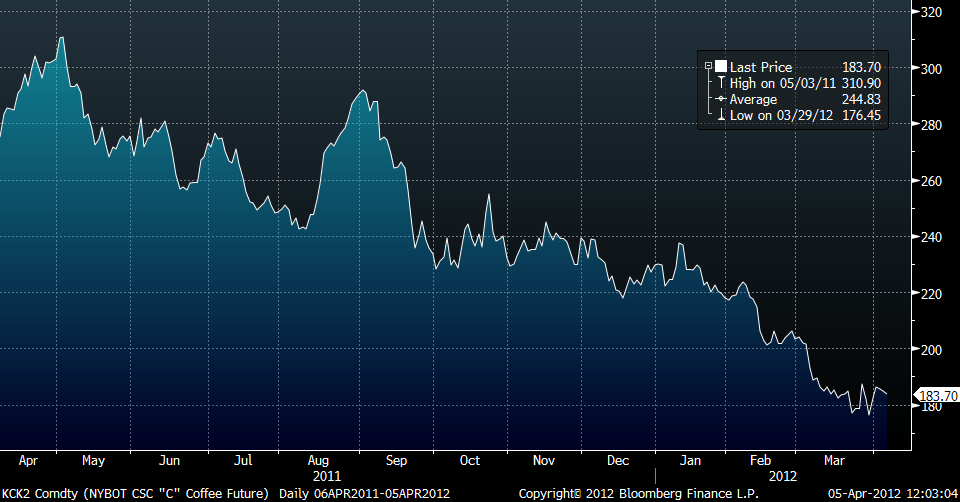

Priset på arabicakaffe förväntas stiga de kommande veckorna då förväntningarna på 2012-13 skörden för såväl Brasilien, världens största producent, samt näst största producenten Vietnams verkar varit överskattade. Noteras bör även att Brasilien går mot vinter och därmed ökad risk för frost, vilket marknaden kommer ta hänsyn till vid prissättning de kommande veckorna.

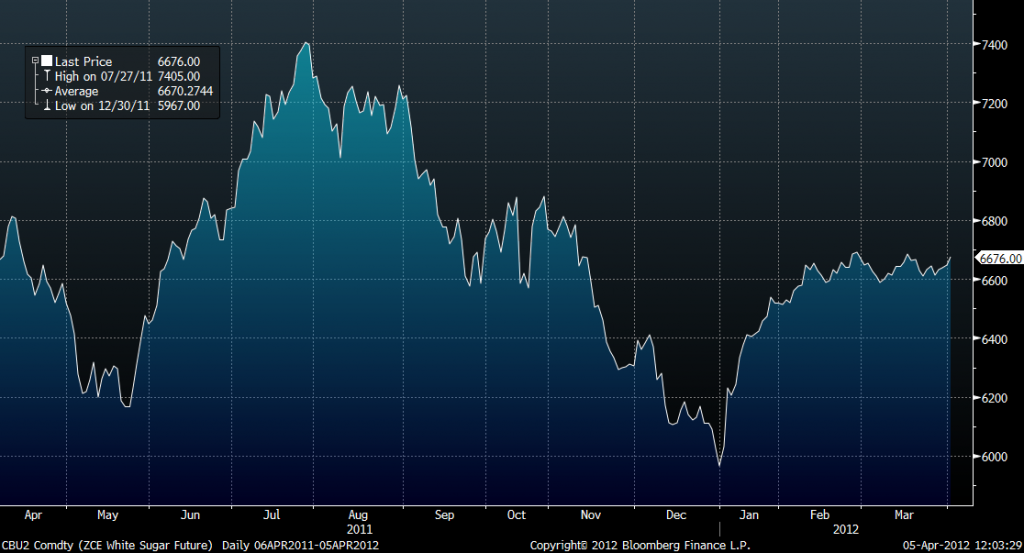

Socker

Brasiliens 2012-13 skörd förväntas bli mindre än förutspådd, 512 ton jämfört med tidigare 521 ton. Skörden i Brasilien borde påbörjas i slutet av månaden men förväntas bli framflyttad, eventuellt så mycket som med 30 dagar. Detta till följd av det torra vädret som påverkat skördens utveckling negativt, vilket i sin tur förväntas påverka tillgången på marknaden. Jamaica o andra sidan har producerat 29 procent mer socker under skördens första två månader jämfört med samma period förra året.

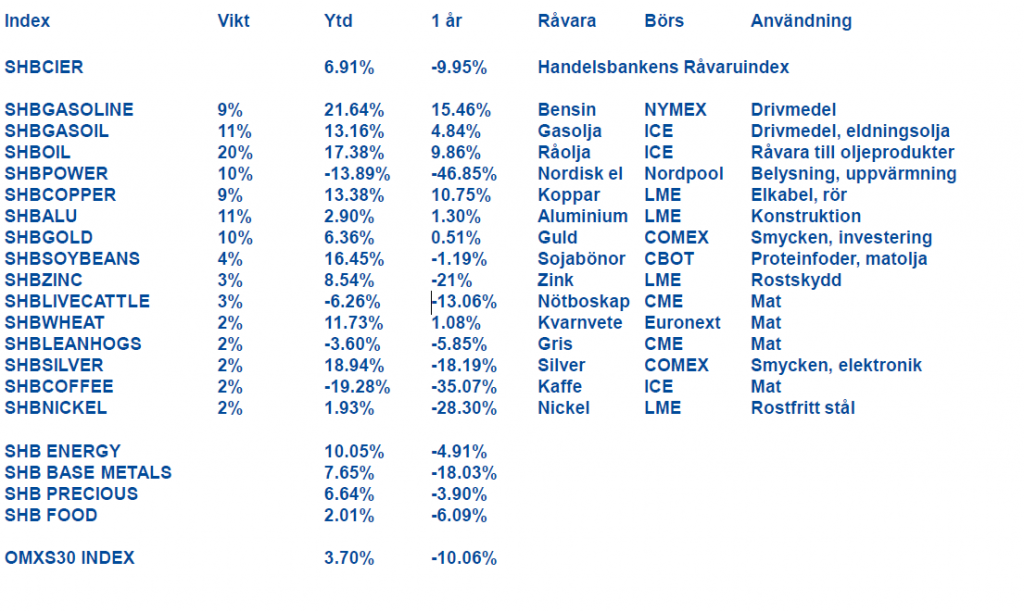

Handelsbankens Råvaruindex

[box]SHB Råvarubrevet är producerat av Handelsbanken och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Ansvarsbegränsning

Detta material är producerat av Svenska Handelsbanken AB (publ) i fortsättningen kallad Handelsbanken. De som arbetar med innehållet är inte analytiker och materialet är inte oberoende investeringsanalys. Innehållet är uteslutande avsett för kunder i Sverige. Syftet är att ge en allmän information till Handelsbankens kunder och utgör inte ett personligt investeringsråd eller en personlig rekommendation. Informationen ska inte ensamt utgöra underlag för investeringsbeslut. Kunder bör inhämta råd från sina rådgivare och basera sina investeringsbeslut utifrån egen erfarenhet.

Informationen i materialet kan ändras och också avvika från de åsikter som uttrycks i oberoende investeringsanalyser från Handelsbanken. Informationen grundar sig på allmänt tillgänglig information och är hämtad från källor som bedöms som tillförlitliga, men riktigheten kan inte garanteras och informationen kan vara ofullständig eller nedkortad. Ingen del av förslaget får reproduceras eller distribueras till någon annan person utan att Handelsbanken dessförinnan lämnat sitt skriftliga medgivande. Handelsbanken ansvarar inte för att materialet används på ett sätt som strider mot förbudet mot vidarebefordran eller offentliggörs i strid med bankens regler.

Analys

More weakness and lower price levels ahead, but the world won’t drown in oil in 2026

Some rebound but not much. Brent crude rebounded 1.5% yesterday to $65.47/b. This morning it is inching 0.2% up to $65.6/b. The lowest close last week was on Thursday at $64.11/b.

The curve structure is almost as week as it was before the weekend. The rebound we now have gotten post the message from OPEC+ over the weekend is to a large degree a rebound along the curve rather than much strengthening at the front-end of the curve. That part of the curve structure is almost as weak as it was last Thursday.

We are still on a weakening path. The message from OPEC+ over the weekend was we are still on a weakening path with rising supply from the group. It is just not as rapidly weakening as was feared ahead of the weekend when a quota hike of 500 kb/d/mth for November was discussed.

The Brent curve is on its way to full contango with Brent dipping into the $50ies/b. Thus the ongoing weakening we have had in the crude curve since the start of the year, and especially since early June, will continue until the Brent crude oil forward curve is in full contango along with visibly rising US and OECD oil inventories. The front-month Brent contract will then flip down towards the $60/b-line and below into the $50ies/b.

At what point will OPEC+ turn to cuts? The big question then becomes: When will OPEC+ turn around to make some cuts? At what (price) point will they choose to stabilize the market? Because for sure they will. Higher oil inventories, some more shedding of drilling rigs in US shale and Brent into the 50ies somewhere is probably where the group will step in.

There is nothing we have seen from the group so far which indicates that they will close their eyes, let the world drown in oil and the oil price crash to $40/b or below.

The message from OPEC+ is also about balance and stability. The world won’t drown in oil in 2026. The message from the group as far as we manage to interpret it is twofold: 1) Taking back market share which requires a lower price for non-OPEC+ to back off a bit, and 2) Oil market stability and balance. It is not just about 1. Thus fretting about how we are all going to drown in oil in 2026 is totally off the mark by just focusing on point 1.

When to buy cal 2026? Before Christmas when Brent hits $55/b and before OPEC+ holds its last meeting of the year which is likely to be in early December.

Brent crude oil prices have rebounded a bit along the forward curve. Not much strengthening in the structure of the curve. The front-end backwardation is not much stronger today than on its weakest level so far this year which was on Thursday last week.

The front-end backwardation fell to its weakest level so far this year on Thursday last week. A slight pickup yesterday and today, but still very close to the weakest year to date. More oil from OPEC+ in the coming months and softer demand and rising inventories. We are heading for yet softer levels.

Analys

A sharp weakening at the core of the oil market: The Dubai curve

Down to the lowest since early May. Brent crude has fallen sharply the latest four days. It closed at USD 64.11/b yesterday which is the lowest since early May. It is staging a 1.3% rebound this morning along with gains in both equities and industrial metals with an added touch of support from a softer USD on top.

What stands out the most to us this week is the collapse in the Dubai one to three months time-spread.

Dubai is medium sour crude. OPEC+ is in general medium sour crude production. Asian refineries are predominantly designed to process medium sour crude. So Dubai is the real measure of the balance between OPEC+ holding back or not versus Asian oil demand for consumption and stock building.

A sharp weakening of the front-end of the Dubai curve. The front-end of the Dubai crude curve has been holding out very solidly throughout this summer while the front-end of the Brent and WTI curves have been steadily softening. But the strength in the Dubai curve in our view was carrying the crude oil market in general. A source of strength in the crude oil market. The core of the strength.

The now finally sharp decline of the front-end of the Dubai crude curve is thus a strong shift. Weakness in the Dubai crude marker is weakness in the core of the oil market. The core which has helped to hold the oil market elevated.

Facts supports the weakening. Add in facts of Iraq lifting production from Kurdistan through Turkey. Saudi Arabia lifting production to 10 mb/d in September (normal production level) and lifting exports as well as domestic demand for oil for power for air con is fading along with summer heat. Add also in counter seasonal rise in US crude and product stocks last week. US oil stocks usually decline by 1.3 mb/week this time of year. Last week they instead rose 6.4 mb/week (+7.2 mb if including SPR). Total US commercial oil stocks are now only 2.1 mb below the 2015-19 seasonal average. US oil stocks normally decline from now to Christmas. If they instead continue to rise, then it will be strongly counter seasonal rise and will create a very strong bearish pressure on oil prices.

Will OPEC+ lift its voluntary quotas by zero, 137 kb/d, 500 kb/d or 1.5 mb/d? On Sunday of course OPEC+ will decide on how much to unwind of the remaining 1.5 mb/d of voluntary quotas for November. Will it be 137 kb/d yet again as for October? Will it be 500 kb/d as was talked about earlier this week? Or will it be a full unwind in one go of 1.5 mb/d? We think most likely now it will be at least 500 kb/d and possibly a full unwind. We discussed this in a not earlier this week: ”500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d”

The strength in the front-end of the Dubai curve held out through summer while Brent and WTI curve structures weakened steadily. That core strength helped to keep flat crude oil prices elevated close to the 70-line. Now also the Dubai curve has given in.

Brent crude oil forward curves

Total US commercial stocks now close to normal. Counter seasonal rise last week. Rest of year?

Total US crude and product stocks on a steady trend higher.

Analys

OPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

Down to mid-60ies as Iraq lifts production while Saudi may be tired of voluntary cut frugality. The Brent December contract dropped 1.6% yesterday to USD 66.03/b. This morning it is down another 0.3% to USD 65.8/b. The drop in the price came on the back of the combined news that Iraq has resumed 190 kb/d of production in Kurdistan with exports through Turkey while OPEC+ delegates send signals that the group will unwind the remaining 1.65 mb/d (less the 137 kb/d in October) of voluntary cuts at a pace of 500 kb/d per month pace.

Signals of accelerated unwind and Iraqi increase may be connected. Russia, Kazakhstan and Iraq were main offenders versus the voluntary quotas they had agreed to follow. Russia had a production ’debt’ (cumulative overproduction versus quota) of close to 90 mb in March this year while Kazakhstan had a ’debt’ of about 60 mb and the same for Iraq. This apparently made Saudi Arabia angry this spring. Why should Saudi Arabia hold back if the other voluntary cutters were just freeriding? Thus the sudden rapid unwinding of voluntary cuts. That is at least one angle of explanations for the accelerated unwinding.

If the offenders with production debts then refrained from lifting production as the voluntary cuts were rapidly unwinded, then they could ’pay back’ their ’debts’ as they would under-produce versus the new and steadily higher quotas.

Forget about Kazakhstan. Its production was just too far above the quotas with no hope that the country would hold back production due to cross-ownership of oil assets by international oil companies. But Russia and Iraq should be able to do it.

Iraqi cumulative overproduction versus quotas could reach 85-90 mb in October. Iraq has however steadily continued to overproduce by 3-5 mb per month. In July its new and gradually higher quota came close to equal with a cumulative overproduction of only 0.6 mb that month. In August again however its production had an overshoot of 100 kb/d or 3.1 mb for the month. Its cumulative production debt had then risen to close to 80 mb. We don’t know for September yet. But looking at October we now know that its production will likely average close to 4.5 mb/d due to the revival of 190 kb/d of production in Kurdistan. Its quota however will only be 4.24 mb/d. Its overproduction in October will thus likely be around 250 kb/d above its quota with its production debt rising another 7-8 mb to a total of close to 90 mb.

Again, why should Saudi Arabia be frugal while Iraq is freeriding. Better to get rid of the voluntary quotas as quickly as possible and then start all over with clean sheets.

Unwinding the remaining 1.513 mb/d in one go in October? If OPEC+ unwinds the remaining 1.513 mb/d of voluntary cuts in one big go in October, then Iraq’s quota will be around 4.4 mb/d for October versus its likely production of close to 4.5 mb/d for the coming month..

OPEC+ should thus unwind the remaining 1.513 mb/d (1.65 – 0.137 mb/d) in one go for October in order for the quota of Iraq to be able to keep track with Iraq’s actual production increase.

October 5 will show how it plays out. But a quota unwind of at least 500 kb/d for Oct seems likely. An overall increase of at least 500 kb/d in the voluntary quota for October looks likely. But it could be the whole 1.513 mb/d in one go. If the increase in the quota is ’only’ 500 kb/d then Iraqi cumulative production will still rise by 5.7 mb to a total of 85 mb in October.

Iraqi production debt versus quotas will likely rise by 5.7 mb in October if OPEC+ only lifts the overall quota by 500 kb/d in October. Here assuming historical production debt did not rise in September. That Iraq lifts its production by 190 kb/d in October to 4.47 mb/d (August level + 190 kb/d) and that OPEC+ unwinds 500 kb/d of the remining quotas in October when they decide on this on 5 October.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMahvie Minerals i en guldtrend

-

Analys4 veckor sedan

Analys4 veckor sedanVolatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAktier i guldbolag laggar priset på guld

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld når sin högsta nivå någonsin, nu även justerat för inflation

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanDet stigande guldpriset en utmaning för smyckesköpare

-

Analys4 veckor sedan

Analys4 veckor sedanWaiting for the surplus while we worry about Israel and Qatar