Analys

SHB Råvarubrevet 31 januari 2014

Råvaror allmänt:

Råvaror allmänt:

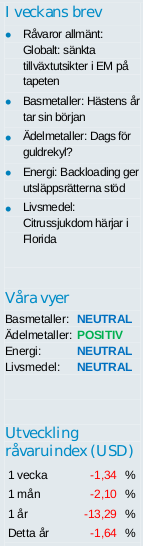

Globalt: sänkta tillväxtutsikter i EM på tapeten

Emerging markets-oron har intensifierats trots att förväntningarna på Fed-höjningar har dämpats. Detta förklaras av att drivkraften utgörs av sänkta ekonomiska tillväxtutsikter. I den mån krisen intensifieras i större länder riskerar det att få påtagliga konsekvenser för både konjunktur och räntemarknad.

Emerging markets-oron har intensifierats trots att förväntningarna på Fed-höjningar har dämpats. Detta förklaras av att drivkraften utgörs av sänkta ekonomiska tillväxtutsikter. I den mån krisen intensifieras i större länder riskerar det att få påtagliga konsekvenser för både konjunktur och räntemarknad.

Kina utgör elefanten i rummet. Det mullrar från dess kreditsystem och risken för baksmälla är överhängande. Om marknaden sänker sina tillväxtförväntningar för Kina spiller det över till sämre utsikter även för USA och Europa. Sedan vår Kinaresa i september har vi argumenterat för att landet stod inför en kortvarig uppgång driven av stimulanser för att klara fjolårets tillväxtmål. Därefter oroades vi av de eskalerande dåliga lånen utan säkerheter. Dessa har nu börjat blomma ut och vi är rädda för att denna våg bara har startat.

Förväntningarna på Fed-höjningar har dämpats men förändrar inte utsikterna för Feds nedskalning av QE. Vi hävdar att det inte finns argument för Fed att skala tillbaka fortare än vad man aviserat med” hela handen”. Högst på Feds agenda just nu måste vara att undvika ”QE4”. Därmed är hela QE effekten inprisad i guld och just när konsensus äntligen blivit negativa till guld så byter vi fot från en mycket lyckad sälj till en köp. Utöver Fed så tror vi också att EM valutaoron och Kina kreditkrisen kan öka behovet av guld som säker hamn igen.

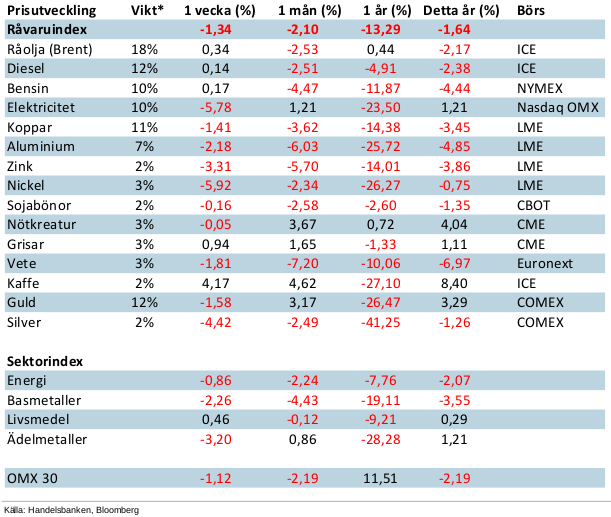

Handelsbankens råvaruindex (USD)

Basmetaller: Hästens år tar sin början

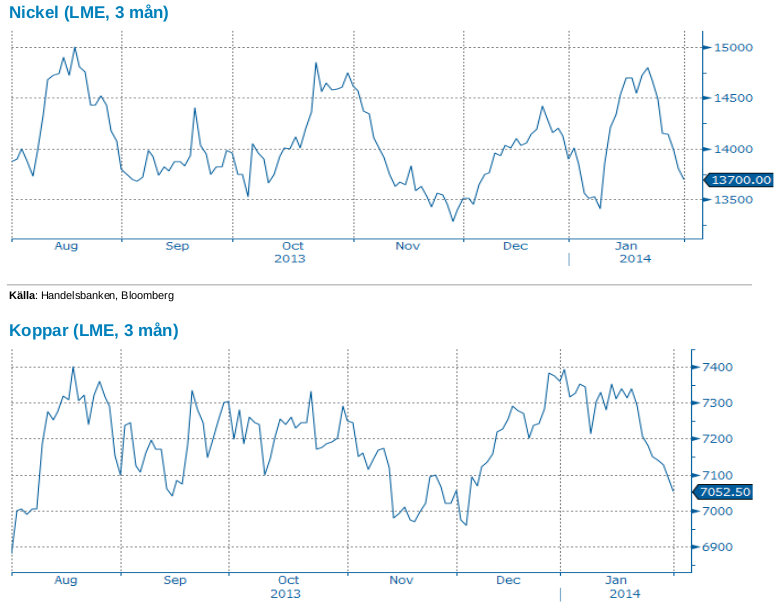

Så här första dagen på det nya kinesiska året kan vi konstatera att ormens år (2013) slutade som bekant i moll för metallerna. Det återstår att se vad Hästens år (2014) har att erbjuda men initialt ser vi få positiva signaler. Tillsammans med att lagercykeln i Kina står inför en vändning och det faktum att investerare blivit positiva till basmetaller under de senaste månaderna då lagren fallit gör att vi växlar från positiv till neutral syn på basmetaller. Säsongsmönstret för basmetaller har varit starkt de senaste åren med årstoppen i början av året följt av ett kraftigt fall fram till midsommar.

Under veckan har basmetallerna fallit på bred front där nickel sticker ut med en nedgång på dryga 5 %. Veckans PMI flash från Kina för januari kom in lägre än väntat och nattens officiella siffra väntas vara lägre än föregående månad, 50,5 mot 51 i december. Nästkommande vecka har Kina nyårsledigt och efterfrågan från de fysiska handlarna uteblir vilket kan göra marknaden mer känslig då omsättningen faller.

Låga prisnivåer, exportstopp av oförädlad nickelmalm från Indonesien och det faktum att 40 % av gruvorna går med förlust på dagens prisnivå. Vi tror på: LONG NICKEL H

Ädelmetaller: Dags för guldrekyl?

Vår långsiktigt negativa vy på guldet blev som bekant väldigt korrekt under 2013, då guldet noterade sitt näst värsta år i modern historia. När vi började argumentera för att guldet borde falla – då upptrenden av olika anledningar hade sett sitt slut – var vi ganska ensamma om vår negativa syn. Detta är, sannolikt, en av anledningarna till att fallet blev så dramatiskt och djupt. Att vara s.k. contarian och få rätt brukar vara en synnerligen framgångsrik strategi, problemet är bara att man sällan vet hur ”motvalls” man egentligen är, inte heller om man får rätt…

När vi nu kliver raskt in i 2014 ser det ut som att väldigt många har bytt fot, och att konsensus nu är negativt på guldet. Det är inte alls ovanligt att extrapolera historiken, och använda förklaringar till historien som argument för framtiden, och att trenden ska fortsätta. Nästan alla är bullish på all-time highs, det må vara aktier, bostadsrätter, tulpanlökar eller guld. När en tillgång sedan fallit under lång tid tror man att det aldrig kan vända upp igen – det går ju nedåt…

Men allt vänder, väldigt många marknader (i synnerhet råvarumarknaden) är s.k mean reverting, dvs de tenderar att röra sig kring en underliggande trend, varför det sällan är lönsamt att konstant försöka följa trenden.

Vi börjar därför hissa flagg för en rekyl uppåt i guldet. Det kommer att vara svårt med timing, triggers osv, men vi finner stöd för vår vy redan nu i ett par huvudpunkter.

- Vi upplever att majoriteten nu blivit negativa, varför en ”contrarian-strategi” kan vara lönsam

- Feds tapering har inte satt några märkbara avtryck i guldpriset ännu

- Utflödena ur ETF:er ser ut att ha avstannat (frågan är bara om det är tillfälligt). De senaste veckorna har t o m sett nettoinflöden.

- Den uppseglande emerging-marketsoron verkar inte ha avstannat trots veckans insatser från en rad centralbanker. Detta kan skapa en köpvåg i guld som skydd mot en eventuell emerging-kris.

- Indien som så överraskande minskade sitt inköp under 2013 till följd av höjda importavgifter och en svag valuta förväntas tillsammans med Kina svälja en allt större del av det guld som kommer ut på marknaden.

Efter en lång tid av negativ vy för guldet byter vi nu fot och tror på stigande pris. Vi tror på: LONG GULD H

Energi: Backloading ger utsläppsrätterna stöd

Elmarknaden backar 9 procent under veckan och är tillbaka på de låga nivåer vi såg i början av året. Samtliga faktorer förutom utsläppsrätterna verkar för nedsidan där en återgång till det milda och våta vädret är främst drivande. Senaste prognoserna visar på plusgrader i slutet av perioden samtidigt som uppemot 6 TWh nederbörd väntas, ca 3 TWh normalt vilket i så fall stärker energibalansen ytterligare.

Med ett sådant väder där spotpriser kommer in under förväntan och ett bränslekomplex som trendar nedåt (även om kolet funnit stöd på de lite lägre nivåerna sedan sommaren) blir det svårt för den korta kurvan att stiga. Det enda som ger ett visst stöd är utsläppsrätterna som stigit över 20 procent de senaste 2 veckorna efter att kommissionen nu driver på en snabbare process kring en eventuell backloading (dra bort 400 miljoner rätter) och en stabilitetsmekanism.

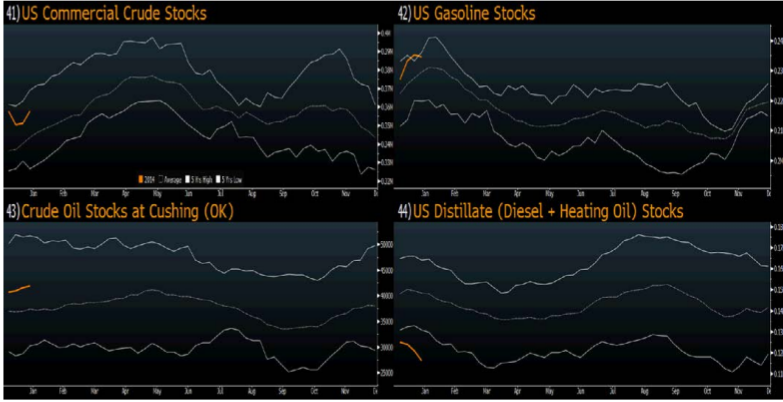

Oljemarknaden faller tillbaka något inför Kinas inköpssiffror och en förnyad oro kring den faktiska tillväxten i efterfrågan på oljeprodukter. Det är för närvarande svårt att se vad som skall driva marknaden genom denna rangehandlade nivå på Brent där uppsidan begränsas av en förbättrad balans men där den geopolitiska oron kring Syrien, Iran och Libyen alltid ger stöd på lägre nivåer. De flesta hade ju exempelvis räknat med att Libyen successivt trappar upp sin produktion, kanske inte till tidigare höga nivåer om ca 1.5 miljoner fat per dag men närmare hälften i bästa fall och tyvärr skapar situationen kring blockaden av landets tre oljehamnar fortsatt en stor osäkerhet. I övrigt så var de kommersiella oljelagren i USA som var veckans överraskning, de steg med 6.42 miljoner (se bild nedan över till vänster) vilket var den största rörelsen på 3 månader. Vi står därmed fast vid vår tro att det är svårt att vara annat än neutral till oljan men att den alltid är köpvärd ned mot dagens nivåer kring 106 dollar men där man inte bör räkna med så mycket högre oljepris än 110-111 dollar

Sammanfattningsvis håller vi en neutral vy för energisektorn.

Vi tror att det kommer ges möjligheter till god avkastning i denna range-baserade handel där oljan är köpvärd var gång den kommer ned lägre nivåer. Vi tror på: LONG OLJA H

Livsmedel: Citrussjukdom härjar i Florida

Citrussjukdom och frost i den amerikanska delstaten Florida, en av världens största producenter av citrusfrukter har gett stöd till terminspriserna på apelsinjuice de senaste månaderna. Sjukdomen som kallas för Citrus Greening saknar botemedel och ökad spridning är förödande för apelsinodlingen. I veckan har dock mildare väderförhållanden i regionen pressat ned priset. Vi ser allvarligt på bakteriesjukdomen och tror på stigande pris på apelsinjuice.

Priset på sojabönor har gått ned något under veckan, påverkat av inte minst bra väder i Sydamerika – i Argentina har det kommit mer regn vilket grödan gynnas av och i Brasilien har det blivit torrare vilket gynnar skörden. Omkring 8 procent av den brasilianska skörden uppges nu vara avklarad och avkastningen är hög. Tiden för eventuella problem innan skörden är avklarad i Sydamerika blir alltmer begränsad och det är svårt att se en uppsida för sojapriserna den närmsta tiden. Efter hand som utbudet ökar i Sydamerika och konkurrensen på exportmarknaden ökar tror vi snarare på en nedgång.

Vi ser allvarligt på bakteriesjukdomen som härjar i Florida och ökad spridning hotar att slå ut apelsinträden i år framöver. Vi tror på: BULL APELS X2 H

Handelsbankens råvaruindex

*Uppdaterade vikter från 29 november 2013

Handelsbankens råvaruindex består av de underliggande indexen för respektive råvara. Vikterna är bestämda till hälften från värdet av nordisk produktion (globala produktionen för sektorindex) och till hälften från likviditeten i terminskontrakten.

[box]SHB Råvarubrevet är producerat av Handelsbanken och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Ansvarsbegränsning

Detta material är producerat av Svenska Handelsbanken AB (publ) i fortsättningen kallad Handelsbanken. De som arbetar med innehållet är inte analytiker och materialet är inte oberoende investeringsanalys. Innehållet är uteslutande avsett för kunder i Sverige. Syftet är att ge en allmän information till Handelsbankens kunder och utgör inte ett personligt investeringsråd eller en personlig rekommendation. Informationen ska inte ensamt utgöra underlag för investeringsbeslut. Kunder bör inhämta råd från sina rådgivare och basera sina investeringsbeslut utifrån egen erfarenhet.

Informationen i materialet kan ändras och också avvika från de åsikter som uttrycks i oberoende investeringsanalyser från Handelsbanken. Informationen grundar sig på allmänt tillgänglig information och är hämtad från källor som bedöms som tillförlitliga, men riktigheten kan inte garanteras och informationen kan vara ofullständig eller nedkortad. Ingen del av förslaget får reproduceras eller distribueras till någon annan person utan att Handelsbanken dessförinnan lämnat sitt skriftliga medgivande. Handelsbanken ansvarar inte för att materialet används på ett sätt som strider mot förbudet mot vidarebefordran eller offentliggörs i strid med bankens regler.

Analys

Tightening fundamentals – bullish inventories from DOE

The latest weekly report from the US DOE showed a substantial drawdown across key petroleum categories, adding more upside potential to the fundamental picture.

Commercial crude inventories (excl. SPR) fell by 5.8 million barrels, bringing total inventories down to 415.1 million barrels. Now sitting 11% below the five-year seasonal norm and placed in the lowest 2015-2022 range (see picture below).

Product inventories also tightened further last week. Gasoline inventories declined by 2.1 million barrels, with reductions seen in both finished gasoline and blending components. Current gasoline levels are about 3% below the five-year average for this time of year.

Among products, the most notable move came in diesel, where inventories dropped by almost 4.1 million barrels, deepening the deficit to around 20% below seasonal norms – continuing to underscore the persistent supply tightness in diesel markets.

The only area of inventory growth was in propane/propylene, which posted a significant 5.1-million-barrel build and now stands 9% above the five-year average.

Total commercial petroleum inventories (crude plus refined products) declined by 4.2 million barrels on the week, reinforcing the overall tightening of US crude and products.

Analys

Bombs to ”ceasefire” in hours – Brent below $70

A classic case of “buy the rumor, sell the news” played out in oil markets, as Brent crude has dropped sharply – down nearly USD 10 per barrel since yesterday evening – following Iran’s retaliatory strike on a U.S. air base in Qatar. The immediate reaction was: “That was it?” The strike followed a carefully calibrated, non-escalatory playbook, avoiding direct threats to energy infrastructure or disruption of shipping through the Strait of Hormuz – thus calming worst-case fears.

After Monday morning’s sharp spike to USD 81.4 per barrel, triggered by the U.S. bombing of Iranian nuclear facilities, oil prices drifted sideways in anticipation of a potential Iranian response. That response came with advance warning and caused limited physical damage. Early this morning, both the U.S. President and Iranian state media announced a ceasefire, effectively placing a lid on the immediate conflict risk – at least for now.

As a result, Brent crude has now fallen by a total of USD 12 from Monday’s peak, currently trading around USD 69 per barrel.

Looking beyond geopolitics, the market will now shift its focus to the upcoming OPEC+ meeting in early July. Saudi Arabia’s decision to increase output earlier this year – despite falling prices – has drawn renewed attention considering recent developments. Some suggest this was a response to U.S. pressure to offset potential Iranian supply losses.

However, consensus is that the move was driven more by internal OPEC+ dynamics. After years of curbing production to support prices, Riyadh had grown frustrated with quota-busting by several members (notably Kazakhstan). With Saudi Arabia cutting up to 2 million barrels per day – roughly 2% of global supply – returns were diminishing, and the risk of losing market share was rising. The production increase is widely seen as an effort to reassert leadership and restore discipline within the group.

That said, the FT recently stated that, the Saudis remain wary of past missteps. In 2018, Riyadh ramped up output at Trump’s request ahead of Iran sanctions, only to see prices collapse when the U.S. granted broad waivers – triggering oversupply. Officials have reportedly made it clear they don’t intend to repeat that mistake.

The recent visit by President Trump to Saudi Arabia, which included agreements on AI, defense, and nuclear cooperation, suggests a broader strategic alignment. This has fueled speculation about a quiet “pump-for-politics” deal behind recent production moves.

Looking ahead, oil prices have now retraced the entire rally sparked by the June 13 Israel–Iran escalation. This retreat provides more political and policy space for both the U.S. and Saudi Arabia. Specifically, it makes it easier for Riyadh to scale back its three recent production hikes of 411,000 barrels each, potentially returning to more moderate increases of 137,000 barrels for August and September.

In short: with no major loss of Iranian supply to the market, OPEC+ – led by Saudi Arabia – no longer needs to compensate for a disruption that hasn’t materialized, especially not to please the U.S. at the cost of its own market strategy. As the Saudis themselves have signaled, they are unlikely to repeat previous mistakes.

Conclusion: With Brent now in the high USD 60s, buying oil looks fundamentally justified. The geopolitical premium has deflated, but tensions between Israel and Iran remain unresolved – and the risk of missteps and renewed escalation still lingers. In fact, even this morning, reports have emerged of renewed missile fire despite the declared “truce.” The path forward may be calmer – but it is far from stable.

Analys

A muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

Brent crossed the 80-line this morning but quickly fell back assigning limited probability for Iran choosing to close the Strait of Hormuz. Brent traded in a range of USD 70.56 – 79.04/b last week as the market fluctuated between ”Iran wants a deal” and ”US is about to attack Iran”. At the end of the week though, Donald Trump managed to convince markets (and probably also Iran) that he would make a decision within two weeks. I.e. no imminent attack. Previously when when he has talked about ”making a decision within two weeks” he has often ended up doing nothing in the end. The oil market relaxed as a result and the week ended at USD 77.01/b which is just USD 6/b above the year to date average of USD 71/b.

Brent jumped to USD 81.4/b this morning, the highest since mid-January, but then quickly fell back to a current price of USD 78.2/b which is only up 1.5% versus the close on Friday. As such the market is pricing a fairly low probability that Iran will actually close the Strait of Hormuz. Probably because it will hurt Iranian oil exports as well as the global oil market.

It was however all smoke and mirrors. Deception. The US attacked Iran on Saturday. The attack involved 125 warplanes, submarines and surface warships and 14 bunker buster bombs were dropped on Iranian nuclear sites including Fordow, Natanz and Isfahan. In response the Iranian Parliament voted in support of closing the Strait of Hormuz where some 17 mb of crude and products is transported to the global market every day plus significant volumes of LNG. This is however merely an advise to the Supreme leader Ayatollah Ali Khamenei and the Supreme National Security Council which sits with the final and actual decision.

No supply of oil is lost yet. It is about the risk of Iran closing the Strait of Hormuz or not. So far not a single drop of oil supply has been lost to the global market. The price at the moment is all about the assessed risk of loss of supply. Will Iran choose to choke of the Strait of Hormuz or not? That is the big question. It would be painful for US consumers, for Donald Trump’s voter base, for the global economy but also for Iran and its population which relies on oil exports and income from selling oil out of that Strait as well. As such it is not a no-brainer choice for Iran to close the Strait for oil exports. And looking at the il price this morning it is clear that the oil market doesn’t assign a very high probability of it happening. It is however probably well within the capability of Iran to close the Strait off with rockets, mines, air-drones and possibly sea-drones. Just look at how Ukraine has been able to control and damage the Russian Black Sea fleet.

What to do about the highly enriched uranium which has gone missing? While the US and Israel can celebrate their destruction of Iranian nuclear facilities they are also scratching their heads over what to do with the lost Iranian nuclear material. Iran had 408 kg of highly enriched uranium (IAEA). Almost weapons grade. Enough for some 10 nuclear warheads. It seems to have been transported out of Fordow before the attack this weekend.

The market is still on edge. USD 80-something/b seems sensible while we wait. The oil market reaction to this weekend’s events is very muted so far. The market is still on edge awaiting what Iran will do. Because Iran will do something. But what and when? An oil price of 80-something seems like a sensible level until something do happen.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanUppgången i oljepriset planade ut under helgen

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals växlar spår – satsar fullt ut på guld

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLåga elpriser i sommar – men mellersta Sverige får en ökning

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanOljan, guldet och marknadens oroande tystnad

-

Analys4 veckor sedan

Analys4 veckor sedanVery relaxed at USD 75/b. Risk barometer will likely fluctuate to higher levels with Brent into the 80ies or higher coming 2-3 weeks

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanJonas Lindvall är tillbaka med ett nytt oljebolag, Perthro, som ska börsnoteras

-

Analys3 veckor sedan

Analys3 veckor sedanA muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanDomstolen ger klartecken till Lappland Guldprospektering