Analys

SHB Råvarubrevet 25 november 2011

Den första stora nyheten är att Handelsbankens nya sektorindex råvaror lanseras i veckan som kommer!

Den första stora nyheten är att Handelsbankens nya sektorindex råvaror lanseras i veckan som kommer!

Från och med nästa torsdag, den 1 december, kan du spetsa till din positionering inom råvaror utan att behöva handla enskilda råvaror, då vi gör våra nya råvaruindex handelsbara. Dessa är ett Energiindex, ett Basmetallindex, ett Livsmedelsindex och ett Ädelmetallindex. Detta kan sägas vara en bild av hur råvarumarknaden idag analyseras, och det är en indelning där de ingående råvarorna i varje sektorindex drivs av likartade faktorer, men som ändå ger en bra riskspridning jämfört med att handla en enskild råvara. Dessa index innehåller också lite fler råvaror än vad som ingår i Handelsbankens breda råvaruindex.

Tanken med de nya sektorindex är att du som kund skall kunna positionera dig inom den del av råvarumarknaden som du tror på, och exkludera det segment du inte tror på, eller till och med gå kort ett index för att därmed skapa rena sektor-strategier.

Vi kommer att till viss del anpassa vårt råvarubrev till de nya sektorprodukterna, så att du enkelt kan bilda dig en uppfattning om vilka sektorer vi på banken tror på för tillfället, även om vi naturligtvis inte kommer att släppa analysen av enskilda råvaror.

Alla fyra index kommer att gå att handla som rena linjära certifikat för både uppgång och nedgång, dvs. du kommer att kunna köpa ett certifikat som stiger i värde med 1 % om det underliggande index stiger med 1 %, och du kommer att kunna köpa ett som stiger med 1 % om index faller med 1 %. Utöver dessa linjära certifikat kommer vi även att lansera Bull/ Bear-certifikat med 3 gånger hävstång, för den mer riskbenägne med något mer kortsiktiga vyer på marknaden.

Den andra stora nyheten är att vi gör dessa produkter handelsbara i svenska kronor!

Fram till nu har större delen av vårt produktutbud haft en valutakomponent, på så vis att avkastningen har kommit inte bara från det underliggande råvaruindex, utan dessutom från rörelsen i USD/SEK och/ eller rörelsen i EUR/SEK. Då vi upplever att många kunder har haft en vilja att renodla sin vy till själva råvarumarknaden, och inte till valutamarknaden, så kommer våra nya sektorprodukter kunna handlas som en ren SEK-investering.

Skillnaden mellan dessa åskådliggörs enklast med ett exempel. Om du exempelvis vill ha en exponering mot Ädelmetall-sektorn baserat i USD, och köper ett USD-certifikat, så kan det liknas vid att du köper dollar, och därefter använder dessa dollar till att köpa guld, silver, platina och palladium. Det betyder att om dina råvaror stiger med 1 % men dollarkursen faller med 1 % så har ditt innehav samma värde som vid köptillfället.

Köper du däremot samma certifikat i SEK så får du inte denna dollarexponering på själva investeringen, utan om råvarorna som ingår i ditt certifikat stiger med 1 % i värde så har din investering stigit med lika mycket.

Den enda valutaexponering du får med dessa är på just den procentens avkastning i detta exempel, då den fortfarande kommer att vara i dollar. Alltså, i detta exempel en dollarexponering på 1 % av din investering istället för i USD-certifikatets fall på 101 % av din investering.

Det viktiga med denna nya valmöjlighet är att du som kund funderar igenom på vilket sätt du ser på din marknadstro, det vill säga tror du på en råvaruprisutveckling framöver, eller tror du både på en råvaruprisutveckling och en utveckling av valutakursen?

Då detta är ett helt nytt sätt för oss att tillhandahålla våra råvaruprodukter så tar vi gärna emot synpunkter från er kunder. Är detta något ni gillar eller ogillar, vill ni att vi noterar fler produkter på detta sätt framöver osv?

Noterbart är att våra Bull/ Bear med hävstång initialt inte kommer att kunna handlas i SEK, utan denna möjlighet gäller bara de linjära certifikaten.

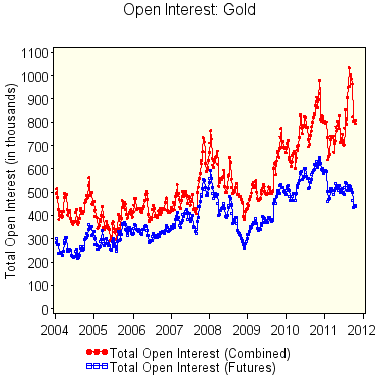

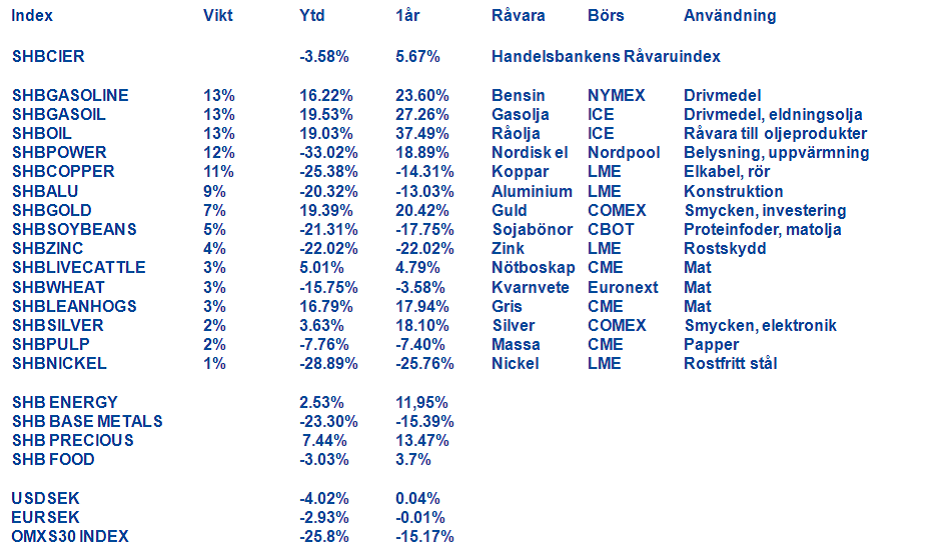

Ser vi till utvecklingen över året har energi och ädelmetaller bidragit positivt till utvecklingen i vårt Råvaruindex medan basmetaller och livsmedel fallit tillbaka, se bilden nedan.

Vårt Råvaruindex har tappat 2 procent under veckan och den europeiska skuldkrisen har återigen varit på tapeten samtidigt som svag statistik från både Kina och USA tyngt alla marknader. Oro kring svårigheten att enas om hur ECB ska användas för att ge stöd åt skuldtyngda länder och det faktum att ECB står redo att sänka räntan mer om så behövs och att PIIGS ländernas räntor är på rekordnivåer tyder på en underliggande svaghet. Mycket talar för en fortsatt svag inledning på nästa vecka.

Energi

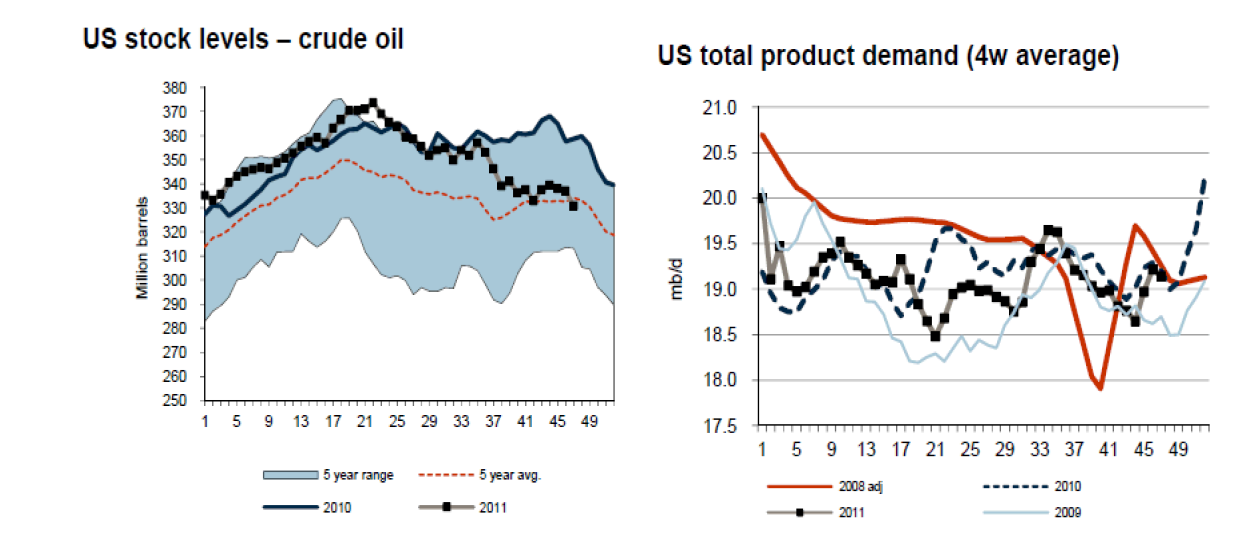

Oljepriset (Brent) föll tillbaka något under veckan trots vikande lager. Amerikanska lagersiffror minskade med totalt 3,9 miljoner fat och det var främst råoljelagren som föll (-6,2 miljoner fat mot förväntat 0,5 m fat). Merparten av fallet tillskrivs den olja som fastnat i transit i Alaska (ca 4,1 m fat) till följd av snöstormar som påverkat lastningen av fartyg. Destillat lagren ökade med 0,8 fat (förväntat -1.3 m fat) och bensin ökade med 4,5 m fat (förväntat 1.1 m fat). Efterfrågan minskade 0.7 fat ner till 18.6 fat per dag. Fyra veckors genomsnittliga efterfrågan är nu 19.1m fat per dag vilket är 0,3% lägre än samma tidpunkt förra året.

Genomsnittligt pris på bensin i USA minskade med 7 cent till 3.37 dollar per gallon – högsta nominella mätningen vid Thanksgiving veckan någonsin. Pris på diesel översteg 4 dollar per gallon för första gången sedan i maj. En kraftfull storm hotar olje-och gasproduktionen i Nordsjön för tillfället. De kraftigaste stormarna väntas i norra delen av Nordsjön och Norska havet. Statoil meddelade på fredagen att de kommer att stänga delar av produktionen i Nordsjön, av säkerhetsskäl. Både ConocoPhillips och Shell sade att deras verksamhet sannolikt inte kommer att påverkas.

Vi flaggade i förra marknadsbrevet för vikande oljepris ned mot 100 dollar (brent) till årsskiftet. Låga lager som är nära 5 års snittet, något lägre för destillat , ger stöd men i övrigt viker efterfrågan snabbare än lagren så vi tror fortsatt att oljan kommer att försvagas. Om något ska driva upp marknaden är det i sådana fall den kommande vinterperioden där sträng kyla i Nordöstra USA brukar vara prisdrivande. Än så länge är dock lagren och produktionen av Heating oil på höga nivåer.

På elmarknaden har utsläppsrätterna gått mycket svagt och decemberterminen har sedan mitten av november sjunkit med ca 25 procent ned till 7 EUR per ton vilket innebär ett avdrag om ca 1.5 öre per KWh på elpriset (dvs 7 euro i utsläppskostnad ger ca 5 öre i påslag på elpriset). En förklaring är att den europeiska skuldkrisen nu börjar få negativ effekt på den europeiska industriproduktionen. Utbud av CERs har ökat under de senaste månaderna samtidigt som elpriserna på den tyska elbörsen är låga. Dessutom är alla detaljerna inför den tredje fasen ännu inte på plats, vilket skapar viss osäkerhet. Kortsiktigt är det svårt att se att priset kommer att stärkas speciellt mycket. Under 2012 väntas dock efterfrågan av utsläppsrätter öka och i takt med alla detaljer inför fas tre kommer på plats finns stöd för ett något högre pris. Eftersom volatiliteten har varit hög sedan starten 2005 pågår diskussion om att eventuellt inför att prisgolv.

Utöver utsläppsrätterna och den svaga utvecklingen på fossila bränslen har även vädret varit fortsatt milt och blött vilket resulterat i ett kraftigt fall på närmaste kvartalet Q1 2012. Ser vi till väderutsikterna är det alltjämt mildare och mer nederbördsrik än normalt men en viss antydan till att utvecklingen går åt det kallare hållet mot slutet av den kommande 10-dagars prognos. Det krävs att denna finner stöd under helgen och att det blir kallare och torrare än normalt för att elpriset ska komma att stiga.

Basmetaller

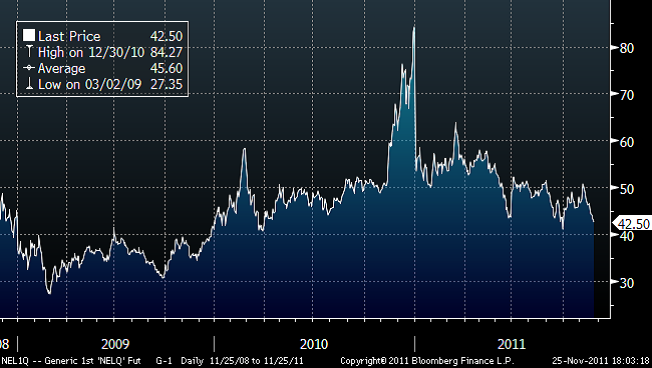

Sentimentet på basmetallerna har försvagats och utöver den svaga utvecklingen på världens börser och en stärkt dollar ser vi något svagare kinesiska siffror. Preliminära PMI siffror för november i landet landar på nivåer under 50 (index över 50 indikerar tillväxt inom industrin) och kanske så lågt som 48. Det har talats mycket om produktionsneddragningar i takt med att deflationsoron tilltar, speciellt på Nickel pig Iron (lågkostnadssubstitut till Nickel), zink och aluminium. På den senare har förvånansvärt lite dragits ned trots att vi handlar en bra bit under marginalkostnadsproduktion. Vad gäller Zink handlar vi ca 25 procent över cash-cost, Nickel 30-35 procent och på Koppar strax över 80 procent över. Nedan en bild på LME Index som tappat 3.65 procent under veckan.

World Steel Association meddelade att stålproduktionen föll 3 procent under oktober till 124 miljoner ton (1.488 miljarder ton på årsbasis) vilket är i nivå med samma period förra året och ett kapacitetsutnyttjande om 76.5 procent. Trots att stålindustrin reagerat snabbare än tidigare, framför allt kinesiska verk som dragit ner produktionen med 12.5 procent sedan i somras, tror vi även här att det krävs ytterligare kapacitetsneddragningar för att balansera marknaden och stabilisera priserna. Järnmalmspriserna har dock funnit stöd och t.o.m stigit 3 procent under veckan till 142.40 dollar per ton på spotmarknaden (The Steel Index för Indiskt CFR Kina).

Sammanfattningsvis har vi svårt att se vad som ska vända den svaga trenden på basmetaller på kort sikt om inte mer produktionskapacitet faller bort.

Ädelmetaller

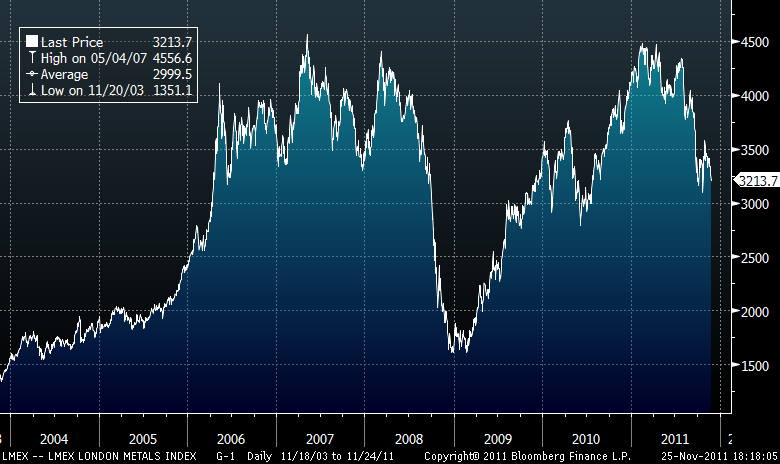

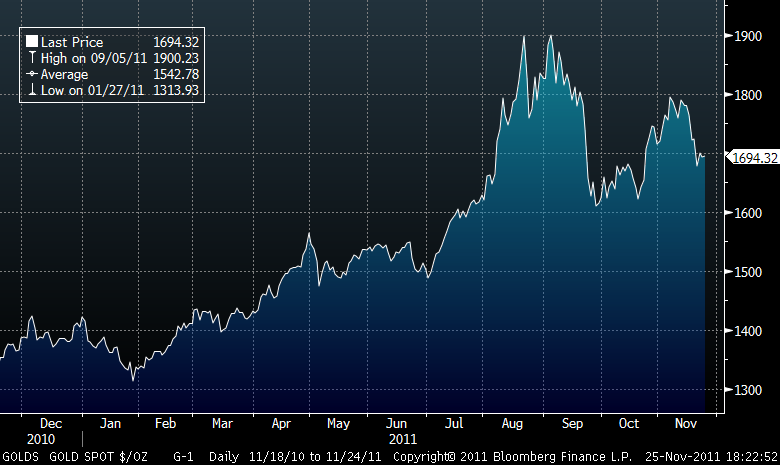

Vi har sett en osedvanligt hög korrelation mellan guldet, aktiemarknaden och råvarumarknaden denna vecka. Guldet tappade inledningsvis efter att en stärkt dollar försvagat sentimentet på guld och råvaror överlag samtidigt som man sålt guld för att täcka förluster på andra tillgångar. Senare idag kommer statistik kring de spekulativa positionerna från U.S. Commodity Futures Trading Comission som kan bringa ytterligare klarhet i frågan. Bilden nedan visar att open interest förr 4.7 procent (kommersiella aktörer netto korta och investerare minskade långa positioner med 1.9% och korta positioner med 7.3%).

Räntespreaden för 10-åriga statsobligationer från de andra länderna i euroområdet jämfört med den 10-åriga tyska går isär ytterligare och vidare ser vi en ökad politiskt anspänning mellan Bryssel och Berlin. Inflöden i den stora fonden SPDR Gold Trust har resulterat i att innehavet nu är nära rekordnivå och långsiktiga investerare sätter fortsatt sitt hopp till guldet som värdebevarande fristad så vi förväntar oss att guldet finner visst stöd på dessa nivåer. I övrigt på ädelmetallerna noterar vi att Silver även pressats något av vikande Kinesiska importsiffror som föll 26 procent från förra året.

Livsmedel

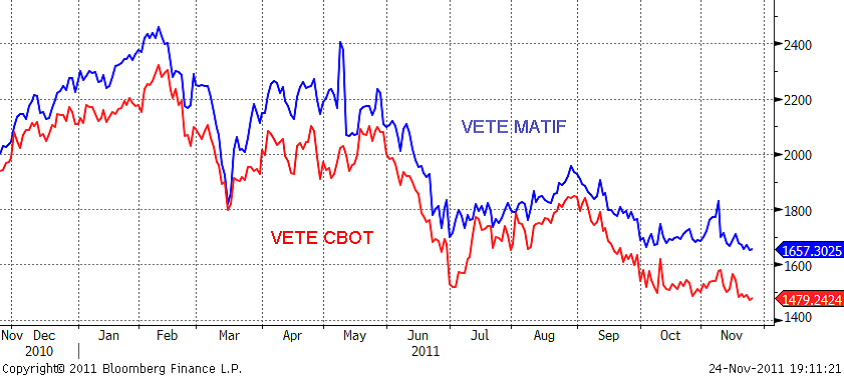

Vetepriset på Matif har gått ned sedan förra torsdagens stängningskurs, likaså vetet i Chicago. Orsaken till nedgången är främst en ökad oro för den globala ekonomin, dels EU:s skuldkris men under veckan har oron ökat även för utvecklingen i USA och Kina.

Oron för det amerikanska höstvetet kvarstår, viss nederbörd har lindrat situationen i veckan men mer regn behövs och grödan går snart i vintervila. Det är relativt torrt på flera platser i Europa men grödan uppges vara i bra skick. Viss nederbörd faller i Argentina inför skörd, men någon oro för skörden finns ännu inte – motsatt förhållande råder i Australien där regn ökat oron för sjunkande kvalitet. Som vi rapporterat om tidigare är stora delar av det ukrainska höstvetet i dåligt skick, fallande temperaturer utan skyddande snötäcke lindrar inte situationen. En stor del av det ukrainska vetet beräknas sås om till våren, dock väntas den största delen av denna areal sås med majs.

Inte minst beroende av utvecklingen för den globala ekonomin kan vetepriserna fortsätta att falla ytterligare. Ryssland kommer se till att vara mest konkurrenskraftig genom att ha lägst priser, skillnaden till det europeiska och det amerikanska vetet har dock minskat som följd av den senaste tiden nedgång. Eventuella logistikproblem för länderna i öst under vintern kan hjälpa övriga exportörer att vinna affärer men samtidigt väntas konkurrensen hårdna i samband med att skörden startar på södra halvklotet.

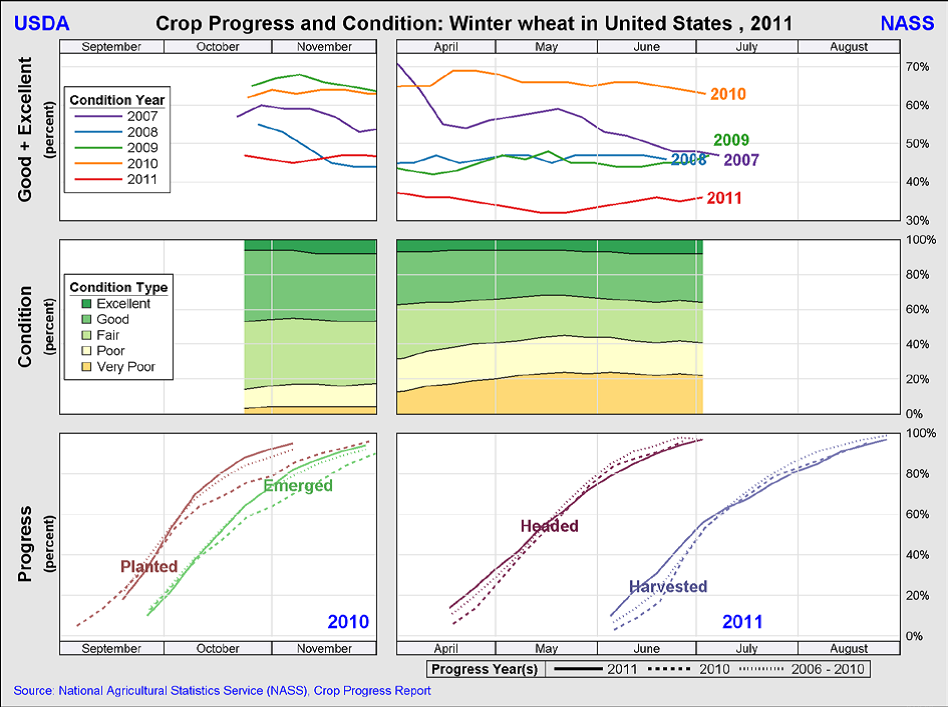

Enligt måndagens USDA rapport uppges 87 procent av grödan ha nått uppkomststadiet, upp från förra veckans 83 procent. Att jämföra med 91 procent vid samma tid förra året och 88 procent för genomsnittet för de senaste fem åren.

Andelen av grödan som bedöms vara i skicket ”good/very good” var 50 procent, oförändrat från förra veckan och över förra årets 47 procent vid samma tidpunkt. Andelen av höstvetet som angavs vara i skicket ”poor/very poor” var beräknad till 16 procent, två procentenheter mer än vid förra veckan.

Terminspriserna på majs i Chicago har gått ned kraftigt sedan förra veckan, främst påverkat av en ökad oro för den globala ekonomin. En starkare amerikansk dollar och fallande priser på råolja har bidragit till nedgången. Som följd av att stora delar av Ukrainas höstvete och höstraps är i uselt skick väntas en stor del av arealen sås om – omkring 500.000 hektar beräknas sås med majs.

Amerikanska exportsiffror är fortsatt låga, inte minst som följd av hård konkurrens från majs men även fodervete från bland annat Ukraina. Som vi skrivit tidigare har det även skett en del import av fodervete till USA – vilket ytterligare bevisar att de amerikanska priserna har svårt att konkurrera.

Det är något torrt i Argentina för sådd men regn i veckan ger viss hjälp, än så länge uppges det inte vara någon större fara men viss oro finns för att läget försämras i december.

Inhemsk efterfrågan är fortsatt relativt hög och lagernivåerna är låga, vilket bör begränsa nedsidan. Dock fokuserar marknaden just nu på oron för den globala ekonomin och det är därför svårt att se stigande priser innan läget stabiliserat sig något. Försämrat väder i Sydamerika kan dock få priserna att återhämta sig något.

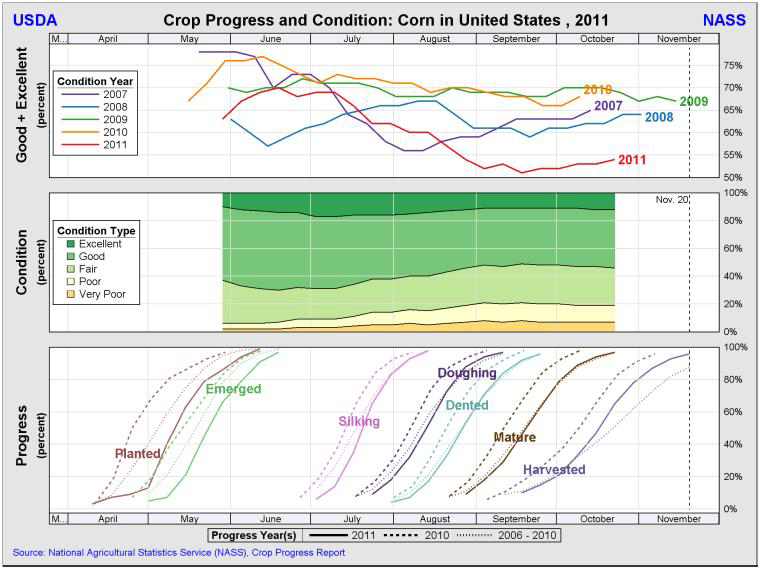

Den amerikanska majsskörden uppgavs i måndagens USDA rapport vara avklarad till 96 procent, upp från förra veckans 93 procent. Vid samma tid förra året var hela 99 procent av skörden avklarad och genomsnittet för de senaste fem åren är 88 procent.

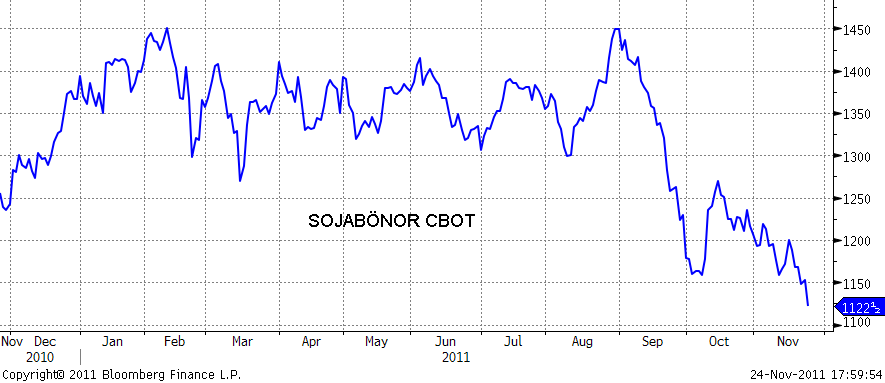

Terminspriserna på sojabönor i Chicago har gått ned kraftigt sedan förra veckan i linje med övriga råvaror, påverkat inte minst av ökad oro för världsekonomin.

Brasilianska sådden uppges gå väl och vara avklarad till 71 procent, upp 13 procentenheter sedan förra veckan. I den viktigaste sojaregionen, Mato Grosso, är sådden till 94 procent klar. I grannlandet Argentina uppges 44 procent av sådden vara klar, något mer än 42 procent vid samma tid förra året. Vädret är för tillfället tillfredställande men viss oro finns för torrare väder december och framåt – något marknaden kommer följa noga.

Det är med rådande problem i världsekonomin svårt att se någon större uppsida för sojabönorna, samtidigt väntas Kina fortsätta att vara en aktiv importör av amerikansk soja – vilket bör begränsa en eventuell nedgång. Om faran om försämrat väder i Sydamerika besannas bör dock sojapriserna, precis som majspriserna, kunna återhämta sig något.

Skuldkrisen och inbromsningen in den globala tillväxten återspeglas även i fallande bomullspriser där priset fallit närmare10 procent de senaste två veckorna. Efterfrågan på världsmarknaden av bomull rapporteras bli 1,7 procent lägre än väntat jämfört med förra månadens siffror och därmed väntas ett stort överskott av bomull. I oktober släppte USDA följande bomullssiffror; Världens export 2011/2012 av bomull väntas stiga med 3 procent, där Australien väntas nå all-time-high, en ökning med 71 procent från tidigare år. Även Brasiliens export väntas stiga kraftigt, en ökning med 90 procent medan USA, världens ledande bomullsexportör, väntas minska sin export med 20 procent p.g.a. lägre lager och hårdare konkurrens om marknadsandel.

Kina som världens största bomullsimportör har en signifikant roll på världsmarknaden för handel av bomull. Kina väntas öka sin import med 17 procent från tidigare år.

Den globala bomullsproduktionen för 2011/2012 väntas nå all-time-high till 124,2 miljoner bales (1 bale = 218 kg), en uppgång på 8 procent. Kina och Indien, världens största och näst största bomullsproducenter, väntas växa med 10 respektive 8 procent från föregående år. Pakistan väntas öka sin produktion med 14 procent medan USA väntas tappa 8 procent från tidigare år, trots marginell uppgång i oktober från föregående månad.

Världskonsumtionen 2011/2012 väntas i stort sett bli oförändrad från föregående år, detta som följd av den strama ekonomiska situationen i världen. Däremot väntas de globala utgående lagren stiga med 22 procent jämfört med förra året.

Bomullspriserna idag ligger på samma nivå som förra årets slut. Baserat på de senaste bomullsiffrorna från USDA-rapporten ser vi en rimlig prisnivå kring 95 cent vid årets slut.

Kaffepriset

Kaffepriset har pendlat mellan 226 och 250 USd/Ib under de senaste två månaderna. Handlare fortsätter att vara bearish inför nästa års priser främst p.g.a. fortsatt rekordskörd från Brasilien och Vietnam. Gynnsam nederbörd väntas denna vecka i Brasilien medan torrare väder är rapporterat i Vietnam vilket anses vara bra för skörden. Det rapporteras fortfarande om skadad skörd, orsakad av det kraftiga regnet, i Centralafrika och lägre produktion väntas i Colombia. Det spekuleras kring att Vietnams export kan ha minskat med 28 procent den här månaden. Exporten för de första 11 månaderna av året var estimerad till 1,08 miljoner ton, en ökning med 2,4 procent från förra året.

Enligt en undersökning kan Vietnams produktion, världens näst största producent av kaffe, komma att stiga till rekordnivåer på 1,32 miljoner ton i år (räknat från 1 oktober) vid gynnsamma väderförhållanden och ökad odling.

Beroende på om den europeiska skuldkrisen eskalerar, om väderförhållandena i Centralamerika stabiliseras samt om Brasilien och Vietnamn lyckas leverera rekordskörd tror vi på något lägre kaffepriser på sikt.

Kakaopriset har under veckan handlats på årslägsta under 2400 USD/MT, en nedgång med 35 procent sedan mars, detta på bl. a. signaler om goda tillgångar från Ghana och Elfenbenskusten. Den europeiska oron verkar spela en central roll för investerare som är mer avvaktande med råvaruplaceringar och söker sig istället till dollarn och obligationer. Ett globalt överskott på kakao och det svaga ekonomiska läget i världen håller efterfrågan nere och gör handlare mindre köpsugna, därför tror vi att kakaopriset kan fortsätta ner ytterligare något.

Handelsbankens Råvaruindex

[box]SHB Råvarubrevet är producerat av Handelsbanken och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Ansvarsbegränsning

Detta material är producerat av Svenska Handelsbanken AB (publ) i fortsättningen kallad Handelsbanken. De som arbetar med innehållet är inte analytiker och materialet är inte oberoende investeringsanalys. Innehållet är uteslutande avsett för kunder i Sverige. Syftet är att ge en allmän information till Handelsbankens kunder och utgör inte ett personligt investeringsråd eller en personlig rekommendation. Informationen ska inte ensamt utgöra underlag för investeringsbeslut. Kunder bör inhämta råd från sina rådgivare och basera sina investeringsbeslut utifrån egen erfarenhet.

Informationen i materialet kan ändras och också avvika från de åsikter som uttrycks i oberoende investeringsanalyser från Handelsbanken. Informationen grundar sig på allmänt tillgänglig information och är hämtad från källor som bedöms som tillförlitliga, men riktigheten kan inte garanteras och informationen kan vara ofullständig eller nedkortad. Ingen del av förslaget får reproduceras eller distribueras till någon annan person utan att Handelsbanken dessförinnan lämnat sitt skriftliga medgivande. Handelsbanken ansvarar inte för att materialet används på ett sätt som strider mot förbudet mot vidarebefordran eller offentliggörs i strid med bankens regler.

Finansiellt instruments historiska avkastning är inte en garanti för framtida avkastning. Värdet på finansiella instrument kan både öka och minska och det är inte säkert att du får tillbaka hela det investerade kapitalet.

Analys

Tightening fundamentals – bullish inventories from DOE

The latest weekly report from the US DOE showed a substantial drawdown across key petroleum categories, adding more upside potential to the fundamental picture.

Commercial crude inventories (excl. SPR) fell by 5.8 million barrels, bringing total inventories down to 415.1 million barrels. Now sitting 11% below the five-year seasonal norm and placed in the lowest 2015-2022 range (see picture below).

Product inventories also tightened further last week. Gasoline inventories declined by 2.1 million barrels, with reductions seen in both finished gasoline and blending components. Current gasoline levels are about 3% below the five-year average for this time of year.

Among products, the most notable move came in diesel, where inventories dropped by almost 4.1 million barrels, deepening the deficit to around 20% below seasonal norms – continuing to underscore the persistent supply tightness in diesel markets.

The only area of inventory growth was in propane/propylene, which posted a significant 5.1-million-barrel build and now stands 9% above the five-year average.

Total commercial petroleum inventories (crude plus refined products) declined by 4.2 million barrels on the week, reinforcing the overall tightening of US crude and products.

Analys

Bombs to ”ceasefire” in hours – Brent below $70

A classic case of “buy the rumor, sell the news” played out in oil markets, as Brent crude has dropped sharply – down nearly USD 10 per barrel since yesterday evening – following Iran’s retaliatory strike on a U.S. air base in Qatar. The immediate reaction was: “That was it?” The strike followed a carefully calibrated, non-escalatory playbook, avoiding direct threats to energy infrastructure or disruption of shipping through the Strait of Hormuz – thus calming worst-case fears.

After Monday morning’s sharp spike to USD 81.4 per barrel, triggered by the U.S. bombing of Iranian nuclear facilities, oil prices drifted sideways in anticipation of a potential Iranian response. That response came with advance warning and caused limited physical damage. Early this morning, both the U.S. President and Iranian state media announced a ceasefire, effectively placing a lid on the immediate conflict risk – at least for now.

As a result, Brent crude has now fallen by a total of USD 12 from Monday’s peak, currently trading around USD 69 per barrel.

Looking beyond geopolitics, the market will now shift its focus to the upcoming OPEC+ meeting in early July. Saudi Arabia’s decision to increase output earlier this year – despite falling prices – has drawn renewed attention considering recent developments. Some suggest this was a response to U.S. pressure to offset potential Iranian supply losses.

However, consensus is that the move was driven more by internal OPEC+ dynamics. After years of curbing production to support prices, Riyadh had grown frustrated with quota-busting by several members (notably Kazakhstan). With Saudi Arabia cutting up to 2 million barrels per day – roughly 2% of global supply – returns were diminishing, and the risk of losing market share was rising. The production increase is widely seen as an effort to reassert leadership and restore discipline within the group.

That said, the FT recently stated that, the Saudis remain wary of past missteps. In 2018, Riyadh ramped up output at Trump’s request ahead of Iran sanctions, only to see prices collapse when the U.S. granted broad waivers – triggering oversupply. Officials have reportedly made it clear they don’t intend to repeat that mistake.

The recent visit by President Trump to Saudi Arabia, which included agreements on AI, defense, and nuclear cooperation, suggests a broader strategic alignment. This has fueled speculation about a quiet “pump-for-politics” deal behind recent production moves.

Looking ahead, oil prices have now retraced the entire rally sparked by the June 13 Israel–Iran escalation. This retreat provides more political and policy space for both the U.S. and Saudi Arabia. Specifically, it makes it easier for Riyadh to scale back its three recent production hikes of 411,000 barrels each, potentially returning to more moderate increases of 137,000 barrels for August and September.

In short: with no major loss of Iranian supply to the market, OPEC+ – led by Saudi Arabia – no longer needs to compensate for a disruption that hasn’t materialized, especially not to please the U.S. at the cost of its own market strategy. As the Saudis themselves have signaled, they are unlikely to repeat previous mistakes.

Conclusion: With Brent now in the high USD 60s, buying oil looks fundamentally justified. The geopolitical premium has deflated, but tensions between Israel and Iran remain unresolved – and the risk of missteps and renewed escalation still lingers. In fact, even this morning, reports have emerged of renewed missile fire despite the declared “truce.” The path forward may be calmer – but it is far from stable.

Analys

A muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

Brent crossed the 80-line this morning but quickly fell back assigning limited probability for Iran choosing to close the Strait of Hormuz. Brent traded in a range of USD 70.56 – 79.04/b last week as the market fluctuated between ”Iran wants a deal” and ”US is about to attack Iran”. At the end of the week though, Donald Trump managed to convince markets (and probably also Iran) that he would make a decision within two weeks. I.e. no imminent attack. Previously when when he has talked about ”making a decision within two weeks” he has often ended up doing nothing in the end. The oil market relaxed as a result and the week ended at USD 77.01/b which is just USD 6/b above the year to date average of USD 71/b.

Brent jumped to USD 81.4/b this morning, the highest since mid-January, but then quickly fell back to a current price of USD 78.2/b which is only up 1.5% versus the close on Friday. As such the market is pricing a fairly low probability that Iran will actually close the Strait of Hormuz. Probably because it will hurt Iranian oil exports as well as the global oil market.

It was however all smoke and mirrors. Deception. The US attacked Iran on Saturday. The attack involved 125 warplanes, submarines and surface warships and 14 bunker buster bombs were dropped on Iranian nuclear sites including Fordow, Natanz and Isfahan. In response the Iranian Parliament voted in support of closing the Strait of Hormuz where some 17 mb of crude and products is transported to the global market every day plus significant volumes of LNG. This is however merely an advise to the Supreme leader Ayatollah Ali Khamenei and the Supreme National Security Council which sits with the final and actual decision.

No supply of oil is lost yet. It is about the risk of Iran closing the Strait of Hormuz or not. So far not a single drop of oil supply has been lost to the global market. The price at the moment is all about the assessed risk of loss of supply. Will Iran choose to choke of the Strait of Hormuz or not? That is the big question. It would be painful for US consumers, for Donald Trump’s voter base, for the global economy but also for Iran and its population which relies on oil exports and income from selling oil out of that Strait as well. As such it is not a no-brainer choice for Iran to close the Strait for oil exports. And looking at the il price this morning it is clear that the oil market doesn’t assign a very high probability of it happening. It is however probably well within the capability of Iran to close the Strait off with rockets, mines, air-drones and possibly sea-drones. Just look at how Ukraine has been able to control and damage the Russian Black Sea fleet.

What to do about the highly enriched uranium which has gone missing? While the US and Israel can celebrate their destruction of Iranian nuclear facilities they are also scratching their heads over what to do with the lost Iranian nuclear material. Iran had 408 kg of highly enriched uranium (IAEA). Almost weapons grade. Enough for some 10 nuclear warheads. It seems to have been transported out of Fordow before the attack this weekend.

The market is still on edge. USD 80-something/b seems sensible while we wait. The oil market reaction to this weekend’s events is very muted so far. The market is still on edge awaiting what Iran will do. Because Iran will do something. But what and when? An oil price of 80-something seems like a sensible level until something do happen.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanStor uppsida i Lappland Guldprospekterings aktie enligt analys

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSilverpriset släpar efter guldets utveckling, har mer uppsida

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanUppgången i oljepriset planade ut under helgen

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanLåga elpriser i sommar – men mellersta Sverige får en ökning

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanMahvie Minerals växlar spår – satsar fullt ut på guld

-

Analys3 veckor sedan

Analys3 veckor sedanVery relaxed at USD 75/b. Risk barometer will likely fluctuate to higher levels with Brent into the 80ies or higher coming 2-3 weeks

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanOljan, guldet och marknadens oroande tystnad

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanJonas Lindvall är tillbaka med ett nytt oljebolag, Perthro, som ska börsnoteras