Analys

SHB Råvarubrevet 15 mars 2013

Råvaror allmänt

Råvaror allmänt

Makro ställs mot politik, ännu en gång

Drivkraften i närtid är främst det osäkra valutfallet i Italien. Även om vissa datautfall som inköpschefsindex för EMU-området och Kina varit något sämre än väntat har dataskörden överlag varit fortsatt god. Börsrallyt har fortsatt att sätta avtryck i företagens och hushållens stämningsläge, skattehöjningar och nedskärningar till trots. Råvaror har planat ut efter februari månads branta fall.

Den bild vi har av makroutvecklingen ger stöd för bred uppgång för råvaror. För den amerikanska ekonomin handlar det mycket om att hushållen svarar mot den förbättring som äger rum på bostadsmarknaden. Trots att bostadsmarknaden överraskade positivt under hela 2012 har marknaden inte dragit några större växlar för vad det innebär för konsumenternas välbefinnande. Ingen räknar idag med att ”den amerikanska konsumenten” kommer tillbaka på allvar. Men tänk om!

Skattehöjningar, nedskärningar och kanske även en minskning av federala utgifter i slutet av april utgör motvindar i USA. Detta har dock hittills motverkats av positiva förmögenhets- och sentimentseffekter. Som vanligt är läget i EMU-området värre. Det italienska valet resulterade i ett oklart parlamentariskt läge utan någon tydlig vinnare. Rapporter gör gällande att Bersani kommer att försöka sy ihop en bred regering tillsammans med Berlusconis allians eller delar därav. Ett sådant utfall vore marknadspositivt pga. minskad osäkerhet.

Bernanke har lugnat marknaderna, som sondmatats med lätt hökiga signaler från de senaste protokollen. Bernanke sade att ”en signifikant majoritet” bland röstande ledamöterna är för nuvarande penningpolitik. Han tonade även ned riskerna med den lätta penningpolitiken, vidhöll att Fed kan hålla köpta obligationer till förfall och att det inte är aktuellt att sänka köptakten ännu.

Basmetallerna

Kina ökar produktionstakten

Kineserna har dragit upp produktionstakten på såväl basmetaller som stål visar färsk statistik. 2.21 miljoner ton stål per dag produceras och All-time-high vilket vittnar om god efterfrågan från både transport- och fastighetssektorn. Kina har ytterligare 35 procent i installerad kapacitet, ca 970 miljoner ton, som man inte kör utan målet är att hålla produktionstakten i nivå med efterfrågan kring ca 700 miljoner ton.

På Aluminium har produktionstakten ökat med 15 procent YoY till och betydande smältkapacitet installeras nu i de Nordvästra provinserna. Oroande kan tyckas om man ser till överskottet på Aluminium men intressant när även på Kopparproduktionen ökar kraftigt (+11.9% YoY) så trenden tycks bekräfta en stor förändring i mönstret på Kinas import av råvaror. Från import av färdiga varor (raffinerad koppar exempelvis) till att i större utsträckning kontrollera förädlingen (import av koncentrat). Landet är fortfarande långt ifrån självförsörjande när det gäller raffinerad metall och den kinesiska importen kommer att förbli en stor del av den globala handeln, men inte nödvändigtvis i samma utsträckning som historiskt varit fallet. Detta kommer naturligtvis också pressa marginalerna för smält- och raffinaderier ytterligare. Vårt Basmetallindex stiger 1 procent under veckan efter att ha fallit med 6 procent under februari och vi bedömer att detta ger möjlighet att kliva in i metaller på bra nivåer.

Nedan finner du en graf ser du hur Handelsbankens Basmetallindex (rött) rört sig i förhållande till Råvaruindex (blått) och OMX 30 (grönt).

Trots nedgången under veckan tror vi på högre priser på basmetaller och ser istället möjlighet till ”buy on dip”. Vi tror på: BASMET H

Ädelmetaller

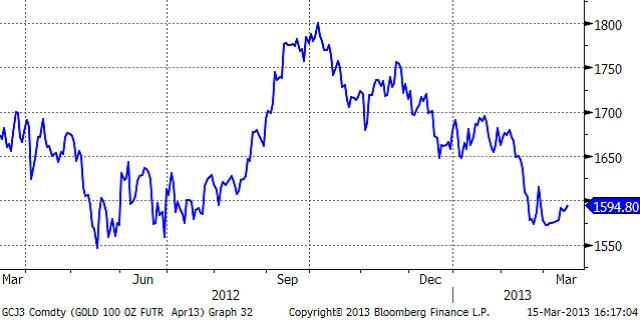

Vi behåller vår negativa syn på guldet

Sedan förra veckan har guldet knappt rört sig, varken upp eller ner. Vi behåller dock vår negativa – väldigt negativa – syn på guldet, och ägnar veckans spalt åt att fördjupa resonemanget bakom vår vy. Under nästa vecka hoppas vi kunna titta närmare på guldprisets utveckling under 70-talet, vilken åtföljdes av en halvering av priset, och se om det finns likheter med det läge vi befinner oss i nu.

Det absolut viktigaste skälet till vår negativa syn är att guld inte behövs. Alla överlever vi utan guld – till skillnad från spannmål – och vi behöver inte guld vare sig när vi bygger hus, broar, bilar eller mobiltelefoner. Många av oss vill ha guld, men ingen behöver guld. Detta faktum gör att guldets dynamik är väsensskild från övriga råvaror. Vi köper guld som en värdebevarare, som inflationsskydd, eller som en ren spekulation. Och naturligtvis för att det är en vacker utsmyckare och statussymbol att bära synligt.

Problemet med allt detta är att det krävs fantastiskt mycket nya köpare bara för att hindra guldet från att falla i pris. Det produceras guld för runt 170 miljarder dollar varje år, guld som måste köpas av de som hoppas kunna sälja det till ett ännu högre pris till någon annan. Eller sätta det på fingret eller runt halsen. För allt guld som någonsin producerats finns fortfarande, så man kan säga att lagernivån är god.

Så, glöm resonemang om att det är tilltagande riskaptit som kommer att sänka värdet på guld, det är bara triggern till att priset nu börjat falla. Det är guldets totala brist på nytta som kommer att sätta rätt värde i slutändan.

Starkare dollar och högre räntor blir utmanande för guldet samtidigt som inflationen väntas vara låg under året. Vi tror på: GULD S H

Energi

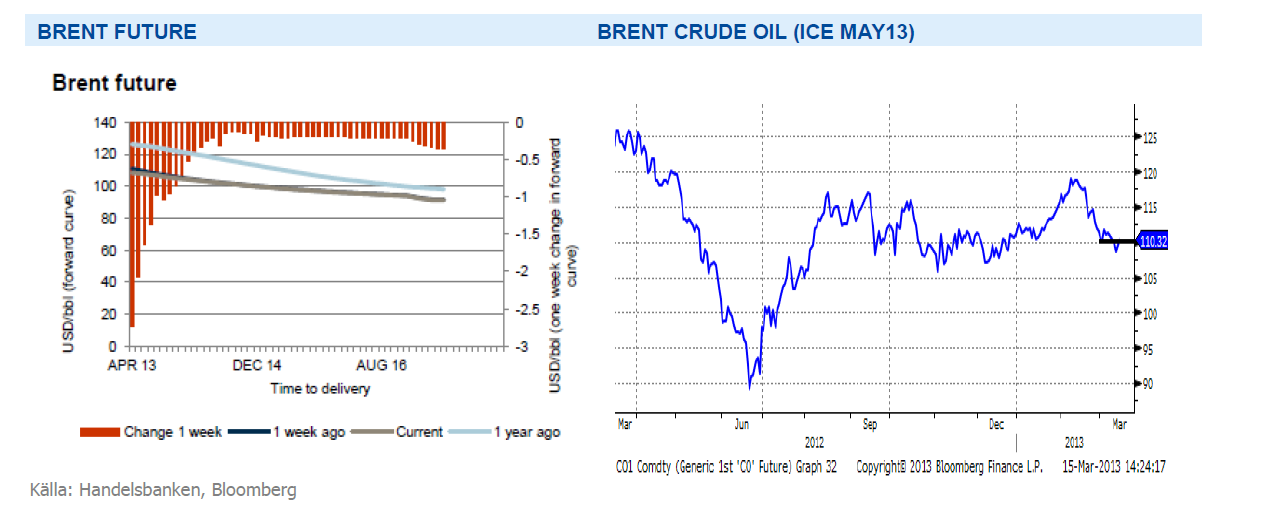

Oljan finner stöd

Oljan återhämtar sig mot slutet av veckan efter positiva amerikanska arbetslöshetssiffror och en svagare dollarutveckling. Samtidigt som Sudan meddelat att man beordrat alla utländska oljebolag och operatörer att återuppta oljeproduktionen (350kbpd) efter avmilitarisering i området kring gränsen mot södra Sudan, finner oljan fortsatt stöd från risk för produktionsbortfall. President Obama besöker Israel nästa vecka och diskussioner kring Iran´s kärnvapen och en förlängning av sanktionerna är självklart en intressant punkt på agendan. OPEC har dock signalerat att man är beredd att skruva upp produktionen med ytterligare 300kb (+1.2%) under de kommande veckorna för att täcka upp efterfrågan så fundamentalt är det svårt att motivera köp på dessa nivåer. Däremot verkar oljan finna stöd på strax under 110 så vi bedömer att potential just nu finns på uppsidan. Lägg därtill en fortsatt backwardation (avdrag) på Brentterminerna om ca 6 procent 1 år ut vilket gynnar ett innehav.

Elen oförändrad över veckan, samtidigt som kalla och torra prognoser verkar för uppsidan backar energikol (-2%) och utsläppsrätterna tillbaka vilket resulterar i en stillastående marknad. Så länge vi inte får en kraftigt förändrad energibalans (förväntas vara -11.5 TWh mot slutet av nästa vecka) eller brytpris på kol är det svårt att vara annat än neutral.

Vad gäller utsläppsrätterna anordnade man i veckan en icke bindande testomröstning inom EU Parlamentet (vilken för övrigt gick igenom) och det är i dagsläget väldigt osäkert när den officiella omröstningen sker, senaste datum är angivet till den 15e april. Därefter inleder man diskussionerna kring strukturen för hela systemet. Mer information för den som är intresserad finns att läsa på EU Kommissionens hemsida.

Den råvarugrupp som är mest beroende av den globala konjunkturen är Energi och med en starkare konjunktur ser vi positivt på utvecklingen för denna sektor. Vi tror på: ENERGI H

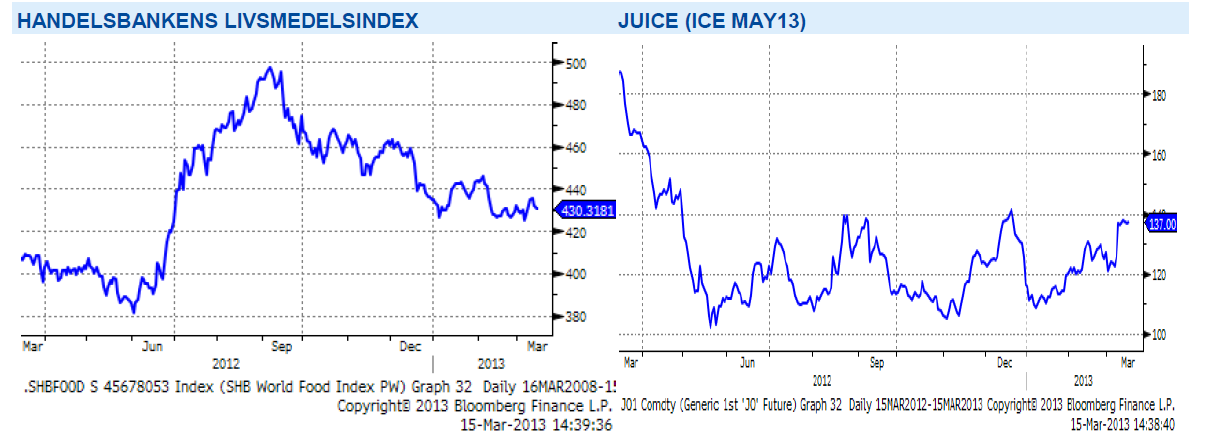

Livsmedel

Ökad europeisk veteproduktion

Terminspriserna på vete noteras upp sedan förra veckan i både Chicago och Paris. Uppgången är delvis en följd av något torrare och varmare väderlek för det amerikanska höstvetet, vilket inte gynnar grödan inför våren. Större amerikansk export än väntat har även det bidragit till prisuppgången.

I EU har nederbörd i söder saktat upp vårbruket i en del regioner samtidigt som klart kyligare väder och en del snö fördröjer vårbruket i norra Europa. EU-kommissionen spår den högsta europeiska veteskörden på fem år med 140 miljoner ton, upp 6,2 procent från förra året. I dagsläget upplevs bara problem i Storbritannien och norra Frankrike som båda fått för mycket regn. I Ukraina har det fallit regn eller snö i de centrala och norra delarna vilket fördröjer vårbruket, landets södra delar är dock mildare och torrare. Andelen utvintring uppskattas till omkring 9 procent, klart lägre än förra årets 25 procent. Ryssland är med tanke på begränsat snötäcke i en del sydliga regioner något för kallt. Förutom torrt väder för höstvetet i USA och än så länge relativt små problem i EU finns det i dagsläget inte mycket som oroar och all anledning att tro på en ökad global veteproduktion. Även för den amerikanska majsen, vilken har stor påverkan på vetet, har situationen förbättrats. Givet inga större väderproblem bör vi kunna vänta oss fortsatt lägre priser lite längre fram på året.

På kaffemarknaden väntas rekordskördar i Brasilien där produktionen beräknas öka från 47 till 48 miljoner bags (1 bag = 60 kg) för säsongen 2013/-14. Kaffe är en varannan-år-råvara och efter ett år (2012) med rekordskördar brukar normalt året efter innebära ett produktionsbortfall med omkring 30 procent. Men med bättre beskärningsteknik och ökat antal planterade träd per hektar har man i år lyckats minska produktionsbortfallet till omkring 10 procent. Vi har med anledning av detta noterat fallande priser efter en svajig tid med delvis stigande priser som följd av oroligheterna kring svampsjukdomar i Centralamerika. Juice är en av råvarorna som stigit mest i år, upp 18 procent sedan årsskiftet.

Torkan i Florida fortsätter drabba apelsinodlingen och torrare väder väntas de kommande två veckorna. Regnsäsongen drar i gång i juni men mycket mer regn behövs. I förra veckan sänkte det amerikanska jordbruksdepartementet, USDA sin prognos för apelsinproduktionen i Florida med 1,8 procent vilket fått priset på apelsinterminen att skjuta i höjden.

Vi behåller vår negativa syn för soja, majs och vete, trots riskerna för torrt väder i USA. Normal väderlek bör ge press på spannmålspriserna. Vi tror på: LIVSMEDEL S H

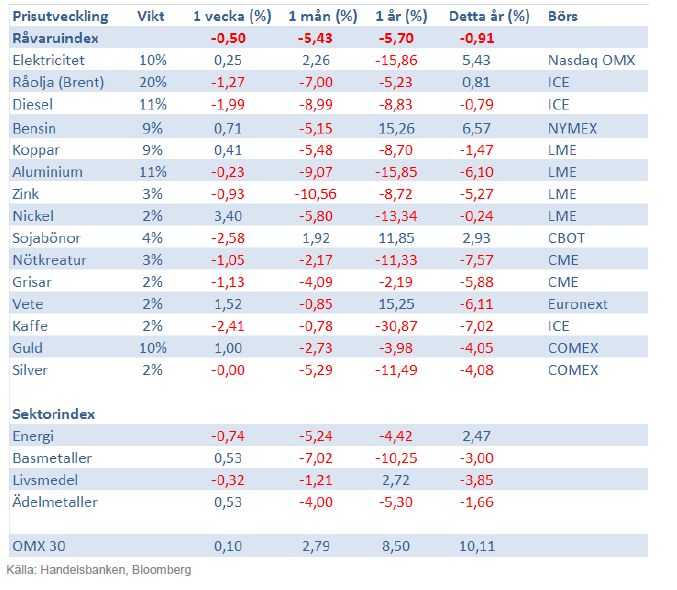

Handelsbankens Råvaruindex

Handelsbankens råvaruindex består av de underliggande indexen för respektive råvara. Vikterna är bestämda till hälften från värdet av global produktion och till hälften från likviditeten i terminskontrakten.

[box]SHB Råvarubrevet är producerat av Handelsbanken och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Ansvarsbegränsning

Detta material är producerat av Svenska Handelsbanken AB (publ) i fortsättningen kallad Handelsbanken. De som arbetar med innehållet är inte analytiker och materialet är inte oberoende investeringsanalys. Innehållet är uteslutande avsett för kunder i Sverige. Syftet är att ge en allmän information till Handelsbankens kunder och utgör inte ett personligt investeringsråd eller en personlig rekommendation. Informationen ska inte ensamt utgöra underlag för investeringsbeslut. Kunder bör inhämta råd från sina rådgivare och basera sina investeringsbeslut utifrån egen erfarenhet.

Informationen i materialet kan ändras och också avvika från de åsikter som uttrycks i oberoende investeringsanalyser från Handelsbanken. Informationen grundar sig på allmänt tillgänglig information och är hämtad från källor som bedöms som tillförlitliga, men riktigheten kan inte garanteras och informationen kan vara ofullständig eller nedkortad. Ingen del av förslaget får reproduceras eller distribueras till någon annan person utan att Handelsbanken dessförinnan lämnat sitt skriftliga medgivande. Handelsbanken ansvarar inte för att materialet används på ett sätt som strider mot förbudet mot vidarebefordran eller offentliggörs i strid med bankens regler.

Analys

More weakness and lower price levels ahead, but the world won’t drown in oil in 2026

Some rebound but not much. Brent crude rebounded 1.5% yesterday to $65.47/b. This morning it is inching 0.2% up to $65.6/b. The lowest close last week was on Thursday at $64.11/b.

The curve structure is almost as week as it was before the weekend. The rebound we now have gotten post the message from OPEC+ over the weekend is to a large degree a rebound along the curve rather than much strengthening at the front-end of the curve. That part of the curve structure is almost as weak as it was last Thursday.

We are still on a weakening path. The message from OPEC+ over the weekend was we are still on a weakening path with rising supply from the group. It is just not as rapidly weakening as was feared ahead of the weekend when a quota hike of 500 kb/d/mth for November was discussed.

The Brent curve is on its way to full contango with Brent dipping into the $50ies/b. Thus the ongoing weakening we have had in the crude curve since the start of the year, and especially since early June, will continue until the Brent crude oil forward curve is in full contango along with visibly rising US and OECD oil inventories. The front-month Brent contract will then flip down towards the $60/b-line and below into the $50ies/b.

At what point will OPEC+ turn to cuts? The big question then becomes: When will OPEC+ turn around to make some cuts? At what (price) point will they choose to stabilize the market? Because for sure they will. Higher oil inventories, some more shedding of drilling rigs in US shale and Brent into the 50ies somewhere is probably where the group will step in.

There is nothing we have seen from the group so far which indicates that they will close their eyes, let the world drown in oil and the oil price crash to $40/b or below.

The message from OPEC+ is also about balance and stability. The world won’t drown in oil in 2026. The message from the group as far as we manage to interpret it is twofold: 1) Taking back market share which requires a lower price for non-OPEC+ to back off a bit, and 2) Oil market stability and balance. It is not just about 1. Thus fretting about how we are all going to drown in oil in 2026 is totally off the mark by just focusing on point 1.

When to buy cal 2026? Before Christmas when Brent hits $55/b and before OPEC+ holds its last meeting of the year which is likely to be in early December.

Brent crude oil prices have rebounded a bit along the forward curve. Not much strengthening in the structure of the curve. The front-end backwardation is not much stronger today than on its weakest level so far this year which was on Thursday last week.

The front-end backwardation fell to its weakest level so far this year on Thursday last week. A slight pickup yesterday and today, but still very close to the weakest year to date. More oil from OPEC+ in the coming months and softer demand and rising inventories. We are heading for yet softer levels.

Analys

A sharp weakening at the core of the oil market: The Dubai curve

Down to the lowest since early May. Brent crude has fallen sharply the latest four days. It closed at USD 64.11/b yesterday which is the lowest since early May. It is staging a 1.3% rebound this morning along with gains in both equities and industrial metals with an added touch of support from a softer USD on top.

What stands out the most to us this week is the collapse in the Dubai one to three months time-spread.

Dubai is medium sour crude. OPEC+ is in general medium sour crude production. Asian refineries are predominantly designed to process medium sour crude. So Dubai is the real measure of the balance between OPEC+ holding back or not versus Asian oil demand for consumption and stock building.

A sharp weakening of the front-end of the Dubai curve. The front-end of the Dubai crude curve has been holding out very solidly throughout this summer while the front-end of the Brent and WTI curves have been steadily softening. But the strength in the Dubai curve in our view was carrying the crude oil market in general. A source of strength in the crude oil market. The core of the strength.

The now finally sharp decline of the front-end of the Dubai crude curve is thus a strong shift. Weakness in the Dubai crude marker is weakness in the core of the oil market. The core which has helped to hold the oil market elevated.

Facts supports the weakening. Add in facts of Iraq lifting production from Kurdistan through Turkey. Saudi Arabia lifting production to 10 mb/d in September (normal production level) and lifting exports as well as domestic demand for oil for power for air con is fading along with summer heat. Add also in counter seasonal rise in US crude and product stocks last week. US oil stocks usually decline by 1.3 mb/week this time of year. Last week they instead rose 6.4 mb/week (+7.2 mb if including SPR). Total US commercial oil stocks are now only 2.1 mb below the 2015-19 seasonal average. US oil stocks normally decline from now to Christmas. If they instead continue to rise, then it will be strongly counter seasonal rise and will create a very strong bearish pressure on oil prices.

Will OPEC+ lift its voluntary quotas by zero, 137 kb/d, 500 kb/d or 1.5 mb/d? On Sunday of course OPEC+ will decide on how much to unwind of the remaining 1.5 mb/d of voluntary quotas for November. Will it be 137 kb/d yet again as for October? Will it be 500 kb/d as was talked about earlier this week? Or will it be a full unwind in one go of 1.5 mb/d? We think most likely now it will be at least 500 kb/d and possibly a full unwind. We discussed this in a not earlier this week: ”500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d”

The strength in the front-end of the Dubai curve held out through summer while Brent and WTI curve structures weakened steadily. That core strength helped to keep flat crude oil prices elevated close to the 70-line. Now also the Dubai curve has given in.

Brent crude oil forward curves

Total US commercial stocks now close to normal. Counter seasonal rise last week. Rest of year?

Total US crude and product stocks on a steady trend higher.

Analys

OPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

Down to mid-60ies as Iraq lifts production while Saudi may be tired of voluntary cut frugality. The Brent December contract dropped 1.6% yesterday to USD 66.03/b. This morning it is down another 0.3% to USD 65.8/b. The drop in the price came on the back of the combined news that Iraq has resumed 190 kb/d of production in Kurdistan with exports through Turkey while OPEC+ delegates send signals that the group will unwind the remaining 1.65 mb/d (less the 137 kb/d in October) of voluntary cuts at a pace of 500 kb/d per month pace.

Signals of accelerated unwind and Iraqi increase may be connected. Russia, Kazakhstan and Iraq were main offenders versus the voluntary quotas they had agreed to follow. Russia had a production ’debt’ (cumulative overproduction versus quota) of close to 90 mb in March this year while Kazakhstan had a ’debt’ of about 60 mb and the same for Iraq. This apparently made Saudi Arabia angry this spring. Why should Saudi Arabia hold back if the other voluntary cutters were just freeriding? Thus the sudden rapid unwinding of voluntary cuts. That is at least one angle of explanations for the accelerated unwinding.

If the offenders with production debts then refrained from lifting production as the voluntary cuts were rapidly unwinded, then they could ’pay back’ their ’debts’ as they would under-produce versus the new and steadily higher quotas.

Forget about Kazakhstan. Its production was just too far above the quotas with no hope that the country would hold back production due to cross-ownership of oil assets by international oil companies. But Russia and Iraq should be able to do it.

Iraqi cumulative overproduction versus quotas could reach 85-90 mb in October. Iraq has however steadily continued to overproduce by 3-5 mb per month. In July its new and gradually higher quota came close to equal with a cumulative overproduction of only 0.6 mb that month. In August again however its production had an overshoot of 100 kb/d or 3.1 mb for the month. Its cumulative production debt had then risen to close to 80 mb. We don’t know for September yet. But looking at October we now know that its production will likely average close to 4.5 mb/d due to the revival of 190 kb/d of production in Kurdistan. Its quota however will only be 4.24 mb/d. Its overproduction in October will thus likely be around 250 kb/d above its quota with its production debt rising another 7-8 mb to a total of close to 90 mb.

Again, why should Saudi Arabia be frugal while Iraq is freeriding. Better to get rid of the voluntary quotas as quickly as possible and then start all over with clean sheets.

Unwinding the remaining 1.513 mb/d in one go in October? If OPEC+ unwinds the remaining 1.513 mb/d of voluntary cuts in one big go in October, then Iraq’s quota will be around 4.4 mb/d for October versus its likely production of close to 4.5 mb/d for the coming month..

OPEC+ should thus unwind the remaining 1.513 mb/d (1.65 – 0.137 mb/d) in one go for October in order for the quota of Iraq to be able to keep track with Iraq’s actual production increase.

October 5 will show how it plays out. But a quota unwind of at least 500 kb/d for Oct seems likely. An overall increase of at least 500 kb/d in the voluntary quota for October looks likely. But it could be the whole 1.513 mb/d in one go. If the increase in the quota is ’only’ 500 kb/d then Iraqi cumulative production will still rise by 5.7 mb to a total of 85 mb in October.

Iraqi production debt versus quotas will likely rise by 5.7 mb in October if OPEC+ only lifts the overall quota by 500 kb/d in October. Here assuming historical production debt did not rise in September. That Iraq lifts its production by 190 kb/d in October to 4.47 mb/d (August level + 190 kb/d) and that OPEC+ unwinds 500 kb/d of the remining quotas in October when they decide on this on 5 October.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Analys4 veckor sedan

Analys4 veckor sedanBrent crude ticks higher on tension, but market structure stays soft

-

Analys3 veckor sedan

Analys3 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuldpriset uppe på nya höjder, nu 3750 USD