Analys

Råvarudeskens Årskrönika 2013

”Tailrisk-tapering-flattening”

”Tailrisk-tapering-flattening”

Året då stimulanserna tog slut

Under 2012 var ”tailrisk” modeordet som sammanfattade alla händelser av låg sannolikhet som skulle få stor inverkan om de inträffade. För råvarumarknaden var den mest uppenbara tailrisken konflikten mellan Israel och Iran. På makroplanet var riskerna kring EMU-zonen och USA:s konjunkturåterhämtning mest alarmerande tillsammans med Kinas inbromsning.

Under 2012 var ”tailrisk” modeordet som sammanfattade alla händelser av låg sannolikhet som skulle få stor inverkan om de inträffade. För råvarumarknaden var den mest uppenbara tailrisken konflikten mellan Israel och Iran. På makroplanet var riskerna kring EMU-zonen och USA:s konjunkturåterhämtning mest alarmerande tillsammans med Kinas inbromsning.

För att tysta Janne Korp* blandade USA, Kina och Europa ihop en trolldryck som hette duga. QE3 och Kinas sista egentliga stimulansinvesteringar kom under sensommaren 2012, medan 2013 har i mångt och mycket präglats av att stimulansfloden torkat upp. För USA:s del har episoden gått under namnet ”tapering” som också blev årets modeord. Bernankes ordlek kring när och hur tapering skulle uppstå har styrt marknadsrörelserna för att slutligen anlända som en vältimad julklapp i december. I Öst har de nytillträdda (inte nyvalda!) kinesiska ledarnas dito kommunikation kring tillväxtmålet som sänktes till 7,5 % och stimulansinvesteringar som nu skulle stabilisera och inte accelerera tillväxten haft minst lika stor påverkan på råvarupriserna.

Inget råvarurally

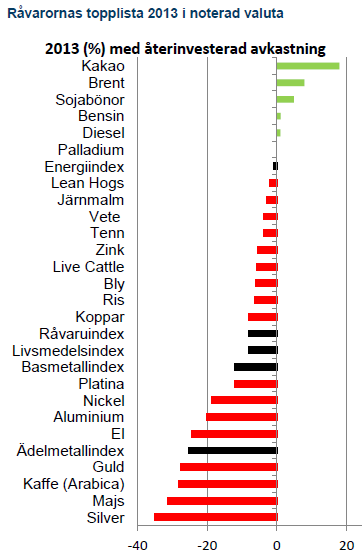

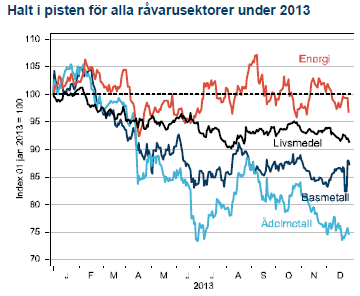

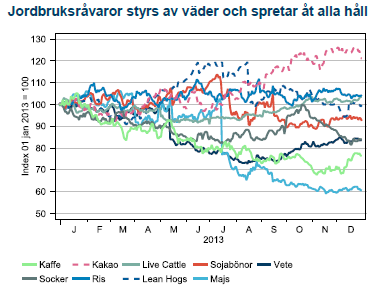

Fjolårets årskrönika titulerades ”Triskaidekafobia” – en grekisk ordlek med rädslan för den då stundande siffran 13. Otursnumret förde också ner råvarupriserna med besked. Vårt råvaruindex med 15 stycken råvaror tappade 8 % under året. Ingen av råvarusektorerna har stigit i värde. Energikorgen slutar precis under nollan på -1 % medan basmetaller, ädelmetaller och jordbruk föll med 12 %, 25 % och 8 %. Precis som i fjol ligger en jordbruksråvara i topp och på 2 av 3 bottenplatser. En tydlig erinran om vädergudens bidrag till volatiliteten i råvarupriserna. På samma tema finns majs och vete som fallit tillbaka efter fjolårets uppgång efter torkan i USA. Basmetallerna har dämpats efter att mycket av de högt ställda förväntningarna på produktionsökningar kommit till stånd. Ädelmetallerna har dock fallit mest, i egenskap av primär måltavla för årets modenyck – tapering.

Fjolårets årskrönika titulerades ”Triskaidekafobia” – en grekisk ordlek med rädslan för den då stundande siffran 13. Otursnumret förde också ner råvarupriserna med besked. Vårt råvaruindex med 15 stycken råvaror tappade 8 % under året. Ingen av råvarusektorerna har stigit i värde. Energikorgen slutar precis under nollan på -1 % medan basmetaller, ädelmetaller och jordbruk föll med 12 %, 25 % och 8 %. Precis som i fjol ligger en jordbruksråvara i topp och på 2 av 3 bottenplatser. En tydlig erinran om vädergudens bidrag till volatiliteten i råvarupriserna. På samma tema finns majs och vete som fallit tillbaka efter fjolårets uppgång efter torkan i USA. Basmetallerna har dämpats efter att mycket av de högt ställda förväntningarna på produktionsökningar kommit till stånd. Ädelmetallerna har dock fallit mest, i egenskap av primär måltavla för årets modenyck – tapering.

Fallande priser har fått investerare att vikta ner råvaror medan våra industriella kunder utnyttjat de låga priserna på metaller för att säkra sina behov långt ut på kurvan. Elintensiva bolag kunde låsa in elpriset på 29,5öre/kWh 5 år framöver, vilket är det lägsta pris vi haft sedan 2005. Många lyckosamma jordbrukare sålde vete i grevens tid i början av året, innan den globala skörden på allvar fick priserna på fall.

* olyckskorpen i Fablernas värld, producerad 1968-1992

Guldet mitt i skottgluggen

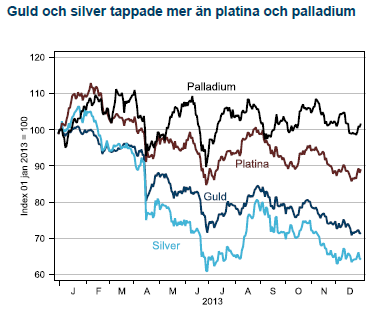

Året började med en stark förbättring av konjunkturutsikterna när USA undvek en skarp inbromsning efter det fiskala stupet och riskerna för att Euron skulle brytas upp minskade. I kölvattnet av denna starka start ökade investerares riskaptit och både guld och silver såldes till fördel för aktier. När sedan den oortodoxa penningpolitiken åter skulle börja tvingas in ramen för ortodox politik hamnade guld och silver mitt i skottgluggen. Utflödena ur guld-ETF:er var lavinartade och guld har under 2013 tappat 28 %, det största raset på 30 år. Investerare har allt sedan Fed:s QE1-start 2008 köpt guld och silver som hedge mot det kommande inflationsspöket. Spöket kom visserligen men snarare under namnet deflationsspöke (USA+EMU) och när nu Feds stimulanser avtar finner många guldgrävare det smärtsamma slutet på epoken för ”råvaran som inte kan gå ned”. När 2014 ser ut att bli ett säkrare år för världskonjunkturen, eurozonen fortfarande är intakt och Iran har kommit till förhandlingsbordet tror vi att guldet fortsätter ner och investerare som vill ha en icke centralbanksknuten valuta väljer Bitcoins (!).

Året började med en stark förbättring av konjunkturutsikterna när USA undvek en skarp inbromsning efter det fiskala stupet och riskerna för att Euron skulle brytas upp minskade. I kölvattnet av denna starka start ökade investerares riskaptit och både guld och silver såldes till fördel för aktier. När sedan den oortodoxa penningpolitiken åter skulle börja tvingas in ramen för ortodox politik hamnade guld och silver mitt i skottgluggen. Utflödena ur guld-ETF:er var lavinartade och guld har under 2013 tappat 28 %, det största raset på 30 år. Investerare har allt sedan Fed:s QE1-start 2008 köpt guld och silver som hedge mot det kommande inflationsspöket. Spöket kom visserligen men snarare under namnet deflationsspöke (USA+EMU) och när nu Feds stimulanser avtar finner många guldgrävare det smärtsamma slutet på epoken för ”råvaran som inte kan gå ned”. När 2014 ser ut att bli ett säkrare år för världskonjunkturen, eurozonen fortfarande är intakt och Iran har kommit till förhandlingsbordet tror vi att guldet fortsätter ner och investerare som vill ha en icke centralbanksknuten valuta väljer Bitcoins (!).

Gruvbolagen försöker vända skutan

Även utanför Sverige har gruvindustrin känt på prövningar under året som gått. I de tre stora gruvbolagen listade i London (Rio, BHP och Anglo America) har VD:n fått betala med sitt jobb när kostnadsstrukturen totalt missmatchat Kinas inbromsning och de lägre metallpriserna. Efterträdarna har målat upp bolagsstrategi i klassisk svångremsanda. Trendmässigt kan det vara ett tecken på att de senaste årens produktionsvåg huvudsakligen är över och för 2014 ser marknaden mer balanserad ut. Undantaget är järnmalm och koppar där en ny våg kommer under 2014.

Även utanför Sverige har gruvindustrin känt på prövningar under året som gått. I de tre stora gruvbolagen listade i London (Rio, BHP och Anglo America) har VD:n fått betala med sitt jobb när kostnadsstrukturen totalt missmatchat Kinas inbromsning och de lägre metallpriserna. Efterträdarna har målat upp bolagsstrategi i klassisk svångremsanda. Trendmässigt kan det vara ett tecken på att de senaste årens produktionsvåg huvudsakligen är över och för 2014 ser marknaden mer balanserad ut. Undantaget är järnmalm och koppar där en ny våg kommer under 2014.

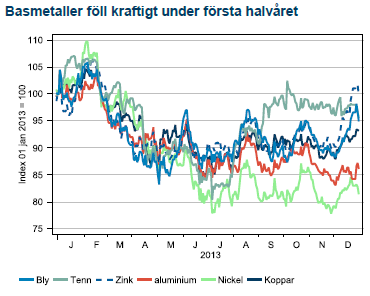

Nedgången för basmetaller kom under första halvåret då Kinas inbromsning verkade ske helt okontrollerat. När Kinas nya ledare började stimulera för att stabilisera ekonomin stabiliserades också basmetallerna. Ett rally under december avslutade året klart över bottenkänningen kring midsommar.

Brent blev årets skidbacke

Under buller och bång har USA:s oljeproduktion stigit till 25 års högsta. På mindre än tre år har världens största oljekonsument vänt 40 år av fallande oljeproduktion till den största överraskningen i oljehistorien. Glädjande för oljepropagandamaskineriets fader, Obama, var också att under 2014 kommer importen för första gången på 20 år att vara lägre än produktionen. Denna utbudschock till trots har Brentoljan handlats i backwardation under hela året. USA:s stigande produktion har ganska precist kompenserats av den sammanlagda exportminskningen ifrån Iran, Libyen, Irak och Nigeria. De eviga produktionsstörningarna i områden med inverkan på Brentpriset (FOB Shetlandsöarna) har lett till en kraftig kurvlutning som gett investerare 12 % trots att Brent bara stigit med 6 %. USA-handlade WTI oljan har med stigande produktion istället legat i contango och givit dyr rullning för råvaruindex med WTI som underliggande oljetillgång.

Under buller och bång har USA:s oljeproduktion stigit till 25 års högsta. På mindre än tre år har världens största oljekonsument vänt 40 år av fallande oljeproduktion till den största överraskningen i oljehistorien. Glädjande för oljepropagandamaskineriets fader, Obama, var också att under 2014 kommer importen för första gången på 20 år att vara lägre än produktionen. Denna utbudschock till trots har Brentoljan handlats i backwardation under hela året. USA:s stigande produktion har ganska precist kompenserats av den sammanlagda exportminskningen ifrån Iran, Libyen, Irak och Nigeria. De eviga produktionsstörningarna i områden med inverkan på Brentpriset (FOB Shetlandsöarna) har lett till en kraftig kurvlutning som gett investerare 12 % trots att Brent bara stigit med 6 %. USA-handlade WTI oljan har med stigande produktion istället legat i contango och givit dyr rullning för råvaruindex med WTI som underliggande oljetillgång.

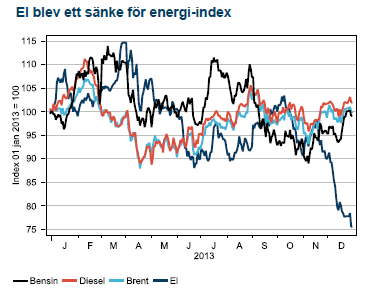

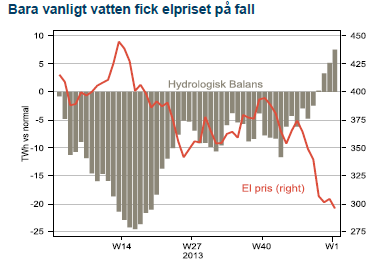

Råolja och oljeprodukterna bensin och diesel slutar året svagt i dur medan el blev årets besvikelse och föll hämningslöst under årets sista kvartal. En mild början på vintern (trots alla granna rönnbärsträd i oktober), en snabb påfyllning av vattenmagasinen från ett underskott till normalnivå och en sällsynt välfungerande svensk kärnkraft utgjorde mixen bakom prisraset i el.

Råolja och oljeprodukterna bensin och diesel slutar året svagt i dur medan el blev årets besvikelse och föll hämningslöst under årets sista kvartal. En mild början på vintern (trots alla granna rönnbärsträd i oktober), en snabb påfyllning av vattenmagasinen från ett underskott till normalnivå och en sällsynt välfungerande svensk kärnkraft utgjorde mixen bakom prisraset i el.

Torkan över för den här gången

Årets stora rörelse var återhämtningen i produktion av majs efter torkan i USA 2012. Priset föll som en sten och placerade majs i botten av all råvaror 2013. Vinnaren bland livsmedelsråvarorna blev kakao som fortsätter sin långa, efterfrågedrivna trend uppåt. Utsikterna för stigande kakaopriser är fortfarande goda och lämnar en bitter eftersmak för chokladälskare.

Nu börjar hästens år

Hästens år är sjunde året i den kinesiska zodiakens cykel om 12 år. Hästen står för det ädla och eleganta men också för snabbhet och uthållighet. Frågan är om den kinesiska ekonomin likaledes kommer uppvisa snabbhet och uthållighet under 2014? Troligen kommer den kinesiska ekonomin att hålla styrfart (>7 %) men uppsidan begränsas hela tiden av reformbehoven som ständigt aktualiseras när saker och ting ser ljusare ut. USA ska enligt Fed nu klara sig utan stimulanser medan Europa tragglar vidare precis norr om recession (1 %). Budskapet är tydligt; vi tror att ”flattening” kommer bli årets modeord 2014.

Hästens år är sjunde året i den kinesiska zodiakens cykel om 12 år. Hästen står för det ädla och eleganta men också för snabbhet och uthållighet. Frågan är om den kinesiska ekonomin likaledes kommer uppvisa snabbhet och uthållighet under 2014? Troligen kommer den kinesiska ekonomin att hålla styrfart (>7 %) men uppsidan begränsas hela tiden av reformbehoven som ständigt aktualiseras när saker och ting ser ljusare ut. USA ska enligt Fed nu klara sig utan stimulanser medan Europa tragglar vidare precis norr om recession (1 %). Budskapet är tydligt; vi tror att ”flattening” kommer bli årets modeord 2014.

Analys

Tightening fundamentals – bullish inventories from DOE

The latest weekly report from the US DOE showed a substantial drawdown across key petroleum categories, adding more upside potential to the fundamental picture.

Commercial crude inventories (excl. SPR) fell by 5.8 million barrels, bringing total inventories down to 415.1 million barrels. Now sitting 11% below the five-year seasonal norm and placed in the lowest 2015-2022 range (see picture below).

Product inventories also tightened further last week. Gasoline inventories declined by 2.1 million barrels, with reductions seen in both finished gasoline and blending components. Current gasoline levels are about 3% below the five-year average for this time of year.

Among products, the most notable move came in diesel, where inventories dropped by almost 4.1 million barrels, deepening the deficit to around 20% below seasonal norms – continuing to underscore the persistent supply tightness in diesel markets.

The only area of inventory growth was in propane/propylene, which posted a significant 5.1-million-barrel build and now stands 9% above the five-year average.

Total commercial petroleum inventories (crude plus refined products) declined by 4.2 million barrels on the week, reinforcing the overall tightening of US crude and products.

Analys

Bombs to ”ceasefire” in hours – Brent below $70

A classic case of “buy the rumor, sell the news” played out in oil markets, as Brent crude has dropped sharply – down nearly USD 10 per barrel since yesterday evening – following Iran’s retaliatory strike on a U.S. air base in Qatar. The immediate reaction was: “That was it?” The strike followed a carefully calibrated, non-escalatory playbook, avoiding direct threats to energy infrastructure or disruption of shipping through the Strait of Hormuz – thus calming worst-case fears.

After Monday morning’s sharp spike to USD 81.4 per barrel, triggered by the U.S. bombing of Iranian nuclear facilities, oil prices drifted sideways in anticipation of a potential Iranian response. That response came with advance warning and caused limited physical damage. Early this morning, both the U.S. President and Iranian state media announced a ceasefire, effectively placing a lid on the immediate conflict risk – at least for now.

As a result, Brent crude has now fallen by a total of USD 12 from Monday’s peak, currently trading around USD 69 per barrel.

Looking beyond geopolitics, the market will now shift its focus to the upcoming OPEC+ meeting in early July. Saudi Arabia’s decision to increase output earlier this year – despite falling prices – has drawn renewed attention considering recent developments. Some suggest this was a response to U.S. pressure to offset potential Iranian supply losses.

However, consensus is that the move was driven more by internal OPEC+ dynamics. After years of curbing production to support prices, Riyadh had grown frustrated with quota-busting by several members (notably Kazakhstan). With Saudi Arabia cutting up to 2 million barrels per day – roughly 2% of global supply – returns were diminishing, and the risk of losing market share was rising. The production increase is widely seen as an effort to reassert leadership and restore discipline within the group.

That said, the FT recently stated that, the Saudis remain wary of past missteps. In 2018, Riyadh ramped up output at Trump’s request ahead of Iran sanctions, only to see prices collapse when the U.S. granted broad waivers – triggering oversupply. Officials have reportedly made it clear they don’t intend to repeat that mistake.

The recent visit by President Trump to Saudi Arabia, which included agreements on AI, defense, and nuclear cooperation, suggests a broader strategic alignment. This has fueled speculation about a quiet “pump-for-politics” deal behind recent production moves.

Looking ahead, oil prices have now retraced the entire rally sparked by the June 13 Israel–Iran escalation. This retreat provides more political and policy space for both the U.S. and Saudi Arabia. Specifically, it makes it easier for Riyadh to scale back its three recent production hikes of 411,000 barrels each, potentially returning to more moderate increases of 137,000 barrels for August and September.

In short: with no major loss of Iranian supply to the market, OPEC+ – led by Saudi Arabia – no longer needs to compensate for a disruption that hasn’t materialized, especially not to please the U.S. at the cost of its own market strategy. As the Saudis themselves have signaled, they are unlikely to repeat previous mistakes.

Conclusion: With Brent now in the high USD 60s, buying oil looks fundamentally justified. The geopolitical premium has deflated, but tensions between Israel and Iran remain unresolved – and the risk of missteps and renewed escalation still lingers. In fact, even this morning, reports have emerged of renewed missile fire despite the declared “truce.” The path forward may be calmer – but it is far from stable.

Analys

A muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

Brent crossed the 80-line this morning but quickly fell back assigning limited probability for Iran choosing to close the Strait of Hormuz. Brent traded in a range of USD 70.56 – 79.04/b last week as the market fluctuated between ”Iran wants a deal” and ”US is about to attack Iran”. At the end of the week though, Donald Trump managed to convince markets (and probably also Iran) that he would make a decision within two weeks. I.e. no imminent attack. Previously when when he has talked about ”making a decision within two weeks” he has often ended up doing nothing in the end. The oil market relaxed as a result and the week ended at USD 77.01/b which is just USD 6/b above the year to date average of USD 71/b.

Brent jumped to USD 81.4/b this morning, the highest since mid-January, but then quickly fell back to a current price of USD 78.2/b which is only up 1.5% versus the close on Friday. As such the market is pricing a fairly low probability that Iran will actually close the Strait of Hormuz. Probably because it will hurt Iranian oil exports as well as the global oil market.

It was however all smoke and mirrors. Deception. The US attacked Iran on Saturday. The attack involved 125 warplanes, submarines and surface warships and 14 bunker buster bombs were dropped on Iranian nuclear sites including Fordow, Natanz and Isfahan. In response the Iranian Parliament voted in support of closing the Strait of Hormuz where some 17 mb of crude and products is transported to the global market every day plus significant volumes of LNG. This is however merely an advise to the Supreme leader Ayatollah Ali Khamenei and the Supreme National Security Council which sits with the final and actual decision.

No supply of oil is lost yet. It is about the risk of Iran closing the Strait of Hormuz or not. So far not a single drop of oil supply has been lost to the global market. The price at the moment is all about the assessed risk of loss of supply. Will Iran choose to choke of the Strait of Hormuz or not? That is the big question. It would be painful for US consumers, for Donald Trump’s voter base, for the global economy but also for Iran and its population which relies on oil exports and income from selling oil out of that Strait as well. As such it is not a no-brainer choice for Iran to close the Strait for oil exports. And looking at the il price this morning it is clear that the oil market doesn’t assign a very high probability of it happening. It is however probably well within the capability of Iran to close the Strait off with rockets, mines, air-drones and possibly sea-drones. Just look at how Ukraine has been able to control and damage the Russian Black Sea fleet.

What to do about the highly enriched uranium which has gone missing? While the US and Israel can celebrate their destruction of Iranian nuclear facilities they are also scratching their heads over what to do with the lost Iranian nuclear material. Iran had 408 kg of highly enriched uranium (IAEA). Almost weapons grade. Enough for some 10 nuclear warheads. It seems to have been transported out of Fordow before the attack this weekend.

The market is still on edge. USD 80-something/b seems sensible while we wait. The oil market reaction to this weekend’s events is very muted so far. The market is still on edge awaiting what Iran will do. Because Iran will do something. But what and when? An oil price of 80-something seems like a sensible level until something do happen.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMahvie Minerals växlar spår – satsar fullt ut på guld

-

Analys4 veckor sedan

Analys4 veckor sedanA muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanJonas Lindvall är tillbaka med ett nytt oljebolag, Perthro, som ska börsnoteras

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOljan, guldet och marknadens oroande tystnad

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanDomstolen ger klartecken till Lappland Guldprospektering

-

Analys3 veckor sedan

Analys3 veckor sedanTightening fundamentals – bullish inventories from DOE

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanRyska staten siktar på att konfiskera en av landets största guldproducenter

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanSommarvädret styr elpriset i Sverige