Analys

Kvartalsrapport för råvaror

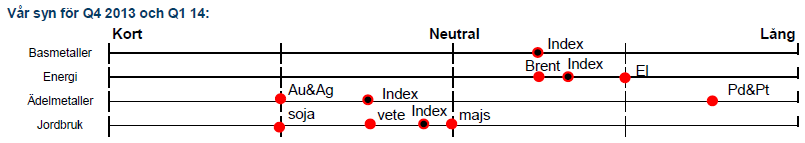

Råvaruplanket – Egna ben

Råvaruplanket – Egna ben

Låga förväntningar skapar uppsida

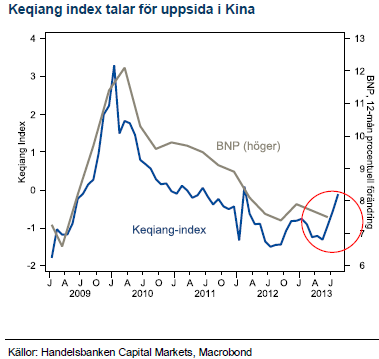

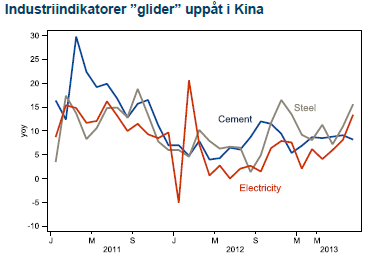

Vi tror att Kina håller på att stå för andra halvårets positiva makroöverraskning. Efter inbromsning och ”svagare än väntat data” under 2012 och H1 13 så pekar nu barometerdata på en vändning i Kina. ”Keqiang index” som består av järnvägstransporter, elproduktion och utlåning talar för att BNP för Q3 kommer överraska på uppsidan. Flera indikatorer talar för en starkare utveckling i början av hösten trots att PMI serierna inte har förutspått denna uppgång i industriaktiviteten. Ökad kreditgivning och till viss del stimulansinvesteringar från de nytillträdda ledarna har vänt vårens kraftiga inbromsning i den kinesiska industrin. Att PMI-serierna inte har pekat uppåt tidigare förklarar vi med den djupt rotade pessimism som spridit sig i industrin efter 2012 års kreditåtstramning och bestående överkapacitet.

Vi tror att Kina håller på att stå för andra halvårets positiva makroöverraskning. Efter inbromsning och ”svagare än väntat data” under 2012 och H1 13 så pekar nu barometerdata på en vändning i Kina. ”Keqiang index” som består av järnvägstransporter, elproduktion och utlåning talar för att BNP för Q3 kommer överraska på uppsidan. Flera indikatorer talar för en starkare utveckling i början av hösten trots att PMI serierna inte har förutspått denna uppgång i industriaktiviteten. Ökad kreditgivning och till viss del stimulansinvesteringar från de nytillträdda ledarna har vänt vårens kraftiga inbromsning i den kinesiska industrin. Att PMI-serierna inte har pekat uppåt tidigare förklarar vi med den djupt rotade pessimism som spridit sig i industrin efter 2012 års kreditåtstramning och bestående överkapacitet.

Växande utbud

Dämpad global tillväxt och stark tillväxt i utbudet av många råvaror har gjort att prisutvecklingen har varit modest under 2013. Råvaror handlas inte längre som ett risk on/off derivat som under 2011 och 2012 vilket gjort råvaror mindre beroende av makro och mer prissatta utefter varje råvaras fundamenta. Följaktligen har korrelationen mellan aktier och råvaror fallit samtidigt som korrelationen mellan enskilda råvaror också trendat nedåt.

Dämpad global tillväxt och stark tillväxt i utbudet av många råvaror har gjort att prisutvecklingen har varit modest under 2013. Råvaror handlas inte längre som ett risk on/off derivat som under 2011 och 2012 vilket gjort råvaror mindre beroende av makro och mer prissatta utefter varje råvaras fundamenta. Följaktligen har korrelationen mellan aktier och råvaror fallit samtidigt som korrelationen mellan enskilda råvaror också trendat nedåt.

Dollar och normalisering

Under 2011 och 2012 fanns ett starkt samband mellan dollarns värde och råvarornas prisutveckling. Under 2013 har även detta samband varit svagare och vissa råvaror har stärkts kraftigt samtidigt som dollarn har apprecierat. Årets tidvis positiva korrelation mellan råvaror och dollar är ett i raden av tecken på att vi går mot en normalisering av råvarumarknaden. Varje enskild råvaras fundamenta kommer härifrån få större betydelser för prissättningen.

Basmetaller

Tydliga signaler

Klara signaler från kinesiska ledare säger att de kommer försvara den lägsta tillåtna tillväxten. Man anar att ledarna oroas av att tillväxten fallit för mycket och för snabbt under H1 2013. Därav har man bromsat reformarbetet något och ökat kreditgivningen för att undvika en hårdlandning.

Klara signaler från kinesiska ledare säger att de kommer försvara den lägsta tillåtna tillväxten. Man anar att ledarna oroas av att tillväxten fallit för mycket och för snabbt under H1 2013. Därav har man bromsat reformarbetet något och ökat kreditgivningen för att undvika en hårdlandning.

Den förväntat starkare utvecklingen under Q4/Q1 ska inte extrapoleras då investeringar fortfarande driver Kinas ekonomi. Ombalanseringen av tillväxten kommer att kosta ytterligare tillväxt och det är enbart en timingfråga när denna ombalansering kommer att accelereras. Det är rimligt att ledarnas ursprungliga plan, att påskynda ombalanseringen under 2013, fick oväntat stark motvind genom svagare exportbidrag från EMU-krisen. Därför sköts den till viss del på framtiden och viss mån av stimulanser ersatte reformpolitiken. Kinas nya ledare signalerar att man använder stimulans för att stabilisera ekonomin, snarare än accelerera den som var fallet för de tidigare ledarna.

Lagercykeln (igen)

Lagercykeln (igen)

Vi har tidigare pekat på den allt starkare lagercykeln i Kina. Årets produktionsstarkaste kvartal, Q2 och delvis Q3, sänker lager av råvaror som sedan ska fyllas på under slutet av året. Detta år ser inte ut att bli något undantag och importen har redan varit stark under två månader.

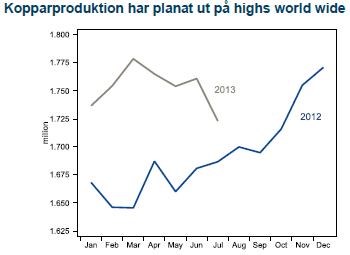

Höga förväntningar på utbudet

I förväntningarna på utbudssidan råder nu en stark konsensus att produktionen ska öka, främsta på koppar, under Q4 och 2014. Finansiella aktörer är fortfarande nettokorta koppar trots senaste datavågen från Kina och en eventuell besvikelse i nytillkommen kopparproduktion kan driva priserna kraftigt under slutet av året. Framför allt är det O.T. i Mongoliet och Los Bronces i Chile som står för största delen av årets nytillskott och därmed ökad risk.

Av basmetallerna har just nu bly den minsta marginalen i marknadsbalansen. Stark bilförsäljning i Kina tillsammans med en svagare trend i gruvproduktionen har fått ner LME-lagren ordentligt under året.

Av basmetallerna har just nu bly den minsta marginalen i marknadsbalansen. Stark bilförsäljning i Kina tillsammans med en svagare trend i gruvproduktionen har fått ner LME-lagren ordentligt under året.

Energi

”Man petar inte på en skallerorm”

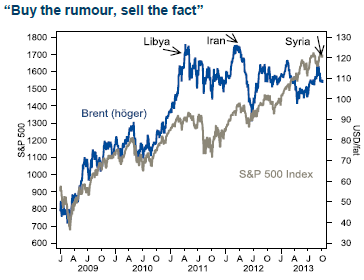

Obamas retorik kring inbördeskriget i Syrien drev snabbt upp oljepriset från 100-strecket. Syrien är inget oljeland men den pågående konflikten i Syrien mellan Shia och Sunni har en direkt återspegling i Irak som åter blivit ett viktigt oljeland. Iraks återkomst till exportmarknaden har skett simultant med att Iran föll bort efter sanktionerna förra året. Irak lindrade därmed konsekvenserna av sanktionerna och Irak är viktigt i dagsläget då dess export inte kan kompenseras av Saudis återstående reservkapacitet.

Utbudsdrivna råvarurally ska man sälja…

Utbudsdrivna råvarurally ska man sälja…

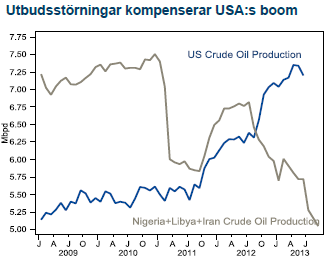

När förhoppningarna om en diplomatisk lösning växte fram pyste riskpremien snabbt ur Brentoljan. Händelsen får oss att åter upprepa devisen att sälja utbudsdrivna råvarurally och köpa efterfrågedrivna. Utbudsdrivna rallyn tenderar att vara överdrivna på grund av den stora osäkerheten och brist på information samtidigt som de är tillfälliga till sin natur.

…men efterfrågedrivna ska man köpa

När mycket av riskpremien nu är borta kan man återigen förvänta sig stigande oljepris på mer fundamental grund. Produktionsstörningar på flera håll, och av skilda orsaker, kompenserar för den nytillkomna oljeproduktionen i USA. Nigeria, Libyen och Iran ser alla ut att vara långvariga störningar medan Irak kan bli en sådan. Samtidigt gör den globala konjunkturförbättringen sitt för att stärka efterfrågan.

Mycket rönnbär ger kall vinter…

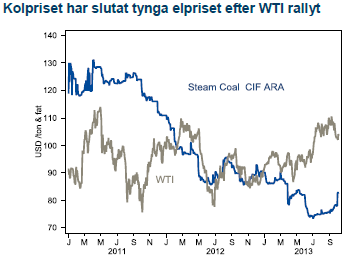

Vår tro på stigande elpriser under hösten har besannats men från lägre nivåer än vi först anande. Stigande olje- och gasproduktion i USA leder till ökad export av kol från USA till Europa vilket har tryckt ner kolpriset till oanade nivåer. Efter att WTI-oljan nu klättrat så har prisfallet på kol planat ut och gett stöd åt ett elrally i Norden.

Vår tro på stigande elpriser under hösten har besannats men från lägre nivåer än vi först anande. Stigande olje- och gasproduktion i USA leder till ökad export av kol från USA till Europa vilket har tryckt ner kolpriset till oanade nivåer. Efter att WTI-oljan nu klättrat så har prisfallet på kol planat ut och gett stöd åt ett elrally i Norden.

Den kallare perioden ökar riskerna med högre efterfrågan vilket leder till att kärnkraftens relativa betydelse växer. I år går vi in i kylan med ett underskott i vattenmagasinen och Sveriges äldsta reaktor Oskarshamn 1 är stängd till april 2014. Således finns risk på uppsidan, men väder- och teknikgudarna avgör utfallet.

Ädelmetaller

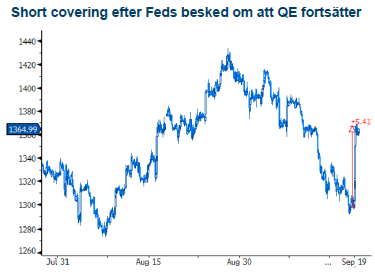

Slutet på QE

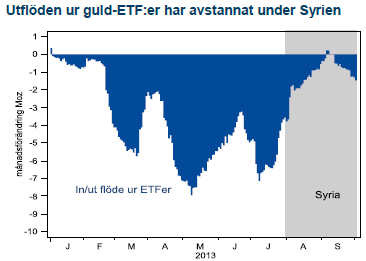

Vår syn på guld som en metall vars långa trend går nedåt ligger fast. Efter att de kortsiktiga positiva effekterna från en Amerikansk attack på Syrien och Feds uteblivna nedskalning av QE så tror vi åter att guldet kommer vända nedåt. En starkare amerikansk ekonomi, högre USA-räntor, låg inflation samt att Fed ska skala ner QE är alla argument för lägre guldpriser. Fed överraskade när man inte började skala ner obligations-köparprogrammen den 19:e sep. Främsta skälet är oro för finanspolitiken samt åtstramning i de finansiella förhållandena. Nedskalning kan nu bli aktuellt senare i år, men nu är det svårt att veta vad som ska prisas då Fed börjat sväva på målet. Minskat stöd till marknaden ska, allt annat lika sänka inflationsförväntningarna och stärka USD, båda faktorerna är negativa för guldpriset.

Silvrets volatilitet består

Silvrets volatilitet består

Silver har åter visat hur volatil marknaden kan vara. Rallyt i augusti var väldigt starkt med en uppgång på 31 % under tre veckor. Därmed återtogs mer än halva vårens ras. Mycket av rallyt får nog tillskrivas många korta positioner som stoppades ut. Så länge silvermarknaden befinner sig i överskott kommer de finansiella influenserna att vara starkare än de industriella, trots att silvrets industriella användning är mycket större än guldets.

Läget för platinaindustrin är utmanande

Läget för platinaindustrin är utmanande

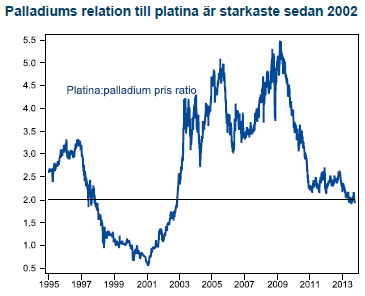

Vi fortsätter att se stark fundamenta för palladium och platina. Den osäkra produktionssituationen med en stor del av produktionen koncentrerad till Sydafrika i kombination med stor exponering mot fordonsindustrin på efterfrågesidan ger en grogrund för högre priser. Upproren i Sydafrikas gruvor har inte lett till någon utbredd strejk men sporadiskt våld förekommer och läget är nervöst bland fackföreningarna. Den lägre sydafrikanska randen har hjälpt de ekonomiskt utsatta gruvbolagen. För att långsiktigt öka produktionen i takt med Asiens växande fordonsflotta kommer det krävas högre priser.

Jordbruk

Jordbruk

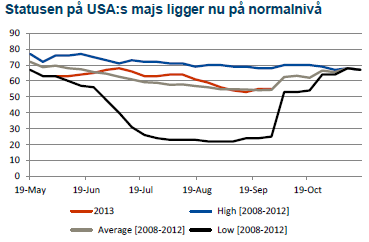

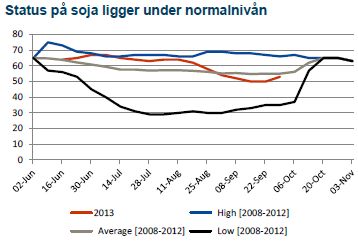

Utsikterna inte längre tiltade

Vårt starkaste tema under 2013 har varit fallande priser på soja, majs och vete när produktionen återhämtas under det nya odlingsåret. Priserna på majs och vete har också fallit med omkring 20 % detta år. Nu är dock inte bilden entydig längre. Förväntansbilden har slutligen justerats så att produktionsrapporterna inte längre uteslutande hamnar på samma sida om förväntansbilden. Utsikterna för USA:s produktion av majs och sojaböner ser heller inte lika lovande ut som de gjorde tidigare. Ovanpå det sprids ryktesflora om att Kina kommer accelerera sin import av majs från att tidigare varit självförsörjande. Kina ligger redan bakom den kraftiga prisuppgången på sojabönor de senaste åren och marknaden har lätt för att extrapolera signalerna från majs till ett jämförligt scenario.

Sämre återhämtning i USA

Sämre återhämtning i USA

En ovanligt sen sådd av majs i USA och kallare än normalt väder under sommaren har hämmat utvecklingen av grödan. Förväntningarna på avkastning och antal skördade hektar har också fallit. Samtidigt har Brasilien levererat rekordskörd både på första och andra skörden. Den andra skörden går huvudsakligen på export och Brasilien konkurerar nu fullt ut med USA på exportmarknaden, vilket torde öka de domestika amerikanska lagren något detta år. Även i Ryssland har problemen tilltagit. Skörden är färdig men mycket regn har försenat sådden. Sen sådd ökar risken för skador under vintern och det är sammantaget naturligt att vetepriserna har stannat upp på en relativt hög nivå. Nu går vi över i en säsongsmässigt händelselös period och vi antar en mer neutral hållning för prisutvecklingen.

Sojalagren väntas förbli låga

Sojalagren väntas förbli låga

En gröda som sticker ut är sojabönor. Även här väntas skörden växa till rekordnivåer. Däremot väntas inte de utgående lagernivåerna förstärkas lika mycket. Kina gör idag anspråk på 75 % av exportmarknadens soja och den ekonomiska förstärkning i Kina som vi tror på de nästkommande 6 månader kommer bidra med en positiv impuls till sojaimporten.

[box]SHB Råvaruplanket är producerat av Handelsbanken och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Ansvarsbegränsning

Detta material är producerat av Svenska Handelsbanken AB (publ) i fortsättningen kallad Handelsbanken. De som arbetar med innehållet är inte analytiker och materialet är inte oberoende investeringsanalys. Innehållet är uteslutande avsett för kunder i Sverige. Syftet är att ge en allmän information till Handelsbankens kunder och utgör inte ett personligt investeringsråd eller en personlig rekommendation. Informationen ska inte ensamt utgöra underlag för investeringsbeslut. Kunder bör inhämta råd från sina rådgivare och basera sina investeringsbeslut utifrån egen erfarenhet.

Informationen i materialet kan ändras och också avvika från de åsikter som uttrycks i oberoende investeringsanalyser från Handelsbanken. Informationen grundar sig på allmänt tillgänglig information och är hämtad från källor som bedöms som tillförlitliga, men riktigheten kan inte garanteras och informationen kan vara ofullständig eller nedkortad. Ingen del av förslaget får reproduceras eller distribueras till någon annan person utan att Handelsbanken dessförinnan lämnat sitt skriftliga medgivande. Handelsbanken ansvarar inte för att materialet används på ett sätt som strider mot förbudet mot vidarebefordran eller offentliggörs i strid med bankens regler.

Analys

More weakness and lower price levels ahead, but the world won’t drown in oil in 2026

Some rebound but not much. Brent crude rebounded 1.5% yesterday to $65.47/b. This morning it is inching 0.2% up to $65.6/b. The lowest close last week was on Thursday at $64.11/b.

The curve structure is almost as week as it was before the weekend. The rebound we now have gotten post the message from OPEC+ over the weekend is to a large degree a rebound along the curve rather than much strengthening at the front-end of the curve. That part of the curve structure is almost as weak as it was last Thursday.

We are still on a weakening path. The message from OPEC+ over the weekend was we are still on a weakening path with rising supply from the group. It is just not as rapidly weakening as was feared ahead of the weekend when a quota hike of 500 kb/d/mth for November was discussed.

The Brent curve is on its way to full contango with Brent dipping into the $50ies/b. Thus the ongoing weakening we have had in the crude curve since the start of the year, and especially since early June, will continue until the Brent crude oil forward curve is in full contango along with visibly rising US and OECD oil inventories. The front-month Brent contract will then flip down towards the $60/b-line and below into the $50ies/b.

At what point will OPEC+ turn to cuts? The big question then becomes: When will OPEC+ turn around to make some cuts? At what (price) point will they choose to stabilize the market? Because for sure they will. Higher oil inventories, some more shedding of drilling rigs in US shale and Brent into the 50ies somewhere is probably where the group will step in.

There is nothing we have seen from the group so far which indicates that they will close their eyes, let the world drown in oil and the oil price crash to $40/b or below.

The message from OPEC+ is also about balance and stability. The world won’t drown in oil in 2026. The message from the group as far as we manage to interpret it is twofold: 1) Taking back market share which requires a lower price for non-OPEC+ to back off a bit, and 2) Oil market stability and balance. It is not just about 1. Thus fretting about how we are all going to drown in oil in 2026 is totally off the mark by just focusing on point 1.

When to buy cal 2026? Before Christmas when Brent hits $55/b and before OPEC+ holds its last meeting of the year which is likely to be in early December.

Brent crude oil prices have rebounded a bit along the forward curve. Not much strengthening in the structure of the curve. The front-end backwardation is not much stronger today than on its weakest level so far this year which was on Thursday last week.

The front-end backwardation fell to its weakest level so far this year on Thursday last week. A slight pickup yesterday and today, but still very close to the weakest year to date. More oil from OPEC+ in the coming months and softer demand and rising inventories. We are heading for yet softer levels.

Analys

A sharp weakening at the core of the oil market: The Dubai curve

Down to the lowest since early May. Brent crude has fallen sharply the latest four days. It closed at USD 64.11/b yesterday which is the lowest since early May. It is staging a 1.3% rebound this morning along with gains in both equities and industrial metals with an added touch of support from a softer USD on top.

What stands out the most to us this week is the collapse in the Dubai one to three months time-spread.

Dubai is medium sour crude. OPEC+ is in general medium sour crude production. Asian refineries are predominantly designed to process medium sour crude. So Dubai is the real measure of the balance between OPEC+ holding back or not versus Asian oil demand for consumption and stock building.

A sharp weakening of the front-end of the Dubai curve. The front-end of the Dubai crude curve has been holding out very solidly throughout this summer while the front-end of the Brent and WTI curves have been steadily softening. But the strength in the Dubai curve in our view was carrying the crude oil market in general. A source of strength in the crude oil market. The core of the strength.

The now finally sharp decline of the front-end of the Dubai crude curve is thus a strong shift. Weakness in the Dubai crude marker is weakness in the core of the oil market. The core which has helped to hold the oil market elevated.

Facts supports the weakening. Add in facts of Iraq lifting production from Kurdistan through Turkey. Saudi Arabia lifting production to 10 mb/d in September (normal production level) and lifting exports as well as domestic demand for oil for power for air con is fading along with summer heat. Add also in counter seasonal rise in US crude and product stocks last week. US oil stocks usually decline by 1.3 mb/week this time of year. Last week they instead rose 6.4 mb/week (+7.2 mb if including SPR). Total US commercial oil stocks are now only 2.1 mb below the 2015-19 seasonal average. US oil stocks normally decline from now to Christmas. If they instead continue to rise, then it will be strongly counter seasonal rise and will create a very strong bearish pressure on oil prices.

Will OPEC+ lift its voluntary quotas by zero, 137 kb/d, 500 kb/d or 1.5 mb/d? On Sunday of course OPEC+ will decide on how much to unwind of the remaining 1.5 mb/d of voluntary quotas for November. Will it be 137 kb/d yet again as for October? Will it be 500 kb/d as was talked about earlier this week? Or will it be a full unwind in one go of 1.5 mb/d? We think most likely now it will be at least 500 kb/d and possibly a full unwind. We discussed this in a not earlier this week: ”500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d”

The strength in the front-end of the Dubai curve held out through summer while Brent and WTI curve structures weakened steadily. That core strength helped to keep flat crude oil prices elevated close to the 70-line. Now also the Dubai curve has given in.

Brent crude oil forward curves

Total US commercial stocks now close to normal. Counter seasonal rise last week. Rest of year?

Total US crude and product stocks on a steady trend higher.

Analys

OPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

Down to mid-60ies as Iraq lifts production while Saudi may be tired of voluntary cut frugality. The Brent December contract dropped 1.6% yesterday to USD 66.03/b. This morning it is down another 0.3% to USD 65.8/b. The drop in the price came on the back of the combined news that Iraq has resumed 190 kb/d of production in Kurdistan with exports through Turkey while OPEC+ delegates send signals that the group will unwind the remaining 1.65 mb/d (less the 137 kb/d in October) of voluntary cuts at a pace of 500 kb/d per month pace.

Signals of accelerated unwind and Iraqi increase may be connected. Russia, Kazakhstan and Iraq were main offenders versus the voluntary quotas they had agreed to follow. Russia had a production ’debt’ (cumulative overproduction versus quota) of close to 90 mb in March this year while Kazakhstan had a ’debt’ of about 60 mb and the same for Iraq. This apparently made Saudi Arabia angry this spring. Why should Saudi Arabia hold back if the other voluntary cutters were just freeriding? Thus the sudden rapid unwinding of voluntary cuts. That is at least one angle of explanations for the accelerated unwinding.

If the offenders with production debts then refrained from lifting production as the voluntary cuts were rapidly unwinded, then they could ’pay back’ their ’debts’ as they would under-produce versus the new and steadily higher quotas.

Forget about Kazakhstan. Its production was just too far above the quotas with no hope that the country would hold back production due to cross-ownership of oil assets by international oil companies. But Russia and Iraq should be able to do it.

Iraqi cumulative overproduction versus quotas could reach 85-90 mb in October. Iraq has however steadily continued to overproduce by 3-5 mb per month. In July its new and gradually higher quota came close to equal with a cumulative overproduction of only 0.6 mb that month. In August again however its production had an overshoot of 100 kb/d or 3.1 mb for the month. Its cumulative production debt had then risen to close to 80 mb. We don’t know for September yet. But looking at October we now know that its production will likely average close to 4.5 mb/d due to the revival of 190 kb/d of production in Kurdistan. Its quota however will only be 4.24 mb/d. Its overproduction in October will thus likely be around 250 kb/d above its quota with its production debt rising another 7-8 mb to a total of close to 90 mb.

Again, why should Saudi Arabia be frugal while Iraq is freeriding. Better to get rid of the voluntary quotas as quickly as possible and then start all over with clean sheets.

Unwinding the remaining 1.513 mb/d in one go in October? If OPEC+ unwinds the remaining 1.513 mb/d of voluntary cuts in one big go in October, then Iraq’s quota will be around 4.4 mb/d for October versus its likely production of close to 4.5 mb/d for the coming month..

OPEC+ should thus unwind the remaining 1.513 mb/d (1.65 – 0.137 mb/d) in one go for October in order for the quota of Iraq to be able to keep track with Iraq’s actual production increase.

October 5 will show how it plays out. But a quota unwind of at least 500 kb/d for Oct seems likely. An overall increase of at least 500 kb/d in the voluntary quota for October looks likely. But it could be the whole 1.513 mb/d in one go. If the increase in the quota is ’only’ 500 kb/d then Iraqi cumulative production will still rise by 5.7 mb to a total of 85 mb in October.

Iraqi production debt versus quotas will likely rise by 5.7 mb in October if OPEC+ only lifts the overall quota by 500 kb/d in October. Here assuming historical production debt did not rise in September. That Iraq lifts its production by 190 kb/d in October to 4.47 mb/d (August level + 190 kb/d) and that OPEC+ unwinds 500 kb/d of the remining quotas in October when they decide on this on 5 October.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMahvie Minerals i en guldtrend

-

Analys4 veckor sedan

Analys4 veckor sedanVolatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAktier i guldbolag laggar priset på guld

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld når sin högsta nivå någonsin, nu även justerat för inflation

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanDet stigande guldpriset en utmaning för smyckesköpare

-

Analys4 veckor sedan

Analys4 veckor sedanWaiting for the surplus while we worry about Israel and Qatar