Nyheter

Eurozonen i farozonen

År 2013 närmar sig sitt slut och det det är nu viktigare än någonsin tidigare att sammanfatta krisen hos Eurozonen för att få en överblick över problembilden. Situationen ter sig allt mer ohållbar och frågan är om bilden av ett ekonomiskt förenat Europa är realistisk på sikt. I den här artikeln (del 1) belyser vi krissituationen, och i del 2, som publiceras nästa månad, kommer vi att diskutera potentiella konsekvenser för guldet i anknytning till olika framtidsscenarion.

År 2013 närmar sig sitt slut och det det är nu viktigare än någonsin tidigare att sammanfatta krisen hos Eurozonen för att få en överblick över problembilden. Situationen ter sig allt mer ohållbar och frågan är om bilden av ett ekonomiskt förenat Europa är realistisk på sikt. I den här artikeln (del 1) belyser vi krissituationen, och i del 2, som publiceras nästa månad, kommer vi att diskutera potentiella konsekvenser för guldet i anknytning till olika framtidsscenarion.

En karta över eurozonen

Lån bygger på ett förtroende att låntagaren kan betala tillbaka lånat belopp inom uppsatt tid och riskaspekten avspeglas vanligen i räntesatsen. Detta gäller emellertid inte riktigt för ECB:s räddningspaket, som måste vara snällt utformande för att Grekland ska ha en rimlig chans att hamna på fötter igen.

På natten till tisdagen 27:e november kunde ECB och IMF efter månader av ihärdigt överläggande komma överens om ett omfattande stödpaket till Grekland. Efter tre år med stapplande steg har en långsiktig lösning äntligen hittats för, lät det i pressen. Det paket som klubbades genom ger ett startlån på 34,4 miljarder euro, gratis ränta i tio år och möjlighet för den grekiska staten att köpa tillbaka stadsobligationer billigt. Målsättningen är att Grekland ska kunna minska skulden till 124% år 2020. I generella och grova termer brukar en skuldnivå över 90% av GDP betraktas som en problematisk skuld.

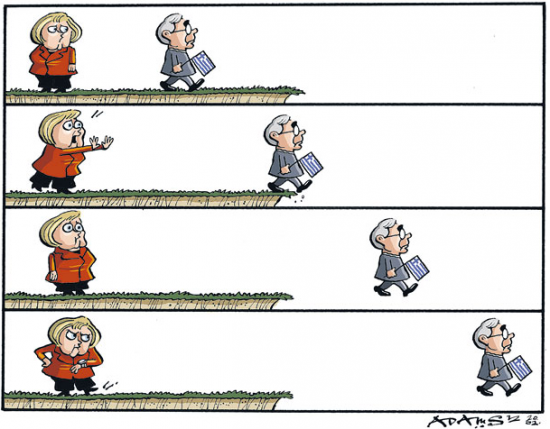

De attraktiva lånevillkoren kommer inte utan krav. För att Grekland ska få de billiga krediterna tvingas landet leva under tuffa ekonomiska tyglar där staten får begränsat manövreringsutrymme. Frågan alla ställer sig är om Grekland har vad som krävs för att genomföra dessa reformer, eller om landet kommer behöva gå sin väg och kapitaliseras på fria villkor med en ny valuta. En sådan ekonomisk omställning riskerar emellertid att utlösa en dominoeffekt av finansiell kollaps med en global recession som följd, där investerare går ur sina positioner och stoppar pengarna i säkra, tyska banker.

Tyskland har dock ingenting att vinna på att pengar flockas till tyska banker då eurozonen är huvudorsaken till Tysklands starka exportindustri. Avskaffas eurozonen drabbar den först och främst Tyskland och därför har också tyskarna varit drivande i frågan om att hålla ihop eurozonen. Hade det funnits ett smärtfritt sätt att bli kvitt Grekland hade detta alternativ genomförts för länge sedan.

Situationen i dagens skuldkris kan nästan liknas vid den konstpaus som inträffar då tecknade figurer går ut för ett stup. ECB försöker förgäves att motverka den negativa gravitation som uppstått i en obalans mellan produktion och konsumtion, och det återstår att se om ECB och IMF klarar av att mjuklanda drabbade ekonomier utan kraschlandning.

En verklig möjlighet som sällan tas upp, är att länder frivilligt kan gå ur eurozonen, även om det inte är helt klart i EMU:s regelverk hur detta går till. Det är inte bara Grekland som funderar på att gå ur euron till följd av politisk och ekonomisk turbulens; Italien resonerar i samma banor och kan till skillnad från Grekland göra en relativt städad utgång, enligt tidigare premiärminister Silvio Berlusconi. En egen, svagare valuta skulle gynna landets konkurrenskraft och stimulera tillväxten. För Tyskland kommer ett sådant uttalande som en både oväntad och ovälkommen nyhet. Till skillnad från Grekland är Italien en central spelare inom den europeiska ekonomin med den tredje största GDP:n inom EU. Grekland får gärna vara offerlammet så länge eurozonen fortlever, men utan Italien är eurozonen allvarligt hotad – och det vore ödesdigert för eurons förtroende om eurozonen börjar ses som en hotellobby med en svängdörr.

Problemet med PIGS-länderna bör egentligen inte beskrivas som en ekonomisk kris, utan snarare en brist på ekonomi överhuvudtaget. När ett land levt över sina tillgångar över en längre tid, anpassas samhället till en ny standard. Detta skapar en ond cirkel där ytterligare lånekapital krävs för att upprätthålla det samhällsklimat som uppstått till följd av denna överkonsumtion, där billiga krediter är en förutsättning för ekonomins fortlevnad. Att vända den här trenden kräver extraordinära sparåtgärder, en verklighet som dessa länder kan få svårt att anpassa sig till utan att gå in i allvarliga recessioner. Eurosamarbetet lever på en skör tråd.

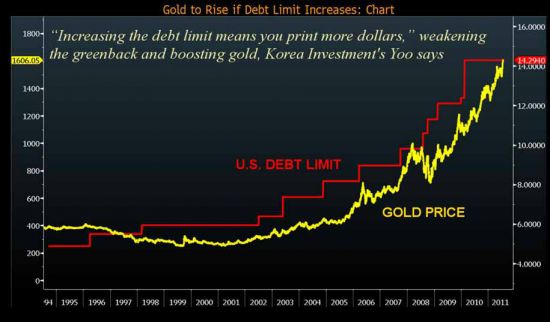

I USA är det framförallt politikernas utmaning att lösa problemet med det fiskala stupet (fiscal cliff), vilket syftar till USAs budgetunderskott som kräver åtstramningar och höjda skatter för att gå ihop. USA har dock inget val än att fortsätta spendera i hög takt för att behålla tillväxten i landet, vilket gör att vi sannolikt kommer att få se ett ökat tempo i FED:s köp av stadsobligationer framöver för att undvika deflation och recession. Problemet är bara att landets nettoskuld fortsätter att växa, och skuldtaket höjs därefter.

En intressant bild som visar på korrelationen mellan guldpriset och USA:s skuldtak. Källa: www.wealthson.com

I nästa artikel kommer vi att diskutera guldets roll i anknytning till ett antal olika utfall för eurons framtid, och hur priset påverkas av de olika scenarion som kan komma att uppstå.

[hr]

Guldcentralen AB har funnits sedan 1967 och är en del av en ädelmetallkoncern som funnits sedan 1879. Företagets ägare är KA Rasmussen AS i Norge. Det är 5:e generationen som driver företaget just nu. Guldcentralen säljer fysiskt guld, silver, platina och palladium till privatpersoner och företag. Det företaget säljer är handelsgodkända tackor och mynt. Företagets hemsida.

Nyheter

Europas största tillverkare av elbilsbatterier överväger att ställa om till batterier för villor

Koreanska LG Energy Solution är den största tillverkaren av elbilsbatterier i Europa. Nu överväger företaget att ställa om produktionen vid sin fabrik i Polen till att i stället producera batterier för stationär lagring av elektricitet, exempelvis för hushåll.

Fabriken i Polen med 6 600 anställda har en kapacitet på 100 000 elbilsbatterier per år, men efterfrågan på marknaden är svag. Samtidigt har Polens snabba utbyggnad av solenergi gjort att landets elnät har blivit obalanserat och ett behov av batterier har uppstått.

Polen presenterade förra veckan ett bidrag för privatpersoner att installera batterier. Budgeten för bidraget är 400 miljoner zloty, motsvarande en dryg miljard kronor. Man tillade dock att det bara är ett liten försmak av landets ambitioner.

Bloomberg skriver att grannlandet Tyskland har 500 000 installationer av batterier för stationär lagring i villor.

Nyheter

Priset på litium fortsätter att falla, överutbud i flera år framåt

Priset på batterimetallen litium rusade i höjden för ett par år sedan och världen var bekymrad över hur vi skulle kunna få fram tillräckligt av metallen. Nu när vi tittar i backspegeln så kan vi se att produktionen konstant har ökat samtidigt som elbilsmarknaden inte har växt lika snabbt som tidigare förväntat, även om den växer i högt tempo.

Det spås inte heller bli någon brist på litium under kommande år, det öppnas löpande nya gruvor och överutbudet spås öka, inte minska, de kommande åren.

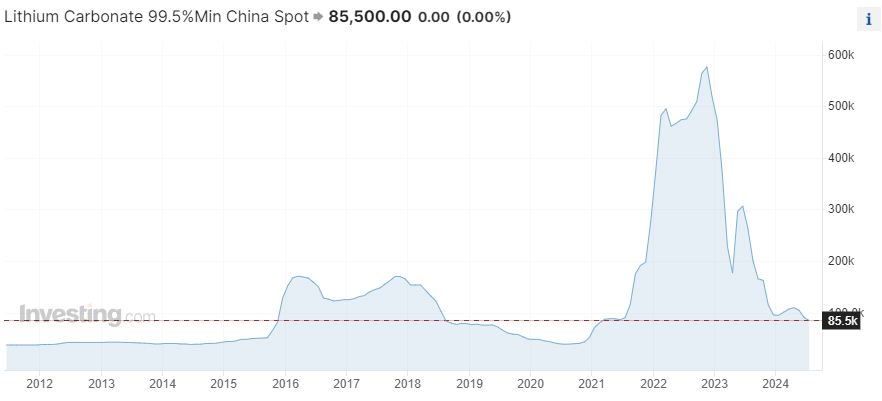

Nedan är en graf över priset på litiumkarbonat i valutan yuan.

Nyheter

Koppar från kinesiska lager flödar ut på marknaden

Spekulationerna var många varför Kina köpte så mycket koppar i början av året trots att landets ekonomi går på halvfart. En stor spekulation var att landet skulle devalvera sin valuta och då var det bättre för aktörer att ha koppar än pengar på bankkontot.

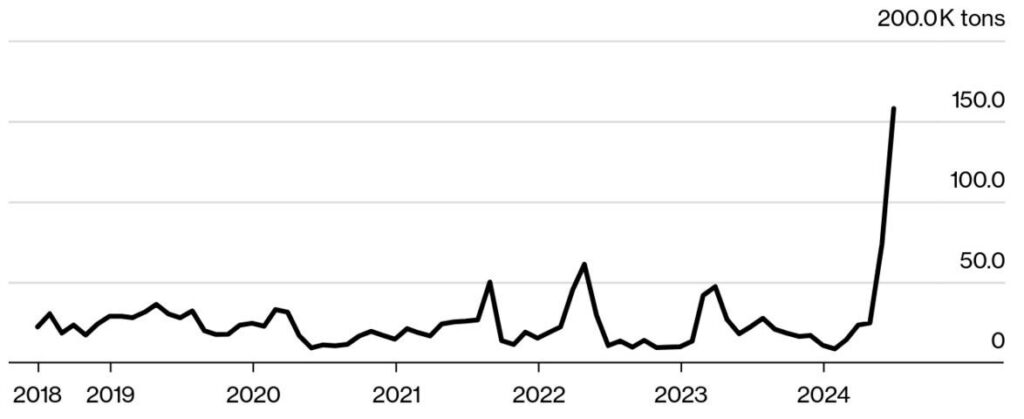

Någon större devalvering kom aldrig. Nu flödar i stället all denna koppar ut på marknaden igen. Nedan är en graf över Kinas export av koppar.

-

Nyheter7 dagar sedan

Nyheter7 dagar sedanDe tre bästa råvaruvaruaktierna just nu

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLundin Mining vill köpa Filo Corp tillsammans med BHP

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAfrica Oil är bra att köpa anser Stifel som inleder analysbevakning

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanStor risk att Africa Energy inte överlever det kommande året

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanFirst Nordic Metals har fyra prospekteringsprojekt i Sverige

-

Analys4 veckor sedan

Analys4 veckor sedanBrent crude inching higher on optimism that US inflationary pressures are fading

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanUniper satsar på att göra elektrobränsle av sin elektricitet

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanTre bra aktier inom olja och oljeservice i Kanada