Nyheter

David Hargreaves on precious metals, week 46 2011

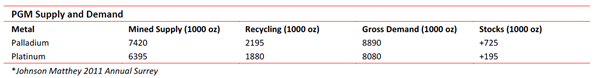

PGMs: No Such Thing as a Monopoly. If asked to pick a commodity firmly in the grip of its producers, most would go for platinum. South Africa mines 75% of it and Russia another 13%. But if you are thinking of switching to its cheaper (and less efficient) sister, palladium, those two countries account for 82% of that. So we should have a market grip even tighter than OPEC on oil, but we do not. Its price, whilst historically high, has followed the magnetic pull of gold, rather than its own price-demand profile. This is odd, since despite its precious qualities, it is an industrial metal and over a half is used in auto catalysts. This is where the fun starts. A PGM catalyst filters the exhaust fumes from an internal combustion engine and converts the noxious components into water vapour and nitrogen. Now they tell us the demand for oil burning vehicles is rising at 10% per year worldwide. With that industry taking 50% of all platinum (and 66% of palladium) that is a 5% per year increase in total demand. But it is not happening. Johnson Matthey says it will only be 3% in the automotive sector, so why? Well it is partly cost efficiencies, like using more palladium, partly smaller vehicles, the use of bio-fuels and rigorous recycling. But word has not penetrated into South Africa yet. They continue to crank the production handle with a forecast surplus of 195,000 oz this year. For palladium it will be more pronounced, at 725,000 oz or 8% of gross demand. A major feature is recycling, largely by the recovery of spent autocatalysts. It will provide 23% of new supply of platinum and 25% of palladium.

Amongst this are two looming and probably unstoppable trends. Non-South African production is rising from North America. But Zimbabwe, which could geologically provide over 10% of total world needs, is gearing up. Conversely for palladium, Russia has for many years supplied large tonnages from State stocks and these are thought to be nearly depleted. So we could see the price differential close. Recycling has been stepped up, in line with the metal price. Thus:

The focus of mining production remains South Africa. Conditions in the Bushveld are tough. The mines are deepish and dangerous but expansion is moving on apace as are wage demands. Yet the price is out of the industry’s control. If gold pulls back, so will the PGMs.

RSA Miners Still In Fighting Mode. The NUM union thinks striking a good idea, so is rejecting the 7.5%-8.5% wage offer by Lonmin, the 3rd largest platinum producer. That this is twice the rate of inflation, that youth unemployment is at 50%, and the union does not have a fighting fund. It also pushes the extension of welfare benefits across the board. Mark you, Lonmin’s earnings were up 64% in the year to Sept. 2011, at R1.8bn or $226M.

World Gold Mined Output remains steady. The 746t of Q3 indicates 2900t per year going forward, a sharp increase, but the trend for 2011 is c 2800t. Newish producers performing well include Burkina Faso, Cote d’Ivoire, Eritrea. The established mines in Mexico, Peru and Canada also moved ahead. Official purchases include Russia (15t to 852t,) Bolivia (14t), Thailand (25t).

Knowing from experience that price and demand can fall as well as rise, Lonmin warns that its growth strategy (to target 950,000 oz/yr) is not “set in stone” but dependant on market conditions. The 2011 target is 750,000 oz.

Silver, says GFMS, is a lining looking for a cloud. The most recent market review tells us to expect a price north of $50/oz compared with today’s mid $30’s. Much will be driven by investment demand, particularly coins and medals. For this year they look to average $35.66/oz up 77% year-on-year. The 2012 average sought is $45/oz. For mine production they expect a ninth successive annual gain, 4%. Government sales will continue to fall, fed by the CIS countries. Fabrication demand will rise 4%. Coin minting is expected up by a whopping 25%, but remember, that is portable collateral. (If gold were to follow the silver prediction it would be happy around $2300/oz. Somehow, we don’t see it).

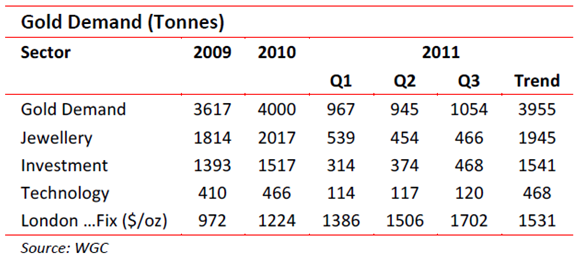

Gold Demand continues to rise, say the people who know: The World Gold Council. They tell us investment demand was the culprit. From around 12% in 1970 and negligible in 2000 it stands around 35% of total today. The call for jewellery has fallen, but still accounts for 50%.

Are there lessons to be learned? You bet your sweet life there are. We enjoyed 2009 on the crest of an economic wave and were content with gold below $1000/oz. The crash gathered momentum in late 2009 early 2010 so gold rose up, particularly investment demand. We have since had a false dawn of H1 2011 when commodity prices all bounced. Now we are locked in a currency crisis with gold taking the strain. If fiscal prudence is applied – and works – gold will not carry on reaching for the stars.

[hr]

About David Hargreaves

David Hargreaves is a mining engineer with over forty years of senior experience in the industry. After qualifying in coal mining he worked in the iron ore mines of Quebec and Northwest Ontario before diversifying into other bulk minerals including bauxite. He was Head of Research for stockbrokers James Capel in London from 1974 to 1977 and voted Mining Analyst of the year on three successive occasions.

Since forming his own metals broking and research company in 1977, he has successfully promoted and been a director of several public companies. He currently writes “The Week in Mining”, an incisive review of world mining events, for stockbrokers WH Ireland. David’s research pays particular attention to steel via the iron ore and coal supply industries. He is a Chartered Mining Engineer, Fellow of the Geological Society and the Institute of Mining, Minerals and Materials, and a Member of the Royal Institution. His textbook, “The World Index of Resources and Population” accurately predicted the exponential rise in demand for steel industry products.

Nyheter

Hur säkrar vi Sveriges tillgång till kritiska metaller och mineral i en ny geopolitisk verklighet?

När världsläget förändras ställs Europas beroende av metaller och mineral på sin spets. Geopolitiska spänningar, handelskonflikter och ett mer oförutsägbart USA gör att vi inte längre kan ta gamla allianser för givna. Samtidigt kontrolleras en stor del av de kritiska råvarorna vi är beroende av av andra makter – inte minst Kina. Vad händer med Sveriges industriella förmåga i ett läge där importen stryps? Hur påverkas försvarsindustrin av Kinas exportrestriktioner? Är EU:s nya råvarupolitik tillräcklig för att minska sårbarheten – eller krävs ytterligare statliga insatser och beredskapslagring? Svemin anordnade den 25 juni ett seminarium som bestod av bestod av deltagare från myndigheter, politik och industri. Man diskuterar Sveriges och EU:s strategiska vägval i en ny global verklighet – och vad som krävs för att säkra tillgången till metaller när vi behöver dem som mest.

Nyheter

Lundin Mining ska bli en av de tio största kopparproducenterna i världen

Lundin Mining är bolaget i Lundin-sfären som satsar stort på Vicuña-projektet i Argentina. Det ska lyfta Lundin Mining till att bli en av de tio största kopparproducenterna i världen skriver Affärsvärlden och upprepar sin köprekommendation för aktien.

”Även om en framgång inte är på förhand given tror vi att Vicuña har goda chanser att bli bra. Vi förnyar vårt köpråd för Lundin Mining”

Enligt Lundin Minings ledning kommer man att klara att finansiera sin del av investeringarna i Vicuña genom det löpande kassaflödet som man förväntar sig ska bli omkring 5 miljarder dollar kommande fem år i kombination med lån.

Nyheter

Sommarvädret styr elpriset i Sverige

Många verksamheter tar nu ett sommaruppehåll och ute värmer solen, det är gott om vatten och vinden blåser. Lägre efterfrågan på el och goda förutsättningar för kraftproduktionen höll ner elpriserna under juni.

Elpriset på den nordiska elbörsen Nord Pool (utan påslag och exklusive moms) i elområde 1 och 2 (Norra Sverige) blev för juni 3,05 respektive 4,99 öre/kWh, vilket är rekordlågt och de lägsta på minst 25 år.

– Elpriset påverkas av en rad faktorer men vädret väger tyngst. På sommaren minskar efterfrågan på el och många verksamheter har ett uppehåll. Detta tillsammans med goda förutsättningar inom kraftproduktionen påverkar elpriset nedåt, säger Jonas Stenbeck, privatkundschef Vattenfall Försäljning Norden.

Den hydrologiska balansen, måttet för att uppskatta hur mycket vatten som finns lagrat ovanför kraftstationerna, ligger över normal nivå, särskilt i norra Skandinavien. Tillgängligheten för kärnkraften i Norden är just nu 82 procent av installerad effekt.

– De goda nordiska produktionsförutsättningarna gör elpriserna mindre känsliga för förändringar i omvärlden, säger Jonas Stenbeck.

Priserna på olja och gas kan dock ändras snabbt med anledning av en turbulent omvärld. På kontinenten har efterfrågan på gas sjunkit och nytt solkraftsrekord för Tyskland sattes på midsommarafton med en produktion på 52,5 GW.

– Många av de goda elvanor vi skaffade oss under elpriskrisen verkar leva kvar och gör nytta även på sommaren. De svenska hushållens elförbrukning under 2024 var faktiskt den lägsta detta millenium, säger Jonas Stenbeck.

| Medelspotpris | Juni 2024 | Juni 2025 |

| Elområde 1, Norra Sverige | 24,04 öre/kWh | 3,05 öre/kWh |

| Elområde 2, Norra Mellansverige | 24,04 öre/kWh | 4,99 öre/kWh |

| Elområde 3, Södra Mellansverige | 27,27 öre/kWh | 22,79 öre/kWh |

| Elområde 4, Södra Sverige | 62,70 öre/kWh | 40,70 öre/kWh |

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanStor uppsida i Lappland Guldprospekterings aktie enligt analys

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSilverpriset släpar efter guldets utveckling, har mer uppsida

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanUppgången i oljepriset planade ut under helgen

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanLåga elpriser i sommar – men mellersta Sverige får en ökning

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanMahvie Minerals växlar spår – satsar fullt ut på guld

-

Analys3 veckor sedan

Analys3 veckor sedanVery relaxed at USD 75/b. Risk barometer will likely fluctuate to higher levels with Brent into the 80ies or higher coming 2-3 weeks

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanOljan, guldet och marknadens oroande tystnad

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanJonas Lindvall är tillbaka med ett nytt oljebolag, Perthro, som ska börsnoteras