Nyheter

Att hitta en botten för guldkursen

Att hitta en botten i guldkursen och de börshandlade fonder som investerar i företag som bryter guld har resulterat i kattguld. Trots att fysiskt uppbackade guld-ETFer, såsom SPDR Gold Aktier (NYSEArca: GLD), har fallit med 26 procent under 2013 har det visat sig vara en svår uppgift att försöka hitta en botten för ädelmetaller.

Att hitta en botten i guldkursen och de börshandlade fonder som investerar i företag som bryter guld har resulterat i kattguld. Trots att fysiskt uppbackade guld-ETFer, såsom SPDR Gold Aktier (NYSEArca: GLD), har fallit med 26 procent under 2013 har det visat sig vara en svår uppgift att försöka hitta en botten för ädelmetaller.

Botten verkar, i alla fall som det ser ut nu, att ligga kring 1 200 USD per troy ounce för ädelmetallen. Faller guldpriset nedanför denna nivå kan det komma att bli fritt fall och det finns då en reell möjlighet att vi får se att guldpriset rasar till 1 000 USD per troy ounce.

Guldpriset kommer att behöva rasa med 19 procent för att nå ett pris på 1 000 USD per troy ounce. Fortsätter guldterminerna att glida ned under 1 200 USD igen och stannar under denna nivå finns det anledning att tro att de redan tidigare svårt sargade guldföretagen kommer att tvingas uppleva ännu mer smärta. Det är svårt att se ett ännu kraftigare fall för en ETF som Market Vectors Gold Miners ETF (NYSEArca: GDX) som redan har fallit med mer än 55 procent i år men det är en reell möjlighet.

Även vid prisnivåer under 1 250 USD per troy ounce finns det en hel del gruvföretag som hyser oro för om de skall kunna utvinna guld med lönsamhet.

Förra veckan försökte TD Securities hitta svaret på frågan ”Vid vilket pris kommer gruvföretagen att börja känna smärta?”. Analyshuset konkluderade att med nuvarande kostnadssänkningar är producenternas balansräkningar relativt stabila vid nuvarande nivåer på guldpriset, men de kommer att försvagas om guldpriset fortsätter att falla. Å andra sidan kommer deras balansräkningar att erbjuda en betydande hävstång om guldkursen stiger.

Det finns ett visst teknisk hopp. Även om priserna har noterat en ny lägre botten så har några av de vanligt använda momentumindikatorerna, som RSI, uppvisat en stigande trend de senaste halvåret. De tekniskt intresserade handlarna tror att denna tekniska divergens tyder på att den nedåtgående trenden har fått slut på kraft vilket då kommer att leda till att priset stiger. RSI för GDX ligger nu på cirka 43, medan samma indikator för på Market Vectors Junior Gold Miners ETF (NYSEArca: GDXJ) är 41,6. Ingen av dessa nivåer är verkligt bra, men det är betydligt bättre än vad de låg på för endast ett par veckor sedan.

Nyheter

Europas största tillverkare av elbilsbatterier överväger att ställa om till batterier för villor

Koreanska LG Energy Solution är den största tillverkaren av elbilsbatterier i Europa. Nu överväger företaget att ställa om produktionen vid sin fabrik i Polen till att i stället producera batterier för stationär lagring av elektricitet, exempelvis för hushåll.

Fabriken i Polen med 6 600 anställda har en kapacitet på 100 000 elbilsbatterier per år, men efterfrågan på marknaden är svag. Samtidigt har Polens snabba utbyggnad av solenergi gjort att landets elnät har blivit obalanserat och ett behov av batterier har uppstått.

Polen presenterade förra veckan ett bidrag för privatpersoner att installera batterier. Budgeten för bidraget är 400 miljoner zloty, motsvarande en dryg miljard kronor. Man tillade dock att det bara är ett liten försmak av landets ambitioner.

Bloomberg skriver att grannlandet Tyskland har 500 000 installationer av batterier för stationär lagring i villor.

Nyheter

Priset på litium fortsätter att falla, överutbud i flera år framåt

Priset på batterimetallen litium rusade i höjden för ett par år sedan och världen var bekymrad över hur vi skulle kunna få fram tillräckligt av metallen. Nu när vi tittar i backspegeln så kan vi se att produktionen konstant har ökat samtidigt som elbilsmarknaden inte har växt lika snabbt som tidigare förväntat, även om den växer i högt tempo.

Det spås inte heller bli någon brist på litium under kommande år, det öppnas löpande nya gruvor och överutbudet spås öka, inte minska, de kommande åren.

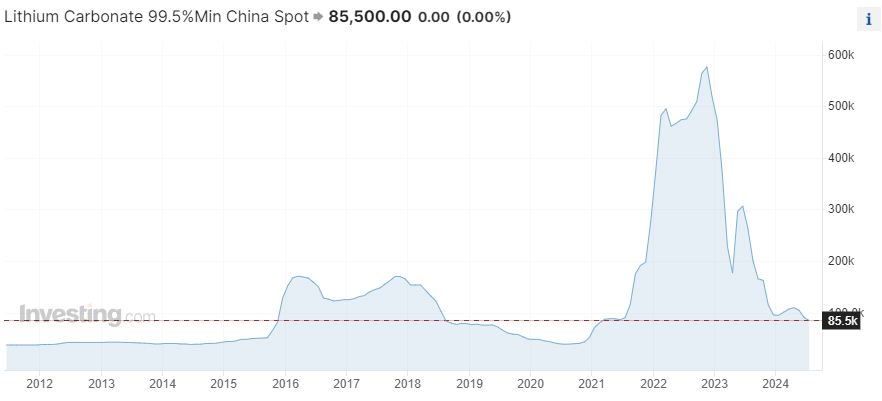

Nedan är en graf över priset på litiumkarbonat i valutan yuan.

Nyheter

Koppar från kinesiska lager flödar ut på marknaden

Spekulationerna var många varför Kina köpte så mycket koppar i början av året trots att landets ekonomi går på halvfart. En stor spekulation var att landet skulle devalvera sin valuta och då var det bättre för aktörer att ha koppar än pengar på bankkontot.

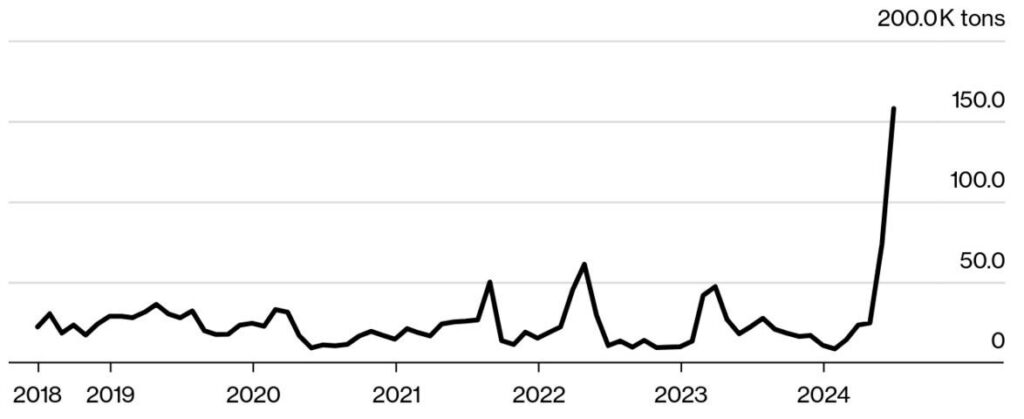

Någon större devalvering kom aldrig. Nu flödar i stället all denna koppar ut på marknaden igen. Nedan är en graf över Kinas export av koppar.

-

Nyheter7 dagar sedan

Nyheter7 dagar sedanDe tre bästa råvaruvaruaktierna just nu

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLundin Mining vill köpa Filo Corp tillsammans med BHP

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAfrica Oil är bra att köpa anser Stifel som inleder analysbevakning

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanStor risk att Africa Energy inte överlever det kommande året

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanFirst Nordic Metals har fyra prospekteringsprojekt i Sverige

-

Analys4 veckor sedan

Analys4 veckor sedanBrent crude inching higher on optimism that US inflationary pressures are fading

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanUniper satsar på att göra elektrobränsle av sin elektricitet

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanTre bra aktier inom olja och oljeservice i Kanada