Nyheter

Vad orsakar den höga premien på vitsocker?

Premiet på vitsocker 2023, som representerar skillnaden mellan priset på råsocker och raffinerat socker, har stigit i flera månader. De senaste dagarna har detta accelererat och har nått över 145 USD/mt.

Detta är högre än spotpremien på vitsocker har handlats till under stora delar av de senaste tjugo åren. De enda tillfällena det har varit högre var precis innan ett terminskontrakt löpte ut.

Vad händer den här gången?

Priset på raffinerat socker är nu det högsta sedan juli 2012, och har stigit mer än 15 procent på 11 veckor. Efterfrågan på socker är fortsatt robust, men utbudet har problem.

Med en begränsad mängd leveransbart socker är det möjligt att en eller flera parter tvingas köpa tillbaka öppna terminer om de inte har det fysiska sockret. Detta hände före utgången av oktober 2022 och pressade premien på vitsocker till över 200 USD/mt.

Den billigaste källan till raffinerat vitt socker med högre kvalité kommer från Europa, Thailand, Indien och Kina. Dessa skördar från norra halvklotet, som står för nästan 40 procent av den globala produktionen, närmar sig sitt slut och det står nu klart att produktionen är sämre än vad som ursprungligen förväntades. Sannolikt kommer inte utbudet från dessa producenter att bli bättre nästa år eftersom europeiska bönder inte planterar mer sockerbetor trots mycket högre priser. I Thailand kommer den odlade arean sannolikt att falla nästa år eftersom det finns stark konkurrens från kassava. Indiska odlare har redan aviserat att de kommer att producera en miljon ton socker mindre nästa regleringsår.

Normalt skapar ett begränsat utbud från producenter en möjlighet för världens sockerraffinaderier att öka sin produktion. Denna signal kommer från en starkare vitsockerpremie som med dagens sockerpriser ligger på över 110 USD/mt. Men vad händer när dessa raffinaderier inte kan reagera?

Världens största raffinaderi, baserat i Dubai, arbetar på 40 procents kapacitet. I Algeriet hindrar ett exportförbud landets raffinaderier från att sälja till världsmarknaden. Ett liknande exportförbud kan snart drabba egyptiska raffinaderier.

Med mer utbud som behövs är det sista alternativet att priserna uppmuntrar diskretionära raffinaderier, det vill säga högkostnadsraffinaderier. Dessa är deltidsraffinaderier som vanligtvis inte återexporterar vitt socker, därav den högre kostnaden för att göra det. Typiska exempel är Kina, Bangladesh, Malaysia, Indonesien och EU-raffinaderier. Det är osannolikt att många av dessa ursprung kommer att satsa på export med tanke på höga priser och begränsat utbud på sina hemmamarknader.

För raffinaderier som fortfarande är verksamma gör backwardation-priser på råsocker livet svårt. Enkelt uttryckt är det dyrare att köpa råsocker idag än vid ett senare tillfälle. Detta är ett incitament för återexporterande raffinaderier att skjuta upp sin efterfrågan på råsocker och efterföljande tillgång på raffinerat socker, vilket bara ökar problemen.

Nyheter

Europas största tillverkare av elbilsbatterier överväger att ställa om till batterier för villor

Koreanska LG Energy Solution är den största tillverkaren av elbilsbatterier i Europa. Nu överväger företaget att ställa om produktionen vid sin fabrik i Polen till att i stället producera batterier för stationär lagring av elektricitet, exempelvis för hushåll.

Fabriken i Polen med 6 600 anställda har en kapacitet på 100 000 elbilsbatterier per år, men efterfrågan på marknaden är svag. Samtidigt har Polens snabba utbyggnad av solenergi gjort att landets elnät har blivit obalanserat och ett behov av batterier har uppstått.

Polen presenterade förra veckan ett bidrag för privatpersoner att installera batterier. Budgeten för bidraget är 400 miljoner zloty, motsvarande en dryg miljard kronor. Man tillade dock att det bara är ett liten försmak av landets ambitioner.

Bloomberg skriver att grannlandet Tyskland har 500 000 installationer av batterier för stationär lagring i villor.

Nyheter

Priset på litium fortsätter att falla, överutbud i flera år framåt

Priset på batterimetallen litium rusade i höjden för ett par år sedan och världen var bekymrad över hur vi skulle kunna få fram tillräckligt av metallen. Nu när vi tittar i backspegeln så kan vi se att produktionen konstant har ökat samtidigt som elbilsmarknaden inte har växt lika snabbt som tidigare förväntat, även om den växer i högt tempo.

Det spås inte heller bli någon brist på litium under kommande år, det öppnas löpande nya gruvor och överutbudet spås öka, inte minska, de kommande åren.

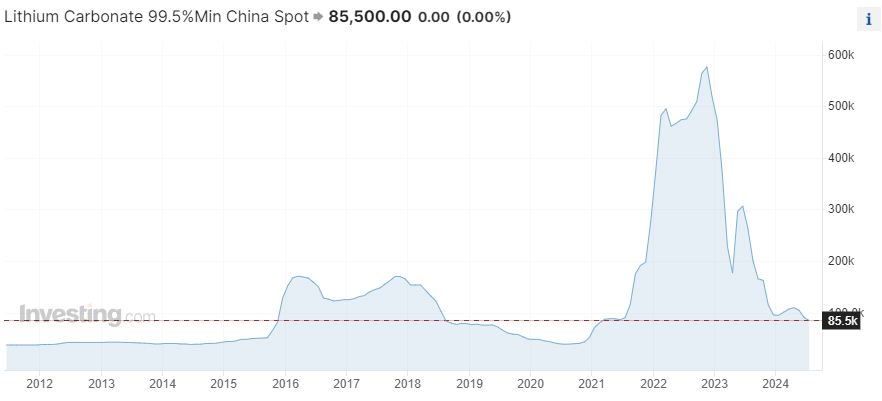

Nedan är en graf över priset på litiumkarbonat i valutan yuan.

Nyheter

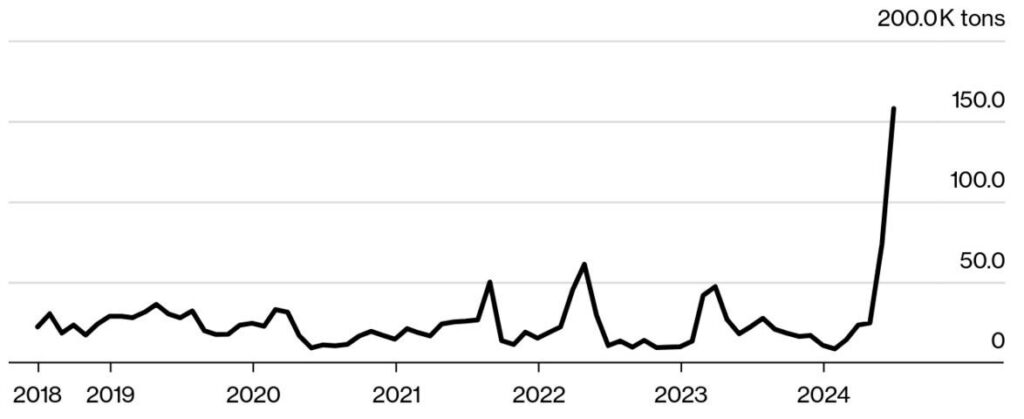

Koppar från kinesiska lager flödar ut på marknaden

Spekulationerna var många varför Kina köpte så mycket koppar i början av året trots att landets ekonomi går på halvfart. En stor spekulation var att landet skulle devalvera sin valuta och då var det bättre för aktörer att ha koppar än pengar på bankkontot.

Någon större devalvering kom aldrig. Nu flödar i stället all denna koppar ut på marknaden igen. Nedan är en graf över Kinas export av koppar.

-

Nyheter7 dagar sedan

Nyheter7 dagar sedanDe tre bästa råvaruvaruaktierna just nu

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLundin Mining vill köpa Filo Corp tillsammans med BHP

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAfrica Oil är bra att köpa anser Stifel som inleder analysbevakning

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanStor risk att Africa Energy inte överlever det kommande året

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanFirst Nordic Metals har fyra prospekteringsprojekt i Sverige

-

Analys4 veckor sedan

Analys4 veckor sedanBrent crude inching higher on optimism that US inflationary pressures are fading

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanUniper satsar på att göra elektrobränsle av sin elektricitet

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanTre bra aktier inom olja och oljeservice i Kanada