Nyheter

Skandalen med salladsoljan

Salladsoljeskandalen, som ibland brukar kallas för ”Sojabönsskandalen”, var en större skandal på råvarumarknaden när den inträffade 1963. Denna skandal kostade de inblandade företagen, till exempel American Express, Bank of America, Bank Leumi och ett stort antal mäklarföretag, 150 MUSD, vilket i dagens penningvärde motsvarar cirka 1,2 miljarder dollar.

Salladsoljeskandalen, som ibland brukar kallas för ”Sojabönsskandalen”, var en större skandal på råvarumarknaden när den inträffade 1963. Denna skandal kostade de inblandade företagen, till exempel American Express, Bank of America, Bank Leumi och ett stort antal mäklarföretag, 150 MUSD, vilket i dagens penningvärde motsvarar cirka 1,2 miljarder dollar.

Skandalen fick annars försiktiga och konservativa långivare att med riskfyllda metoder låna ut pengar. På det sättet har Salladsoljeskandalen jämförts med finanskrisen 2007/2008 där det var bostadslånemarknaden som ledde till att det finansiella systemet kraschade.

Belånade fartygslaster med olja

Skandalen omfattade företaget Allied Crude Vegetable Oil, ett företag som leddes av Tino De Angelis. Han hade upptäckt att han kunde belåna sitt lager av salladsolja. När fartyg som till det yttre föreföll vara fullastade med olja anlöpte hamnen undersöktes lasten av hamninspektörerna och Allied Crude Vegetable Oil kunde se hur deras bankkonto fylldes på med flera miljoner dollar när de belånade lasterna.

I själva verket var fartygen oftast fyllda med vatten, med bara en meter olja på toppen. Eftersom oljan flyter ovanpå vatten trodde inspektörerna att hela lastutrymmet var fullt med olja. Ett annat knep som Tino De Angelis och Allied Crude Vegetable Oil använde sig av var att flytta olja mellan olika fartyg medan inspektörerna var på lunch. På det sättet kunde bolaget belåna samma last två eller ännu flera gånger.

När skandalen avslöjades var American Express ett av de största offren. Bolagets aktier sjönk med mer än 50 procent till följd av skandalen, som kostade American Express nästan 58 MUSD. De Angelis dömdes för bedrägeri och konspiration i samband med skandalen och fick avtjäna sju år i fängelse innan han frigavs 1972.

Vem var Tino De Angelis?

Anthony ”Tino” De Angelis (född 1915) var en råvaruhandlare som baserad i Bayonne, New Jersey, som handlade med terminskontrakt på vegetabiliska oljor. 1962 bestämde han sig för att ta kontrollen över marknaden för sojabönsolja, en produkt som används ibland annat salladsdressing. Hans historia startade emellertid i Bronx, New York, där han växte upp i en italiensk immigrantfamilj. Han började arbeta tidigt, framförallt på kött- och fiskmarknaderna, och redan som tonåring hade han visat sina ledaregenskaper och var chef för fler än 200 personer.

Han insåg efter några år att det nya National School Lunch Act-programmet köpte det mesta, givet att priserna höll sig inom specificerade ramar. Han tog över ett företag som hette Adolph Gobel Company, baserat i North Bergen, New Jersey, och tilldelades ett stort kontrakt. Sedan kom han att överfakturera regeringen med 31 000 USD. Han levererade också mer än två miljoner pound icke-inspekterat kött. Det hela slutade i domstol och Adolph Gobel Company gick i konkurs.

År 1955 bildade han Allied Crude Vegetable Oil Corporation som tillsammans med andra närstående företag kom att dra nytta av den amerikanska regeringens Food for Peace-programmet. Detta program sålde olika överskottsprodukter till Europa för en låg kostnad för att stötta upp de europeiska ländernas svaga efterkrigsekonomier. De Angelis bildade Allied Crude Vegetable Oil Corporation på en fallfärdig ”tankgård” i Bayonne och med stöd av ett antal stora spannmålsexportörer började han exportera stora mängder undermåliga vegetabiliska oljeprodukter till Europa. De Angelis blev långsamt en stor aktör i Europa och på råvarumarknaderna och började expandera sin verksamhet till att också omfatta bomull och sojabönor.

1962 ansåg De Angelis att hans nätverk var så pass starkt att det var dags att göra ett försök att ta över kontrollen över marknaden för soljabönsolja. Han började köpa stora mängder av råvaran, och för att kunna finansiera dessa köp tog han stora lån från flera banker och mäklarföretag på Wall Street som han använde som säkerhet när han köpte terminskontrakt. Tanken var att han inte bara skulle äga olja som ökade i värde utan också kontrollera terminsmarknaden och kunna dra fördel av att ha köpt sojabönsolja på termin till billiga kurser. Han använde också dessa lån för att betala sin personal, påverka samhället och betala sjukhusräkningen för en regeringstjänsteman.

Lagerbevis

American Express, eller AMEX som företaget också kallas, var i början av 1960-talet främst känt för sin verksamhet som då omfattade resecheckar och kreditkort. Företaget skapade en helt ny division som kom att specialisera sig på ”Field Warehousing”. Det var ett sätt för Amex att låna ett företag pengar baserat på inventering av lager och råvaror. Tino De Angelis var en ny kund och AMEX kom snabbt att utfärda lagerbevis för vegetabilisk olja till ett värde av flera miljoner dollar. De Angelis använde sedan dessa kvitton för att ta upp lån hos banker och mäklare. Dessa företag kom då att ha oljan som säkerhet för sina lån.

American Express, eller AMEX som företaget också kallas, var i början av 1960-talet främst känt för sin verksamhet som då omfattade resecheckar och kreditkort. Företaget skapade en helt ny division som kom att specialisera sig på ”Field Warehousing”. Det var ett sätt för Amex att låna ett företag pengar baserat på inventering av lager och råvaror. Tino De Angelis var en ny kund och AMEX kom snabbt att utfärda lagerbevis för vegetabilisk olja till ett värde av flera miljoner dollar. De Angelis använde sedan dessa kvitton för att ta upp lån hos banker och mäklare. Dessa företag kom då att ha oljan som säkerhet för sina lån.

Eftersom handeln ökade kom De Angelis att minska den faktiska mängden olja som han hade. Tankarna på Allied Crude Vegetable Oil Corporation kom att fyllas med allt mer vatten, men med en liten och konstant mängd olja på toppen. Vissa tankar hade speciella avdelningar på toppen, och andra var en labyrint av rör där olja kunde gå i skytteltrafik för att transportera olja mellan olika tankar vid viktiga tidpunkter. När inspektörerna besökte och testade tankarna, fann de olja och allt verkade bra. Lånen baserade på lagerkvitton var ”garanterade” att oljan som fanns i tankarna.

Kontrollen hos AMEX ”Field Warehousing” kan emellertid att ifrågasättas. Vid denna tidpunkt köpte De Angelis mer sojabönsolja än vad som existerade i USA enligt det amerikanska jordbruksverket USDA. AMEX fortsatte att gå i god för varulagret, och detta företags kvalitetsstämpel i kombination med De Angelis talang för att erbjuda bra villkor gjorde att även företag som Bunge Limited, Staley, Procter och Gamble, och Bank of America gav honom lån.

Avslöjandet

Inspektörerna blev så småningom tipsad om sådana saker som försök till mutor och leveransmisstag. De återvände därför till Allied Crude Vegetable Oil Corporation och fann vattnet i tankarna. Resultatet blev en massiv krasch på terminsmarknaden som på bara några minuter eroderade värdet på lånen som fanns som säkerhet för de lån De Angelis hade tagit.

Den 19 november 1963 ansökte De Angelis bolag om konkurs, och investerarna insåg att hundratals miljoner inte kunde redovisas för. De mäklarhus som hanterade De Angelis terminsaffärer var nu illa ute och nästa dag beslutade NYSE, som var oroliga för att US Securities and Exchange Commission skulle lägga sig i, att suspendera mäklarhusen Williston och Beane och Ira Haupt & Co. Nu började det spridas rykten om vad som hänt och placerarna gjorde desperata ansträngningar för att få ut sina tillgångar från dessa mäklare.

Händelsen kom emellertid att överskuggas av mordet på USAs president John F. Kennedy den 22 november 1963. Bara några timmar innan Kennedy sköts försökte New York Stock Exchanges VD G. Keith Funston att undvika en massiv krasch som orsakats av att de 20 700 kunderna hos Ira Haupt som fruktade att deras innehav var värdelösa. På grund av de affärer Ira Haupt & Co som gjort för De Angelis räkning var detta företag skyldigt en rad olika banker mer än 37 MUSD som det inte kunde betala.

Kennedymordet skapade en panik som Funston försökte undvika. Efter 27 minuters handel hade Dow Jones rasat med cirka fem procent och mer än 2,6 miljoner aktier hade bytt ägare. New York Stock Exchange stängde 83 minuter tidigt den dagen.

Senare undersökningar visade att De Angelis hade gömt mer än en halv miljon dollar på ett schweiziskt bankkonto. Han kunde inte heller förklara flera stora kontantuttag som hade gjorts från Allied Crude Vegetable Oil Corporations konton. Det hela slutade med att AMEX tvingades att ta en stor förlust när de tvingades stå för sina åtaganden. De två mäklarhusen köptes senare upp av större aktörer och De Angelis dömdes till sju års fängelse. I kölvattnet av skandalen drog Warren Buffett fördel av kaoset och köpte fem procent av aktiestocken i American Express för 20 miljoner dollar.

År 1972 släpptes De Angelis. Han blev snart involverad i en annan bluff, den här gången ett pyramidspel som involverade boskap i den amerikanska Mellanvästern. Detta försök kollapsade emellertid redan innan det verkligen kommit igång.

Svindeln dokumenterades i detalj av Norman C. Miller i The Great Salad Oil Swindle (Baltimore, MD: Coward McCann Books, 1965). Boken är baserad på Millers granskning av historien i Wall Street Journal, som vann Pulitzerpriset 1964.

Nyheter

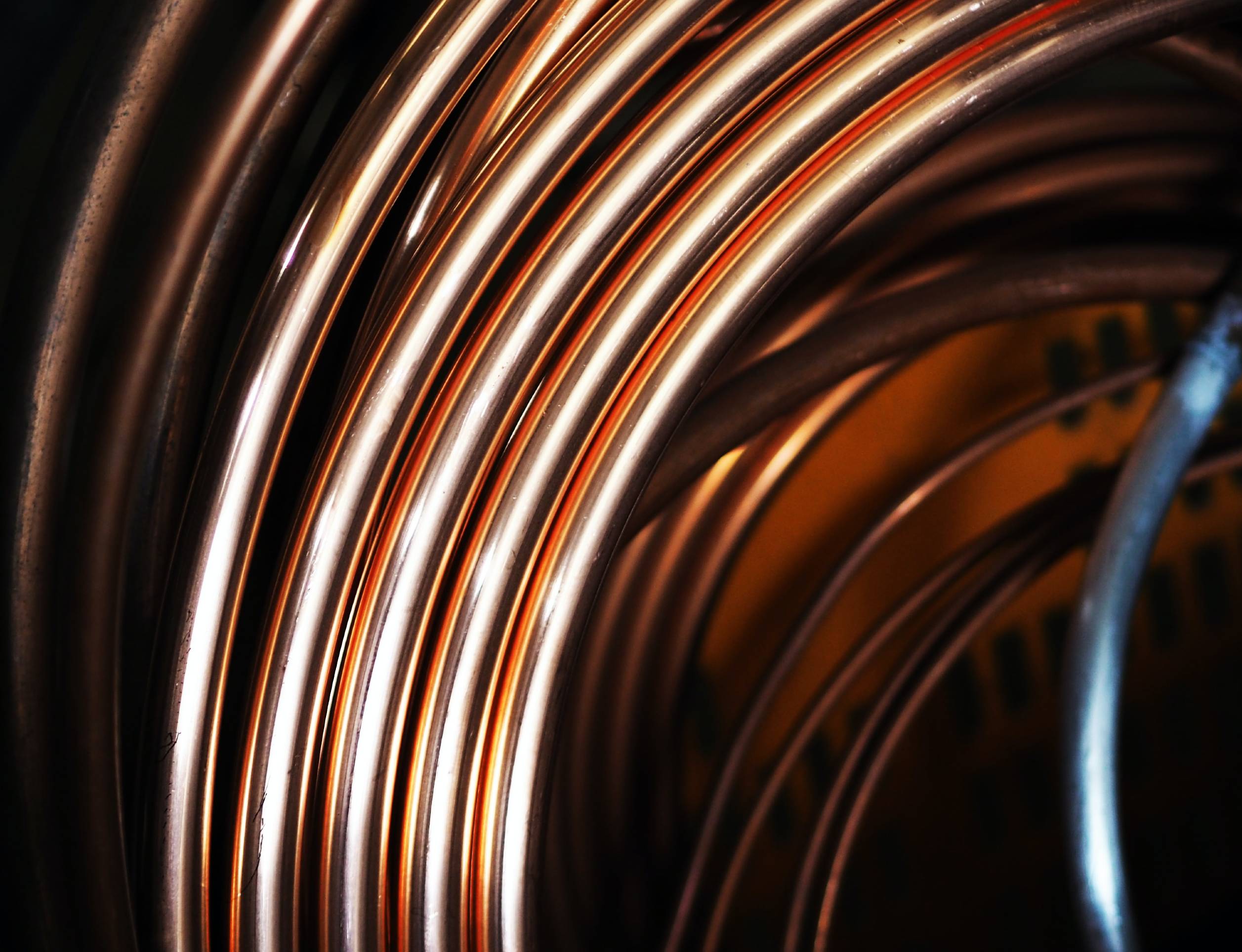

USA ska införa 50 procent tull på koppar

USA:s president Donald Trump har precis meddelat att landet ska införa en tull på 50 procent på basmetallen koppar. Priset på råvarubörsen i USA stiger omgående med 10 procent.

USA har viss inhemsk produktion av koppar, men den inhemska efterfrågan överstiger produktionen. Därför måste landet importera koppar för att täcka behovet, särskilt för användning inom elnät, elektronik, byggindustri och fordonssektorn. De största exportörerna till USA är Chile, Kanada, Mexiko och Peru.

När tullar av denna typ införs uppstår prisskillnader i världen. Handlar man koppar på börsen är det därför viktigt att veta vilken börs man handlar på eller om man använder certifikat så är det viktigt att veta vilka underliggande värdepapper de följer.

Sedan är det som alltid med Trump, begreppet är som bekant TACO, Trump Always Chickens Out. Man ska alltså inte ta några definitiva stora beslut baserat på vad han säger. Saker och ting kan ändra sig från dag till dag.

Nyheter

Ryska staten siktar på att konfiskera en av landets största guldproducenter

En våg av panik sprider sig bland Moskvas elit sedan Vladimir Putins regim inlett en dramatisk offensiv för att beslagta tillgångarna hos Konstantin Strukov – en av Rysslands rikaste affärsmän och ägare till landets största guldgruvföretag, Yuzhuralzoloto. Åtgärden ses som ett tydligt tecken på hur långt Kreml är villigt att gå för att säkra ekonomiska resurser i takt med att kostnaderna för kriget i Ukraina stiger.

Strukovs förmögenhet, som uppskattas till över 3,5 miljarder dollar, byggdes upp under decennier i nära relation med maktens centrum i Ryssland. Men den 5 juli stoppades hans privatjet från att lyfta mot Turkiet. Enligt flera ryska medier deltog den federala säkerhetstjänsten FSB i ingripandet, och Strukovs pass beslagtogs. Händelsen ska vara kopplad till en omfattande rättsprocess där åklagare kräver att hela hans företagsimperium förverkas – med hänvisning till påstådd korruption och användning av skalbolag och familjemedlemmar för att dölja tillgångar.

Företaget själva förnekar att något inträffat och kallar rapporteringen för desinformation. De hävdar att Strukov befann sig i Moskva hela tiden. Trots det bekräftar rättsdokument att både han och hans familj förbjudits att lämna landet, och att myndigheterna snabbt verkställt beslutet.

Det som nu sker är en del av ett större mönster i ett Ryssland präglat av krigsekonomi: staten tar tillbaka kontrollen över strategiska sektorer som guld, olja och försvarsindustri – industrier som nu allt mer mobiliseras för att finansiera och stödja krigsinsatsen. Intressant nog handlar det inte om att Strukov ska ha varit illojal mot regimen – tvärtom har han varit en lojal allierad, med politiska uppdrag knutna till Putins parti. Men lojalitet räcker inte längre som skydd.

Medan tidigare utrensningar ofta riktade sig mot krigskritiker eller de som flydde landet, drivs dagens tillgångsövertaganden av något mer fundamentalt: ekonomisk nöd. De växande sanktionerna har nästan helt strypt inflödet av utländskt kapital. Statens oljeintäkter minskar och budgetunderskotten växer. Putins lösning är att vända sig inåt – till de oligarker han själv lyfte fram – för att fylla statskassan.

Det här är inte ett enskilt fall. På senare tid har flera framstående affärspersoner hamnat i plötsliga rättsliga tvister, omkommit under mystiska omständigheter eller sett sina bolag tas över av staten. Den oskrivna överenskommelsen som länge gällde i Putins Ryssland – rikedom i utbyte mot lojalitet – håller på att kollapsa.

Den 8 juli väntar en rättsförhandling som kan avgöra framtiden för Strukovs affärsimperium. Men budskapet till Rysslands näringslivselit är redan tydligt: ingen är för rik, för lojal eller för nära den politiska makten för att gå säker. I ett Ryssland där kriget kräver allt större uppoffringar riskerar oligarker att snabbt förvandlas till måltavlor.

Nyheter

Hur säkrar vi Sveriges tillgång till kritiska metaller och mineral i en ny geopolitisk verklighet?

När världsläget förändras ställs Europas beroende av metaller och mineral på sin spets. Geopolitiska spänningar, handelskonflikter och ett mer oförutsägbart USA gör att vi inte längre kan ta gamla allianser för givna. Samtidigt kontrolleras en stor del av de kritiska råvarorna vi är beroende av av andra makter – inte minst Kina. Vad händer med Sveriges industriella förmåga i ett läge där importen stryps? Hur påverkas försvarsindustrin av Kinas exportrestriktioner? Är EU:s nya råvarupolitik tillräcklig för att minska sårbarheten – eller krävs ytterligare statliga insatser och beredskapslagring? Svemin anordnade den 25 juni ett seminarium som bestod av bestod av deltagare från myndigheter, politik och industri. Man diskuterar Sveriges och EU:s strategiska vägval i en ny global verklighet – och vad som krävs för att säkra tillgången till metaller när vi behöver dem som mest.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanUppgången i oljepriset planade ut under helgen

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals växlar spår – satsar fullt ut på guld

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLåga elpriser i sommar – men mellersta Sverige får en ökning

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanOljan, guldet och marknadens oroande tystnad

-

Analys4 veckor sedan

Analys4 veckor sedanVery relaxed at USD 75/b. Risk barometer will likely fluctuate to higher levels with Brent into the 80ies or higher coming 2-3 weeks

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanJonas Lindvall är tillbaka med ett nytt oljebolag, Perthro, som ska börsnoteras

-

Analys3 veckor sedan

Analys3 veckor sedanA muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanDomstolen ger klartecken till Lappland Guldprospektering