Nyheter

Skandalen med salladsoljan

Salladsoljeskandalen, som ibland brukar kallas för ”Sojabönsskandalen”, var en större skandal på råvarumarknaden när den inträffade 1963. Denna skandal kostade de inblandade företagen, till exempel American Express, Bank of America, Bank Leumi och ett stort antal mäklarföretag, 150 MUSD, vilket i dagens penningvärde motsvarar cirka 1,2 miljarder dollar.

Salladsoljeskandalen, som ibland brukar kallas för ”Sojabönsskandalen”, var en större skandal på råvarumarknaden när den inträffade 1963. Denna skandal kostade de inblandade företagen, till exempel American Express, Bank of America, Bank Leumi och ett stort antal mäklarföretag, 150 MUSD, vilket i dagens penningvärde motsvarar cirka 1,2 miljarder dollar.

Skandalen fick annars försiktiga och konservativa långivare att med riskfyllda metoder låna ut pengar. På det sättet har Salladsoljeskandalen jämförts med finanskrisen 2007/2008 där det var bostadslånemarknaden som ledde till att det finansiella systemet kraschade.

Belånade fartygslaster med olja

Skandalen omfattade företaget Allied Crude Vegetable Oil, ett företag som leddes av Tino De Angelis. Han hade upptäckt att han kunde belåna sitt lager av salladsolja. När fartyg som till det yttre föreföll vara fullastade med olja anlöpte hamnen undersöktes lasten av hamninspektörerna och Allied Crude Vegetable Oil kunde se hur deras bankkonto fylldes på med flera miljoner dollar när de belånade lasterna.

I själva verket var fartygen oftast fyllda med vatten, med bara en meter olja på toppen. Eftersom oljan flyter ovanpå vatten trodde inspektörerna att hela lastutrymmet var fullt med olja. Ett annat knep som Tino De Angelis och Allied Crude Vegetable Oil använde sig av var att flytta olja mellan olika fartyg medan inspektörerna var på lunch. På det sättet kunde bolaget belåna samma last två eller ännu flera gånger.

När skandalen avslöjades var American Express ett av de största offren. Bolagets aktier sjönk med mer än 50 procent till följd av skandalen, som kostade American Express nästan 58 MUSD. De Angelis dömdes för bedrägeri och konspiration i samband med skandalen och fick avtjäna sju år i fängelse innan han frigavs 1972.

Vem var Tino De Angelis?

Anthony ”Tino” De Angelis (född 1915) var en råvaruhandlare som baserad i Bayonne, New Jersey, som handlade med terminskontrakt på vegetabiliska oljor. 1962 bestämde han sig för att ta kontrollen över marknaden för sojabönsolja, en produkt som används ibland annat salladsdressing. Hans historia startade emellertid i Bronx, New York, där han växte upp i en italiensk immigrantfamilj. Han började arbeta tidigt, framförallt på kött- och fiskmarknaderna, och redan som tonåring hade han visat sina ledaregenskaper och var chef för fler än 200 personer.

Han insåg efter några år att det nya National School Lunch Act-programmet köpte det mesta, givet att priserna höll sig inom specificerade ramar. Han tog över ett företag som hette Adolph Gobel Company, baserat i North Bergen, New Jersey, och tilldelades ett stort kontrakt. Sedan kom han att överfakturera regeringen med 31 000 USD. Han levererade också mer än två miljoner pound icke-inspekterat kött. Det hela slutade i domstol och Adolph Gobel Company gick i konkurs.

År 1955 bildade han Allied Crude Vegetable Oil Corporation som tillsammans med andra närstående företag kom att dra nytta av den amerikanska regeringens Food for Peace-programmet. Detta program sålde olika överskottsprodukter till Europa för en låg kostnad för att stötta upp de europeiska ländernas svaga efterkrigsekonomier. De Angelis bildade Allied Crude Vegetable Oil Corporation på en fallfärdig ”tankgård” i Bayonne och med stöd av ett antal stora spannmålsexportörer började han exportera stora mängder undermåliga vegetabiliska oljeprodukter till Europa. De Angelis blev långsamt en stor aktör i Europa och på råvarumarknaderna och började expandera sin verksamhet till att också omfatta bomull och sojabönor.

1962 ansåg De Angelis att hans nätverk var så pass starkt att det var dags att göra ett försök att ta över kontrollen över marknaden för soljabönsolja. Han började köpa stora mängder av råvaran, och för att kunna finansiera dessa köp tog han stora lån från flera banker och mäklarföretag på Wall Street som han använde som säkerhet när han köpte terminskontrakt. Tanken var att han inte bara skulle äga olja som ökade i värde utan också kontrollera terminsmarknaden och kunna dra fördel av att ha köpt sojabönsolja på termin till billiga kurser. Han använde också dessa lån för att betala sin personal, påverka samhället och betala sjukhusräkningen för en regeringstjänsteman.

Lagerbevis

American Express, eller AMEX som företaget också kallas, var i början av 1960-talet främst känt för sin verksamhet som då omfattade resecheckar och kreditkort. Företaget skapade en helt ny division som kom att specialisera sig på ”Field Warehousing”. Det var ett sätt för Amex att låna ett företag pengar baserat på inventering av lager och råvaror. Tino De Angelis var en ny kund och AMEX kom snabbt att utfärda lagerbevis för vegetabilisk olja till ett värde av flera miljoner dollar. De Angelis använde sedan dessa kvitton för att ta upp lån hos banker och mäklare. Dessa företag kom då att ha oljan som säkerhet för sina lån.

American Express, eller AMEX som företaget också kallas, var i början av 1960-talet främst känt för sin verksamhet som då omfattade resecheckar och kreditkort. Företaget skapade en helt ny division som kom att specialisera sig på ”Field Warehousing”. Det var ett sätt för Amex att låna ett företag pengar baserat på inventering av lager och råvaror. Tino De Angelis var en ny kund och AMEX kom snabbt att utfärda lagerbevis för vegetabilisk olja till ett värde av flera miljoner dollar. De Angelis använde sedan dessa kvitton för att ta upp lån hos banker och mäklare. Dessa företag kom då att ha oljan som säkerhet för sina lån.

Eftersom handeln ökade kom De Angelis att minska den faktiska mängden olja som han hade. Tankarna på Allied Crude Vegetable Oil Corporation kom att fyllas med allt mer vatten, men med en liten och konstant mängd olja på toppen. Vissa tankar hade speciella avdelningar på toppen, och andra var en labyrint av rör där olja kunde gå i skytteltrafik för att transportera olja mellan olika tankar vid viktiga tidpunkter. När inspektörerna besökte och testade tankarna, fann de olja och allt verkade bra. Lånen baserade på lagerkvitton var ”garanterade” att oljan som fanns i tankarna.

Kontrollen hos AMEX ”Field Warehousing” kan emellertid att ifrågasättas. Vid denna tidpunkt köpte De Angelis mer sojabönsolja än vad som existerade i USA enligt det amerikanska jordbruksverket USDA. AMEX fortsatte att gå i god för varulagret, och detta företags kvalitetsstämpel i kombination med De Angelis talang för att erbjuda bra villkor gjorde att även företag som Bunge Limited, Staley, Procter och Gamble, och Bank of America gav honom lån.

Avslöjandet

Inspektörerna blev så småningom tipsad om sådana saker som försök till mutor och leveransmisstag. De återvände därför till Allied Crude Vegetable Oil Corporation och fann vattnet i tankarna. Resultatet blev en massiv krasch på terminsmarknaden som på bara några minuter eroderade värdet på lånen som fanns som säkerhet för de lån De Angelis hade tagit.

Den 19 november 1963 ansökte De Angelis bolag om konkurs, och investerarna insåg att hundratals miljoner inte kunde redovisas för. De mäklarhus som hanterade De Angelis terminsaffärer var nu illa ute och nästa dag beslutade NYSE, som var oroliga för att US Securities and Exchange Commission skulle lägga sig i, att suspendera mäklarhusen Williston och Beane och Ira Haupt & Co. Nu började det spridas rykten om vad som hänt och placerarna gjorde desperata ansträngningar för att få ut sina tillgångar från dessa mäklare.

Händelsen kom emellertid att överskuggas av mordet på USAs president John F. Kennedy den 22 november 1963. Bara några timmar innan Kennedy sköts försökte New York Stock Exchanges VD G. Keith Funston att undvika en massiv krasch som orsakats av att de 20 700 kunderna hos Ira Haupt som fruktade att deras innehav var värdelösa. På grund av de affärer Ira Haupt & Co som gjort för De Angelis räkning var detta företag skyldigt en rad olika banker mer än 37 MUSD som det inte kunde betala.

Kennedymordet skapade en panik som Funston försökte undvika. Efter 27 minuters handel hade Dow Jones rasat med cirka fem procent och mer än 2,6 miljoner aktier hade bytt ägare. New York Stock Exchange stängde 83 minuter tidigt den dagen.

Senare undersökningar visade att De Angelis hade gömt mer än en halv miljon dollar på ett schweiziskt bankkonto. Han kunde inte heller förklara flera stora kontantuttag som hade gjorts från Allied Crude Vegetable Oil Corporations konton. Det hela slutade med att AMEX tvingades att ta en stor förlust när de tvingades stå för sina åtaganden. De två mäklarhusen köptes senare upp av större aktörer och De Angelis dömdes till sju års fängelse. I kölvattnet av skandalen drog Warren Buffett fördel av kaoset och köpte fem procent av aktiestocken i American Express för 20 miljoner dollar.

År 1972 släpptes De Angelis. Han blev snart involverad i en annan bluff, den här gången ett pyramidspel som involverade boskap i den amerikanska Mellanvästern. Detta försök kollapsade emellertid redan innan det verkligen kommit igång.

Svindeln dokumenterades i detalj av Norman C. Miller i The Great Salad Oil Swindle (Baltimore, MD: Coward McCann Books, 1965). Boken är baserad på Millers granskning av historien i Wall Street Journal, som vann Pulitzerpriset 1964.

Nyheter

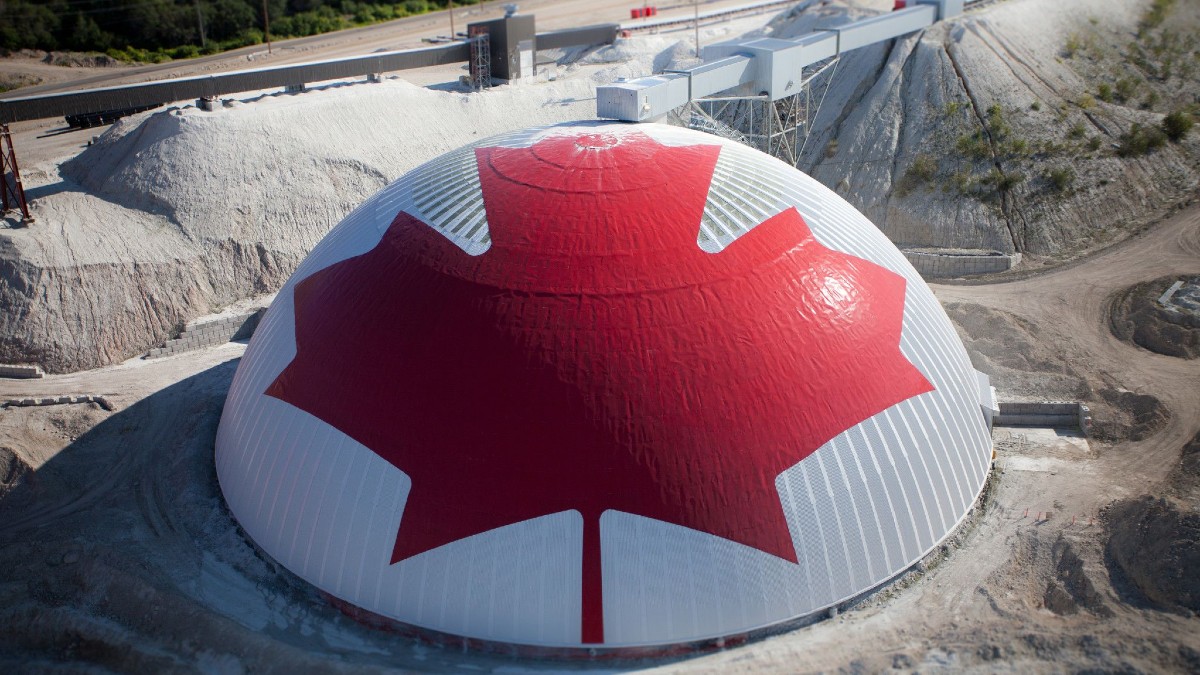

Teck Resources kan förse Nordamerika och kanske hela G7 med all germanium som behövs

Kanadensiska gruvbolaget Teck Resources för samtal med både USA och Kanada om att leverera kritiska mineraler till de båda ländernas försvarsindustrier – bara en dag efter att Kina skärpt sina exportregler för sällsynta jordartsmetaller.

Enligt Financial Times diskuterar bolaget möjligheterna att leverera germanium, antimon och gallium, under förutsättning att det kan få garantier för minimipriser och köpvolymer.

Kinas senaste besked innebär en utvidgning och förtydligande av de omfattande exportkontroller som infördes redan i april. De tidigare restriktionerna ledde till stora bristsituationer globalt innan nya avtal med Europa och USA gjorde det möjligt att återuppta leveranser. Den nya regeln klargör dock att exportlicenser sannolikt kommer att nekas till vapenproducenter och vissa halvledarföretag.

Vid FT Metals and Mining Summit uppgav Teck Resources vd att bolaget kan producera tillräckligt med germanium för att täcka hela Nordamerikas behov – och möjligen även G7-ländernas.

Teck Resources och Anglo American går samman

Teck Resources och Anglo American är mitt uppe i en fusion, vilket beskrivs som ett samgående av två jämbördiga parter.

Nyheter

Leading Edge Materials är på rätt plats i rätt tid

Leading Edge Materials har tre olika projekt, men det är ett som är bolagets huvudfokus, Norra Kärr. Den tillgången har tunga sällsynta jordartsmetaller som är viktiga för Sveriges och hela EU:s oberoende när det gäller dessa kritiska råvaror. Kina som kontrollerar större delen av världens sällsynta jordartsmetaller drar hela tiden åt tumskruvarna på resten av världen. Denna vecka införde Kina extremt aggressiva regler som gör att större delen av världens företag som på ett eller annat sätt använder eller producerar metallerna måste ansöka om tillstånd av kinesiska staten för att kunna exportera sina produkter.

Norra Kärr-projektet har i denna kontext blivit strategiskt viktig för hela EU.

Nyheter

Oljepriset faller efter ny handelskonflikt mellan USA och Kina

Priset på amerikansk råolja föll med nära 4 procent på fredagen, efter att president Donald Trump hotat Kina med nya tullar. Uttalandet kom som svar på att Peking infört striktare exportkontroller av sällsynta jordartsmetaller – en åtgärd som återigen väcker oro för en avmattning i den globala ekonomin.

USA:s WTI-olja stängde på 58,90 dollar per fat, en nedgång med 2,61 dollar. Brentoljan föll med 3,8 procent till 62,73 dollar.

”Jag kommer att tvingas att ekonomiskt motverka deras drag,” skrev Trump på sin plattform Truth Social och antydde ”massiva tullhöjningar” på kinesiska varor.

Marknaden reagerade kraftigt på beskedet. ”När marknaden ser dessa vedergällningsåtgärder tolkas det som svagare tillväxt och lägre efterfrågan på olja,” sade Andy Lipow, chef för Lipow Oil Associates, till CNBC.

Samtidigt pressas priserna av ökat utbud från OPEC+ och minskad efterfrågan under pågående underhållsarbete vid raffinaderier. Ett eldupphör mellan Israel och Hamas har dessutom minskat oron för störningar i oljeleveranser från Mellanöstern.

”Marknaden fokuserar nu mer på utbudet än på geopolitiken,” sade Helima Croft, råvaruchef vid RBC Capital Markets.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanDet stigande guldpriset en utmaning för smyckesköpare

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Analys4 veckor sedan

Analys4 veckor sedanBrent crude ticks higher on tension, but market structure stays soft

-

Analys3 veckor sedan

Analys3 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga