Analys

SHB Råvaruuppdatering 18 maj 2012

Några korta kommentarer kring veckans marknadsutveckling så återkommer vi med Råvarubrevet som vanligt nästa fredag.

Några korta kommentarer kring veckans marknadsutveckling så återkommer vi med Råvarubrevet som vanligt nästa fredag.

Vi befinner oss fortsatt i en period där investerare är väldigt försiktiga vad gäller Europa och utvecklingen kring Grekland och Spanien. Handelsbanken har flyttat botten för den kinesiska konjunkturen från Q1 till Q2 efter den dåliga makrodata som kom i april. Dessutom verkar en stärkt dollar negativt för råvarorna. Det senare blir extra tydligt när man jämför prisutvecklingen för råolja (Brent) i dollar och euro. Europriset på olja ligger idag ca 10 procent över nivån vid samma tidpunkt förra året samtidigt som dollarpriset är lägre. Det är nu tredje veckan i rad som oljepriset faller och WTI-oljan är nere på lägre nivåer än vid årets början. Fundamentalt så har lagersituationen förbättrats nämnvärt under veckan men vi tror fortsatt att kapacitetsproblemen på oljemarknaden och känsligheten för att även små störningar på utbudssidan kan skapa prisvolatilitet framöver. Elmarknaden och Q3 2012 har däremot stärkts med närmare 5 procent under veckan då prognoserna slog om från extremt våta och kalla (vilket skulle fördröjt smältvattnet till efter sommaren) till torrare och varmare. Faktorer som kol, tysk el och utsläppsrätter pekar fortsatt nedåt och kalenderåret 2013 exempelvis handlas nära rekordlåga nivåer.

Det har varit en något lugnare utveckling på metallmarknaden där nedgången på industrimetaller begränsas av höga produktionskostnader samtidigt som många nog bedömer detta som klart attraktiva nivåer att kliva in på långsiktigt. Guldet handlas oförändrat över veckan efter att först ha fallit ned till årslägsta i samband med dollarrörelsen. Sedan det stora generella metallprisfallet i september 2011 har guldet börjat röra sig i samklang med övriga basmetaller, dvs. det följer sentimentet i risk och generell konjunkturoro. Fram till dess hade guldet den speciella egenskapen att det rörde sig tvärt emot risksentiment, aktier och övriga basmetaller, så någonting har hänt. Oavsett vad som orsakat denna förändring i rörelsemönstret så innebär detta att den viktigaste anledningen till att äga guld – dess skydd mot kriser – inte alls är lika självklart just nu. Snarare tvärt om. Parat med att väldigt många ”kom sent till festen” och köpte på sig guld nära topparna förra året så ser vi detta som en klassisk ”bull trap”. Man sitter med en position som borde funka i denna miljön, krisen i sydeuropa tilltar, men man tappar bara pengar på positionen i alla fall. Någon gång tvingas man inse att det är fel, och detta sker oftast när det börjar gå fort och fler får panik. Pressen är nedåt på euron och även den verkar negativt för guldet som prissätts i dollar, och skulle Grekland tvingas eller vilja lämna euro-samarbetet utan en trovärdig plan för Spanien och Portugal så kommer pressen fortsätta. En riktigt kaosartad miljö efter ett Grekiskt avhopp kan teoretiskt gynna guldet men vi har svårt att se att ens det ger något större stöd åt guldet.

På livsmedel är det främst vete som varit i fokus under veckan. Uppgångar noteras på såväl den europeiska marknaden som den amerikanska. Torkan i Ryssland består och redan nu har man börjat tala om skördeförluster främst i de södra regionerna vilka är de som är viktigast för exportmarknaden. Situationen har dessutom förändrats något i USA från att ha varit helt idealiskt för bara två veckor sedan till torka och oro för minskad produktion. USDA redovisade i måndagens rapport klart försämrat skick på höstvetet framför allt i Kansas.

Hoppas att ni får en fortsatt trevlig Kristi himmelfärdshelg.

Handelsbanken Råvaror

[box]SHB Råvarubrevet är producerat av Handelsbanken och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Ansvarsbegränsning

Detta material är producerat av Svenska Handelsbanken AB (publ) i fortsättningen kallad Handelsbanken. De som arbetar med innehållet är inte analytiker och materialet är inte oberoende investeringsanalys. Innehållet är uteslutande avsett för kunder i Sverige. Syftet är att ge en allmän information till Handelsbankens kunder och utgör inte ett personligt investeringsråd eller en personlig rekommendation. Informationen ska inte ensamt utgöra underlag för investeringsbeslut. Kunder bör inhämta råd från sina rådgivare och basera sina investeringsbeslut utifrån egen erfarenhet.

Informationen i materialet kan ändras och också avvika från de åsikter som uttrycks i oberoende investeringsanalyser från Handelsbanken. Informationen grundar sig på allmänt tillgänglig information och är hämtad från källor som bedöms som tillförlitliga, men riktigheten kan inte garanteras och informationen kan vara ofullständig eller nedkortad. Ingen del av förslaget får reproduceras eller distribueras till någon annan person utan att Handelsbanken dessförinnan lämnat sitt skriftliga medgivande. Handelsbanken ansvarar inte för att materialet används på ett sätt som strider mot förbudet mot vidarebefordran eller offentliggörs i strid med bankens regler.

Analys

Quadruple whammy! Brent crude down $13 in four days

Brent Crude prices continued their decline heading into the weekend. On Friday, the price fell another USD 4 per barrel, followed by a further USD 3 per barrel drop this morning. This means Brent crude oil prices have crashed by a whopping USD 13 per barrel (-21%) since last Wednesday high, marking a significant decline in just four trading days. As of now, Brent crude is trading at USD 62.8 per barrel, its lowest point since February 2021.

The market has faced a ”quadruple whammy”:

#1: U.S. Tariffs: On Wednesday, the U.S. unveiled its new package of individual tariffs. The market reacted swiftly, as Trump followed through on his promise to rebalance the U.S. trade position with the world. His primary objective is a more balanced trade environment, which, naturally, weakened Brent crude prices. The widespread imposition of strict tariffs is likely to fuel concerns about an economic slowdown, which would weaken global oil demand. This macroeconomic uncertainty, especially regarding tariffs, calls for caution about the pace of demand growth.

#2: OPEC+ hike: Shortly after, OPEC+ announced plans to raise production in May by 41,000 bpd, exceeding earlier expectations with a three-monthly increment. OPEC emphasized that strong market fundamentals and a positive outlook were behind the decision. However, the decision likely stemmed from frustration within the cartel, particularly after months of excess production from Kazakhstan and Iraq. Saudi Arabia’s Energy Minister seemed to have reached his limit, emphasizing that the larger-than-expected May output hike would only be a “prelude” if those countries didn’t improve their performance. From Saudi Arabia’s perspective, this signals: ”All comply, or we will drag down the price.”

#3: China’s retaliation: Last Friday, even though the Chinese market was closed, firm indications came from China on how it plans to handle the U.S. tariffs. China is clearly meeting force with force, imposing 34% tariffs on all U.S. goods. This move raises fears of an economic slowdown due to reduced global trade, which would consequently weaken global oil demand going forward.

#4: Saudi price cuts: At the start of this week, oil prices continued to drop after Saudi Arabia slashed its flagship crude price by the most in over two years. Saudi Arabia reduced the Arab Light OSP by USD 2.3 per barrel for Asia in May, while prices to Europe and the U.S. were also cut.

These four key factors have driven the massive price drop over the last four trading days. The overarching theme is the fear of weaker demand and stronger supply. The escalating trade war has raised concerns about a potential global recession, leading to weaker demand, compounded by the surprisingly large output hike from OPEC+.

That said, it’s worth questioning whether the market is underestimating the risk of a U.S.-Iran conflict this year.

U.S. military mobilization and Iran’s resistance to diplomacy have raised the risk of conflict. Efforts to neutralize the Houthis suggest a buildup toward potential strikes on Iran. The recent Liberation Day episode further underscores that economic fallout is not a constraint for Trump, and markets may be underestimating the threat of war in the Middle East.

With this backdrop, we continue to forecast USD 70 per barrel for this year (2025). For reference, Brent crude averaged USD 75 per barrel in Q1-2025.

Analys

Lowest since Dec 2021. Kazakhstan likely reason for OPEC+ surprise hike in May

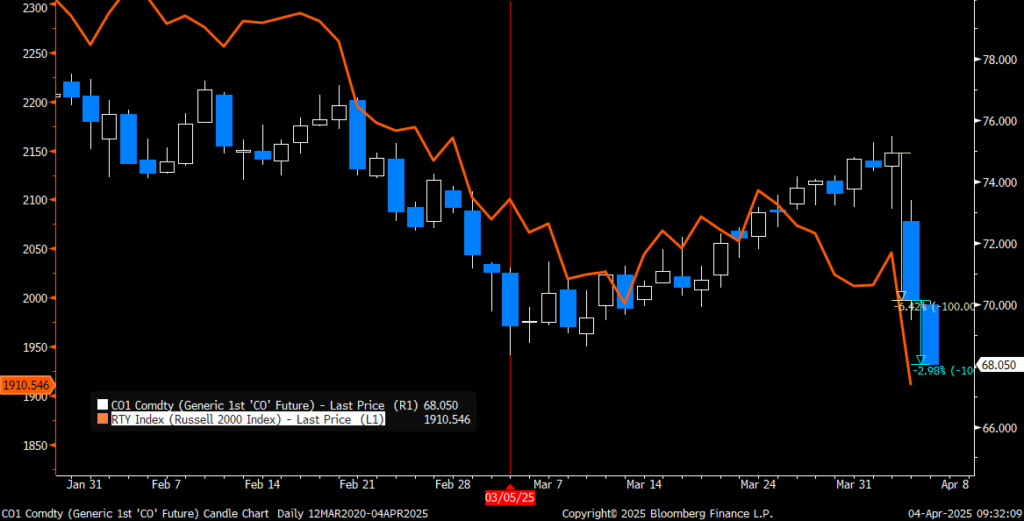

Collapsing after Trump tariffs and large surprise production hike by OPEC+ in May. Brent crude collapsed yesterday following the shock of the Trump tariffs on April 2 and even more so due to the unexpected announcement from OPEC+ that they will lift production by 411 kb/d in May which is three times as much as expected. Brent fell 6.4% yesterday with a close of USD 70.14/b and traded to a low of USD 69.48/b within the day. This morning it is down another 2.7% to USD 68.2/b. That is below the recent low point in early March of USD 68.33/b. Thus, a new ”lowest since December 2021” today.

Kazakhstan seems to be the problem and the reason for the unexpected large hike by OPEC+ in May. Kazakhstan has consistently breached its production cap. In February it produced 1.83 mb/d crude and 2.12 mb/d including condensates. In March its production reached a new record of 2.17 mb/d. Its crude production cap however is 1.468 mb/d. In February it thus exceeded its production cap by 362 kb/d.

Those who comply are getting frustrated with those who don’t. Internal compliance is an important and difficult issue when OPEC+ is holding back production. The problem naturally grows the bigger the cuts are and the longer they last as impatience grows over time. The cuts have been large, and they have lasted for a long time. And now some cracks are appearing. But that does not mean they cannot be mended. And it does not imply either that the group is totally shifting strategy from Price to Volume. It is still a measured approach. Also, by lifting all caps across the voluntary cutters, Kazakhstan becomes less out of compliance. Thus, less cuts by Kazakhstan are needed in order to become compliant.

While not a shift from Price to Volume, the surprise hike in May is clearly a sign of weakness. The struggle over internal compliance has now led to a rupture in strategy and more production in May than what was previously planned and signaled to the market. It is thus natural to assign a higher production path from the group for 2025 than previously assumed. Do however remember how quickly the price war between Russia and Saudi Arabia ended in the spring of 2020.

Higher production by OPEC+ will be partially countered by lower production from Venezuela and Iran. The new sanctions towards Iran and Venezuela can to a large degree counter the production increase from OPEC+. But to what extent is still unclear.

Buy some oil calls. Bullish risks are never far away. Rising risks for US/Israeli attack on Iran? The US has increased its indirect attacks on Iran by fresh attacks on Syria and Yemen lately. The US has also escalated sanctions towards the country in an effort to force Iran into a new nuclear deal. The UK newspaper TheSun yesterday ran the following story: ”ON THE BRINK US & Iran war is ‘INEVITABLE’, France warns as Trump masses huge strike force with THIRD of America’s stealth bombers”. This is indeed a clear risk which would lead to significant losses of supply of oil in the Middle East and probably not just from Iran. So, buying some oil calls amid the current selloff is probably a prudent thing to do for oil consumers.

Brent crude is rejoining the US equity selloff by its recent collapse though for partially different reasons. New painful tariffs from Trump in combination with more oil from OPEC+ is not a great combination.

Analys

Tariffs deepen economic concerns – significantly weighing on crude oil prices

Brent crude prices initially maintained the gains from late March and traded sideways during the first two trading days in April. Yesterday evening, the price even reached its highest point since mid-February, touching USD 75.5 per barrel.

However, after the U.S. president addressed the public and unveiled his new package of individual tariffs, the market reacted accordingly. Overnight, Brent crude dropped by close to USD 4 per barrel, now trading at USD 71.6 per barrel.

Key takeaways from the speech include a baseline tariff rate of 10% for all countries. Additionally, individual reciprocal tariffs will be imposed on countries with which the U.S. has the largest trade deficits. Many Asian economies end up at the higher end of the scale, with China facing a significant 54% tariff. In contrast, many North and South American countries are at the lower end, with a 10% tariff rate. The EU stands at 20%, which, while not unexpected given earlier signals, is still disappointing, especially after Trump’s previous suggestion that there might be some easing.

Once again, Trump has followed through on his promise, making it clear that he is serious about rebalancing the U.S. trade position with the world. While some negotiation may still occur, the primary objective is to achieve a more balanced trade environment. A weaker U.S. dollar is likely to be an integral part of this solution.

Yet, as the flow of physical goods to the U.S. declines, the natural question arises: where will these goods go? The EU may be forced to raise tariffs on China, mirroring U.S. actions to protect its industries from an influx of discounted Chinese goods.

Initially, we will observe the effects in soft economic data, such as sentiment indices reflecting investor, industry, and consumer confidence, followed by drops in equity markets and, very likely, declining oil prices. This will eventually be followed by more tangible data showing reductions in employment, spending, investments, and overall economic activity.

Ref oil prices moving forward, we have recently adjusted our Brent crude price forecast. The widespread imposition of strict tariffs is expected to foster fears of an economic slowdown, potentially reducing oil demand. Macroeconomic uncertainty, particularly regarding tariffs, warrants caution regarding the pace of demand growth. Our updated forecast of USD 70 per barrel for 2025 and 2026, and USD 75 per barrel for 2027, reflects a more conservative outlook, influenced by stronger-than-expected U.S. supply, a more politically influenced OPEC+, and an increased focus on fragile demand.

___

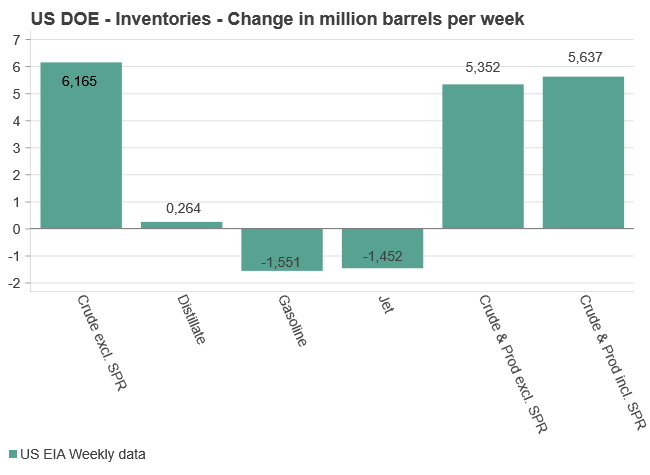

US DOE data:

Last week, U.S. crude oil refinery inputs averaged 15.6 million barrels per day, a decrease of 192 thousand barrels per day from the previous week. Refineries operated at 86.0% of their total operable capacity during this period. Gasoline production increased slightly, averaging 9.3 million barrels per day, while distillate (diesel) production also rose, averaging 4.7 million barrels per day.

U.S. crude oil imports averaged 6.5 million barrels per day, up by 271 thousand barrels per day from the prior week. Over the past four weeks, imports averaged 5.9 million barrels per day, reflecting a 6.3% year-on-year decline compared to the same period last year.

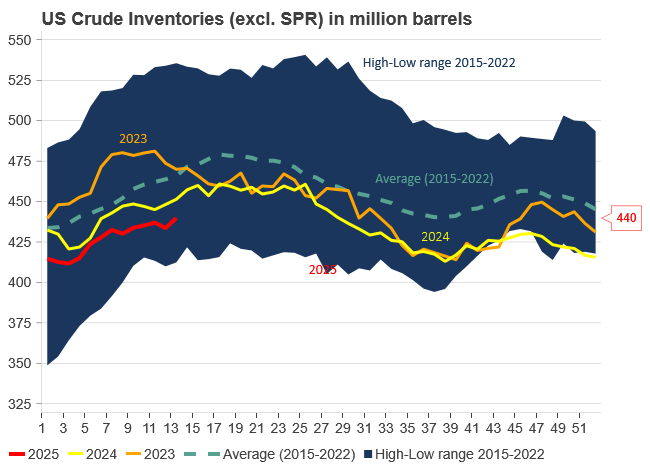

The focus remains on U.S. crude and product inventories, which continue to impact short-term price dynamics in both WTI and Brent crude. Total commercial petroleum inventories (excl. SPR) increased by 5.4 million barrels, a modest build, yet insufficient to trigger significant price movements.

Commercial crude oil inventories (excl. SPR) rose by 6.2 million barrels, in line with the 6-million-barrel build forecasted by the API. With this latest increase, U.S. crude oil inventories now stand at 439.8 million barrels, which is 4% below the five-year average for this time of year.

Gasoline inventories decreased by 1.6 million barrels, exactly matching the API’s reported decline of 1.6 million barrels. Diesel inventories rose by 0.3 million barrels, which is close to the API’s forecast of an 11-thousand-barrel decrease. Diesel inventories are currently 6% below the five-year average.

Over the past four weeks, total products supplied, a proxy for U.S. demand, averaged 20.1 million barrels per day, a 1.2% decrease compared to the same period last year. Gasoline supplied averaged 8.8 million barrels per day, down 1.9% year-on-year. Diesel supplied averaged 3.8 million barrels per day, marking a 3.7% increase from the same period last year. Jet fuel demand also showed strength, rising 4.2% over the same four-week period.

-

Analys4 veckor sedan

Analys4 veckor sedanCrude oil comment: Ticking higher as tariff-panic eases. Demand growth and OPEC+ will be key

-

Analys4 veckor sedan

Analys4 veckor sedanCrude prices hold gains amid fresh tariff threats

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om råvarorna som behövs för batterier

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanTysklands SEFE skriver avtal om att köpa 1,5 miljarder ton LNG per år från Delfin i USA

-

Nyheter4 veckor sedan

Nyheter4 veckor sedan700 timmar med negativa elpriser och dyrare biobränsle gav lägre resultat för Jämtkraft

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanDanska Seaborg Technologies siktar på serieproduktion av smältsaltsreaktorer till mitten av 2030-talet

-

Analys3 veckor sedan

Analys3 veckor sedanBrent Edges Lower After Resisting Equity Slump – Sanctions, Saudi Pricing in Focus

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanOljepriserna slaktas på samtidiga negativa faktorer