Analys

SHB Råvarubrevet 18 november 2011

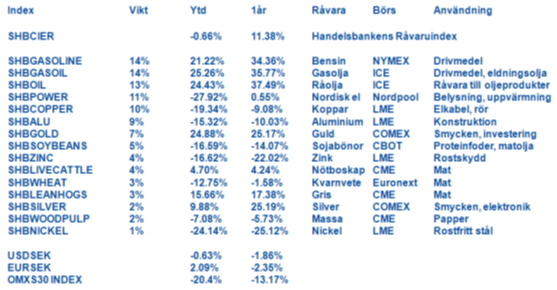

Ytterligare upptrappning av skuldkrisen i Europa har lett till en kraftig av riskaversion vilket pressat råvarupriserna på bred front denna vecka. Brentolja exempelvis tappade 5 procent för att mot slutet av veckan återhämta sig något. Vikande lager på oljeprodukter, amerikanska destillatlager föll för 8e veckan i rad och är nu under historiskt snitt, har varit bidragande till en kraftig riskpremie på olja men vi ser nu att efterfrågan minskar i snabbare takt än lagernivåerna och det är inte omöjligt att vi sakta rör oss ned och testar 100 dollar nivån på brent innan årsskiftet. Vårt råvaruindex har tappat lite drygt 1.5 procent och är nu ned 0.66 procent på året.

Ytterligare upptrappning av skuldkrisen i Europa har lett till en kraftig av riskaversion vilket pressat råvarupriserna på bred front denna vecka. Brentolja exempelvis tappade 5 procent för att mot slutet av veckan återhämta sig något. Vikande lager på oljeprodukter, amerikanska destillatlager föll för 8e veckan i rad och är nu under historiskt snitt, har varit bidragande till en kraftig riskpremie på olja men vi ser nu att efterfrågan minskar i snabbare takt än lagernivåerna och det är inte omöjligt att vi sakta rör oss ned och testar 100 dollar nivån på brent innan årsskiftet. Vårt råvaruindex har tappat lite drygt 1.5 procent och är nu ned 0.66 procent på året.

På elmarknaden har de flesta faktorer verkat för nedsidan de senaste dagarna och närmaste kvartalet Q1 2012 har tappat 4.7 procent. Såväl fossila bränslen som väderlek har givit stöd åt säljarna och ser vi till väderprognoserna förväntas det vara blött och milt även under den kommande veckan. Senaste 10-dagars prognoser visar på nederbörd om upp till hela 9 TWh och ett temperaturöverskott om 3.3 grader. Det är för perioden bearish och spotpriset kan under dessa premisser inte stiga. Däremot tror vi att det mesta av överskottet nu skall vara diskonterat för så ett eventuellt väderomslag (även om det inför helgen inte verkar sannolikt i någon av de väderkörningar vi sett) kan ge en intressant öppning på uppsidan.

Metaller

LME index föll tillbaka 3 procent och en stark dollar bidrar till nedgången. Koppar finner nu stöd från ett starkt köpintresse på den fysiska marknaden. Lagren fortsätter att minska där LME lagren fallit med närmare 15 procent de senaste sex veckorna, även Shanghai lagren är ned. Intressanta dagar framöver vad gäller de fysiska premierna då de ledande gruvbolagen är i Asien för att förhandla premierna på den fysiska marknaden. Zink är en metall som kan komma att stiga nästa år. Kinesiska analyshuset Antaike räknar med att vi går från ett överskott till underskott av Zink under 2012 varpå Kina måste importera mer och ta från dagens höga lager. På kort sikt ser det dock ut som vi får räkna med sidledes rörelser på zinkmarknaden.

Gapet mellan marginalkostnaden för produktion och marknadspris är alltid intressant att följa på råvaror. Om vi tittar på Koppar och Aluminium tex så handlas Koppar på 7600 dollar och, aluminium runt 2100 dollar. Det innebär att Koppar handlas ca 90 procent över marginalkostnad för produktion, medan aluminium handlas ca 16 procent under marginalkostnad. Trots detta ökar efterfrågan på aluminium ungefär dubbelt så fort. Skillnaden är en stram utbudssituation på koppar. För att kopparskall ska handla kvar på nuvarande nivåer krävs därför fortsatt höga Kinesiska importsiffror och de som tror på Kinesisk inbromsning kanske hellre väljer att hålla aluminium och liknande metaller (där olönsam högkostnadsproduktion faller bort). De som har en något mer optimistisk syn på tillväxtmarknaden föredrar istället koppar eftersom en råvara med ett stramt utbud ger en större potential. Detta gäller även för olja och gas där oljepriset drivs av en stram balans där efterfrågan viker på högre nivåer medan gasefterfrågan växer snabbare och där utbudet mer än väl matchar denna tillväxt på efterfrågan.

Annars har det varit mest fokus på järnmalm som nu återhämtat lite av höstens kraftiga fall. En tillfällig rekyl på asiatiska stålpriser under veckan har förbättrat vinstmarginalerna något för de lokala stålverken och således stabiliserat insatsråvarorna. Spotpriset på järnmalm som föll 30 procent under september och oktober har sedan början av november stigit med 25 procent igen vilket återigen visar på ett intresse att säkra upp råvaror strategiskt så fort marknaden faller för mycket (även om bortfall av indiskt material på marknaden just i det är fallet varit starkt bidragande till uppgången). Kinesiska verk som dragit ner kapacitetsutnyttjande från 715 ton (juli) till 625 ton per år annualiserat, verkar finna lönsamhet på dessa nivåer men vi tror att effekterna av de senaste månadernas överkapacitet kommer att vara kännbara för stålpriserna, framför allt i Europa, en bra bit in på nästa år. Intressant att notera att Bank of China sätter upp en enhet för finansiell järnmalmshandel inom kort vilket är positivt eftersom det starkt kommer att bidra till likviditeten och utvecklingen av denna marknad. Vår förhoppning är naturligtvis att på sikt kunna erbjuda sparprodukter kopplade till stålsektorn (stål, järnmalm, frakt och kanske tom stenkol även om det senare är på mycket längre sikt) så fort marknaden är mogen och dessa går att handla kostnadseffektivt.

I Sverige och Finland råder en gruvboom tack vare den stora efterfrågan på järnmalm och metaller och under RMGs gruvkonferens i veckan fick vi en uppdatering kring några av alla de projekt som är på gång i regionen. Aldrig tidigare har det brutis så mycket malm i Sverige vilket ger effekter på sysselsättningen i Norr. I Pajala har gruvindustrins uppgång inneburit att kommunen som tidigare haft problem med avfolkning nu drabbats av bostadsbrist. Sammanlagt investerades 675 miljoner kronor 2010 i sökandet efter metaller och mineral i Sverige och under första halvan av 2011 ökade antalet ansökningar om undersökningstillstånd med 40 procent.

I runda tal brukar man säga att bara ett av 200 undersökningstillstånd leder till en ny gruva men det visar ändå på ett fortsatt stort intresse och idag letar cirka 100 bolag malm i Sverige. Kanske också är värt att notera att det tar ca 10 år från prospektering till färdig gruva (ytterligare 1-2 år för basmetaller) så det är en enorm utmaning att få till ny kapacitet för att möta den kraftiga tillväxten på efterfrågan (Kanada har exempelvis ett underskott på 100,000 kvalificerade gruvarbetare idag). Nedan finner ni några alla de gruvprojekt som är på gång i Norden:

Järnmalm

-Northland, LKAB, Northern Iron, Rana Gruber, Beowulf, Grängesberg, Scandinavian Resources, Nordic Iron, Dannemora

Koppar

-Avalon, Boliden, Kopparberg Mineral, Altona, Nussir

Guld

-Agnico-Eagle, Dragon Mines, Gold-Ore Resources, Lappland Goldminers, Endomines, Nordic Mines, Botnia Exploration, Store Norske, Arctic Gold, Blackstone

Övriga

-Talvivaara (Nickel), Continental Precious (Vanadium, Molybden, Uran, Nickel Mountain, Blackstone (Nickel, Koppar, Zink), Belvedere (Nickel), First Quantum (Nickel, Koppar), Anglo American (koppar, nickel, platina), Nordic Mining, Outokumpu, Tertiary Minerals, Gold Fields, Sotkamo Silver, Tasman Metals

Ädelmetaller

Guldet har inte undgått den nedåtgående trenden på råvarumarknaden utan har fallit närmare 3 procent. Flera påtvingade likvidationer på terminsmarknaden har bidragit till nedgången. Den fysiska efterfrågan är å andra sidan fortsatt stark. Världens största guld ETF, SPDR Gold trust, har registrerat inflöden och det verkar således som långsiktiga investerare ser detta som ett köptillfälle. Guldtackor och guldmynt blir alltmer populära där efterfrågan under tredje kvartalet nådde rekordnivåer enligt World Gold Council. Vi tror fortsatt att investerare väljer att söka skydd i guld vilket ger stöd åt prisbilden. Vidare meddelade Ben Bernanke förra veckan att nuvarande klimat sannolikt kommer att ”motivera exceptionellt låga nivåer för styrräntan åtminstone genom mitten av 2013”. Detta kommer troligtvis innebära att den reala räntan (räntan en investerare får på en amerikansk statsskuldväxel efter inflationen) är fortsatt negativ de kommande 12-18 månaderna. Guldinvesterare har historiskt gynnats av låg till negativ ränta. Ser vi tillbaka till 1970-talet har guldet haft en positiv avkastning YoY när realräntan fallit under 2 procent, och ju lägre desto bättre för guld.

Livsmedel

Kaffepriset har återhämtat sig och handlas nu strax under 235 cent (+5 procent i november). Nederbörd lång under normalen i de kafferika delarna av Braslien är den främsta orsaken till prisuppgången. International Coffee Organisation hade redan sedan tidigare reviderat ned sin prognos för 2011/2012 från 129.5 miljoner bags till (1 bag= 60 kg) till 127.4 miljoner bags. I centralamerika har man problem med för mycket regn där skörden under oktober var 19% lägre YoY. Vidare har Colombianska kaffeförbundet nyligen reviderat ned skördeprognoserna för 2012 med 23 procent. Det som balanserar prisbilden något är att de nya högavkastande Brasilianska bönorna är av god kvalite (2-års cykler) så svårt att se at priset springer i väg upp till tidigare höga strax under 300 cent men risken är helt klart på uppsidan.

Terminspriser på vete stängde ned för veckan som helhet i både Chicago och Paris. Nedgången är starkt påverkad av ökad oro för både den amerikanska och den europeiska exporten. Brittiskt fodervete lär ha exporterats till USA vilket ytterligare bevisar det amerikanska vetets dåliga konkurrenskraft. Oroande för Frankrike är att deras annars väldigt lojala köpare Algeriet i veckan köpt 500.000 ton sydamerikanskt vete. Fortsatt uppjusterade förväntningar för den australiensiska veteskörden, med eventuell rekordhög export, har även det bidragit till nedgången. Ryska höstvetet har gått in i vintervila utan ett skyddande snölager, men det finns än så länge inga skäl till oro. Med fortsatt god tillgång på vete, ökad konkurrens på exportmarknaden samt minskat stöd från majsen kan vetet fortsätta ned.

Majsen i Chicago har gått ned kraftigt i veckan, inte minst på grund av usla amerikanska exportsiffror för tredje veckan i rad – konkurrensen är hård från både majs och fodervete från främst Ukraina och Australien. Fokus kommer ligga på den fortsatta utvecklingen för den amerikanska exporten och väderutvecklingen i Sydamerika fram tills januari då nästa stora USDA-rapport publiceras. Med nuvarande goda väderutveckling i Sydamerika och hård konkurrens från andra länder bör majsen kunna fortsätta nedåt – nedgången kommer dock begränsas av fortsatt osäkerhet kring den amerikanska avkastningsnivån, låga amerikanska lagernivåer och även i fortsättningen påverkas av utvecklingen för den globala ekonomin.

Sojapriserna i Chicago är i stort sett oförändrade sedan förra torsdagen. Priserna har pressats nedåt av lägre majspriser och lägre priser på råolja men har fått stöd av ökat köpintresse från Kina – som i veckan köpt 420.000 ton sojabönor från USA. Förväntningarna på Kinas totala import av sojabönor säsongen 2011/12 har dessutom justerats upp till rekordhöga 58,5 miljoner ton. Fokus kommer framöver läggas på den fortsatta efterfrågan från Kina och väderutvecklingen i Sydamerika. Förväntningarna är väldigt höga på den sydamerikanska skörden och minsta lilla försämring kan få priserna att stiga igen. Den brasilianska sådden är till 66 procent klar och den argentinska till 30 procent. Prisutvecklingen kommer dock fortsätta påverkas av utvecklingen av skuldkrisen i EU.

Handelsbankens Råvaruindex

Handelsbankens råvaruindex består av de underliggande indexen för respektive råvara. Vikterna är bestämda till hälften från värdet av global produktion och till hälften från likviditeten i terminskontrakten.

[box]SHB Råvarubrevet är producerat av Handelsbanken och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Ansvarsbegränsning

Detta material är producerat av Svenska Handelsbanken AB (publ) i fortsättningen kallad Handelsbanken. De som arbetar med innehållet är inte analytiker och materialet är inte oberoende investeringsanalys. Innehållet är uteslutande avsett för kunder i Sverige. Syftet är att ge en allmän information till Handelsbankens kunder och utgör inte ett personligt investeringsråd eller en personlig rekommendation. Informationen ska inte ensamt utgöra underlag för investeringsbeslut. Kunder bör inhämta råd från sina rådgivare och basera sina investeringsbeslut utifrån egen erfarenhet.

Informationen i materialet kan ändras och också avvika från de åsikter som uttrycks i oberoende investeringsanalyser från Handelsbanken. Informationen grundar sig på allmänt tillgänglig information och är hämtad från källor som bedöms som tillförlitliga, men riktigheten kan inte garanteras och informationen kan vara ofullständig eller nedkortad. Ingen del av förslaget får reproduceras eller distribueras till någon annan person utan att Handelsbanken dessförinnan lämnat sitt skriftliga medgivande. Handelsbanken ansvarar inte för att materialet används på ett sätt som strider mot förbudet mot vidarebefordran eller offentliggörs i strid med bankens regler.

Finansiellt instruments historiska avkastning är inte en garanti för framtida avkastning. Värdet på finansiella instrument kan både öka och minska och det är inte säkert att du får tillbaka hela det investerade kapitalet.

Analys

Quadruple whammy! Brent crude down $13 in four days

Brent Crude prices continued their decline heading into the weekend. On Friday, the price fell another USD 4 per barrel, followed by a further USD 3 per barrel drop this morning. This means Brent crude oil prices have crashed by a whopping USD 13 per barrel (-21%) since last Wednesday high, marking a significant decline in just four trading days. As of now, Brent crude is trading at USD 62.8 per barrel, its lowest point since February 2021.

The market has faced a ”quadruple whammy”:

#1: U.S. Tariffs: On Wednesday, the U.S. unveiled its new package of individual tariffs. The market reacted swiftly, as Trump followed through on his promise to rebalance the U.S. trade position with the world. His primary objective is a more balanced trade environment, which, naturally, weakened Brent crude prices. The widespread imposition of strict tariffs is likely to fuel concerns about an economic slowdown, which would weaken global oil demand. This macroeconomic uncertainty, especially regarding tariffs, calls for caution about the pace of demand growth.

#2: OPEC+ hike: Shortly after, OPEC+ announced plans to raise production in May by 41,000 bpd, exceeding earlier expectations with a three-monthly increment. OPEC emphasized that strong market fundamentals and a positive outlook were behind the decision. However, the decision likely stemmed from frustration within the cartel, particularly after months of excess production from Kazakhstan and Iraq. Saudi Arabia’s Energy Minister seemed to have reached his limit, emphasizing that the larger-than-expected May output hike would only be a “prelude” if those countries didn’t improve their performance. From Saudi Arabia’s perspective, this signals: ”All comply, or we will drag down the price.”

#3: China’s retaliation: Last Friday, even though the Chinese market was closed, firm indications came from China on how it plans to handle the U.S. tariffs. China is clearly meeting force with force, imposing 34% tariffs on all U.S. goods. This move raises fears of an economic slowdown due to reduced global trade, which would consequently weaken global oil demand going forward.

#4: Saudi price cuts: At the start of this week, oil prices continued to drop after Saudi Arabia slashed its flagship crude price by the most in over two years. Saudi Arabia reduced the Arab Light OSP by USD 2.3 per barrel for Asia in May, while prices to Europe and the U.S. were also cut.

These four key factors have driven the massive price drop over the last four trading days. The overarching theme is the fear of weaker demand and stronger supply. The escalating trade war has raised concerns about a potential global recession, leading to weaker demand, compounded by the surprisingly large output hike from OPEC+.

That said, it’s worth questioning whether the market is underestimating the risk of a U.S.-Iran conflict this year.

U.S. military mobilization and Iran’s resistance to diplomacy have raised the risk of conflict. Efforts to neutralize the Houthis suggest a buildup toward potential strikes on Iran. The recent Liberation Day episode further underscores that economic fallout is not a constraint for Trump, and markets may be underestimating the threat of war in the Middle East.

With this backdrop, we continue to forecast USD 70 per barrel for this year (2025). For reference, Brent crude averaged USD 75 per barrel in Q1-2025.

Analys

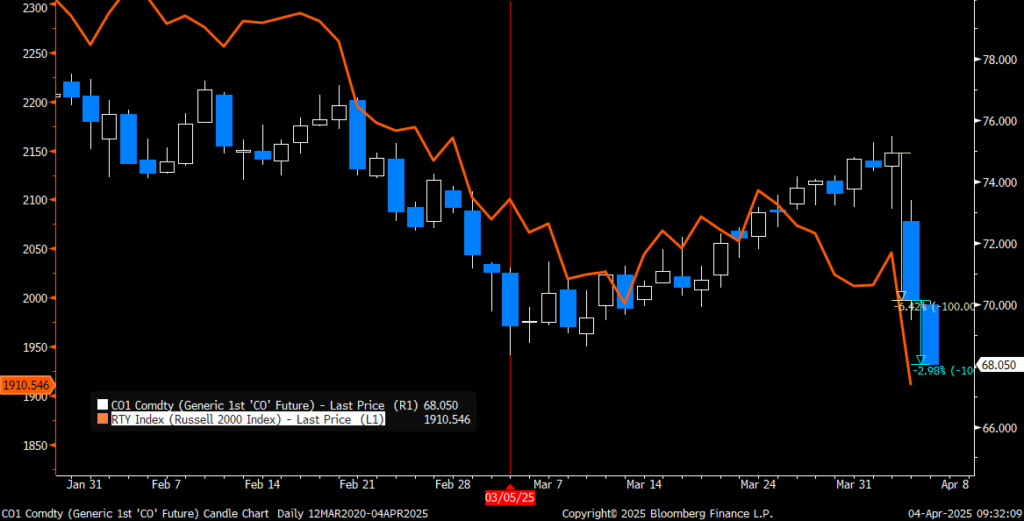

Lowest since Dec 2021. Kazakhstan likely reason for OPEC+ surprise hike in May

Collapsing after Trump tariffs and large surprise production hike by OPEC+ in May. Brent crude collapsed yesterday following the shock of the Trump tariffs on April 2 and even more so due to the unexpected announcement from OPEC+ that they will lift production by 411 kb/d in May which is three times as much as expected. Brent fell 6.4% yesterday with a close of USD 70.14/b and traded to a low of USD 69.48/b within the day. This morning it is down another 2.7% to USD 68.2/b. That is below the recent low point in early March of USD 68.33/b. Thus, a new ”lowest since December 2021” today.

Kazakhstan seems to be the problem and the reason for the unexpected large hike by OPEC+ in May. Kazakhstan has consistently breached its production cap. In February it produced 1.83 mb/d crude and 2.12 mb/d including condensates. In March its production reached a new record of 2.17 mb/d. Its crude production cap however is 1.468 mb/d. In February it thus exceeded its production cap by 362 kb/d.

Those who comply are getting frustrated with those who don’t. Internal compliance is an important and difficult issue when OPEC+ is holding back production. The problem naturally grows the bigger the cuts are and the longer they last as impatience grows over time. The cuts have been large, and they have lasted for a long time. And now some cracks are appearing. But that does not mean they cannot be mended. And it does not imply either that the group is totally shifting strategy from Price to Volume. It is still a measured approach. Also, by lifting all caps across the voluntary cutters, Kazakhstan becomes less out of compliance. Thus, less cuts by Kazakhstan are needed in order to become compliant.

While not a shift from Price to Volume, the surprise hike in May is clearly a sign of weakness. The struggle over internal compliance has now led to a rupture in strategy and more production in May than what was previously planned and signaled to the market. It is thus natural to assign a higher production path from the group for 2025 than previously assumed. Do however remember how quickly the price war between Russia and Saudi Arabia ended in the spring of 2020.

Higher production by OPEC+ will be partially countered by lower production from Venezuela and Iran. The new sanctions towards Iran and Venezuela can to a large degree counter the production increase from OPEC+. But to what extent is still unclear.

Buy some oil calls. Bullish risks are never far away. Rising risks for US/Israeli attack on Iran? The US has increased its indirect attacks on Iran by fresh attacks on Syria and Yemen lately. The US has also escalated sanctions towards the country in an effort to force Iran into a new nuclear deal. The UK newspaper TheSun yesterday ran the following story: ”ON THE BRINK US & Iran war is ‘INEVITABLE’, France warns as Trump masses huge strike force with THIRD of America’s stealth bombers”. This is indeed a clear risk which would lead to significant losses of supply of oil in the Middle East and probably not just from Iran. So, buying some oil calls amid the current selloff is probably a prudent thing to do for oil consumers.

Brent crude is rejoining the US equity selloff by its recent collapse though for partially different reasons. New painful tariffs from Trump in combination with more oil from OPEC+ is not a great combination.

Analys

Tariffs deepen economic concerns – significantly weighing on crude oil prices

Brent crude prices initially maintained the gains from late March and traded sideways during the first two trading days in April. Yesterday evening, the price even reached its highest point since mid-February, touching USD 75.5 per barrel.

However, after the U.S. president addressed the public and unveiled his new package of individual tariffs, the market reacted accordingly. Overnight, Brent crude dropped by close to USD 4 per barrel, now trading at USD 71.6 per barrel.

Key takeaways from the speech include a baseline tariff rate of 10% for all countries. Additionally, individual reciprocal tariffs will be imposed on countries with which the U.S. has the largest trade deficits. Many Asian economies end up at the higher end of the scale, with China facing a significant 54% tariff. In contrast, many North and South American countries are at the lower end, with a 10% tariff rate. The EU stands at 20%, which, while not unexpected given earlier signals, is still disappointing, especially after Trump’s previous suggestion that there might be some easing.

Once again, Trump has followed through on his promise, making it clear that he is serious about rebalancing the U.S. trade position with the world. While some negotiation may still occur, the primary objective is to achieve a more balanced trade environment. A weaker U.S. dollar is likely to be an integral part of this solution.

Yet, as the flow of physical goods to the U.S. declines, the natural question arises: where will these goods go? The EU may be forced to raise tariffs on China, mirroring U.S. actions to protect its industries from an influx of discounted Chinese goods.

Initially, we will observe the effects in soft economic data, such as sentiment indices reflecting investor, industry, and consumer confidence, followed by drops in equity markets and, very likely, declining oil prices. This will eventually be followed by more tangible data showing reductions in employment, spending, investments, and overall economic activity.

Ref oil prices moving forward, we have recently adjusted our Brent crude price forecast. The widespread imposition of strict tariffs is expected to foster fears of an economic slowdown, potentially reducing oil demand. Macroeconomic uncertainty, particularly regarding tariffs, warrants caution regarding the pace of demand growth. Our updated forecast of USD 70 per barrel for 2025 and 2026, and USD 75 per barrel for 2027, reflects a more conservative outlook, influenced by stronger-than-expected U.S. supply, a more politically influenced OPEC+, and an increased focus on fragile demand.

___

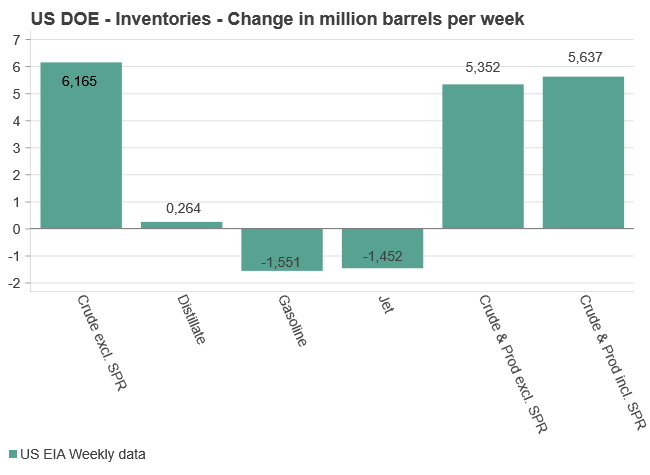

US DOE data:

Last week, U.S. crude oil refinery inputs averaged 15.6 million barrels per day, a decrease of 192 thousand barrels per day from the previous week. Refineries operated at 86.0% of their total operable capacity during this period. Gasoline production increased slightly, averaging 9.3 million barrels per day, while distillate (diesel) production also rose, averaging 4.7 million barrels per day.

U.S. crude oil imports averaged 6.5 million barrels per day, up by 271 thousand barrels per day from the prior week. Over the past four weeks, imports averaged 5.9 million barrels per day, reflecting a 6.3% year-on-year decline compared to the same period last year.

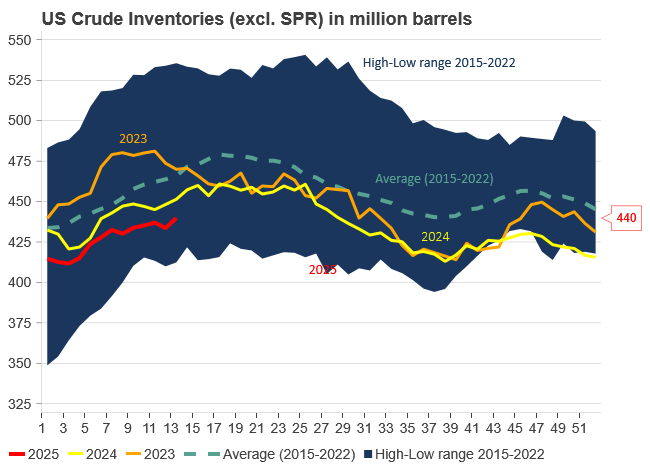

The focus remains on U.S. crude and product inventories, which continue to impact short-term price dynamics in both WTI and Brent crude. Total commercial petroleum inventories (excl. SPR) increased by 5.4 million barrels, a modest build, yet insufficient to trigger significant price movements.

Commercial crude oil inventories (excl. SPR) rose by 6.2 million barrels, in line with the 6-million-barrel build forecasted by the API. With this latest increase, U.S. crude oil inventories now stand at 439.8 million barrels, which is 4% below the five-year average for this time of year.

Gasoline inventories decreased by 1.6 million barrels, exactly matching the API’s reported decline of 1.6 million barrels. Diesel inventories rose by 0.3 million barrels, which is close to the API’s forecast of an 11-thousand-barrel decrease. Diesel inventories are currently 6% below the five-year average.

Over the past four weeks, total products supplied, a proxy for U.S. demand, averaged 20.1 million barrels per day, a 1.2% decrease compared to the same period last year. Gasoline supplied averaged 8.8 million barrels per day, down 1.9% year-on-year. Diesel supplied averaged 3.8 million barrels per day, marking a 3.7% increase from the same period last year. Jet fuel demand also showed strength, rising 4.2% over the same four-week period.

-

Analys4 veckor sedan

Analys4 veckor sedanCrude oil comment: Ticking higher as tariff-panic eases. Demand growth and OPEC+ will be key

-

Analys3 veckor sedan

Analys3 veckor sedanCrude prices hold gains amid fresh tariff threats

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om råvarorna som behövs för batterier

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanTysklands SEFE skriver avtal om att köpa 1,5 miljarder ton LNG per år från Delfin i USA

-

Nyheter4 veckor sedan

Nyheter4 veckor sedan700 timmar med negativa elpriser och dyrare biobränsle gav lägre resultat för Jämtkraft

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanDanska Seaborg Technologies siktar på serieproduktion av smältsaltsreaktorer till mitten av 2030-talet

-

Analys3 veckor sedan

Analys3 veckor sedanBrent Edges Lower After Resisting Equity Slump – Sanctions, Saudi Pricing in Focus

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanOljepriserna slaktas på samtidiga negativa faktorer