Analys

SHB Råvarubrevet 16 september 2011

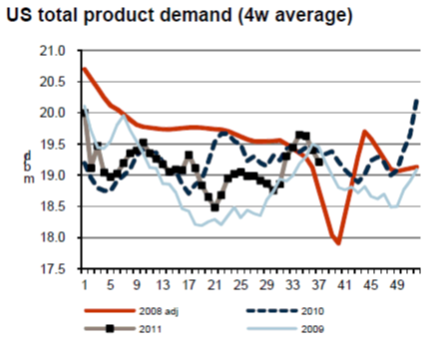

Råvarorna återhämtade sig något mot slutet av veckan med draghjälp från en svagare dollar och rapporter om färska likviditetsinjektioner av tre stora centralbanker i samarbete med Federal Reserve under fjärde kvartalet. Något krympande amerikanska orderböcker och sysselsättningssiffror tyngde sentimentet något men eftersom lagernivåerna föll snabbare än väntat så är mixen är inte fullt så illa som det kunde ha varit för den amerikanska marknaden. Vi får samtidigt rapporter om en fortsatt god efterfrågan och högt kapacitetsutnyttjande inom industrin vilket får oss att tro att oron för kraftiga fall på råvarumarknaden är överdriven. Stålindustrin går på ett väldigt högt kapacitetsutnyttjande och vi ser återigen kinesiska importsiffror över marknadens förväntan på såväl järnmalm som koppar.

Råvarorna återhämtade sig något mot slutet av veckan med draghjälp från en svagare dollar och rapporter om färska likviditetsinjektioner av tre stora centralbanker i samarbete med Federal Reserve under fjärde kvartalet. Något krympande amerikanska orderböcker och sysselsättningssiffror tyngde sentimentet något men eftersom lagernivåerna föll snabbare än väntat så är mixen är inte fullt så illa som det kunde ha varit för den amerikanska marknaden. Vi får samtidigt rapporter om en fortsatt god efterfrågan och högt kapacitetsutnyttjande inom industrin vilket får oss att tro att oron för kraftiga fall på råvarumarknaden är överdriven. Stålindustrin går på ett väldigt högt kapacitetsutnyttjande och vi ser återigen kinesiska importsiffror över marknadens förväntan på såväl järnmalm som koppar.

Vi förväntar oss dock en fortsatt hög volatilitet för dollarnominerade kontrakt som ett resultat av de häftiga valutarörelserna. Kursrörelserna i euro och sek blir däremot inte så kraftiga om man ser till den negativa korrelationen mellan dollar och råvaror, se historik för Trade Weighted US Dollar Index.

Förväntningar om genomförandet av tre nya likviditetsoperationer pressade ädelmetallerna och guld i synnerhet som föll tillbaka till lägsta nivån sedan augusti. Farhågor för en upptrappning av skuldkrisen euroområdet och en långsammare tillväxt bör dock synas i priset på de flesta råvaror och det skall till väldigt mycket dåliga nyheter för att motivera en bredare uppgång på ädelmetallerna. Med all den skepsis som finns känns det snarare minsta lilla positiva nyhet ökar intresset för att hålla mer riskfyllda tillgångar. Vi tror fortsatt att det är bra att ha guld i portföljen men mer som en riskspridning än möjlighet till god avkastning.

Även på oljemarknaden har det varit stora kursrörelser där nedsidan begränsas av en svag reservkapacitet och känslighet för störningar. Ger inte börserna med sig i det närmaste så kan vi räkna med att vi kommer att agera mellan 110 – 115 dollar fat under ytterligare ett tag med test av det övre intervallet.

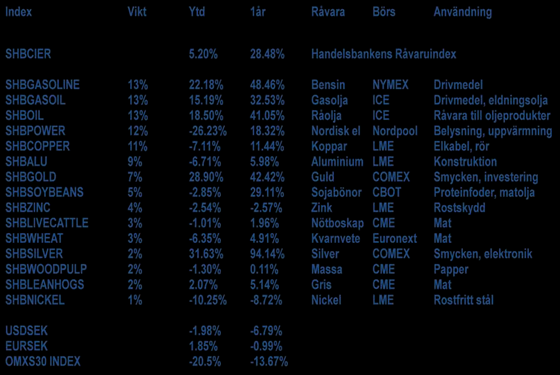

Handelsbankens Råvaruindex

Handelsbankens råvaruindex består av de underliggande indexen för respektive råvara. Vikterna är bestämda till hälften från värdet av global produktion och till hälften från likviditeten i terminskontrakten

Olja

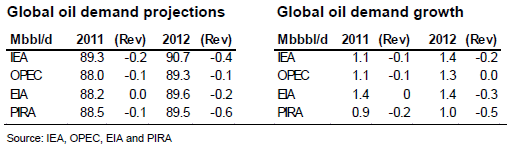

Brentkontraktet stärktes mot slutet av veckan och stängde med över 2.5 procent efter att riskaptiten återvänt samtidigt som Nordsjön drabbades av produktionsstörningar till följd av ovädret. Rapporter från de största energiorganen visar att de är något mindre optimistiska i sina prognoser för efterfrågan på kort sikt. Rapporterna från augusti visade främst en minskad efterfrågan för 2011 men nu har även förväntningarna för 2012 skruvats ned med 0.4 miljoner fat per dag till 90.7 miljoner fat per dag. IEA tillägger även att det är förenat med betydande nedåtrisk för detta antagande.

Libyen ser dessutom ut att komma igång något snabbare än vad vi räknat med. Enligt OPEC och Ordföranden i National Oil Corporation (NOC), verkar majoriteten av rörledningar och oljeterminaler vara i stort sett intakta. De hävdar därför att de kan nå en oljeproduktion om 1 miljoner fat per dag redan inom sex månader och full produktion (1.6 miljoner fat per dag) inom 18 månader.

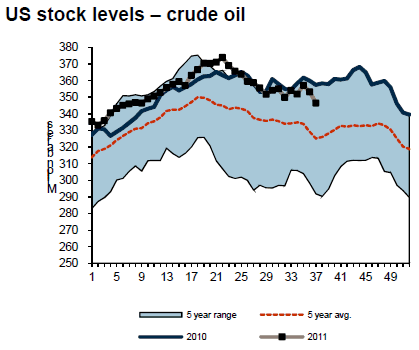

Veckans lagersiffror visade minskade råoljelagersiffror om 6.7 miljoner fat vilket var lägre än marknadens förväntningar om -3.1 miljoner fat. Mycket av detta kan tillskrivas de stängda oljeplattformarna i Mexikanska Golfen i samband med stormen Irene och minskad import. Bensinlagren steg med 1.9 miljoner fat (-0.5 miljoner fat förväntat) samtidigt som destillat ökade med 1.7 miljoner fat, 1 miljon mer än väntat.

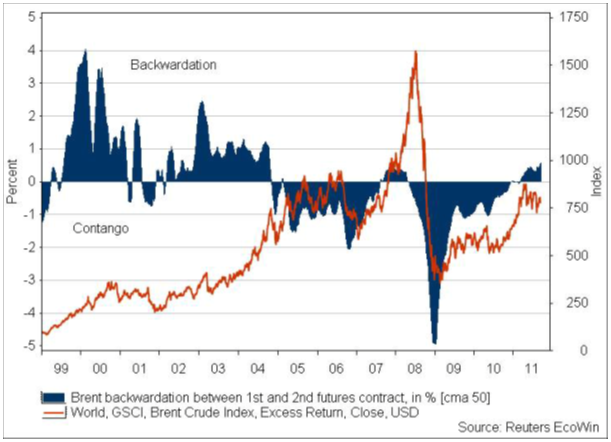

Spreaden mellan Brent och WTI har kommit ihop något och handlas nu på 24.5 som ett resultat av en något starkare efterfrågan i mellersta USA och förhoppningar om att på sikt få ut olja till raffinaderier vid kusten. Vi ser en mängd nya infrastrukturella projekt och dessa investeringar bör och kommer att få spreaden att komma ihop. Det kommer sannolikt dröja ytterligare något år innan dessa är på plats och spreaden kan börja komma ihop på allvar. Marknadskonsensus verkar ligga på en ca 10 dollar om 1-1.5 år. Vad gäller Brentkurvan ser vi återigen en ökad backwardation, se bilden ovan, vilken får en positiv rullningseffekt i indexet.

Koppar

Koppar inledde veckan med att falla 3 procent för att sedan stänga lite drygt en halv procent ned från förra fredagen. Vi ser en fortsatt stark efterfrågan och de Kinesiska importsiffrorna för augusti, +11 procent mot samma period förra året, var något högre än marknadens förväntningar.

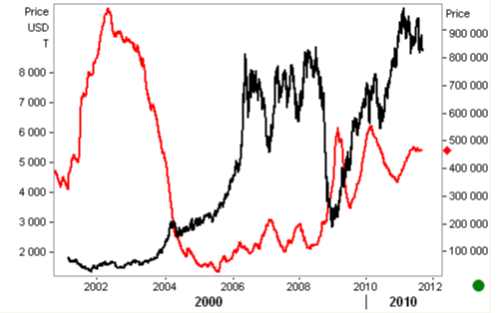

Höga synliga lager (rött nedan) men ett begränsat utbud pekar fortsatt mot ett visst underskott mot årsskiftet. Kopparpriset har fallit närmare 15 procent från rekordnoteringen på 10,190 dollar i februari och vi förväntar oss att marknaden finner stöd nere vid 8,500 dollar givet den svaga balansen.

Utbudsstörningar även denna vecka vid Freeport McMoran Grasberg i Indonesien som är världens tredje största Koppargruva. Strejkåtgärder tenderar oftast påverka volatiliteten men har egentligen inte någon större inverkan på den fysiska marknaden såvida strejken inte pågår under en längre tid. Det brukar ta ca 2-3 månader för koncentrat att nå marknaden från Indonesien och Peru och i dagsläget finns tillräckligt med Kopparskrot att kompensera med.

Vi har ändrat vår position från kort till neutral med köp nere kring 8,500 dollar.

Aluminium

Aluminiumpriset har stigit närmare 1 procent den senaste veckan. Samtidigt som höga lager och farhågor för en upptrappning av skuldkrisen och långsammare tillväxt i Europa och USA fortsätter att tynga sentimentet, ger kostnadssidan stöd åt priset varför vi tror på en sidledes rörelse framöver.

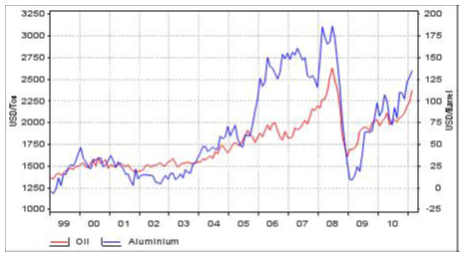

Nedgången i aluminium priset har varit mer dämpad än i andra metaller då priset har sjunkit till under marginalkostnaden för produktionen, ca 2,400 dollar vilket inneburit ett visst bortfall av kapacitet. Energikostnaden är för närvarande närmare 50 procent och bilden nere till höger ser ni korrelationen mot oljan.

Precis som på Nickel och Koppar har arbitragefönstret mellan SHFE (Shanghai Futures Exchange) och LME återuppstått vilket också kommer att ge ett visst stöd till LME-priset. Ett arbitrage lockar primära import till Kina som på så sätt minskar överskottet i världen ex. Kina.

Lagren är fortsatt höga, summa varulager (redovisade och oredovisade) ökade under augusti men det fanns en stor överföring av lager som hölls utanför LME, sk. ”off-warrants”, till LME som bidrog.

Nickel

Nickel har stärkts med närmare 3 procent under veckan och ser ut att kunna stiga något ytterligare på kort sikt. Inte omöjligt att vi går mot ett underskott i slutet av året.

Det är främst Kinesisk efterfrågan och import som ligger bakom uppgången. Tillgången på Nickel Pig Iron (låghaltig ferronickel och billigare alternativ som Kineserna började använda I större utsträckning efter den kraftiga Nickeluppgången 2006) har varit begränsad efter energibesparingar och transportproblem.

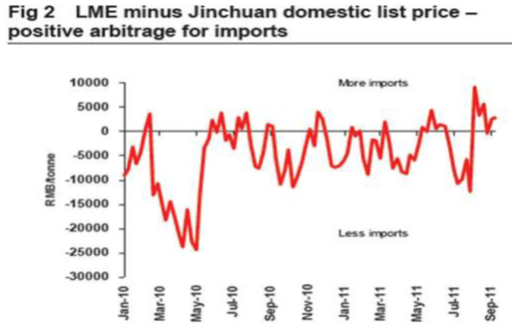

Som med alla basmetaller och för den som följer utvecklingen på London Metal Exchange är det alltid intressant att titta på skillnaden mellan Kinesiska priser och LME och följa utvecklingen vid ett eventuellt arbitrage. Bilden nedan visar skillnaden mellan LME och listpris in till Jinchuan vilket för närvarande verkar positivt för importen in till Kina och således ger stöd åt LME priset.

Sett på lite längre sikt ser vi dock ett överskott av kapacitet och god tillgång på Kinesiskt rostfritt stål på exportmarknaden vilket bör verka för fallande priser men kort sikt är det en intressant situation som kan ge lite rörelse på uppsidan.

Price USDT 5 00010 00015 00020 00025 00030 00035 00040 000

El

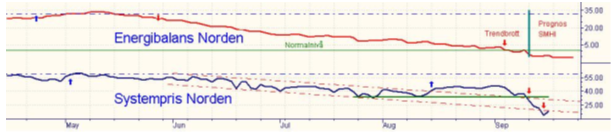

Kontraktet Q1 2012 (underliggande för index) har fallit tillbaka ca 3.5 procent under veckan till följd av det blöta vädret som nu pågått över 15 dagar i kombination med låga spotpriser. Spotpriset har under veckan kommit in på riktigt låga nivåer (13 & 18 euro för onsdag och torsdag) efter att Norska producenter håller nere systempriset med överutbud av vattenkraft, dvs att man tvångskör vatten. Snitt för spotpriset hittills i år är för övrigt 52.86 euro att jämföra med samma period 2010 då vi låg på 50.04 med en betydligt sämre energibalans skall tilläggas.

Det fortsätter att komma rester av tropiska stormar in över börsområdet vilket ger rikligt med nederbörd. Vi har fått närmare 15 TWh nederbörd de senaste 11 dagarna och nu förväntas ytterligare ca 10 TWh vilket innebär ytterligare förbättring av energibalansen (hydrobalans = kombinerat energivärde av vatten i magasin, snö och markvatten) med 2 TWh till närmare + 5 TWh. Ni kanske minns att vi under vintern drogs med uppemot 40 TWh i underskott vilket motsvarar 10 procent av Nordens totala utbud.

Daily ENO QRT 01-122011-06-27 – 2011-09-22 (OSL) EURMWh01020304050607080

Det är för övrigt en god marginal i favör för kolet som energikälla fastän avståndet till att köra gas sedan föregående vecka minskat med 1,5 EUR/MWh vilket bör ge stöd åt utsläppsrätterna på den här nivån. En utsläppsrätt kostar för närvarande strax över 12 euro vilket är 5 euro lägre än i våras då de handlades över 17 euro. Om vi antar

0.7 öre / kWh i påslag på elpriset för varje euro i utsläppsrättskostnad innebär det således ca 8.5 öre påslag på elpriset.

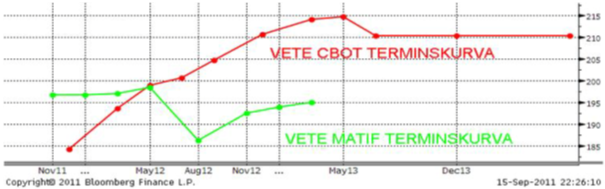

Vete

Vetet har fallit kraftigt i pris under veckan i både Chicago och Paris, nedgången har påverkats av ett flertal faktorer. Måndagens rapport från USDA (se nästa sida) överraskade marknaden med en oväntat stor ökning av globala utgående lager för säsongen 2011/12, 3 procent upp som följd av ökade lager i främst Kanada, EU och FSU.

Oron för torrt väder inför sådd av höstvete i USA har lindrats mycket under veckan som följd av regn i de flesta av de stora veteproducerande delstaterna. Samtidigt har vädret förbättrats för det amerikanska vårvetet och skörden fortskrider i någorlunda god takt. Detsamma gäller för Kanada där skörden nu bedöms vara till 60 procent avklarad, mot normalt 49 procent och förra årets klart lägre 23 procent. Dessutom ser kvalitetsnivån på det kanadensiska vetet ut att bli bättre än väntat.

Årets franska veteskörd har justerats upp till 33,4 miljoner ton, mot tidigare 32 miljoner ton. Vårens torka fick inte riktigt så stora konsekvenser som befarat. Samtidigt beräknas Storbritanniens skörd bli endast 1,5 procent lägre än förra årets trots extrem torka även där i våras. Genomsnittsskörden i Storbritannien uppskattas till 7,5 ton/hektar, att jämföra med genomsnittet för de senaste fem åren om 7,8 miljoner ton. Officiella siffror från Australien pekar på en rekordhög veteexport säsongen 2011/12 om 20,4 miljoner ton, klart mer optimistiskt än USDA:s uppskattning om 17 miljoner ton. Ytterligare press nedåt på priserna gav Indien som nu godkänt export av 2 miljoner ton vete, för första gången på fyra år.

Egypten köpte i veckan 420.000 ton vete från Ryssland för leverans under november till december, till priser $ 20/ton inklusive frakt under det billigaste franska alternativet. Vilket ytterligare bekräftade Ryssland dominerande position på exportmarknaden. Även de ryska priserna har fallit men när övriga länders vetepriser faller sänker de bara ytterligare för att fortsätta att vinna affärerna. Lägg där till att ytterligare konkurrens är att vänta från både Ukraina och Kazakstan.

Låga majslager kommer ge visst stöd till vetet även i framtiden då de båda grödorna används som foder, men tillgången på vete i världen är god vi tror att vi kan se ytterligare prisfall framöver.

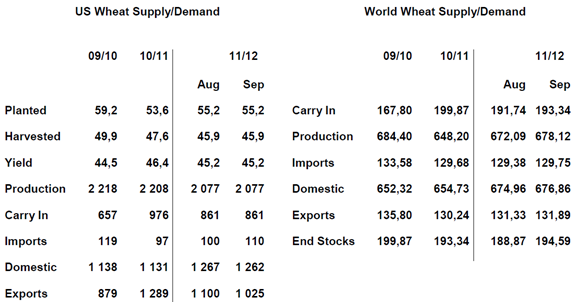

Wasde 12-september (World Agriculture Supply and Demand Estimates)

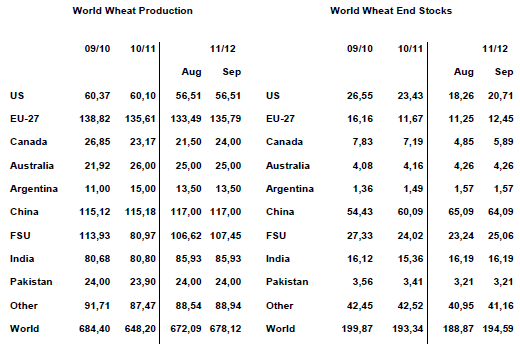

USDA justerade i måndagens WASDE-rapport upp den totala världsproduktionen av vete med drygt 6 miljoner ton, vilket var oväntat mycket. Produktionen i Kanada och EU var uppjusterad med totalt 5 miljoner ton, och för FSU med 1 miljon ton.

Konsumtionen var uppjusterad med 2 miljoner ton, helt i form av fodervete fördelat mellan Kanada och Kina.

Ingående lager 2011/12 var uppjusterat, vilket tillsammans med en högre produktion gör att utgående världslager justerades upp med nästan 6 miljoner ton.

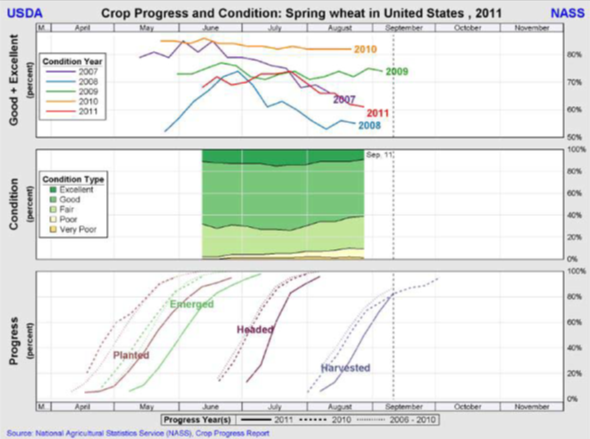

USDA Crop progress 12-september

Enligt måndagens rapport från USDA var 83 procent av det amerikanska vårvetet skördat, upp från förra veckans 68 procent. Över förra årets 81 procent vid samma tidpunkt men fortfarande något efter genomsnittet för de senaste fem åren om 87 procent.

6 procent av det amerikanska höstvetet uppgavs vara sått, vid föregående veckas rapport angavs ej någon siffra. Något mindre än förra årets 8 procent vid samma tidpunkt och genomsnittet för de senaste fem åren om 10 procent.

Majs

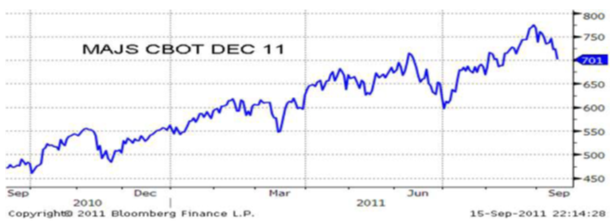

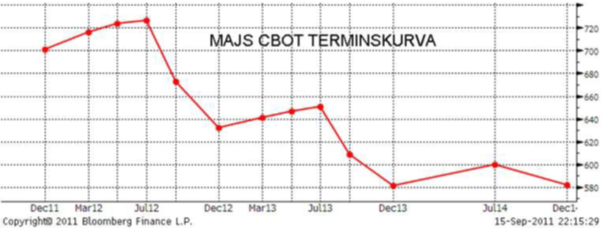

Terminspriserna på majs har gått ned under veckan påverkat av flera orsaker. I måndagens USDA-rapport (se nästa sida) var utgående globalt lager säsongen 2011/12 uppjusterat med 3 miljoner ton och den lägre amerikanska produktionen kompenserades till viss del av ökad produktion i flera andra områden. Samtidigt har regn i en del områden i USA lyckats lindra oron något, även om det kommer lite väl sent. Marknaden tycks nu ta hänsyn lite mer till globala förhållanden och inte enbart de amerikanska. Efterfrågan är ovanligt låg på amerikansk majs främst för export, hård konkurrens råder från fodervete för vilken tillgången är god och även allt hårdare konkurrens från majs med annat ursprung.

Det argentinska jordbruksministeriet spår nu en inhemsk majsskörd om 30 miljoner ton och har i veckan godkänt export av ytterligare 7 till 8 miljoner ton majs, totalt har de därmed godkänt export av nästan 20 miljoner ton under säsongen 2011/12. Ukrainas export beräknas nu bli mer än dubbelt så stor som förra säsongen med uppemot 12,5 miljoner ton mot 5,3 miljoner ton säsongen 2010/11. Ukraina väntas därmed bli världens tredje största exportör och gå om Brasilien för första gången på sju år. Dock fortfarande långt efter USA med 41,9 miljoner ton och Argentina med 19,5 miljoner ton. Kinas produktion ökar även den och förväntas nu bli rekordhög med 182,5 miljoner ton enligt officiella siffror från Kina, USDA:s beräkning är dock något lägre med 178 miljoner ton. Samtidigt spås dock den kinesiska konsumtionen öka än mer. Skörden i EU beräknas i år till drygt 61 miljoner ton, ungefär 10 procent över förra årets skörd.

Skörderapporter från USA har hittills varit väldigt varierande och det är i dagsläget svårt att ha en uppfattning om hur rätt USDA ligger i sin prognos. Marknaden har redan viss aning om att USDA är något optimistiska och något stort kan behövas för att få upp priserna till tidigare högre nivåer. Samtidigt kommer en fortsatt nedgång begränsas av låga lagernivåer.

I måndagens WASDE-rapport var avkastningsnivån för den amerikanska majsen beräknad till 148,1 bushels per acre. En nedjustering som var något större än väntat, utifrån den genomsnittliga marknadsuppfattningen om 148,8 bushels per acre. Den totala produktionen i USA justerades ned med nästan 11 miljoner ton samtidigt som produktionen i Kanada och Egypten justerades ned med 3 miljoner ton. Detta kompenserades dock delvis med en uppjustering av skörden i Argentina, Brasilien, FSU och EU om totalt 6 miljoner ton.

Efterfrågan i USA var nedjusterad med drygt 10 miljoner ton, fördelat jämnt på etanol, foder och export. Exporten från Argentina och Brasilien var uppjusterad med 1,5 miljoner ton, Ukraina lika mycket. Detta på grund av högre skördar i dessa länder i kombination med minskade skördar i USA.

Efterfrågan i USA var nedjusterad med drygt 10 miljoner ton, fördelat jämnt på etanol, foder och export. Exporten från Argentina och Brasilien var uppjusterad med 1,5 miljoner ton, Ukraina lika mycket. Detta på grund av högre skördar i dessa länder i kombination med minskade skördar i USA.

Med ett lägre ingående lager och lägre konsumtion lyckades USDA trots en lägre produktion justera upp utgående världslager 2011/12 med nästan 3 miljoner ton.

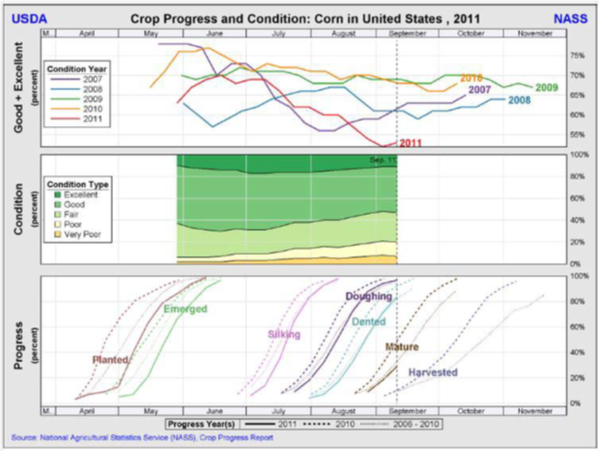

Andelen av den amerikanska majsen som bedöms vara i skicket ”good/excellent” var i måndagens rapport överraskande nog uppjusterad, upp en procentenhet till 53 procent. Klart lägre än förra årets 68 procent vid samma tidpunkt. Andelen av grödan som beräknas vara i skicket ”very poor/poor” justerades samtidigt ned med en procentenhet till 20 procent. Samma siffra förra året var klart lägre 12 procent. 29 procent av grödan var enligt USDA mogen för skörd, upp från förra veckans 18 procent men klart under förra årets 50 procent. Genomsnittet för de senaste fem åren är 33 procent vid samma tidpunkt.

Med ett lägre ingående lager och lägre konsumtion lyckades USDA trots en lägre produktion justera upp utgående världslager 2011/12 med nästan 3 miljoner ton.

Andelen av den amerikanska majsen som bedöms vara i skicket ”good/excellent” var i måndagens rapport överraskande nog uppjusterad, upp en procentenhet till 53 procent. Klart lägre än förra årets 68 procent vid samma tidpunkt. Andelen av grödan som beräknas vara i skicket ”very poor/poor” justerades samtidigt ned med en procentenhet till 20 procent. Samma siffra förra året var klart lägre 12 procent. 29 procent av grödan var enligt USDA mogen för skörd, upp från förra veckans 18 procent men klart under förra årets 50 procent. Genomsnittet för de senaste fem åren är 33 procent vid samma tidpunkt.

[box]SHB Råvarubrevet är producerat av Handelsbanken och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Ansvarsbegränsning

Detta material är producerat av Svenska Handelsbanken AB (publ) i fortsättningen kallad Handelsbanken. De som arbetar med innehållet är inte analytiker och materialet är inte oberoende investeringsanalys. Innehållet är uteslutande avsett för kunder i Sverige. Syftet är att ge en allmän information till Handelsbankens kunder och utgör inte ett personligt investeringsråd eller en personlig rekommendation. Informationen ska inte ensamt utgöra underlag för investeringsbeslut. Kunder bör inhämta råd från sina rådgivare och basera sina investeringsbeslut utifrån egen erfarenhet.

Informationen i materialet kan ändras och också avvika från de åsikter som uttrycks i oberoende investeringsanalyser från Handelsbanken. Informationen grundar sig på allmänt tillgänglig information och är hämtad från källor som bedöms som tillförlitliga, men riktigheten kan inte garanteras och informationen kan vara ofullständig eller nedkortad. Ingen del av förslaget får reproduceras eller distribueras till någon annan person utan att Handelsbanken dessförinnan lämnat sitt skriftliga medgivande. Handelsbanken ansvarar inte för att materialet används på ett sätt som strider mot förbudet mot vidarebefordran eller offentliggörs i strid med bankens regler.

Finansiellt instruments historiska avkastning är inte en garanti för framtida avkastning. Värdet på finansiella instrument kan både öka och minska och det är inte säkert att du får tillbaka hela det investerade kapitalet.

Analys

Tightening fundamentals – bullish inventories from DOE

The latest weekly report from the US DOE showed a substantial drawdown across key petroleum categories, adding more upside potential to the fundamental picture.

Commercial crude inventories (excl. SPR) fell by 5.8 million barrels, bringing total inventories down to 415.1 million barrels. Now sitting 11% below the five-year seasonal norm and placed in the lowest 2015-2022 range (see picture below).

Product inventories also tightened further last week. Gasoline inventories declined by 2.1 million barrels, with reductions seen in both finished gasoline and blending components. Current gasoline levels are about 3% below the five-year average for this time of year.

Among products, the most notable move came in diesel, where inventories dropped by almost 4.1 million barrels, deepening the deficit to around 20% below seasonal norms – continuing to underscore the persistent supply tightness in diesel markets.

The only area of inventory growth was in propane/propylene, which posted a significant 5.1-million-barrel build and now stands 9% above the five-year average.

Total commercial petroleum inventories (crude plus refined products) declined by 4.2 million barrels on the week, reinforcing the overall tightening of US crude and products.

Analys

Bombs to ”ceasefire” in hours – Brent below $70

A classic case of “buy the rumor, sell the news” played out in oil markets, as Brent crude has dropped sharply – down nearly USD 10 per barrel since yesterday evening – following Iran’s retaliatory strike on a U.S. air base in Qatar. The immediate reaction was: “That was it?” The strike followed a carefully calibrated, non-escalatory playbook, avoiding direct threats to energy infrastructure or disruption of shipping through the Strait of Hormuz – thus calming worst-case fears.

After Monday morning’s sharp spike to USD 81.4 per barrel, triggered by the U.S. bombing of Iranian nuclear facilities, oil prices drifted sideways in anticipation of a potential Iranian response. That response came with advance warning and caused limited physical damage. Early this morning, both the U.S. President and Iranian state media announced a ceasefire, effectively placing a lid on the immediate conflict risk – at least for now.

As a result, Brent crude has now fallen by a total of USD 12 from Monday’s peak, currently trading around USD 69 per barrel.

Looking beyond geopolitics, the market will now shift its focus to the upcoming OPEC+ meeting in early July. Saudi Arabia’s decision to increase output earlier this year – despite falling prices – has drawn renewed attention considering recent developments. Some suggest this was a response to U.S. pressure to offset potential Iranian supply losses.

However, consensus is that the move was driven more by internal OPEC+ dynamics. After years of curbing production to support prices, Riyadh had grown frustrated with quota-busting by several members (notably Kazakhstan). With Saudi Arabia cutting up to 2 million barrels per day – roughly 2% of global supply – returns were diminishing, and the risk of losing market share was rising. The production increase is widely seen as an effort to reassert leadership and restore discipline within the group.

That said, the FT recently stated that, the Saudis remain wary of past missteps. In 2018, Riyadh ramped up output at Trump’s request ahead of Iran sanctions, only to see prices collapse when the U.S. granted broad waivers – triggering oversupply. Officials have reportedly made it clear they don’t intend to repeat that mistake.

The recent visit by President Trump to Saudi Arabia, which included agreements on AI, defense, and nuclear cooperation, suggests a broader strategic alignment. This has fueled speculation about a quiet “pump-for-politics” deal behind recent production moves.

Looking ahead, oil prices have now retraced the entire rally sparked by the June 13 Israel–Iran escalation. This retreat provides more political and policy space for both the U.S. and Saudi Arabia. Specifically, it makes it easier for Riyadh to scale back its three recent production hikes of 411,000 barrels each, potentially returning to more moderate increases of 137,000 barrels for August and September.

In short: with no major loss of Iranian supply to the market, OPEC+ – led by Saudi Arabia – no longer needs to compensate for a disruption that hasn’t materialized, especially not to please the U.S. at the cost of its own market strategy. As the Saudis themselves have signaled, they are unlikely to repeat previous mistakes.

Conclusion: With Brent now in the high USD 60s, buying oil looks fundamentally justified. The geopolitical premium has deflated, but tensions between Israel and Iran remain unresolved – and the risk of missteps and renewed escalation still lingers. In fact, even this morning, reports have emerged of renewed missile fire despite the declared “truce.” The path forward may be calmer – but it is far from stable.

Analys

A muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

Brent crossed the 80-line this morning but quickly fell back assigning limited probability for Iran choosing to close the Strait of Hormuz. Brent traded in a range of USD 70.56 – 79.04/b last week as the market fluctuated between ”Iran wants a deal” and ”US is about to attack Iran”. At the end of the week though, Donald Trump managed to convince markets (and probably also Iran) that he would make a decision within two weeks. I.e. no imminent attack. Previously when when he has talked about ”making a decision within two weeks” he has often ended up doing nothing in the end. The oil market relaxed as a result and the week ended at USD 77.01/b which is just USD 6/b above the year to date average of USD 71/b.

Brent jumped to USD 81.4/b this morning, the highest since mid-January, but then quickly fell back to a current price of USD 78.2/b which is only up 1.5% versus the close on Friday. As such the market is pricing a fairly low probability that Iran will actually close the Strait of Hormuz. Probably because it will hurt Iranian oil exports as well as the global oil market.

It was however all smoke and mirrors. Deception. The US attacked Iran on Saturday. The attack involved 125 warplanes, submarines and surface warships and 14 bunker buster bombs were dropped on Iranian nuclear sites including Fordow, Natanz and Isfahan. In response the Iranian Parliament voted in support of closing the Strait of Hormuz where some 17 mb of crude and products is transported to the global market every day plus significant volumes of LNG. This is however merely an advise to the Supreme leader Ayatollah Ali Khamenei and the Supreme National Security Council which sits with the final and actual decision.

No supply of oil is lost yet. It is about the risk of Iran closing the Strait of Hormuz or not. So far not a single drop of oil supply has been lost to the global market. The price at the moment is all about the assessed risk of loss of supply. Will Iran choose to choke of the Strait of Hormuz or not? That is the big question. It would be painful for US consumers, for Donald Trump’s voter base, for the global economy but also for Iran and its population which relies on oil exports and income from selling oil out of that Strait as well. As such it is not a no-brainer choice for Iran to close the Strait for oil exports. And looking at the il price this morning it is clear that the oil market doesn’t assign a very high probability of it happening. It is however probably well within the capability of Iran to close the Strait off with rockets, mines, air-drones and possibly sea-drones. Just look at how Ukraine has been able to control and damage the Russian Black Sea fleet.

What to do about the highly enriched uranium which has gone missing? While the US and Israel can celebrate their destruction of Iranian nuclear facilities they are also scratching their heads over what to do with the lost Iranian nuclear material. Iran had 408 kg of highly enriched uranium (IAEA). Almost weapons grade. Enough for some 10 nuclear warheads. It seems to have been transported out of Fordow before the attack this weekend.

The market is still on edge. USD 80-something/b seems sensible while we wait. The oil market reaction to this weekend’s events is very muted so far. The market is still on edge awaiting what Iran will do. Because Iran will do something. But what and when? An oil price of 80-something seems like a sensible level until something do happen.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMahvie Minerals växlar spår – satsar fullt ut på guld

-

Analys4 veckor sedan

Analys4 veckor sedanA muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanJonas Lindvall är tillbaka med ett nytt oljebolag, Perthro, som ska börsnoteras

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOljan, guldet och marknadens oroande tystnad

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanDomstolen ger klartecken till Lappland Guldprospektering

-

Analys3 veckor sedan

Analys3 veckor sedanTightening fundamentals – bullish inventories from DOE

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanRyska staten siktar på att konfiskera en av landets största guldproducenter

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanSommarvädret styr elpriset i Sverige