Analys

SHB jordbrukskommentar vecka 42 2011

Vete

Vete

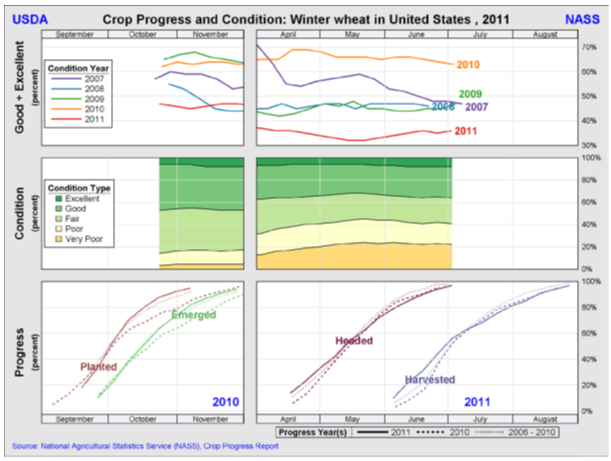

Terminspriser på vete stängde igår torsdag i stort sett oförändrat sedan förra veckan. Det är fortsatt torrt för det amerikanska höstvetet, både för sådd och uppkomst vilket ger skäl till viss oro. I Argentina behövs också mer nederbörd medan EU överlag uppges ha ett tillfredställande väder. Som följd av torka bedöms endast 85 procent av den planerade vetearealen ha blivit sådd i Ukraina och uppkomsten uppges dessutom vara väldigt ojämn. I Ryssland är däremot vädret mer fördelaktigt och sådden uppges gå relativt bra. Ukrainas president har nu skrivit under avtalet om att ta bort landets exportskatter på spannmål. Landets jordbruksminister uttalade sig dessutom i veckan om att den totala spannmålsexporten under säsongen 2011/12 mycket väl kan nå 27 miljoner ton – 3 mil-joner ton över föregående prognos. Viss oro finns alltså för höstvetet i USA, och osäkerheten finns fortfarande kvar vad gäller den amerikanska majsskörden, men det är ändå svårt att se en prisuppgång på vete för tillfället. Konkurrensen kommer öka från Ukraina och även från Kazakstan och både EU och USA lär ha svårt att vinna affärer på exportmarknaden. Det ska dock tilläggas att de forna sovjetländerna ofta får problem med logistiken under vintermånaderna.

Raps

Terminspriset på raps är i stort sett oförändrat jämfört med förra veckan och har visat sig stark då sojan i Chica-go gått ned. EU:s rapsskörd säsongen 2011/12 uppskattas till 19 miljoner ton, 1,5 miljoner ton mindre än förra säsongen. Importen beräknas till omkring 3 miljoner ton och utgående lager till 1 miljon ton. Den ukrainska höstrapsarealen beräknas ha blivit ungefär 4 procent mindre än väntat som följd av torka, dessutom bedöms skicket på grödan vara ganska dåligt. Gynnsamt regn i Australien har lett till att landets skörd av canola nu upp-skattas till rekordhöga 2,56 miljoner ton. Viss oro finns för nyligen sådd raps i Tyskland, Danmark, Rumänien och Bulgarien. Fortsatt stark efterfrågan bör ge stöd åt priser på lite längre sikt, medan priserna för tillfället på-verkas mycket av en ökad eller minskad oro för ekonomiska problem i främst Europa.

Maltkorn

Terminspriset på maltkorn är i stort sett oförändrat sedan förra veckan. Förhållandet mellan utbud och efterfrågan på maltkornsmarknaden är fortsatt ansträngd – det återstår att se om Australien och Argentina kan förändra detta. Rysslands kornskörd uppskattas i år till mellan 16 och 17 miljoner ton, men endast en liten del klarar kvalitetskraven för maltkorn – främst är det problem med för hög proteinhalt. Ungefär 5-10 procent av maltkorns-skörden i Skottland återstår, kvaliteten uppges där vara förvånansvärt hög.

Majs

Majsen i Chicago har gått upp något under veckan, inte minst som följd av skörderapporter som fortsätter visa att USDA överskattar avkastningsnivån på den amerikanska skörden. Torrt väder råder i Argentina och nederbörd behövs för sådd och uppkomst. I tisdags uppgavs 32 procent av den argentinska majsen vara sådd – att jämföra med förra årets 46 procent vid samma tidpunkt.

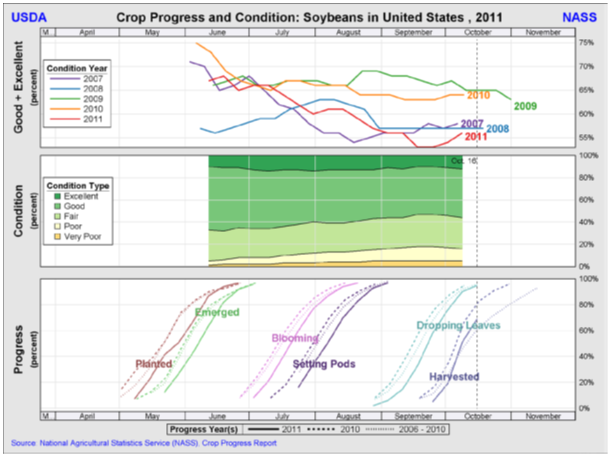

USDA crop progress 17 oktober

Sojabönor

Sojapriserna har i veckan fått viss press nedåt som följd av oron för den globala ekonomin och vinsthemtagning efter föregående veckas uppgång. Lite regn i veckan har saktat ner skördearbetet i USA något, men skörden är fortfarande ovanligt långt kommen – vilket även det gett viss press nedåt. Samtidigt fortsätter skörderapporter vittna om en lägre amerikansk skörd än vad USDA anger i sin senaste rapport, det bör begränsa en eventuell fortsatt nedgång.

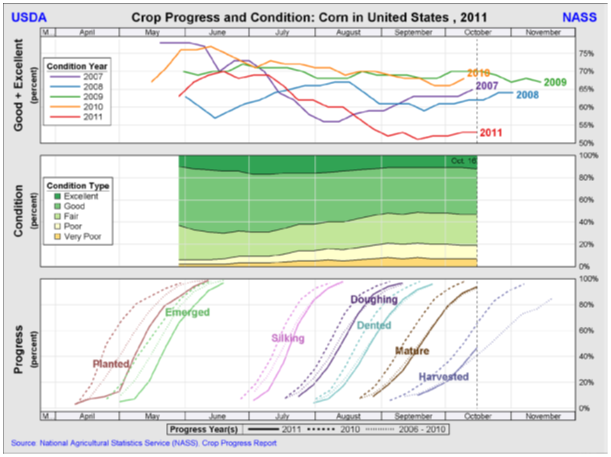

USDA crop progress 17 oktober

Majs

Majsen mognar snabbt och 94 procent av grödan uppgavs i måndags vara klar för skörd, upp från 89 procent i föregående vecka och något mer än genomsnittet för de senaste fem åren om 93 procent. Förra året var 100 procent av grödan mogen.

47 procent av majsskörden uppgavs vara avklarad, upp från förra veckans 33 procent. Klart efter 66 procent vid samma tidpunkt förra året men över genomsnittet för de senaste fem åren om 41 procent.

Andelen av majsen som beräknades vara i skicket ”good/excellent” uppgavs till 53 procent, oförändrat från före-gående vecka. Andelen av grödan som bedöms vara i skicket ”poor/very poor” var oförändrad med 19 procent.

Sojabönor

Skörden uppges vara till 69 procent avklarad, jämfört med 51 procent förra veckan. Vid samma tid förra året var 81 procent skördat, och genomsnittet för de senaste fem åren är 61 procent.

Höstvete

Sådden av höstvete i USA var enligt måndagens rapport avklarad till 73 procent, upp från 59 procent en vecka tidigare. Vid samma tid förra året var 80 procent av sådden avklarad, mot genomsnittet för de senaste fem åren om 77 procent.

44 procent av vetet uppges ha nått uppkomststadiet, jämfört med 28 procent förra veckan. Vid samma tid förra året hade 50 procent av höstvetet nått uppkomst och genomsnittet för de senaste fem åren är 51 procent.

[box]SHB Råvarubrevet är producerat av Handelsbanken och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Ansvarsbegränsning

Detta material är producerat av Svenska Handelsbanken AB (publ) i fortsättningen kallad Handelsbanken. De som arbetar med innehållet är inte analytiker och materialet är inte oberoende investeringsanalys. Innehållet är uteslutande avsett för kunder i Sverige. Syftet är att ge en allmän information till Handelsbankens kunder och utgör inte ett personligt investeringsråd eller en personlig rekommendation. Informationen ska inte ensamt utgöra underlag för investeringsbeslut. Kunder bör inhämta råd från sina rådgivare och basera sina investeringsbeslut utifrån egen erfarenhet.

Informationen i materialet kan ändras och också avvika från de åsikter som uttrycks i oberoende investeringsanalyser från Handelsbanken. Informationen grundar sig på allmänt tillgänglig information och är hämtad från källor som bedöms som tillförlitliga, men riktigheten kan inte garanteras och informationen kan vara ofullständig eller nedkortad. Ingen del av förslaget får reproduceras eller distribueras till någon annan person utan att Handelsbanken dessförinnan lämnat sitt skriftliga medgivande. Handelsbanken ansvarar inte för att materialet används på ett sätt som strider mot förbudet mot vidarebefordran eller offentliggörs i strid med bankens regler.

Finansiellt instruments historiska avkastning är inte en garanti för framtida avkastning. Värdet på finansiella instrument kan både öka och minska och det är inte säkert att du får tillbaka hela det investerade kapitalet.

Analys

Volatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

Brent crude is essentially flat on the week, but after a volatile ride. Prices started Monday near USD 65.5/bl, climbed steadily to a mid-week high of USD 67.8/bl on Wednesday evening, before falling sharply – losing about USD 2/bl during Thursday’s session.

Brent is currently trading around USD 65.8/bl, right back where it began. The volatility reflects the market’s ongoing struggle to balance growing surplus risks against persistent geopolitical uncertainty and resilient refined product margins. Thursday’s slide snapped a three-day rally and came largely in response to a string of bearish signals, most notably from the IEA’s updated short-term outlook.

The IEA now projects record global oversupply in 2026, reinforcing concerns flagged earlier by the U.S. EIA, which already sees inventories building this quarter. The forecast comes just days after OPEC+ confirmed it will continue returning idle barrels to the market in October – albeit at a slower pace of +137,000 bl/d. While modest, the move underscores a steady push to reclaim market share and adds to supply-side pressure into year-end.

Thursday’s price drop also followed geopolitical incidences: Israeli airstrikes reportedly targeted Hamas leadership in Doha, while Russian drones crossed into Polish airspace – events that initially sent crude higher as traders covered short positions.

Yet, sentiment remains broadly cautious. Strong refining margins and low inventories at key pricing hubs like Europe continue to support the downside. Chinese stockpiling of discounted Russian barrels and tightness in refined product markets – especially diesel – are also lending support.

On the demand side, the IEA revised up its 2025 global demand growth forecast by 60,000 bl/d to 740,000 bl/d YoY, while leaving 2026 unchanged at 698,000 bl/d. Interestingly, the agency also signaled that its next long-term report could show global oil demand rising through 2050.

Meanwhile, OPEC offered a contrasting view in its latest Monthly Oil Market Report, maintaining expectations for a supply deficit both this year and next, even as its members raise output. The group kept its demand growth estimates for 2025 and 2026 unchanged at 1.29 million bl/d and 1.38 million bl/d, respectively.

We continue to watch whether the bearish supply outlook will outweigh geopolitical risk, and if Brent can continue to find support above USD 65/bl – a level increasingly seen as a soft floor for OPEC+ policy.

Analys

Waiting for the surplus while we worry about Israel and Qatar

Brent crude makes some gains as Israel’s attack on Hamas in Qatar rattles markets. Brent crude spiked to a high of USD 67.38/b yesterday as Israel made a strike on Hamas in Qatar. But it wasn’t able to hold on to that level and only closed up 0.6% in the end at USD 66.39/b. This morning it is starting on the up with a gain of 0.9% at USD 67/b. Still rattled by Israel’s attack on Hamas in Qatar yesterday. Brent is getting some help on the margin this morning with Asian equities higher and copper gaining half a percent. But the dark cloud of surplus ahead is nonetheless hanging over the market with Brent trading two dollar lower than last Tuesday.

Geopolitical risk premiums in oil rarely lasts long unless actual supply disruption kicks in. While Israel’s attack on Hamas in Qatar is shocking, the geopolitical risk lifting crude oil yesterday and this morning is unlikely to last very long as such geopolitical risk premiums usually do not last long unless real disruption kicks in.

US API data yesterday indicated a US crude and product stock build last week of 3.1 mb. The US API last evening released partial US oil inventory data indicating that US crude stocks rose 1.3 mb and middle distillates rose 1.5 mb while gasoline rose 0.3 mb. In total a bit more than 3 mb increase. US crude and product stocks usually rise around 1 mb per week this time of year. So US commercial crude and product stock rose 2 mb over the past week adjusted for the seasonal norm. Official and complete data are due today at 16:30.

A 2 mb/week seasonally adj. US stock build implies a 1 – 1.4 mb/d global surplus if it is persistent. Assume that if the global oil market is running a surplus then some 20% to 30% of that surplus ends up in US commercial inventories. A 2 mb seasonally adjusted inventory build equals 286 kb/d. Divide by 0.2 to 0.3 and we get an implied global surplus of 950 kb/d to 1430 kb/d. A 2 mb/week seasonally adjusted build in US oil inventories is close to noise unless it is a persistent pattern every week.

US IEA STEO oil report: Robust surplus ahead and Brent averaging USD 51/b in 2026. The US EIA yesterday released its monthly STEO oil report. It projected a large and persistent surplus ahead. It estimates a global surplus of 2.2 m/d from September to December this year. A 2.4 mb/d surplus in Q1-26 and an average surplus for 2026 of 1.6 mb/d resulting in an average Brent crude oil price of USD 51/b next year. And that includes an assumption where OPEC crude oil production only averages 27.8 mb/d in 2026 versus 27.0 mb/d in 2024 and 28.6 mb/d in August.

Brent will feel the bear-pressure once US/OECD stocks starts visible build. In the meanwhile the oil market sits waiting for this projected surplus to materialize in US and OECD inventories. Once they visibly starts to build on a consistent basis, then Brent crude will likely quickly lose altitude. And unless some unforeseen supply disruption kicks in, it is bound to happen.

US IEA STEO September report. In total not much different than it was in January

US IEA STEO September report. US crude oil production contracting in 2026, but NGLs still growing. Close to zero net liquids growth in total.

Analys

Brent crude sticks around $66 as OPEC+ begins the ’slow return’

Brent crude touched a low of USD 65.07 per barrel on Friday evening before rebounding sharply by USD 2 to USD 67.04 by mid-day Monday. The rally came despite confirmation from OPEC+ of a measured production increase starting next month. Prices have since eased slightly, down USD 0.6 to around USD 66.50 this morning, as the market evaluates the group’s policy, evolving demand signals, and rising geopolitical tension.

On Sunday, OPEC+ approved a 137,000 barrels-per-day increase in collective output beginning in October – a cautious first step in unwinding the final tranche of 1.66 million barrels per day in voluntary cuts, originally set to remain off the market through end-2026. Further adjustments will depend on ”evolving market conditions.” While the pace is modest – especially relative to prior monthly hikes – the signal is clear: OPEC+ is methodically re-entering the market with a strategic intent to reclaim lost market share, rather than defend high prices.

This shift in tone comes as Saudi Aramco also trimmed its official selling prices for Asian buyers, further reinforcing the group’s tilt toward a volume-over-price strategy. We see this as a clear message: OPEC+ intends to expand market share through steady production increases, and a lower price point – potentially below USD 65/b – may be necessary to stimulate demand and crowd out higher-cost competitors, particularly U.S. shale, where average break-evens remain around WTI USD 50/b.

Despite the policy shift, oil prices have held firm. Brent is still hovering near USD 66.50/b, supported by low U.S. and OECD inventories, where crude and product stocks remain well below seasonal norms, keeping front-month backwardation intact. Also, the low inventory levels at key pricing hubs in Europe and continued stockpiling by Chinese refiners are also lending resilience to prices. Tightness in refined product markets, especially diesel, has further underpinned this.

Geopolitical developments are also injecting a slight risk premium. Over the weekend, Russia launched its most intense air assault on Kyiv since the war began, damaging central government infrastructure. This escalation comes as the EU weighs fresh sanctions on Russian oil trade and financial institutions. Several European leaders are expected in Washington this week to coordinate on Ukraine strategy – and the prospect of tighter restrictions on Russian crude could re-emerge as a price stabilizer.

In Asia, China’s crude oil imports rose to 49.5 million tons in August, up 0.8% YoY. The rise coincides with increased Chinese interest in Russian Urals, offered at a discount during falling Indian demand. Chinese refiners appear to be capitalizing on this arbitrage while avoiding direct exposure to U.S. trade penalties.

Going forward, our attention turns to the data calendar. The EIA’s STEO is due today (Tuesday), followed by the IEA and OPEC monthly oil market reports on Thursday. With a pending supply surplus projected during the fourth quarter and into 2026, markets will dissect these updates for any changes in demand assumptions and non-OPEC supply growth. Stay tuned!

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Analys4 veckor sedan

Analys4 veckor sedanBrent sideways on sanctions and peace talks

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om koppar, kaffe och spannmål

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSommarens torka kan ge högre elpriser i höst

-

Analys3 veckor sedan

Analys3 veckor sedanBrent edges higher as India–Russia oil trade draws U.S. ire and Powell takes the stage at Jackson Hole

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals är verksamt i guldrikt område i Finland

-

Analys3 veckor sedan

Analys3 veckor sedanIncreasing risk that OPEC+ will unwind the last 1.65 mb/d of cuts when they meet on 7 September