Analys

SEB – Råvarukommentarer, 24 mars 2015

Mjukt Fed-besked gav softisar vatten på sin kvarn

MARKNADEN I KORTHET

För någon vecka sedan konstaterade vi att det händer mycket i marknaderna just nu och att man inte kan beskylla den senaste tidens utveckling för att vara tråkig. Efter förra veckans besked från Fed, där man anlade en mjuk hållning och stängde dörren för räntehöjning i april, repeterar vi detta faktum, gläds åt den träffsäkra analysen och konstaterar att den stämmer utomordentligt väl även nu. I råvarumarknaden, som är starkt beroende av US-dollarn då de absolut flesta råvaror är noterade i valutan, ändrades bilden totalt i och med Feds besked och både Brentoljan, metaller och jordbruksprodukter tog ett rejält kliv uppåt.

För någon vecka sedan konstaterade vi att det händer mycket i marknaderna just nu och att man inte kan beskylla den senaste tidens utveckling för att vara tråkig. Efter förra veckans besked från Fed, där man anlade en mjuk hållning och stängde dörren för räntehöjning i april, repeterar vi detta faktum, gläds åt den träffsäkra analysen och konstaterar att den stämmer utomordentligt väl även nu. I råvarumarknaden, som är starkt beroende av US-dollarn då de absolut flesta råvaror är noterade i valutan, ändrades bilden totalt i och med Feds besked och både Brentoljan, metaller och jordbruksprodukter tog ett rejält kliv uppåt.

US-dollarindex har sedan Feds besked trendat nedåt och därmed avbrutit sitt bull-race. Kronan har följaktligen också stärkts mot US-dollarn under samma period. Dock är huvudscenariot fortfarande att US-dollarn kommer att fortsätta att stärkas.

Förhandlingarna med Iran avseende kärnvapen fortsätter och brus och rapportering från förhandlingarna riskerar att späda på volatiliteten i oljepriset. I övrigt fortsätter amerikansk lagerbyggnad av olja samt import av olja från Mellanöstern. Förhållandet kan tyckas vara kontraintuitivt, men i veckans avsnitt om olja nedan ges en redogörelse för marknadens funktioner.

Igår måndag nådde priset på den eltermin vi följer den lägsta nivån någonsin i modern tid: 23,60 euro per kilowattimma. Fundamentala faktorer är övervägande negativa för priset, med bland annat hydrologiskt överskott, mildare väder och mer nederbörd än normalt och tekniskt har vi brutit stödnivåer som ger möjlighet till ytterligare nedgångar i priset. Läs ett längre resonemang i avsnittet nedan!

I veckans Råvarubrev skriver vi också om jordbruksprodukter, där situationen för kaffe är knepig att tyda med olika signaler från fundamenta och teknikaliteter. Läs mer nedan i veckans superintressanta Råvarubrev!

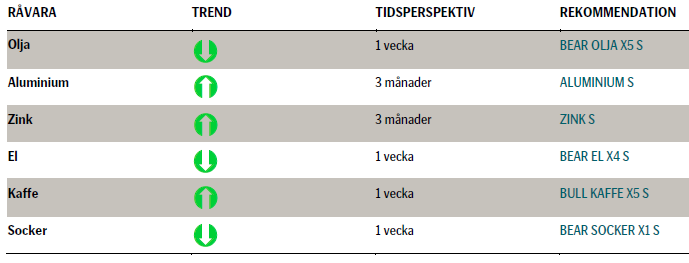

TRENDER I SAMMANDRAG

- US-dollar svagare efter Feds mjuka besked och uppskjutande av räntehöjning

- Obevekligt ökande oljelager i USA

- Fortsatt tro på succesivt stärkta priser under året på basmetaller

- Både fundamentala och tekniska faktorer ger nedåtpress på elpriset

- Tekniska faktorer ger stöd för prisuppgång på kaffe på kort sikt

REKOMMENDATIONER

En placering i certifikat och warranter är förknippat med risker. Du kan förlora hela ditt investerade kapital. Läs mer om riskerna i SEB:s offentliggjorda Grundprospekt för certifikat- och warrantprogram på seb.se/cert eller seb.se/mini.

OLJA

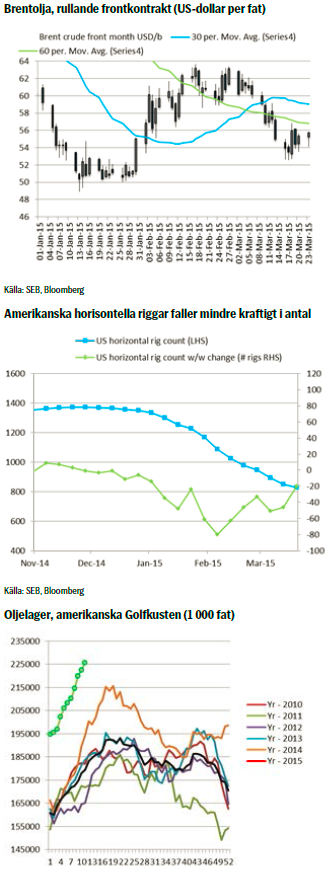

Förra veckan såg vi rejäl volatilitet intradag då Fed meddelade en mjukare hållning och en långsammare räntebana mot höjning än vid förra mötet. Detta ledde till stora rörelser intradag både för US-dollarn och för Brentoljan. Sedan dess har US-dollarindex brutit sin uppåtgående trend och handlar istället längs en nedåtgående kurva. Från fredag till fredag gick Brentoljan upp 0,6 procent vilket var tämligen svagt, givet att US-dollarindex istället tappade hela 2,4 procent över samma period. Nominellt fick Brentoljan alltså ett positivt stöd på 2,4 procent från den svagare US-dollarn, men att priset enligt ovan ändå bara lyckades öka 0,6 procent måste anses vara svagt.

Förra veckan såg vi rejäl volatilitet intradag då Fed meddelade en mjukare hållning och en långsammare räntebana mot höjning än vid förra mötet. Detta ledde till stora rörelser intradag både för US-dollarn och för Brentoljan. Sedan dess har US-dollarindex brutit sin uppåtgående trend och handlar istället längs en nedåtgående kurva. Från fredag till fredag gick Brentoljan upp 0,6 procent vilket var tämligen svagt, givet att US-dollarindex istället tappade hela 2,4 procent över samma period. Nominellt fick Brentoljan alltså ett positivt stöd på 2,4 procent från den svagare US-dollarn, men att priset enligt ovan ändå bara lyckades öka 0,6 procent måste anses vara svagt.

Amerikanska oljelager fortsatte att öka med 9,6 miljoner fat under förrförra veckan och nådde den högsta nivån på åtminstone 80 år. Viktigt är dock att USA inte producerar för mycket olja, utan snarare importerar för mycket. Landet är fortfarande en av världens största nettoimportörer då det fortfarande är långt ifrån att vara självförsörjande med inhemsk produktion. Den olja som nu produceras är superlätt och passar inte alls för raffinaderierna, då de är byggda för olja importerad från Mellanöstern. Därför gör det amerikanska oljeexportförbudet, kvalitetsproblem liksom strategisk prissättning av olja från OPEC till den amerikanska Golfkusten i kombination att amerikanska raffinaderier väljer importerad olja från Mellanöstern framför inhemsk superlätt olja. Därför är den amerikanska oljeimporten för hög och lagren fortsätter att byggas.

Vidare fortsatte antalet amerikanska horisontella riggar att falla med 20 stycken under förra veckan jämfört med ett genomsnitt sedan nyåret på 45 stycken per vecka. Trots detta fortsatte oljeproduktionen uppåt under samma period.

Över den kommande veckan tror vi att utvecklingen i US-dollarn kommer att vara av största vikt. För närvarande avviker den enligt ovan från sin uppåtgående trend och det är svårt för Brentoljan att röra sig uppåt om US-dollarn försvagas. Förhandlingarna med Iran avseende kärnvapen fortsätter mot deadline den 31:a mars. Rapporter och brus från förhandlingarna kommer att öka volatiliteten hos oljepriset under den närmaste veckan, vilket sannolikt kommer att skapa intressanta möjligheter för handel intradag eller över veckan.

TREND

- Hög produktion av OPEC trots låg säsongefterfrågan

- Fortfarande ökande amerikanska oljelager på Golfkusten under de närmaste åtta veckorna

- Lägre efterfrågan från raffinaderierna i EU och Asien på grund av underhåll

- Sammantaget är vår vy på Brentoljan fortfarande negativ. Brus och rapporter från förhandlingarna med Iran avseende kärnvapen tillsammans med perioder av svagare US-dollar kommer sannolikt att ge goda möjligheter att gå kort under den kommande veckan.

REKOMMENDATION

- BEAR OLJA X5 S – köp på volatila toppar under den närmaste veckan. Brentoljan kommer sannolikt att handla under 50 US-dollar per fat inom en snar framtid

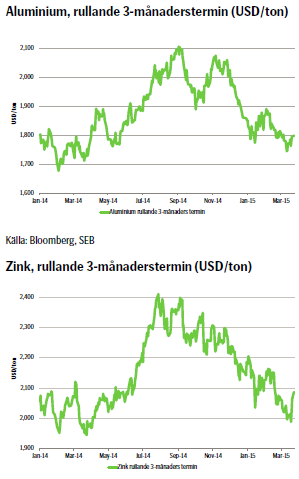

BASMETALLER – ALUMINIUM & ZINK

Pendeln slog tillbaka under veckan som gick då Fed kommunicerade en mjukare hållning efter mötet i onsdags, vilket fick UD-dollarn att rekylera ned. Basmetallerna svarade omedelbart med en generell prisuppgång mot slutet av veckan. Metallspecifika nyheter lyser dock med sin frånvaro. Marknadensaktörerna fokuserar mest på makro och utvecklingen för räntor och valutor. Vår bedömning kvarstår: Den nu påbörjade konsolideringen av US-dollarn bör öppna upp för ett lyft för basmetallerna under andra kvartalet.

Pendeln slog tillbaka under veckan som gick då Fed kommunicerade en mjukare hållning efter mötet i onsdags, vilket fick UD-dollarn att rekylera ned. Basmetallerna svarade omedelbart med en generell prisuppgång mot slutet av veckan. Metallspecifika nyheter lyser dock med sin frånvaro. Marknadensaktörerna fokuserar mest på makro och utvecklingen för räntor och valutor. Vår bedömning kvarstår: Den nu påbörjade konsolideringen av US-dollarn bör öppna upp för ett lyft för basmetallerna under andra kvartalet.

Det har varit relativt tunt med industridata från Kina; något som blir viktigt att följa framöver då efterfrågan har varit svagare än väntat efter det kinesiska nyåret. Rapporter från industrin ger generellt att det finns ett visst uppdämt behov att täcka in framtida åttaganden, vilket om de materialiseras brukar leda till ökade köp via terminsmarknaden. Aluminium och zink har, räknat i SEK, den senaste veckan rört sig sidledes.

TREND

- I takt med att den fundamentala balansen förbättras bedöms priserna på aluminium och zink succesivt stärkas under året

- Flera gruvstängningar i år och nästa – kommer inte fullt ut att ersättas. Risk för brist 2016 (zink)

- Efterfrågan på aluminium har ökat 4-7 procent de senaste 3-4 åren, vilket är en trend som förväntas fortsätta

REKOMMENDATION

- ALUMINIUM S

- ZINK S

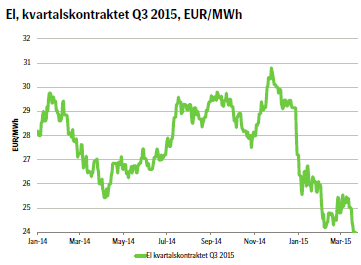

EL

Elmarknaden kan sammanfattas i ett ord: bearish. Vi ser att kolpriset är på nya lägstanivåer på basis av både högre utbud, lägre efterfrågan och stora lager. Vad gäller vädret i Norden är det cirka en grad mildare än normalt i 10-dygnsprognosen från SMHI och nederbörden är ungefär 200 procent större än säsongsnormalt. Andra faktorer som är negativa för elpriset är att kärnkraften tuffar på kring ett kapacitetsutnyttjande kring 80 procent. Senare i vår kommer man dock tappa en del kapacitet på grund av den årliga revisionen. Den hydrologiska balansen ligger på ett överskott om fem till sju terrawattimmar mot normalnivån. Det är inte alarmerande mycket, men mot bakgrund av nuvarande situation tynger det prisbilden.

Alla faktorer ger dock inte ett nedåttryck på priset och det finns som bekant alltid två sidor av myntet: Koldioxiden har återhämtat sig och stigit sedan den 13:e mars till 7,13 euro per ton från 6,51 euro per ton. Den långsiktiga trenden vad gäller US-dollarn har varit en förstärkning – även om vi har sett det omvända sedan Feds besked förra onsdagen – och det har smittat av sig på marginalkostnaden på kol, eftersom råvaran prissätts i just US-dollar.

Alla faktorer ger dock inte ett nedåttryck på priset och det finns som bekant alltid två sidor av myntet: Koldioxiden har återhämtat sig och stigit sedan den 13:e mars till 7,13 euro per ton från 6,51 euro per ton. Den långsiktiga trenden vad gäller US-dollarn har varit en förstärkning – även om vi har sett det omvända sedan Feds besked förra onsdagen – och det har smittat av sig på marginalkostnaden på kol, eftersom råvaran prissätts i just US-dollar.

Sammantaget är dock bilden negativ för elpriset. Det vilar en nästan sorgsen stämning och en känsla av tristess över elmarknaden och aktörerna kommunicerar också att man inte ser en snar förändring från dagens rekordlåga nivåer. Med betydande hydrologiska överskott, låga bränslepriser och en annalkande vårflod är det svårt att hitta rena bull-faktorer. Dock – med det sagt är det viktigt att återigen påpeka att nivåerna är utmanande och att gå kort el är riskfyllt. För en längre placeringshorisont rekommenderar vi en neutral position, men för en aktiv investerare med mycket kort placeringshorisont kan en kort position dock vara lönsam.

TREND

- Hydrologiskt överskott, milt väder och annalkande vårflod

- Tekniskt brott genom gamla stödnivåer

- Övervägande negativa faktorer för elpriset

REKOMMENDATION

- BEAR EL X4 S

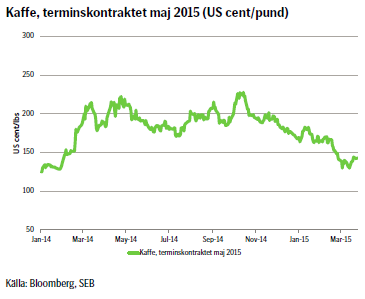

KAFFE

Förra veckan rörde sig priset på Arabica-kaffe minst sagt volatilt, vilket sannolikt var en kombination av både fundamentala, tekniska och makrofaktorer. Dels kom positiva rapporter om att ett lika välbehövligt som kraftigt regn föll i viktiga regioner i Brasilien och skulle fortsätta under de närmaste dagarna, samtidigt som negativa rapporter berättade om överhängande risk för stora angrepp av kaffebärborren i den brasilianska delstaten Minas Gerais. För att komplicera bilden ytterligare bröt kaffepriset ut ur ett tekniskt så kallat dubbelbotten-mönster, vilket är en klassisk bull-signal. Detta skedde på onsdagen, då beskedet kom att Fed stänger dörren för räntehöjningar i april. Detta fick dollarn att hastigt försvagas, vilket lyfte råvarumarknaden generellt.

Förra veckan rörde sig priset på Arabica-kaffe minst sagt volatilt, vilket sannolikt var en kombination av både fundamentala, tekniska och makrofaktorer. Dels kom positiva rapporter om att ett lika välbehövligt som kraftigt regn föll i viktiga regioner i Brasilien och skulle fortsätta under de närmaste dagarna, samtidigt som negativa rapporter berättade om överhängande risk för stora angrepp av kaffebärborren i den brasilianska delstaten Minas Gerais. För att komplicera bilden ytterligare bröt kaffepriset ut ur ett tekniskt så kallat dubbelbotten-mönster, vilket är en klassisk bull-signal. Detta skedde på onsdagen, då beskedet kom att Fed stänger dörren för räntehöjningar i april. Detta fick dollarn att hastigt försvagas, vilket lyfte råvarumarknaden generellt.

Sammantaget ökade kaffepriset under förra veckan, men bortsett från reaktionen på US-dollarns försvagning fortsätter den nedåtgående trenden i priset.

Tekniskt har brottet genom och stängningen över nivån 142,2 US-cent per pund gett möjlighet att ta sig ur uppåt från det intervall som kaffet handlat i under mars. Om priset inte bryter genom nivån 133,25 US-cent per pund ser vi en teknisk möjlighet för en dipp kring 138-137 för en uppgång med stöd mot 144,3. Gårdagens nivå under 140,5 har också snarast ytterligare ökat sannolikheten för att nedgången är korrektiv.

TREND

- Fundamentala faktorer pekar på ett sjunkande kaffepris på något längre sikt

- Teknisk analys ger signaler om ett ökande kaffepris på kort sikt

- Vi väljer att tro på ett stigande kaffepris på kort sikt och ändrar vår rekommendation från förra veckan, vilken gick åt fel håll på grund av rörelsen i US-dollar

REKOMMENDATION

- BULL KAFFE X5 S – med en kort tidshorisont

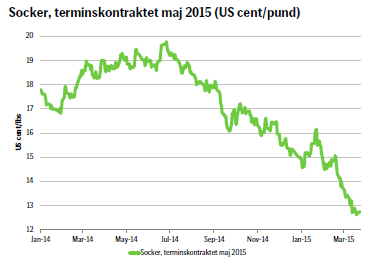

SOCKER

Priset på socker fortsatte ned under förra veckan, om än med stora svängningar. På fredagen noterades priset för socker på 12,39 US-cent, vilket var den lägsta nivån sedan april 2009, samtidigt som den brasilianska realen sågs på den lägsta nivån på 12 år. Därefter följde en uppgång i priset på socker och den fortsatte igår måndag, samtidigt som den brasilianska realen har stärkts något mot US-dollarn. Internationellt ser man stora lager av socker, ett gott utbud från sockerbruk och en lägre efterfrågan. Som vi konstaterade förra veckan justeras också prognoserna upp för produktionen av sockerrör.

Priset på socker fortsatte ned under förra veckan, om än med stora svängningar. På fredagen noterades priset för socker på 12,39 US-cent, vilket var den lägsta nivån sedan april 2009, samtidigt som den brasilianska realen sågs på den lägsta nivån på 12 år. Därefter följde en uppgång i priset på socker och den fortsatte igår måndag, samtidigt som den brasilianska realen har stärkts något mot US-dollarn. Internationellt ser man stora lager av socker, ett gott utbud från sockerbruk och en lägre efterfrågan. Som vi konstaterade förra veckan justeras också prognoserna upp för produktionen av sockerrör.

Så länge priset inte bryter igenom det tekniska motståndet på 12,98 US-cent, så väljer vi att ligga kvar i vår korta position. Med det sagt, så fortsätter vi också att hålla ett vakande öga på stödnivåer ner mot 12 US-cent.

TREND

- Stort och ökande utbud

- Tekniskt stöd för nedgång i pris

- Vi tror att priset på socker kommer att röra sig nedåt

REKOMMENDATION

- BEAR SOCKER X1 S

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB:s Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

KÄLLOR

Bloomberg, Reuters, SEB

VILLKOR

För varje enskilt certifikat/mini future finns Slutliga Villkor som anger de fullständiga villkoren. Slutliga Villkor finns tillgängligt på kurssidan för respektive certifikat/mini future på www.seb.se, Börs & finans, fliken Strukturerade placeringar.

RISKER

En sammanfattning av de risker som är förknippade med Börshandlade certifikat generellt finns i Produktbroschyren för respektive certifikat eller mini future som är tillgängligt på seb.se/cert respektive seb.se/mini. För en fullständig bild av riskerna behöver du ta del av SEB:s offentliggjorda Grundprospekt för Certifikat- och Warrantprogram som är publicerat på www.seb.se/cert respektive seb.se/mini.

DISCLAIMER

Detta marknadsföringsmaterial, framtaget av SEB:s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB:s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbanking-uppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Materialet riktar sig inte till personer vars medverkan kräver ytterligare prospekt, registrerings- eller andra åtgärder än vad som följer av svensk rätt. Det åligger var och en att iaktta sådana restriktioner. Materialet får inte distribueras i eller till land där distribution kräver ovan nämnda åtgärder eller strider mot reglering i sådant land. Materialet riktar sig således inte till fysiska eller juridiska personer hemmahörande i USA eller i något annat land där publicering eller tillhandahållande av materialet är förbjudet eller strider mot tillämpliga bestämmelser i landet.

Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett publikt aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

Brent slips to USD 64.5: sanction doubts and OPEC focus reduce gains

After reaching USD 66.78 per barrel on Friday afternoon, Brent crude has since traded mostly sideways, yet dipping lower this morning. The market appears to be consolidating last week’s sharp gains, with Brent now easing back to around USD 64.5 per barrel, roughly USD 2.3 below Friday’s peak but still well above last Monday’s USD 60.07 low.

The rebound last week was initially driven by Washington’s decision to blacklist Russia’s two largest oil producers, Rosneft and Lukoil, which together account for nearly half of the country’s crude exports. The move sparked a wave of risk repricing and short covering, with Brent rallying almost 10% from Monday’s trough. Yet, the market is now questioning the actual effectiveness of the sanctions. While a full blacklisting sounds dramatic, the mechanisms for enforcement remain unclear, and so far, there are no signs of disrupted Russian flows.

In practice, these measures are unlikely to materially affect Russian supply or revenues in the near term, yet we have now seen Indian refiners reportedly paused new orders for Russian barrels pending government guidance. BPCL is expected to issue a replacement spot tender within 7–10 days, potentially sourcing crude from non-sanctioned entities instead. Meanwhile, Lukoil is exploring the sale of overseas assets, and Germany has requested extra time for Rosneft to reorganize its refining interests in the country.

The broader market focus is now shifting toward this week’s Fed decision and Sunday’s OPEC+ meeting, both seen as potential short-term price drivers. Renewed U.S.-China trade dialogue ahead of Trump’s meeting with President Xi Jinping in South Korea is also lending some macro support.

In short, while the White House’s latest move adds to geopolitical noise, it does not yet represent a true supply disruption. If Washington had intended to apply real pressure, it could have advanced the long-standing Senate bill enforcing secondary sanctions on buyers of Russian oil, legislation with overwhelming backing, or delivered more direct military assistance to Ukraine. Instead, the latest action looks more like political theatre than policy shift, projecting toughness without imposing material economic pain.

Still, while the immediate supply impact appears limited, the episode has refocused attention on Russia’s export vulnerability and underscored the ongoing geopolitical risk premium in the oil market. Combined with counter-seasonal draws in U.S. crude inventories, record-high barrels at sea, and ongoing uncertainty ahead of the OPEC+ meeting, short-term fundamentals remain somewhat tighter than the broader surplus story suggests.

i.e., the sanctions may prove mostly symbolic, but the combination of geopolitics and uneven inventory draws is likely to keep Brent volatile around the low to mid-USD 60s in the days ahead.

Analys

Sell the rally. Trump has become predictable in his unpredictability

Hesitant today. Brent jumped to an intraday high of $66.36/b yesterday after having touched an intraday low of $60.07/b on Monday as Indian and Chinese buyers cancelled some Russian oil purchases and instead redirected their purchases towards the Middle East due to the news US sanctions. Brent is falling back 0.4% this morning to $65.8/b.

It’s our strong view that the only sensible thing is to sell this rally. In all Trump’s unpredictability he has become increasingly predictable. Again and again he has rumbled about how he is going to be tough on Putin. Punish Putin if he won’t agree to peace in Ukraine. Recent rumbling was about the Tomahawk rockets which Trump threatened on 10 October and 12 October to sell/send to Ukraine. Then on 17 October he said that ”the U.S. didn’t want to give away weapons (Tomahawks) it needs”.

All of Trump’s threats towards Putin have been hot air. So far Trump’s threats have been all hot air and threats which later have evaporated after ”great talks with Putin”. After all these repetitions it is very hard to believe that this time will be any different. The new sanctions won’t take effect before 21. November. Trump has already said that: ”he was hoping that these new sanctions would be very short-lived in any case”. Come 21. November these new sanctions will either evaporate like all the other threats Trump has thrown at Putin before fading them. Or the sanctions will be postponed by another 4 weeks or 8 weeks with the appearance that Trump is even more angry with Putin. But so far Trump has done nothing that hurt Putin/Russia. We can’t imagine that this will be different. The only way forward in our view for a propre lasting peace in Ukraine is to turn Ukraine into defensive porcupine equipped with a stinging tail if need be.

China will likely stand up to Trump if new sanctions really materialize on 21 Nov. Just one country has really stood up to Trump in his tariff trade war this year: China. China has come of age and strength. I will no longer be bullied. Trump upped tariffs. China responded in kind. Trump cut China off from high-end computer chips. China put on the breaks on rare earth metals. China won’t be bullied any more and it has the power to stand up. Some Chinese state-owned companies like Sinopec have cancelled some of their Russian purchases. But China’s Foreign Ministry spokesperson Guo Jiakun has stated that China “oppose unilateral sanctions which lack a basis in international law and authorization of the UN Security Council”. Thus no one, not even the US shall unilaterally dictate China from whom they can buy oil or not. This is yet another opportunity for China to show its new strength and stand up to Trump in a show of force. Exactly how China choses to play this remains to be seen. But China won’t be bullied by over something as important as its oil purchases. So best guess here is that China will defy Trump on this. But probably China won’t need to make a bid deal over this. Firstly because these new sanctions will either evaporate as all the other threats or be postponed once we get to 21 November. Secondly because the sanctions are explicit towards US persons and companies but only ”may” be enforced versus non-US entities.

Sanctions is not a reduction in global supply of oil. Just some added layer of friction. Anyhow, the new sanctions won’t reduce the supply of Russian crude oil to the market. It will only increase the friction in the market with yet more need for the shadow fleet and ship to ship transfer of Russian oil to dodge the sanctions. If they materialize at all.

The jump in crude oil prices is probably due to redirections of crude purchases to the Mid-East and not because all speculators are now turned bullish. Has oil rallied because all speculators now suddenly have turned bullish? We don’t think so. Brent crude has probably jumped because some Indian and Chinese oil purchasers of have redirected their purchases from Russia towards the Mid-East just in case the sanctions really materializes on 21 November.

Analys

Brent crude set to dip its feet into the high $50ies/b this week

Parts of the Brent crude curve dipping into the high $50ies/b. Brent crude fell 2.3% over the week to Friday. It closed the week at $61.29/b, a slight gain on the day, but also traded to a low of $60.14/b that same day and just barely avoided trading into the $50ies/b. This morning it is risk-on in equities which seems to help industrial metals a little higher. But no such luck for oil. It is down 0.8% at $60.8/b. This week looks set for Brent crude to dip its feet in the $50ies/b. The Brent 3mth contract actually traded into the high $50ies/b on Friday.

The front-end backwardation has been on a weakening foot and is now about to fully disappear. The lowest point of the crude oil curve has also moved steadily lower and lower and its discount to the 5yr contract is now $6.8/b. A solid contango. The Brent 3mth contract did actually dip into the $50ies/b intraday on Friday when it traded to a low point of $59.93/b.

More weakness to come as lots of oil at sea comes to ports. Mid-East OPEC countries have boosted exports along with lower post summer consumption and higher production. The result is highly visibly in oil at sea which increased by 17 mb to 1,311 mb over the week to Sunday. Up 185 mb since mid-August. On its way to discharge at a port somewhere over the coming month or two.

Don’t forget that the oil market path ahead is all down to OPEC+. Remember that what is playing out in the oil market now is all by design by OPEC+. The group has decided that the unwind of the voluntary cuts is what it wants to do. In a combination of meeting demand from consumers as well as taking back market share. But we need to remember that how this plays out going forward is all at the mercy of what OPEC+ decides to do. It will halt the unwinding at some point. It will revert to cuts instead of unwind at some point.

A few months with Brent at $55/b and 40-50 US shale oil rigs kicked out may be what is needed. We think OPEC+ needs to see the exit of another 40-50 drilling rigs in the US shale oil patches to set US shale oil production on a path to of a 1 mb/d year on year decline Dec-25 to Dec-26. We are not there yet. But a 2-3 months period with Brent crude averaging $55/b would probably do it.

Oil on water increased 17 mb over the week to Sunday while oil in transit increased by 23 mb. So less oil was standing still. More was moving.

Crude oil floating storage (stationary more than 7 days). Down 11 mb over week to Sunday

The lowest point of the Brent crude oil curve versus the 5yr contract. Weakest so far this year.

Crude oil 1mth to 3mth time-spreads. Dubai held out strongly through summer, but then that center of strength fell apart in late September and has been leading weakness in crude curves lower since then.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLeading Edge Materials är på rätt plats i rätt tid

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanNytt prisrekord, guld stiger över 4000 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om guld, olja, koppar och stål

-

Analys4 veckor sedan

Analys4 veckor sedanOPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanNeptune Energy bekräftar enorma litiumfyndigheter i Tyskland