Analys

SEB – Råvarukommentarer, 22 april 2013

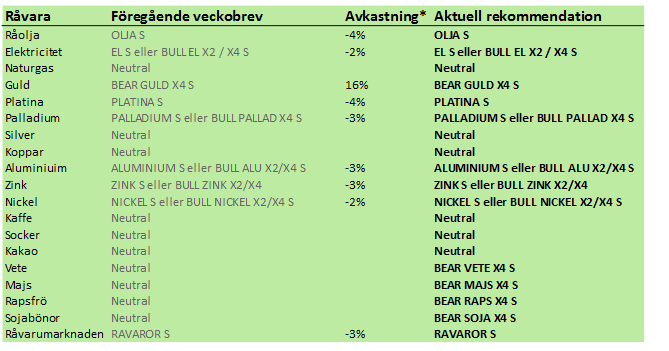

Rekommendationer

*) Avkastningen avser 1:1 råvarucertifikat där de ingår i rekommendationen. I den aktuella tabellen ovan har jag tagit prisförändringen den senaste veckan sedan det förra veckobrevet publicerades.

** Positionen följde omedelbart vid publiceringen enligt texten i förra veckobrevet.

Inledning

Kinas BNP-statistik för det första kvartalet publicerades i början av veckan. Den hamnade på 7.7%. Marknaden hade väntat sig en tillväxt på 8%. Men det var industriproduktionen som var den stora besvikelsen. Den kom in på 8.9% tillväxt. Marknaden hade väntat sig 10.9% tillväxt. Detta slog framförallt mot bas- och ädelmetaller och på oljepriset. Även sojapriset kom på fall.

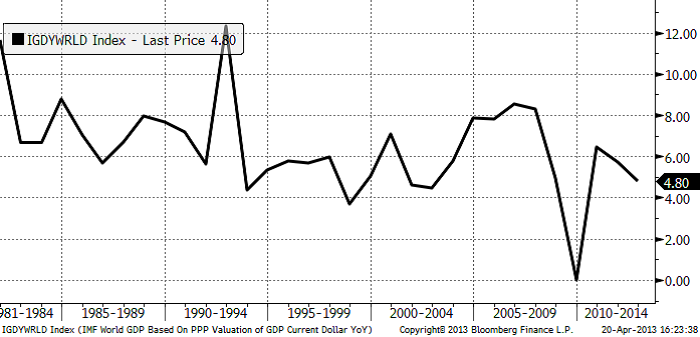

IMF sänkte därefter sin prognos för tillväxten i världen till endast 3.3%. Nedan ser vi historiken. 3.3% skulle placera global tillväxt på den näst lägsta nivån sedan 1980. Endast 2008 var sämre.

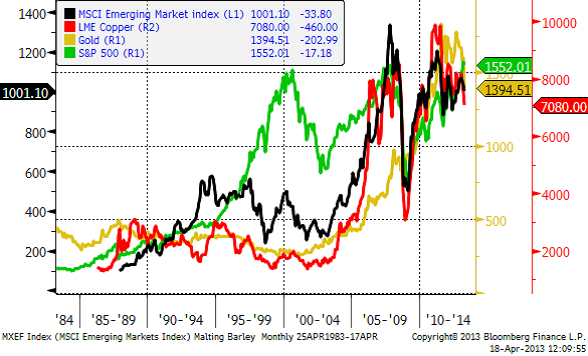

Råvarumarknaden styrs mest av hur det går i tillväxtländer. Om aktiemarknader är en ledande indikator för detta, låt oss titta på MSCI Emerging Markets index, guldpris och kopparpris.

Vi ser att råvarupriserna (både koppar och guld) har mycket gemensamt med aktieindex i tillväxtländerna. S&P 500 har väldigt dålig samvariation med råvarupriser. Emerging Markets-aktieindex toppade senast i febaruari och har gått ner sedan dess, precis som råvarorna. Båda är en reflektion av att den ekonomiska aktiviteten i tillväxtländerna är lägre än förut.

Råvaruindex

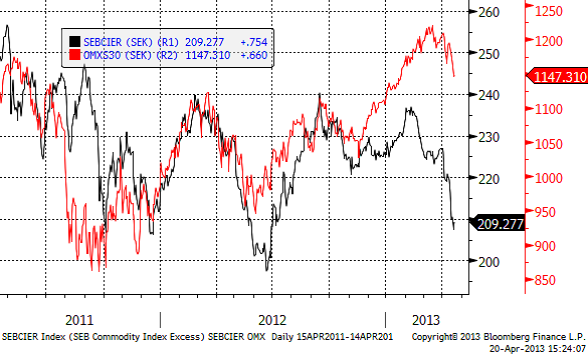

I diagrammet nedan ser vi SEB:s råvaruindex i svenska kronor och OMXS30 aktieindex. Vi ser att de gått åt helt olika håll fram till i veckan, då båda föll.

Den som vill investera i indexet och den investeringsstrategi som ligger bakom kan läsa mer om certifikatet RAVAROR S.

Råolja – Brent

Oljepriset inledde veckan med stora prisfall, liksom nästan alla råvaror. Mot slutet av veckan passade många konsumenter på att prissäkra sin konsumtion för de kommande månaderna. Vi tror att en stor del av detta hanns med förra veckan. Dessa företag är nu prissäkrade för flera månader framöver och med de köparna borta från köpsidan, finns risk för en förnyad svaghet i veckan som kommer.

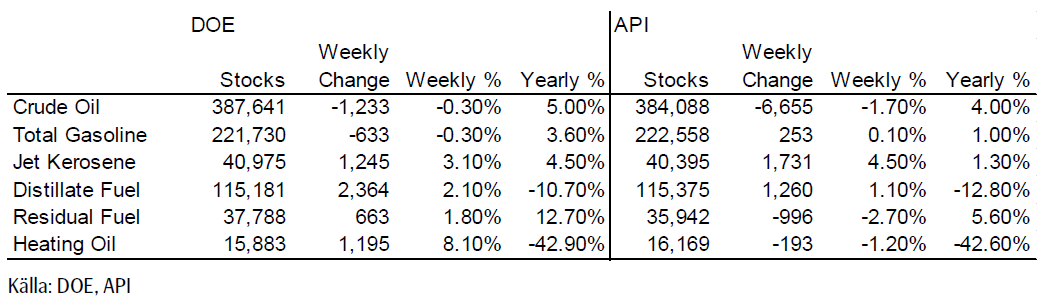

Lagren och lagerförändringarna i USA den senaste rapportveckan ser vi nedan, enligt Department of Energy och American Petroleum Institute. Notera minskningen i råoljelagren!

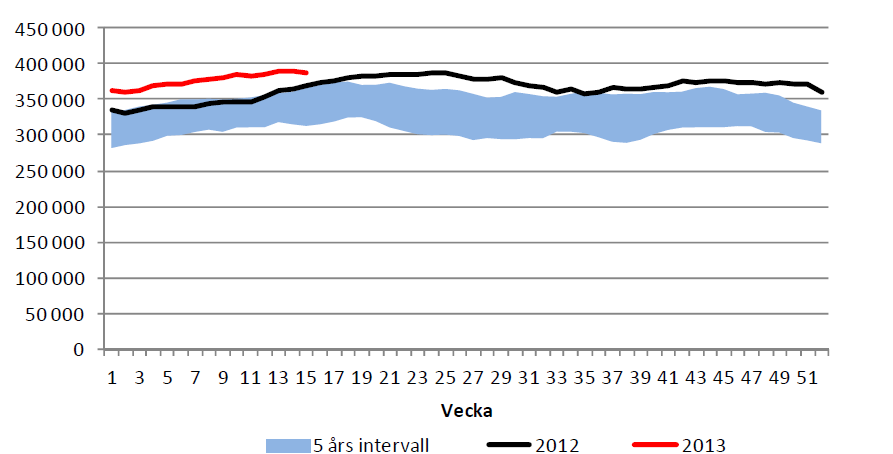

Nedan ser vi amerikanska råoljelager enligt DOE i tusen fat. Den svarta kurvan är 2012 års lagernivåer vecka för vecka och den lilla röda linjen är 2013 års nivå. Nu ser alltså en minskning.

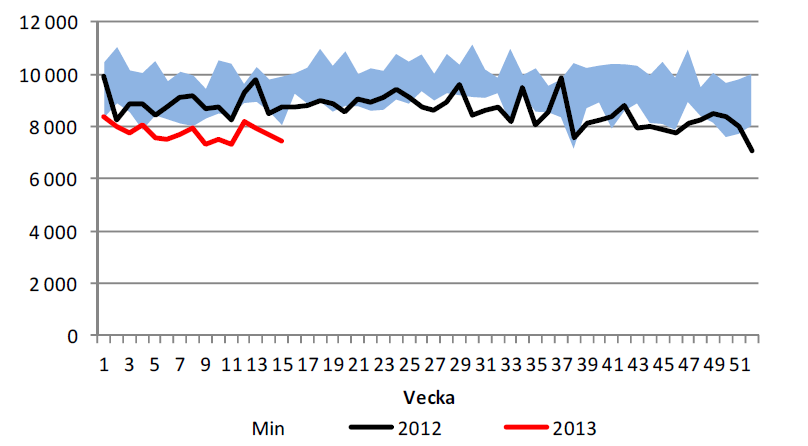

Importen har minskat för andra veckan i rad och ligger nu stadigt under 8 mbbl/dag.

Vi rekommenderar köp av OLJA S.

Elektricitet

Priset på el som var uppe på över 40 euro per MWh, har sedan dess rekylerat ner ordentligt. Vi tror att detta är ett köptillfälle.

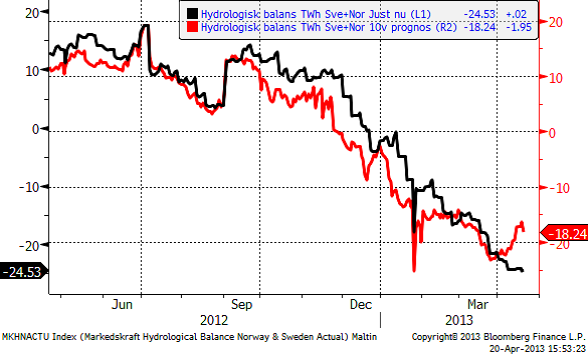

Den hydrologiska balansen har fortsatt att falla, men i väderleksprognosen har det kommit in betydligt mer nederbörd. Därför är prognosen för den hydrologiska balansen om 10 veckor högre än den aktuella. Medan aktuell hydrologisk balans visar – 24.53 TWh, ligger prognosen om 10 veckor på -18.24 TWh.

Priset har trots allt kommit ner så långt att vi tycker att det tredje kvartalet är köpvärt på de här nivåerna. Vi rekommenderar därför köp av EL S.

Naturgas

Nedan ser vi juli-kontraktet på naturgas i USA. Det har varit en fin resa uppåt och vår rekommendation av BULL NATGAS X4 S har gett +17% sedan förra veckan. Vi tror att 4.50 är ett visst motstånd och det kan naturligtvis bli någon slags rekyl på den här nivån. Men rent tekniskt finns det en god möjlighet att priset fortsätter upp mot 5 dollar. Vi fortsätter alltså att rekommendera köp av BULL NATGAS X4 S.

Guld och Silver

Måndagens prisnedgång, för en vecka sedan, blev den största sedan början av 1980-talet och den tredje största sedan Bretton-Woods-systemet föll samman 1971. Det är naturligt att en sådan kraftig nedgång följs av en kortvarig rekyl. Det vanligaste är att en sådan rekyl är kortvarig och sedan följs av ytterligare en nedgång. Det är inte säkert att det blir så den här gången, men det är i alla fall så som historien lär oss att oddsen brukar vara.

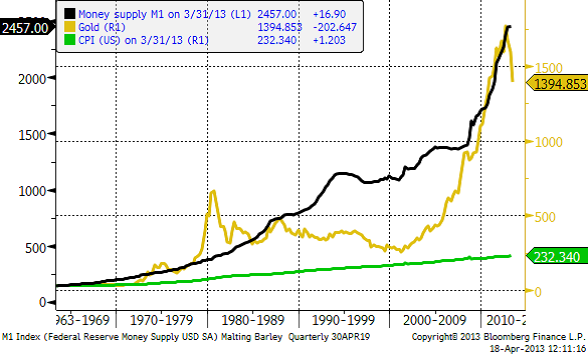

Penningmängden har via de olika QE-programmen i USA fått en boost sedan 2009. Detta har gjort att guldpriset dragit iväg mer än det kanske skulle ha gjort om bara demografi drev priset. Den senaste veckan har FED börjat tala om ett slut på QE och vi ser också att M1 i USA börjat plana ut. Historien visar att detta påverkar guldpriset negativt. Emellertid har förra veckan svaga ekonomiska statistik gjort att man faktiskt skulle kunna tänka sig en återgång till QE. Om det sker ger det nytt bränsle för en prisuppgång på guld.

Guldpriset har också kommit ner till produktionskostnaden för 2013 (cash costs + capex). Detta gör att nya projekt kan komma att skjutas på framtiden, med minskat utbud som konsekvens. Detta är också stödjande för priset.

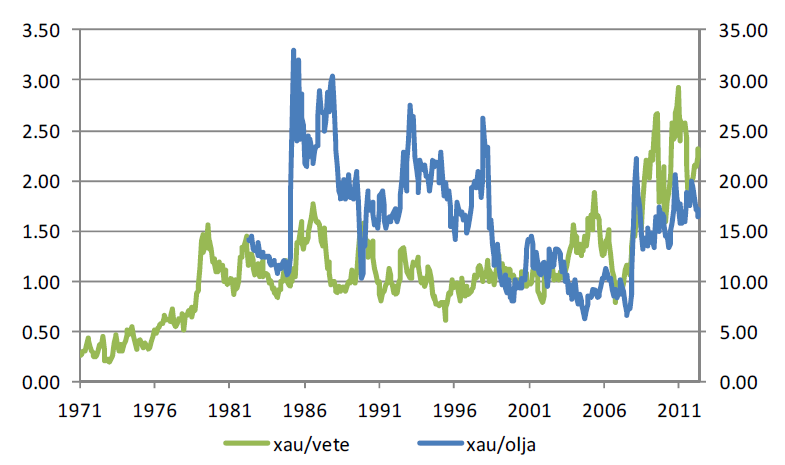

Ett annat sätt att studera priset på guld är att jämföra guldpriset med priset på andra råvaror. Nedan ser vi priset på guld dividerat med vete, respektive olja.

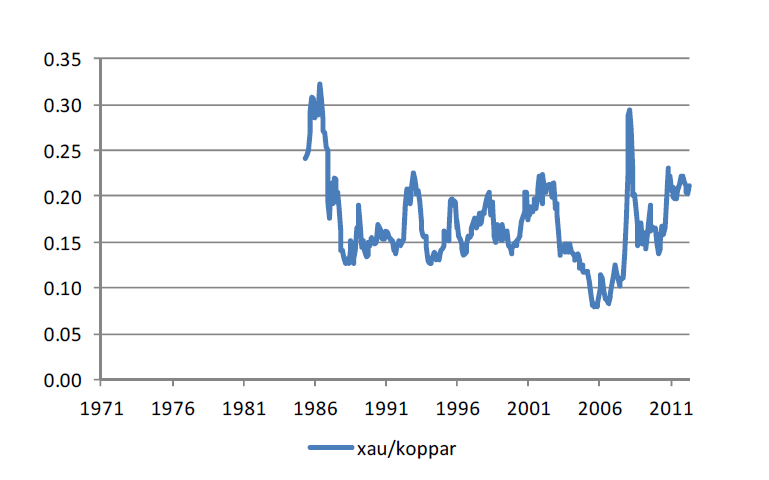

Nedan ser vi kvoten mellan guldpriset och kopparpriset.

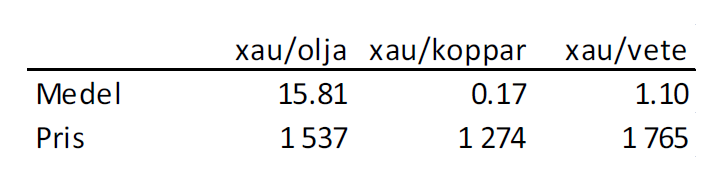

Om vi beräknar medelvärdet för kurvorna ovan och multiplicerar detta med aktuellt pris för respektive råvara, får vi ett ”medelvärde” för guldpriset.

Vi ser att ”normalpriserna” 1537 dollar, 1274 dollar och 1765 dollar inte ligger så långt från dagens kursnivå. Ett aktuellt guldpris på 1403 dollar förefaller inte vara överdrivet ”högt” efter de prisfall som varit.

Om man ska sammanfatta läget kan vi se att många av de faktorer som har drivit upp priset sedan 2001 har tömts ut:

- Demografiska faktorer (Kinas tillväxt) börjar nå sitt slut. Kommer människorna i tillväxtländerna att fortsätta bli rikare?

- Gruvproduktionen ökar

- Gruvbolagen har köpt tillbaka alla sina hedgar

- Räntorna har gått ner till noll

Å andra sidan…

- QE kanske är över, penningmängdsfaktorn kanske är slut, men en eventuell inbromsning i USA:s ekonomi kan få FED att slå på kranarna igen.

- Räntenivåerna är rekordlåga och statsskulderna är rekordhöga. Det brukar leda till inflation.

- Prisfallet har fått guldpriset att gå ner till ”rimliga” nivåer jämfört med andra råvaror.

- Priset ligger inte långt över produktionskostnad

- Centralbanker har börjat köpa (det gjorde de dock också 1980

Den kortsiktiga psykologin i marknaden är den av baisse / nedgång. Men priset på guld är inte ”för högt” idag om inte resten av råvarumarknaden kraschar. Den som är långsiktig kan kanske leta köptillfällen, men inte än. Nedan ser vi kursdiagrammet för silver i dollar per troy ounce.

I det förra veckobrevet skrev vi att vi skulle gå kort om stödet vid 26 dollar bröts. Det bröts genast i måndags för en vecka sedan och vi ligger sedan dess köpta BEAR SILVER X4 S. Den tekniska analysen och beprövad erfarenhet, säger att priset borde gå ner till 20 dollar innan baissen är över.

Platina & Palladium

Platinapriset föll tillsammans med andra ädelmetaller. 1400 är sedan tidigare ett starkt stöd och där studsade priset i veckan som gick. Om den nivån bryts signaleras ytterligare prisnedgång.

Priset på platina i termer av guld steg initialt när guldpriset föll, men föll sedan tillbaka. Det ser ändå ut som om platina ligger i en stigande trend i förhållande till guld.

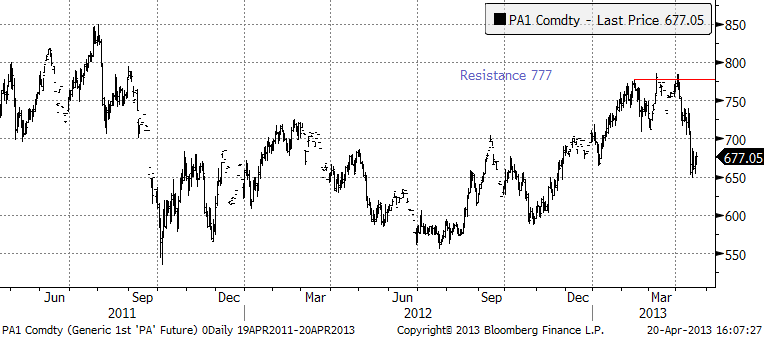

Palladium föll också ner med andra ädelmetaller. Priset nådde ner till 650 dollar innan det fann stöd. 650 dollar är egentligen inte någon ordentlig stödnivå. En sådan finns dock nere på 600 dollar. 700 dollar är däremot ett starkt motstånd på uppsidan.

Basmetaller

På metallmarknaden har blickarna generellt fokuserat på guldet och de ädla metallernas utveckling. Förra fredagens ras följdes av en lika stor nedgång under måndagen. Resten av veckan har passerat i återhämtningens tecken. Guldet uppvisade fyra uppdagar i rad fram till igår fredag. För basmetaller har utvecklingen varit blandad. Koppar ”smittades” av guldet och bröt viktiga tekniska nivåer som utlöste ett kraftigt fall i veckan. Nickel följde i viss mån efter. Aluminium och zink är däremot upp någon procent. Basmetallerna brukar röra sig olika mycket, men att de går åt olika håll är ganska ovanligt. Fundamental känns det dock ganska logiskt. De två senare metallerna ligger på väldigt låga nivåer ur ett kostnadsperspektiv, och möter starkt köpintresse på de här låga nivåerna. Nickel placerar vi i samma ”kostnadskategori” men där är överskottet för stort nu för att kunna hålla emot. Koppar har, som vi nämnt tidigare, fallhöjd och ligger mycket högre i marginalkostnad-pris perspektivet.

Koppar

Vi har tidigare varnat för kopparmarknadens fundamentala situation som håller på att vända från flera års ”kroniska” underskott som ständigt gett stöd till priset, till att nu sannolikt ha ett visst överskott, med lagerbyggnad som följd. LME-lagret uppgång är ett tecken på detta. När priset bröt igenom stödet vid $7250 gick det undan. Guldraset spred sig till koppar.

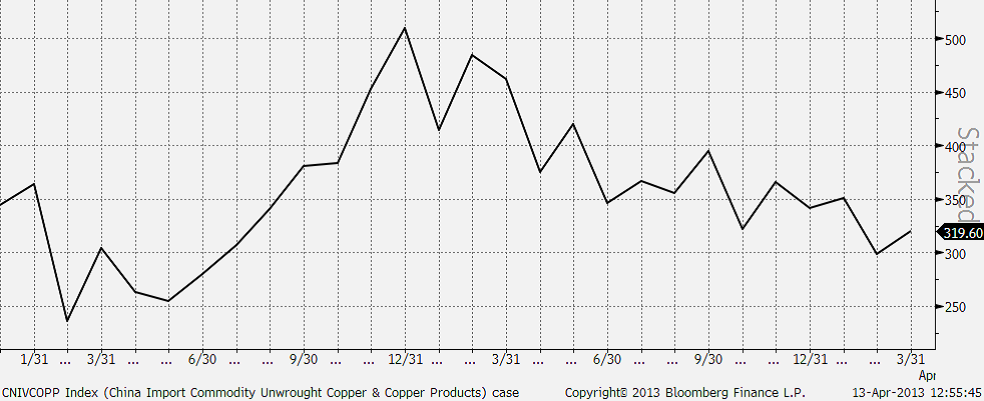

Veckans nivåer kring $6800 som lägst har inte setts sedan oktober 2011. Vi har nu fått den väntade korrigeringen. Tekniskt sett så (se grafen nedan) kommer nästa stödnivå in kring $6500. I vårt tycke har marknaden förmodligen korrigerat tillräckligt, med en anpassning till den ”nya” fundamentala situationen. Det blir nu extra intressant att följa Kinas import. Prisskillnaden mellan LME och Shanghai är till LME:s fördel, vilket brukar ledan till att kineserna ”passar på” att köpa. Frågan är dock hur stark efterfrågan är lokalt i Kina. Marknaden är lite tveksam. Vi bevakar nu kopparn och förebereder oss för att vända från neutral till köp.

LME-lager Koppar

Kinas kopparimport (Tton)

Den tekniska bilden har gett stöd till vår neutrala position. Vi är positiva till basmetaller på sikt men har avvaktat bättre köptillfällen alternativt väljer någon annan basmetall. Vi bevakar nu den nya stödnivån kring $6500.

Som vi skrivit tidigare tyder mycket på ökat utbud för koppar, vilket riskerar att begränsa uppgångspotentialen. Vi rekommenderar fortsatt en neutral position, men sätter koppar på bevakning för köp. För den som vill satsa på ett starkare tillväxtscenario (än konsensus) i Kina är koppar däremot alltid ett intressant alternativ.

Aluminium

Som vi skrev i ingressen är det ovanligt att metallerna divergerar, och speciellt koppar och aluminium, som är upp 1,6 % i veckan samtidigt som koppar faller 5 %! Vi såg starka köpintressen under veckan från industriella förbrukarare som köper på termin. Andra aktörer rapporterar samma typ av flöden. Varje gång marknaden ”dippar” under $1900 finns köparna där.

Tekniskt sett ser också veckoutvecklingen stark ut, med en ny botten i kombination med en uppåt-stängning. Vi skrev att nivåerna är intressant på lite sikt (6-12 månader). Kortsiktigt kan det vara läge för en stark uppgång nästa vecka. För den riskbenägne kan det vara läge för att köpa ett kontrakt med hävstång (BULL ALU X2 eller X4). Långsiktigt är nivån väldigt intressant för kontraktet Aluminium S (utan hävstång).

Zink

Utvecklingen för zink påminner om den för aluminium. Upp 0,7 % i veckan. Vi är i grunden positiva till zinken, men bilden störs av rapporter om ett överraskande stort utbud i Kina. Produktionen ökar mer än väntat, framför allt med tanke på de låga priserna. Risken är att det dröjer innan priset vänder upp på allvar. Fundamentalt är zinken ”billig” ur ett kostnadsperspektiv och nuvarande nivåer är mycket intressanta på lite längre sikt (6-12 månader). I det perspektivet är Zink S (utan hävstång) att föredra.

Nickel

Marknaden är fortsatt tveksam till den fundamentala situationen. Vi har tidigare bl.a. hänvisat till kommentarer från fysiska aktörer som indikerar att ”det finns gott om nickel”, samtidigt som rapporter gör gällande att exporten av nickelmalm från Indonesien till Kina ökar igen, vilket riskerar att öka utbudet av s.k. Nickel Pig Iron i Kina (vilket i sin tur minskar efterfrågan på nickelbärande skrot och primärnickel). För några veckor sedan ryktades det om en omsvängning, då kinesiska producenter är snabba att ställa om produktionen, vilket ger ett naturligt stöd till nickelmarknaden. Nya rykten gör dock gällande att Kina börjat exportera Nickel Pig Iron. LME-lagret är på all time high. Även om nivån är attraktiv ur ett kostnadsperspektiv, varnade vi förra veckan att det allmänna stämningsläget riskerar att sätta ytterligare press. Det var precis vad som hände. Vi ligger nu precis på stödnivån. Om metallerna generellt öppnar positivt måndag morgon finns förutsättningar för en snabb uppgång, men det är hög risk. Ett genombrott på nedsidan kan också skapa ytterligare teknisk press. Tekniskt orienterade aktörer är sannolikt redan exponerade för fortsatt nedgång, så frågan är om det finns ytterligare kraft att pressa ned priset.

Risken/möjligheten är därför stor att det finns behov att köpa tillbaka korta positioner, vilket också talar för en kortsiktig uppgång nästa vecka. Det bästa rådet på nickel är att avvakta veckans inledning, för eventuella kortsiktiga köp av hävstångsprodukter.

Kaffe

Kaffepriset (maj 2013) gick ner till nytt kontraktslägsta i början av veckan. Mot slutet av veckan vände dock priset upp. Därmed bröts ett av motstånden, men veckan stängde under den lilla toppen från månadsskiftet mars/april. Om den nivån överskrids har vi en liten positiv indikation på den trendvändning vi väntat på. Den stora nedåtgående motståndslinjen (röd i diagrammet) måste också helst brytas för att vi ska vilja köpa. Än så länge förhåller vi oss neutrala. Och väntar.

Socker

Sockerpriset (september 2013) föll i slutet av mars under 18 cent per pund. Marknaden har testat motståndet hela tiden. Samtidigt kommer rapporter från Brasilien om att regn ger ytterligare boost åt skördens storlek.

Vi fortsätter med neutral rekommendation.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Crude oil soon coming to a port near you

Rebounding along with most markets. But concerns over solidity of Gaza peace may also contribute. Brent crude fell 0.8% yesterday to $61.91/b and its lowest close since May this year. This morning it is bouncing up 0.9% to $62.5/b along with a softer USD amid positive sentiment with both equities and industrial metals moving higher. Concerns that the peace in Gaza may be less solid than what one might hope for also yields some support to Brent. Bets on tech stocks are rebounding, defying fears of trade war. Money moving back into markets. Gold continues upwards its strong trend and a softer dollar helps it higher today as well.

US crude & products probably rose 5.6 mb last week (API) versus a normal seasonal decline of 2.4 mb. The US API last night partial and thus indicative data for US oil inventories. Their data indicates that US crude stocks rose 7.4 mb last week, gasoline stocks rose 3.0 mb while Distillate stocks fell 4.8 mb. Altogether an increase in commercial crude and product stocks of 5.6 mb. Commercial US crude and product stocks normally decline by 2.4 mb this time of year. So seasonally adjusted the US inventories rose 8 mb last week according to the indicative numbers by the API. That is a lot. Also, the counter seasonal trend of rising stocks versus normally declining stocks this time of year looks on a solid pace of continuation. If the API is correct then total US crude and product stocks would stand 41 mb higher than one year ago and 6 mb higher than the 2015-19 average. And if we combine this with our knowledge of a sharp increase in production and exports by OPEC(+) and a large increase in oil at sea, then the current trend in US oil inventories looks set to continue. So higher stocks and lower crude oil prices until OPEC(+) switch to cuts. Actual US oil inventory data today at 18:00 CET.

US commercial crude and product stocks rising to 1293 mb in week 41 if last nights indicative numbers from API are correct.

Crude oil soon coming to a port near you. OPEC has lifted production sharply higher this autumn. At the same time demand for oil in the Middle-East has fallen as we have moved out of summer heat and crude oil burn for power for air-conditioning. The Middle-East oil producers have thus been able to lift exports higher on both accounts. Crude oil and condensates on water has shot up by 177 mb since mid-August. This oil is now on its way to ports around the world. And when they arrive, it will likely help to lift stocks onshore higher. That is probably when we will lose the last bit of front-end backwardation the the crude oil curves. That will help to drive the front-month Brent crude oil price down to the $60/b line and revisit the high $50ies/b. Then the eyes will be all back on OPEC+ when they meet in early November and then again in early December.

Crude oil and condensates at sea have moved straight up by 177 mb since mid-August as OPEC(+) has produced more, consumed less and exported more.

Analys

The Mid-East anchor dragging crude oil lower

When it starts to move lower it moves rather quickly. Gaza, China, IEA. Brent crude is down 2.1% today to $62/b after having traded as high as $66.58/b last Thursday and above $70/b in late September. The sell-off follows the truce/peace in Gaze, a flareup in US-China trade and yet another bearish oil outlook from the IEA.

A lasting peace in Gaze could drive crude oil at sea to onshore stocks. A lasting peace in Gaza would probably calm down the Houthis and thus allow more normal shipments of crude oil to sail through the Suez Canal, the Red Sea and out through the Bab-el-Mandeb Strait. Crude oil at sea has risen from 48 mb in April to now 91 mb versus a pre-Covid normal of about 50-60 mb. The rise to 91 mb is probably the result of crude sailing around Africa to be shot to pieces by the Houthis. If sailings were to normalize through the Suez Canal, then it could free up some 40 mb in transit at sea moving onshore into stocks.

The US-China trade conflict is of course bearish for demand if it continues.

Bearish IEA yet again. Getting closer to 2026. Credibility rises. We expect OPEC to cut end of 2025. The bearish monthly report from the IEA is what it is, but the closer we get to 2026, the more likely the IEA is of being ball-park right in its outlook. In its monthly report today the IEA estimates that the need for crude oil from OPEC in 2026 will be 25.4 mb/d versus production by the group in September of 29.1 mb/d. The group thus needs to do some serious cutting at the end of 2025 if it wants to keep the market balanced and avoid inventories from skyrocketing. Given that IEA is correct that is. We do however expect OPEC to implement cuts to avoid a large increase in inventories in Q1-26. The group will probably revert to cuts either at its early December meeting when they discuss production for January or in early January when they discuss production for February. The oil price will likely head yet lower until the group reverts to cuts.

Dubai: The Mid-East anchor dragging crude oil lower. Surplus emerging in Mid-East pricing. Crude oil prices held surprisingly strong all through the summer. A sign and a key source of that strength came from the strength in the front-end backwardation of the Dubai crude oil curve. It held out strong from mid-June and all until late September with an average 1-3mth time-spread premium of $1.8/b from mid-June to end of September. The 1-3mth time-spreads for Brent and WTI however were in steady deterioration from late June while their flat prices probably were held up by the strength coming from the Persian Gulf. Then in late September the strength in the Dubai curve suddenly collapsed. Since the start of October it has been weaker than both the Brent and the WTI curves. The Dubai 1-3mth time-spread now only stands at $0.25/b. The Middle East is now exporting more as it is producing more and also consuming less following elevated summer crude burn for power (Aircon) etc.

The only bear-element missing is a sudden and solid rise in OECD stocks. The only thing that is missing for the bear-case everyone have been waiting for is a solid, visible rise in OECD stocks in general and US oil stocks specifically. So watch out for US API indications tomorrow and official US oil inventories on Thursday.

No sign of any kind of fire-sale of oil from Saudi Arabia yet. To what we can see, Saudi Arabia is not at all struggling to sell its oil. It only lowered its Official Selling Prices (OSPs) to Asia marginally for November. A surplus market + Saudi determination to sell its oil to the market would normally lead to a sharp lowering of Saudi OSPs to Asia. Not yet at least and not for November.

The 5yr contract close to fixed at $68/b. Of importance with respect to how far down oil can/will go. When the oil market moves into a surplus then the spot price starts to trade in a large discount to the 5yr contract. Typically $10-15/b below the 5yr contract on average in bear-years (2009, 2015, 2016, 2020). But the 5yr contract is usually pulled lower as well thus making this approach a moving target. But the 5yr contract price has now been rock solidly been pegged to $68/b since 2022. And in the 2022 bull-year (Brent spot average $99/b), the 5yr contract only went to $72/b on average. If we assume that the same goes for the downside and that 2026 is a bear-year then the 5yr goes to $64/b while the spot is trading at a $10-15/b discount to that. That would imply an average spot price next year of $49-54/b. But that is if OPEC doesn’t revert to cuts and instead keeps production flowing. We think OPEC(+) will trim/cut production as needed into 2026 to prevent a huge build-up in global oil stocks and a crash in prices. But for now we are still heading lower. Into the $50ies/b.

Analys

More weakness and lower price levels ahead, but the world won’t drown in oil in 2026

Some rebound but not much. Brent crude rebounded 1.5% yesterday to $65.47/b. This morning it is inching 0.2% up to $65.6/b. The lowest close last week was on Thursday at $64.11/b.

The curve structure is almost as week as it was before the weekend. The rebound we now have gotten post the message from OPEC+ over the weekend is to a large degree a rebound along the curve rather than much strengthening at the front-end of the curve. That part of the curve structure is almost as weak as it was last Thursday.

We are still on a weakening path. The message from OPEC+ over the weekend was we are still on a weakening path with rising supply from the group. It is just not as rapidly weakening as was feared ahead of the weekend when a quota hike of 500 kb/d/mth for November was discussed.

The Brent curve is on its way to full contango with Brent dipping into the $50ies/b. Thus the ongoing weakening we have had in the crude curve since the start of the year, and especially since early June, will continue until the Brent crude oil forward curve is in full contango along with visibly rising US and OECD oil inventories. The front-month Brent contract will then flip down towards the $60/b-line and below into the $50ies/b.

At what point will OPEC+ turn to cuts? The big question then becomes: When will OPEC+ turn around to make some cuts? At what (price) point will they choose to stabilize the market? Because for sure they will. Higher oil inventories, some more shedding of drilling rigs in US shale and Brent into the 50ies somewhere is probably where the group will step in.

There is nothing we have seen from the group so far which indicates that they will close their eyes, let the world drown in oil and the oil price crash to $40/b or below.

The message from OPEC+ is also about balance and stability. The world won’t drown in oil in 2026. The message from the group as far as we manage to interpret it is twofold: 1) Taking back market share which requires a lower price for non-OPEC+ to back off a bit, and 2) Oil market stability and balance. It is not just about 1. Thus fretting about how we are all going to drown in oil in 2026 is totally off the mark by just focusing on point 1.

When to buy cal 2026? Before Christmas when Brent hits $55/b and before OPEC+ holds its last meeting of the year which is likely to be in early December.

Brent crude oil prices have rebounded a bit along the forward curve. Not much strengthening in the structure of the curve. The front-end backwardation is not much stronger today than on its weakest level so far this year which was on Thursday last week.

The front-end backwardation fell to its weakest level so far this year on Thursday last week. A slight pickup yesterday and today, but still very close to the weakest year to date. More oil from OPEC+ in the coming months and softer demand and rising inventories. We are heading for yet softer levels.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Analys4 veckor sedan

Analys4 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuldpriset uppe på nya höjder, nu 3750 USD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, koppar och stål